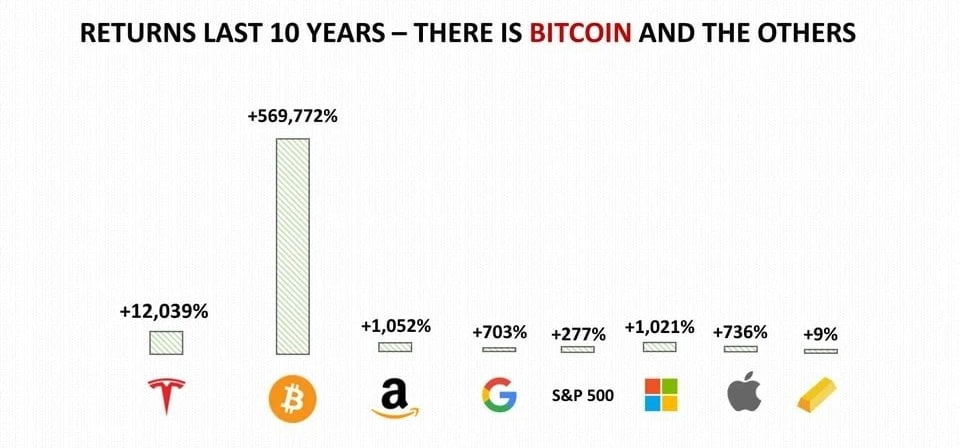

Криптовалюта

На самом деле не лучший инструмент для сбережения средств, но рассмотреть его все же стоит. Криптовалюты очень волатильны, т.е. их цена меняется сильно и быстро в разные стороны. Если вы не профессиональный трейдер, то стоит инвестировать на долгий срок. Все больше компаний и стран принимают криптовалюты в качестве платежного средства, происходит постепенная интеграция блокчейна во сферы нашей жизни. Все повышает спрос и популярность тех или иных коинов.

При долгосрочном инвестировании стоит обратить внимание на крупнейшие по капитализации валюты: биткоин, эфир, солана и т.д. Небольшие проекты могут как выстрелить, так и привести к большим убыткам

Чтобы найти что-то реально стоящее, что может вырасти в несколько раз за короткий срок, необходимо потратить очень много времени.

Для описания рисков приведу пример недавнего краха LUNA. Не так давно LUNA входила в топ 10 криптовалют по капитализации, проект был на слуху и многие говорили о его перспективах. Но в один прекрасный день цена LUNA упала на 95% и так и не смогла восстановиться. Подробнее об этой ситуации можно почитать тут.

С помощью криптовалюты можно даже получать пассивный доход, там свои аналоги депозитам — стекинг и пулы ликвидности. Ставки обычно больше, чем в банках, но это компенсируется повышенными рисками.

Плюсы:

можно значительно увеличить вложения;

можно использовать для перевода денег и в качестве средства платежа;

можно получать пассивный доход.

Минусы:

очень высокие риски.

Для чего подойдет?

Криптовалюту можно использовать в качестве инструмента для сбережения средств. Но на нее стоит выделять небольшую часть капитала и инвестировать на длительный срок. Подойдет для диверсификации вложений.

Как накопить деньги?

Вариантов накопления денег существует масса, они известны большинству. На практике, мало кто использует имеющиеся возможности, моментально тратя имеющиеся на руках средства.

Начиная разбираться в вопросах создания сбережений отметим, специалисты советуют первоначально ежемесячно откладывать 5% от дохода в виде неприкасаемой суммы. Отталкиваясь от расходов, доходов, показатель нередко увеличивается до 25-30%. Встречаются случаи грамотного планирования – удается сэкономить до 50% получаемых средств.

Есть масса вариантов правильного накопления средств

Есть масса вариантов правильного накопления средств

Роль играет сумма доходов, расходов, потребности человека, умение корректно, грамотно планировать свой бюджет. Научившись после получения денег откладывать определенную сумму, большинство проблем будет решаться.

Спустя два-три месяца после начала проведения контроля, любой автоматически привыкает к наличию на руках суммы меньше полученной изначально. Постепенно приходится задумываться о том, какие способы хранения сбережений есть, что делать со скопившейся суммой средств.

Также вы можете решить нюансы с финансами с помощью Альфа-Банка, перейдя по этой ссылке

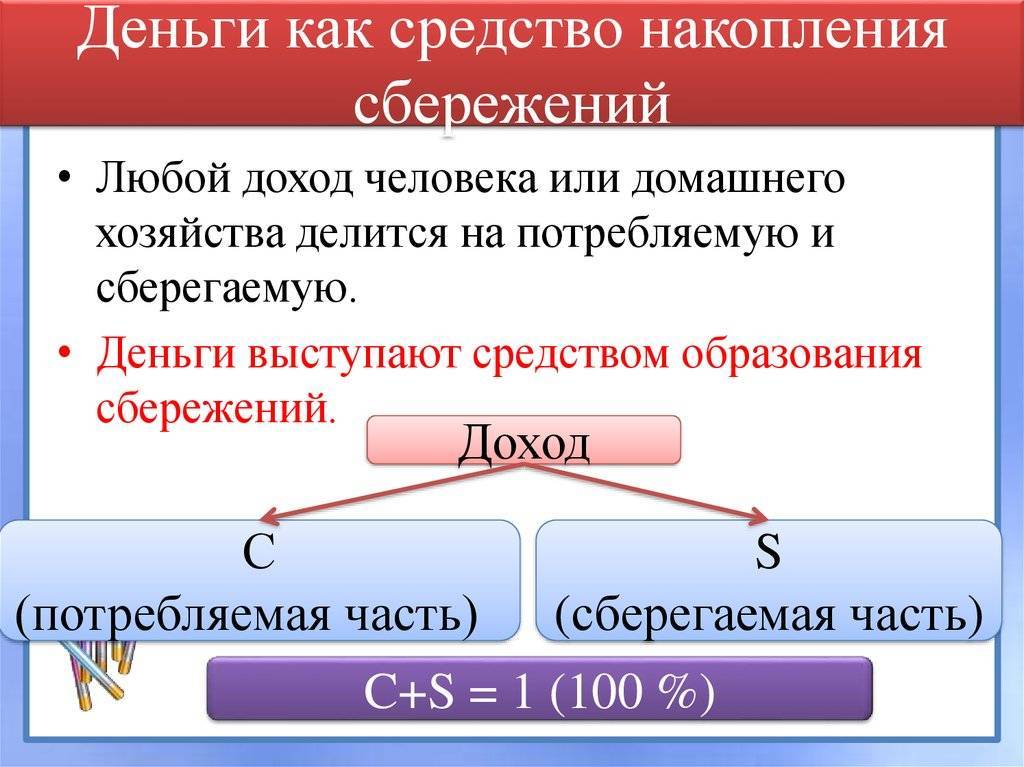

Что такое сбережение, личные сбережения, формула

Сбережения — это в экономике совокупность финансовых доходов граждан, главная особенность которых – накопление в период длительного времени. Сбережениями принято называть итоговую сумму, которую удалось накопить человеку, в форме материальных ресурсов. Основной источник сбережений – доход, который получает гражданин или несколько граждан – членов семьи. Деньги можно хранить в виде вкладов или вложить их в предприятие, покупку недвижимости, драгоценных металлов и прочих стабильно ценных вещей. Основные цели формирования резервного фонда:

- Большинство людей откладывают средства на пенсионный возраст.

- Некоторые предпочитают иметь финансовую подушку на случай потери работы, непредвиденных проблем со здоровьем, неожиданных расходов.

- Люди планируют сделать крупную покупку – приобрести недвижимость, пополнить парк машин или купить дом.

Способ формирования финансового резерва выбирается на основании трех основных критериев:

- Доходный лимит. Когда выбирается форма резервных сбережений, в качестве главного стимула выступает доходная норма. Она используется при хранении средств. Крайне важен данный факт при оформлении банковского вклада.

- Уровень безопасности. Характеризует процент вероятности получения денежных средств обратно. Речь идет об оценке рисков невозврата. Вкладчик сравнивает шансы на получение дополнительной прибыли при использовании определенного способа вложения и вероятность потери финансов.

- Степень ликвидности. Данный критерий указывает, насколько быстро и просто можно обналичить средства с целью проведения денежных операций. Размер сбережений, имеющих максимальную ликвидность, регулируется вкладчиком.

Личные сбережения – это некоторая доля семейной или личной прибыли, полученная за определенное время, которая не была потрачена на удовлетворение потребностей членов семьи. Деньги были сохранены и вложены с целью приумножения капитала и его дальнейшего использования. Оптимальная формула личных сбережений, по мнению экспертов:

- 50% прибыли – оплата повседневных расходов. Сюда относятся коммунальные платежи, заправка автомобиля, оплата общественного транспорта, продукты питания и прочее.

- 30% дохода – расходы на отдых, оздоровление, путешествия, развлечения.

- 20% полученных средств – формирование личного резервного фонда.

Основные факторы личных накоплений:

- Размер прибыли. Если доходы в семье минимальные, сложно отложить деньги на резерв. Но эксперты утверждают, что даже при небольшой заработной плате, можно сформировать финансовую подушку. Это позволит в трудный момент избежать кредитов и займов.

- Объемы накоплений. Когда человек достигает определенной финансовой стабильности, он перестает задумываться о размерах расходов. Появляются новые потребности, притупляется чувство бережливости и экономии. Это может отрицательно сказаться на бюджете семьи. Деньги всегда необходимо считать.

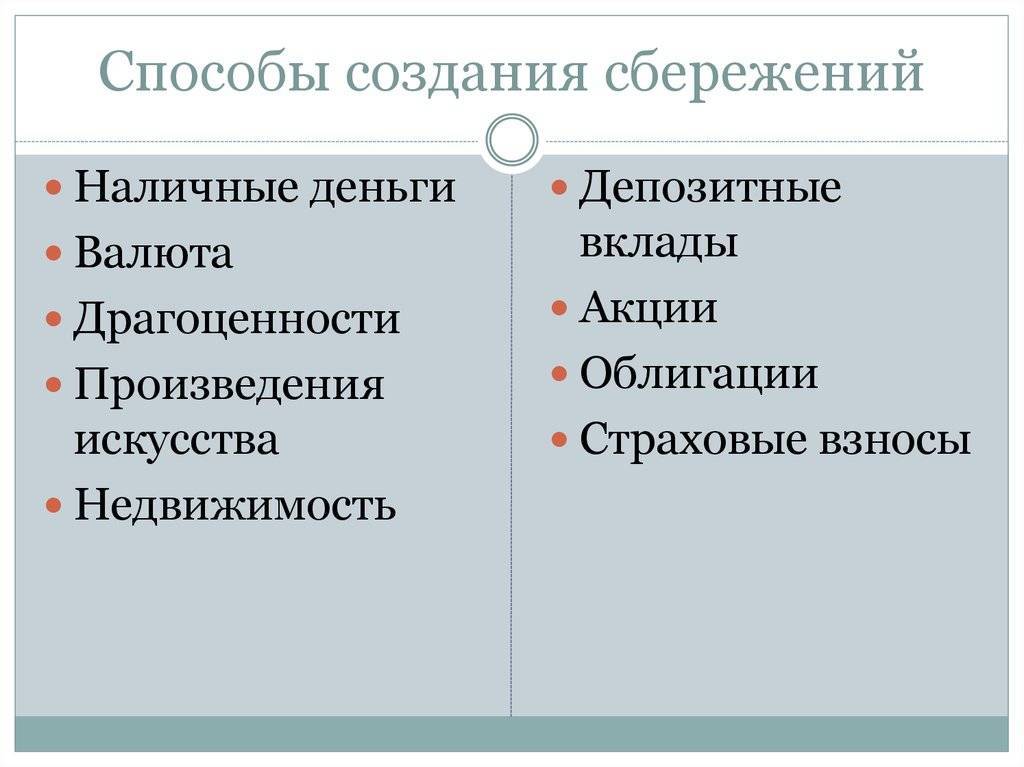

Как хранить сбережения?

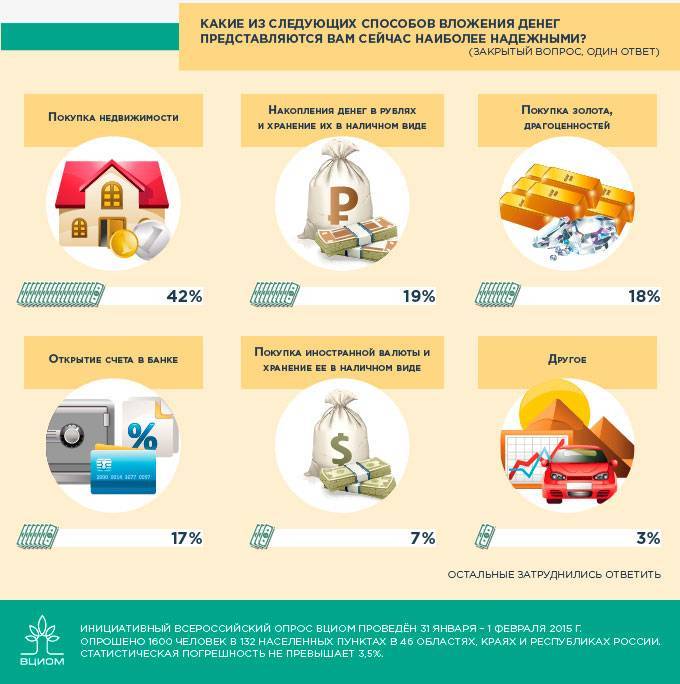

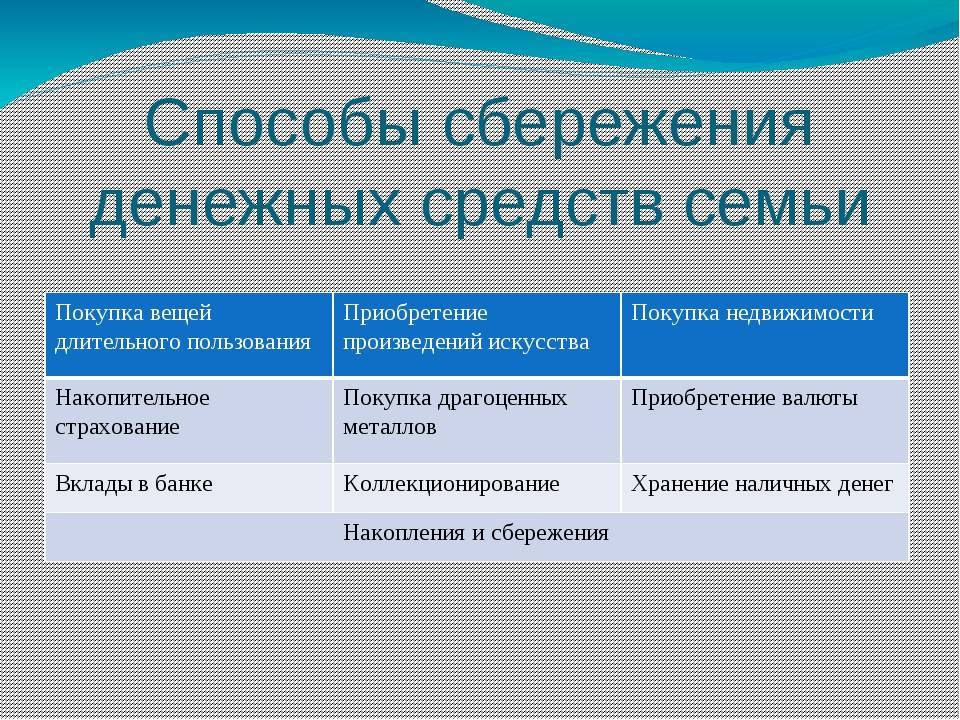

Вопрос актуальный. Способы хранения сбережений заметно отличаются, каждый выбирает оптимальный для себя. Что сейчас актуально?

- Хранение средств на депозите. Предполагается использование денег банком, в итоге чего за год пользования клиенту начисляется определенный процент. Это – самый простой вариант сохранения, приумножения средств, как минимум, защищающий от инфляции.

- Покупка валюты. Весьма сложный, противоречивый вариант хранения, поскольку сумма вклада может вырастать, уменьшатся независимо от желания вкладчика.

- Акции, облигации, прочие ценные бумаги. Актуальный вариант при наличии определенных знаний в отрасли, работы со специалистом. Необходимо понимать и находить оптимальные места вклада, предполагая увеличение имеющейся суммы денег.

- Инвестиции в недвижимость. Возможна покупка, продажа недвижимости, сдача приобретенной жилой, нежилой площади в аренду. Весьма спорный, противоречивый вариант вложений, зависящий от ряда факторов. Выбирается жителями России по простой причине – цены на недвижимость растут, позволяя на перспективу гарантировать получение дохода.

- Хранение в драгоценных металлах. Вариант сотрудничества с банком, предполагающий покупку монет, слитков прочих драгоценных металлов, реализуемых организацией. Преимущество в хороший стабильности и сохранности денег, недостаток – актуальным предложение выступает только для клиента банка в определенной организации.

Отдельное место хранения средств – инвестирование в бизнес. Занятия рисковое, но параллельно предполагающее возможность получить немалую выгоду от того, что деньги «работают».

Это выгодно?

Из вышеуказанных вариантов хранения жители России выбирают два – создание депозитного счета в банке либо хранение денег дома. Последний вариант спорный, на это указывают многие специалисты.

Идеальный вариант хранения денег — это хранение в банке

Идеальный вариант хранения денег — это хранение в банке

Хранение денег дома гарантированно приводит к их постепенному обесцениванию, учитывая среднегодовой показатель инфляции. Вспоминая девяностые годы, массово россияне не рискуют относить деньги в банки, предпочитая потерять определенную сумму, храня наличные «в чулке».

Норма сбережений

Понятия «норма сбережения», «норма накопления» могут рассматриваться в двух аспектах:

1. Микроэкономический, т. е. в рамках одного домохозяйства. В этом случае норма накопления – это сберегаемая часть дохода по отношению ко всему доходу, получаемому семьей.

2. Макроэкономический подход определяет норму накопления как часть вложений во внутренний валовой продукт страны. Это маркер, сигнализирующий о состоянии экономики. Чем выше норма сбережений, тем лучше состояние экономики.

Также понятие «норма накопления» применяется в рамках распределения доходов предприятий разной формы собственности. В зависимости от разных факторов она может варьироваться от 10 до 40 % общего дохода семьи, предприятия, страны. На нее влияют размер процентной ставки ссуды в стране, объем национальной прибыли, налоговая политика, норма дохода внутри национальной экономики или общий объем сбережений населения. Для отдельного домохозяйства норма сбережения определяется, исходя как из внешних, макроэкономических факторов, так и из внутренних, например целей. Так, в слабых экономиках с неблагоприятными прогнозами обычно есть тенденция к уменьшению норм сбережения, и наоборот, в стабильных государствах люди легче откладывают деньги.

Правильно использовать банковские продукты

Вклады и счета. После того как Центробанк 28 февраля 2022 года поднял ключевую ставку до 20% годовых, банки повысили доходность по вкладам и счетам. Так, можно найти рублевые вклады со ставкой более 20% годовых и накопительные счета, которые дают 15—20% годовых.

Они подойдут, чтобы защитить деньги от инфляции. Например, можно делать покупки по кредитной карте с беспроцентным периодом, а свободные деньги держать под высокий процент на накопительном счете. Главное — не забыть погасить задолженность по кредитке до конца льготного периода.

Возможно, имеет смысл переоткрыть вклады с низкой ставки на высокую. Но сначала посчитайте, будет ли вам это выгодно: нынешние вклады с большой ставкой обычно рассчитаны на короткий срок типа 3—6 месяцев, а досрочно закрыв старый вклад, вы потеряете проценты.

Учтите, что банки могут снижать ставки по уже открытым накопительным счетам и картам с процентом на остаток. В этом смысле у вкладов преимущество: ставка зафиксирована. Если же получится найти вклад с высокой ставкой, который рассчитан на год или два и допускает пополнения, то стоит его открыть на максимальный срок, чтобы зафиксировать для себя хорошую доходность на будущее.

Вклады и счета разумно держать в нескольких разных банках — государственных и частных, чтобы меньше зависеть от стабильности отдельного банка. Помните, что лимит страхования АСВ — 1 400 000 Р на человека в одном банке.

Учтите, что налог с дохода от процентов по вкладам и счетам отменили на 2021 и 2022 год: 26 марта подписан закон об отмене. Теперь независимо от полученной суммы платить налог не придется, а в уведомлениях его не укажут. С 2023 года налог будет начисляться по новым правилам.

Кредиты. Сейчас ставки по кредитам заметно выросли. Если у вас сохранилась возможность взять кредит на выгодных условиях — например, если вам положена льготная ипотека по какой-то из госпрограмм, — имеет смысл воспользоваться этим. Особенно если у вас действительно есть потребность в крупной покупке.

При этом платеж по кредиту должен быть вам комфортен — не стоит просто так увеличивать кредитную нагрузку. А ваша финансовая подушка должна покрывать не только привычные расходы, но и несколько месяцев таких платежей.

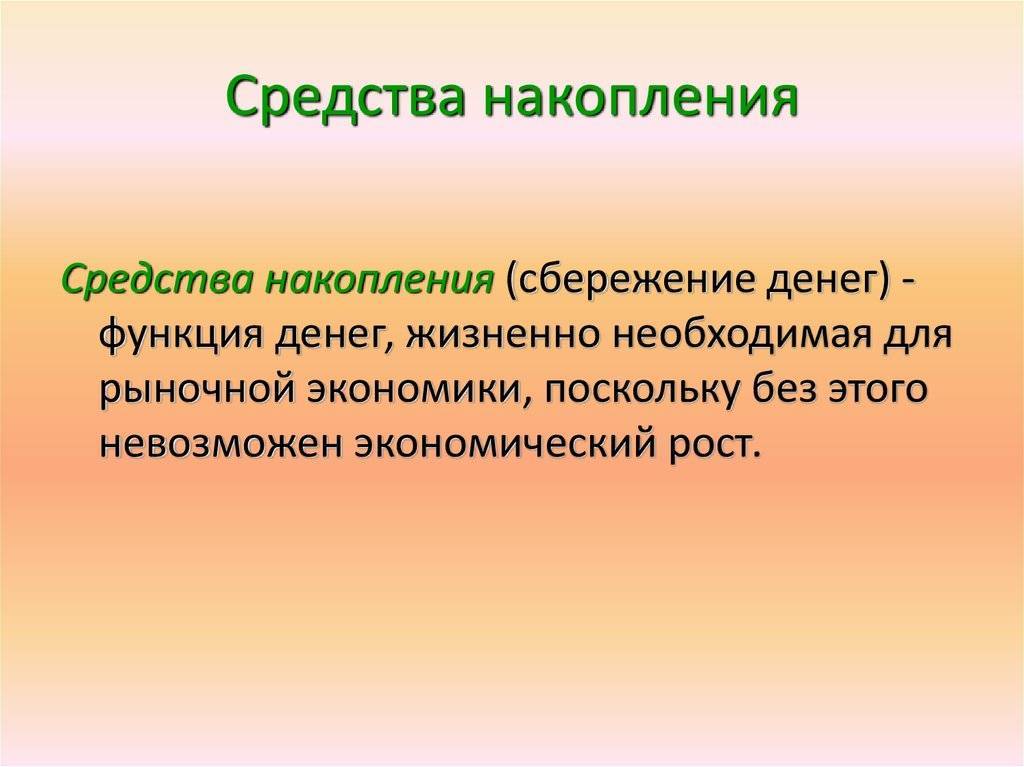

Функция денег как средства накопления

Одна из основных функций денег – это использование их в качестве средства накопления или сбережения. Финансы откладываются, создавая некий запас на будущее. Высокая «свободная» ликвидность позволяет использовать деньги в любой момент, моментально обменяв их на товары, услуги или для оплаты различных сборов.

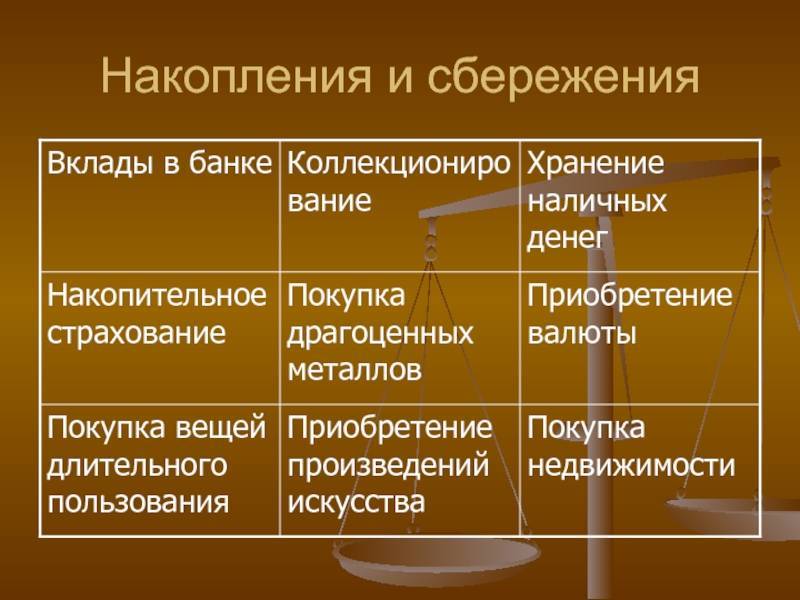

Средством накопления выступают не только деньги, им являются:

- драгоценные металлы;

- ценные бумаги;

- недвижимое имущество;

- инвестиционные монеты;

- предметы старины, искусства, антиквариат.

Но у денег есть преимущество – ликвидность. Для получения товаров и услуг наличные или безналичные финансы используются сразу, в то время как облигации или антиквариат нужно сначала продать – обменять на деньги.

В странах с прогрессирующей инфляцией накопление денег в любом виде – наличном, безналичном, невыгодно. Они быстро обесцениваются, теряя покупательскую способность. В такой экономической ситуации оптимальный вариант – инвестирование денег в иной ликвидный актив, не подверженный инфляции.

От чего зависит сбережения?

Факторов, влияющих на сумму создаваемых сбережений, существует несколько:

- Деятельность, сумма получаемой зарплаты;

- Сумма расходов, требуемых для комфортного существования;

- Дополнительные источники дохода;

- Экономическая и финансовая ситуация в стране;

- Умение планировать имеющийся бюджет;

- Экономия на покупке ненужных вещей;

- Умение откладывать определенную сумму перед несением основной части расходов;

- Место проживания.

Факторов, влияющих на возможность накапливать средства, делать сбережения, существует масса. Приблизительно на 90% из них любой житель России может влиять самостоятельно.

Типичные ошибки в сбережении денег

Примеры, когда люди с одинаковым уровнем дохода живут по-разному, известны всем. У одних с трудом хватает средств до следующей зарплаты, а другие регулярно откладывают значительные суммы. Все дело в том, что копить тоже надо уметь. Те, кто в конце месяца занимает деньги у знакомых, наверняка совершают одну из следующих ошибок:

- «Все, что не потрачу за месяц, отложу» На первый взгляд, вполне разумный подход: есть обязательные статьи расходов, от которых никуда не деться. Сюда входят коммунальные платежи, взносы по ипотеке или автокредиту, питание, проезд, детский сад. Остаток заработка можно положить на депозит, но вот только чаще всего класть будет нечего. Деньги утекают по мелочам, ведь ежедневный стаканчик капучино или новая сумочка стоят недорого, но за месяц таких трат набегает на несколько тысяч.

- «Сниму немного со счета» Депозитный счет у вас есть и регулярно пополняется, но в то же время вы понимаете, что в любой момент можете воспользоваться сбережениями. В результате накопления не растут, ведь соблазн позаимствовать у самого себя очень велик. Выходом из такой ситуации будет открытие пополняемого счета без возможности снятия средств. Это лишит вас возможности «щипать» свою кубышку, к тому же процентная ставка по таким счетам, как правило, выше.

- «Один счет для всего» С одной стороны, это проще: не надо заморачиваться с несколькими депозитами, сбережения аккумулируются в одном месте и расходуются по мере надобности. Однако отдельные счета позволяют быстрее накопить деньги на конкретную цель, дают возможность контролировать темпы роста заветной суммы и даже настроить источники пополнения. Допустим, арендная плата за сдаваемую квартиру может поступать на счет под условным названием «на высшее образование сына».

- «Буду откладывать сразу и много»Если ваш заработок неравномерно распределяется по разным месяцам года, кажется логичным пополнять копилку в наиболее доходные периоды. Проблема в том, что при отсутствии грамотного подхода к экономии и накоплению все сбережения могут улетучиться в неприбыльный сезон.Приучите себя откладывать определенную сумму вне зависимости от финансовых скачков. Пусть это будет небольшой вклад, в удачный период его можно удвоить или утроить.

- «Отложу все, что только смогу!» Избегайте крайностей: сбережения, созданные путем отказа себе во всем, не доставят радости. Копить деньги можно и нужно, но это не значит, что вы должны прибегать к экстремальным способам экономии ради пополнения счета: ходить на работу пешком за десять километров или питаться хлебом и водой.

Какой способ не следует использовать для сохранения сбережений

Сейчас инвестирование в криптовалюту набирает популярность. Но эксперты советуют использовать вариант для заработка, а не сохранения капитала. В электронные деньги вкладывать можно ту сумму, которую будет не жалко потерять, поскольку криптовалюта отличается высоким уровнем волатильности.

Перед инвестированием в криптовалюту следует изучить особенности работы с ней и способы ее хранения. Также придется регулярно отслеживать изменения и вовремя продавать купленные ранее монеты. На это требуется много времени, знаний, терпения и свободных денег, которые можно позволить себе потерять.

Итоги

Все чаще владельцы крупных сбережений в рублях задаются вопросом, как не потерять накопления. Для компенсации уровня естественного обесценения денег следует инвестировать средства. Вариант вложения выбирается исходя из суммы сбережений и целей их владельца. Оптимальными вариантами будут приобретение недвижимости, открытие депозита в банке, покупка акций, валюты и драгоценных металлов.

Время, отведенное на накопление денег

Итак, в первую очередь надо определить, на какие по срокам цели вы собираетесь создавать сбережения. Предлагаю разделить их следующим образом:

- Краткосрочные цели (необходимо реализовать в срок до 1 года).

- Среднесрочные цели (необходимо реализовать в срок от 1 до 5 лет).

- Долгосрочные цели (необходимо реализовать в срок свыше 5 лет).

Так вот, накопление денег на краткосрочные цели должно основываться преимущественно на использовании консервативных инструментов (то есть, наиболее надежных и, одновременно, наименее доходных). Для этой цели оптимально подойдут банковские вклады с пополнением, высоконадежные облигации, паевые инвестиционные фонды, вкладывающие капитал инвесторов в консервативные инструменты.

Дело в том, что вложения в более рисковые инструменты, например, в акции, в краткосрочной перспективе могут показывать отрицательную доходность или вообще привести к потере капитала. Поэтому нужно время, чтобы выйти из убыточного состояния, и, если этого времени нет, человек вынужден выводить капитал с убытками, что финансово нецелесообразно. Точно также, к примеру, нет смысла на короткие сроки вкладывать деньги в недвижимость, ведь за год она может даже не построиться/не вырасти в цене/не продаться.

Цели, достижение которых требует более длительного временного периода, открывают нам больше возможностей выбора инструментов, при помощи которых можно осуществлять накопление денег.

Три части личного капитала

Первая «корзинка» — текущий капитал. По сути, это все наши повседневные траты. Это утренний кофе с круасанами. Это новая модная сумочка, купленная на распродаже. Это ужин в ресторане. Также именно сюда стоит «положить» и все менее приятные, но между тем обязательные целевые расходы: ежемесячная квартплата, мобильный телефон, транспорт. Многие могут наполнять эту «корзину» бесконечно: поездка в горы на выходных, новая машина, волшебное колье из ювелирного магазина.… Остановиться очень сложно, но нужно. Ведь есть еще две «корзинки» и, если оставить их пустыми, то прощай прекрасное благополучие. Именно поэтому при наполнении текущей «корзинки» следует учитывать приоритеты.

Для этого нужно четко понимать, что без кофе утром просыпаться сложно, а вот круасан можно и пропустить (опять же для фигуры полезней), хотя может у кого-то приоритеты с точностью до наоборот. В общем, возьмите ручку и напишите все ваши желаемые месячные траты, а после подчеркните те из них, без которых реально прожить невозможно.

Вторая «корзинка» — резервный капитал. Это деньги на, так называемый «черный день». Специалисты озвучивают в данном случае размер финансов, которые необходимы для безбедного существования в течение двух лет. То есть, если вдруг жизнь кардинально изменится, и источники дохода прекратятся, то благодаря резервной «корзинке», можно не провалиться в «пропасть» нищеты и прийти в себя, адаптироваться и найти новые источники дохода. А теперь подумайте, все ли владеют подобным резервом средств или же деньги основной массы людей благополучно «утекают» их текущей «корзинки».

Примерами такой резервной «корзинки» могут быть: полис накопительного страхования жизни, депозит в банке, отложенный на учебу детей, пенсионные сбережения. Все активы, собранные в резерве должны сберегаться в надежных финансовых инструментах, дающих постоянный стабильный прирост в виде процентов, которые как минимум перекрывают процент инфляции. В то же время Деньги из резервной «корзинки» должны очень легко выниматься в случае необходимости, то есть должны быть ликвидными.

Третья «корзинка» — инвестиционный капитал. Это наша повседневная страховка или источники дополнительного дохода. Ведь даже с самой престижной должности могут уволить, а самый надежный бизнес может вдруг попасть в зону убыточности. Для этого лучше помимо основного источника дохода иметь еще дополнительные. Чаще всего это средства, дающие постоянный пассивный доход. При этом хорошим вариантом может являться не только банковский депозит или акции и облигации, но и недвижимость, посторонний бизнес, вложения в производство друзей. То есть вы сами не принимаете в росте личного капитала активное участие, а он все равно приносит прибыль.

В принципе инвестиционная корзина чем-то напоминает резервную, с единственным отличием. Здесь можно немного более активно рисковать, зарабатывать более высокие дивиденды, их в свою очередь снова инвестировать, таким образом строить себе прочное финансовое положение на долгие годы.

Разумно инвестировать

План действий. Возможно, у вас есть инвестиционная стратегия или план. Перечитайте этот документ, чтобы лучше понять, как действовать. Если его нет, стоит создать.

Нелишним будет еще раз обдумать свои инвестиционные цели, отношение к риску, приемлемые для вас типы активов. Вдруг что-то изменилось — и вы решите иначе распределить активы и выбрать другие инструменты. Но перед этим можно выдержать паузу, чтобы лучше все обдумать и исключить влияние эмоций.

Покупка на дне. Сейчас российские биржи не работают, так что не получится купить подешевевшие акции, облигации и фонды. Но когда снова начнется торговля, можно подумать о вложении в российские ценные бумаги. Это шанс для инвесторов, не закупившихся в 2008 году или в марте 2020. Однако инвестировать в российские бумаги стоит, если вы действительно готовы к волатильности и согласны ждать несколько месяцев, а то и лет, пока все вырастет. В инвестициях нет гарантий — может и не вырасти.

Счета за рубежом могут дать дополнительные возможности, в том числе доступ к самым разным биржам.

Но далеко не все иностранные брокеры открывают счета россиянам. Кроме того, открыв счет, надо в течение месяца уведомить о нем российскую налоговую, а по итогам года подавать налоговую декларацию и отчет о движении средств.

Наконец, недавние указы президента могут затруднить пополнение таких счетов, по крайней мере в иностранной валюте. Кроме того, непонятно, насколько законно сейчас совершать сделки с резидентами других стран.

Прежде чем что-то переводить за рубеж и совершать там сделки, изучите последние указы и дождитесь разъяснений от властей по непонятным пунктам. Надеемся, что такие разъяснения скоро появятся.

На всякий случай также предупредим, что всегда есть риск, что иностранные брокеры могут перестать работать с россиянами. В худшем случае зарубежные счета россиян могут заморозить на неопределенный срок.

Альтернативные активы. Учитывая неработающие биржи, кого-то могут заинтересовать криптовалюты. Их сложнее заблокировать и отследить, но есть риск, что криптобиржи перестанут работать с россиянами. Но это волатильный, то есть довольно рискованный, актив.

Также инвесторам может стать интересно золото в виде физического металла — слитков и особенно инвестиционных монет.

Золото — долларовый актив, который в кризис способен — но не обязан — сильно расти. Причем рублевая доходность будет выше долларовой из-за роста доллара к рублю. Плюс физического золота в том, что оно существует и доступно, даже когда биржа или банки закрыты. Главное — хранить в надежном месте, не царапать его и не пачкать.

Однако сейчас цена золота на максимуме и в рублях, и в долларах. Если международная ситуация и экономика России быстро нормализуются, не исключено, что купивший золото инвестор надолго окажется в минусе.