Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

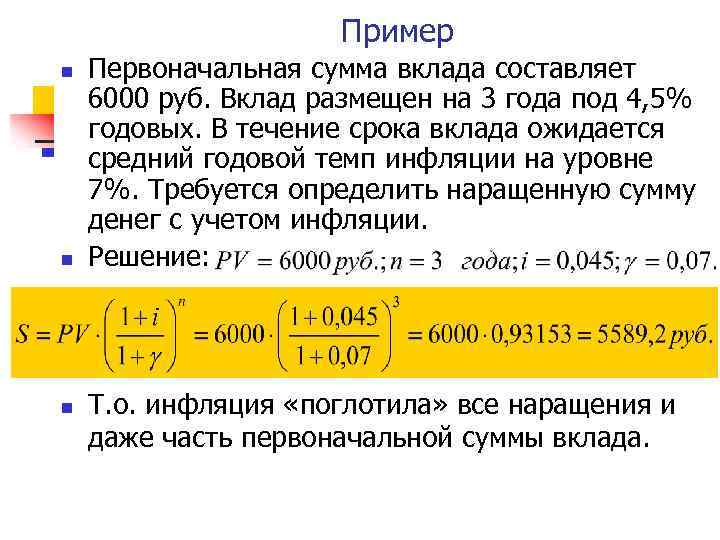

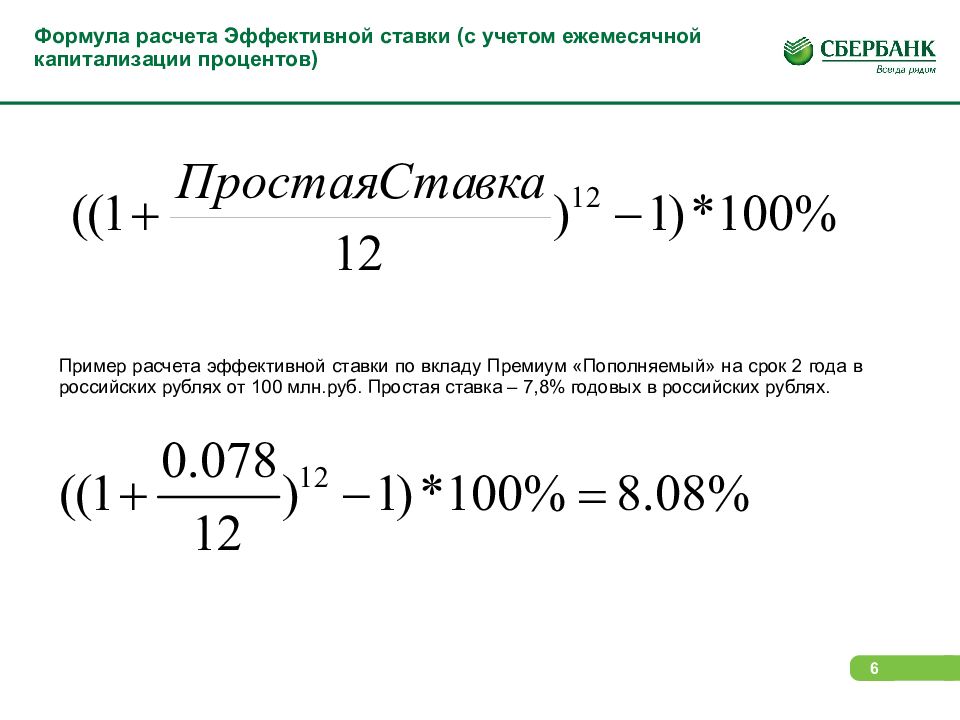

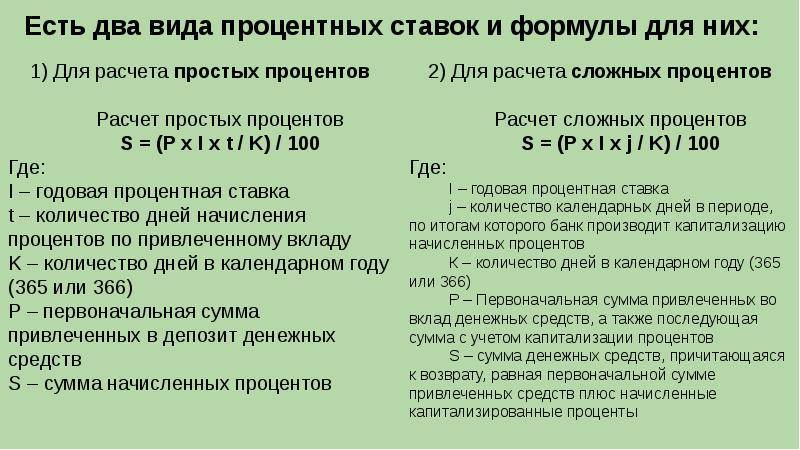

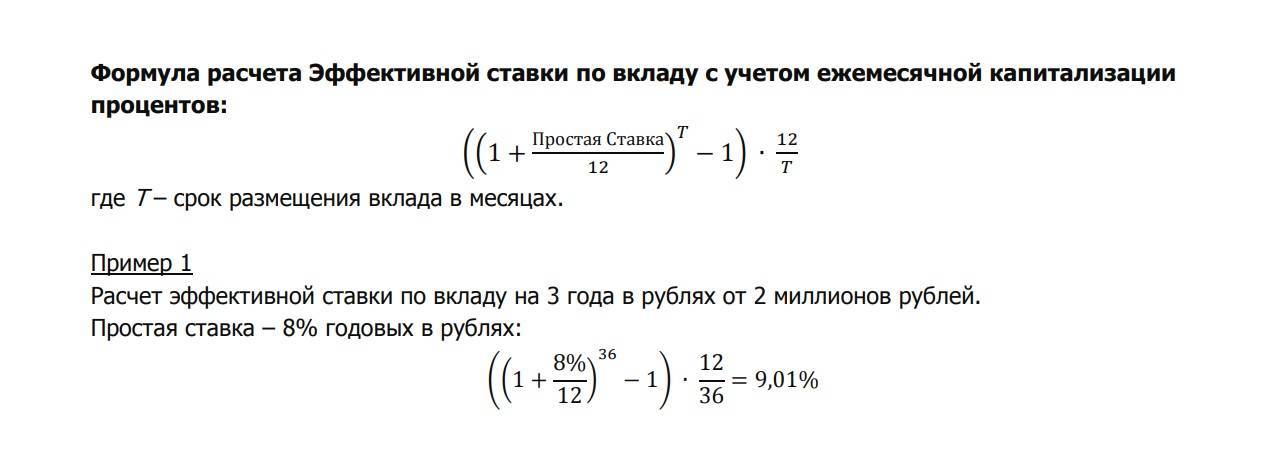

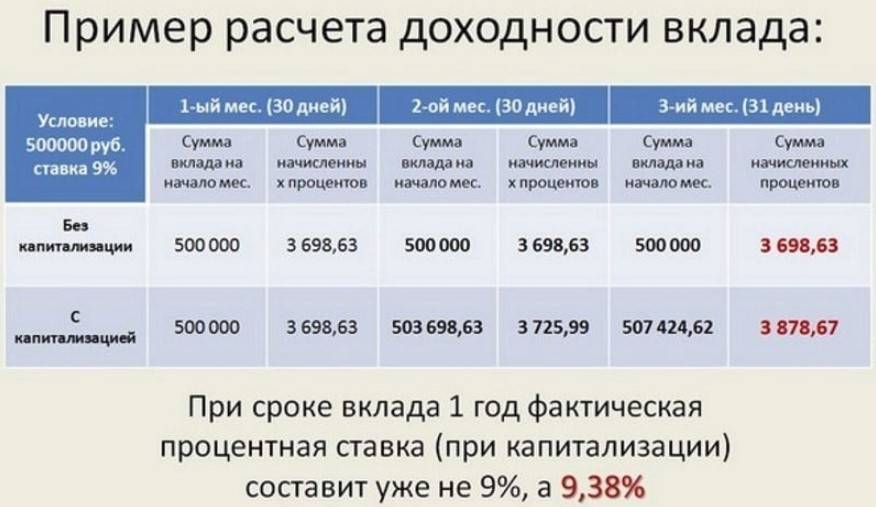

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

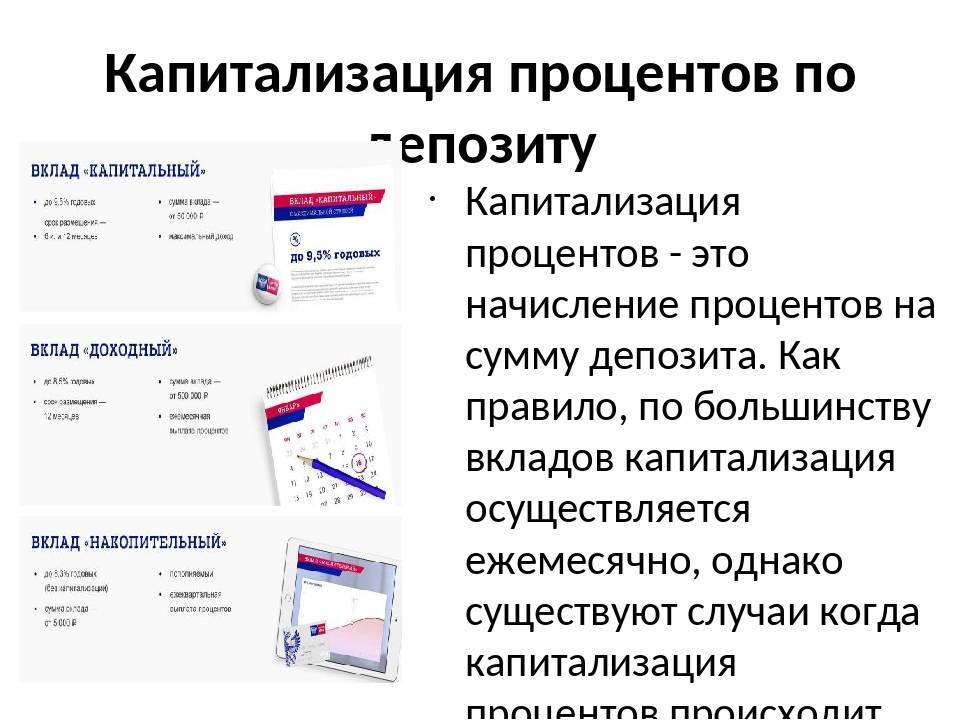

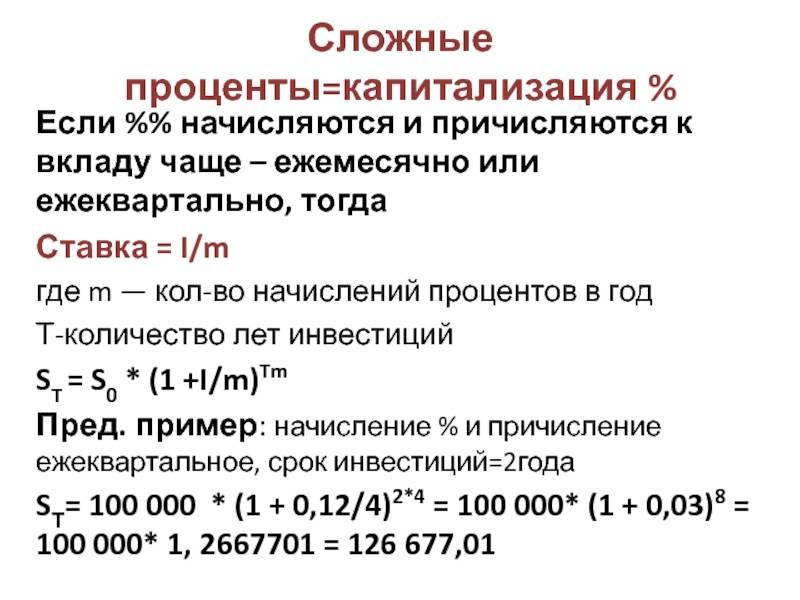

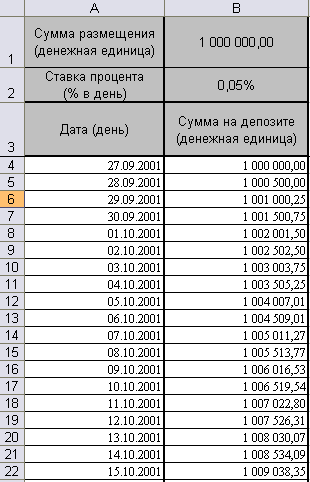

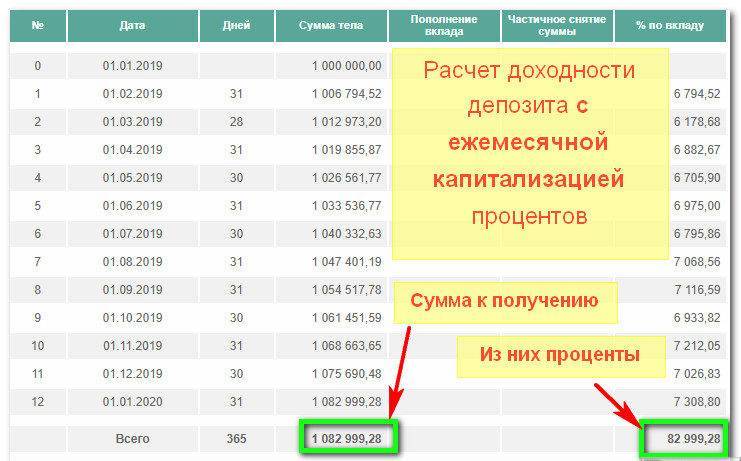

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

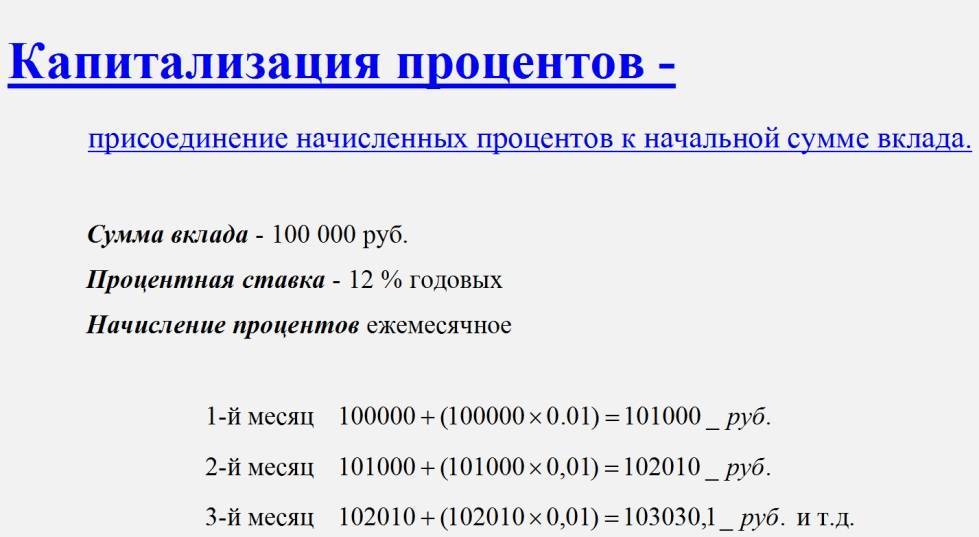

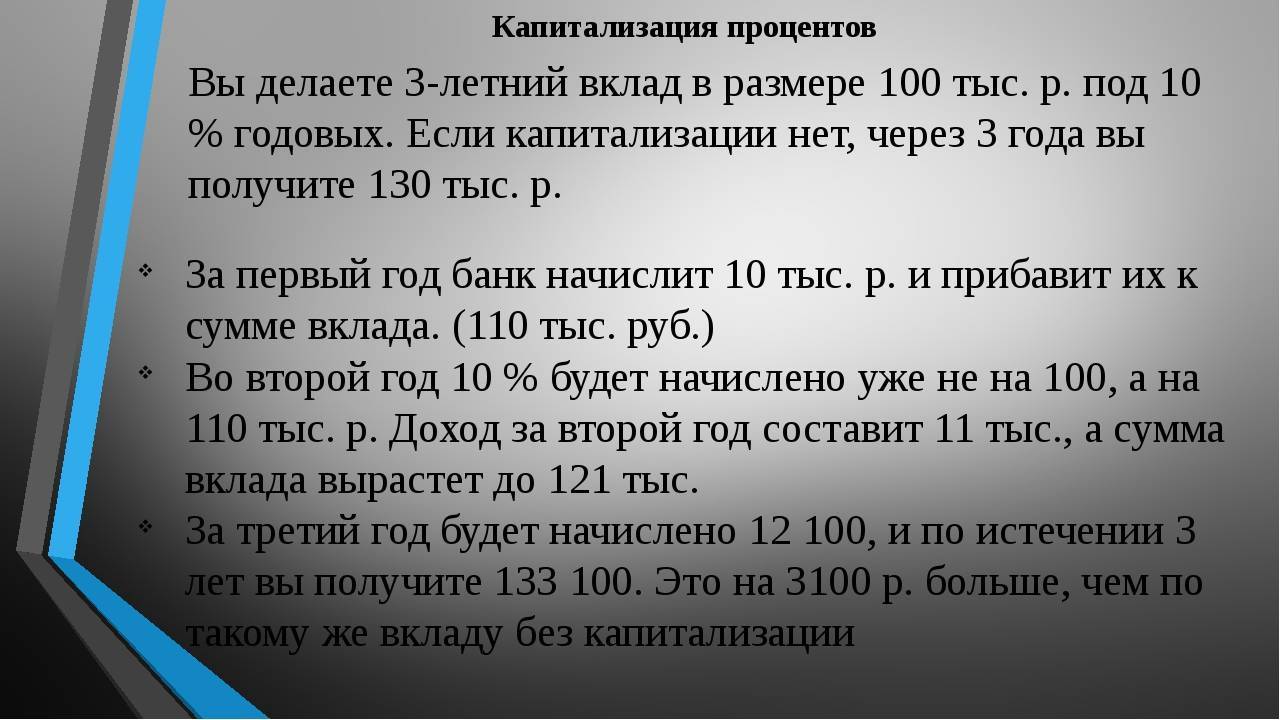

Что такое капитализация вклада

На стандартные банковские депозиты проценты начисляются в последний день действия договора – это вид простых процентов. Некоторые банки предлагают услугу капитализации процентов по вкладу. Капитализация процентов – что это? Начисление процентов на внесенную сумму может быть с разной регулярностью – это зависит от условий договора. Начисление процентов в следующем периоде идет уже на сумму депозита плюс уже начисленные проценты, таким образом, итоговая прибыль должна быть больше, чем стандартный способ начисления – такие способы расчета относятся к виду сложных процентов.

Как это выглядит в расчетах? Возьмем, например, классический вклад размером в 10000 рублей и вклад с ежемесячной капитализацией процентов на ту же сумму, сроком на год и ставкой в 10 процентов. В первом случае прибыль составит 1000 рублей, во втором – в первый месяц Вы получите прибыли 83,3 рубля, во втором месяце процент будут начислять на 10083,3 рубля – прибыль составит 90,77 рубля, которые так же будут суммироваться с Вашим вкладом, и так далее – до окончания срока действия договора. Итоговая прибыль составит 1047 рублей. Технически, с одной стороны, это выгодно. Однако вклады с капитализацией обычно идут по пониженным процентным ставкам, что в итоге уравнивает их с депозитом в том же банке.

На инвестиционные вклады также некоторые банки предлагают капитализацию процентов, что такое инвестиционные вклады и какие риски они несут – я писала ранее, поэтому в рамках этой статьи детально на этом останавливаться не буду. А вот прямые инвестиции с капитализацией предприятий, на развитие которых они направлены, могут принести довольно серьезную прибыль.

Очень важным моментом в договоре вклада с капитализацией является пролонгация договора. То есть – продление срока нахождения средств на счете и дальнейшего начисления по нему процентов

Важно внимательно изучить этот пункт договора: неавтоматическая пролонгация (то есть, при личном обращении в банк в день закрытия предыдущего договора) ведет к открытию нового договора. Автоматическая пролонгация вклада происходит без заключения дополнительных соглашений к договору

Здесь важным моментом является сохранение предыдущей процентной ставки или размер новой ставки – в России есть тенденция к снижению процентов по депозитам, поэтому если иное не написано в Вашем договоре, банк вправе снизить ставку или сохранять средства по аналогичному договору. Если в назначенный день Вы за вкладом не явились – пролонгация будет на тот же срок, что и первый договор, а вот дата открытия/закрытия сдвинется на один день вперед.

Где еще можно встретить капитализацию процентов? Если Вы хотите оформить рефинансирование кредита – то капитализация процентов может сыграть с Вами злую шутку. Задолженность по уплате основных процентов рефинансированного кредита в некоторых банках присоединяется к сумме основного долга. Поэтому Вы будете платить проценты за проценты, а штрафные санкции начнут расти как снежный ком, делая Вас вечным должником.

Капитализация процентов – это метод, при котором прибыль по банковскому депозиту начисляется в течение всего времени хранения денег в банке по частям.

Виды капитализации

Разные депозиты с капитализацией процентов отличаются только по срокам присоединения процентов к общей сумме вклада на счете:

Вид вклада

Описание

Разовый

Разовую капитализацию банк делает только по окончанию срока в том случае, когда клиент продлевает срок действия депозита. Такую уловку финансовые организации придумали специально для того, чтобы вкладчики дольше хранили средства на депозите. Потому что в этом случае деньги вкладчиков дают учреждению больше источников для кредитования других клиентов.

Ежедневный

Такой вид капитализации выбирают редко. Когда процентная по вкладу и сумма слишком малы, то и доход будет увеличиваться практически незаметно. Но с большими суммами и высокими процентами такое начисление процентов окажется самым выгодным.

Ежемесячный

Это самый распространенный тип вклада с капитализацией. Проценты начисляют ежемесячно, чаще всего такую капитализацию выбирают для вкладов на срок до полугода или года.

Ежеквартальный

Вклад с начислением процентов раз в 3 месяца выбирают для депозита со сроком действия от 3 до 12 месяцев. Обязательно, чтобы общее количество месяцев, на которые оформлен депозит, было кратно 3.

Полугодовой

Редкий тип начисления процентов. Капитализация происходит один раз в 6 месяцев. При расторжении договора до истечения полугода утрачивается большая часть начисленных процентов. Для извлечения максимальной выгоды потребуется размещать деньги на длительный период.

Ежегодный

Для маленьких сумм вклада этот тип капитализации бесполезен

Его выбирают только для крупных и долгосрочных капиталовложений сроком от 2 до 5 лет

При этом важно обратить внимание на ставку и пересчитать итоговую выгоду. В некоторых случаях выясняется, что ежемесячное начисление оказывается выгоднее, чем ежегодное.

Наиболее популярные варианты — депозит с ежемесячной и ежеквартальной капитализацией.

ТОП-3 банков с капитализацией вкладов

Если ориентироваться на отзывы вкладчиков, которые те оставляют на тематических форумах, то можно выделить следующие рекомендуемые к сотрудничеству банки для открытия в них депозитных счетов:

- Газпромбанк. У него предусмотрено 3 депозитные программы с процентной ставкой от 5,3 до 7,05%. По всем ним проценты выплачиваются ежемесячно, можно использовать капитализацию. И в Газпромбанке действуют выгодные условия для досрочного завершения договора («сгорает» только половина начисленных процентов).

Вклад Ставка Минимальный срок Пополнение и снятие Выплата процентов Ваш успех 7,05% 367 дней Нет В конце месяца На жизнь 5,30% 91 день Нет В конце месяца Пенсионные сбережения 5,90% 91 день Нет В конце года или

по истечению срока вклада - МКБ (Московский Кредитный Банк). Также предлагает 3 выгодные депозитные программы со ставкой от 5,05 до 5,9% с ежемесячным начислением процентов. Капитализация — по требованию клиента, если отказаться от неё, то прибыль будут начислять на карту каждый месяц. Главное же преимущество банка — высокий рейтинг надежности (от международных рейтинговых агентств). Также в данной финансовой организации все накопительные счета защищены (через Фонд Гарантирования Вкладов).

Вклады Процент Минимальный срок Частичное снятие Выплата процентов Инвестиционный От 5,6% 3 месяца Нет Ежемесячно Максимальный доход От 5,9% 3 месяца Нет Ежемесячно Расчетный От 5,0% 3 месяца До неснижаемого остатка Ежемесячно - Сбербанк. У данного банка самые гибкие условия открытия накопительных счетов. По ним предусмотрено досрочное снятие, капитализация (можно отказаться в любой момент), минимальная сумма вклада всего 1 тысяча рублей. Из недостатков — это сравнительно невысокая процентная ставка (всего 3 – 4%).

Вклад Минимальный процент Минимальный срок Минимальная сумма вклада Частичное снятие Частичное пополнение Управляй 3,15% 3 месяца 30 000 ₽ Да Да Пополняй 3,45% 3 месяца 1 000 ₽ Нет Да Сохраняй 2,95% 1 месяц 1 000 ₽ Нет Нет

ТОП-6 банков со вкладами с капитализацией

Список предложений от банков по вкладам можно увидеть даже в онлайн-калькуляторе. Чтобы узнать подробности, достаточно перейти по ссылкам на официальные сайты банков.

Сбербанк. Самый надежный и узнаваемый банк. Отделений достаточно много как в городах, так и в отдаленных селах. Стабильность этого банка обусловлена тем, что большая часть акций принадлежит государству.

Банк «Открытие» – крупнейший частный банк. Основан в 1993 году. Есть возможность открыть вклад, используя мобильное приложение. Есть несколько вариантов вкладов, но нужно внимательно выбирать. Например – «Моя копилка». Иногда заявленная ставка относиться ко вкладу с длительным периодом.

ВТБ Банк основан в 2000 году. Есть несколько вариантов, как открыть вклад. Можно открыть накопительный счет «Копилка». Но внимательно просмотреть условия по начислению процентов.

Альфа банк. Достаточно известный банк, но сеть филиалов не такая обширная, как у Сбербанка. Есть несколько вариантов вкладов, например, счет «Накопилка»

Однако следует обратить внимание на возможность внести дополнительную сумму.

Газпромбанк. Предлагает несколько вариантов

Например, вклад «Управляй процентом» со ставкой 6%.

Хоум Кредит банк. Название вкладов отражают период, на который возможно внести определенную сумму. Чем дольше период, тем выше процентная ставка.

Особенности причисления процентов к сумме депозита

Капитализация увеличивает доход от размещения денег на депозитном счете в банке. Договор в этом случае имеет следующие особенности:

- условия определяются при его заключении, изменить их можно после окончания его действия и в момент пролонгации;

- исключается снятие начисленных процентов;

- доход увеличивается в каждом периоде капитализации;

- при досрочном востребовании вклада прибыль рассчитывается по минимальной ставке.

Если клиент Сбербанка расторгает договор до окончания срока действия и ранее 6 месяцев после заключения, то прибыль пересчитывается по условиям депозита «До востребования». Процентная ставка в этом случае равна 0,01%. При досрочном снятии денег после полугода его действия она будет составлять 2/3 от первоначального размера.

Сбербанк предлагает альтернативный вариант хранения средств, который позволяет свободно обращаться с деньгами. Это дебетовые карты с процентами на остаток. Они позволяют получать прибыль 3,5% с текущих средств на счете. Воспользоваться этим предложением могут только клиенты, получающие социальные выплаты.

Пенсионная карта с бесплатным годовым обслуживанием позволяет хранить сбережения и получать небольшую выгоду. Однако ставка здесь ниже текущего уровня инфляции. Кроме того, применяется только к средствам, перечисленным Пенсионным фондом. На деньги, внесенные владельцем, третьими лицами и организациями, эта опция не распространяется.

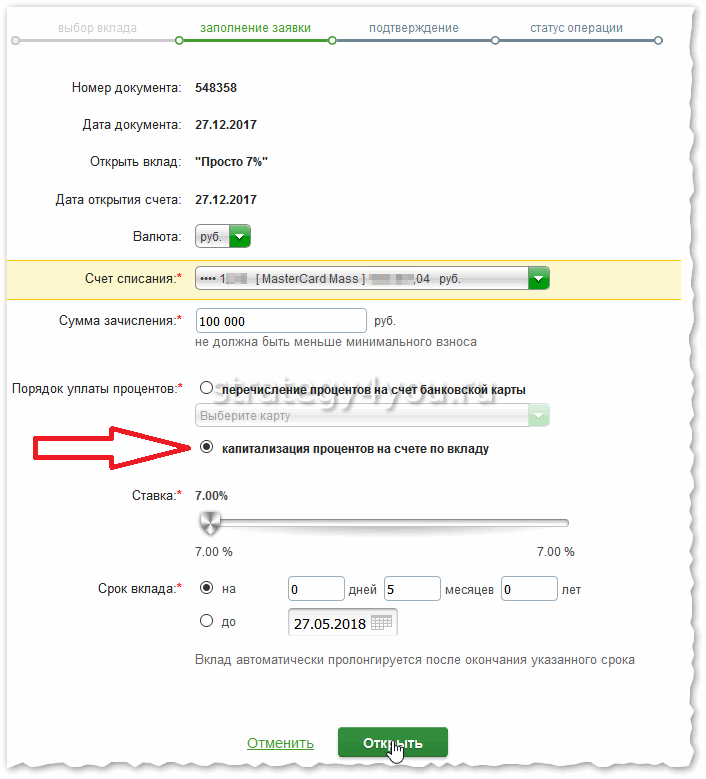

Особенности капитализации в Сбербанке

Для своих клиентов Сбербанк разработал несколько вариантов вкладов с капитализацией. Одним из условий при этом является запрет снятия денег со счёта до истечения срока вклада. В некоторых случаях минимальная сумма невелика, чтобы ей могли воспользоваться даже те клиенты, у которых невысокие доходы. Предлагаются разнообразные варианты:

- ежегодная;

- полугодовая;

- ежеквартальная;

- ежемесячная;

- договорная.

В последнем случае период капитализации устанавливается индивидуально. Например, может применяться даже еженедельная или ежедневная капитализация. Чем меньше такой период, тем быстрее будет расти сумма. Наиболее популярен среди клиентов месячный период.

Виды (таблица)

Вот что такое капитализация вклада в Сбербанке — данная услуга предоставляется на следующих депозитных счетах:

| Наименование | Мин. сумма (в руб.) | Ставка | Срок |

| «Универсальный» | 10 | 0,01% | Бессрочно |

| «Сохраняй» | 1000 | 3,8–4,35% | 3 мес.–3 года |

| «Пополняй» | 1000 | 3,7–3,75% | 3 мес.–3 года |

| «Управляй» | 30000 | 3,05–3,40% | 3 мес.–3 года |

Подробнее:

- Для вклада «Универсальный» предусмотрена возможность пополнения практически в любом размере. Капитализация происходит раз в три месяца. Допустимо частичное снятие средств (при этом на счёте должен оставаться неснижаемый остаток).

- На счёте «Сохраняй» отсутствует возможность пополнять счёт. Ежемесячная капитализация. Предусмотрены повышенные ставки для пенсионеров.

- Для депозита «Пополняй» пополнение разрешено. Ежемесячная капитализация.

- В последнем случае пополнение возможно без ограничений. Капитализация происходит ежемесячно. Для тех, кто достиг пенсионного возраста, предусмотрены особые предложения.

Какую выгоду получает клиент

При использовании такого типа вкладов клиент получает возможность не только сохранить свои сбережения, но и получить доход. Капитализация процентов на счете по вкладу в Сбербанке даёт возможность в некоторых случаях пополнять счёт. Разрешается снимать деньги в оговоренных условиями конкретного депозитного договора пределах.

Сбербанк позволяет работать со своими счетами онлайн. При этом можно проводить таким образом пополнение или снятие денег в соответствии с условиями договора.

Для того, что принять решение о выборе депозита, нужно учесть следующее:

- Нужно решить, можно ли вывести эти деньги из оборота на несколько лет. Некоторые, вкладывая деньги, рассчитывают жить на эти проценты. Если это так, то депозит не должен быть с капитализацией. Если можно временно без этих денег обойтись, значит, капитализация будет выгодна.

- Нужно составить мнение о надёжности банка, куда планируется вложить деньги. Надо убедиться в том, что он входит в систему гарантирования вкладов. Это позволит, в случае его краха, без проблем получить вложенные деньги.

- При выборе депозитного предложения необходимо рассматривать эффективную ставку. Если она в выше, причём банк надёжный, то стоит выбрать это предложение.

- Нужно учитывать, что банки могут предоставлять особые условия для некоторых категорий населения. Возможно, некоторые из таких условий окажутся подходящими.

- Нужно учитывать, что вклады с капитализацией могут иметь более низкие проценты, чем обычные. Может случиться так, что из-за этого они станут менее выгодными. Делая выбор, необходимо внимательно изучить уровень доходности при различных вариантах вкладов.

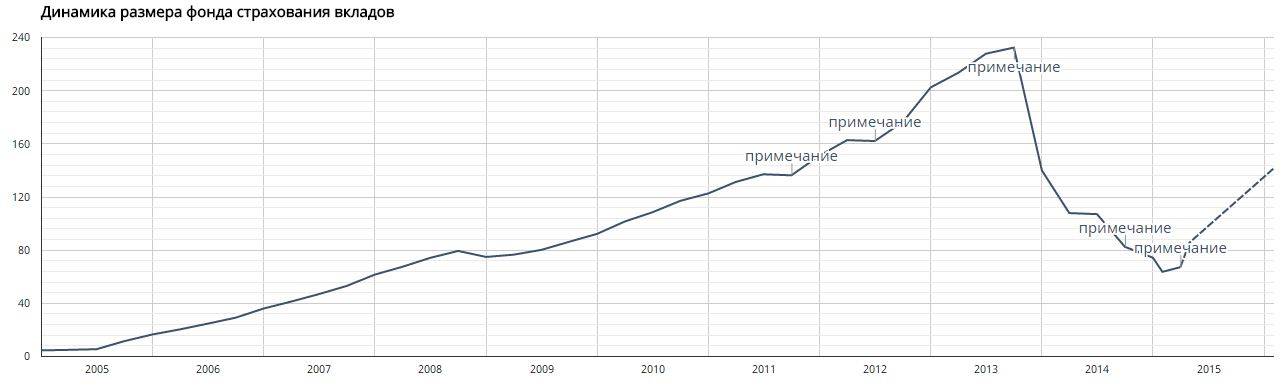

Гарантии Агенства по страхованию вкладов

В 2003 году из-за массового банкротства некоторых банков в правительстве было принято решение о создании Агентства по страхованию вкладов (АСВ). Идея не нова, в мире уже более 100 государств успешно реализуют подобные программы. Цель Агентства – защитить население от потери сбережений и повысить уровень доверия к банковской системе. В АСВ имеется определенная сумма средств, которая выделена на возмещение депозитов вкладчикам обанкротившихся банков. Агентство ведет реестр организаций-участников, чьи клиенты при наступлении страхового случая получат возмещение. Страховых случая всего два: отзыв у банка лицензии и банкротство.

Стоит учитывать, что к выплате подлежат депозиты в пределах 1,4 миллиона рублей. Такой размер страхового возмещения был установлен в декабре 2014 года, превысив предыдущий страховой объём в два раза (было 700к ). Это было сделано для того чтобы повысить доверие граждан к банкам на фоне сложной ситуации в отечественной экономике. Соответственно есть смысл вкладывать деньги в пределах 1,2-1,3 миллиона для того, чтобы при наступлении страхового случая вы могли вернуть весь вклад с процентами за счет АСВ.

Фонд АСВ формируется из страховых взносов в размере 0,1% от страховой суммы (ежеквартально). По графику размера фонда страхования вкладов видно, что банкротство или отзыв лицензии у нескольких более-менее крупных банков может обанкротить фонд АСВ. Это нужно учитывать при хранении на вкладах значительных сумм. Если рухнет АСВ, пострадает вся банковская система. Для снижения нагрузки на АСВ сейчас в правительстве РФ активно обсуждается снижение страхового покрытия вкладов до 90%. Думаю, что это будет далеко не единственный шаг для стабилизации ситуации в АСВ.

Самые выгодные ставки по вкладам

Как видим процесс подбора надежного банка не так уж и прост, и может занять какое-то время. Однако взамен вы получите уверенность в том, что ваши сбережения не пропадут

Обращайте внимание на акции и специальные предложения выбранных банков. Довольно часто можно вложить деньги в надежный банк на весьма выгодных акционных условиях

- Рублевый депозит: 17% до 12 месяцев (с 15 апреля уменьшение до 16%) + 1% при пополнении;

- Долларовый депозит: 5,5% от 12 месяцев;

- На остаток до 500к рублей начисляется 14% годовых при совершении 1 операции в месяц (с 6 апреля уменьшение ставки до 12% годовых).

Всем профита!

29.03.2015

Почему уменьшается доход от депозита

Главная цель финансовой деятельности банков — получение прибыли, поэтому они нередко разрабатывают схемы для невнимательных вкладчиков. Менеджеры замалчивают о некоторых подводных камнях, которые мешают получить максимальную прибыль от банковского вклада. В основном доход уменьшается из-за комиссий за услуги, о которых не говорят сразу, но они прописаны в договоре. Это могут быть платежи за:

- внесение денег на счет;

- обслуживание депозитного счета;

- возврат вклада наличными;

- интернет-банк, мобильное приложение или СМС-сервис;

- снятие средств с депозита и процентов по вкладу;

- проведение операций по банковскому вкладу;

- снятие денег через банкомат.

Внимательно читайте договор перед тем, как подписать его. Это поможет избежать дополнительных трат или навязанных сервисов. Внимательное изучение документов до открытия депозита с капитализацией значительно снизит риски и потери.

Что такое капитализация процентов по депозиту

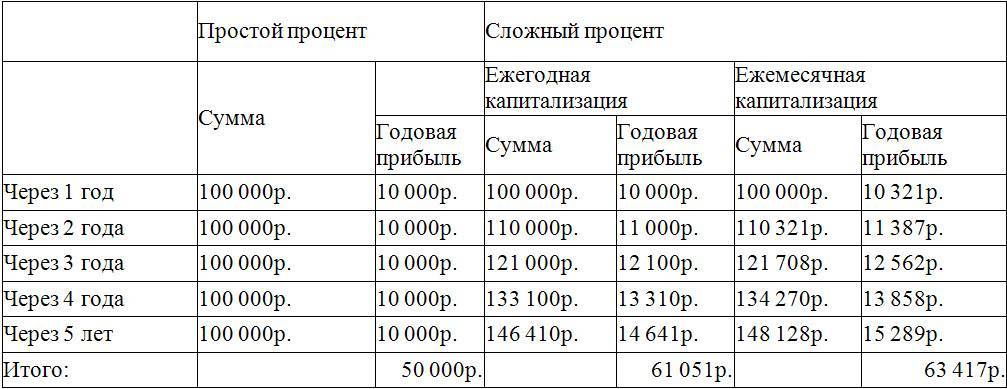

Все банковские депозиты можно разделить на две большие группы:

1. с капитализацией (сложный процент);

2. без капитализации (простой процент).

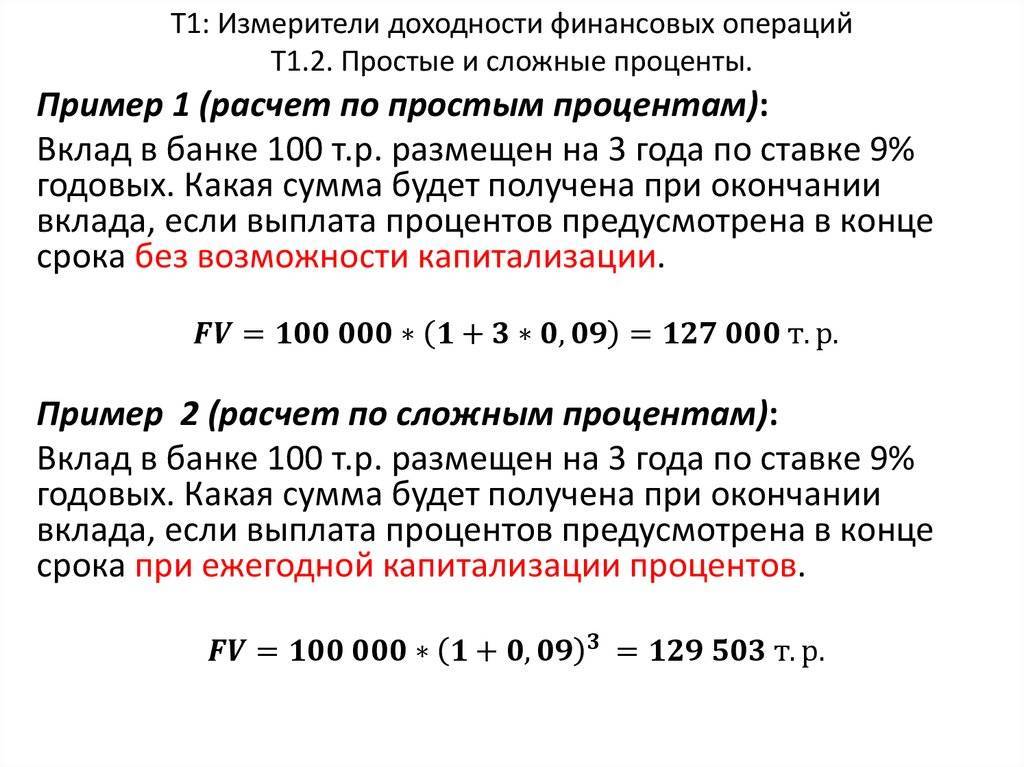

Простой процент

Во втором случае все просто. Процент начисляется на сумму вклада без учета ранее начисленных процентов.

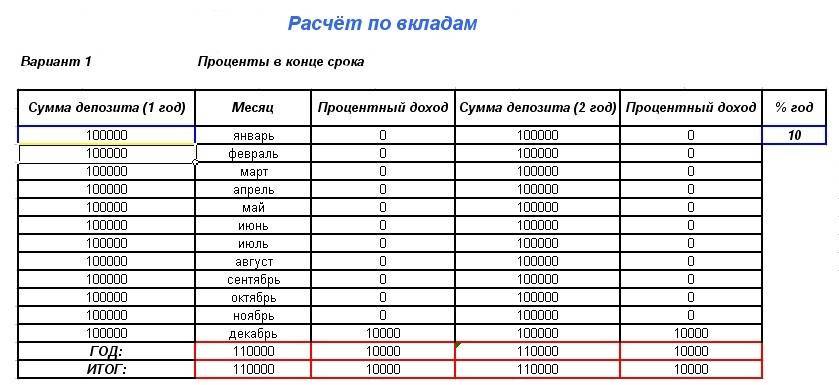

Пример расчета вклада без капитализации

Разберем, как начисляются проценты по вкладу без капитализации. Возьмем депозит со следующими условиями:

• Сумма: 100 000 рублей;• Срок: 1 год (12 месяцев);• Капитализация: не предусмотрена;• Процентная ставка: 10 % годовых.

В этом случае в конце срока вкладчик получит доход в 10 000 рублей.

Сложный процент

Но если условиями вклада предусмотрена капитализация, то проценты начисляются иным способом.

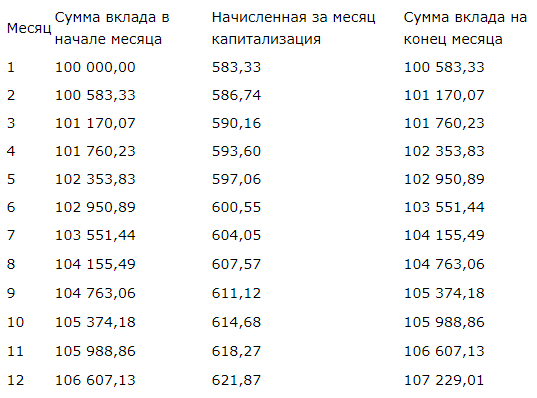

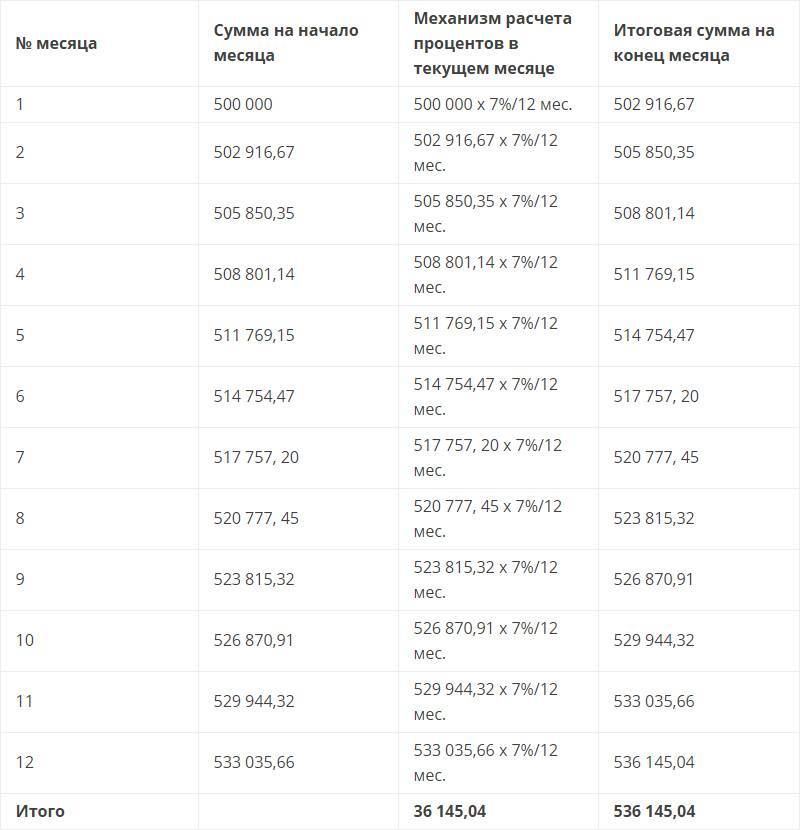

Пример расчета вклада с капитализацией процентов на счете

Возьмем депозит с такими же условиями, и добавим ежемесячную капитализацию:

• Сумма: 100 000 рублей;• Срок: 1 год (12 месяцев);• Капитализация: предусмотрена ежемесячно;• Процентная ставка: 10 % годовых.

Проценты начисляются каждый месяц. Если вкладчик не будет снимать начисленные проценты со вклада, а станет оставлять их на счете, то они будут увеличивать сумму депозита. Таким образом, в следующем месяце проценты будут начисляться уже на большую сумму, что увеличит итоговую прибыль.

За первый месяц размещения депозита вкладчик получит доход в 849 рубля. Это деньги будут причислены к основной сумме вклада, и за второй месяц проценты будут начисляться уже исходя из итоговой суммы в 100 849 рубля и так далее. В итоге по вкладу с капитализацией доход составит 10 471 рублей.

Сравнение

Сравним полученные цифры.

Доход без капитализации: 10 000 рублей.

Доход с капитализацией: 10 471 рублей

Как видим, вклад с капитализацией процентов на счете может приносить несколько большую прибыль.

Предварительные выводы

✓ Капитализация процентов – это процесс, при котором доход по вкладу начисляется частями на протяжении времени хранения денег в банке. Его еще называют «начислением процентов на проценты».

✓ По вкладам с капитализацией процентов на счете можно получить большую прибыль.

Ложка дегтя

Но не все так просто, как могло показаться.

«Нередко сложно выбрать тот депозит, который даст большую доходность. Как правило, банки предлагают более низкую процентную ставку по вкладам с ежемесячной капитализацией и более высокую по депозитам с выплатой процентов в конце срока», — говорит консультант-методист Проекта Минфина России по повышению финансовой грамотности Сергей Акулов.

Поэтому нельзя однозначно заявить, что вклад с начислением процентов на проценты всегда более выгоден, чем депозит без такой опции. Для сравнения, какой из финансовых инструментов будет более выгоден, можно использовать онлайн калькуляторы вкладов.

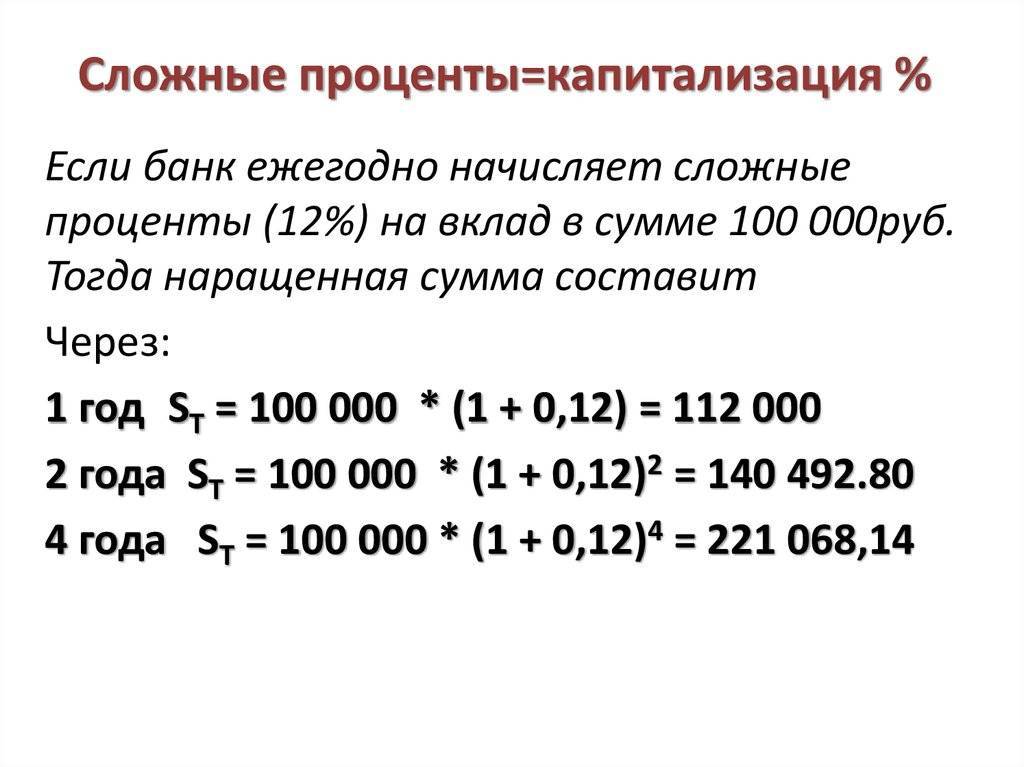

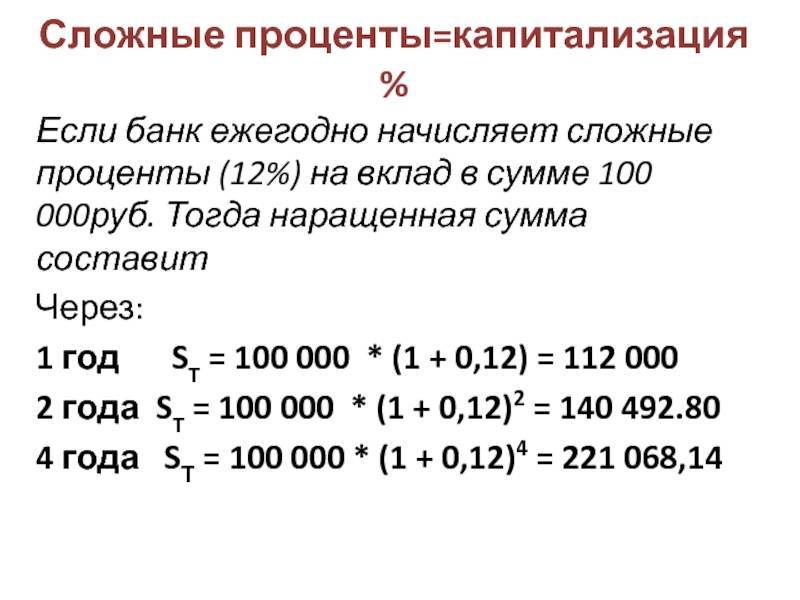

Понятие и принцип действия

Например, вы положили 10 000 руб. под 5 % годовых на обычных условиях. Это значит, что через год вы можете снять 10 500 руб. Но вы решаете оставить их на счете, не снимая. Тогда через 2 года у вас прибавится еще 500 руб., через 3 года еще 500 руб. и т. д.

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

При условии ежегодной капитализации через 1 год вы также получите 10 500 руб., через 2 года вы уже снимете 11 025 руб., через 3 года – 11 576,25 руб.

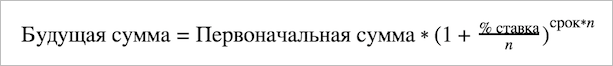

Все мои расчеты были сделаны по очень простой формуле:

Через 1 год мы получим: 10 000 * (1 + 0,05) = 10 500 руб.

Через 2 года: 10 000 * (1 + 0,05)^2 = 11 025 руб.

Через 3 года: 10 000 * (1 + 0,05)^3 = 11 576,25 руб.

К определению капитализации я уже обращалась, когда разбирала понятие депозита и его отличие от вклада. Сравнила его со снежным комом: чем выше первоначальная сумма денег на счете и дольше срок накопления, тем выше доходность. Но не только от этих двух факторов зависит эффект, а еще и от периодичности начисления процентов на счете. Посмотрим, как это влияет на изменение суммы по депозиту.

Как выбрать вклад с капитализацией процентов — пошаговая инструкция для новичков

Итак, мы разобрались с понятием капитализации и сроками ее проведения.

Предлагаю приступить к прочтению пошаговой инструкции по выбору вклада с капитализацией процентов.

Шаг 1. Выбираем банк

Возможность открывать вклады онлайн значительно расширила круг банковских учреждений для этих целей. Если раньше россияне открывали вклады в банках только своего города, то теперь можно воспользоваться услугами кредитных организаций из любого уголка РФ.

Это, конечно, здорово! Только нам, вкладчикам, головной боли добавилось! Вопрос, в каком банке открыть вклад стало решать сложнее. Выбор значительно расширился. И если в своем городе банк можно посетить, посмотреть, что да как, собрать реальные отзывы у соседей и друзей, то удаленно этого сделать невозможно.

Посетите сайт Банка России. В разделе «Информация по кредитным организациям» можно найти сведения по проблемным банкам. Отобрав несколько наиболее приглянувшихся банков, приступайте к анализу условий по предлагаемым депозитам.

Шаг 2. Изучаем предложения по вкладам

Прочтите условия по вкладам, которые наиболее точно соответствуют всем вашим требованиям

Обратите внимание на ставки, возможность пополнения и частичного снятия

Пополнять счёт и снимать с него часть денег — очень удобно. Если вы делаете долгосрочные вложения (от 1 года), то вам может потребоваться снять какую-то сумму. Возможность частичного снятия позволит это сделать, не расторгая договор. Или у вас появятся свободные деньги, которые имеет смысл довложить на уже открытый вклад.

Не забудьте проанализировать условия по капитализации ваших вложений, сроки ее проведения.

Вспомните наши расчеты и их результат: чем чаще проводится капитализация, тем больший доход вы получите!

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада рекомендую рассчитывать эффективную процентную ставку по нему, ведь именно она и позволяет оценить общий реальный доход за весь срок с учетом процентов.

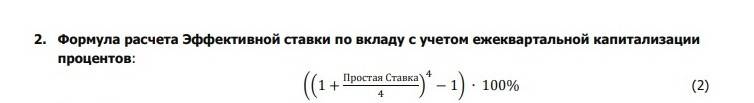

Для расчета эффективной ставки следует воспользоваться специальной формулой.

где: ЕС –эффективная ставка, С – номинальная ставка (указана в договоре), N – количество периодов капитализации в год, m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Пример

Предположим мы решили разместить в депозит 50 тыс. руб. под 9% годовых сроком на 1 год с ежемесячным начислением %, с капитализацией. Подставляем имеющиеся данные в нашу формулу и получаем:

Итак, согласно проведенным расчетам, эффективная ставка равна 10% и именно по ней будет получен наш общий доход.

Проще всего рассчитать эффективную ставку с помощью специальных онлайн-калькуляторов.

Следует помнить, что пополнение вклада (если оно предусмотрено договором) увеличивает основную сумму, на которую начисляются проценты. Чем больше основная сумма, тем больше сумма процентного и капитализируемого дохода.

И наоборот — частичное снятие уменьшает «тело» депозита и, как следствие, снижает его доходность.

Шаг 4. Сравниваем полученные результаты

Используя способы расчетов, представленные выше, можно просчитать необходимые показатели по вкладам, которые вызвали у вас наибольший интерес. Это позволит сделать окончательный выбор.

К основным сравниваемым показателям относятся:

- депозитные ставки;

- сроки размещения средств;

- возможность пополнения/снятия;

- схема начисления %;

- наличие/отсутствие капитализации;

- пролонгация — есть/нет (пролонгация вклада — продление срока размещения денег).

Шаг 5. Выбираем наиболее доходный вклад

Вы открываете вклад в первую очередь для получения дополнительного дохода. Значит, это первое, что будет иметь значение при принятии окончательного решения.

Разумеется, необходимо выбирать наиболее доходный вклад. Однако помните, что если ставка по выбранному вкладу выше ставки рефинансирования, увеличенной на 5%, то с разницы банком будет удержан налог по ставке 35%. Поясню на примере.

Пример

Ставка по выбранному депозиту 17%. Ставка рефинансирования 10%, добавляем 5%, получаем 15%. Следовательно, с разницы придется заплатить НДФЛ.

Допустим, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Подводя итог

Надеюсь — к завершению статьи вы уже хорошо понимаете, что такое капитализация вклада. И конечно же, когда для ваших целей уместно использовать банковский счёт — то стоит выбирать депозит с капитализацией. Потому что он будет увеличивать ваш капитал за счёт сложных процентов.

Однако нужно помнить, что далеко не всегда банковский депозит будет самым подходящим инструментом для ваших финансовых задач. В большинстве случаев депозит нужен для хранения ликвидного резерва, или же для накоплений на краткосрочные финансовые цели семьи.

Если же ваша задача в том, чтобы длительное время получать проценты на свои средства — то для решения этой задачи существуют более выгодные альтернативы.

И уж точно банковский вклад — это не тот инструмент, который стоит использовать при горизонте инвестирования свыше 10 лет. Для длительных накоплений существуют гораздо более доходные инструменты, часть из которых даёт гарантии и защиту капитала наравне с банковским вкладом. Но они позволят вам значительно больше преумножить свой капитал. А значит — позволяют быстрее достичь важных для вас финансовых целей.

Не забудьте скачать специальный PDF-обзор «Личное финансовое планирование» — чтобы инвестировать грамотно, создать личный капитал и жить в достатке.

А если вам нужна консультация по теме – просто напишите мне в удобном мессенджере, чтобы договориться о нашей онлайн-встрече:

Владимир Авденин, финансовый консультант

Читайте далее:

Про “вклад” ИСЖ в банке

ULIP — страховые планы для инвестирования

Накопительное страхование жизни – что это такое? Обзор НСЖ, отзывы и рейтинг. Что такое НСЖ в банке

Просто про ИЖС — инвестиционное страхование жизни

Инвесторс Траст (Investors Trust) — процесс выпуска полиса