Расчёт норматива Н1.0

Разберём на наглядном примере как рассчитывается показатель Н1.0. Например, у нас есть банк с собственными активами 20 рублей. Единственный клиент открывает вклад на 100 рублей. Затем у банка появляется первый клиент в кредитном портфеле, которому предоставляется заём в 20 рублей. Риск по выданному кредиту составляет 90%.

Таким образом, взвешенные риски составят 90 рублей. Данная сумма получается простым вычислением: 100 рублей * 90% = 90 рублей. Итоговый уровень достаточности капитала банка составит: 20/90*100% = 22%. Формула расчета довольно простая, поэтому даже без экономического образования можно самостоятельно посчитать этот показатель.

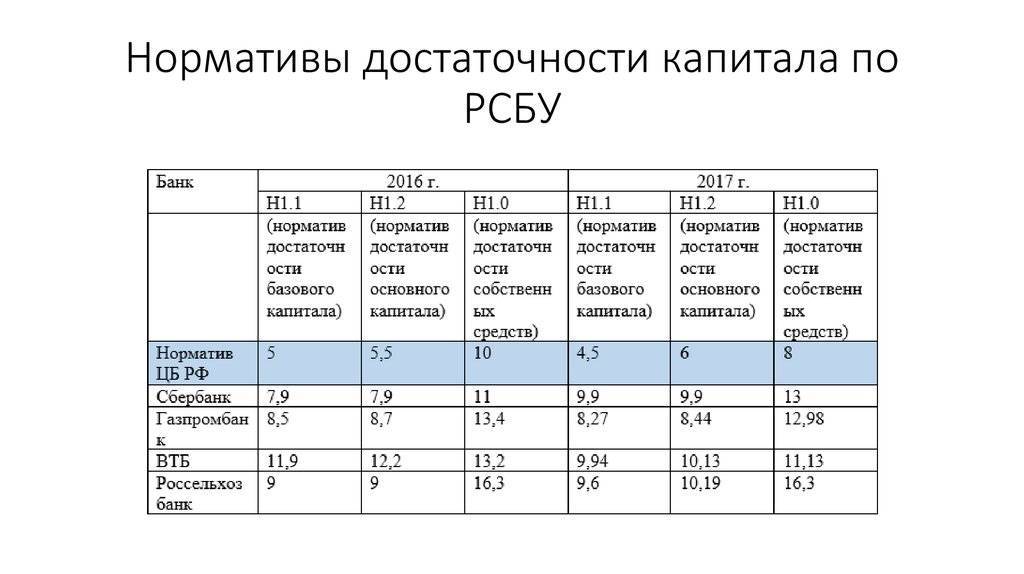

Все финансовые учреждения (банки) обязаны периодически отчитываться в ЦБ РФ и публиковать на своем сайте нормативы. В свою очередь сам ЦБ перепроверяет эти показатели на соответствие. Если банк достигает критических уровней и является государственным, то могут выделяться дополнительные средства, чтобы докапитализировать его.

Подобные истории случаются не так часто, но за последние 5 лет было несколько таких кейсов. Обычно подобное не очень позитивно оценивается другими участниками финансового рынка. В первую очередь, это определенный триггер для поднятия вопроса качества менеджмента. Ведь если бизнес-модель начинает ломаться, то причина не в плохих или неплатежеспособных клиентах.

Расчёт норматива Н1.0

Классификация

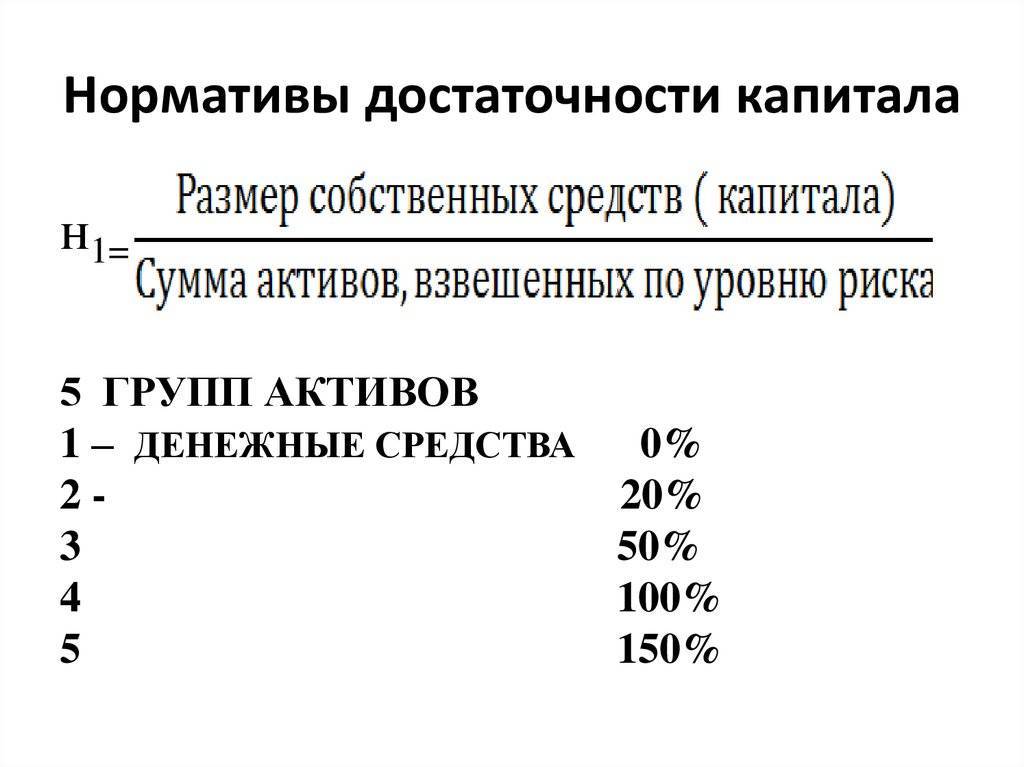

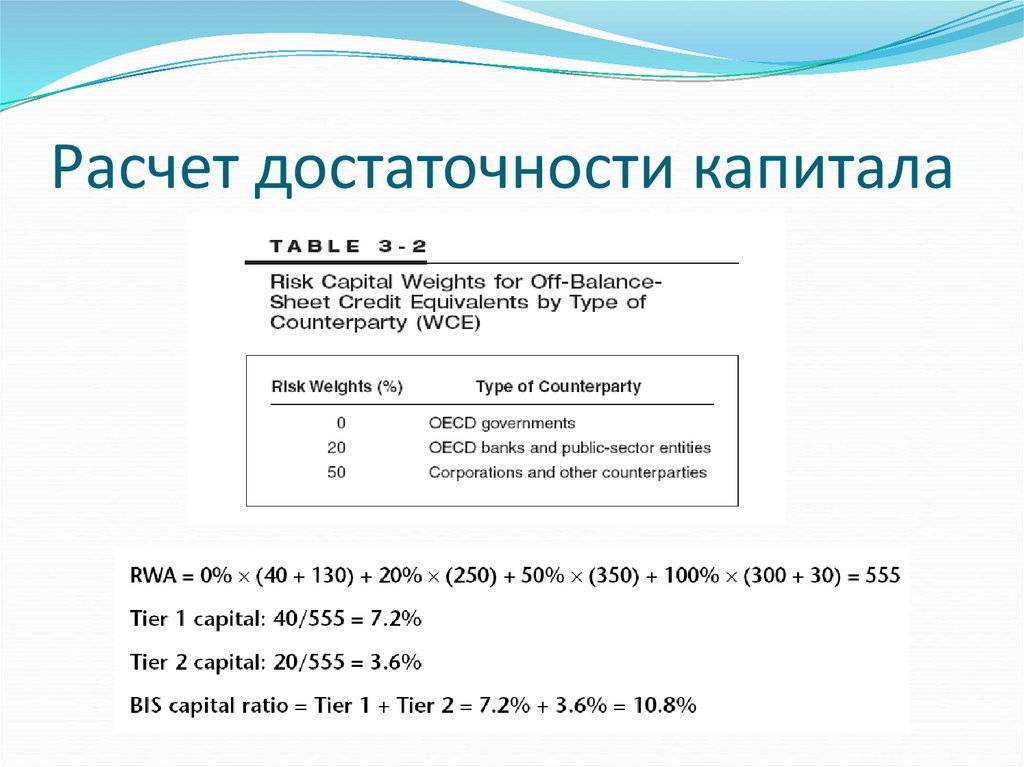

По «Базелю» все активы банка группируются по уровню риска.

| Группа | Актив | Коэффициент, % |

| 1 | Касса | 0,5 |

| Средства на корреспондентских счетах в ЦБ России | 0,0 | |

| Государственные краткосрочные облигации | 0,0 | |

| 2 | ЦБ Правительства России | 10 |

| Ссуды с госгарантией | 15 | |

| Капитальные вложения, ОС | 25 | |

| Корреспондентские счета в банках других стран | 20 | |

| 3 | Кредиты прочим банкам | 25 |

| Краткосрочные ссуды за вычетом гарантированных государством | 30 | |

| Факторинговые операции | 50 | |

| 4 | Долгосрочные ссуды за вычетом гарантированных государством | 50 |

| Лизинговые операции | 60 | |

| 5 | Приобретенные ЦБ ОАО | 70 |

| Право участия | 80 |

Несмотря на классификацию, степень одного и того же риска может меняться в зависимости от наличия гарантий, страхования и других показателей. Например, долгосрочные кредиты имеют степень риска 80 %, но если есть гарантия Госстраха, то этот показатель снижается до 50 %.

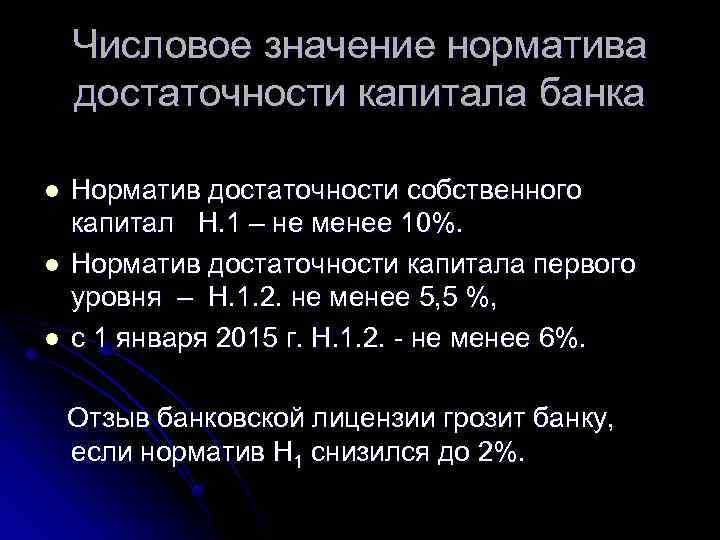

Значение показателя достаточности капитала

Наконец-то с формулой покончено, теперь мы определим, какова должна быть величина самого показателя. Минимальное значение достаточности капитала для кредитных организаций, установленное ЦБ РФ, составляет 10%. Максимальную величину определим как рекомендуемое значение коэффициента автономии (финансовой независимости). В частности, в число акционеров российских банков ЦБ РФ допускал предприятия со значением этого коэффициента 0,45 (45%) и выше <4>.

<4> Положение о порядке и критериях оценки финансового положения юридических лиц – учредителей (участников) кредитных организаций, утв. ЦБ РФ 19.03.2003 N 218-П. (Документ утратил силу в связи с изданием Положения ЦБ РФ от 19.06.2009 N 337-П.)

В настоящее время в нормативных документах избегают указывать конкретные значения показателей. И действительно, единый показатель уж слишком похож на среднюю температуру по больнице. Кроме того, нормативные акты рассчитаны, в первую очередь, на анализ внешней отчетности (иными словами, мы поневоле поставлены в рамки). Иное дело собственная отчетность, которую можно детализировать сколь угодно подробно.

Для того чтобы продемонстрировать качественное отличие показателя достаточности капитала от показателя автономии, представим два баланса:

Актив | Сумма, руб. | Пассив | Сумма, руб. |

Денежная наличность | 100 000 | Капитал | 10 000 |

Кредиторская задолженность | 90 000 | ||

Итого | 100 000 | 100 000 |

Коэффициент автономии = 10 000 руб. / 100 000 руб. = 0,1 (10%).

Достаточность капитала, напротив, стремится к бесконечности, так как риск наличности равен 0 (10 000 руб. / 100 000 руб. x 0%).

Актив | Сумма, руб. | Пассив | Сумма, руб. |

Капитальные вложения | 100 000 | Капитал | 50 000 |

Кредиторская задолженность | 50 000 | ||

Итого | 100 000 | 100 000 |

Коэффициент автономии = 50 000 руб. / 100 000 руб. = 0,5 (50%).

Достаточность капитала = 50 000 руб. / 100 000 руб. x 150% = 0,33 (33%).

Очевидно, что в первом случае предприятие без труда исполнит свои обязательства, во втором – столкнется с кризисом ликвидности при первой же выплате кредиторам. Столь очевидный пример с двумя (пусть гипотетическими) балансами показывает, что без адекватной оценки активов наш показатель лишь частично отражает финансовую устойчивость предприятия к банкротству.

Итак, примем, что допустимая величина достаточности капитала находится в интервале от 10 до 45%. Какое значение коэффициента выбрать для себя? Это зависит, во-первых, от вида деятельности. Банковский сектор может позволить себе достаточность капитала в пределах 10 – 20%, так как имеет доступ к ликвидности. Кроме финансового сектора не испытывает нехватки ликвидности торговля (особенно розничная, а в ней – торговля продуктами питания). Во-вторых, важную роль играет абсолютная величина ЧА предприятия. По мнению автора, можно установить следующие границы:

- ЧА менее 50 млн руб. – коэффициент не менее 45%;

- ЧА от 50 до 200 млн руб. – коэффициент 35 – 45%;

- ЧА выше 200 млн руб. – коэффициент не ниже 30%.

Возможно, некоторые предприятия посчитают допустимыми для себя и более низкие показатели достаточности капитала. Однако опускаться ниже 30% нефинансовым организациям крайне нежелательно: такие значения могут позволить себе только банки. Кроме того, что банки “купаются” в ликвидности, они имеют строгую систему надзора за рисками со стороны ЦБ РФ.

Роль собственников банков в докапитализации

Важную роль в поддержке ликвидности банков играют их собственники. Докапитализация при их участии в 2015 году также была значительной: владельцы кредитно-финансовых учреждений вложили в свои бизнесы более 100 млрд рублей. Однако значительные инвестиции в капитал банков должны сопровождаться реальной оптимизацией бизнес-модели финансовых учреждений. Снижение требований по величине достаточности капитала ЦБ всего лишь помогает банкам выдерживать формальные критерии устойчивости. На практике им необходимо иметь значительно более высокий показатель норматива H1.0, чем тот, что установлен регулятором, а также прилагать значительные усилия по увеличению рентабельности.

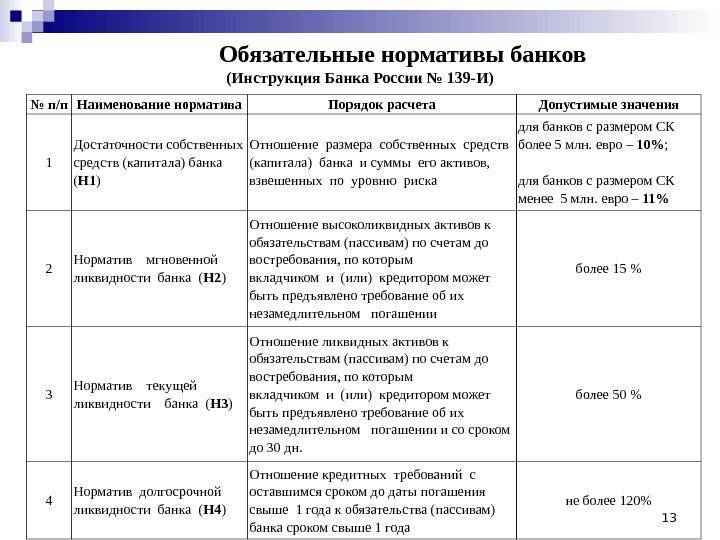

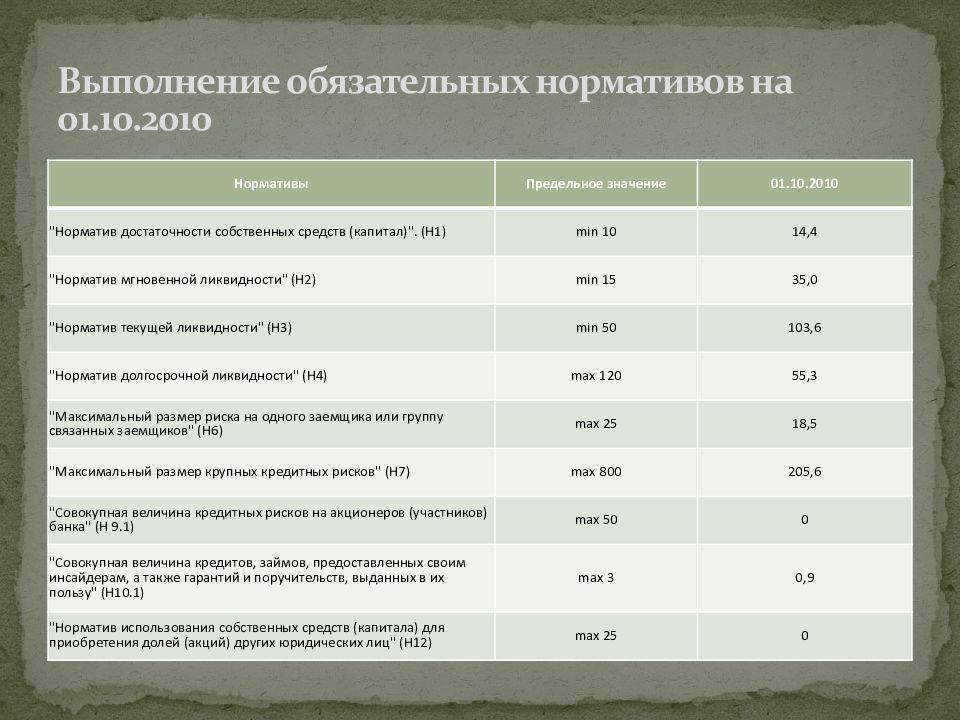

Нормативы ликвидности

Норматив мгновенной ликвидности банка (Н2) определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов).

Норматив текущей ликвидности банка (Н3) определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов).

Норматив долгосрочной ликвидности банка (Н4) определяет отношение долгосрочных активов банка к собственным средствам (капиталу) банка и обязательствам (пассивам).

То есть, в каждом из перечисленных случаев берутся активы (по степени ликвидности: от наиболее ликвидных к менее) и находится их отношение к обязательствам банка.

Допустимые значения:

H2 — минимум 15%

H3 — минимум 50%

H4 — максимум 120%

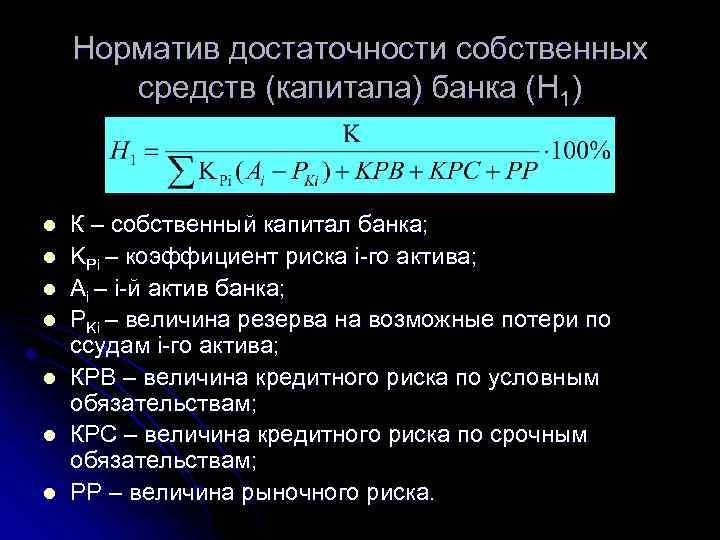

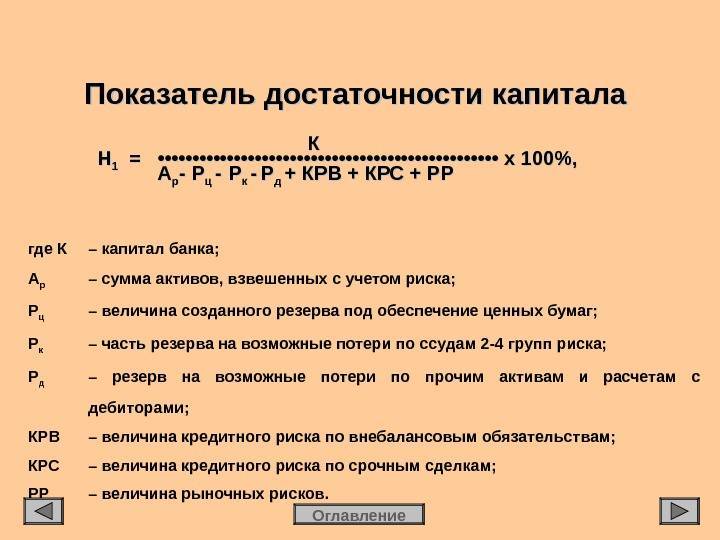

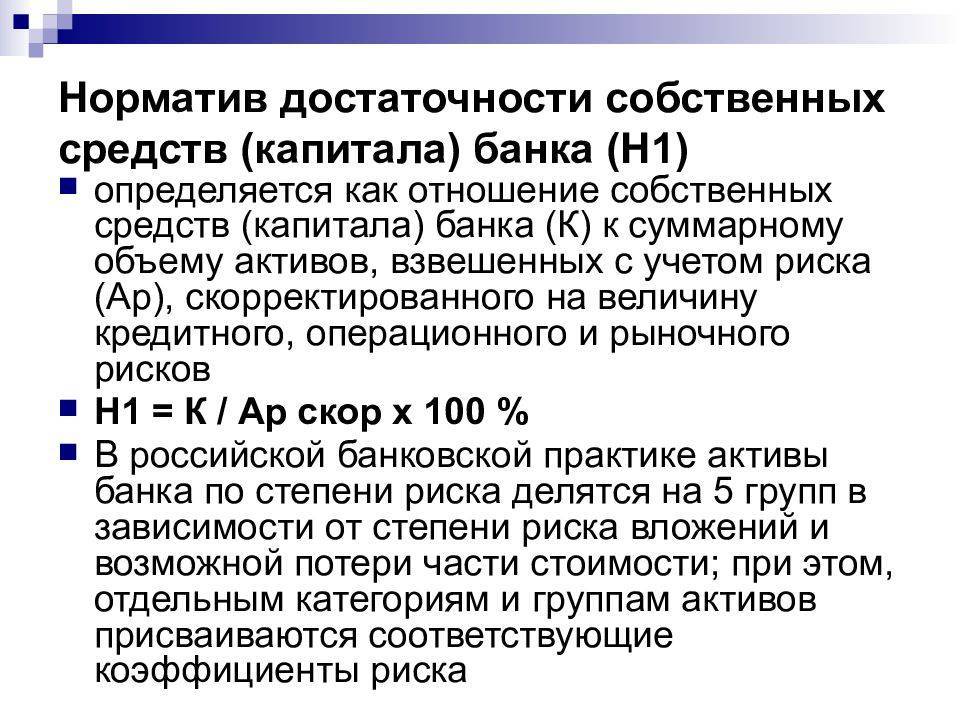

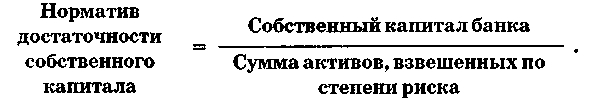

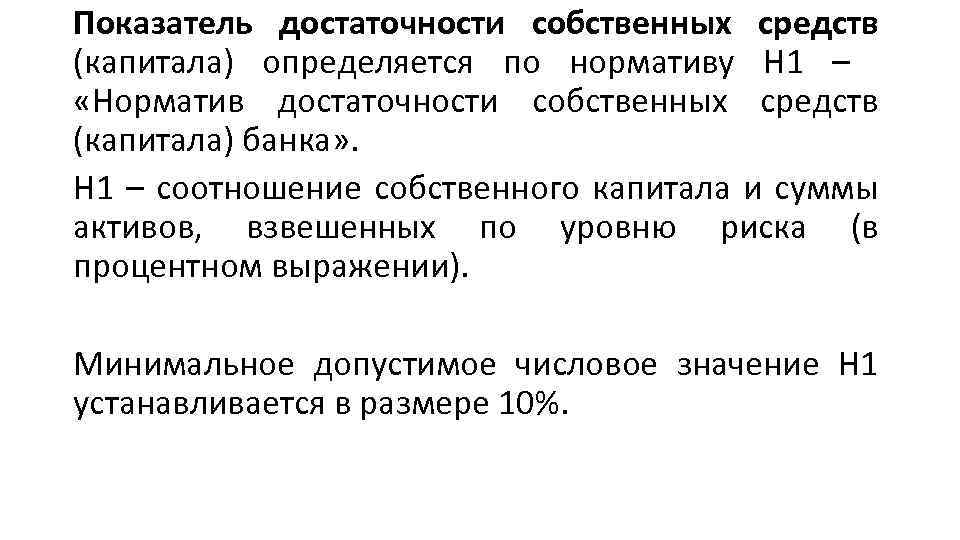

Расчет показателя достаточности капитала

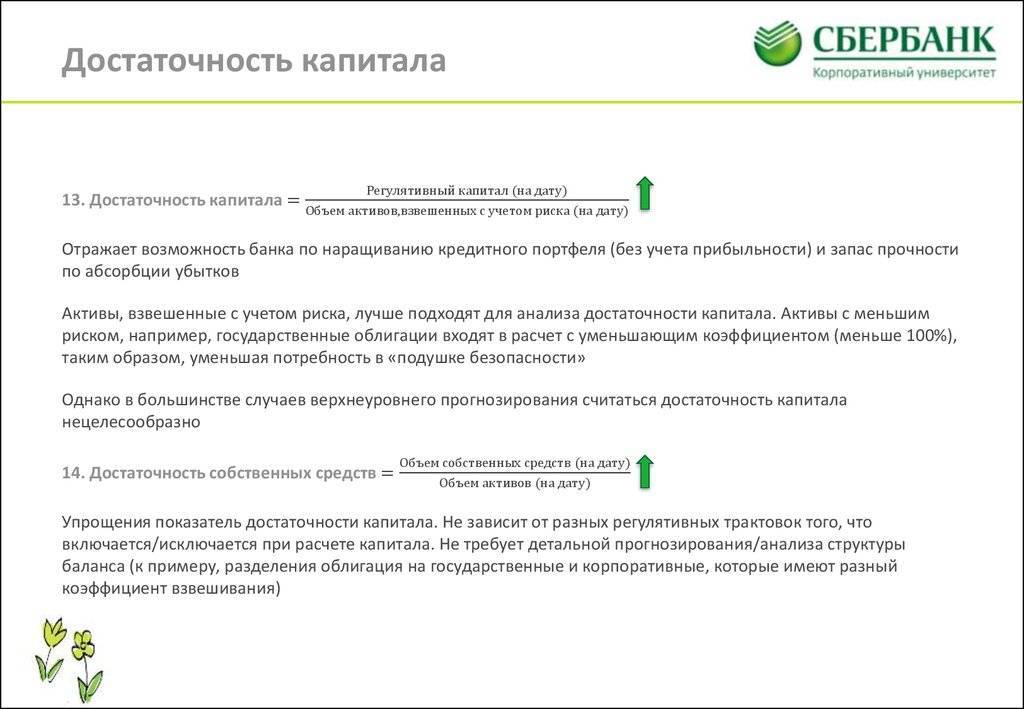

Под достаточностью капитала подразумевают такое его значение, которое адекватно величине и рискам активов баланса и забалансовых обязательств. В случае если показатель низкий, мы или снижаем риски за счет управления портфелем активов, или наращиваем капитал за счет дополнительных вкладов собственников предприятия.

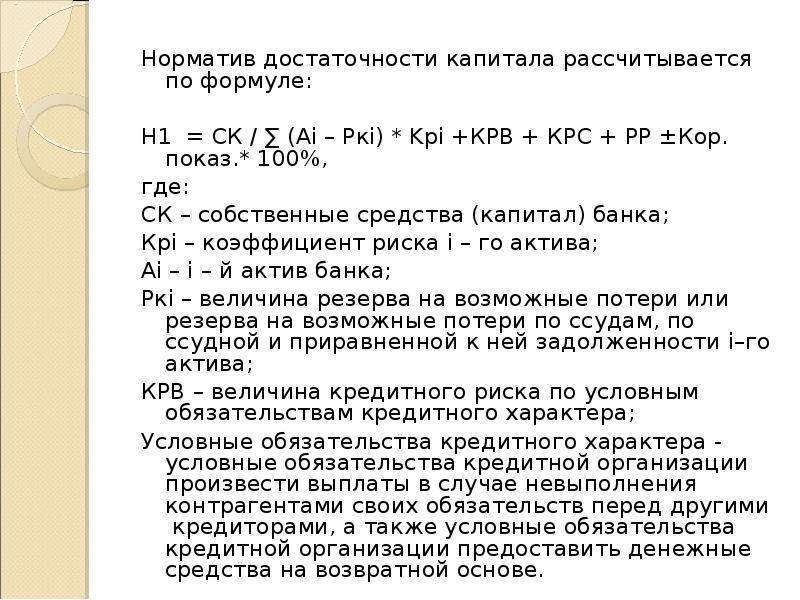

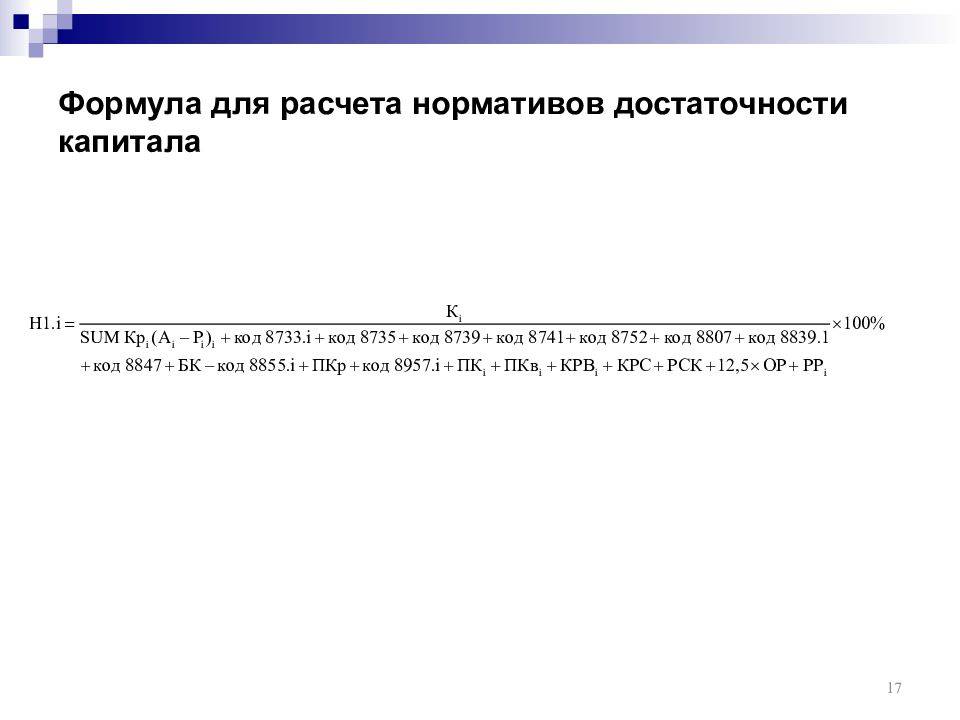

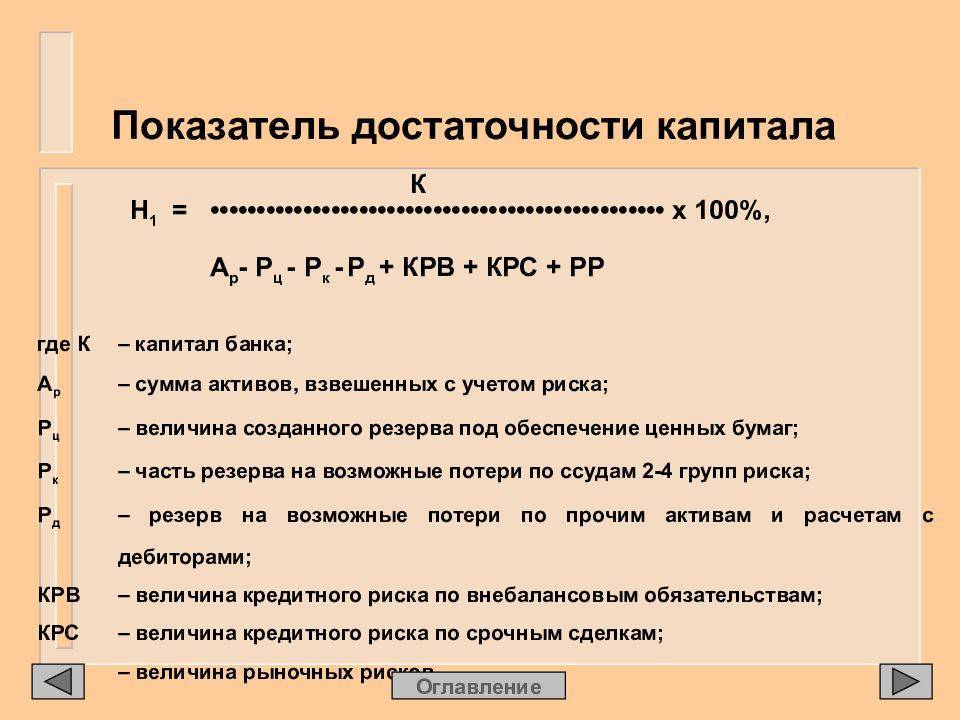

С методологической точки зрения формула выглядит следующим образом:

Достаточность капитала = ЧА / Риски = ЧА / SUM А x k , i i

где ЧА – чистые активы (капитал) предприятия;

А - i-й актив; i k - коэффициент риска i-го актива. i

То есть достаточность капитала определяется как отношение размера капитала предприятия к сумме его активов, взвешенных по уровню риска.

Чем же данная формула принципиально отличается от расчета коэффициента финансовой независимости? Напомним, коэффициент автономии рассчитывается так: Коэффициент автономии = ЧА / Активы, или, следуя логике предыдущей формулы:

Коэффициент автономии = ЧА / SUM А x 1. i

То есть в данной формуле риск всех активов одинаков и составляет 100%. Наша же задача заключается в том, чтобы выделить активы, имеющие пониженный и повышенный риск, и рассчитать взвешенную на риск, а не номинальную величину активов.

По мере рассуждений о рисках предприятия будем усложнять данную формулу, имея перед собой цель учесть в одном показателе совокупность рисков и рассчитать устойчивость к угрозе банкротства.

На первом этапе мы признали, что активы предприятия подвержены рискамразной величины, и учли эту разницу через коэффициент k : Достаточность iкапитала = ЧА / SUM А x k . i i

Второй этап связан с расстановкой веса активов в зависимости от рисков, которым они подвержены. Актив может быть подвержен не одному, а нескольким рискам. Например, предприятием открыт валютный депозит в банке. С одной стороны, этот депозит подвержен рыночному (в данном случае – валютному) риску, с другой – кредитному риску, так как хранится в конкретном банке. Нельзя исключать также операционный риск: как и все денежные средства, валютный депозит может быть украден (хотя очевидно, что риск хищения денег с валютного депозита во много раз ниже риска хищения наличности из кассы).

Итак, необходимо решить, каким образом оценивать риски: учитывая всю ихсовокупность по отношению к конкретному активу (вариант 1) или все-такирассчитывая часть рисков отдельно (вариант 2)? Например, по тому жевалютному депозиту при первом варианте мы оценим кредитный риск в 20%,валютный - в 100%, операционный - в 0,2%. При втором варианте отдельноопределим валютный и операционный риски, а кредитный через k . включим в iрасчет взвешенных активов. Выбор того или иного варианта отдаем на откупчитателям, однако в дальнейшем автор пойдет по пути, который избрал ЦБ РФпри расчете достаточности капитала кредитных организаций: часть рисковоценивается отдельно. Это вопрос скорее удобства, чем методологии. Однакона примере той же иностранной валюты ниже мы докажем, что вынесение расчетавалютного риска за пределы активов оправданно. На время оставим вопрос присвоения весов риска активам (k ), поскольку iкоэффициент k зависит от того, какие из них мы "вынесем за скобки". iВначале разберемся с теми рисками, которые удобнее рассчитать отдельно, аостаточный риск по конкретному активу определим в последнюю очередь.

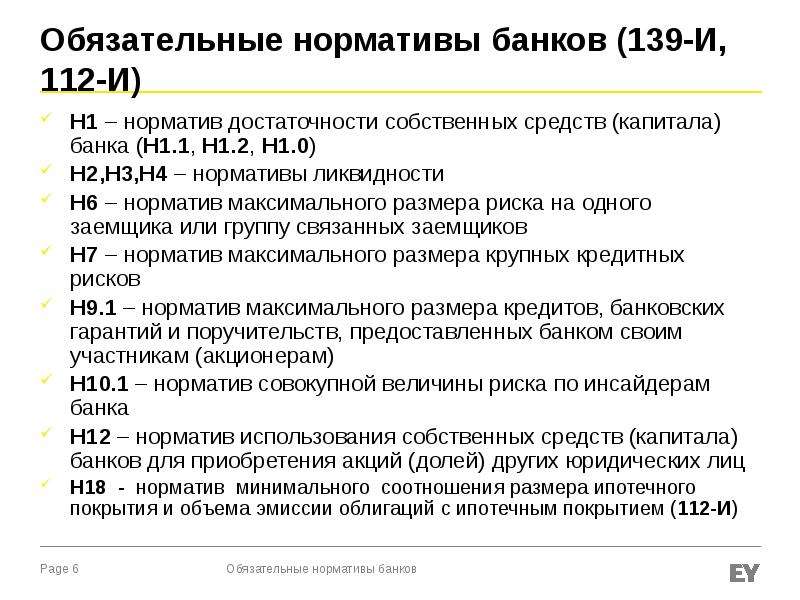

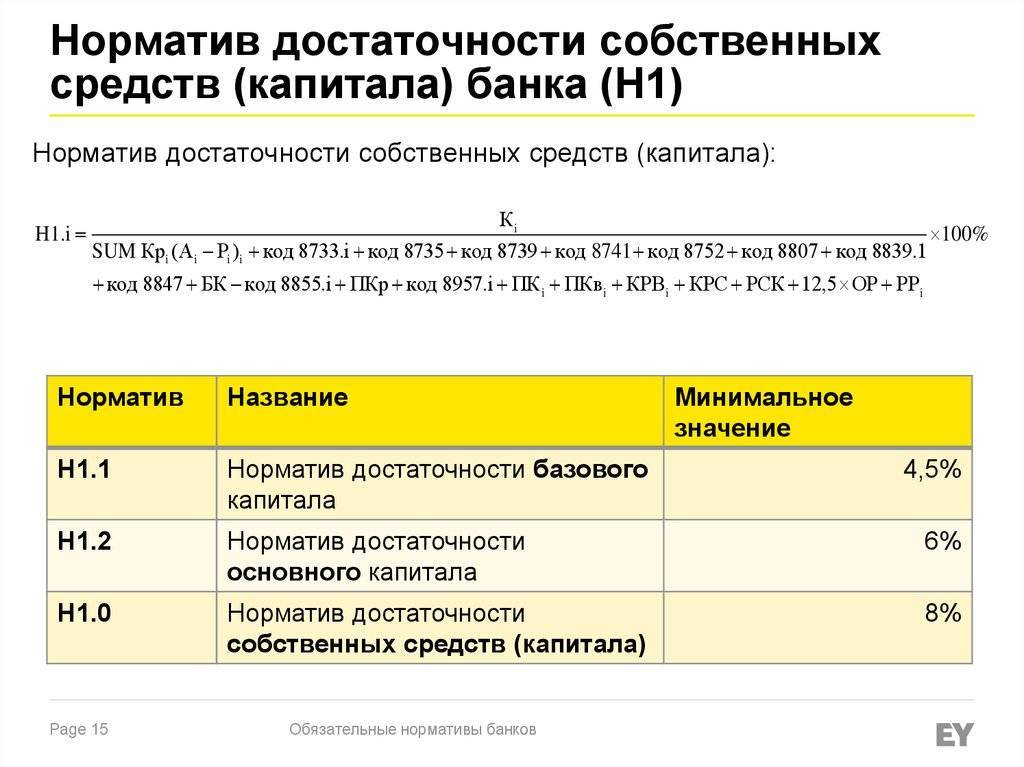

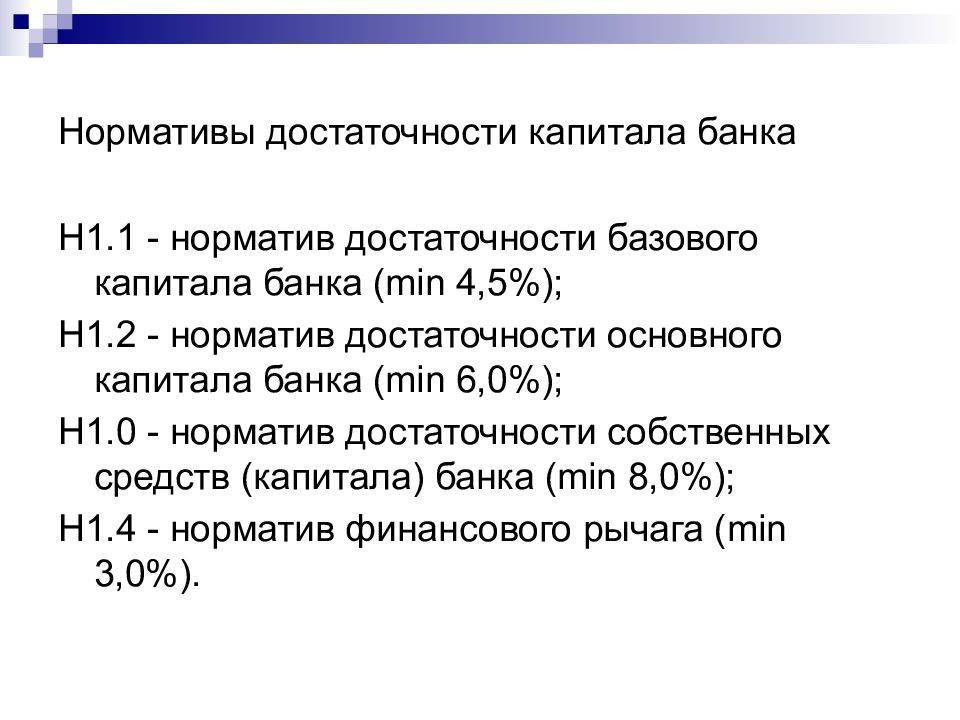

Группа показателей оценки капитала

Оценка капитала осуществляется по результатам оценок группы показателей оценки капитала:

- показателей достаточности капитала;

- показателя оценки качества капитала.

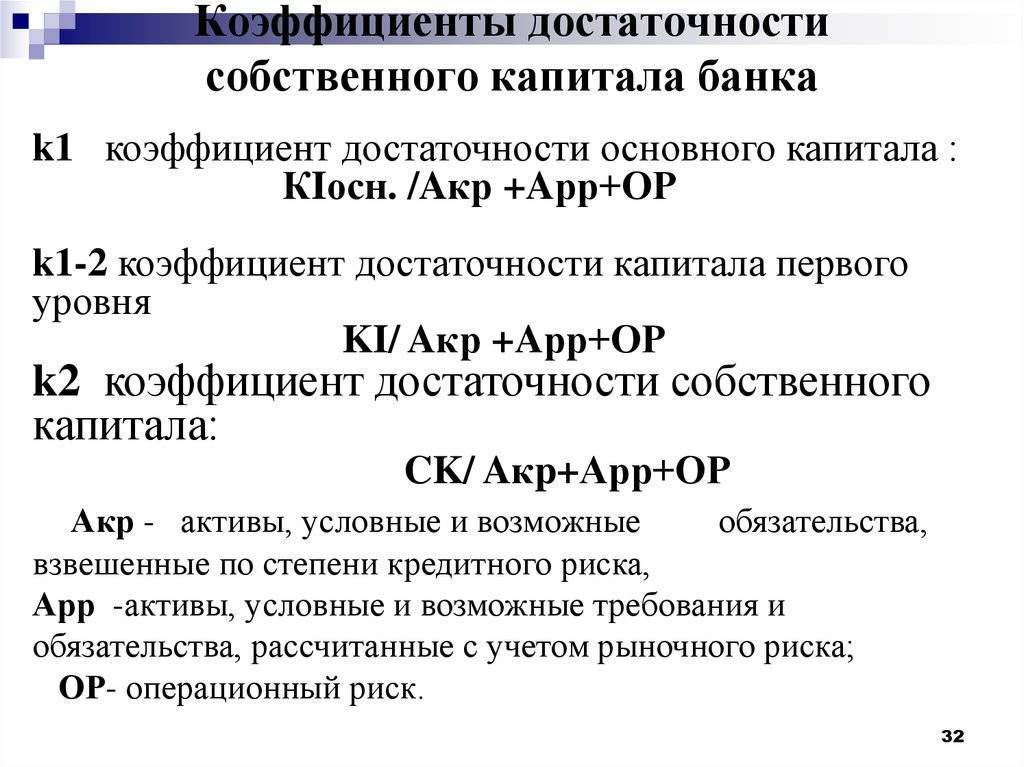

Показатели достаточности капитала включают:

- показатель достаточности собственных средств (капитала) (ПК1);

- показатель достаточности базового капитала (ПК3);

- показатель достаточности основного капитала (ПК4).

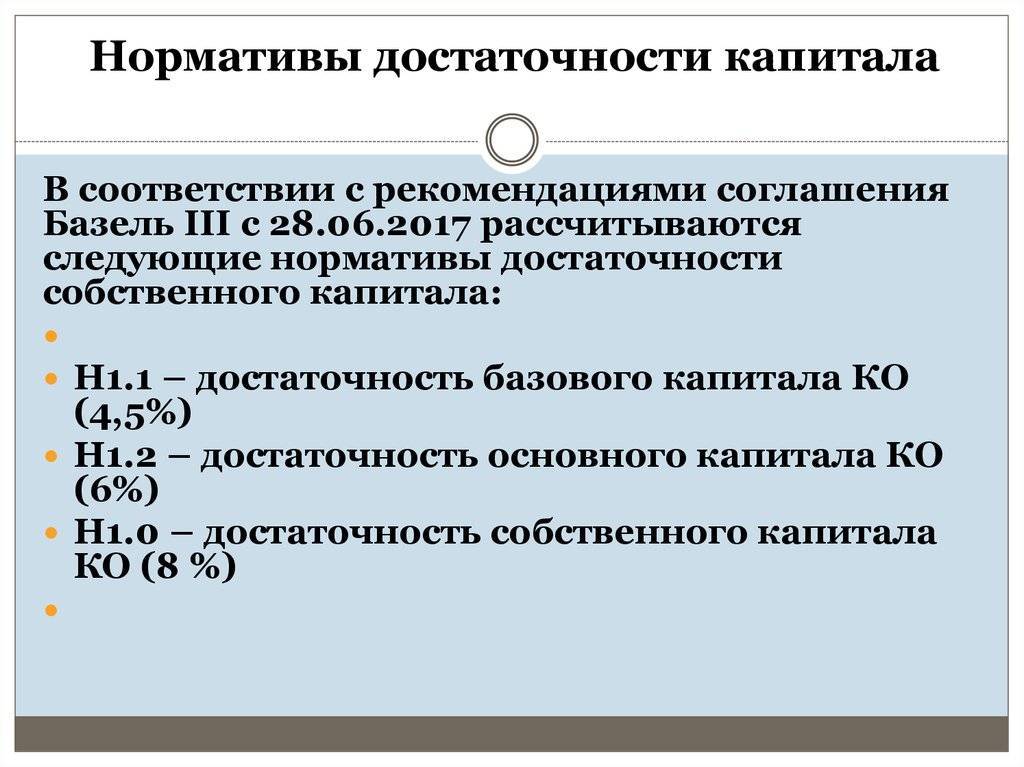

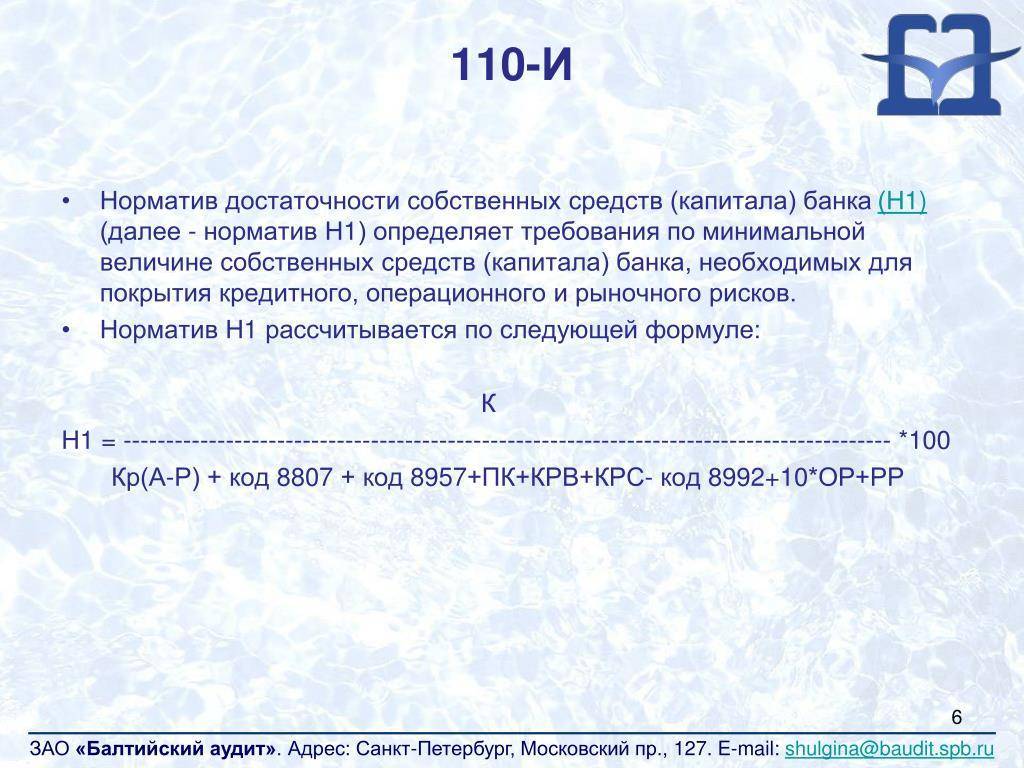

Показатель достаточности собственных средств (капитала) (ПК1) представляет собой рассчитанное фактическое значение обязательного норматива Н1.0 «Норматив достаточности собственных средств (капитала) банка» для банков с универсальной лицензией и для банков с базовой лицензией.

Показатель достаточности базового капитала (ПК3):

- для банков с универсальной лицензией представляет собой рассчитанное фактическое значение обязательного норматива Н1.1 «Норматив достаточности базового капитала банка»;

- для банков с базовой лицензией показатель ПК3 не рассчитывается и не включается в расчет обобщающего результата по группе показателей оценки капитала.

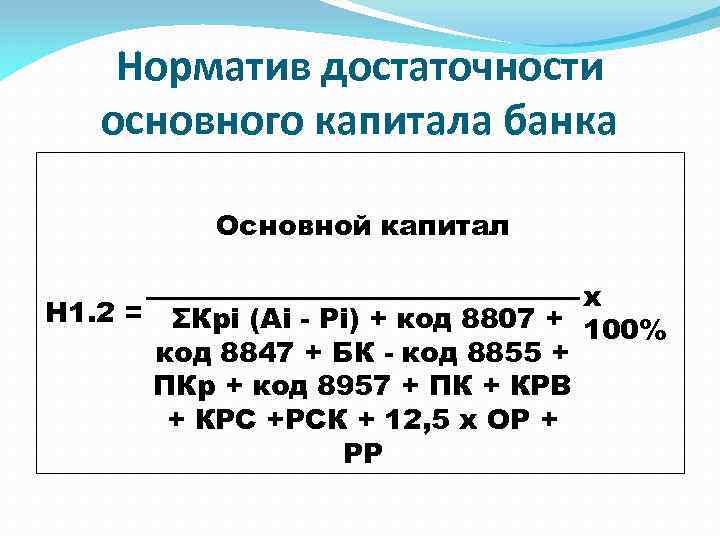

Показатель достаточности основного капитала (ПК4) представляет собой рассчитанное фактическое значение обязательного норматива Н1.2 «Норматив достаточности основного капитала банка» для банков с универсальной лицензией и для банков с базовой лицензией.

Показатель оценки качества капитала (ПК2) определяется как процентное отношение собственных средств (капитала) к активам банка, в объем которых не включаются активы, имеющие нулевой коэффициент риска, по формуле 16.1:

| ПК2 = | К | ×100 %, (16.1) |

| А – Ариск |

где К – собственные средства (капитал) банка;

А – активы, представляют собой значение показателя «Всего активов» с учетом корректировок;

Ариск – совокупная величина активов, имеющих нулевой коэффициент риска.

Обобщающий результат по группе показателей оценки капитала (РГК).

Представляет собой среднее взвешенное значение показателей (формула 16.2):

| РГК = | Σ(баллi × весi) | (16.2) |

| Σвесi |

где баллi – оценка от 1 до 4 соответствующего показателя;

весi – оценка по шкале относительной значимости от 1 до 3 соответствующего показателя;

n – количество показателей, принимаемых в расчет РГК (n ≤ 4). Количество показателей, принимаемых в расчет РГК, может меняться в зависимости от включения в расчет (исключения из расчета) показателя ПК3.

Балльная и весовая оценки показателей группы показателей оценки капитала приведены в табл. 16.1.

Таблица 16.1

| № п/п | Наименование показателя | Условное обозначение | Значения, % | Вес | |||

|---|---|---|---|---|---|---|---|

| 1 балл | 2 балла | 3 балла | 4 балла | ||||

| 1 | Показатель достаточности собственных средств (капитала) | ПК1 | ≥11 | < 11 и ≥8,1 | 8 | < 8 | 3 |

| 2 | Показатель оценки качества капитала | ПК2 | ≥10 | < 10 и ≥8 | < 8 и ≥6 | < 6 | 2 |

| 3 | Показатель достаточности базового капитала | ПК3 | ≥9 | < 9 и ≥4,6 | 4,5 | < 4,5 | 3 |

| 4 | Показатель достаточности основного капитала | ПК4 | ≥10 | < 10 и ≥6,1 | 6 | < 6 | 3 |

Обобщающий результат по группе показателей оценки капитала является целым числом. В случае, если дробная часть полученного показателя имеет значение меньше 0,35, показателю присваивается значение, равное его целой части.

В противном случае показатель принимается равным его целой части, увеличенной на 1.

Обобщающий результат по группе показателей оценки капитала характеризует состояние капитала следующим образом:

- равный 1 – хорошее;

- равный 2 – удовлетворительное;

- равный 3 – сомнительное;

- равный 4 – неудовлетворительное.

Показатель надежности и стабильности

Достаточность капитала банка — своеобразная «подушка безопасности». Она означает, что кредитное учреждение сможет обслуживать клиентов и выполнять обязательства, несмотря ни на какие негативные факторы: сложную экономическую ситуацию в стране и регионе, кадровые перестановки внутри компании, ухудшение условий работы. Если произойдет что-то непредвиденное, банк восполнит потери самостоятельно, не в ущерб клиентам.

Представьте: вы открыли депозит по ставке 10%. А ваш сосед взял в том же банке кредит под 20%. За счет разницы между процентами по вкладам и выданным займам финансовая компания будет получать чистую прибыль. При этом величина заемного капитала (денег, которые хранят в банке физические и юридические лица) превышает собственные активы. Если клиенты перестанут своевременно вносить платежи по графику, пойдут убытки. Чтобы от них не пострадали остальные вкладчики, нужно покрыть дефицит собственными средствами. Это и есть достаточность капитала.

Активы банка различают по ликвидности. Наиболее ликвидными признаны наличные деньги в кассе, терминалах, на счетах. Такие средства можно выдавать на руки или переводить в любой момент. Далее идут ценные бумаги. Банк вправе быстро их продать и «превратить» в деньги. Но самая большая доля собственного капитала принадлежит кредитам, которые выдают на длительный срок. Их нельзя вернуть в один миг

Поэтому важно соблюдать баланс между высоколиквидными и низколиквидными активами, чтобы выполнять обязательства перед клиентами и одновременно получать прибыль

Существуют специальные нормативы, которые помогают оценить надежность и устойчивость кредитного учреждения. Нормативный капитал рассчитывает ЦБ РФ. Когда банк нарушает требования, на его деятельность накладывают ограничения и в отдельных случаях даже отзывают лицензию.

Нормативы ликвидности банков (Н2-Н4)

Следующие обязательные нормативы ЦБ РФ, на которые обязательно необходимо обратить внимание — это нормативы ликвидности банков: Н2, Н3, Н4. Рассмотрим их подробнее

Норматив мгновенной ликвидности Н2 характеризует возможность банка выполнить свои обязательства перед клиентами на протяжении одного операционного дня. Норматив Н2 вычисляется как отношение активов банка с наивысшей степенью ликвидности к объему его обязательств по текущим счетам до востребования.

Норматив текущей ликвидности Н3 показывает, насколько банк способен выполнить свои обязательства в среднесрочной перспективе — на протяжении 1 месяца. Норматив Н3 вычисляется как отношение ликвидных активов банка к остаткам на текущих счетах до востребования и срочных вкладах, срок выплаты по которым наступает в течение ближайшего календарного месяца.

Норматив долгосрочной ликвидности Н4 отличается от предыдущих нормативов ликвидности банков и рассчитывается как отношение выданных кредитов со сроком погашения свыше 1 года к собственным средствам и обязательствам с таким же сроком исполнения. Таким образом, норматив Н4 определяет допустимый риск снижения ликвидности при выдаче долгосрочных кредитов. Исходя из его расчета, видно, что норматив долгосрочной ликвидности Н4, в отличие от предыдущих нормативов ликвидности, должен иметь не минимальное, а максимальное ограничение.

При расчете нормативов ЦБ РФ к показателям банков применяются различные корректировочные коэффициенты — я не стал заострять на этом внимание, чтобы вас не запутать, думаю, что этой информации будет достаточно для проведения анализа надежности банка. Существуют и другие обязательные нормативы ЦБ РФ для коммерческих банков, на которых я также сегодня не заостряю внимание, поскольку рассматриваю только самые основные

При желании вы можете узнать о них из вышеупомянутой Инструкции №139-И

Существуют и другие обязательные нормативы ЦБ РФ для коммерческих банков, на которых я также сегодня не заостряю внимание, поскольку рассматриваю только самые основные. При желании вы можете узнать о них из вышеупомянутой Инструкции №139-И

Нормативы риска

Н6 — норматив максимального размера риска на одного заемщика или группу связанных заемщиков. Отражает, какую максимальную сумму банк может выдать одному заемщику или группе связанных заемщиков. На данный момент норматив равен 25% от собственного капитала банка. Это значит, что если собственный капитал банка 1 млрд рублей, то кредит одному заемщику не может превышать 250 млн.

Н7 — максимальный размер крупных кредитных рисков. Максимальное значение 800%. Показатель означает, что сумма всех кредитов с высоким риском не может превышать собственный капитал на 800%. Например, собственный капитал банка 1 млрд рублей, следовательно, 8 млрд — максимальная сумма таких кредитов.

Что такое Коэффициент достаточности капитала – CAR?

Коэффициент достаточности капитала (CAR) – это показатель доступного капитала банка, выраженный в процентах от кредитных рисков банка, взвешенных с учетом риска. Коэффициент достаточности капитала, также известный как соотношение активов, взвешенных с учетом риска (CRAR), используется для защиты вкладчиков и обеспечения стабильности и эффективности финансовых систем во всем мире. Измеряются два типа капитала: капитал первого уровня , который может покрывать убытки без необходимости прекращения торговли банком, и капитал второго уровня , который может покрывать убытки в случае ликвидации и, таким образом, обеспечивает меньшую степень устойчивости. защита вкладчиков.

Ключевые моменты

- CAR имеет решающее значение для того, чтобы у банков было достаточно резервов, чтобы поглотить разумную сумму убытков, прежде чем они станут неплатежеспособными.

- CAR используется регулирующими органами для определения достаточности капитала банков и проведения стресс-тестов.

- С CAR измеряется два типа капитала. Капитал первого уровня может поглотить разумную сумму убытков, не заставляя банк останавливать торговлю, в то время как капитал второго уровня может понести убытки в случае ликвидации.

- Обратной стороной использования CAR является то, что он не учитывает риск потенциального бегства из банка или того, что может произойти в случае финансового кризиса.

Ограничения использования CAR

Одним из ограничений CAR является то, что он не учитывает ожидаемые убытки во время массового ухода из банков или финансового кризиса, который может исказить капитал банка и его стоимость.

Многие аналитики и руководители банков считают, что показатель экономического капитала является более точной и надежной оценкой финансовой устойчивости банка и подверженности рискам, чем коэффициент достаточности капитала.

Расчет экономического капитала, который оценивает размер капитала, который должен быть у банка для обеспечения его способности справляться с текущим непогашенным риском , основан на финансовом состоянии банка, кредитном рейтинге, ожидаемых убытках и уровне уверенности в платежеспособности. Считается, что за счет включения таких экономических реалий, как ожидаемые убытки, это измерение представляет более реалистичную оценку фактического финансового состояния и уровня риска банка.

Группа показателей оценки активов

Оценка активов банка определяется по результатам оценок показателей качества ссуд, риска потерь, доли просроченных ссуд, размера резервов на потери по ссудам и иным активам, концентрации кредитных рисков на одного заемщика или группу связанных заемщиков, концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц).

Показатель качества ссуд (ПА1) представляет собой удельный вес безнадежных ссуд в общем объеме ссуд и рассчитывается по формуле 16.3:

| ПА1 = | СЗбн | × 100 %, (16.3) |

| СЗ |

где СЗ – ссуды, ссудная и приравненная к ней задолженность;

СЗбн – безнадежные ссуды.

Показатель риска потерь (ПА2) определяется как процентное отношение не покрытых резервами активов, резервы на возможные потери по которым должны составлять более 20 %, к собственным средствам (капиталу) банка по формуле 16.4:

| ПА2 = | A20 – (РП20 + (PP20 – P)) | × 100 %, (16.4) |

| K |

где А20 – активы, резервы на возможные потери по которым должны быть сформированы в размере более 20 %;

РП20 – резервы на возможные потери, фактически сформированные под А20;

РР20 – величина расчетного резерва на возможные потери под А20;

Р – величина резерва на возможные потери с учетом обеспечения под А20;

К – капитал банка.

Показатель доли просроченных ссуд (ПА3) представляет собой удельный вес просроченных ссуд в общем объеме ссуд и рассчитывается по формуле 16.5:

| ПА3 = | СЗпр | × 100 %, (16.5) |

| СЗ |

где СЗпр – ссуды, просроченные свыше чем на 30 календарных дней.

Показатель размера резервов на потери по ссудам и иным активам (ПА4) определяется как процентное отношение расчетного резерва на возможные потери по ссудам (далее – РВПС) за минусом сформированного РВПС к собственным средствам (капиталу) по формуле 16.6:

| ПА4 = | РВПСр – РВПСф | × 100 %, (16.6) |

| K |

где РВПСр – величина расчетного РВПС;

РВПСф – фактически сформированный РВПС.

Показатель концентрации кредитных рисков на одного заемщика или группу связанных заемщиков (ПА5) представляет собой рассчитанное фактическое значение обязательного норматива Н6 «Максимальный размер риска на одного заемщика или группу связанных заемщиков» для банков с универсальной лицензией23 и для банков с базовой лицензией.

Показатель концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) (ПА6) представляет собой рассчитанное фактическое значение обязательного норматива Н25 «Максимальный размер риска на связанное с банком лицо (группу связанных с банком лиц)» для банков с универсальной лицензией25 и для банков с базовой лицензией.

Обобщающий результат по группе показателей оценки активов (РГА).

Представляет собой среднее взвешенное значение показателей (формула 16.7):

| РГА = | Σ(баллi × весi) | (16.7) |

| Σвесi |

где баллi – оценка от 1 до 4 соответствующего показателя;

весi – оценка по шкале относительной значимости от 1 до 3 соответствующего показателя.

Балльная и весовая оценки показателей группы показателей оценки активов приведены в табл. 16.2.

Таблица 16.2

| № п/п | Наименование показателя | Условное обозначение | Значения, % | Вес | |||

|---|---|---|---|---|---|---|---|

| 1 балл | 2 балла | 3 балла | 4 балла | ||||

| 1 | Показатель качества ссуд | ПА1 | ≤ 4 | > 4 и ≤ 12 | > 12 и ≤ 20 | > 20 | 3 |

| 2 | Показатель риска потерь | ПА2 | ≤ 15 | > 15 и ≤ 60 | > 60 и ≤ 90 | > 90 | 2 |

| 3 | Показатель доли просроченных ссуд | ПА3 | ≤ 4 | > 4 и ≤ 8 | > 8 и ≤ 18 | > 18 | 2 |

| 4 | Показатель размера резервов на потери по ссудам и иным активам | ПА4 | ≤ 10 | > 10 и ≤ 15 | > 15 и ≤ 25 | > 25 | 3 |

| 5 | Показатель концентрации кредитных рисков на одного заемщика или группу связанных заемщиков: | ПА5 | 3 | ||||

| для банков с универсальной лицензией; | ≤ 22 | > 22 и < 25 | 25 | > 25 | |||

| для банков с базовой лицензией | ≤ 18 | > 18 и < 20 | 20 | > 20 | |||

| 6 | Показатель концентрации кредитных рисков на связанное с банком лицо (группу связанных с банком лиц) | ПА6 | ≤ 18 | > 18 и < 20 | 20 | > 20 | 3 |

Обобщающий результат по группе показателей оценки активов является целым числом. В случае, если дробная часть полученного показателя имеет значение меньше 0,35, показателю присваивается значение, равное его целой части.

В противном случае показатель принимается равным его целой части, увеличенной на 1.

Обобщающий результат по группе показателей оценки активов характеризует состояние активов следующим образом:

- равный 1 – хорошее;

- равный 2 – удовлетворительное;

- равный 3 – сомнительное;

- равный 4 – неудовлетворительное.

Валютный риск

Вернемся к примеру с валютным депозитом. Мы признаем, что валютный депозит подвержен риску обесценения валюты. Однако это справедливо только в случае, когда нет иных активов и обязательств в той же валюте. Например, если на балансе одновременно присутствуют депозит на 100 тыс. долл. США и кредиторская задолженность в той же сумме, риски уравнены, закрыты. Поэтому валютный риск проще рассчитать отдельно, определив позицию (в разрезе иностранных валют) по всем активам и обязательствам.

Если активы превышают обязательства, у нас длинная валютная позиция: мы несем риск падения курса иностранной валюты к рублю. Если обязательства превышают активы, валютная позиция короткая: мы несем риск роста курса валюты к рублю. Кроме того, для расчета позиции учтем забалансовые требования и обязательства в иностранной валюте.

Таким образом, наличие валютного депозита на балансе предприятия указывает лишь на то, что валютный риск может иметь место, а вот какова его величина и есть ли он вообще, станет известно только после расчета величины валютной позиции.

Третий этап наших действий заключается в учете валютного риска при расчете достаточности капитала:

Достаточность капитала = ЧА / (SUM А x k + ВР), i i

где ВР – валютный риск.

Таблица 2. Оборотно-сальдовая ведомость с расшифровкой

Номер счета | Наименование счета | Остаток по счету, руб. | |

01 | Основные средства | 455 400 | |

02 | Амортизация основных средств | 51 800 | |

04 | Нематериальные активы | 148 000 | |

05 | Амортизация нематериальных активов | 43 300 | |

08 | Вложения во внеоборотные активы | 2 169 540 | |

09 | Отложенные налоговые активы | 9 980 | |

10.1 | Материалы, субсчет "Сырье и материалы" | 276 262 | |

10.3 | Материалы, субсчет "Топливо" | 18 300 | |

10.9 | Материалы, субсчет "Инвентарь и хоз. принадлежности" | 31 244 | |

14 | Резервы под снижение стоимости материальных ценностей | 15 232 | |

20 | Основное производство | 133 658 | |

43 | Готовая продукция | 164 165 | |

50 | Касса | 26 159 | |

В том числе в иностранной валюте | |||

51 | Расчетные счета | 530 490 | |

52 | Валютные счета | 170 266 | |

В долларах США | 112 835 | ||

В евро | 57 431 | ||

58 | Финансовые вложения | 348 756 | |

В том числе долговые ЦБ, обращающиеся на организованном рынке | 348 756 | ||

60 | Расчеты с поставщиками и подрядчиками | 128 547 | 468 127 |

62 | Расчеты с покупателями и заказчиками | 701 000 | 38 430 |

63 | Резервы по сомнительным долгам | 14 310 | |

66 | Расчеты по краткосрочным кредитам и займам | 546 333 | |

67 | Расчеты по долгосрочным кредитам и займам | 890 040 | |

В долларах США | 890 040 | ||

68 | Расчеты по налогам и сборам | 431 117 | |

69 | Расчеты по социальному страхованию и обеспечению | 92 090 | |

70 | Расчеты с персоналом по оплате труда | 320 780 | |

76 | Расчеты с разными дебиторами и кредиторами | 141 305 | |

80 | Уставный капитал | 100 000 | |

82 | Резервный капитал | 23 100 | |

83 | Добавочный капитал | 163 300 | |

84 | Нераспределенная прибыль (непокрытый убыток) | 1 957 459 | |

97 | Расходы будущих периодов | 13 556 | |

98 | Доходы будущих периодов | 28 600 | |

Всего: | 5 325 323 | 5 325 323 | |

003 | Материалы, принятые в переработку | 40 937 | |

008 | Обеспечения обязательств и платежей полученные | 1 000 000 | |

009 | Обеспечения обязательств и платежей выданные | 75 000 | |

009 | Имущество, переданное в залог по кредитам | 804 156 |

Представленные в таблице данные носят достоверный характер, активы оценены по справедливой стоимости, сформированы соответствующие резервы на возможные потери. До проведения расчетов как таковых видно, что предприятием получен валютный кредит на приобретение оборудования на сумму 890 тыс. руб. в рублевом эквиваленте, что создает проблемную зону. Своими силами предприятие данную сделку провести не смогло бы из-за нехватки залоговой массы. На балансе числятся ценные бумаги на сумму 349 тыс. руб., они не могут быть проданы, поскольку находятся в залоге по краткосрочному кредиту.

Перейдем к расчетам.

ЧА = (455 400 – 51 800) + (148 000 – 43 300) + 2 169 540 + 9980 + (276 262 + 18 300 + 31 244 – 15 232) + 133 658 + 164 165 + 26 159 + 530 490 + 170 266 + 348 756 + (128 547 + 701 000 – 14 310) – 468 127 – 38 430 – 546 333 – 890 040 – 431 117 – 92 090 – 320 780 – 141 305 = 5 187 125 – 2 928 222 = 2 258 903 (руб.).

Капитал составляет 2 259 тыс. руб., следовательно, значение достаточности капитала должно быть не менее 45%.

Валютный риск рассчитывается по каждой валюте отдельно:

ВР = (890 040 – 112 835) + 57 431 = 834 636 (руб.).

Рыночный риск связан с наличием на балансе ценных бумаг, обращающихся на организованном рынке:

РР = 348 756 руб.

Прочие риски (операционный, правовой, потери репутации) оценены в размере 7% среднегодовой прибыли за последние три года, что составляет 22 300 руб.

Переходим к расчету активов, взвешенных с учетом риска.

Таблица 1. Классификация активов с учетом риска

Группа активов | Размер риска, % |

Денежные средства в кассах | |

Счета в банках | 20 |

Государственные ценные бумаги | 50 |

Прочие активы | 100 |

Активы повышенного риска | 150 |

Забалансовые обязательства: | |

- выданные гарантии и поручительства (в том числе индоссамент на векселях) | 100 |

- имущество, переданное в залог | 100 |

- требования по поставке денег, драгоценных металлов, ценных бумаг и др., вытекающие из срочных сделок <*> | 20 - 100 |

<*> Имеются в виду только внебиржевые сделки.

Стандартный уровень риска составляет 100%. Актив оценивается исходя из его возможности исполнить обязательства предприятия. Активами пониженного риска можно признать те, которые характеризуются одновременно высокой надежностью и ликвидностью. К ним можно отнести денежные средства в кассах и на счетах кредитных организаций. Наличные денежные средства классифицируем как безрисковый актив, поскольку они способны оплатить практически любое обязательство, и потому мы не требуем, чтобы какая-то часть денег была обеспечена (покрыта) капиталом предприятия. Счета в коммерческих банках также способны мгновенно исполнить обязательства перед кредиторами, но при этом они подвержены кредитному риску.

Применяется ли сальдирование при установлении размера кредитного риска (как при расчете валютного риска)? Нет, не применяется. Поясним данное утверждение.

Предположим, что остаток по расчетному счету в банке А составляет1522 тыс. руб., задолженность по кредиту, предоставленному банком А, -4800 тыс. руб. Кредитный риск при этом составит величину, равную остатку порасчетному счету - 1522 тыс. руб., умноженному на коэффициент риска k , iнапример 20%. Такая логика оправданна. Если банк из-за финансовыхтрудностей приостановит операции по расчетному счету, то неблагоприятныепоследствия не заставят себя ждать. Возможность же зачесть встречные требования, безусловно, поможет избежать убытков от списания безнадежногодолга, но не оградит нас от блокировки расчетного счета.

Материальные активы имеют стандартный коэффициент 100%, при этом они не подвержены кредитному риску, однако несут риск физической утраты и падения цены. Вместе с тем материальные активы (за исключением товаров) и не предназначены для продажи, их основная задача – приносить доход в результате использования.

Кроме активов с пониженным риском, существуют активы повышенного риска, к которым относятся:

- недвижимость, не используемая в деятельности;

- капитальные вложения;

- оборудование на консервации;

- дебиторская задолженность, по которой нарушен срок возврата.

Как было отмечено выше, не только активы, но и внебалансовыеобязательства несут кредитные риски, что и явилось основанием для включенияих в табл. 1. Таким образом, наряду с активами в расчетах будет учтенкредитный риск по забалансовым обязательствам с применением по аналогиикоэффициента k . Если мы можем отказаться от исполнения обязательства в iлюбой момент, значит, перед нами инструмент без риска (например,безоборотный индоссамент векселя). Кредитный риск по срочным сделкамоцениваем в размере 20%, если стороной выступает банк, и 100% - в другихслучаях.

Итак, на седьмом этапе мы взвесили активы с учетом риска.

Заключение

Таким образом, мы рассмотрели все основные показатели применяемые для анализа стабильности банка. Существует еще множество подобных, но в рамках данной статьи вышеперечисленные были определены как наиболее полезные для начинающего инвестора.

Полезные ссылки:

Рейтинг банков по показателям: https://www.banki.ru/banks/ratings/?source=submenu_banksratings.

Самая большая база статистической информации о банковском секторе: https://www.cbr.ru/banking_sector/analytics/.

Закон о нормативах: http://base.garant.ru/70286876/.

Сайт с рассчитанными для банков показателями по всем вышеприведенным нормативам: https://analizbankov.ru/.