Нулевая отчетность для ИП на ОСНО

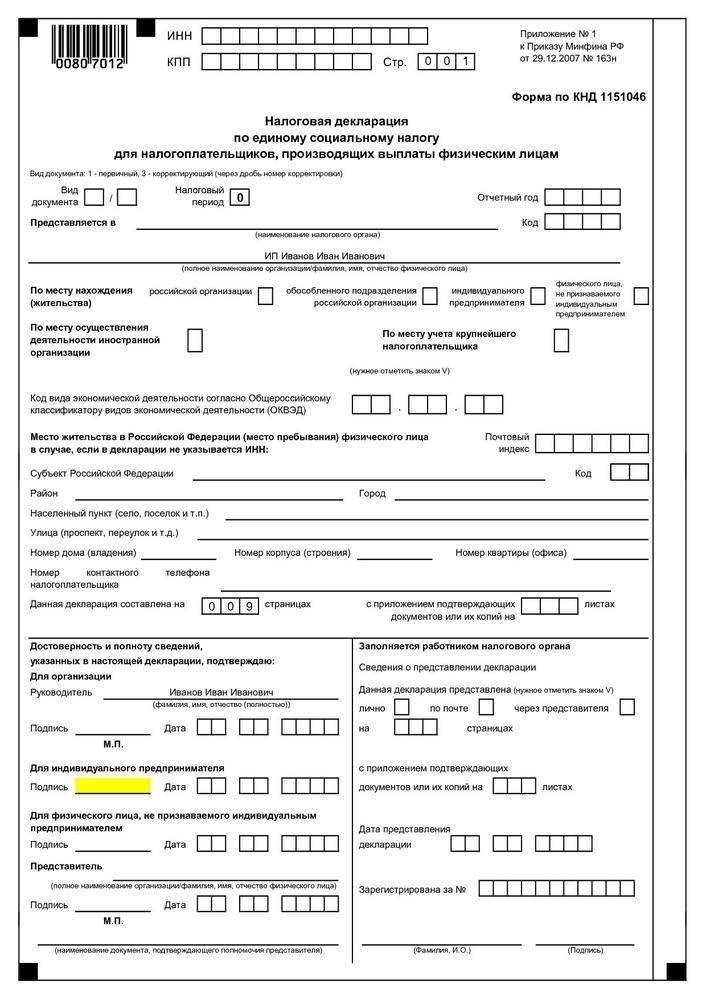

Для общего режима предусмотрен ряд налогов, которые должен уплачивать предприниматель. По каждому нужно подать налоговую декларацию, даже при отсутствии дохода. Нулевая отчетность ИП на ОСНО состоит из нескольких документов.

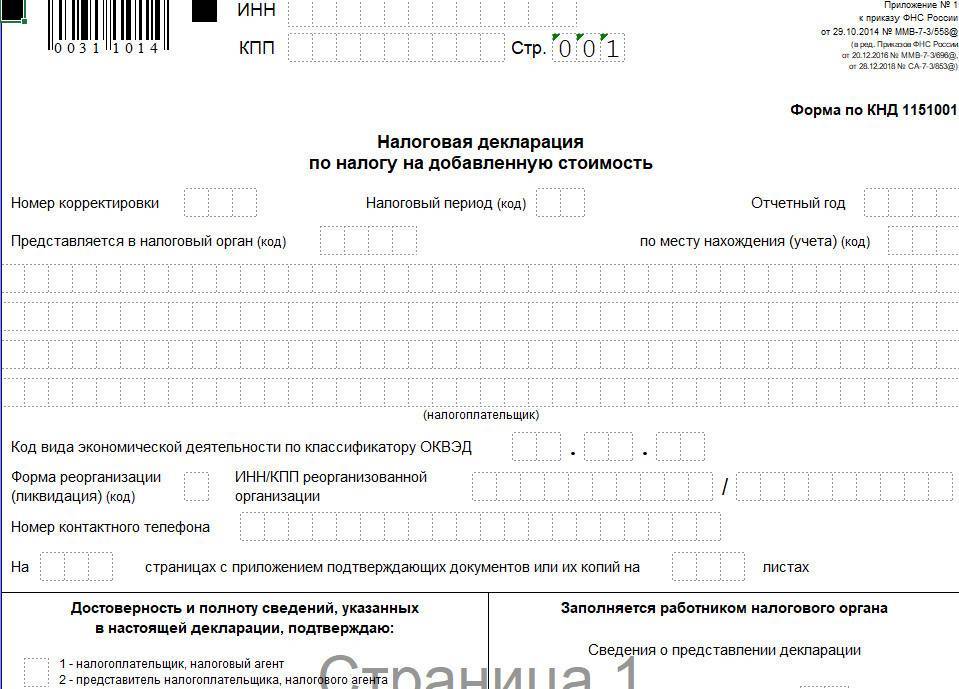

Нулевая отчетность по НДС

Налоговая декларация на НДС подается каждый квартал. Она состоит из титульного листа и обязательных разделов. Ее можно подавать только в электронном виде. Заполнение на бумажном носителе недопустимо. Декларация подается до 25-го числа месяца, который следует за истекшим кварталом.

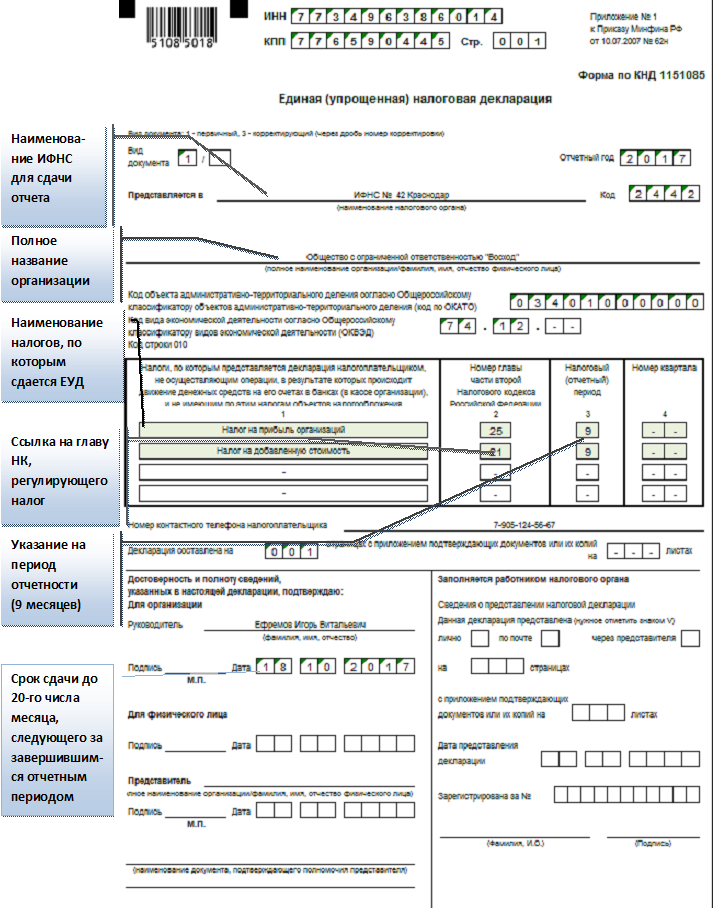

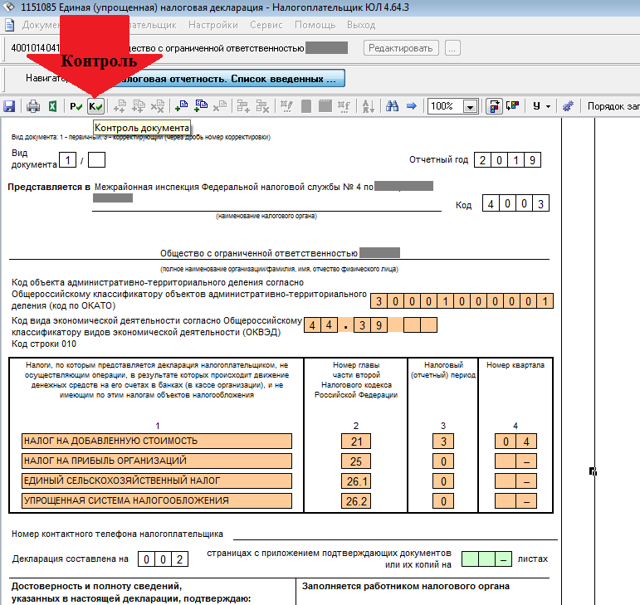

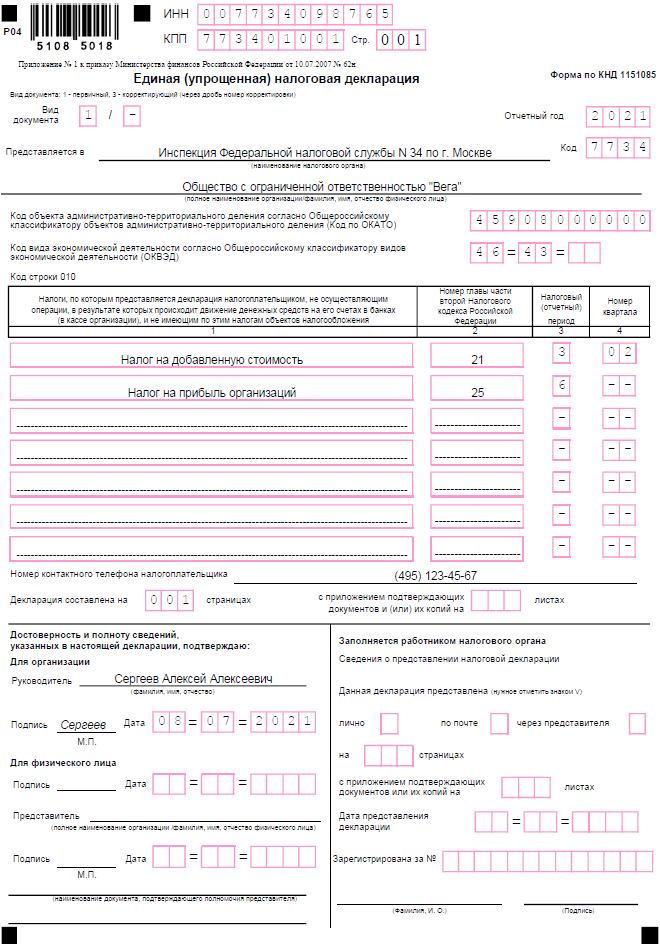

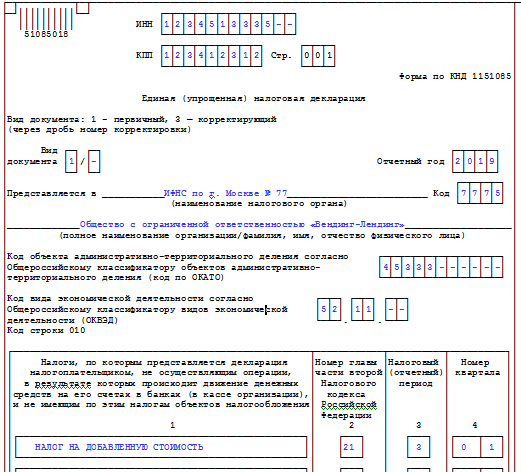

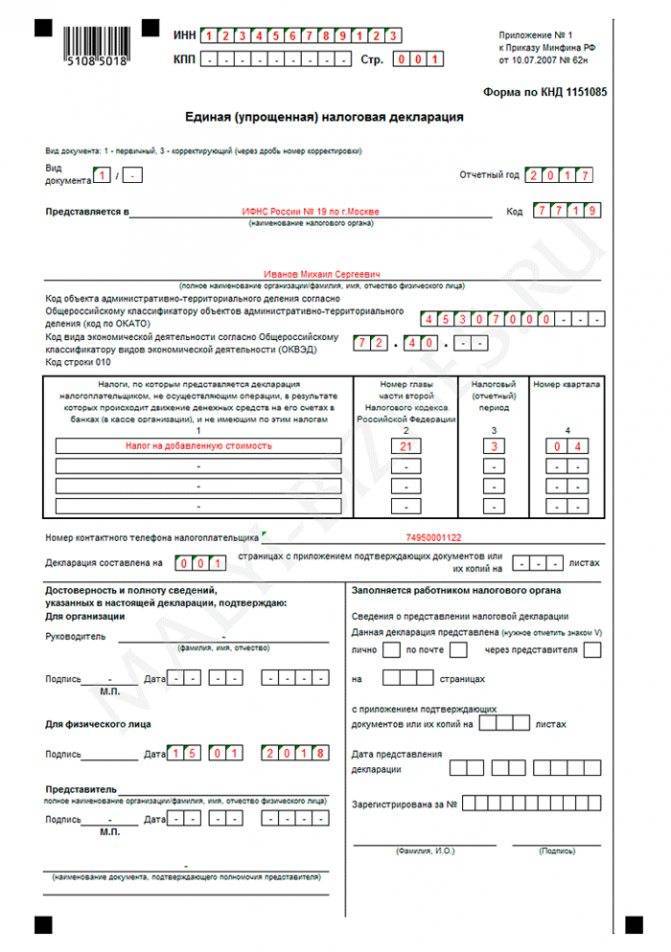

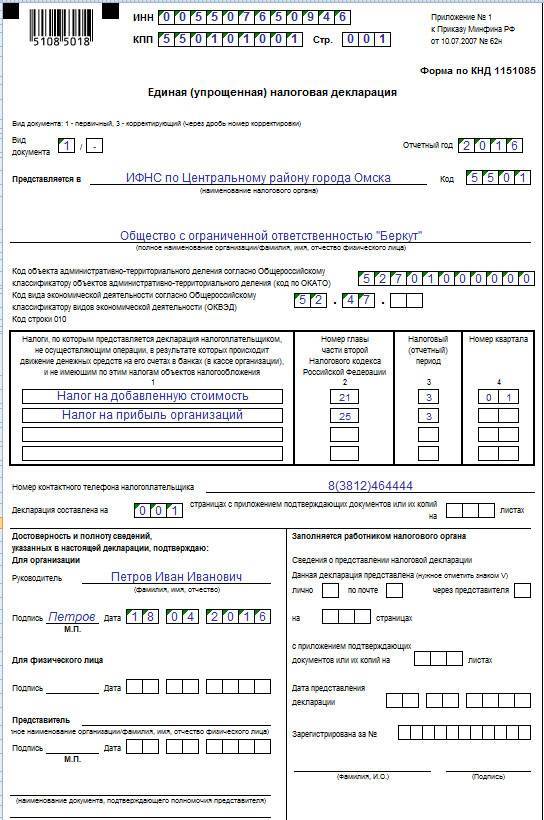

Общепринятая декларация по НДС может не использоваться при отсутствии деятельности. Если нет оборота, продаж и движения денег, предприниматель имеет право подать единую упрощенную декларацию по форме КНД 1151085. Она заменит несколько видов отчетности, которые необходимо предъявить.

Титульный лист декларации по НДС на ОСНО содержит стандартные данные (ИНН, налоговый период и прочие). Однако начиная с 4 квартала 2021 года, действует обновленный вариант отчетности. Изменения коснулись оформления титульного листа, в котором теперь не содержится реквизит ОКВЭД. В первом разделе добавлены строки для отражения данных по соглашениям о защите и поощрению капиталовложений. Отдельные изменения внесены в коды операций, в том числе для IT-компаний.

Разделы декларации по НДС содержат данные о суммах налога, а также другую информацию, подтверждающую ведение деятельности. Если предпринимателем она не осуществлялась, во всех строках будут стоять прочерки. Указываются только необходимые коды, как и при сдаче нулевой отчетности для ИП на УСН.

Нулевая отчетность по налогу на прибыль

3-НДФЛ подается не позднее 30-го апреля того года, который следует за истекшим налоговым периодом (календарным годом).

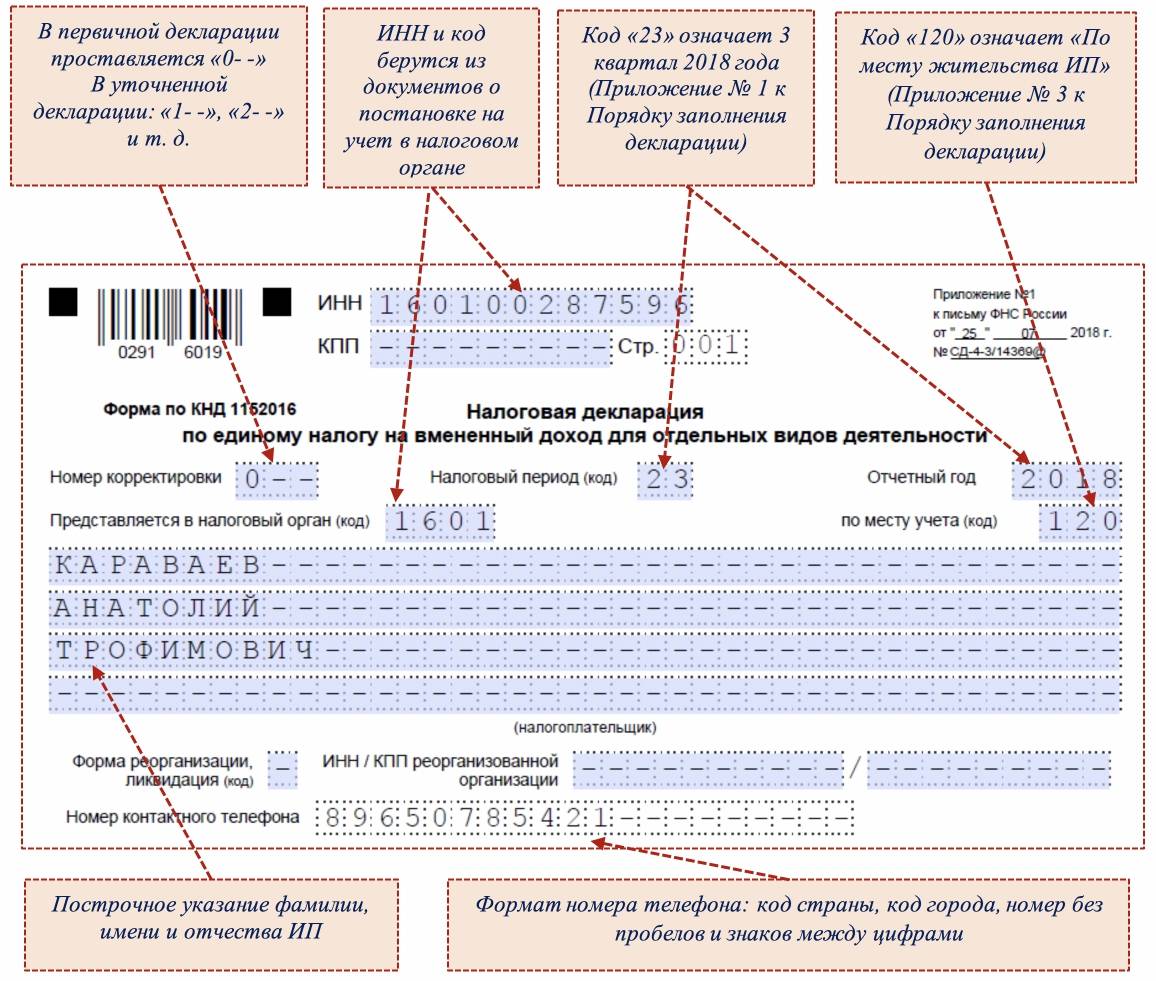

Титульный лист содержит следующие данные:

- номер корректировки;

- код налогового периода;

- личные данные налогоплательщика;

- данные документа, подтверждающего личность;

- прочее.

Остальные разделы содержат информации о суммах доходов, налогов, вычетов и прочего. Поэтому, как и в предыдущих случаях, в большинстве строк стоит прочерк.

Отчетность по другим налогам

Декларации по другим налогам ИП на ОСНО сдают только при наличии объекта: земли, водных ресурсов и прочего. Если они не используются, соответственно, и отчетность сдавать не потребуется.

Если за календарный год деятельность отсутствовала, придется сдать баланс. Придется указать, как минимум, размер уставного капитала в пассиве и заполнить одну из строк активов.

Нулевая отчетность по страховым взносам

Если у предпринимателя имеются наемные сотрудники, значит, за них требуется платить страховые взносы. Отсутствие деятельность не освобождает от отдельных видов отчетности.

Рассмотрим подробнее виды отчетов по страховым взносам:

- 6-НДФЛ — сдавать не требуется, если предприниматель не перечислял деньги в пользу сотрудников;

- 2-НДФЛ — отчетность не сдается при отсутствии деятельности;

- данные о среднесписочной численности — нужно сдавать до тех пор, пока в штате числится хотя бы один сотрудник;

- расчет по страховым взносам — нужно подать нулевую отчетность ИП;

- СЗВ-М и СЗВ-стаж — подаются при наличии действующих трудовых договоров.

Сроки подачи отчетности по страховым взносам стандартные.

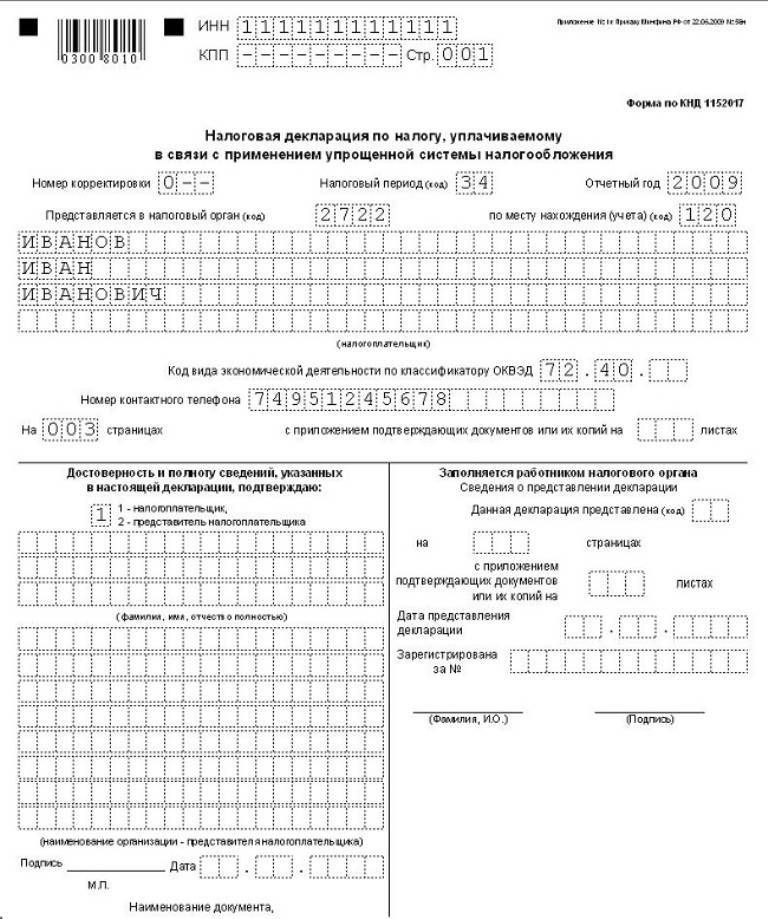

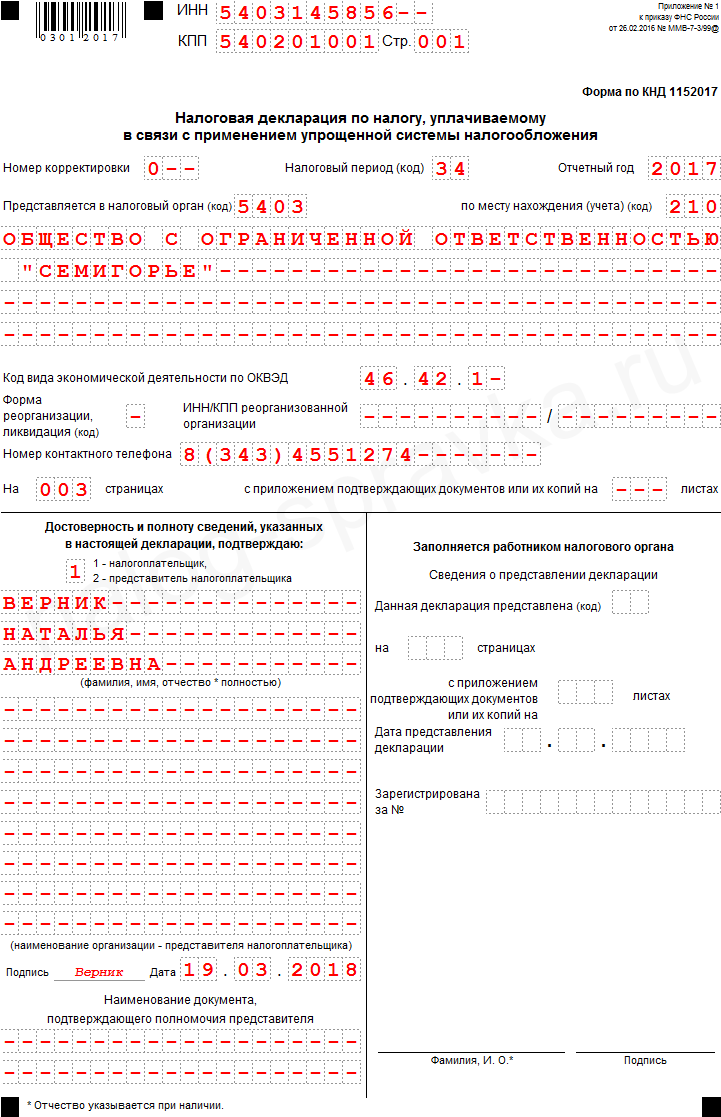

Способы сдачи декларации по УСН за 2020 год

Декларацию по УСН можно сдать несколькими способам, например:

- непосредственно в налоговую инспекцию лично или через представителя;

- по почте;

- в электронном виде;

- через портал Госуслуги;

- через личный кабинет на сайте налоговой инспекции.

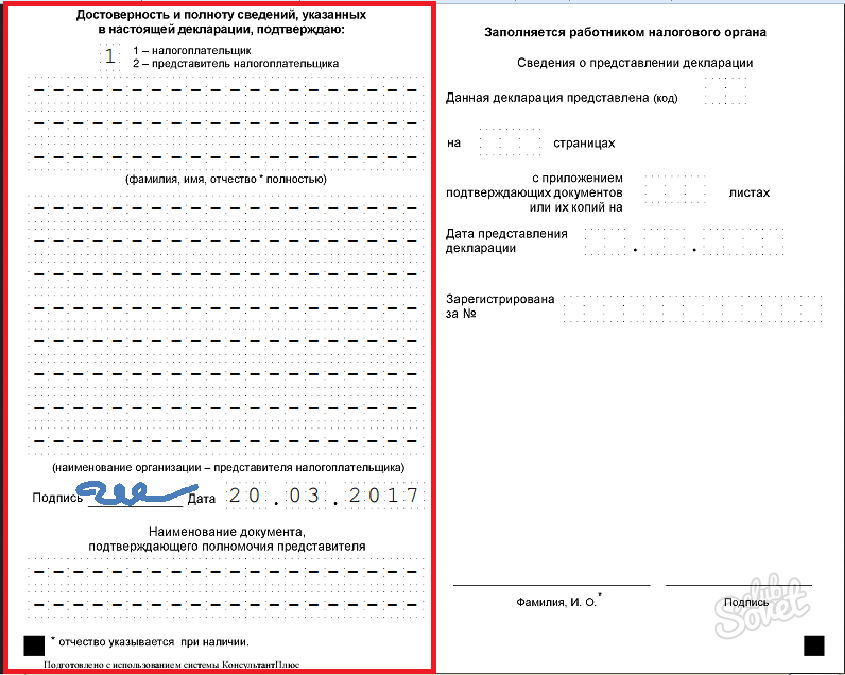

Представителем может являться не только человек, но и другая организация. В любом случае при сдаче декларации у представителя должен быть документ, подтверждающий право представителя на сдачу такой декларации. Обычно таким документом является доверенность. По почте декларацию необходимо будет отправить ценным письмом с описью. Наличие описи обязательно, в случае потери отчетности, по описи можно будет доказать, какую именно отчетность вы отправляли.

В электронном виде декларация сдается с помощью специальных программ. Такие программы подключаются провайдерами, которые имеют право предоставлять такие услуги. В этом случае придется платить ежемесячное или годовое обслуживание. Помимо платных услуг существуют также бесплатные (относительно) способы сдачи отчетности. Например, отчетность можно сдавать через портал Госуслуги или через сайт ФНС. Для того чтобы сдавать декларации через портал Госуслуги, необходимо сначала зарегистрировать на этом портале, а потом приобрести электронную подпись. Чтобы иметь возможность сдавать отчетности на сайте ФНС также сначала нужно зарегистрироваться, а потом приобрести электронную подпись либо оформить в налоговой инспекции регистрационную карту с кодом.

Если «нулевая» декларация будет сдана не вовремя, налоговые органы оштрафуют организацию или индивидуального предпринимателя. Размер штрафа составляет 1 000 рублей.

Как заполнить ИП на ОСНО за 2019 год ?

Отчет 3-НДФЛ достаточно большой. ИП при подаче нулевой декларации заполняют только 3 листа из имеющихся — титул и два раздела.

Остальные листы не заполняются, не распечатываются и в ФНС не подаются.

В зависимости от выбранного варианта оформления нулевой формы 3-НДФЛ правила заполнения будут отличаться.

Если выбран ручной вариант заполнения, то нужно придерживаться следующих правил:

- ручка только синего или черного цвета;

- буквы только печатные и заглавные;

- все символы, буквы, числа, знаки должны четко помещаться в отведенные клетки, не должны выходить за края;

- если допущена ошибка, то берется новый чистый бланк, зачеркивать ничего нельзя, пользоваться корректором в любом виде тоже;

- при распечатке не нужно скреплять листы;

- печать производится только с одной стороны листа;

- все пустые клетки должны быть заполнены прочерками — по центру клетки ставится черта.

Если выбрать электронный вариант заполнения, то указанные выше правила не актуальны

При заполнении в программе важно убедиться, что она новая и актуальная

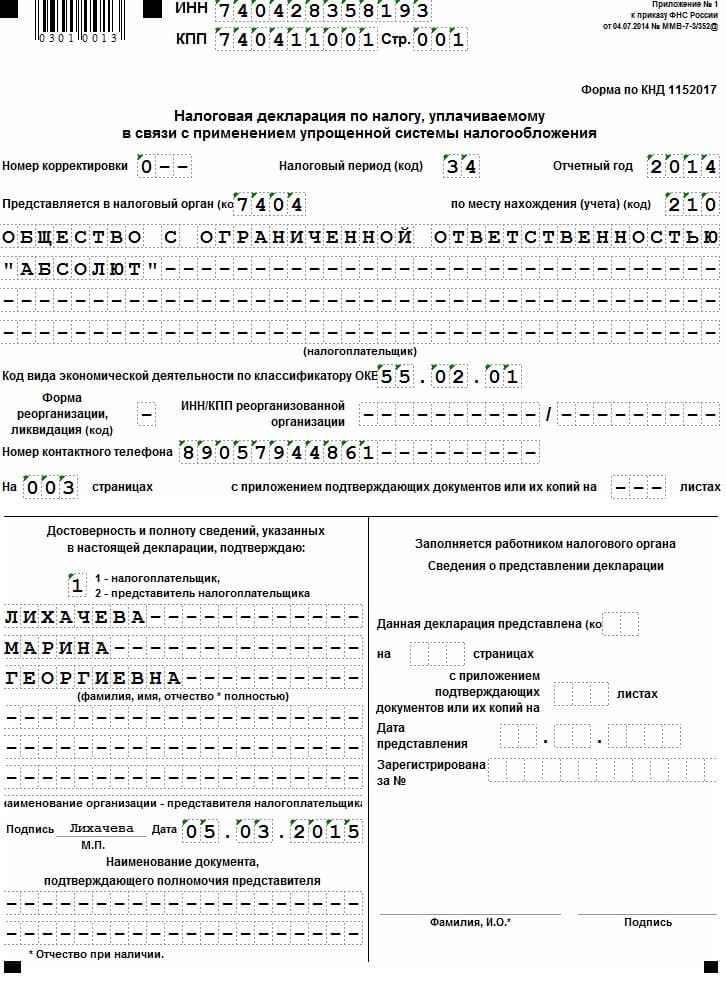

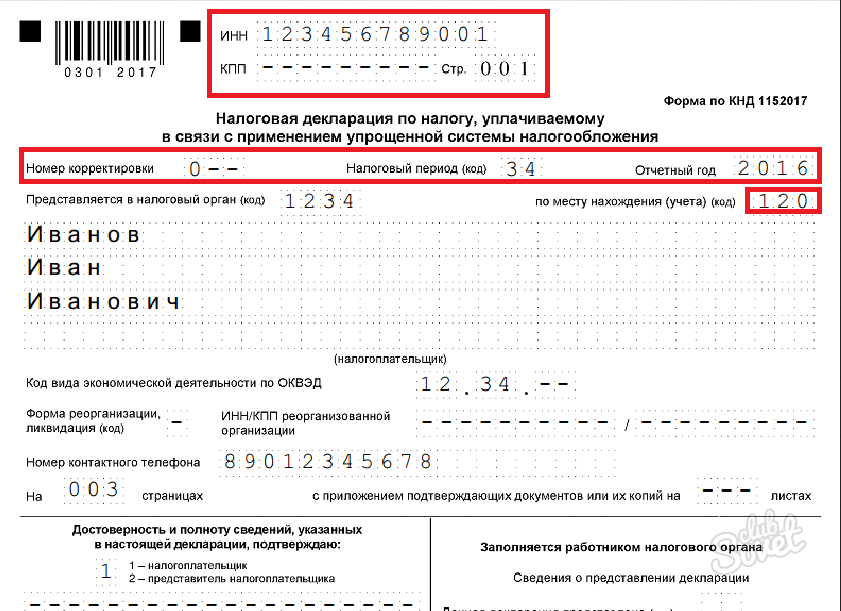

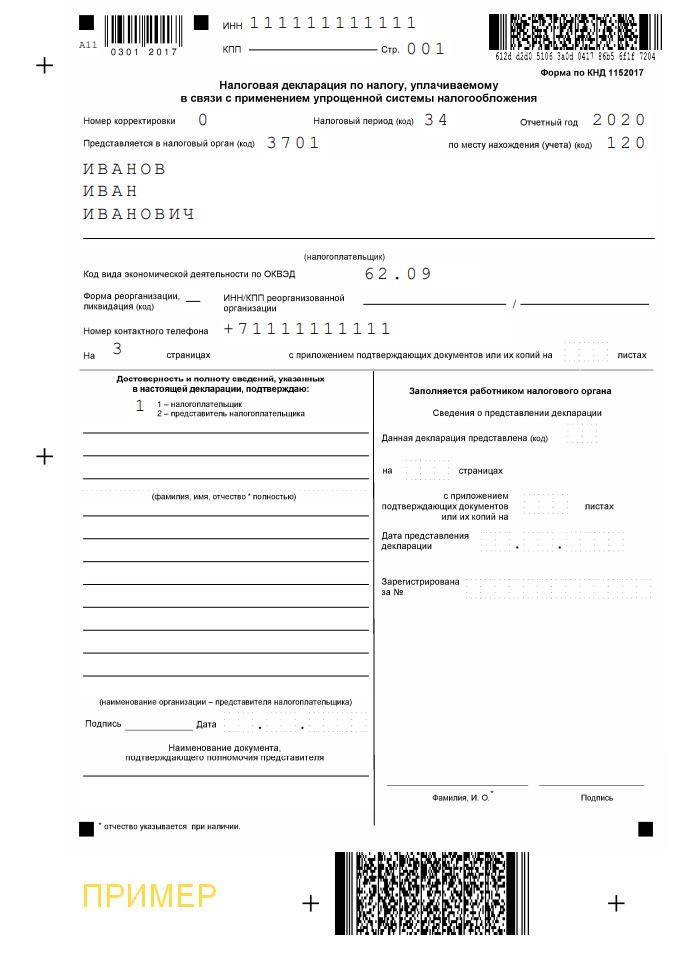

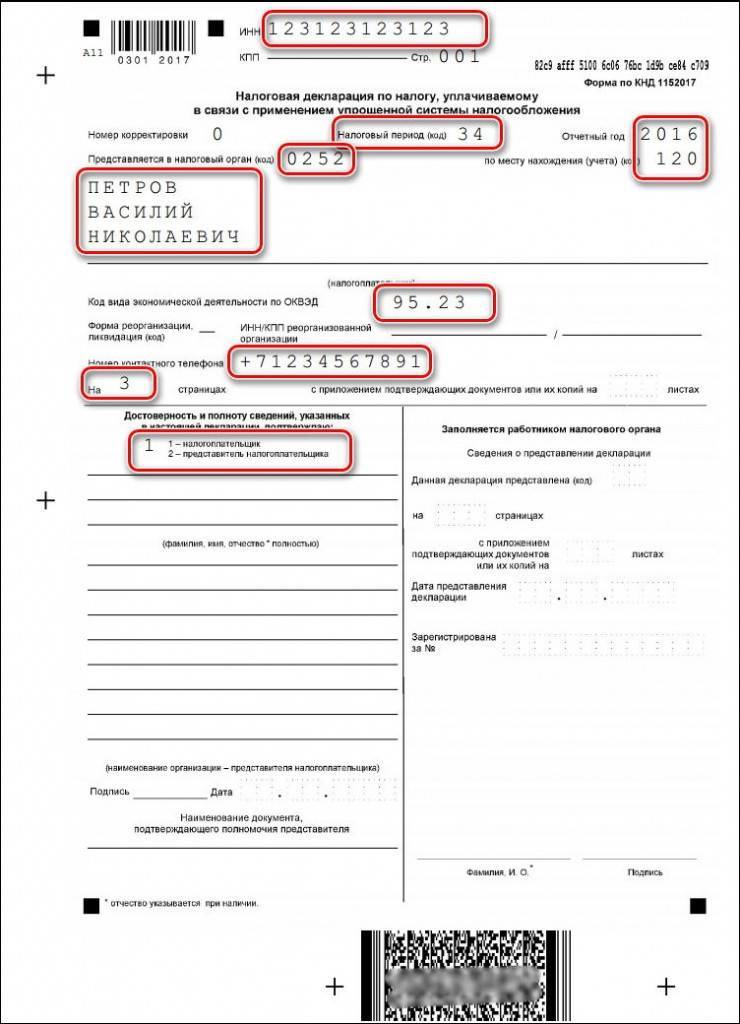

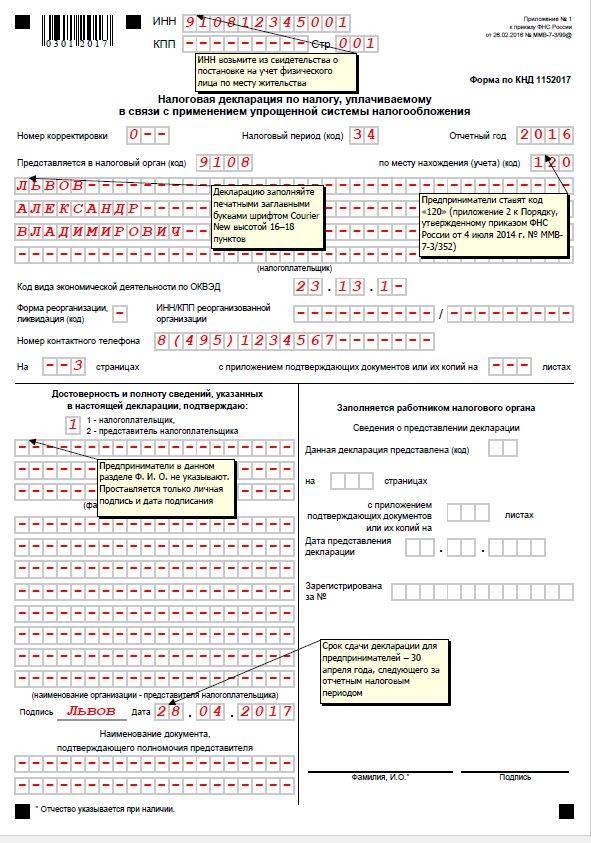

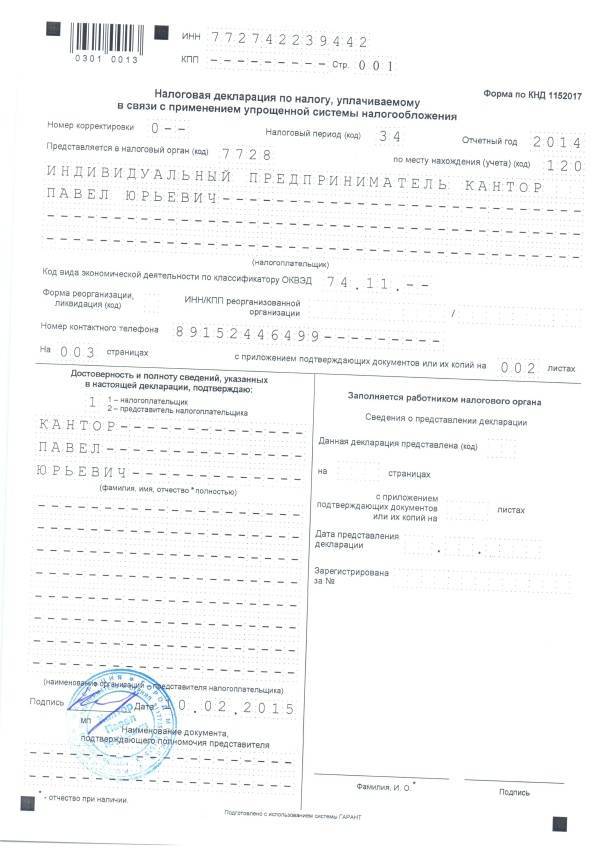

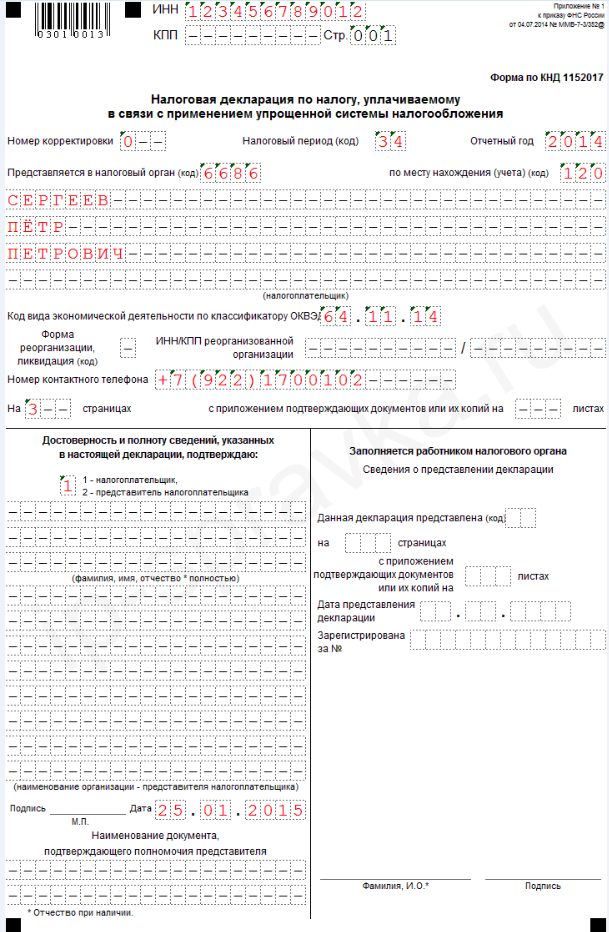

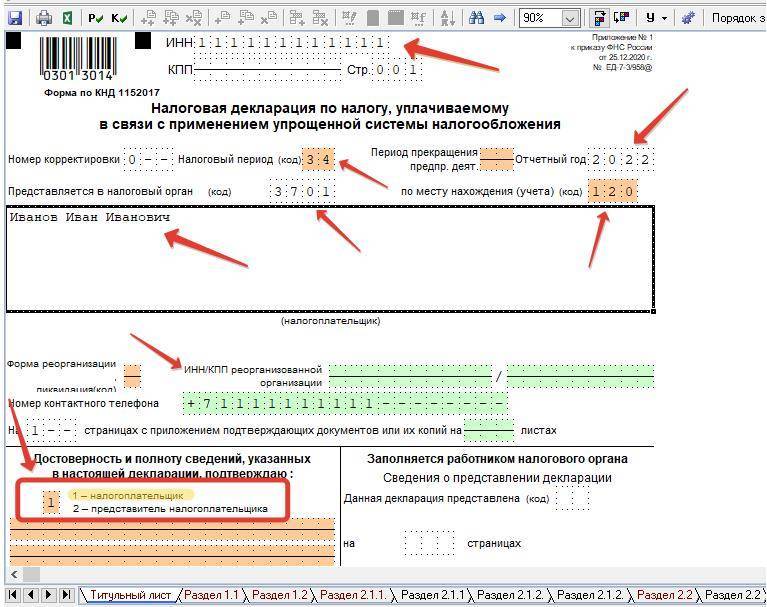

Титульный лист

Титульный лист для нулевой 3-НДФЛ нужно заполнить полностью:

- в верхней части ИНН ИП;

- № корректировки — 0;

- налоговый период — 34;

- год — 2019;

- налоговая — код отделения по месту постановки на учет ИП;

- данные об индивидуальном предпринимателе — код страны — 643, категория налогоплательщика — 720, далее ФИО полностью, данные о рождении;

- сведения о документе — обычно это паспорт РФ, для него код 21;

- код статуса налогоплательщика — российские резиденты ставят «1»;

- телефон — обязательно указывается с кодом города;

- в левом нижнем углу приводятся данные о том, кто подает нулевую 3-НДФЛ — сам ИП или его представитель.

На каждом листе декларации внизу должна стоять подпись и дата заполнения 3-НДФЛ.

Раздел 1

Первый раздел декларации 3-НДФЛ заполняется после раздела 2. Здесь показываются суммы налога к уплате, возврату, либо же отсутствие уплаты или возврата.

При заполнении нулевой формы в поле 010 ставится «3», что обозначает отсутствие каких-либо обязательств у сторон по отношению друг к другу.

В поле 020 вписывается актуальный КБК, а в поле 030 — ОКТМО по классификатору.

Поля 030 и 040 прочеркиваются либо указывается 0.

Вверху листа должны быть указаны ИНН, фамилия, инициалы индивидуального предпринимателя.

Раздел 2

Этот лист в нулевой 3-НДФЛ ИП заполняют в первую очередь.

Несмотря на то, что деятельность не велась, доходы и расходы отсутствуют, заполнить данный раздел все-таки нужно. Здесь нужно показать, что налоговая база равна нулю, соответственно, и налог нулевой.

Вверху вписывается ИНН ИП, фамилия и инициалы. Номер страницы 003.

В поле 001 указывается ставка налога — 13%.

В поле 002 — вид дохода «3» (иное).

Все остальные поля заполняются прочерками.

Как и что заполнять в форме 3-НДФЛ для ИП

Заполнить декларацию можно несколькими способами:

Ручным способом.

Физические лица, занимающиеся индивидуальной предпринимательской деятельностью, должны обязательно заполнить в форме 3-НДФЛ следующее:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 3.

Сразу стоит отметить, что декларацию заполнять нужно с конца. То есть первым делом заполняется приложение 3, потом раздел 1 и 2, а только после всего этого заполняется лист с персональными данными гражданина. В форме предприниматель должен указать сведения о полученных доходах от деятельности ИП, примененных вычетах, уплаченных авансах и удержанных по НДФЛ суммы налогов.

Если предприниматель собирается сделать дополнительно социальные и имущественные вычеты, то для этого ему необходимо заполнить соответствующие приложения и приложить их к общему пакету документов.

Сдача налоговой отчетности для ИП в 2020 году и ее сроки

Сдача налоговой отчетности обязательна для всех индивидуальных предпринимателей вне зависимости от применяемой системы налогообложения. В законодательстве установлены крайние сроки по сдачи каждой отчетности.

Важный момент: если последний день сдачи выпадает на выходной день (субботу, воскресенье или праздник), срок сдвигается вперед на ближайший после выходных рабочий день.

Если вы применяете несколько режимов налогообложения, то должны сдавать отчетность в полном объеме по каждому из них.

Сроки сдачи отчетности ИП на ОСНО в 2020 году

Даже если вы не занимались предпринимательской деятельностью весь год, это не освобождает вас от сдачи декларации по НДС и НДФЛ. В такой ситуации готовьте нулевые отчетности и сдавайте их в положенные сроки. Если этого не сделать, ФНС выпишет штраф.

Если вы ранее никогда не заполняли декларацию по НДС, посмотрите другую нашу статью. В ней описаны все правила формирования документа, а также представлен образец заполнения. Вы можете ориентироваться на него при заполнении своей декларации.

Работая на ОСНО и осуществляя предпринимательскую деятельность, ИП должен сдавать декларацию 3-НДФЛ. В ней указываются все полученные доходы в течение года.

Если у ИП есть имущество (недвижимость, транспорт, земля), то он обязан платить предусмотренные законом имущественные налоги. При этом декларации делать не нужно — налоговая инспекция сама посчитает налог и пришлет уведомление.

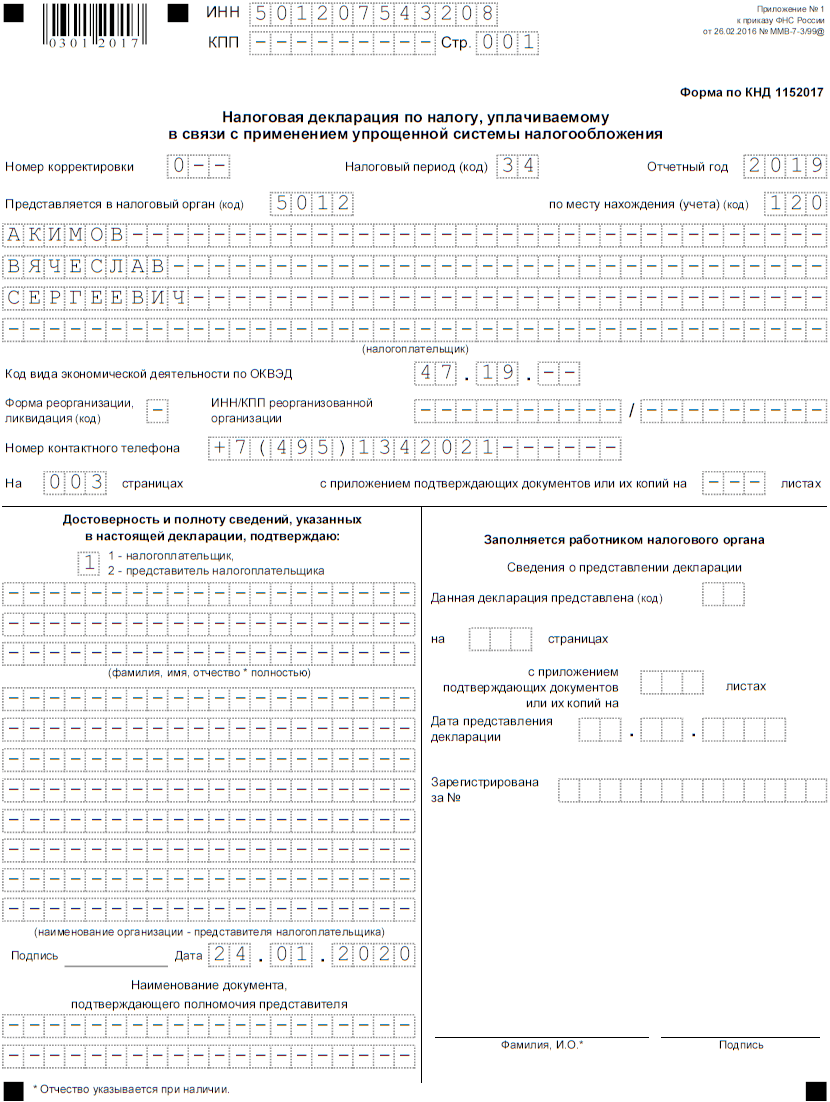

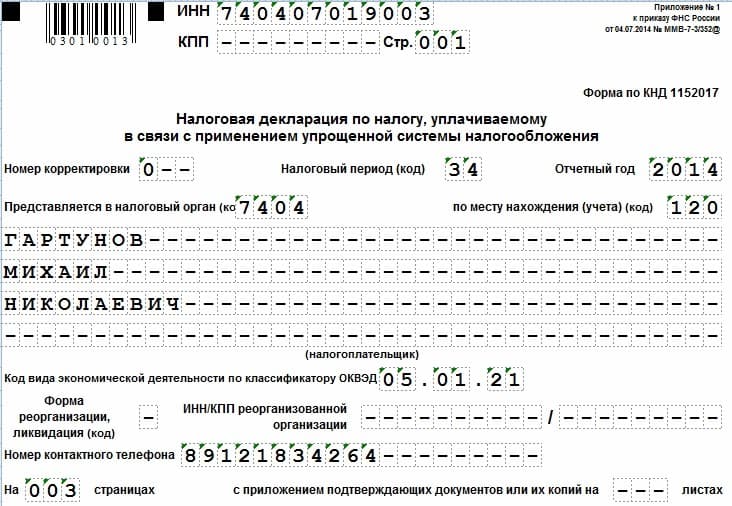

Сроки сдачи отчетности ИП на УСН в 2020 году

Упрощенная система налогообложения снижает не только налоговую нагрузку на предпринимателя, но и избавляет его от формирования излишней отчетности. ИП на УСН сдают декларацию только по итогам года. В 2020 году за 2019 год вы должны предоставить отчетность в ИФНС по месту регистрации до 30 апреля. Если в течение 2019 года вы не осуществляли деятельность и не получали никаких доходов, то не освобождаетесь от сдачи декларации. В таком случае надо предоставить нулевую отчетность.

О правилах подготовки декларации по УСН за год мы ранее рассказывали в другой статье. Вы можете прочитать ее, и тогда сможете заполнить документ.

При этом каждый квартал вы обязаны платить авансовые платежи по УСН. Это сделано для равномерного поступления денежных средств в бюджет.

Сроки сдачи отчетности ИП на ЕНВД в 2020 году

Внимание! 2020 год — последний год действия единого налога на вмененный доход (ЕНВД). С 1 января 2021 года он утратит свою силу

Советуем заранее перейти на другую систему налогообложения.

Вы обязаны сдавать декларацию по ЕНВД, даже если фактическая деятельность в один из периодов не осуществлялась. Отсутствие деятельности и фактически полученного дохода не освобождает от уплаты налога на вмененный доход, предусмотренного законом.

Сроки сдачи отчетности ИП на патенте в 2020 году

Если вы применяете патентную систему налогообложения, то должны в течение всего срока действия патента вести Книгу учета доходов и расходов (КУДиР). Вам нужно вести учет только доходов, расходы записывать в книгу не обязательно.

Важный момент: предприниматели на ПСН не отчитываются за себя в ФНС, ПФР и ФСС.

Какую отчетность сдавать ИП, если не было доходов

Некоторые предприниматели полагают, что если они не осуществляли деятельность в течение отчетного периода и не получали доходы, они освобождаются от сдачи какой-либо отчетности.

На самом деле в такой ситуации вы должны предоставить в налоговую службу нулевую отчетность. Она покажет, что вы не получали никаких доходов и не должны вносить какие-либо платежи в бюджет.

Если вы проигнорируете данное требование, то должны будете заплатить штраф в размере 1 000 рублей в соответствии с пунктом 1 статьи 119 НК РФ.

3-НДФЛ для ИП: образец заполнения и новый бланк

Сейчас благодаря программам поддержки малого и среднего бизнеса появляется все больше ИП. Начинающие предприниматели только начинают разбираться с нюансами оформления всей необходимой документации

Важно знать, как заполняется нулевая декларация 3-НДФЛ, и как не допустить ошибок в ее подаче

Что такое нулевая декларация 3-НДФЛ

Начинающие бизнесмены чаще всего сталкиваются с подачей нулевой декларации. Именно при старте бизнеса в первые месяцы доходов нет. Кроме того, не сразу все зарегистрированные ИП начинают работать, поэтому изначально прибыли нет. Ситуация, когда в отчетном году нет доходов, может произойти, если ИП приостанавливает свою деятельность по каким-либо причинам.

Если вы является субъектом финансовой деятельности, тогда в любом случае вы будете налогоплательщиком. Отсюда и вытекает обязательная обязанность подавать декларацию. В конце концов, благодаря налоговой декларации проверяющая служба и узнает о том, что никаких доходов у вас не было. В тех случаях, когда нулевая 3-НДФЛ не была подана, то вас ожидают штрафы.

Также нулевая декларация требуется в случае, когда отчитываются физические лица. Например, вы продаете недвижимость или другое имущество. При этом по ряду причин вам не нужно выплачивать налоги. Даже в этом случае отчитаться перед ФНС придется.

Когда она оформляется

Оформление нулевой налоговой декларации вам понадобится в тех случаях, когда по итогам отчета вам не нужно платить никакие налоги. Вот когда это может произойти:

- ИП было зарегистрировано раньше, чем начало свою работу. Конечно же, в таком случае никаких доходов не будет, но это не значит, что отчитываться перед государством не нужно. В таких ситуациях начинающие предприниматели могут не знать об этих особенностях, поэтому не подают 3-НДФЛ и потом вынуждены выплачивать штрафы.

- ИП не имеет никакого дохода от своей деятельности. К сожалению, учитывая нынешние экономические условия, такую ситуацию представить довольно легко. Многие молодые бизнесмены начинают свое дело, однако по ряду причин оно не становится успешным.

- Организация за отчетный период не проводила никаких операций, которые облагаются налогами.

- Также ИП подают нулевую декларацию, если все финансовые операции проводились за пределами РФ.

- Физическое лицо совершило финансовую операцию, по итогу которой платить налоги не нужно. К примеру, вы продали жилплощадь или автомобиль по стоимости ниже той, которую заплатили при покупке. При этом при условии предоставления квитанций на покупку вы будете освобождены от всех налогов. В качестве отчетности перед налоговой вам придется предоставить нулевую декларацию.

Ситуаций, когда необходимо подавать именно такой вариант декларации, не так уж и много. В большинстве случаев по итогу отчетности есть налоги, обязательные к уплате.

Какие листы нужно сдавать для ИП

Главные вопросы, которые возникают при заполнении нулевой декларации, касаются именно моментов её оформления. Налогоплательщиков интересует, какие же листы нужно заполнить, чтобы декларацию сразу приняли и не заставили переделывать.

Для оформления нулевой декларации нужно заполнять только титульный лист и первый раздел. В целом, процедура не будет никак отличаться от заполнения обыкновенной декларации. Поэтому если вы раньше это делали, то никаких затруднений у вас не должно возникнуть. Однако нужно быть готовым, что в вашем отчете будет много пунктов, где нужно будет прочерки. Обязательно ставьте их там, где вам нечего внести, простых пропусков быть не должно.

При закрытии ИП

При ликвидации ИП подача отчетной налоговой документации является обязательной, даже несмотря на то, что в ней не будет налогов. Если не подать нулевую декларацию при закрытии организации, то налоговая служба выпишет вам штраф. Именно этот документ будет показателем того, что в течение определенного периода времени предприниматель не получал никакой прибыли от своего бизнеса.

Особенностью заполнения декларации при закрытии ИП будет то, что в графе «налоговый период» нужно будет указать код «50». Он будет указывать на то, что предприятие закрыто.

Правила заполнения налоговой декларации едины для всех её видов. Поэтому при заполнении нулевой отчетности нужно будет делать всё так, как обычно. Если по итогу отчетности у вас нет никаких налогов, то от вас требуется заполнять только титульный лист 3-НДФЛ и первый раздел. При этом в тех графах, для которых у вас нет никакой информации, нужно ставить прочерки. Не переживайте, что ваш отчет будет практически пустым, для налоговой такой документ будет показателем того, что никакие налоги вы выплачивать не должны.

Как заполнять и подавать

Многих начинающих предпринимателей часто беспокоит вопрос, как заполнить нулевую декларацию ИП. Вопрос этот достаточно актуален на ранних этапах ведения бизнеса, ведь далеко не всегда с момента регистрации начинается активное осуществление деятельности. На практике данный период занимает от месяца до года. Но в это время предприниматель уже обязан представлять в установленные сроки отчетность в налоговые органы.

На самом деле заполнение нулевой отчетности – довольно простая процедура, которая по силам любому предпринимателю. Здесь нет необходимости производить какие-либо расчеты, распределение по графам, так как никаких сумм нет. Достаточно правильно указать сведения о самом себе, и отчетность заполнена.

Кроме того, всегда можно найти в интернете образец, как составить ННД, что позволит свести к минимуму все возможные в этом процессе ошибки

Кстати, в некоторых подразделениях ФНС инспекторы не обращают пристальное внимание на правильность заполнения данных деклараций, но рисковать не стоит, так как все неточности могут быть выявлены в ходе камеральных проверок и потребуют оперативного устранения

Как подать

В связи с этим ответим на еще один распространенный вопрос: как подать нулевую декларацию – он тоже весьма актуален среди начинающих предпринимателей. Порядок представления нулевых отчетов ничуть не отличается от сдачи обычных. Сроки и варианты подачи аналогичны. Единственное отличие – это возможность сдать отчетность оперативнее, так как в некоторых налоговых инспекциях выделяется специальный сотрудник, принимающий исключительно ННД. Напомним, что сам бланк этой декларации для ИП зависит от вида налогообложения, на котором он находится.

Нулевая отчетность – обычное явление в предпринимательской среде. И ошибочно полагают те, кто уверен, что нулевой отчет о доходах – это повод для проведения проверки. В некоторых ситуациях это, возможно, и вызовет определенные подозрения со стороны налоговых органов, но в большинстве случаев налоговики адекватно осознают жизненные реалии и спокойно воспринимают отсутствие доходов у предпринимателя. Главное, чтобы он не забывал представлять все отчеты и декларации вовремя, иначе можно получить вполне осязаемый денежный штраф.

Была информация интересна или полезна?

Да5

Нет5

Поделиться в сети

Деятельность не ведется, нужно ли отчитываться?

Часто так случается, что в начале деятельности, после регистрации ООО или ИП, в течение нескольких отчетных периодов не получается начать свой бизнес. В результате чего расходы есть, а доходов нет. Или нет никаких хозяйственных операций. И тут возникает вопрос: «Надо ли отчитываться при отсутствии деятельности в налоговые органы, в Пенсионный фонд?» Ответ однозначный – обязаны отчитаться в соответствующие сроки, представив нулевые декларации или расчеты, чтобы не получить штраф. Это касается всех налогоплательщиков и организаций, и ИП, на какой бы системе налогообложения они не находились. Сам факт отсутствия деятельности нарушением не является. А вот за непредставление (несвоевременное представление) нулевых деклараций предусмотрены штрафы в размере 1000 руб.

Что значит нулевая 3 НДФЛ для ИП

Налоговые органы требуют предоставление полной отчетности от всех субъектов хозяйствования, в том числе индивидуальных предпринимателей. Одной из них является декларация о доходах

Важно помнить, что даже при отсутствии деятельности в отчетном периоде и в том случае, когда прибыли нет, каждым зарегистрированным предпринимателем должна быть предоставлена нулевая 3 НДФЛ для ИП. О правилах ее заполнения и особенностях сдачи и пойдет речь в данной статье

Что представляет собой нулевая 3 НДФЛ для ИП?

Налогоплательщик обязан предоставлять декларацию по форме 3 НДФЛ независимо от того, имел ли он доход от предпринимательской деятельности в течение отчетного календарного года. Соответственно, отсутствие налоговых выплат также должно быть зафиксировано документально. Таким образом, нулевая 3 НДФЛ для ип представляет собой отчет, в котором основные показатели являются нулевыми.

Основаниями для отсутствия доходов и подачи нулевой декларации, могут выступать следующие обстоятельства, которые имели место в течение обозначенного периода:

- отказ от деятельности по различным причинам;

- отсутствие проведенных как кассовых операций, так и движения по расчетным банковским счетам;

- не начисляемая и не выплачиваемая заработная плата работникам;

- недавно начатое дело, которое еще не успело нарастить обороты для получения прибыли.

Как видно из всех перечисленных примеров, в тех случаях, когда для исчисления налогов не имеется налоговой базы, индивидуальный предприниматель имеет право подавать декларацию с нулевыми значениями и не выплачивать подоходных налог в размере 13% от полученных доходов.

Кем и в какие сроки должна сдавать нулевая декларация 3 НДФЛ?

Рассматриваемая декларация разработана в первую очередь для тех случаев, когда предпринимательская работа не имела место в указанный срок

Следует принять во внимание факт того, что в том случае, когда дело функционировало, и были получены доходы в определенном размере, однако расходы их превысили, подавать декларацию с указанием нулевых доходов не допустимою. В такой ситуации нормы законодательства требуют выплату подоходного налога, который составляет 1% от полученной величины

Важно еще раз подчеркнуть, что отказ от ведения доходной деятельности не освобождает от необходимости предоставлять налоговую отчетность в соответствии с прописанными сроками. В противном случае налогоплательщика имеют право привлечь к ответственности и наложить на него штрафные санкции

Напомним, что сроки, в которые необходимо сдать декларацию о доходах формы 3 НДФЛ, установлены до 30 апреля года, следующим за отчетным периодом. При такой отчетности авансовые платежи не начисляются и не отражаются в учете.

Как правильно заполнить нулевую декларацию 3 НДФЛ?

Форма документа является аналогичной той, которая актуальна в отношении всех физических лиц и утверждена приказом ФНС РФ. Другими словами, отчетный документ при отсутствии доходов составляется аналогичным образом, как и при ведении дела в рабочем режиме.

Что касается того, как происходит правильное заполнение нулевой декларации 3 НДФЛ для ип, то здесь стоит учитывать определенные моменты. Пустыми остаются:

- первый и шестой разделы;

- листы под буквенным обозначением А, В, Г1 и Ж1.

- информация о налогоплательщике, его код;

- кодовое обозначение страны, как правило, выставляется как 643 (является обозначением Российской Федерации);

- коды документа и налогового периода (стандартно 21 и 34 соответственно).

Кроме данных, которые подлежат заполнению на титульном листе, также выбирается объект налогообложения и налоговая ставка. Все остальные пола приравниваются к нулю. Если говорить о конкретных строках, то их заполнение должно выглядеть следующим образом:

- в первом разделе: строки 001, 010 и 020 несут в себе информацию, во всех остальных ставится прочерк;

- во втором разделе: заполняется только строка 201.

Отдельно стоит отметить тот случай, когда в качестве базы для налогового расчета применяется подход «доходы минус расходы». В таком случае в декларации могут быть отражены понесенные расходы, которые в дальнейшем переносятся на следующий отчетный период.

Дополнительно предоставляется форма 4-НДФЛ, в которой отражаются сведения о планируемом доходе за год.

Что касается того, каким образом происходит предоставление нулевой декларации, то здесь работает тот же принцип, что и для обычных отчетов такого плана. Документ необходимо подготовить в двух экземплярах, один из которых остается у предпринимателя (с отметкой о дате получения декларации), а второй передается в налоговую инспекцию.

Таким образом, подача декларации 3 НДФЛ является обязательной для предпринимателей, даже если она имеет форму нулевой.

Как оформить нулевую декларацию ИП

Никаких сложностей в том, как заполнить декларацию ИП, у предпринимателей возникать не должно, поскольку в обязательном порядке предоставляются титульник формы и общие разделы. Приведем перечень листов отчетов по их видам:

- Для НДС – заполнению подлежат титульник и разд. 1. Соответственно, налогоплательщику необходимо отразить свои данные по регистрационным документам на титуле формы, а на прочих листах приводятся обязательные коды. Это, к примеру, ОКТМО, КБК, номера страниц и т.д. По прочим строкам следует поставить прочерки.

- Для ф. 3-НДФЛ – титульник и разд. 1, 2. Декларация 3-НДФЛ для ИП на ОСНО подается по итогам года.

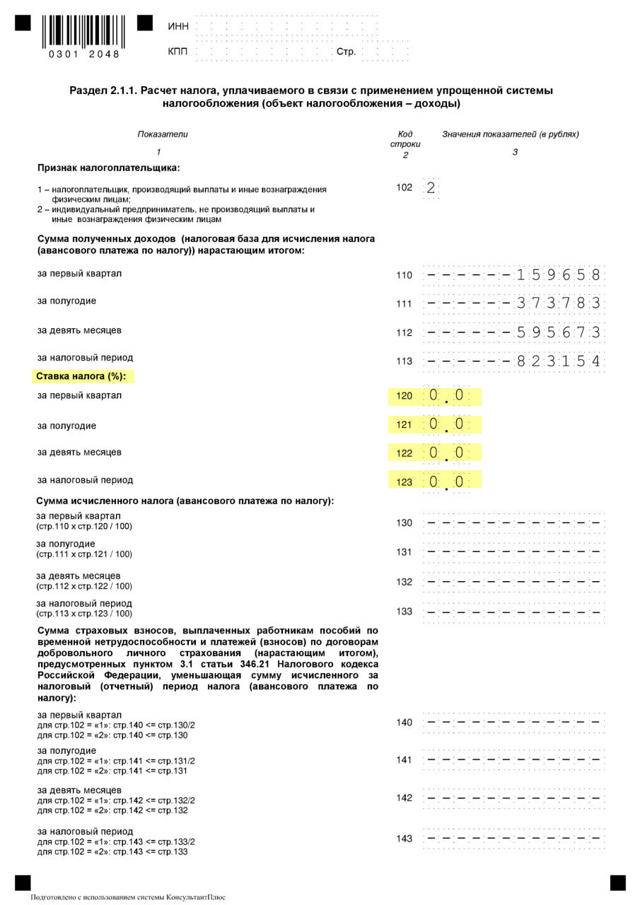

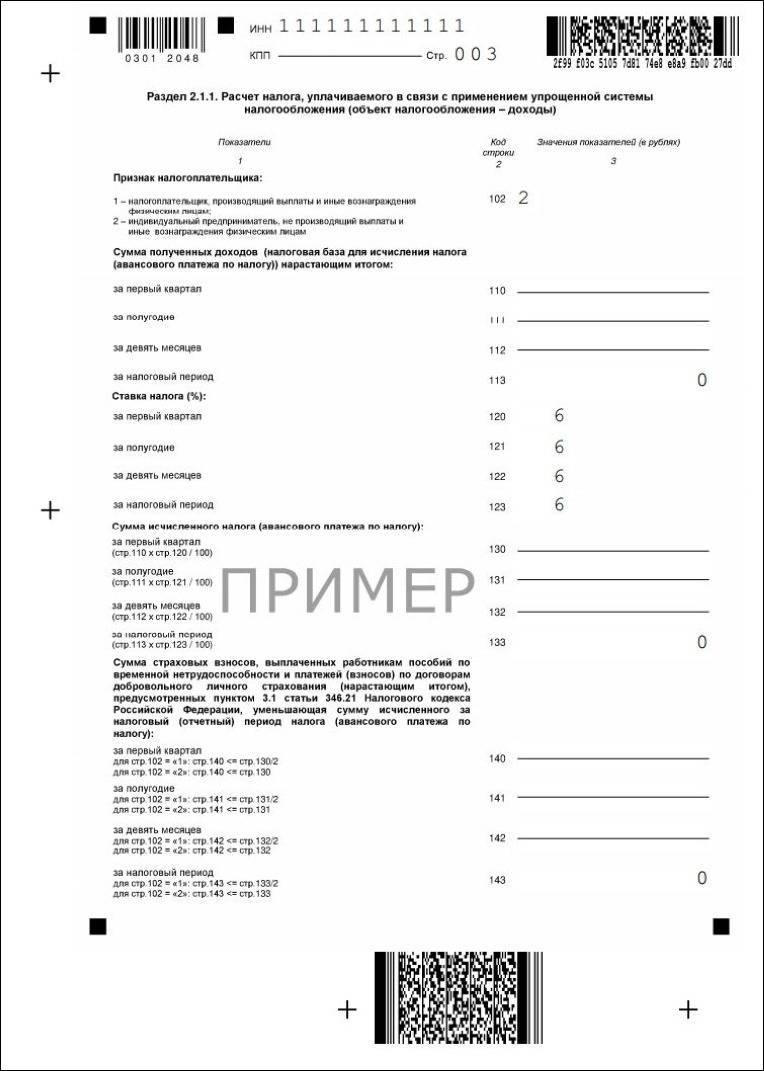

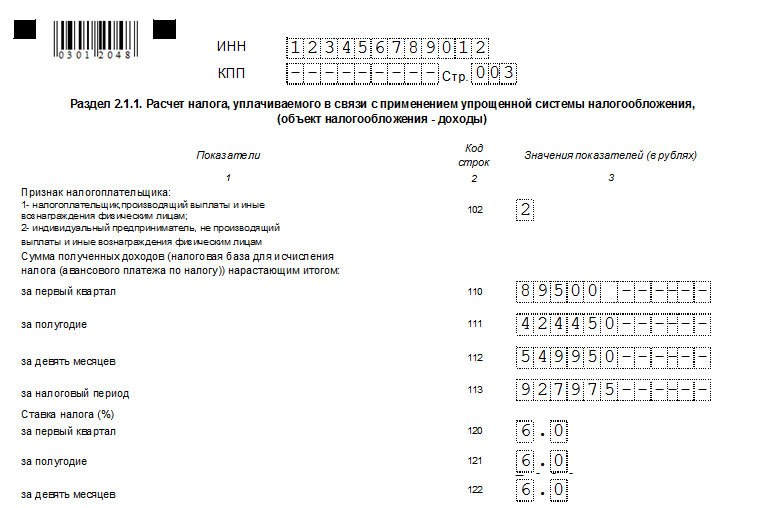

- Для УСН – титульник и разд. 1.1, 2.1.1 – для доходов; титульник и разд. 1.2, 2.2 – для доходов за минусом расходы.

- Для ЕНВД – при использовании вмененки ИП не имеет права подавать нулевые декларации, так как расчет налогов при таком режиме ведется из гипотетических, а не фактических показателей доходности. Следовательно, если деятельность на ЕНВД не ведется, следует сняться с учета в налоговой, чтобы не платить лишние деньги в бюджет государства.

- Для ЕСХН – в соответствии с п. 4 стат. 346.3 если у налогоплательщика нет доходов от продажи сельхозтоваров, он обязан перейти на ОСНО (исключение – первый налоговый период для только открытых ИП по подп. 1 п. 4.1 стат. 346.3). Поэтому подача пустой декларация, как и при ЕНВД, на ЕСХН неправомерна.

Порядок и сроки для нулевой отчетности ИП

Порядок и сроки предоставления данной разновидности отчетов связаны с типом используемой системы налогообложения.

Порядок и сроки предоставления данной разновидности отчетов связаны с типом используемой системы налогообложения.

Налогоплательщики, работающие по упрощенной системе налогового начисления (УСН), обязаны предоставлять нулевую отчетность (декларацию) в те же сроки, в которые требуется сдача обычной отчетности, то есть по последний календарный день апреля, следующего за отчетным годом.

В связи с отсутствием основания для налогообложения при предоставлении нулевой отчетности не требуется выполнять начисление и выплату авансовых платежей. При частичном осуществлении предпринимателем деятельности любого вида с превышением расходов над доходами необходимо начислить и оплатить налоговый платеж в размере 1% от полученного дохода.

В декларации должны найти отражение данные по поступлениям средств и расчетам по налогам, при этом речь о пустой (нулевой) отчетности уже не идет.

Предприниматели, перешедшие на методику по расчету налога на вмененный доход, не имеют права и возможности по предоставлению нулевой отчетности по ЕНВД из-за специфических особенностей при расчете налоговых платежей.

Налоговая база видов деятельности, попадающих под возможность применения ЕНВД, определяется законодательно, что предусматривает обязательность проплаты налогоплательщиком рассчитанного по специальной формуле налога, вне зависимости от величины полученного или неполученного дохода.

Если срок фактического отсутствия осуществления деятельности превышает 2 месяца, предприниматель должен сменить метод учета и зарегистрироваться по другой системе налогового учета – упрощенной.

Если деятельность предприятия зарегистрирована с учетом общей методики налогового учета, то передача в налоговую инспекцию нулевой отчетности ИП при ОСНО вполне может производиться. Предоставление нулевой декларации требует соответствия как общим критериям (отсутствие операций по расчетному счету, непредоставление актов, накладных, чеков), так и некоторым дополнительным критериям:

- Деятельность не осуществлялась, при этом регистрация ИП и открытие счета в банковской организации произошли в текущем (отчетном) месяце.

- Отчетность в любом виде не сдавалась, хотя с момента регистрации ИП минуло более 3 месяцев.

Передача отчетов во внебюджетные фонды производится подобно процедуре передачи налоговой отчетности, но нулевые отчеты в ПФР и ФСС предоставляются только при наличии у работодателя наемных работников. В Пенсионный фонд дополнительно следует предоставить официальное письмо, подтверждающее отсутствие любого вида проплат физическим лицам в отчетном периоде.

Вся ли отчетность вновь зарегистрированного предприятия является нулевой?

Ответ: нет. Не вся первая отчетность вновь созданных организаций может иметь нулевые показатели, в т.ч. при полном отсутствии финансово-хозяйственной деятельности.

Пример 1. Сведения о среднесписочной численности (в налоговую инспекцию)

Сведения о среднесписочной численности работников в случае создания юридического лица предоставляется не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана. Данный вид отчетности вправе не сдавать лишь индивидуальные предприниматели без работников.

По общему правилу сведения о среднесписочной численности вновь созданных организаций и индивидуальных предпринимателей должны предоставлять только что зарегистрированные юридические лица, независимо от наличия персонала (наличия трудовых договоров), а также индивидуальные предприниматели, у которых оформлены сотрудники.

Например, создание ООО произошло 01 июня 2020 года, следовательно, сдать сведения о среднесписочной численности вновь созданной организации надо не позднее 20 июля 2020 года, сведения отразить по состоянию на 01 июля 2020 года.

Среднесписочная численность вновь созданной организации предоставляется независимо от наличия/отсутствия персонала и рассчитывается только в отношении персонала, принятого по трудовому договору.

ООО не может функционировать без директора. На директора распространяются нормы трудового законодательства и он является работником организации с момента ее создания, даже если он не получает зарплату и с ним не оформлен трудовой договор. Поэтому при расчете среднесписочной численности вновь созданной организации — директор должен учитываться.

Бытует обратное мнение, что единственного учредителя-директора ООО без трудового договора (без начисления заработной платы) не нужно учитывать в среднесписочной численности для вновь создаваемых организаций. Но. Налоговые инспектора часто не принимают нулевые сведения и просят отразить директора в среднесписочной численности.

Пример 2. Отчетность по форме СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ (в пенсионный фонд)

Вся отчётность, которая направляется в Пенсионный фонд, связана с застрахованными лицами. Это работники, нанятые по трудовым или гражданско-правовым договорам на выполнение работ или оказание услуг. Вновь созданные юридические лица и индивидуальные предприниматели должны подать в Пенсионный фонд только персонифицированную отчётность, то есть сведения о застрахованных лицах и их стаже. Это формы СЗВ-ТД, СЗВ-М и СЗВ-СТАЖ.

Руководитель, являющийся единственным учредителем также считается застрахованным лицом. Поэтому даже если в ООО нет работников, а с директором не заключен трудовой договор, подавать в его отношении персонифицированную отчётность необходимо.

Отчет СЗВ-М подаётся ежемесячно. Крайний срок – 15 число месяца, следующего за отчётным. То есть, в случае если организация зарегистрировалась 01 июня 2020 года, то отчитаться за руководителя ООО, нужно не позднее до 15 июля. Но это общий случай. Если этот день выпадает на праздник или выходной, то подать отчёт можно на следующий за ним рабочий день.

Форма СЗВ-СТАЖ предоставляется ежегодно. Зачастую не является первой отчетностью вновь зарегистрированной организации. (в общей практике срок предоставления – до 1 марта года, следующего за отчётным).

Отчетность по форме СЗВ-ТД предоставляется ежемесячно. При этом возникает вопрос о том, нужно ли заполнять СЗВ-ТД на директора — единственного учредителя вновь созданной организации? Ответ зависит от кадрового оформления. Если с руководителем заключен трудовой договор, то необходимо. Заполнять СЗВ-ТД на директора без трудового договора не нужно. Сроки сдачи СЗВ-ТД: если сотрудник был принят на работу или уволен – не позднее рабочего дня, следующего за тем, когда был издан приказ либо распоряжение о начале или конце трудовых отношений; в остальных случаях – не позднее 15-го числа месяца, следующего за тем, когда состоялось кадровое мероприятие либо было подано заявление о выборе формы трудовой книжки.

Нулевая отчетность ООО (ИП) на ОСНО

Несмотря на отсутствие деятельности, компания на ОСНО, должна сдать большое количество деклараций и расчетов. При этом следует отметить, что далеко не все из них могут быть нулевыми.

Рассмотрим какие нулевые декларации и расчеты необходимо предоставить организации или ИП на общей системе налогообложения поквартально (помесячно):

- 2-НДФЛ – сдавать не надо, сдается раз в год.

- 6-НДФЛ – сдавать не надо, сдается поквартально. (Деятельность не ведется, заработная плата сотрудникам не выплачивается, поэтому сдавать не нужно).

- СЗВ-М – сдавать надо на руководителя организации, сдается помесячно.

- Отчет по страховым взносам – сдавать надо. Заполняется с нулевыми показателями, сдается поквартально.

- Сведения о среднесписочной численности – сдавать надо, сдается раз в год. (единоразово при создании организации) .

- Налоговая декларация по НДС – сдавать надо, сдается поквартально в электронном виде.

- Налоговая декларация по налогу на прибыль организаций – сдавать надо, сдается поквартально, иногда помесячно.

- СЗВ-СТАЖ сдавать надо на руководителя, сдается раз в год.

- СЗВ-ТД, сдавать надо при условии заключения трудового договора с директором, сдается помесячно.

- 4-ФСС, сдавать надо. Заполняется с нулевыми показателями, сдается поквартально.

- Годовой баланс, сдавать надо, сдается раз в год в электронном виде. (При отсутствии деятельности содержит только сведения об уставном капитале общества)

- Подтверждение основного вида деятельности – сдавать надо, сдается раз в год.

- 3-НДФЛ – сдавать надо, сдается раз в год. (Только для индивидуальных предпринимателей)

Нулевую отчетность организации и индивидуальные предприниматели на общей системе налогообложения могут сдать сегодня на бумажном носителе, за исключением годового баланса. Вместо декларации по НДС и декларации по налогу на прибыль организаций можно представить единую (упрощенную) налоговую декларацию на бумажном носителе. (При отсутствии финансово-хозяйственной деятельности)