Как проанализировать значения

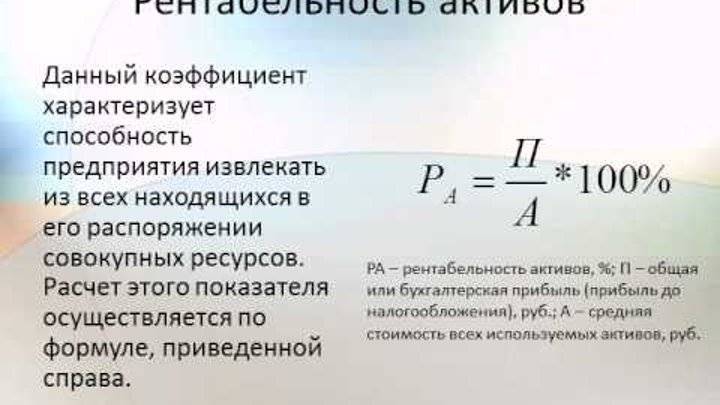

РА — это важный инструмент не только для аналитиков и финансистов, рассчитывающих показатели эффективного увеличение капитала и прибыли в компании, но также и для бухгалтеров. Правильно исчисленный коэффициент показывает реальное текущее финансовое состояние предприятия, что является ценнейшей информацией для проверяющих органов (Приказ ФНС № ММ-3-06/333@ от 30.05.2007). Нормативное значение для индекса РА — больше нуля. Отклонение от нормы установлено для каждой отрасли отдельно (п. 4 Приказа ФНС № ММ-3-06/333@ от 30.05.2007). Однако по общему правилу считается, что отклонение, превышающее средний отраслевой норматив на 10 % и выше, является критическим, то есть финансово-хозяйственная деятельность учреждения проблемная и находится в убытке.

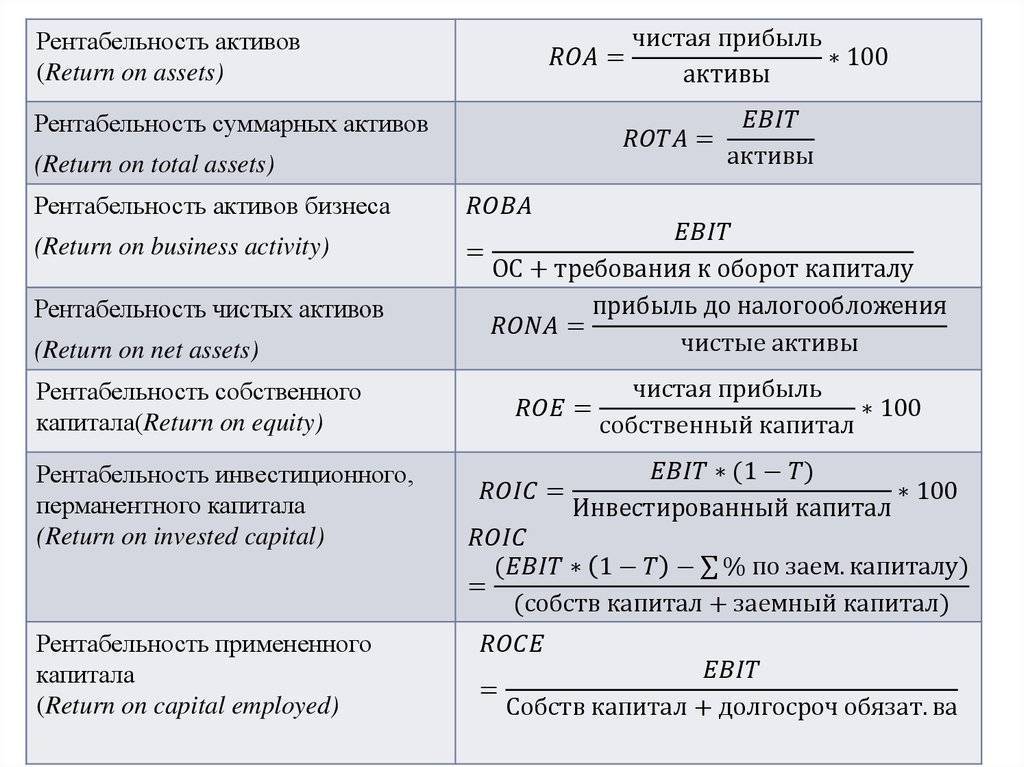

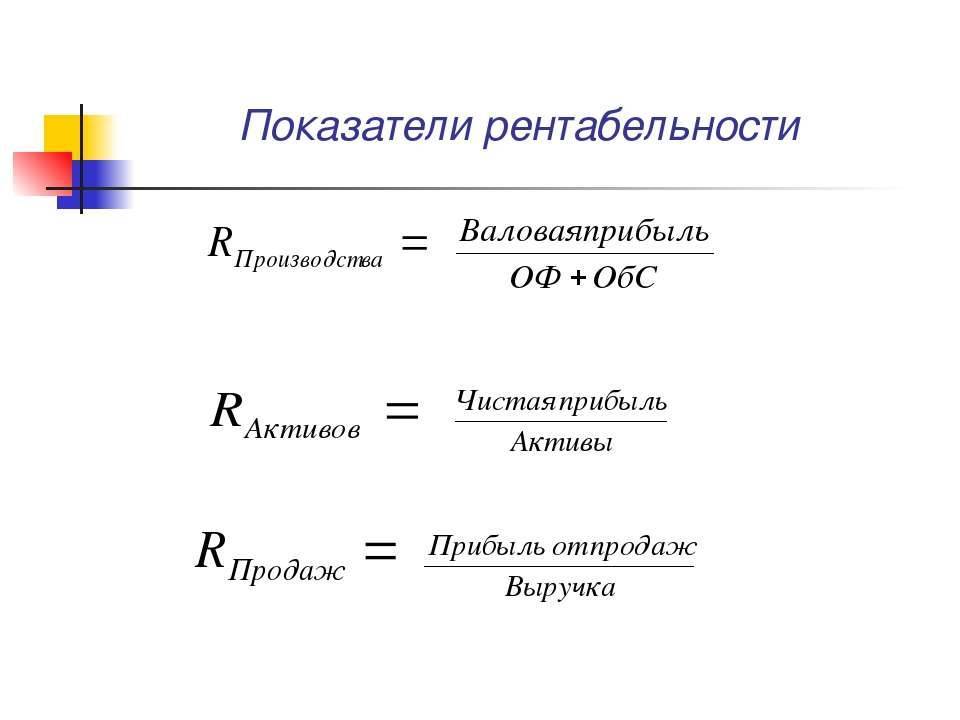

Виды рентабельности

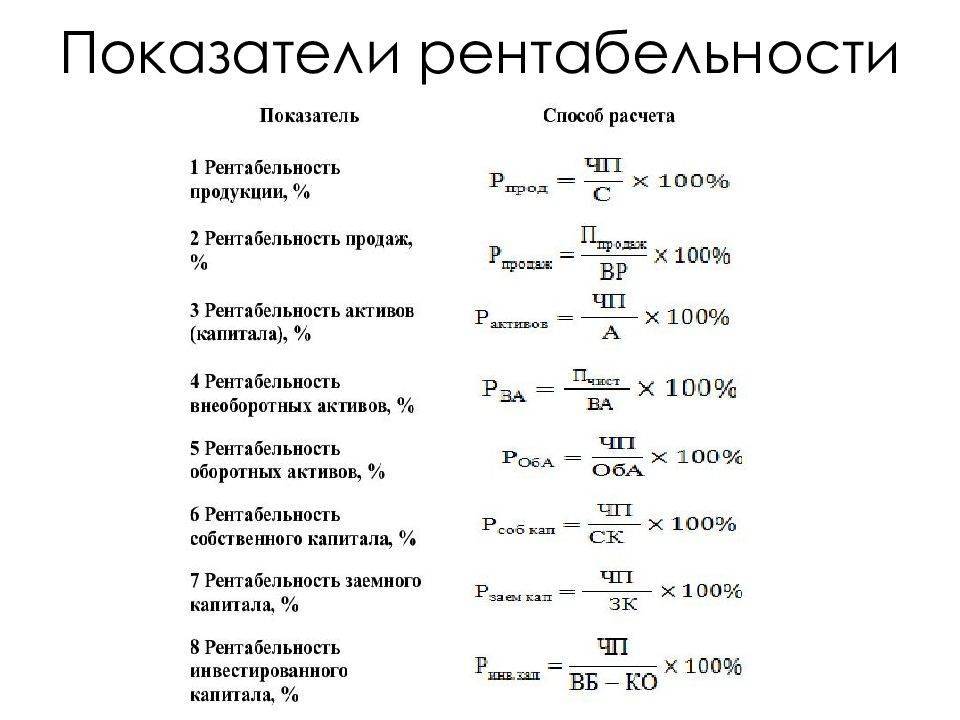

Вид рентабельности определяется по тому, в какое направление бизнесом было вложено больше всего ресурсов для своего развития, какие задачи ставит перед собой компания и каково ее положение на рынке. Приведем несколько примеров:

- Квалифицированные кадры являются одной из основных сфер финансирования при трудоемком производстве. С помощью рентабельности персонала оценивается эффективность работников, управления персоналом, правильность распределения трудовых ресурсов.

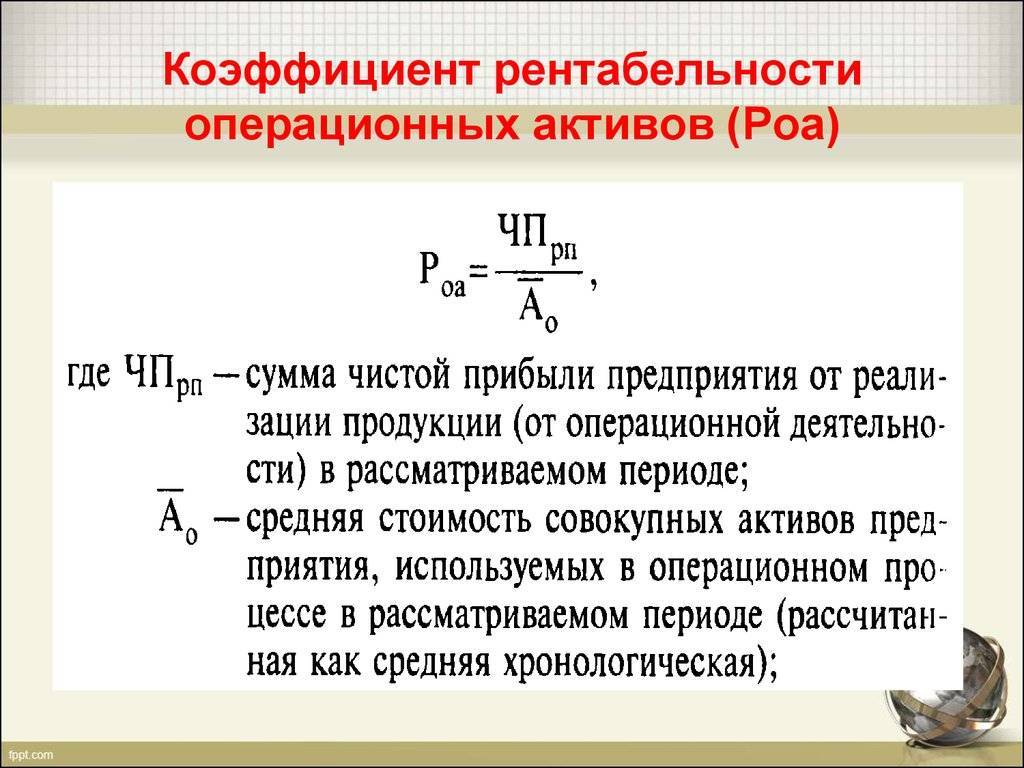

- Когда необходимо выяснить платежеспособность предприятия, эффективность его функционирования и оценить работу финансовых менеджеров, находят рентабельность активов (эффективность использования имущества компании).

- Если нужно оценить успех выхода нового товара на рынок и принять решение о его дальнейшей продаже, можно использовать рентабельность продукта.

При расчете определенного вида рентабельности необходимо правильно подбирать другие коэффициенты, подходящие к ситуации и влияющие на прибыль. Из-за дополнительных данных формулы для каждого вида отличаются.

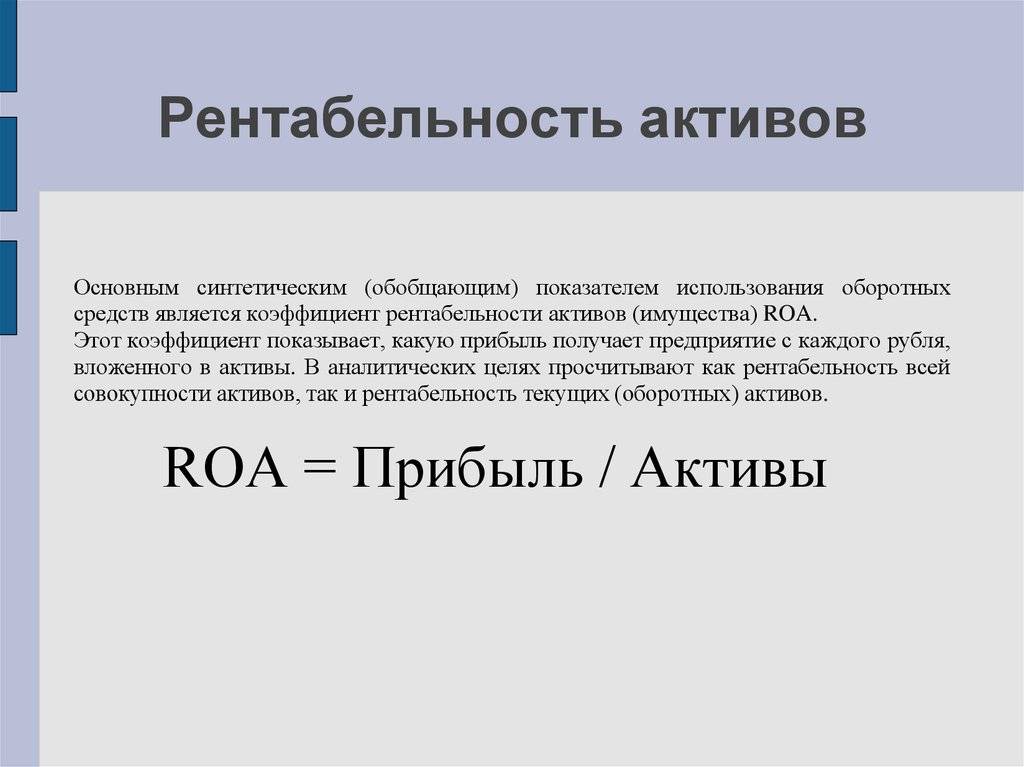

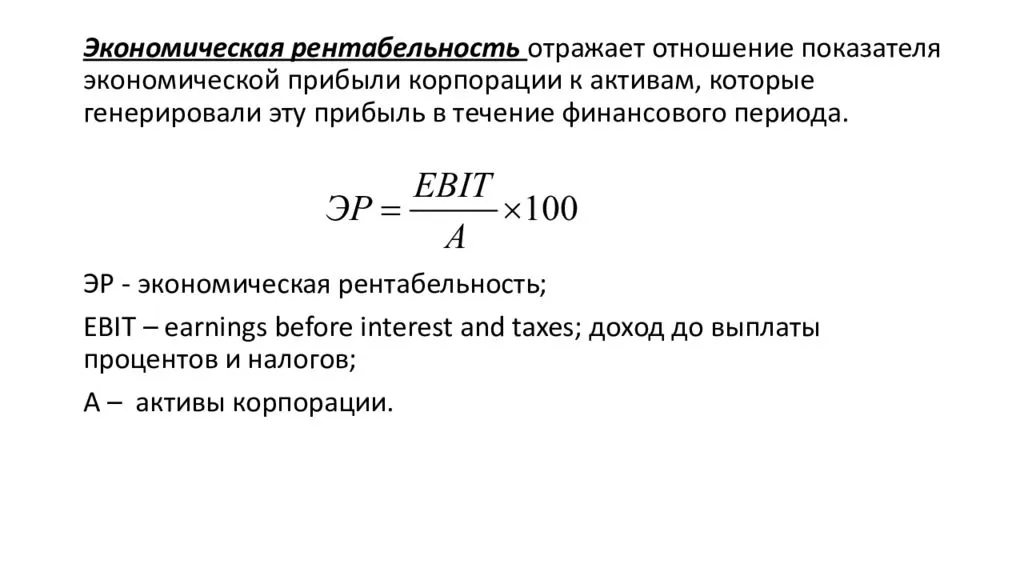

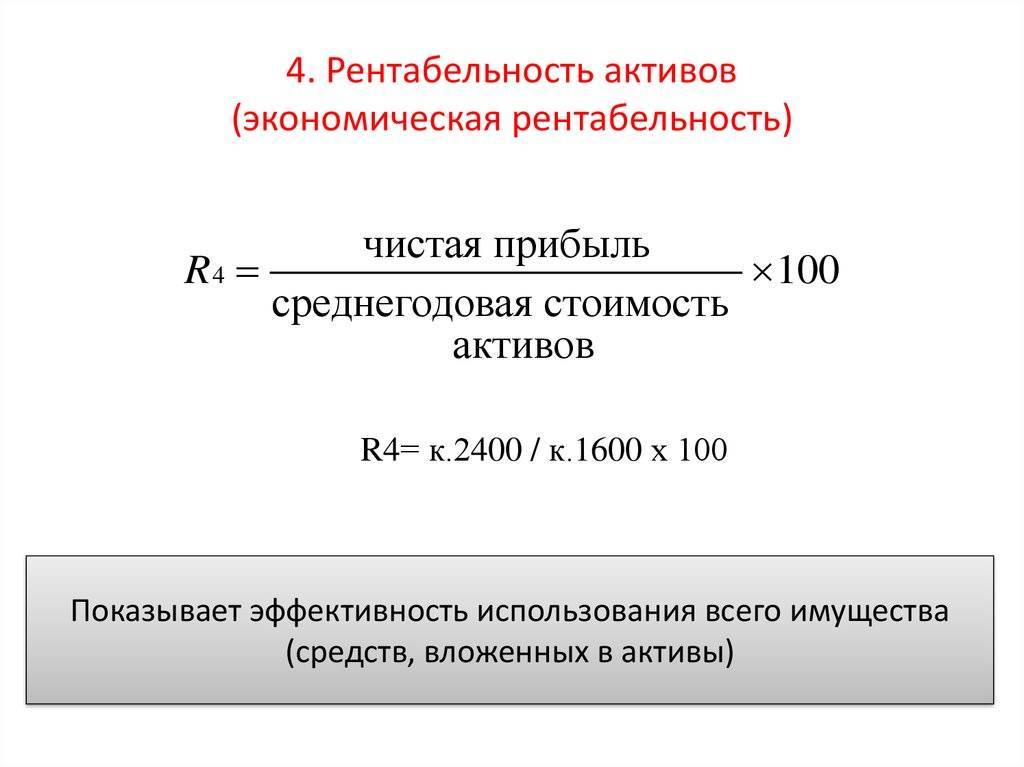

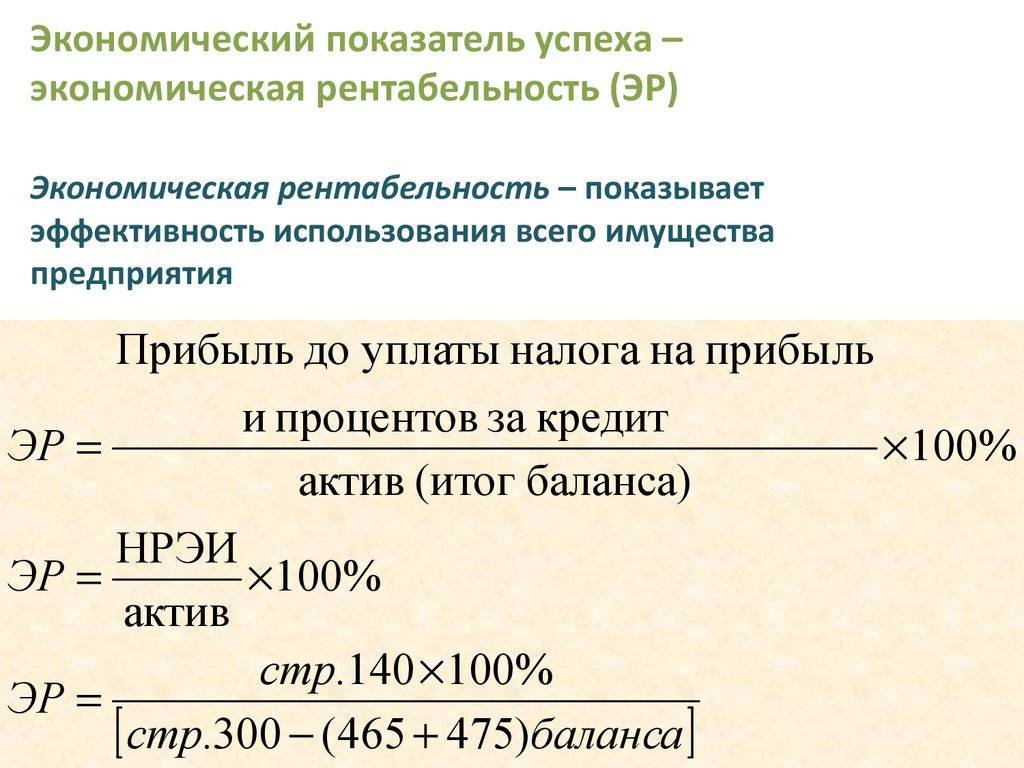

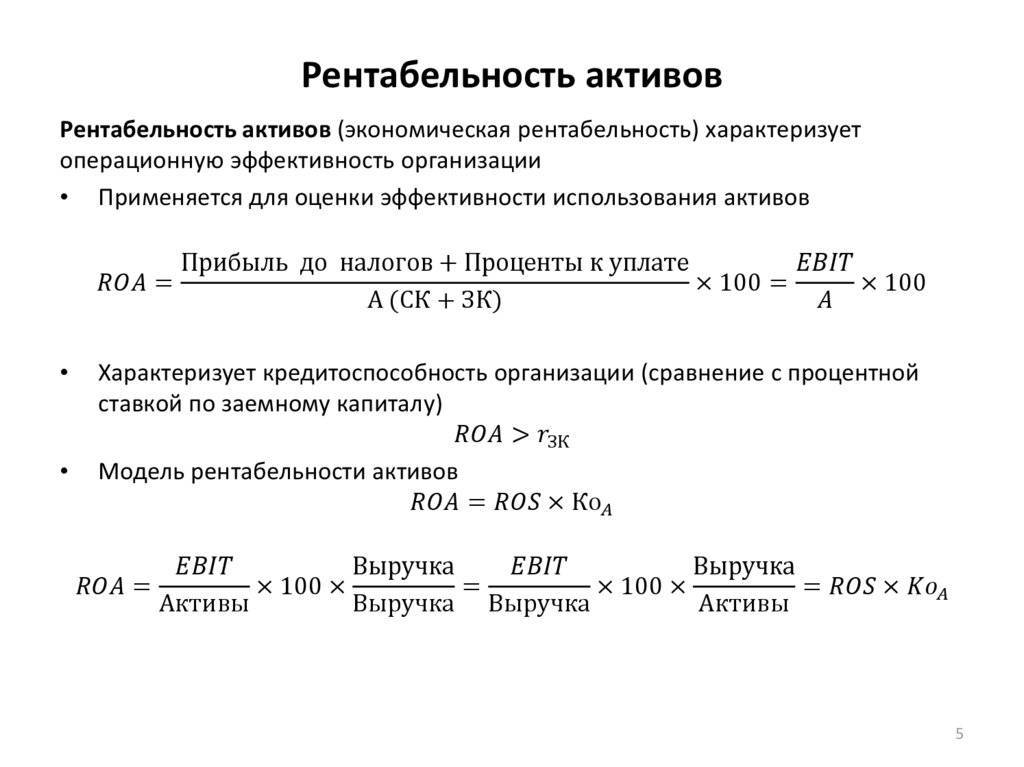

Рентабельность активов (ROA)

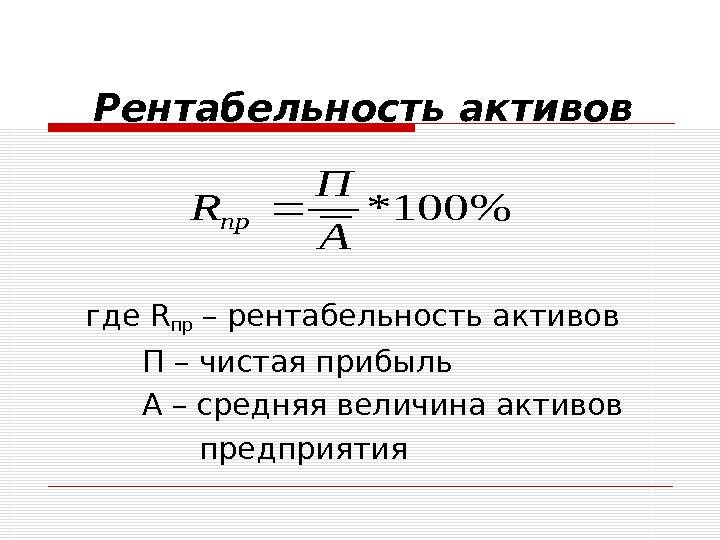

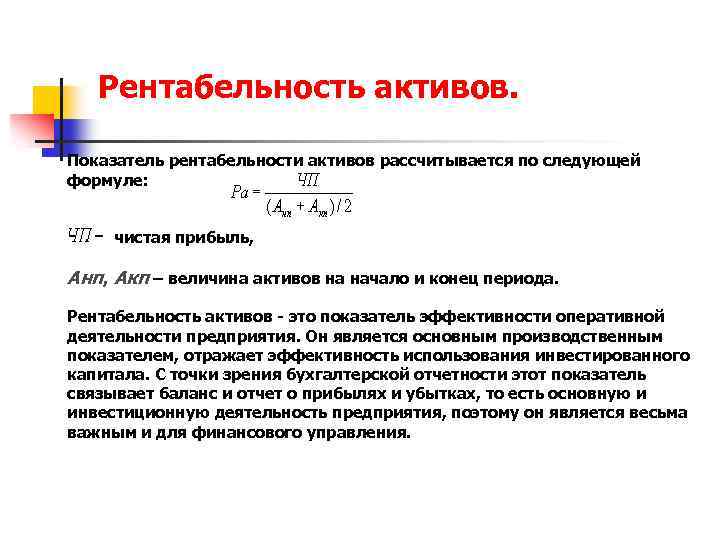

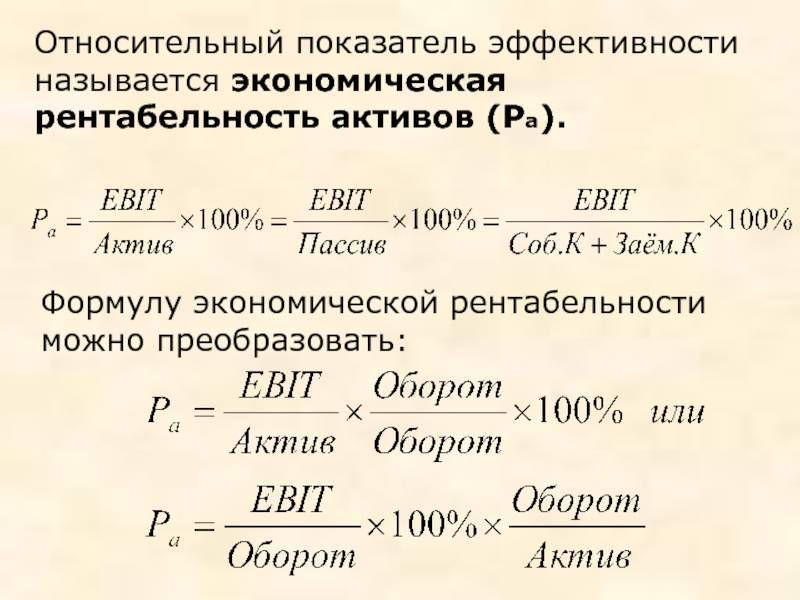

Активы предприятия — это его имущество и финансы. От правильного управления активами компании зависит ее прибыльность, надежность и конкурентоспособность: те качества, которые необходимы фирме для получения кредита, привлечения инвесторов и покупателей. Return on Assets — коэффициент рентабельности активов, который показывает уровень дохода от единицы активов, имеющихся у предприятия, и измеряется в процентах:

ROA = (чистая прибыль/средняя стоимость активов) * 100%

Рентабельность продаж (ROS)

Основной деятельностью бизнеса являются продажи, которые помогают компаниям достичь главной цели — заработка на выпускаемых ими продуктах. Однако кроме того, что фирма получает от покупателей деньги, она также несет определенные расходы, поэтому, чтобы вычислить рентабельность продаж, необходимо найти отношение чистой прибыли (доходы после уплаты налогов, сборов и т. д.) за определенный период к сумме заработанных за то же время средств. Формула рентабельности:

ROS = (чистая прибыль / выручка) * 100%

Рентабельность продаж позволяет анализировать работу бизнеса в динамике и выявлять условия, при которых сбыт товаров был наиболее прибыльным; предсказывать успешность выпуска нового продукта; устанавливать взаимовыгодную для компании и покупателя ценовую политику.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые задействуются компанией при производстве товаров или услуг. Например, помещения, станки, инструменты и т. д. — оборудование, которое может использоваться многократно, но с течением времени изнашивается. ROFA — показатель доходности от применения основных средств, участвующих в создании продукта. Коэффициент представляет собой отношение чистой прибыли к стоимости активов:

ROFA = (чистая прибыль за определенный период / стоимость основных средств компании) * 100%

Благодаря данному показателю можно определить влияние каждого средства, используемого в производстве, на уровень прибыли компании.

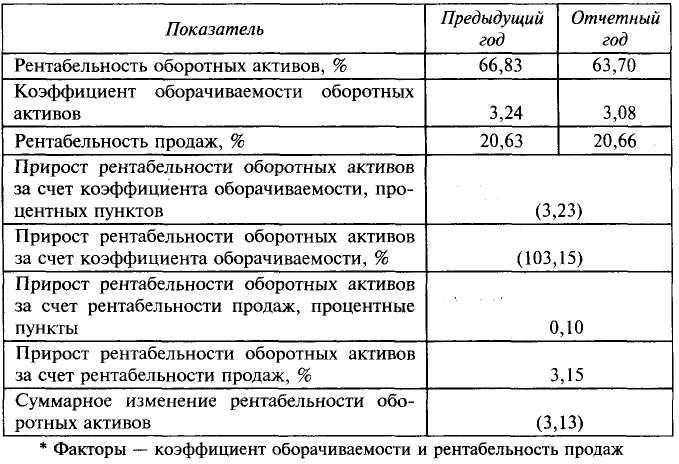

Рентабельность оборотных активов (RCA)

Оборотные активы предприятия — средства фирмы, которые используются в течение одного производственного цикла или списываются по окончании года: денежные средства, НДС, материалы для изделий, заемные средства, остатки товаров.

RCA = (чистая прибыль / оборотный капитал) * 100%

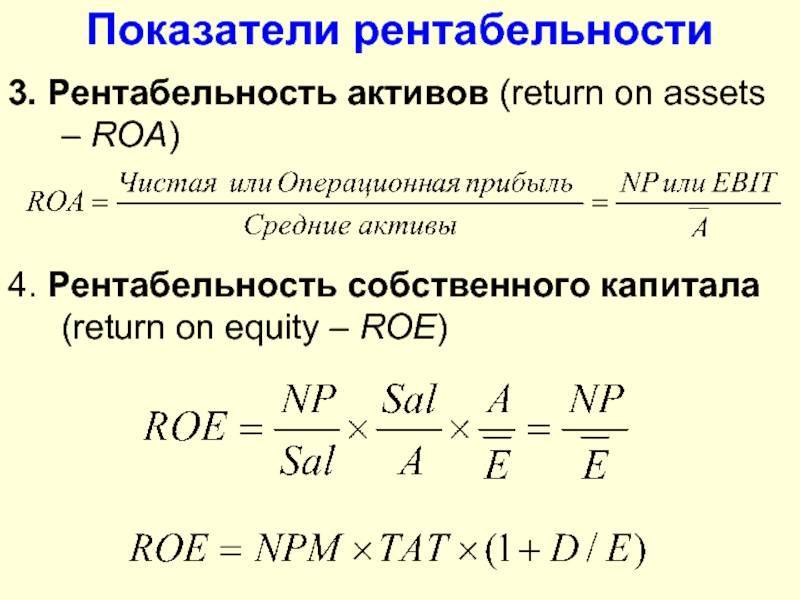

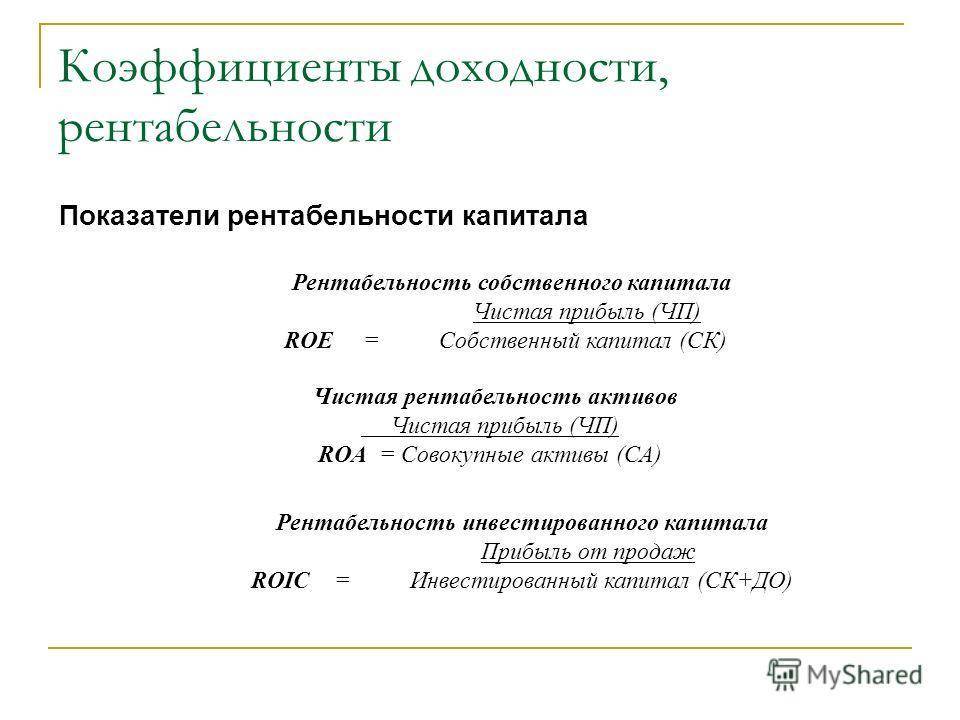

Рентабельность капитала (ROE)

Рентабельность капитала — эффективность работы активов, вложенных владельцами компании в бизнес. Другими словами, сумма дохода, которую приносит предприятию каждый рубль его собственного капитала.

ROE = (чистая прибыль / собственный капитал) * 100%

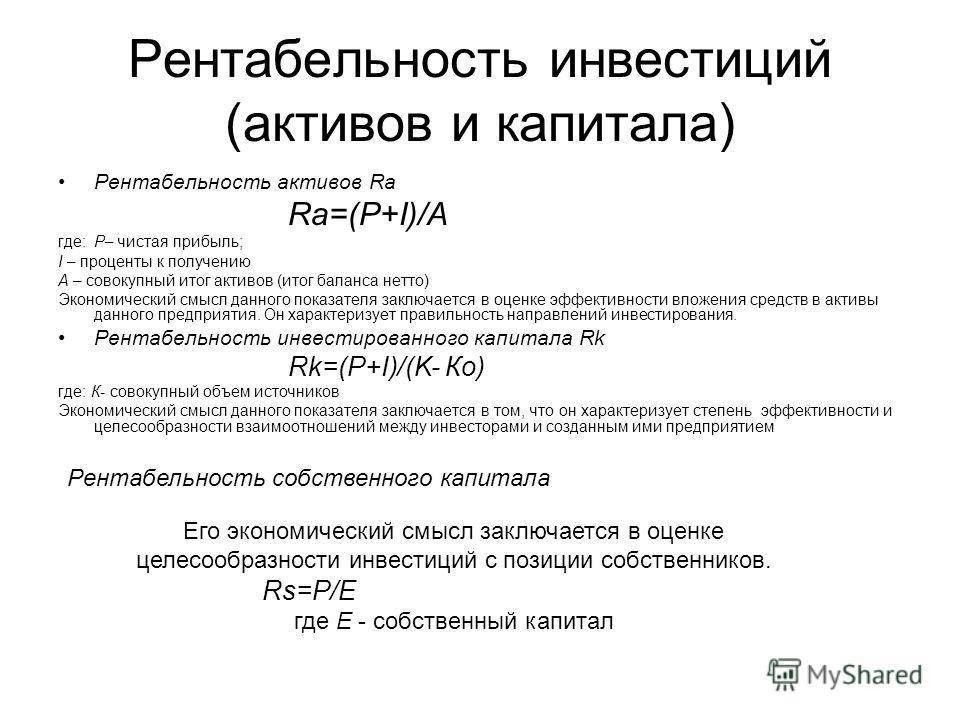

Рентабельность инвестиций (ROI)

Рентабельность инвестиций — один из самых распространенных коэффициентов рентабельности, с помощью которого можно оценить, например, выгодность сделки или отдачу от рекламной кампании.

ROI = ((доход от вложений — размер затрат) / размер инвестиций) * 100%

Коэффициент отражает целесообразность вложения денег в проект.

Нормативные значения

В зависимости от особенностей деятельности организации нормативные значения рентабельности активов могут значительно различаться:

| Вид хозяйственной деятельности | Нормативное значение рентабельности активов |

| Финансовая организация | Менее 10% |

| Производственная фирма | 15-20% |

| Торговое предприятие | 15-40% |

Видно, что торговое предприятие будет показывать самые высокие значения рентабельности активов. Это объясняется сравнительно невысокой стоимостью внеоборотных фондов у организации такого рода.

Производственная организация, за счет наличия большого количества оборудования, будет иметь больше внеоборотных активов и, как следствие, средние показатели рентабельности.

Для финансовых организаций норматив рентабельности сравнительно невысок ввиду высокой конкуренции в этой нише хозяйственной деятельности.

При анализе всех этих коэффициентов стоит помнить, что они показывают статичную картину и должны рассматриваться в динамике. Они не учитывают влияние долгосрочных вложений, но дают исчерпывающее представление о том, насколько успешной была деятельность производства за некий период времени.

Для наиболее качественного анализа коммерческой деятельности организации кроме рассмотренных коэффициентов стоит обязательно учитывать иные показатели: рентабельность капитала, продаж, продукции, инвестиций, персонала и т.п.

Высокие значения коэффициента, зачастую, могут свидетельствовать не только о прекрасной эффективности бизнеса, но и служить сигналом о повышенных рисках. Так, например, взятый организацией кредит непременно отразится на показателях ее рентабельности в сторону увеличения, но неэффективное расходование этих средств может стремительно снизить этот показатель. Полноценный анализ должен учитывать этот фактор и обязательно содержать оценку финансовой устойчивости и структуры текущих затрат.

Подводя итог, можно еще раз подчеркнуть, что ROA – это чрезвычайно важный и удобный показатель для анализа финансово-экономической деятельности организации и сравнения ее показателей с достижениями конкурентов. Рентабельность активов высчитывается по формуле, и позволяет качественно оценивать эффективность использования оборотных и внеоборотных средств.

Если у вас еще остались какие-либо вопросы по расчету рентабельности активов предприятия, предлагаем ознакомиться с этим видео:

Мы собрали всё на тему «Рентабельность» в одном месте:

• Рентабельность продаж; • Рентабельность капитала; • Рентабельность продукции; • Рентабельность инвестиции; • Рентабельность производства.

Рентабельность активов по балансу

Целесообразным представляется рассчитывать также рентабельность активов по балансу. В знаменателе формулы мы указываем в валюту баланса. Кроме того, это значение мы уменьшаем на величину задолженности учредителей по взносам в уставный капитал организации. В числителе дроби по-прежнему значится чистая прибыль по балансу (после уплаты всех налогов).

КРАп/б = Чистая прибыль / (Валюта баланса – Кредиторская задолженность учредителей) (х 100%)

Рентабельность по балансу характеризует, прежде всего, сам процесс воспроизводства прибыли компании. В расчет не принимаются стартовые условия. Под ними понимается уставный капитал, а также обязательства акционеров (или дольщиков) по его выкупу. Однако собственные средства компании представлены не только уставным капиталом. Значительную их долю составляет накопленная нераспределенная прибыль. И она-то как раз попадает в расчет рентабельности активов по балансу

В этом состоит ключевое отличие значения этого показателя: он не берёт в расчёт начальной задел (УК), но принимает во внимание результаты прошлых производственных достижений (имеется в виду накопленная прибыль)

Резюме

Анализируя данный показатель, всегда следует учитывать то, к какой сфере деятельности относится рассматриваемое предприятие. Дело в том, что для капиталоёмких отраслей (таких, например, как ресурсо- или энергодобывающая промышленность) значение этого коэффициента будет заведомо ниже, чем, например, для компаний деятельность которых сосредоточена вокруг сферы услуг или компаний занимающихся оптово-розничной торговлей.

Поэтому оценивая ту или иную компанию посредством данного коэффициента, его (коэффициент) следует сравнивать лишь с аналогичными показателями компаний принадлежащих к той же самой сфере деятельности. Например, если речь идёт об оценке компании работающей в отрасли чёрной металлургии, то её показатель рентабельности активов следует сравнивать с ROA других предприятий из той же отрасли. Предпочтение следует отдавать той из компаний, показатель рентабельности активов которой выше.

Кроме этого, данный показатель следует рассмотреть в динамике. А именно – исследовать то, насколько он вырос (или, наоборот, снизился) за исследуемый промежуток времени, относительно предыдущих периодов. Если коэффициент показывает уверенную динамику роста из года в год, то это говорит о том, что управление активами компании происходит на должном уровне. Ну а в том случае, если наблюдается его снижение, то у вас, как минимум, появляется повод насторожиться и провести дополнительное исследование на предмет причин этого снижения.

Если снижение рентабельности активов происходит без видимых «уважительных» причин, то я бы настоятельно рекомендовал воздержаться от покупки акций такого предприятия.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Финансовый анализ

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Рентабельность продаж (ROS)

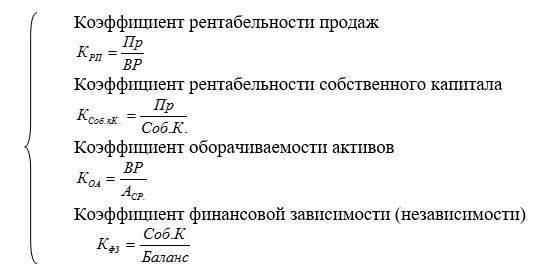

Коэффициент рентабельности продаж (Return of sales) отражает прибыльность продаж и долю общей прибыли в выручке. Используются значения выручки и чистой прибыли из отчета о прибылях и убытках. Рост показателя говорит о том, что компания эффективно растет, а снижение — о возможных проблемах в работе.

Рентабельность продаж = Прибыль от продаж / Выручка

Выручка — это деньги, вырученные компанией за реализованные товары, оказанные услуги, выполненные работы.

В зависимости от того, что стоит в числителе, рентабельность продаж может быть разных видов:

Чистая рентабельность продаж

Чистая рентабельность продаж = Чистая прибыль / Выручка

Чистая прибыль — это прибыль, оставшаяся в компании после уплаты налогов, сборов и других обязательных платежей. Может быть положительной (дела в компании идут хорошо) или отрицательной, в этом случае, правильнее говорить об убытке.

Чистая прибыль = Выручка компании – Расходы по основной деятельности – Прочие расходы + Прочие доходы – Амортизация – Проценты по кредитам – Налог на прибыль

Значения показателя чистой рентабельности:

- отрицательный — бизнес убыточный;

- 1-5% — низкорентабельный бизнес;

- 5-20% — среднерентабельный;

- 20-30% — высокорентабельный;

- больше 30% — сверхприбыльный.

При оценке бизнеса важно сравнивать его показатели с другими аналогичными компаниями. Так нормальной рентабельностью для ресторанного бизнеса считается 10-20%, а в продуктовом ритейле рентабельность продаж ниже 4%

Валовая рентабельность продаж

Используется при анализе крупных компаний, когда трудно рассчитать чистую прибыль.

Валовая рентабельность продаж = Валовая прибыль / Выручка

Валовая прибыль — разница между выручкой и себестоимостью проданной продукции.

Валовая прибыль = Выручка от продажи — Себестоимость

Нормального значения показателя нет, важно, чтобы он был положительным и демонстрировал рост. Увеличение показателя говорит о росте эффективности производства, снижении себестоимости продукции

Падение — о том, что себестоимость растет.

Операционная рентабельность продаж

Этот показатель отражает, сколько прибыли компания получит на каждый рубль на каждый рубль выручки от продаж после оплаты расходов производства, но до уплаты налогов. Операционная рентабельность помогает определить, какой проект выгоднее для компании. Его можно использовать для сравнения компаний из одной отрасли, с похожими бизнес-моделями.

Операционная рентабельность продаж = Операционная прибыль / Выручка

Операционная прибыль — разница между выручкой и расходами по основной деятельности компании.

Операционная прибыль = Выручка компании – Расходы по основной деятельности

Пример:

Чистая рентабельность продаж = 676 300 : 3 800 000 = 0,177 или 17,7%

Операционная рентабельность продаж = 1 019 300 : 3 800 000 = 0,268 или 26,8%

Бизнес среднерентабельный.

Диана Лебедева, финансист, квалифицированный инвестор:

Анализ рентабельности капитала

Рентабельность капитала бывает разная, потому что сам капитал – широкое понятие. Он бывает собственным и заемным. А еще есть нечто среднее между ними под названием инвестированный.

Формулы для рентабельности капитала различаются только знаменателем. Вот какими они будут.

По каким формулам вычислять.

Рентабельность собственного капитала =

= Чистая прибыль ÷ (½ × Капитал и резервы н.г. + ½ × Капитал и резервы к.г.) = 2400 ОФР ÷ (½ × 1300 ББ н.г. + ½ × 1300 ББ к.г.)

Рентабельность заемного капитала =

= Чистая прибыль ÷ (½ × Долго- и краткосрочные обязательства н.г. + ½ × Долго- и краткосрочные обязательства к.г.) = 2400 ОФР ÷ (½ × [1400 ББ н.г. + 1500 ББ н.г.] + ½ × [1400 ББ к.г. + 1500 ББ к.г.])

Рентабельность инвестированного капитала =

= Чистая прибыль ÷ (½ × [Капитал и резервы н.г. + Долгосрочные обязательства н.г.] + ½ × [Капитал и резервы к.г. + Долгосрочные обязательства к.г.]) = 2400 ОФР ÷ (½ × [1300 ББ н.г. + 1400 ББ н.г.] + ½ × [1300 ББ к.г. + 1400 ББ к.г.])

Как посчитать по данным отчетности. Информацию по элементам капитала возьмем из пассива бухгалтерского баланса. Искомые значение рентабельности окажутся такими.

Таблица 5. Считаем рентабельность капитала

Показатель | 2020 | 2021 | Темп прироста, % |

1 | 2 | 3 | 4 |

Исходные данные, млн. руб.: | |||

– капитал и резервы на начало года | 19 353,0 | 22 107,4 | 14,2 |

– капитал и резервы на конец года | 22 107,4 | 23 298,9 | 5,4 |

– долгосрочные обязательства на начало года | 4 920,1 | 5 185,4 | 5,4 |

– долгосрочные обязательства на конец года | 5 185,4 | 4 799,0 | -7,5 |

– краткосрочные обязательства на начало года | 3 591,3 | 2 484,3 | -30,8 |

– краткосрочные обязательства на конец года | 2 484,3 | 2 227,0 | -10,4 |

– чистая прибыль | 39,4 | 851,5 | 2 058,5 |

Расчетное значение, %: | |||

– рентабельность собственного капитала | 0,19 | 3,75 | 1 870,9 |

= 39,4 ÷ (½ × 19 353,0 + ½ × 22 107,4) × 100 | = 851,5 ÷ (½ × 22 107,4 + ½ × 23 298,9) × 100 | × | |

– рентабельность заемного капитала | 0,26 | 11,62 | 4 448,5 |

= 39,4 ÷ × 100 | = 851,5 ÷ × 100 | × | |

– рентабельность инвестированного капитала | 0,07 | 3,07 | 4 066,5 |

= 39,4 ÷ × 100 | = 851,5 ÷ × 100 | × |

Как трактовать значение. Рентабельность капитала показывает отдачу в виде прибыли на рубль отдельных составляющих пассива. Названия коэффициентов подсказывают, о каких именно составляющих идет речь.

Напомним, что собственный капитал – это источники финансирования бизнеса, которые не подлежат возврату. Это «свои» средства, вложенные в активы.

Заемный капитал – это то, что предстоит отдать через определенное, как правило, заранее известное время. Например, кредиты и кредиторская задолженность.

А инвестированный капитал – это сумма собственного капитала и долгосрочной части заемного, то есть такого, который будет возвращен через год и больше.

Высокие значения рентабельности капитала являются сигналом для собственников и потенциальных инвесторов о том, что компания может наращивать ресурсы, которые получила. Значит, есть смысл удерживать ее акции или доли участия в уставном капитале либо вкладываться в них.

В АО «Янтарьэнерго» все три рентабельности капитала за 2021 г. выросли кратно. Причина, прежде всего, в значительном росте чистой прибыли. Однако одновременно улучшилась и структура пассивов. Собственный капитал подрос, а краткосрочные обязательства сократились. Это повышает также финансовую устойчивость компании, так как зависимость от внешних заимствований уменьшается. Подробнее про такое смотрите в материале «Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку».

Формулы для расчета

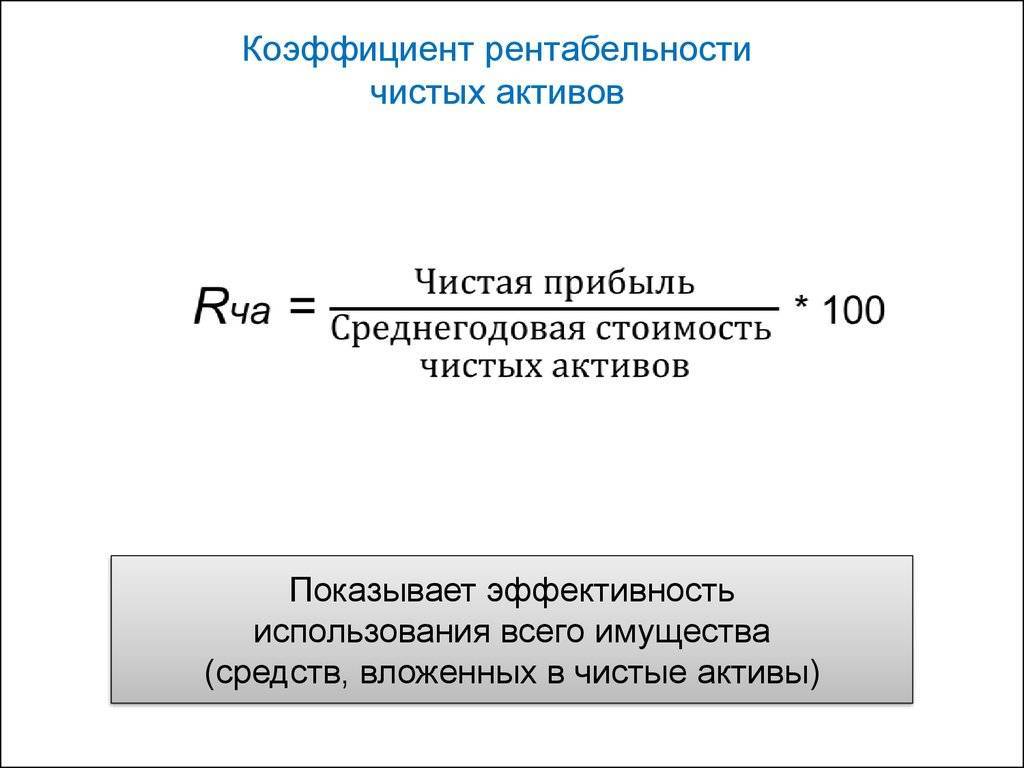

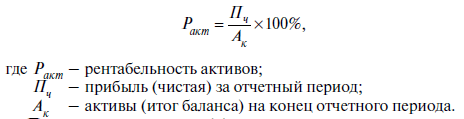

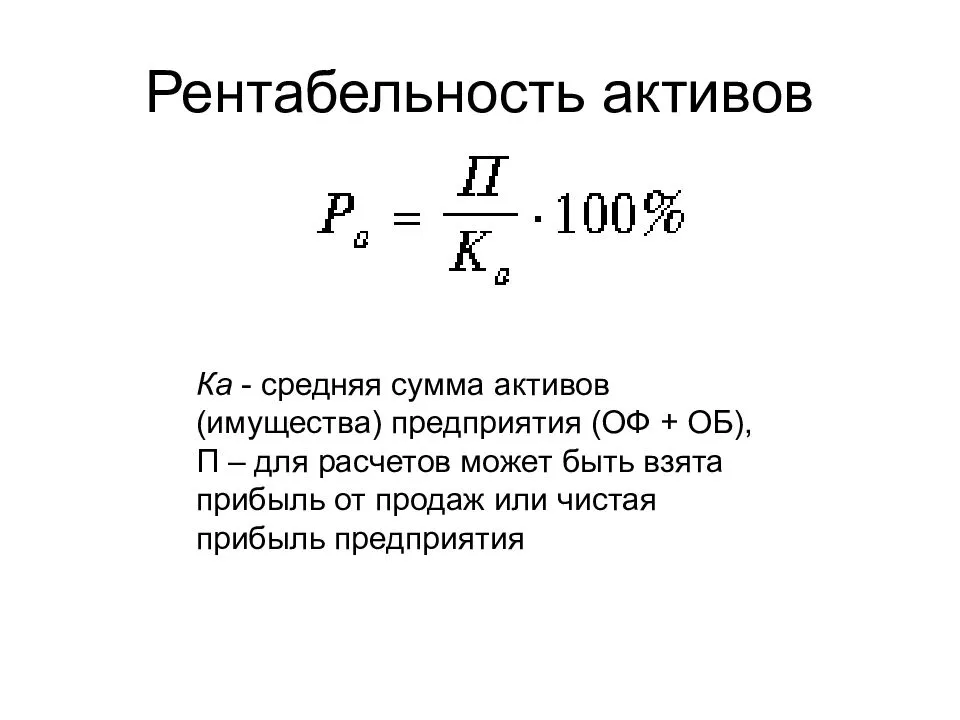

Рентабельность активов рассчитывается по следующей формуле:

ROA = Чистая прибыль : Среднегодовая стоимость активов *100%.

Показывает, какой доход приносит каждый рубль, вложенный в активы предприятия (не только собственные, но и привлеченные – дебиторская задолженность).

Рентабельность основных производственных фондов (ОПФ) рассчитывается по следующей формуле:

ROFA = Чистая прибыль : Среднегодовая стоимость ОПФ *100%.

Показывает эффективность задействования для производства или реализации продукции не всех активов предприятия, а только производственных фондов.

Рентабельность капитала рассчитывается по следующей формуле:

ROE = Чистая прибыль : Среднегодовая стоимость уставного капитала *100%.

Показывает, какой доход приносит каждый рубль, вложенный в уставный капитал предприятия.

Рентабельность инвестиций рассчитывается по следующей формуле:

ROI = Прибыль : Материальная сумма первоначальных инвестиций *100%.

Дает адекватную реальную оценку полученной от начальных капиталовложений прибыли. Но его нельзя назвать основным, поскольку он не может отражать ситуации, возникающие только с некоторыми оперативными потоками (финансовые вложения заемного капитала).

Рентабельность продукции рассчитывается по следующей формуле:

ROM = Прибыль от реализации всей продукции или конкретной единицы товара : Затраты на производство всей продукции или конкретной единицы товара *100%.

Показывает уровень эффективности всех материальных затрат.

Рентабельность производства рассчитывается по следующей формуле:

РП = Балансовая прибыль : Сумма среднегодовой стоимости основных и оборотных средств * 100%.

Показывает степень эффективности использования всего принадлежащего предприятию имущества.

Рентабельность продаж рассчитывается по следующей формуле:

ROS = Прибыль, вырученная от сбыта продаваемого ассортимента : Выручка от реализации *100%.

Дает адекватную оценку издержкам и показывает процент прибыли, включенный в каждый рубль, который заработало предприятие.

Рентабельность рабочей силы рассчитывается по следующей формуле:

ROL = Чистая прибыль : Среднесписочная численность персонала *100%.

Руководство предприятия обязано контролировать порог численности работников, при котором они приносят максимальную прибыль.

Рентабельность услуг подряда рассчитывается по следующей формуле:

РУП = (Затраты при непредоставлении услуг – Затраты при предоставлении услуг) : Затраты при реальном предоставлении услуг.

Используется для конкурсной оценки отдачи каждого из подрядчиков и оценивания экономии от предоставляемых услуг. Непредоставленная услуга подряда, невыполненный план влечет за собой значительные затраты, связанные с выплатой штрафа и другими санкциями.

Разновидности финансового показателя

Кроме рентабельности активов ROA, есть еще два коэффициента, которыми не стоит пренебрегать при проведении экспресс-анализа компании. Они рассчитываются с помощью несложных формул и прекрасно дополняют информацию по эффективности бизнеса.

ROS

Этот мультипликатор уже нам знаком, он использовался в двухфакторной модели ROA. ROS (Return of Sales) – это коэффициент рентабельности продаж, показывающий, сколько процентов прибыли содержит каждый рубль или доллар выручки от отгруженной продукции. Напомню, что именно фактически отгруженные товары или оказанные услуги являются показателем для бухгалтерской отчетности и инвестиционного анализа. Выручку по оплате учитывает лишь небольшой процент компаний, они, как правило, относятся к микропредприятиям и редко вызывают интерес инвесторов.

ROS – это результат деления чистой прибыли на объем продаж:

ROS=ЧП/V.

В качестве примера возьмем отчет о финансовых результатах ПАО «ГМК «Норильский никель»:

И рассчитаем ROS, используя значение по строкам 2110 и 2400:

ROS (2019)=514676109/878144293*100%=58,61%.

ROS (2018)=164955544/609311741*100%=27,07%.

Как видите, за год мультипликатор увеличился более чем в 2 раза. Казалось бы, очень хороший результат. Однако нормативное значение для металлургии за 2019 год – 66,3%. То есть, предприятие немного не дотягивает до установленной нормы, и существует риск налоговой проверки. Впрочем, Норильский Никель присоединился к системе налогового мониторинга, позволяющей контролировать правильность начисления налогов онлайн, без выездных проверок.

ROIC

ROIC (Return of Invested Capital) – это коэффициент рентабельности инвестированного капитала. Он рассчитывается по формуле:

ROIC=NOPLAT/IC*100%, где:

NOPLAT – операционная прибыль, скорректированная на сумму налогов и процентов;

IC – инвестированный капитал.

NOPLAT=ОП*(1-TR), где

TR – ставка налога на прибыль.

IC=ОА-КЗбп+ВА+ЗО-ОНО, где:

ОА – оборотные активы (строка 1200);

КЗбп – краткосрочные обязательства, на которые не начисляются проценты (стр. 1500-стр.1510);

ВА – внеоборотные активы (строка 1100);

ЗО – забалансовые обязательства (при наличии);

ОНО – отложенные налоговые обязательства (строка 1420).

Рассчитаем ROIC для ПАО «ГМК «Норильский никель». Сумму операционной прибыли возьмем из строки 2200 отчета о финансовых результатах, приведенного выше. Ставка налога на прибыль в РФ – 20% (в расчетах используется как коэффициент, равный 0,2).

ОП=537073480 тыс. руб.

NOPLAT=537073480*(1-0,2)=429658784 тыс. руб.

IC=535078619-(365115688-179733272)+747623700-15994755=1081325148 тыс. руб.

ROIC=429658784/1081325148*100%=39,73%.

Нормативных значений ROIC не имеет, однако чем выше значение мультипликатора, тем эффективнее используется инвестированный капитал.

Порядок расчета рентабельности предприятия

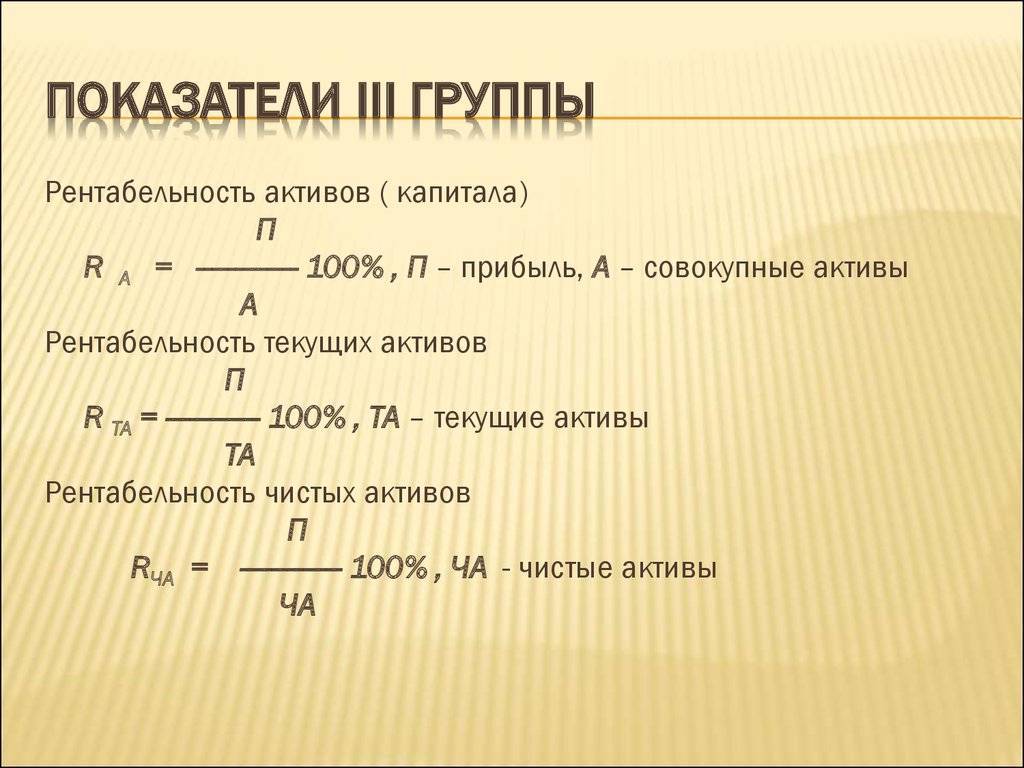

Рентабельность предприятия оценивают с разных сторон. Для этого используют широкий спектр показателей рентабельности. Основные из них таковы:

- Общая рентабельность, ее еще называют рентабельностью продаж. Она представляет собой отношение прибыли к объему продаж и показывает, сколько копеек прибыли приходится на каждый рубль выручки.

Подробнее о расчете рентабельности продаж читайте в статье «Формула для расчета рентабельности продаж по балансу».

- Следующий показатель, значимый при анализе рентабельности предприятия, — рентабельность его активов. Его цель — показать, какую сумму прибыли отдает каждый рубль, истраченный фирмой на приобретение имущества. В этом случае при расчете прибыль соотносят с величиной активов — суммарных, внеоборотных или оборотных.

О том, как считается рентабельность активов, мы рассказываем в статье .

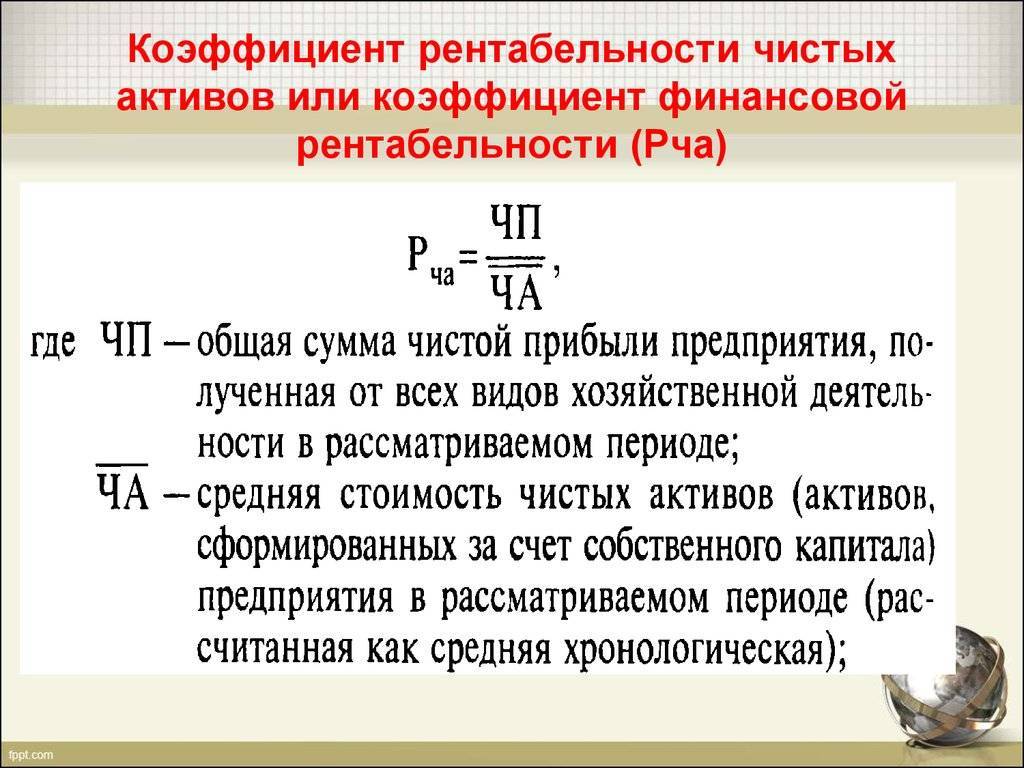

- Для определения эффективности использования собственного капитала рассчитывают его рентабельность как отношение прибыли к величине собственного капитала. Его значимость в том, что он отражает эффект от использования собственных средств компании без учета сторонних заимствований.

Подробнее об этом показателе см. в статье «Определяем рентабельность собственного капитала (формула)».

- И конечно, рентабельность предприятия невозможно оценить без показателя рентабельности продукции. Он рассчитывается как отношение прибыли к себестоимости и информирует о том, какова доля прибыли в каждом рубле, истраченном на производство продукции.

О нем читайте в статье «Как рассчитать рентабельность продукции?».

Это самые основные показатели рентабельности предприятия. С учетом конкретных целей анализа можно рассчитать и другие, например рентабельность персонала, рентабельность чистых активов и т.д.

Пример расчета

Рассчитаем КРА для некоммерческой организации «Сила» за 2017 год.

Для этого нам нужны данные из бухгалтерского баланса:

- чистая прибыль за отчетный период (строка 2400 отчета о финансовых результатах) — 320 000 руб.;

- величина активных средств на начало периода (строка 1600 НП ББ) — 4 100 000,00 руб.;

- аналогичная величина на конец периода (строка 1600 КП ББ) — 5 300 000,00 руб.

Таким образом, КРА = 320 000,00 / (4 100 000 + 5 300 000) / 2 = 320 000,00 / 4 700 000,00 = 0,068 × 100 % = 6,8 %.

Средний КРА по отрасли составляет 5 %. Таким образом, НКО «Сила» успешно работает и у нее высокая отдача (эффективность) от финансово-хозяйственной деятельности.

Понимание рентабельности активов (ROA)

Бизнес (по крайней мере, тот, который выживает) в конечном итоге стремится к эффективности: выжать максимум из ограниченных ресурсов. Сравнение прибыли с выручкой – полезный операционный показатель, но сравнение их с ресурсами, которые компания использовала для их получения, сокращает саму возможность существования этой компании. ROA – это простейший из таких корпоративных эффективных мер.

ROA чистой прибыли компании на общую сумму активов. В виде формулы это можно было бы выразить как:

Более высокий ROA указывает на большую эффективность активов.

Например, представьте, что Спартанец Сэм и Фэнси Фрэн открывают киоски с хот-догами. Сэм тратит 1500 долларов на голую металлическую тележку, в то время как Фрэн тратит 15000 долларов на отряд в стиле зомби-апокалипсиса, в комплекте с костюмом.

Предположим, что это были единственные активы, которые использовала каждая фирма. Если бы за определенный период времени Сэм заработал 150 долларов, а Фрэн – 1200 долларов, у Фрэн был бы более ценный бизнес, а у Сэма – более эффективный. Используя приведенную выше формулу, мы видим, что упрощенная рентабельность инвестиций Сэма составляет 150 долларов / 1500 долларов = 10%, а упрощенная рентабельность инвестиций Фрэн составляет 1200 долларов / 15000 долларов = 8%.

Что такое рентабельность активов

Рентабельность активов (Return on Assets, ROA) показывает, сколько копеек зарабатывает предприятие с каждого вложенного в активы рубля.

С рентабельностью активов по чистой прибыли Евгений сможет прогнозировать финансовые результаты бизнеса, чтобы планировать дорогостоящие покупки: нового оборудования, транспортных средств, производственных площадей и так далее.

ROA — показатель эффективности менеджмента. Если его значение снижается, значит руководство стало хуже извлекать прибыль из вложений в компанию.

Если вы читали мою статью про рентабельность собственного капитала (ROE), то заметили схожесть показателей. Да, они оба демонстрируют отдачу от потраченных на развитие предприятия денег. Но при расчете ROE учитывают только вложения собственников, а при расчете ROA — кредиты, займы и кредиторскую задолженность (по налогам, заработной плате, перед поставщиками, подрядчиками и другое).

Другие показатели рентабельности

При ведении деятельности компании иногда требуется рассчитывать дополнительные показатели рентабельности. Например, чтобы посчитать эффективность использования привлеченного капитала используют показатель рентабельности заемных средств, который является составляющей частью финансовой рентабельности предприятия. Для этого сумму чистой прибыли делят на совокупный размер привлеченных средств.

Рзс = Чп/(До+Ко), где

- Рзс – рентабельность заемных средств

- Ко – краткосрочные обязательства

- До – долгосрочные обязательства

Вычислим этот показатель для «Роснефти».

Рзс (2019 г.) = 805/(2 755+5 043) = 0,1

Рзс (2018 г.) = 649/(2 784+5 612) = 0,07

Если сравнить показатель рентабельности заемных средств в динамике, то видно, что ПАО «Роснефть» стало эффективнее использовать заемный капитал по сравнению с предыдущим годом.

Для сравнения также рассчитаем показатель для ПАО «Лукойл» за 2019 год, сумма обязательств компании составляет 1 973 601 млн. руб.

Рзс = 642 221/1 973 601 = 0,33

▲ ПАО «Лукойл» очень эффективно использует привлеченный капитал, и получает 33 копейки чистой прибыли с каждого рубля заемных средств.

Выводы

Рентабельность является значимым показателем, как для собственников бизнеса, так и для инвесторов. Она характеризует результативность использования различных ресурсов предприятия. Чем выше значение рентабельности, тем больше отдача от вложенных средств, активов и других источников, затраченных на получение прибыли.

Значения различных показателей рентабельности для нашего примера представлены в таблице.

| Показатель | «Роснефть» | «Лукойл» |

| Рентабельность производства | 0,12 | 0,15 |

| Рентабельность продаж | 0,09 | 0,08 |

| Рентабельность капитала | 0,18 | 0,16 |

| Рентабельность активов | 0,06 | 0,11 |

| Валовая рентабельность | 0,15 | 0,10 |

| Рентабельность заемных средств | 0,10 | 0,33 |

Что такое ROA простыми словами

ROA (Return on Assets) – коэффициент рентабельности активов, показывающий процентное соотношение чистой прибыли предприятия к его общим активам (данные по балансу).

Коэффициент ROA простыми словами – это финансовый показатель эффективности ведения бизнеса, который, фактически, говорит о результативности использования компанией своего имущества, включая кредитные заимствования.

Примеры расчета ROA

Формула расчета показателя рентабельности активов:

Коэффициент рентабельности = чистая прибыль/совокупные активы * 100

Под чистой прибылью подразумевается разность между годовой выручкой и затратами предприятия, а в совокупных активах учитываются принадлежащие ей материальные ресурсы. Расчет активов проводится по среднегодовой величине (активы на начало и конец года/2).

Например, если чистая годовая прибыль $1 млн., а совокупная стоимость активов $5 млн., то рентабельность активов предприятия составит: 1/5*100% = 20%

Если возникает необходимость рассчитать рентабельность активов за период, отличный от календарного года, то:

ROA= чистая прибыль * (365/n)/ среднегодовая величина активов*100

Где n- количество дней для искомого временного интервала.

Обоснованные выводы, по результатам расчета коэффициента ROA, требуют учитывать следующие аспекты:

- Временной интервал. Коэффициент не дает прогнозируемый результат по потенциалу прибыли на долгосрочных инвестициях (например, изменения производственного цикла с внедрением новых технологий может на время снизить ROA), поэтому необходимо следить за динамикой роста/падения.

- Неравноценные значения числителя и знаменателя. Прибыль показывает текущий результат, а активы накапливались несколько лет, поэтому необходимо добавить в аналитику инструменты оценки рыночной стоимости предприятия.

- Риски. Высокий показатель рентабельности активов может быть достигнут за счет ведения агрессивной стратегии на «грани фола», поэтому следует проанализировать структуру затрат и используемый финансовый рычаг.

Преимущества и недостатки

Коэффициент ROA позволяет охарактеризовать уровень профессионализма менеджмента компании (насколько грамотно используются активы), что прямо влияет на размер потенциальной прибыли от инвестирования.

По его значениям оценивается надежность, платежеспособность и конкурентоспособность предприятия. Показатель важен не только для инвесторов и аналитиков, но и для руководства компании, которое может вовремя внести коррективы, если ROA низкий, в сравнении с конкурентами, или имеет тенденцию к снижению.

Основной недостаток ROA и других коэффициентов рентабельности заключается в их зависимости от правил бухгалтерской отчетности (например, разные стандарты – GAAP и IFRS могут применяться даже на предприятиях одной страны).

Даже высокий коэффициент рентабельности активов не отражает уровень ликвидности компании (средства для дивидендов могут быть только на бумаге).

Следует также знать, что выводы по рентабельности компании не могут базироваться исключительно на значениях ROA – это относительный показатель, который требует подтверждения тенденции сравнительным анализом аналогичными инструментами.

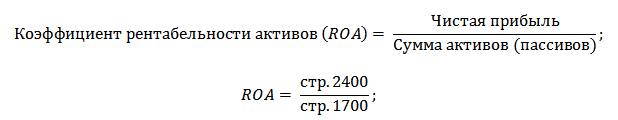

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как «сколько копеек приносит каждый рубль, вложенный в активы организации».

Для более точных расчетов в качестве показателя «Активы» берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе «Ваш финансовый аналитик»):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Как повысить рентабельность

Расчет любого вида рентабельности позволяет оценить текущую обстановку, выбрать удачное направление для инвестиций и избежать провала. Успешный предприниматель должен знать целевую аудиторию проекта и ценность своих товаров и услуг для каждого покупателя. Это позволит установить комфортную цену как для клиентов, так и для владельцев бизнеса, стремящихся получить высокую прибыль. Приведем несколько советов по повышению окупаемости проекта:

- Сократите расходы. Посмотрите, на что уходит значительная часть средств при производстве и предоставлении товаров и услуг. Оцените целесообразность трат и подумайте над способами их снижения.

- Найдите партнеров. Примерно половина компаний готова предложить скидку на оказание услуг при долгосрочном сотрудничестве.

- Откажитесь от маловостребованных услуг, выберете наиболее перспективные.

- Увеличьте продажи за счет внутренней мотивации сотрудников с высокими показателями заключения сделок и реферальной программы. Это позволит снизить маркетинговые расходы и повысить лояльность клиентов.

- Соблюдайте график кредитных платежей, от этого зависит доверие к вашей компании и возможность в будущем получить заем на выгодных условиях.