Компании предоставившие банковскую гарантию

Организации и юридические лица, обратившиеся в службу и предоставившие банковскую гарантию на сумму налога которую предполагается возместить

Обратите внимание, гарантия должна выдаваться на весь объем суммы, кроме того, не должно быть возможность отозвать или аннулировать ее. Требования к гаранту также достаточно высоки

В частности, банк должен входит в реестр кредитных организаций и банков, имеющих право на выдачу таких документов и для работы с ФНС. Банк должен оказывать финансовые услуги по своей лицензии не менее 5 лет, а также иметь уставной капитал в размере 500 млн руб. или больше этой суммы. Ознакомиться с ними можно на сайте Минфина России, где размещен подробный реестр.

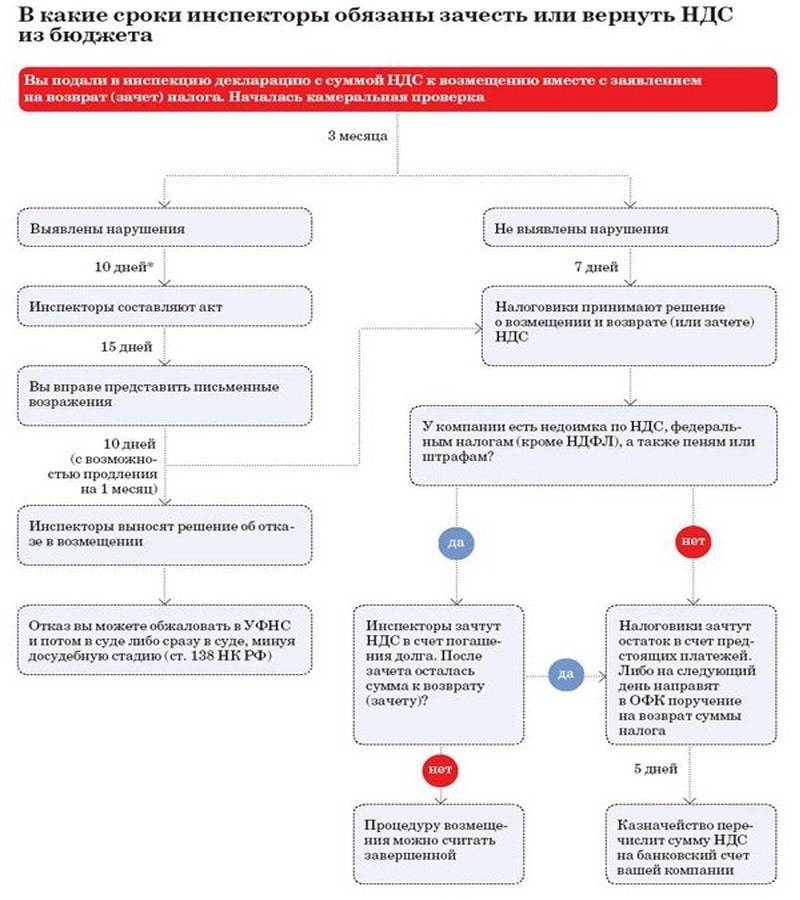

Этапы взаимодействия и внутренние этапы обработки прошения при обращении в налоговую службу занимают следующее время:

- 5 дней на рассмотрение заявления от плательщика на предоставление зачета под банковскую гарантию;

- 5 дней на принятие решения по поступившему заявлению, на исследование кредитной истории и прочих данных заявителя;

- 5 дней на устное и письменное уведомление заявителя о принятом решении.

Обратите внимание, если принято положительное решение о зачете средств из переплаченного резерва НДС, они могут направленны и на погашение долговых обязательств гражданина. В частности, если имеются неуплаченные налоги, пени, просрочки платежей и прочие обязательства перед ФНС, то сумма используется частично или полностью для их погашения

Обратите внимание, погашение долгов производиться автоматически, гражданина могут оповестить о нем после проведения всех сопутствующих операций.

В случае если плательщик допустил какие-либо нарушения после получения списанной по обязательством суммы НДС, то она вычитается по банковской гарантии или путем изъятия имущества являющегося собственностью юридического лица, взявшего долговые обязательства.

Гарантия банка

Гарантия банка должна быть безотзывной и непередаваемой. Срок ее действия не может быть менее восьми месяцев со дня подачи декларации, в которой НДС заявлен к возмещению. Кроме того, гарантия должна допускать бесспорное списание средств со счета компании, если она не исполнит требование об уплате. Выдать гарантию может только банк, включенный в соответствующий перечень кредитных организаций, который ведется Минфином России.

Для внесения в этот перечень банк должен отвечать следующим требованиям:

- иметь лицензию Банка России;

- вести деятельность не менее пяти лет;

- иметь собственные средства в размере не менее 1 миллиарда рублей;

- соблюдать нормативы, обязательные для кредитных организаций, и не иметь требований Банка России о принятии мер по финансовому оздоровлению.

С 1 октября 2013 года к банковской гарантии применяются следующие требования (п. 3 ст. 74.1 и п. 4 ст. 176.1 НК РФ):

1) срок действия банковской гарантии должен истекать не ранее чем через восемь месяцев со дня подачи налоговой декларации, в которой заявлена сумма налога к возмещению;

2) сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме суммы налога, заявляемой к возмещению.

Банковская гарантия должна быть предоставлена банком, входящим в перечень, который ведется Минфином России на основании сведений, полученных от Банка России.

Для включения в этот перечень банк должен удовлетворять следующим требованиям:

- иметь лицензию на совершение банковских операций, выданную Банком России, и ведение банковской деятельности в течение не менее пяти лет;

- иметь собственные средства (капитал) в размере не менее 1 миллиарда рублей;

- соблюдать обязательные нормативы на все отчетные даты в течение последних шести месяцев;

- не иметь требований Банка России об осуществлении мер по финансовому оздоровлению.

При возмещении НДС по налоговым декларациям, представленным начиная с I квартала 2016 года, право на ускоренный возврат НДС без банковской гарантии получают организации, уплатившие за три предшествующих календарных года в совокупности 7 миллиардов рублей налогов. То есть, сумма налогов, позволяющая ускоренно возместить НДС, с 2016 года снижается с 10 до 7 миллиардов рублей. Федеральным законом от 29 декабря 2015 года № 397-ФЗ соответствующие поправки внесены в статью 176.1 Налогового кодекса.

Ускоренный порядок

Возможен вариант, когда возврат суммы налога производится до окончания срока проведения проверки налоговыми органами. Данным правом могут воспользоваться организации, которые за последние 3 года до предоставления декларации, уплатили налоги в бюджет более 10 млрд. рублей. Сюда входят: налог на прибыль, НДС, акцизы, налог на добычу полезных ископаемых. А также организации, имеющие банковскую гарантию.

Она обеспечивает возврат денежных средств в бюджет, если решение по заявлению на возмещение будет отрицательным. К банковской гарантии применяются следующие требования: срок действия – более 8 месяцев со дня предъявления декларации, гарантированная сумма должна покрывать налоговый вычет, предъявленный к возмещению.

Заявление в данном случае подается не позднее 5 дней с момента сдачи декларации. В нем указываются реквизиты счета в банке для перевода денежных средств, также этим заявлением организация берет на себя обязательства по их возврату в случае отказа в возмещении после окончания проверки. Службой проверяется наличие условий, по которым налогоплательщик получает право на досрочное получение вычета, а также отсутствие штрафов и задолженности по налогам.

Заявление рассматривается 5 дней налоговой службой, затем решение предоставляется налогоплательщикам в письменной форме. При данной процедуре также предусмотрены проценты при нарушении инспекцией сроков возврата, аналогично стандартной.

После проведения проверки возможны следующие ситуации. Нарушения не выявлены: налоговая инспекция уведомляет организацию о решении и направляет в банк, предоставивший гарантию, уведомление об освобождении от обязательств по возмещению средств.

Как происходит оплата учебного отпуска? О расчете и спорных юридических вопросах рассказывается в статье.

В каких случаях может последовать отказ налоговой в регистрации ООО? Приглашаем узнать.

Как происходит расчет сдельной заработной платы? Речь об этом идет тут.

Нарушения выявлены: составляется акт и руководителем налоговой службы выносится решение относительно привлечения или не привлечения организации к ответственности за эти нарушения. Одновременно с решением отправляется требование о возврате денежных средств, возмещенных налогоплательщику ранее.

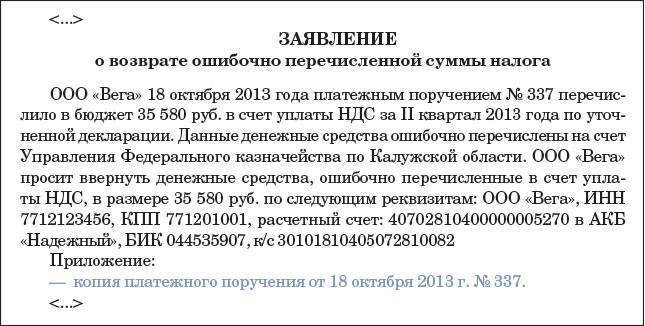

Порядок оформления возмещения НДС

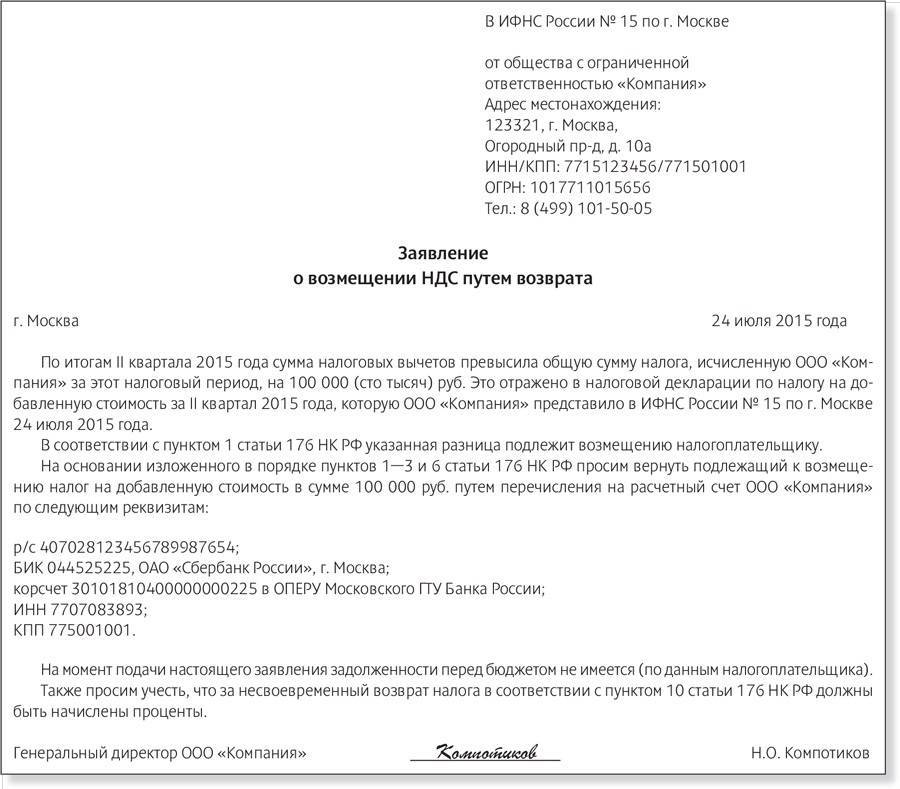

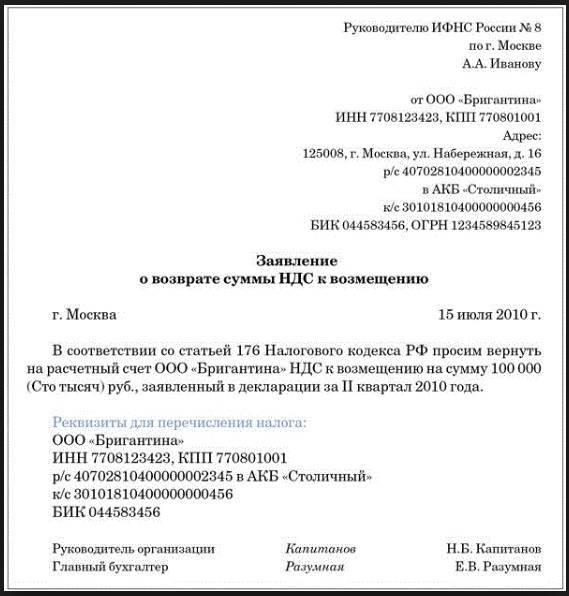

Предположим, организация определила, что имеет право на возмещение НДС из бюджета. Что делать, чтобы добиться от ФНС возвращения уплаченных налогов? Порядок возмещения предусмотрен 176 статьёй НК РФ, однако без определённой подготовки и знания отдельных нюансов вернуть деньги довольно сложно. Рассмотрим порядок действий в такой ситуации.

Подача декларации

Первым этапом возмещения уплаченных средств станет заполнение декларации по форме, предусмотренной федеральной налоговой службой. Форму лучше скачать с официального сайта или получить в управлении налоговой службы. В декларации необходимо указать сумму, предполагаемую к возмещению и сумму, уплаченного в данном периоде НДС.

Камеральная проверка

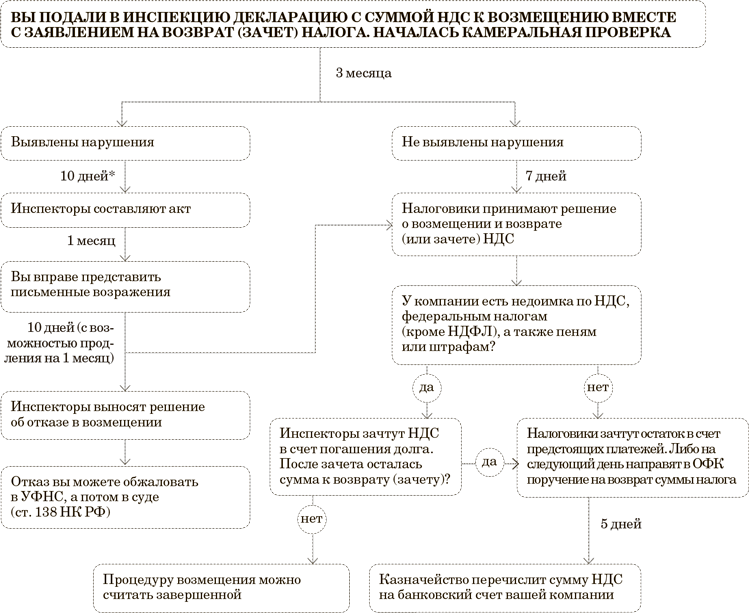

После получения декларации налоговая служба начинает камеральную проверку представленной к возмещению суммы. Без проверки возвращение уплаченных денег не происходит никогда. Закон отводит на эту процедуру 3 месяца с момента получения декларации.

В рамках камеральной проверки налоговая служба вправе запрашивать у заявителя любые документы, подтверждающие указанную в декларации сумму возмещения. Это могут быть не только счета-фактуры, но и книги продаж, путевые листы, сертификаты соответствия, оборотно-сальдовые ведомости. Учитывайте, что перечень документов, которую могут запрашивать налоговики, не ограничен законом и является открытым.

Любые документы нужно предоставить в течение 10 дней после получения требования ФНС. Отказ в предоставлении равнозначен отказу в возмещении средств. Поэтому будьте готовы оперативно представить любые бумаги, даже те, которые, на первый взгляд, не имеют отношения к уплате НДС.

После получения декларации налоговая служба начинает камеральную проверку представленной к возмещению суммы.

Принятие решения о возмещении

По итогам камеральной проверки налоговая служба принимает решение о возмещении. Оно может быть трёх видов:

- отрицательное (отказ в возмещении);

- частичное (при неполном соответствии подтверждающих документов);

- положительное.

Принять решение ФНС обязана в течение 7 дней после завершения камеральной проверки. Таким образом, срок возмещения НДС из бюджета с учётом камеральной проверки и этапа принятия решения составляет максимум 3 месяца и 7 дней.

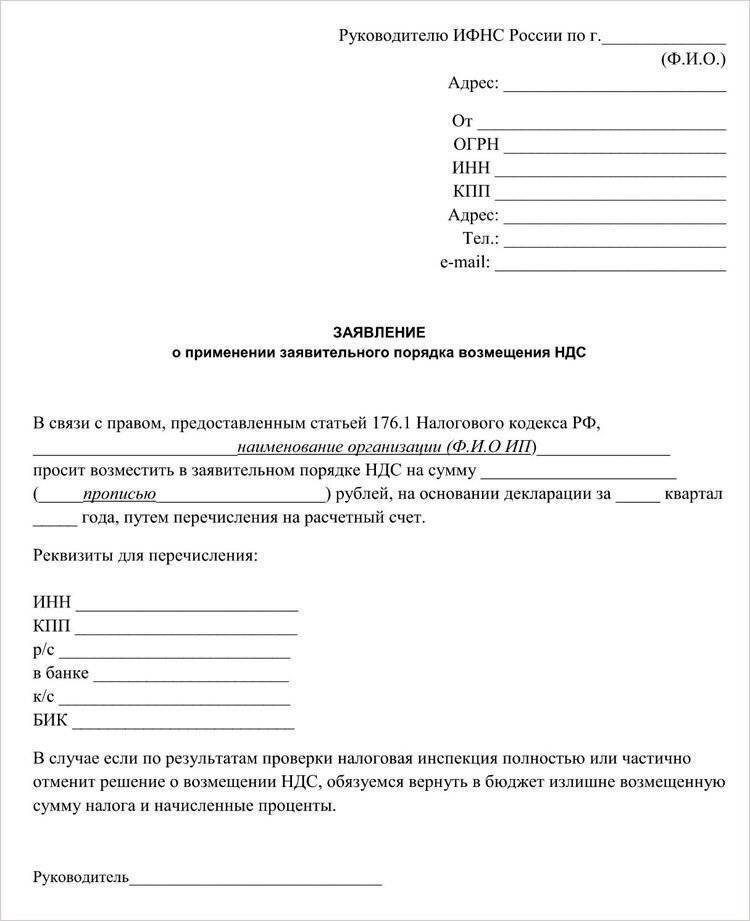

Ускоренный порядок возмещения НДС теперь доступен для всех

26 марта 2022 был принят закон № 67-ФЗ с пакетом мер поддержки российского бизнеса в условиях международных санкций. Одна из таких льгот — возможность возместить НДС в ускоренном (заявительном) порядке. Но только в пределах сумм налогов, которые были уплачены бюджет за предшествующий календарный год.

Воспользоваться заявительным порядком могут все налогоплательщики, если они не находятся в состоянии банкротства, реорганизации или ликвидации.

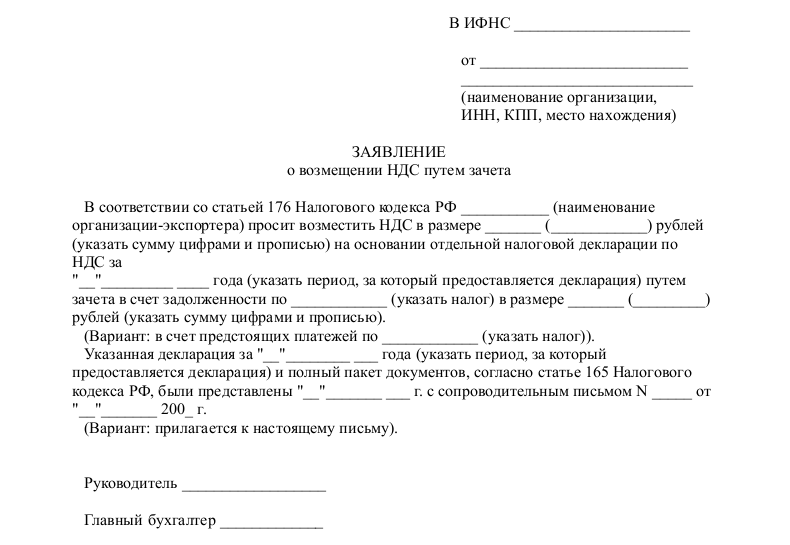

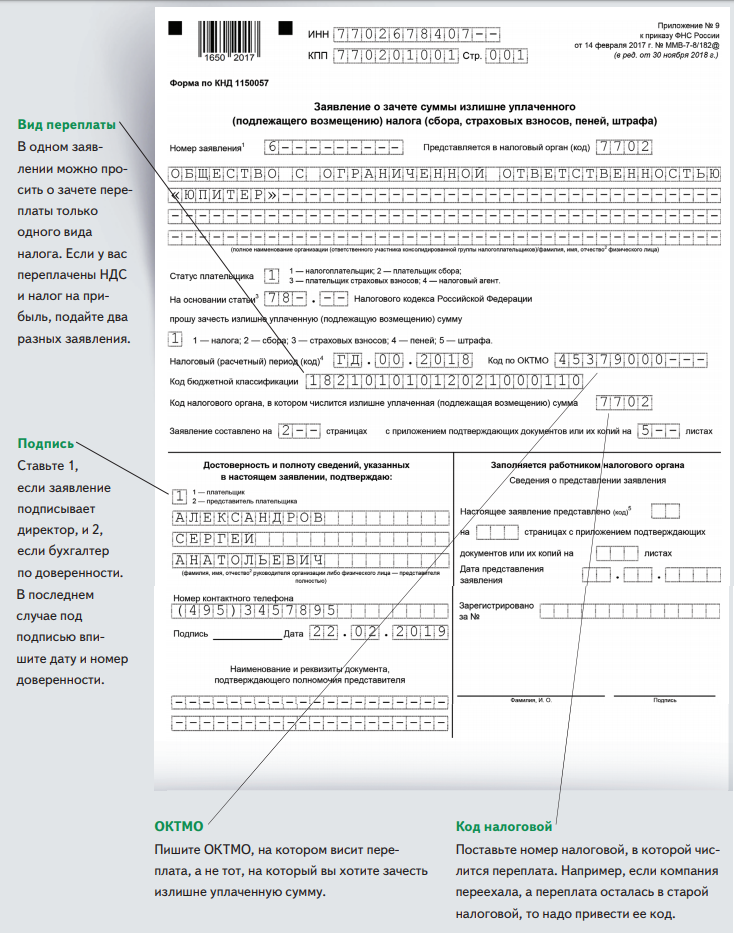

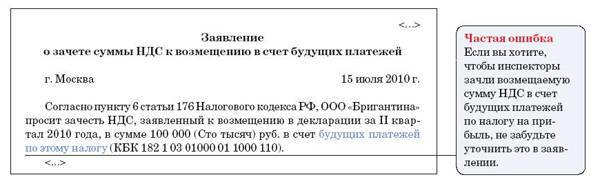

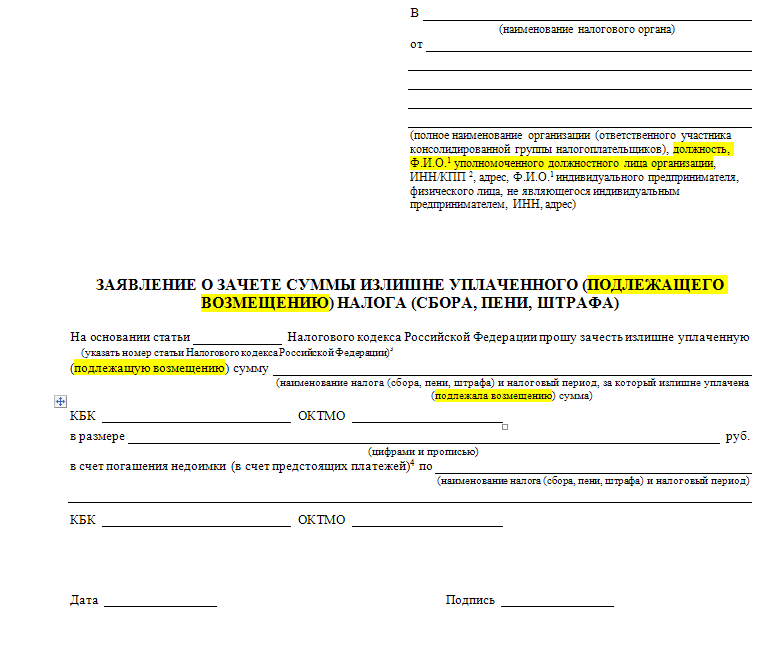

При заявительном порядке компания подает только:

декларацию по НДС, в которой указывается сумма налога к возмещению

и

в течение 5 рабочих дней после декларации — заявление в произвольной форме.

Далее налоговая еще в течение недели проверяет наличие у компании недоимок, штрафов и выносит решение о возмещении или об отказе в возмещении суммы НДС.

Чтобы возместить налог раньше окончания камеральной проверки, следуйте инструкции:

- укажите в строке 055 раздела 1 соответствующий код основания применения заявительного порядка (это код 07, согласно письму ФНС от 01.04.2022 № СД-4-3/3993@);

- в строке 056 раздела 1 декларации пропишите общую сумму НДС к возмещению.

Примерно через неделю налогоплательщик получит свое возмещение. Однако будьте готовы вернуть излишнюю сумму обратно в бюджет вместе с процентами, если окажется, что вычет заявлен необоснованно.

Возврат НДФЛ или налоговый вычет

Частичный возврат выплаченного в государственную казну налога на доходы физического лица возможен для каждого человека, название этого явления звучит как «налоговый вычет». Фактически, представляет он собой денежную сумму, на которую можно уменьшить облагаемую налоговым отчислением финансовую базу, или которую можно получить в налоговой службе или через работодателя. Черпается она из выплаченных ранее налогоплательщиком в казну страны средств. Чем меньше он выплатил, тем меньше сам получит в случае возникновения подходящей ситуации. Бывает налоговый вычет различных видов.

За что можно получить НДФЛ?

Стандартный – применяющийся на содержание детей, а также некоторых групп взрослых налогоплательщиков. Чаще всего используется именно родителями. Благодаря его наличию, на содержание ребенка государство выделяет следующие суммы:

- первый и второй ребенок получат по 1 тысяче 400 рублей на каждого;

- третий и последующие отпрыски по 3 тысячи;

- для детей-инвалидов установлена повышенная компенсация, размер которой достигает 12 тысяч рублей.

Получение денег по стандартному вычету производится непосредственно через работодателя, после предоставления в бухгалтерию по месту трудоустройства соответствующего заявления и пакета необходимых документов.

Социальный – выдающийся на возникающие у граждан расходы, связанные с получением высшего образования, дорогостоящего и обычного лечения. В эту же категорию входят расходы благотворительные, пенсионных и страховых направленностей. На покрытие указанных расходов законодательно дается по 120 тысяч рублей в год, при этом необходимо предоставить в налоговую инспекцию по окончанию актуального периода налогообложения внушительный список документов, подтверждающий ваше право на компенсацию затрат государством. Если же хотите начать получение денег немедленно, не ждите, а обращайтесь к работодателю.

Инвестиционный – эта компенсация предоставляется при продаже бумаг, имеющих ценность, которые находились в обращении на рынке организованного характера, при этом являлись собственностью лица более 36 месяцев. Максимально возможная к получению сумма составляет произведение количества годичных периодов, которые бумаги находились во владении, и 3 миллионов российских рублей.

Имущественный – полагается при продаже или приобретении жилой недвижимости. В первом случае максимальная сумма вычета равна 1 миллиону рублей, во втором:

- 2 миллионам рублей, потраченным покупателями жилья из собственного кармана;

- 3 миллионам рублей для покрытия процентов по взятому в кредитной организации целевому займу на приобретение или постройку жилья.

Получение денег возможно при предоставлении соответствующего заявления, декларационных бланков и сопутствующих документов в налоговую службу России.

Профессиональный – эта разновидность налогового вычета предоставляется индивидуальным предпринимателям, держателям юридических контор и другим отечественным организациям, при этом она фактически является на покрытие расходов, подтвержденных компанией документально и являющихся обоснованными, то есть ушедшими на производственный и рабочий процесс, а не оплату отпуска директора на Канарах, например.

Вычет, предоставляемый для переноса полученных в актуальном периоде убытков на последующие сроки – дается лицам, у которых за годичный срок сумма затрат превышает полученную выручку.

Апелляция и Арбитраж

При вынесении отказа в возмещении налогового сбора субъект предпринимательства может защитить свои права. Алгоритм действий налогоплательщика выглядит следующим образом:

- подача заявления (апелляционной жалобы) в головную инспекцию ФНС с опротестованием итогов проверки и отказа в возврате НДС;

- при подтверждении отказа – подача иска в Арбитражный суд.

Арбитражные суды в последние годы стали более лояльными к налогоплательщикам. Если не просматриваются явные признаки незаконного возмещения НДС и отказ налогового органа носит формальный характер, то у заявителя есть шанс добиться возврата налога через суд.

Однако до начала рассмотрения налогового спора в суде организации необходимо предпринять следующие меры:

- проверить корректность полученных от контрагентов счетов-фактур и их соответствие исходным приходным документам;

- при наличии льготного режима (обложение по ставке 0% или освобождение от НДС) обеспечить разделительный учет операций – по общему порядку и по привилегированному регламенту;

- провести проверку контрагентов, по документам которых заявлен налоговый вычет, на предмет добросовестности – получить выписку ЕГРЮЛ, копии уставной документации и бухгалтерских балансов.

Если судебный орган примет сторону налогоплательщика, то в течение двух месяцев после вынесения положительного вердикта налоговики обязаны вернуть заявителю сумму возмещения. Помимо этого, при подаче иска целесообразно включить в сумму возврата проценты за несвоевременное перечисление денег, издержки на юридические услуги и судебные пошлины.

Как подготовиться к налоговой проверке

Как понимаете, заявлять о возмещении НДС, заведомо зная, что у вас есть какие-то нарушения, опасно. И вообще лучше «подстелить соломку», прежде чем связываться с налоговой инспекцией

Ведь никто не хочет попадать под ответственность.

Не помешает дополнительно сравнить стоимость товаров, работа и услуг в декларации и реальные перечисления по банку и проверить первичные документы.

Есть специальная программа – АСК НДС-2, в которой налоговики смотрят ваши товарные и денежные потоки, информацию о контрагентах и определяют уровень риска вашей компании.

Проведите в этой же программе экспресс-анализ и посмотрите, нет ли нарушений в разделе «Риски».

Допустим, вовремя ли вы подали декларацию, занесли ли в книге покупок счета-фактуры только за последние 3 года, есть ли у вас расчетные счета и т.д.

От уровня риска зависят пороговые значения НДС к возмещению и уровень контроля со стороны инспекторов.

Чем выше риск и чем больше заявленная сумма возврата превышает пороговые значения, тем более пристальное внимание уделяет данному случаю налоговая инспекция.

Итак, если уровень риска высокий, повышенный контроль будет в любом случае, вне зависимости от заявленной суммы возмещения.

Если средний – при превышении 5 млн рублей в УФНС по Москве и 3 млн рублей в других субъектах РФ. Если низкий – при превышении 30 и 20 млн рублей соответственно.

С неопределенным уровнем риска (под него попадают индивидуальные предприниматели) контроль усиливается при попытке возмещения свыше 3 млн рублей и для Москвы, и для регионов.

С чего начинается процедура возврата НДС

Приобретение товаров для реализации, исходного сырья и материалов, используемых в производстве, получение платных услуг от сторонних организаций – все эти факты экономической деятельности организации дают основание заявить вычет «входящего» НДС. При формировании ежеквартальной декларации эта сумма показывается в строках 120-180 Раздела 3. Помимо вычета НДС по обычной деятельности, субъекты могут выступать в роли налоговых агентов.

Возместить «переплату» по налогу могут хозяйствующие субъекты любой организационно-правовой формы, применяющие ОСН, и по налоговому законодательству обязанные уплачивать НДС.

Условия для возмещения НДС

Для благополучного совершения операции возмещения необходимо выполнение ряда обязательных условий:

- полученные активы (услуги, товары, материалы) должны быть отражены в учетных регистрах;

- документальное обоснование поступления сопровождается правильно заполненным счетом-фактурой;

- продукция, НДС по которой заявлен к вычету, не входит в перечень освобожденных от налога товаров.

Как правило, налоговики затребуют первичные документы, обоснующие вычет НДС – «входящие» счета-фактуры, книги покупок и продаж. Кроме того, могут понадобиться банковские выписки, таможенные декларации и договоры с контрагентами.

Подлежащие обложению объекты

Рассмотрим подробнее, как закон определяет объекты налогообложения по НДФЛ. К их перечню относятся следующие наименования.

Какие объекты подлежат обложению налоговыми отчислениями

Объект 1. Для резидента страны объектом, подлежащим исчислению налога, является, прежде всего, доход, выраженный в денежных средствах. При этом источники его поступления могут находиться:

- в стране;

- за пределами страны.

Объект 2. Для нерезидентов России в роли облагаемого дохода выступает прибыль, получаемая на ее территории.

Помимо трудовых выплат, расстаться с частью денег придется, если они представлены:

- выплатами по авторским правам;

- арендными выплатами;

- средствами, полученными в результате успешно проведенной реализации имущественных объектов, средств передвижения, ценных бумаг и тому подобными денежными поступлениями.

При этом не относятся к облагаемым объектам следующие наименования.

- Деньги, выплачиваемые государственными структурами в качестве поддержки социально незащищенным категориям граждан.

- Средства, полученные в качестве пенсионных начислений.

- Компенсации при увольнении работника, причиненный его здоровью вред.

- Выплаты по алиментам, которые человек выплачивает ребенку, проживающему с другим родителем или иному родственнику.

- Стипендиальные отчисления студентам высших учебных заведений.

- Средства, полученные в качестве вознаграждения донором.

- Денежная сумма в формате гранта, выдающегося в роли поддерживающих средств на программы следующего характера:

- образовательного;

- научного.

- Материальная помощь лицам, понесшим потери в результате возникновения различных природных катаклизмов или катастроф, при этом подразумевается состояние здоровья и имущественные потери.

- Средства бывшим заложникам террористов, идущие на восстановление психологического или физического вреда.

Порядок возмещения НДС

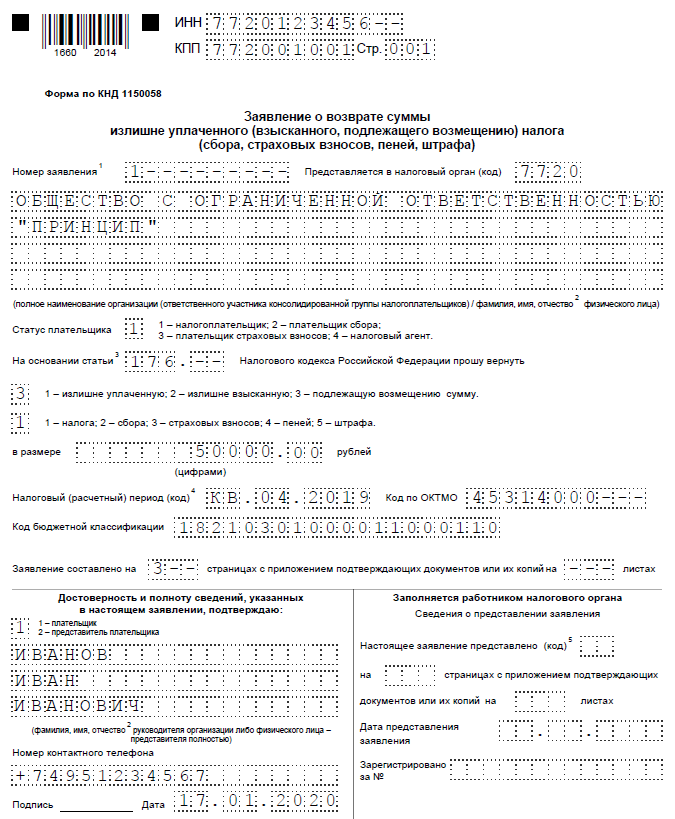

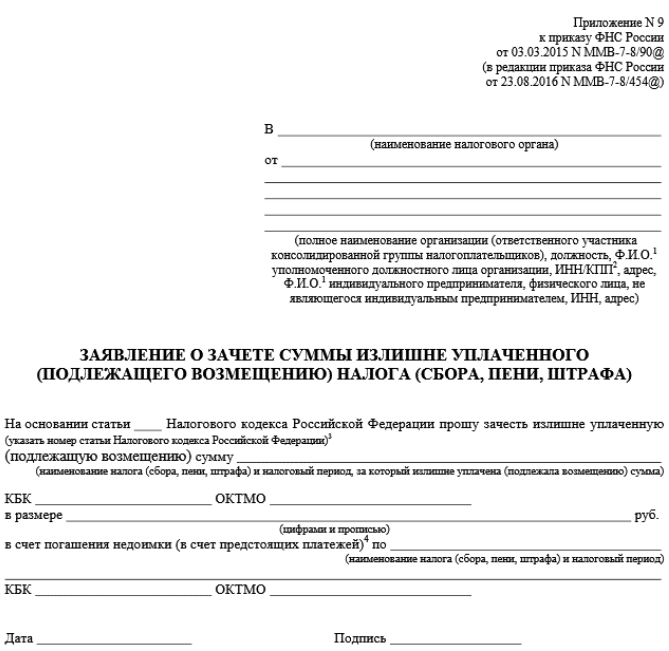

НДС может быть заявлен к возмещению в общем и заявительном порядке.

Общий порядок возмещения НДC

Данный порядок применяется всеми налогоплательщиками, кроме тех, что имеют право на возмещение НДС в ускоренном порядке. Возмещение налога данным способом происходит после окончания камеральной налоговой проверки, проводимой ИФНС в течение месяц (срок сокращен с октября 2020 года в рамках пилотного проекта) с даты получения декларации.

С октября 2020 года ФНС проводит эксперимент по сокращению срока проверки декларации по НДС (не в заявительном порядке). Теперь их проверяют в течение 1 месяца с даты представления первичного или уточненного отчета. Проверка может быть продлена до трех месяцев, если возникнет подозрение в наличии нарушений.

Алгоритм возмещения НДС в общем порядке

Процесс возмещения НДС в общем порядке состоит из следующих этапов:

- 1.

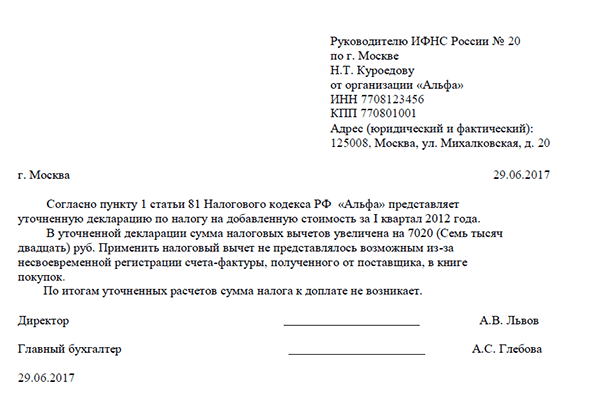

- Подача в ИФНС декларации по НДС, в которой налог заявлен к возмещению из бюджета.

- 2.

- Камеральная налоговая проверка декларации (месяц с даты получения декларации).

- 3.

- Вынесение решения о возмещении (если ИФНС не нашла обстоятельств, препятствующих возмещению налога) – в течение 7 дней, с даты окончания камеральной проверки.

- 3.1

- Вынесение акта камеральной налоговой проверки (если в ходе проверки выявлены нарушения) – в течение 10 дней с даты окончания проверки.

- 3.2

- Обжалование акта камеральной проверки в порядке досудебного урегулирования споров.

- 3.3

- Вынесение решения о привлечении (отказе в привлечении) к налоговой ответственности и решения о возмещении (отказе в возмещении полностью или частично) НДС.

- 3.4

- Обжалование решения в вышестоящем налоговом органе в порядке досудебного аудита.

- 3.5

- Вынесение решения вышестоящим налоговым органом.

- 4.

- Направление решения о возмещении налогоплательщику – в течение 5 дней с даты его вынесения.

- 5.

- Получение денежных средств на расчетный счет (отражение в карточки лицевого счета, при зачете в счет будущих платежей).

Заявительный порядок возмещения НДС

Суть данного способа состоит в возмещении НДС до начала камеральной налоговой проверки.

Воспользоваться правом на ускоренное возмещение НДС могут следующие категории налогоплательщиков:

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 2 млрд. рублей — если со дня создания организации до дня подачи налоговой декларации прошло не менее трех лет.

- Резиденты территорий опережающего социально-экономического развития при предоставлении договора поручительства управляющей компании.

- Резиденты свободного порта Владивосток при предоставлении договора поручительства.

- Налогоплательщики, предоставившие в ИФНС банковскую гарантию.

- Налогоплательщики, обязанность которых по уплате налога обеспечена поручительством.

- Налогоплательщики, в отношении которых проводится налоговый мониторинг.

- Организации, которые осуществляют производство вакцины для профилактики новой коронавирусной инфекции.

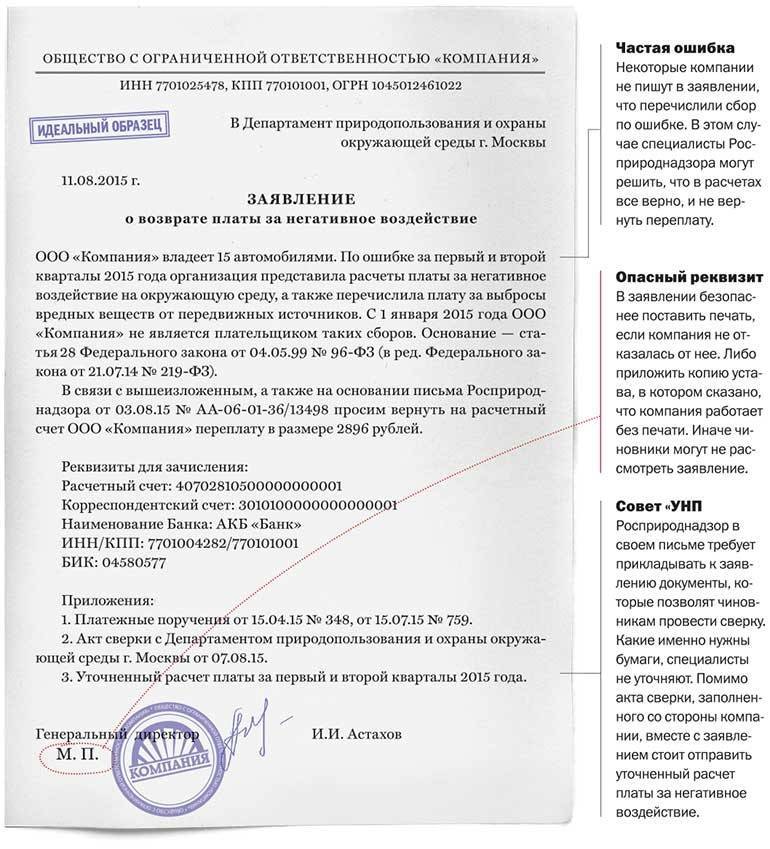

Банковская гарантия

Банковская гарантия – договор поручительства банка за налогоплательщика перед налоговым органом. По данному документу банк поручается перед ИФНС возместить в бюджет сумму НДС, которую получил налогоплательщик, если ИФНС по итогам проверки признает такое возмещение необоснованным.

Указанный документ должен отвечать ряду требований:

- Банк, выдавший гарантию, должен входить в специально утвержденный перечень.

- Гарантия должна быть безотзывной и непередаваемой.

- Срок действия документа – не менее 10 месяцев с даты представления декларации в ИФНС.

- Сумма по банковской гарантии должна полностью покрывать сумму НДС, заявляемую к возмещению из бюджета.

Алгоритм возмещения НДС в заявительном порядке

Процесс возмещения НДС в заявительном порядке состоит из следующих этапов:

- Подача в ИФНС декларации по НДС (где налог заявлен к возмещению из бюджета) и банковской гарантии.

- Направление в ИФНС заявления о применении заявительного порядка возмещения НДС не позднее 5 дней с даты представления декларации.

- Вынесение решения о возмещении (отказе в возмещении) НДС не позднее 5 дней с даты получения заявления от налогоплательщика.

- Направление решения налогоплательщику – в срок не позднее 5 дней с даты его вынесения.

- Получение денежных средств на банковский счет – не позднее 6 дней с даты вынесения решения.

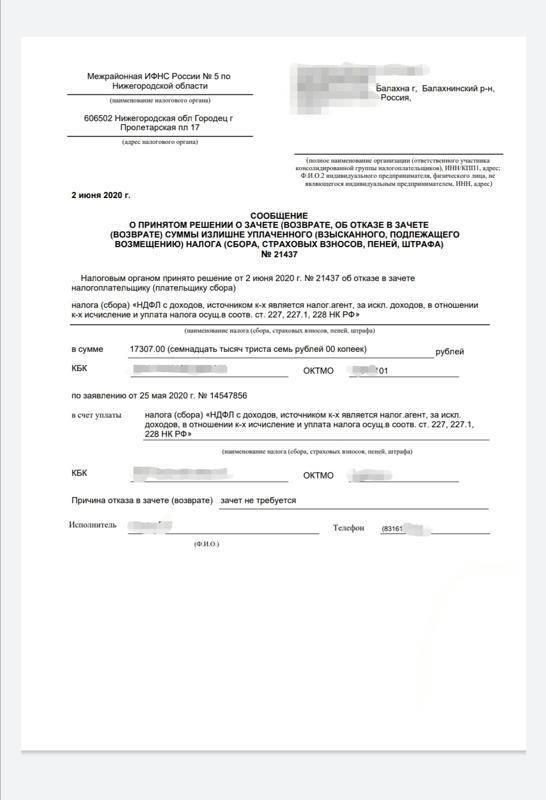

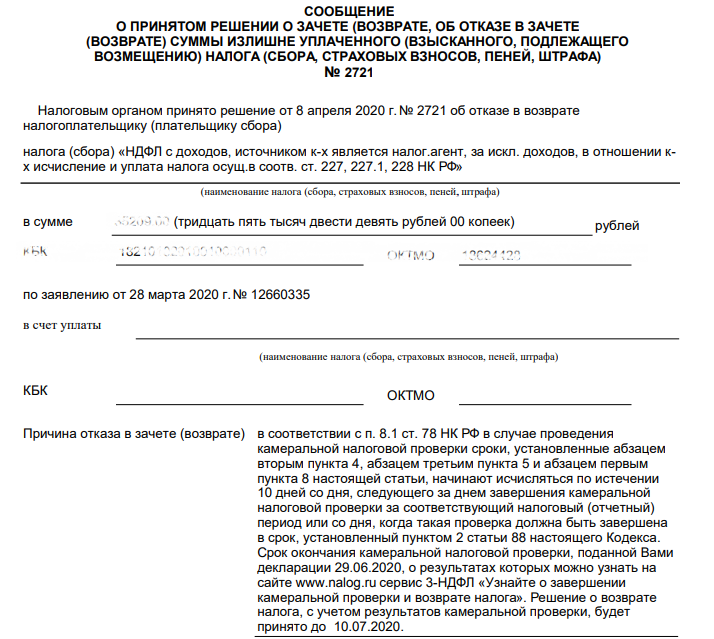

Отказ в возмещении НДС

Государство с неохотой возвращает налогоплательщикам деньги из бюджета, поэтому распространенным исходом камеральной проверки является вынесение отказа в компенсировании НДС.

Отказ должен быть четко мотивирован и содержать перечень обнаруженных противоречий или ошибок. Налоговая инстанция по итогам документального контроля может отказать в возмещении полностью или частично. «Сомнительные» суммы, не принятые к вычету, должны быть перечислены в акте.

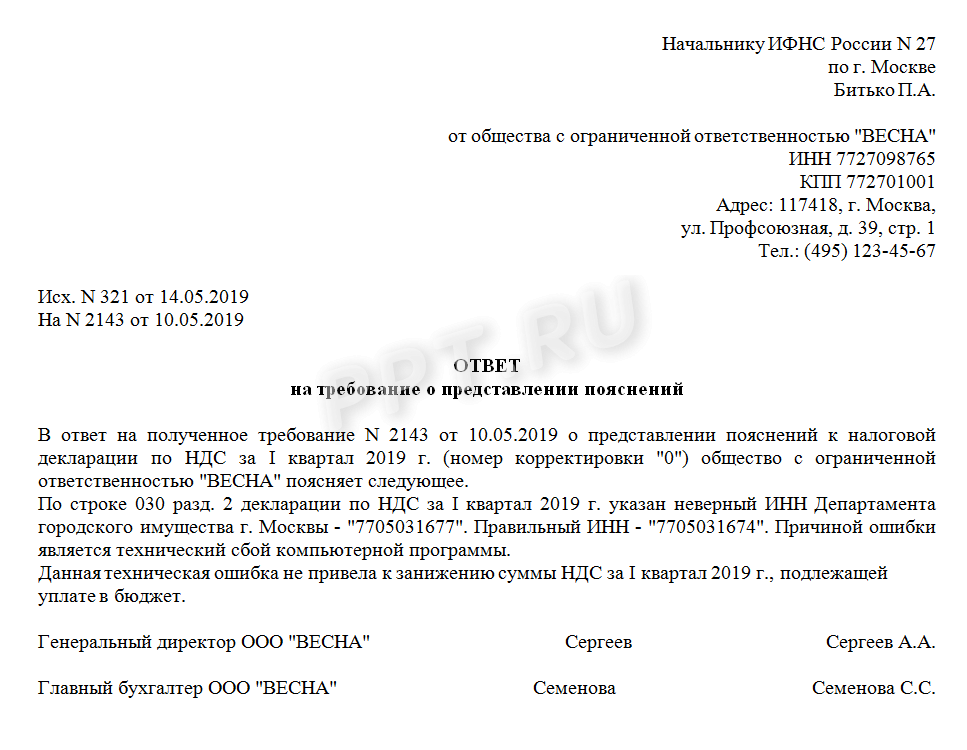

В случае полной уверенности налогоплательщика в собственной правоте, за ним сохранено право на опротестование результатов налоговой проверки. Необходимо в письменной форме изложить свои возражения по спорным пунктам акта проверки и передать документ в фискальный орган.

Следует знать: налоговая инспекция обязана принять предоставленные возражения налогоплательщика, но вправе не учитывать их при вынесении окончательного вердикта о полном или частичном отказе в компенсации НДС.

Отказ в возмещении налога может быть сопряжен с еще более серьезными последствиями – налоговая инспекция может не принять заявленные вычеты НДС, доначислить налог и соответствующие штрафные санкции.

Возврат неподтвержденного вычета в бюджет

Если в ходе камеральной проверки налоговая инспекция не выявит налоговых нарушений, она сообщает фирме об окончании проверки и отсутствии таких нарушений. Письменное сообщение об этом налоговики должны прислать в течение семи рабочих дней после окончания проверки. Не позднее дня, следующего за днем отправки такого сообщения, инспекция направляет в банк, выдавший гарантию, письменное заявление об освобождении обязательств по этой банковской гарантии (п. 12 ст. 176.1 НК РФ).

Если сумма НДС, возвращенная фирме, оказалась больше той, которая должна быть возмещена по результатам камеральной проверки, решение о возврате или зачете отменяется. В течение пяти дней после получения требования о возврате налога фирма обязана перечислить его в бюджет. Кроме того, придется еще уплатить проценты за пользование бюджетными средствами, исходя из двукратной ставки рефинансирования Банка России, действовавшей в тот период (п. 17 ст. 176.1 НК РФ).

Обратите внимание

Затраты на уплату этих процентов нельзя учитывать в расходах при расчете налога на прибыль.

Если в ходе проверки инспекция решит, что основания для возмещения НДС отсутствовали, в бюджет организация должна вернуть всю полученную сумму налога вместе с процентами за пользование бюджетными средствами (п. 17 ст. 176.1 НК РФ).

Дело в том, что проценты, начисленные согласно порядку, изложенному в пункте 17 статьи 176.1 Налогового кодекса, признаются компенсацией, которую налогоплательщик должен уплатить в бюджет за то, что незаконно пользовался излишне возмещенными суммами НДС.

В этой связи показательным является судебное разбирательство, связанное с возмещением НДС в заявительном порядке согласно «уточненке».

По мнению Минфина, изложенному в письме от 19 июня 2015 г. № 03-07-15/35463, проценты начисляются со дня получения этих сумм из бюджета (со дня зачета) до дня уплаты денежных средств по требованию налоговой инспекции о возврате НДС.