Понятие инструментов денежного рынка

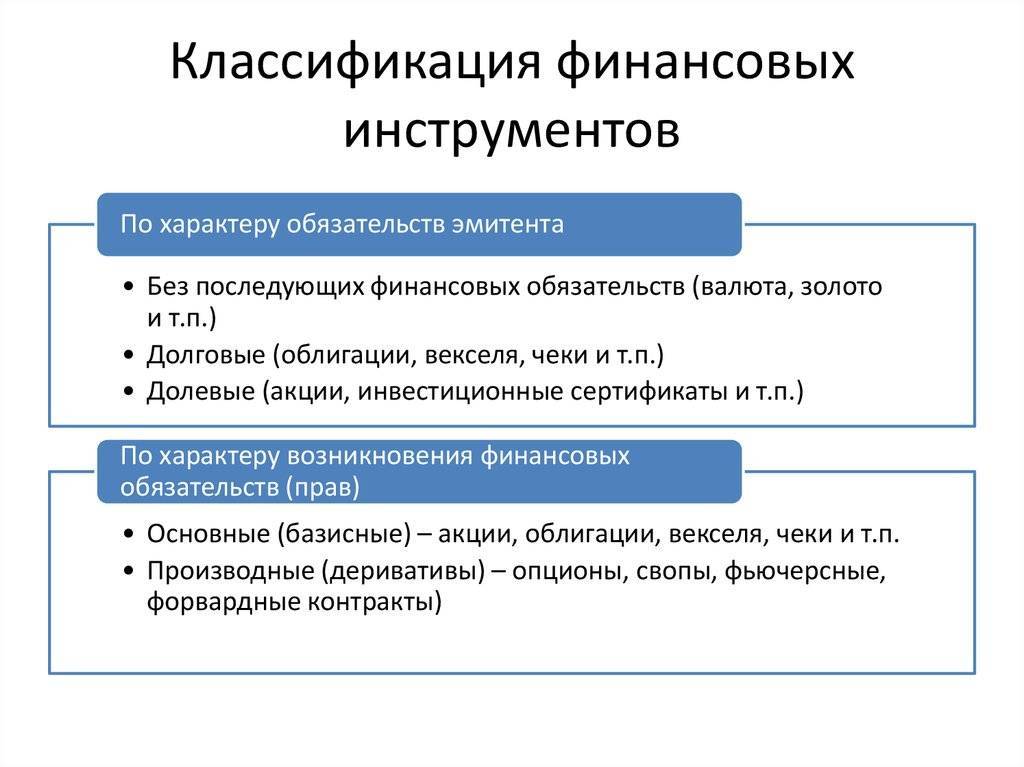

Инструменты денежного рынка классифицируются по обращению и доходу.

По обращению – депозиты и обращающиеся ценные бумаги; по доходу – купонные инструменты и дисконтные инструменты.

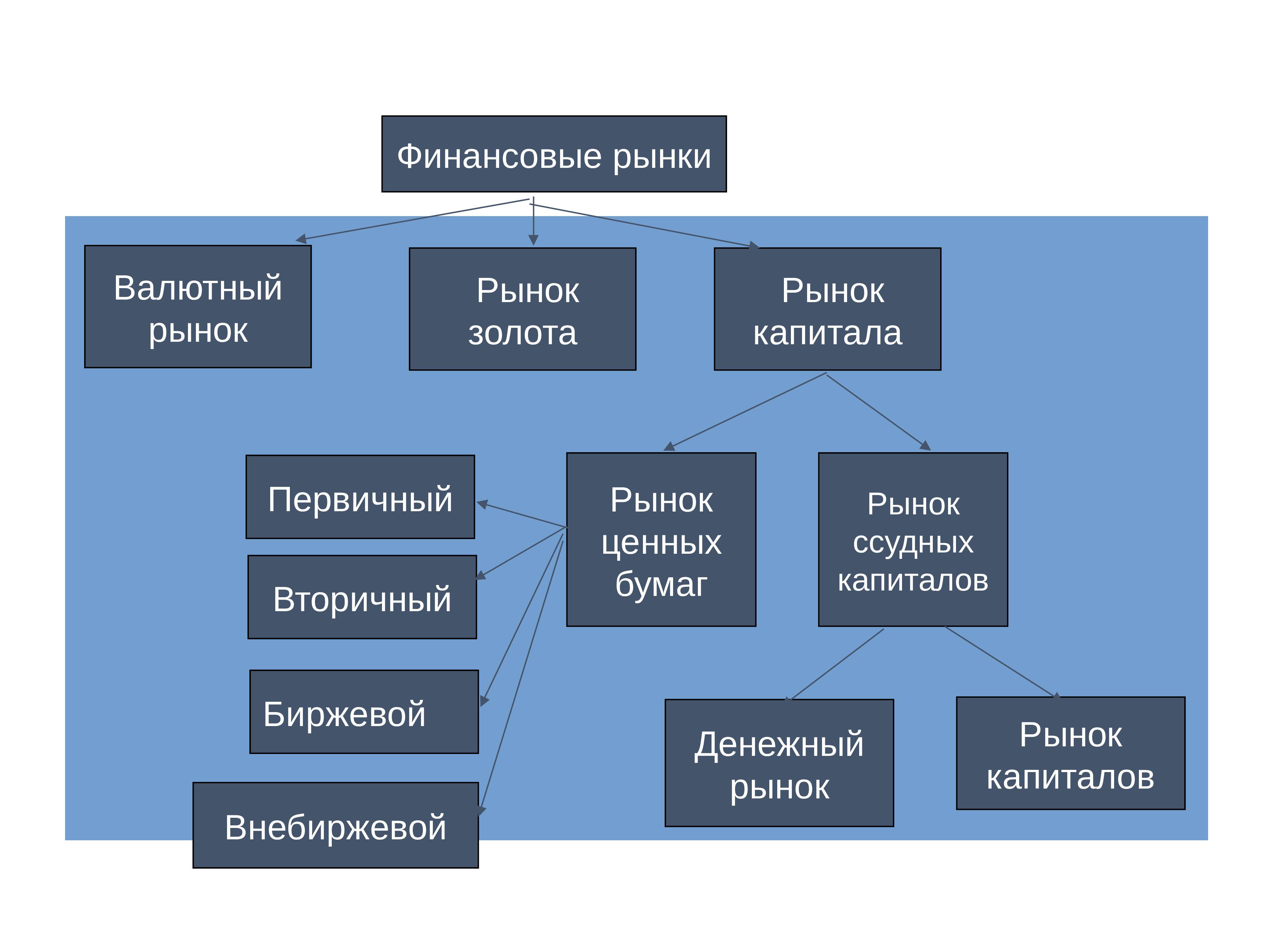

На рисунке 1 представлена схема инструментов денежного рынка.

Рис. 1 Схема инструментов денежного рынка.

Если процентные свопы и свопционы обращаются больше одного года, то они попадают в разряд долговых обязательств.

Обращающиеся инструменты могут покупаться и продаваться на вторичных рынках и имеют общие признаки:

- фиксированную номинальную стоимость или основную сумму;

- определённую дату погашения, когда держателю выплачивается номинальная стоимость или основная сумма;

- фиксированный процент, выплачиваемый в течение всего срока или при погашении (процентная ставка фиксируется в момент выпуска ценной бумаги).

Доход от обращающихся инструментов вычисляется заранее, так как условия договора зафиксированы. Важные характеристики этих инструментов можно представить в обобщенном виде:

- любой финансовый инструмент с известным будущим доходом независимо от регулярности выплат оценивается дисконтированием будущих поступлений денег и его текущей стоимости;

- чем выше процентная ставка, тем ниже текущая стоимость и рыночная цена финансового инструмента.

Первичные и вторичные инструменты

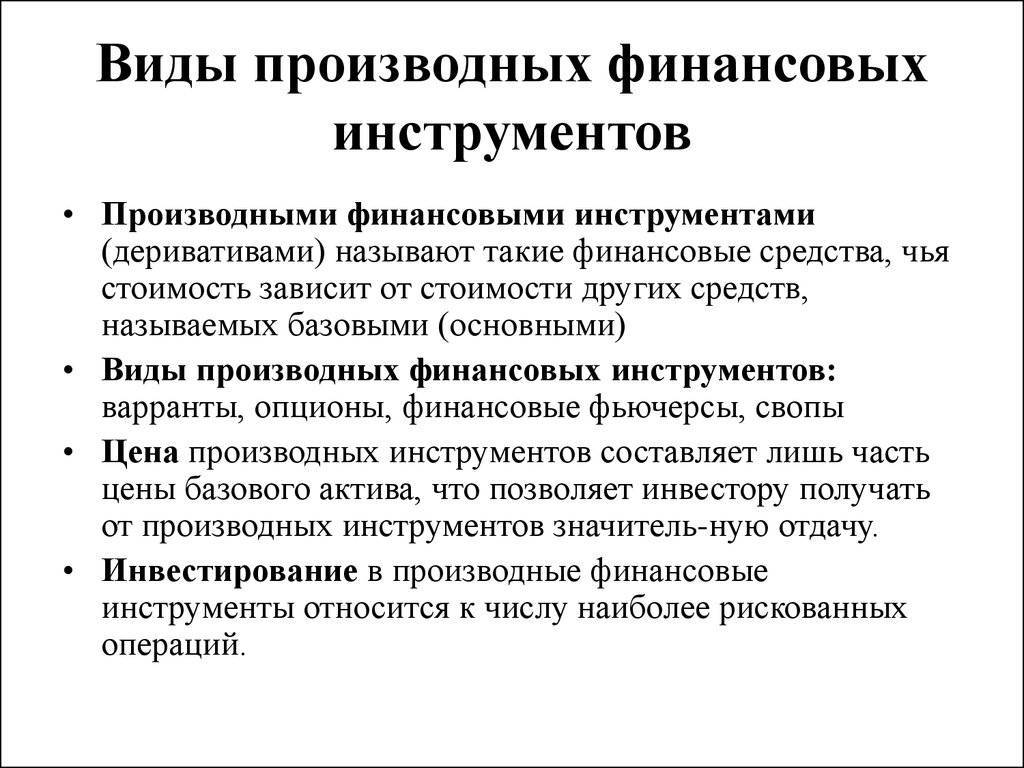

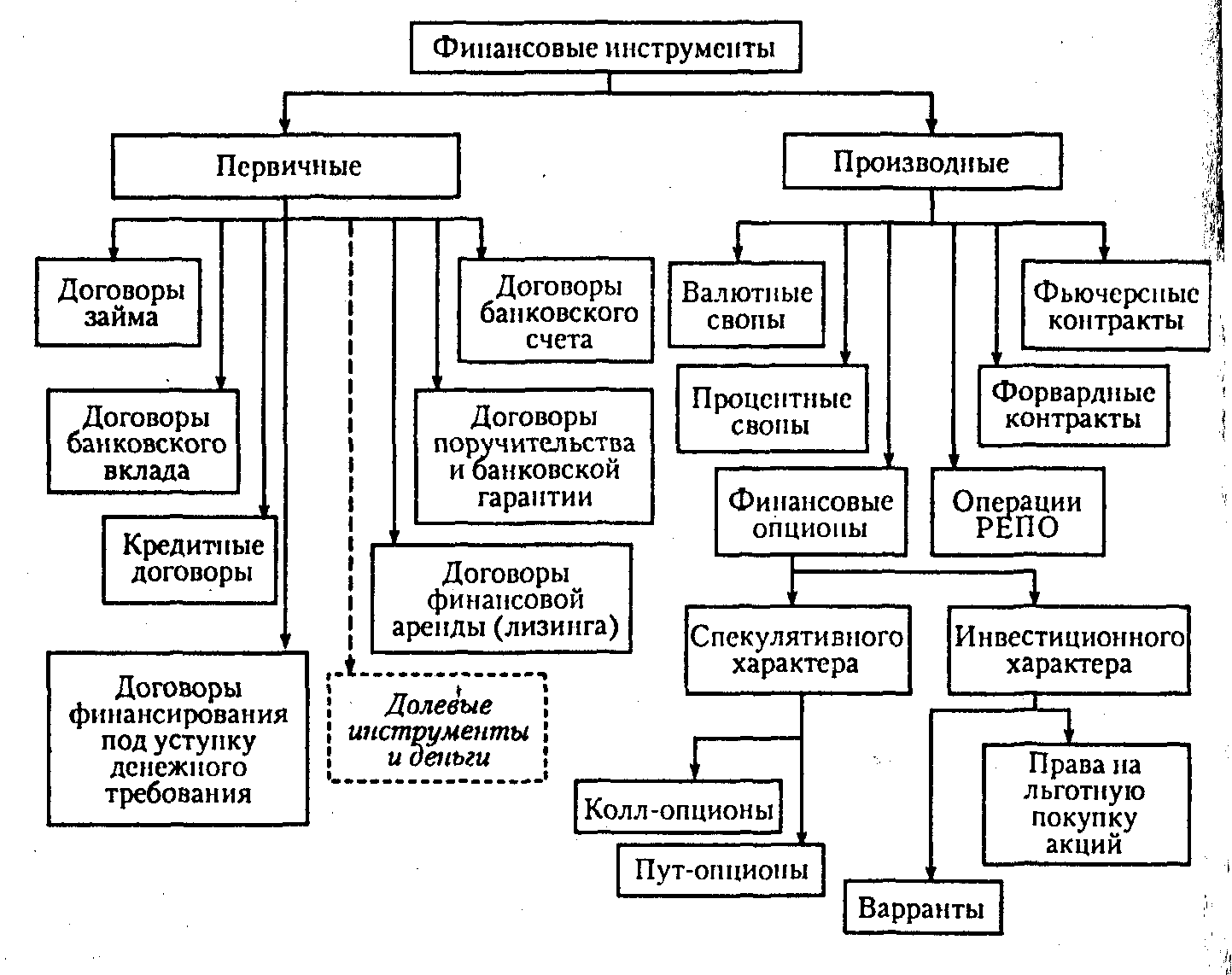

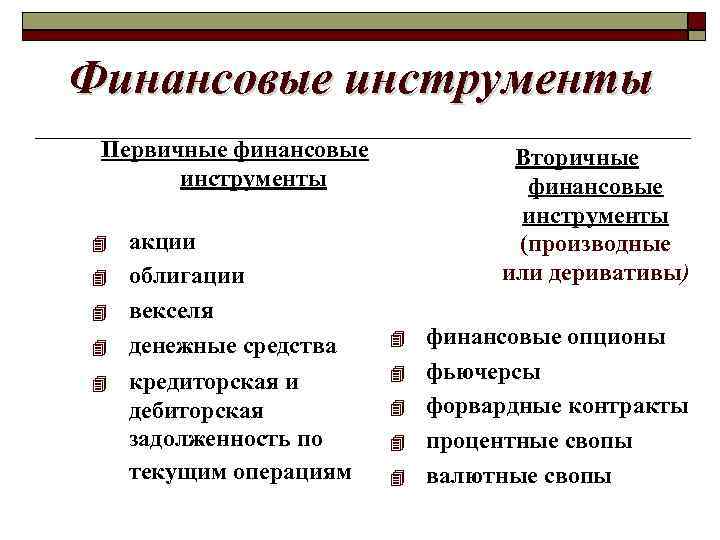

Сегодня на финансовом рынке обращаются разные виды инструментов. Они делятся на две большие группы. Это первичные и производные финансовые инструменты. Они имеют ряд отличий.

Первичные финансовые инструменты отличаются определенностью. Они предусматривают выполнение акта купли или продажи, а также поставки или получения определенных финансовых активов. В результате подобных сделок возникают взаимные требования. К основным первичным инструментам относят акции и облигации, кредиты, прочие ценные бумаги. Также в эту группу вошли дебиторская и кредиторская задолженность текущей операционной деятельности.

Требования, которые выдвигают друг другу владельцы первичных финансовых инструментов, могут быть выражены в виде договора банковского вклада или счета, поручительства, кредитного договора. Также может заключаться договор банковской гарантии. Выбор зависит от особенностей сделки.

Основные финансовые инструменты сегодня сильно отличаются между собой. Особенно это характерно для договоров первичного и вторичного типа. Производные инструменты, которые обращаются на финансовом рынке, называют деривативами. В эту группку контрактов входят фьючерсы, валютные, процентные СВОПы и прочие подобные разновидности.

Вторичные инструменты позволяют купить или продать права, которые позволят приобрести или поставить базовый актив. Также представленные бумаги позволяют получить выплату или определенный доход, связанный с некоторым изменением состояния определенного вида актива. Это возможно, например, при изменении цены.

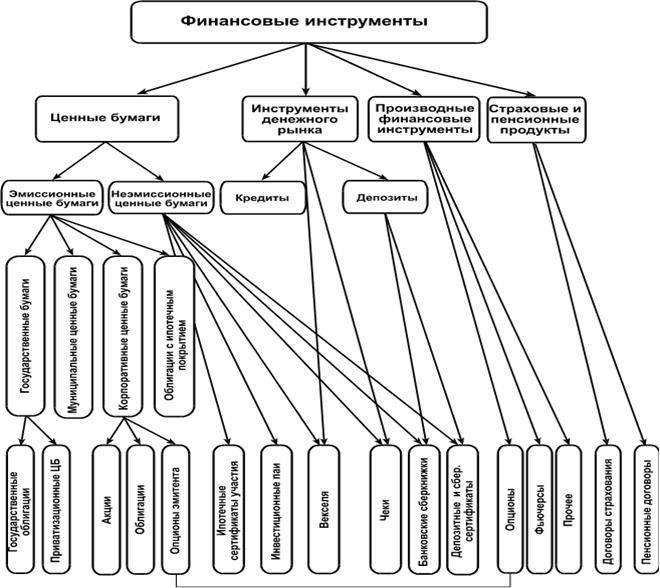

Типы финансовых инструментов

Финансовые инструменты можно разделить на два типа: денежные инструменты и производные инструменты.

Денежные инструменты

- Стоимость денежных инструментов напрямую зависит от рынков. Это могут быть ценные бумаги, которые можно легко передать.

- Денежные инструменты также могут представлять собой депозиты и ссуды, согласованные между заемщиками и кредиторами .

Производные инструменты

- Стоимость и характеристики производных инструментов основываются на базовых компонентах транспортного средства, таких как активы, процентные ставки или индексы.

- Например, контракт на опционы на акции является производным инструментом, потому что он получает свою стоимость от лежащих в основе акций. Опцион дает право, но не обязанность, купить или продать акции по определенной цене и к определенной дате. По мере того, как цена акции растет и падает, также увеличивается и стоимость опциона, хотя и не обязательно на один и тот же процент.

- Это могут быть внебиржевые (OTC) деривативы или производные инструменты, торгуемые на бирже. Внебиржевой рынок – это рынок или процесс, на котором ценные бумаги, которые не котируются на официальных биржах, оцениваются и торгуются.

Инвестиционные фонды недвижимости

Инвестиционные фонды недвижимости (REIT) очень похожи на ETF, но основным направлением инвестиций таких компаний являются объекты недвижимости. REIT бывают долевыми и ипотечными.

Долевые фонды получают рентный доход и делятся им со своими вкладчиками в виде дивидендов. Долевые REIT обычно специализируются на определенном типе недвижимости: офисные здания, торговые центры, складские помещения, помещения для розничных магазинов и так далее. Ипотечные REIT выкупают ипотечные закладные у банков и получают доход от выплаты процентных платежей по ипотеке.

Эти инструменты считаются достаточно консервативным инструментом с фиксированной доходностью, однако и они подвержены рыночной переоценке — нет гарантий, что стоимость такого фонда не снизится со временем. Отдельно стоит отметить, что дивиденды по REIT облагаются 30% налогом (а доходы по акциям, облигациям и ETF — 13%). Помимо этого REIT пока не торгуются на московской бирже, приобрести их можно на Санкт-Петербургской бирже.

Все из вышеперечисленных инструментов инвестор может купить на бирже, открыв счет у брокера с лицензией.

Общее определение

Финансовые инструменты – это договор, который предполагает возникновение у одного лица финансовых активов, а у другого – финансовых обязательств. Это могут быть разные формы инвестирования в краткосрочном или долгосрочном периоде. Торговля подобными инструментами осуществляется на финансовом рынке.

К подобным категориям относятся в первую очередь денежные средства. Также это могут быть свопы, опционы, фьючерские, форвардные контракты. Ценные бумаги позволяют оформить договор в виде денежного документа. Они подтверждают право владельца потребовать определенные финансовые блага от лица, которое их выпустило. В нашей стране большое распространение получили акции, облигации, коммерческие бумаги и фьючерсы.

Стоимость инвестиций определяется рыночной ценой ценных бумаг. Для развития экономики их обращение имеет большое значение. Это позволяет уравновешивать избыток и недостаток накоплений в разных секторах экономики.

Финансовые инструменты – это контракт любого типа, который приводит к возникновению долговых обязательств у одной стороны при одновременном увеличении активов у другой стороны. При этом стоит учесть, что к этой категории не относятся внедоговорные обязательства, например, задолженность перед бюджетом, операционная аренда, предоплата. Также финансовыми инструментами не являются договора, которые связаны с активами нефинансового типа.

Облигация

Инструменты финансовой политики любой организации отличаются рядом показателей. Они имеют разную стоимость и неодинаковую степень риска. Одним из основных первичных инструментов является облигация. Она удостоверяет договор между заемщиком и кредитором о получении-передаче определенной суммы средств.

Облигация – подтверждение долга, которое включает в себя два факта. Первым из них является обязательство заемщика вернуть долг кредитору в установленный срок в размере, который указан на титуле ценной бумаги. Вторым фактом является возврат процента (вознаграждения) за временное пользование деньгами кредитора.

Облигация гарантирует, что кредитор получит обратно свои деньги в установленный срок с процентами. Риск невозврата денег в этом случае на порядок ниже. При этом кредитор не имеет никакого влияния при принятии решений владельцем компании о направлении ее движения, развития. Инвестор является сторонней личностью, которой гарантируется возврат средств с процентами.

Отличие облигации от акции заключается в степени риска, а также правах обладателя ценной бумаги. Акционеру не гарантируется, что он в конце отчетного периода получит прибыль. Однако если такое случается, она будет гораздо большей, чем по облигации. Выплаты происходят много раз по окончании отчетного периода. Облигация же предполагает одноразовую выплату долга и процентов. Чем больше риск, тем больше прибыль инвестора. Акция – инструмент финансового управления организацией. Облигация не дает такого права своему обладателю.

Облигации

Облигации в списке инструментов фондового рынка стоят отдельно. Рынок облигаций имеет даже собственное название – «долговой рынок».

Облигации представляют собой аналоги долговых расписок. Иначе говоря, заемщик обещает кредитору вернуть долг с прибылью в конкретную дату: в проспекте эмиссии указываются процентная премия, даты погашения и выплаты купона. Процентный доход по этим ценным бумагам складывается из процентной ставки купона и доходности к моменту погашения. Или доходности при продаже – если владелец посчитает более выгодным погашения не ждать.

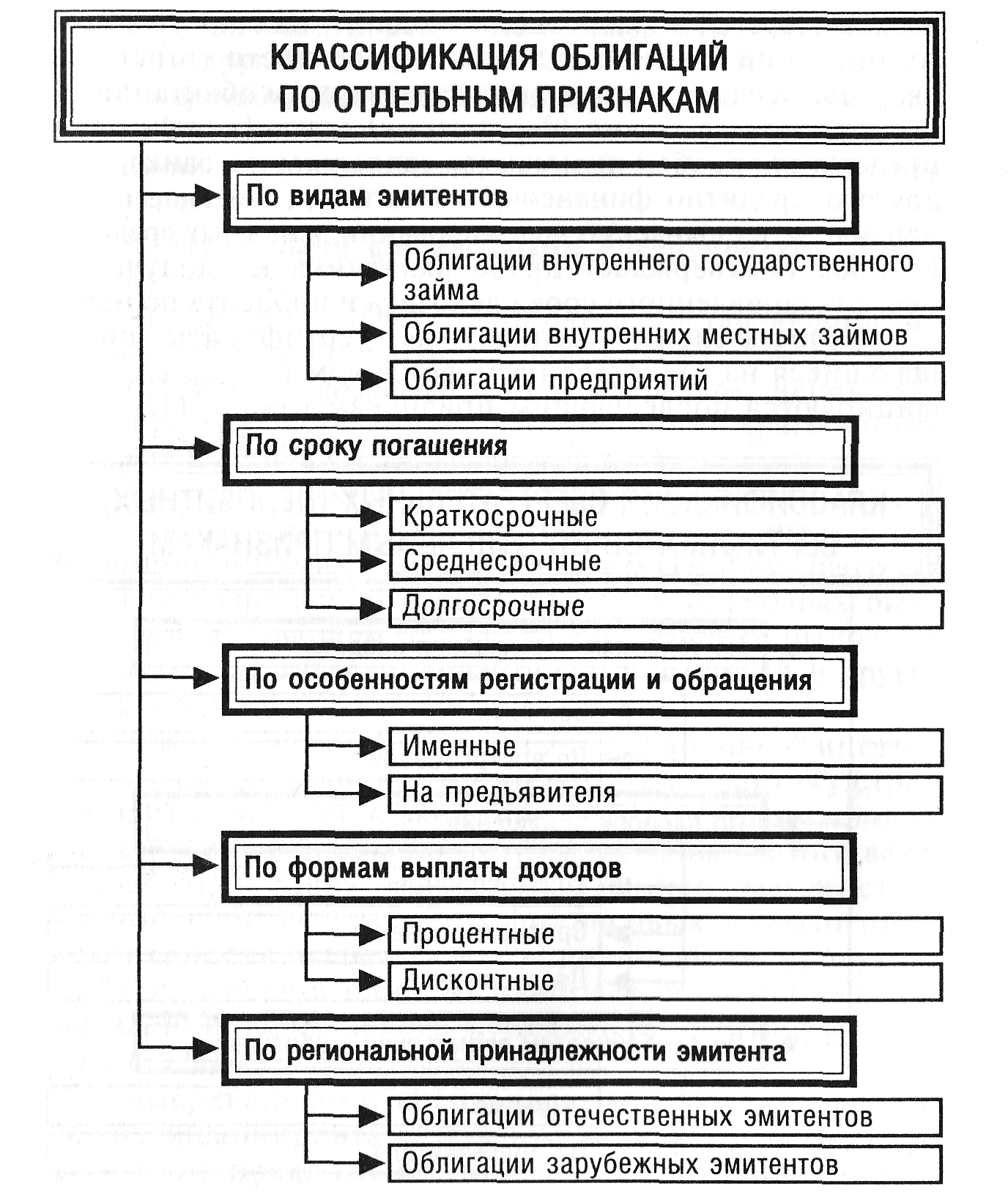

По сроку погашения облигации подразделяются краткосрочные (менее года), среднесрочные (1- 5 лет) и долгосрочные (более 5 лет). По валюте выпуска бывают рублевые или в одной из резервных валют – наверное, все слышали про «евробонды».

Сегодня у частных инвесторов рынок облигаций даже популярней рынка акций. Что интересно, частные инвесторы теснят и корпоративных игроков. Так, в первом квартале 2021 года на долю физлиц пришлась покупка 37% размещенного на Мосбирже объема корпоративных облигаций.

На слово «корпоративных» стоит обратить внимание, так как кроме корпораций (бизнес-структур) облигации могут выпускать как государства («государственные облигации»), так и отдельные регионы («муниципальные облигации»). Кстати, с прибыли от последних не начисляется подоходный налог, за расчет и отчисление которых, как мы помним, отвечает наш брокер

Деление финансовых документов в зависимости от вида дохода

Вне зависимости от изменения процента ссуды и величины прибыли от капитала выделяется вид бумаг, которые гарантируют определенный размер дохода. При их погашении владелец получает фиксированный объем материальных средств.

Инструменты с неопределенным уровнем дохода называются “долгосрочные финансовые инструменты”. Уровень распределения дохода по этим бумагам зависит от изменения рыночной конъюнктуры и заложенной в них плавающей ставки по процентам. На размер полученной выгоды влияют показатели курса твердой валюты, учетной ставки и материальное положение эмитента, выраженное в виде документа (сертификат инвестиции, простая акция).

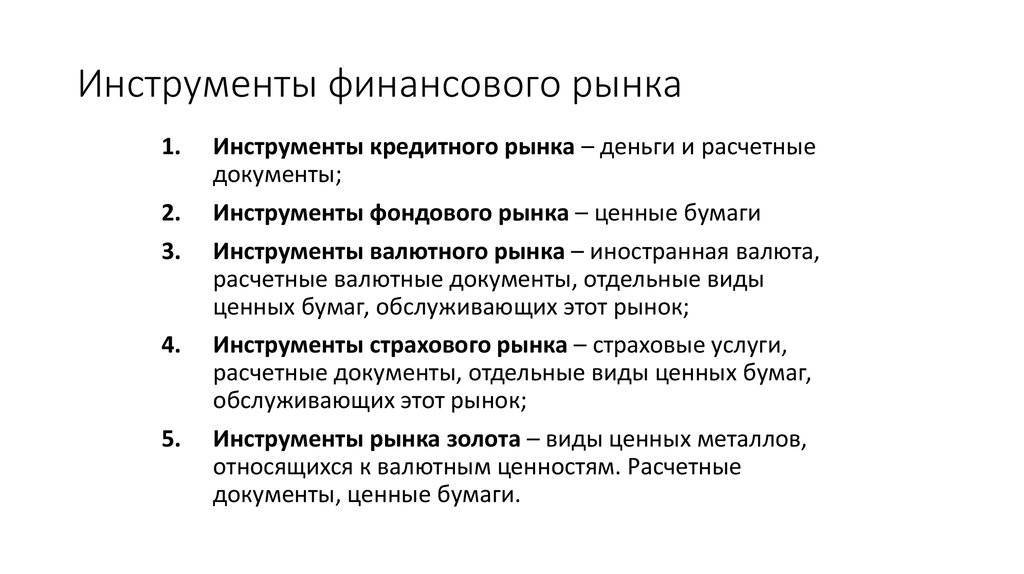

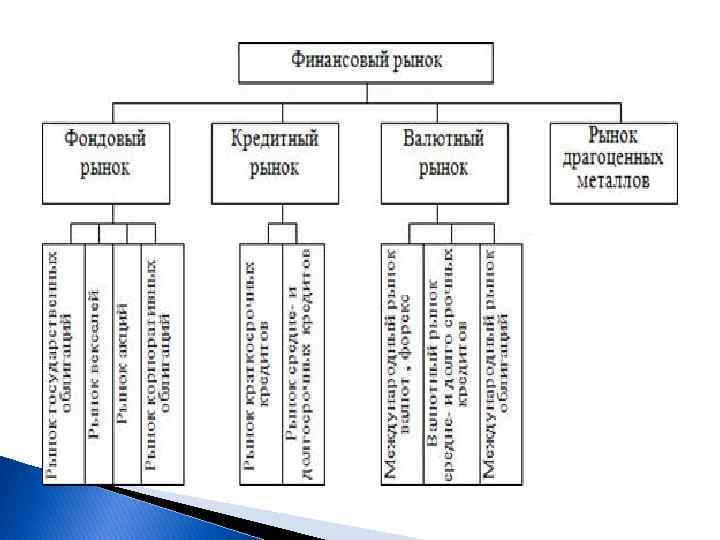

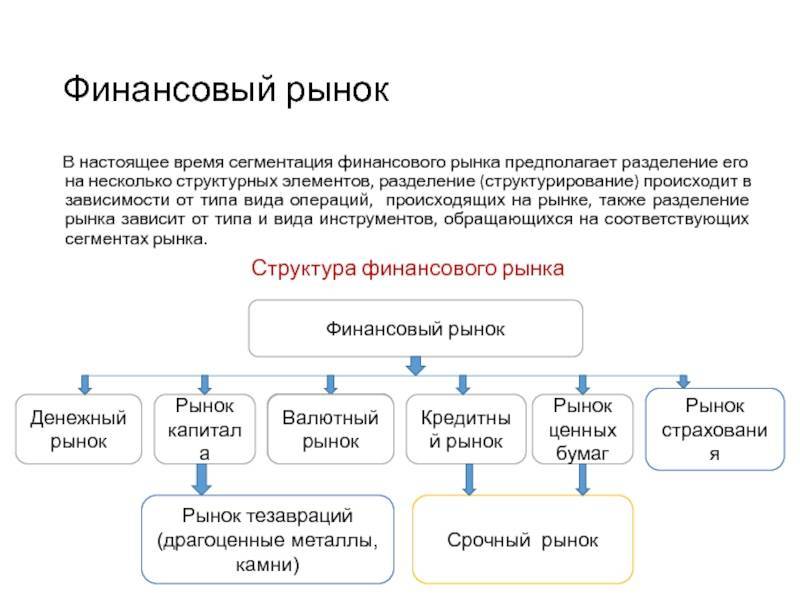

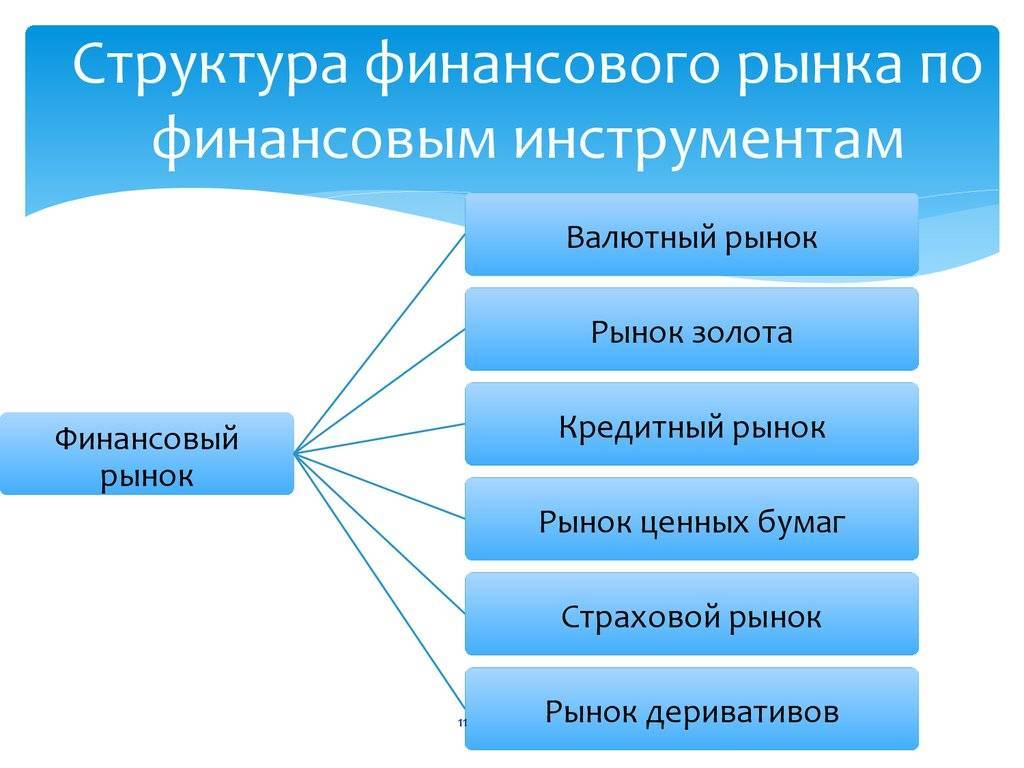

Деление инструментов в зависимости от вида финансового рынка

Каждая деятельность требует отдельных финансовых инструментов:

- расчетные бумаги и деньги составляют основу кредитного рынка;

- ценные бумаги в зависимости от утверждения правовыми и нормативными актами являются инструментом фондового рынка;

- на валютном рынке в ходу иностранные деньги, валютные расчетные бумаги, некоторые разновидности ценных документов;

- страховой рынок обслуживает страховые продукты в виде различных услуг, некоторые виды ценных документов и расчетных бумаг;

- рынок ценных металлов использует расчетные документы и ценные бумаги, это позволяет применять в качестве финансовых инструментов золото, платину, серебро, накапливающиеся для создания резервов.

Финансовые инструменты делят в зависимости от способа обращения:

- наиболее распространены для обслуживания денежных операций краткосрочные инструменты финансов, период действия которых составляет срок до года;

- срок обращения долгосрочных документов определяется временем более года, к ним относят бумаги без определения даты окончания действия на рынке капитала, которые называют бессрочными.

Акции

Наиболее популярным видом финансовых инструментов является акция — ценная бумага, закрепляющая права ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Акции бывают обыкновенные и привилегированные. Права владельцев обыкновенных и привилегированных акций отличаются: привилегированные акции не дают права голоса, но, как правило, по ним заранее известен размер дивиденда и выплаты происходят в первую очередь. Обыкновенные акции, напротив, дают право голоса, но размер дивидендов заранее неизвестен.

И по обыкновенным, и по привилегированным акциям дивиденды не гарантированы. Как правило, дивиденды не выплачиваются, если компания по итогам года получила убыток. Владелец акции получает доход за счет дивидендов и/или за счет роста стоимости акции.

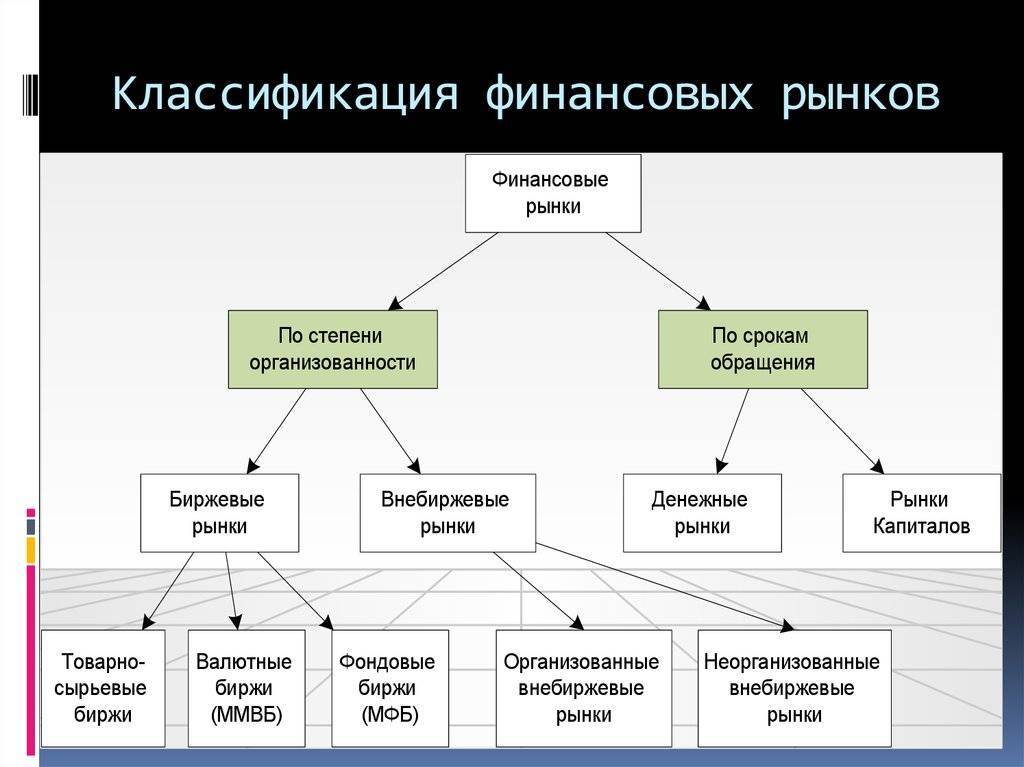

Классификация финансовых рынков по способу торговли

— Биржевые площадки. Торговля определёнными товарами (стоит отметить, что на бирже торгуют не непосредственно товарами, а бумагами на товары, т.е. документами, передающими право на владение этими товарами) происходит на определённых площадках (торговых залах). Причём для покупки/продажи товара обязательным условием является присутствие контрагента на этой площадке. Рабочее время биржевых площадок называется сессиями. Из-за этого возникает главное неудобство биржевых площадок – так как каждая площадка торгует определённым видом товара, то совершить операции по купле/продаже этого товара можно только на этой площадке и, соответственно, в определённое время. Биржевые площадки специализируется на следующих сегментах рынка – металлы, энергоносители, сырьё для пищевой промышленности и т.д.

— Внебиржевые рынки. Главное преимущество внебиржевых рынков состоит в том, что торговля на них может проводиться посредством сети интернет или телефона. Одним из самых характерных представителей внебиржевых рынков является валютный рынок форекс. Рынок форекс открыт круглосуточно пять дней в неделю, рабочее время на нём делится на сессии – азиатскую, тихоокеанскую, европейскую и американскую. Из-за повсеместной доступности рынка форекс он является самым ликвидным. Другими словами, чтобы купить/продать определённую валюту, участникам рынка форекс не нужно искать другую сторону сделки.

Общие выводы

Существует довольно много разновидностей финансовых рынков. Все они имеют сходства и различия. Наибольшую популярность в последнее время сумел завоевать валютный рынок форекс. Главным его преимуществом является доступность для всех категорий населения, т.к. он является внебиржевым, и торговля на нём проводится с помощью сети интернет.

Виды финансовых инструментов

В зависимости от того, какую операционную деятельность поддерживают инструменты, меняется состав и характер финансовых бумаг и документов:

- денежные и материальные активы, представляющие основу для кредитных отношений двух и более участвующих сторон;

- чеки по установленной форме, выражающие приказ владельца счета произвести выплаты по его предъявлении; различают чек на предъявителя, именной и ордерный документы;

- простые и переводные аккредитивы и денежные обязательства банка, позволяющие по распоряжению клиента производить расчет с пользой для покупателя или другого банка в объеме оговоренной суммы;

- векселя, представляющие собой обязанность должника (выдавшего вексель) выплатить указанную в документе сумму владельцу ценной бумаги;

- залоговые бумаги являются долговым обязательством рассчитаться за полученный коммерческий кредит в залоговой форме, имущество в залоге податель кредита может продать в счет погашения просроченного долга.

Инструменты вторичные

Финансовые денежные инструменты (чеки, векселя и прочее) также относятся к группе первичных ценных бумаг. Они отличаются условиями предоставления денег инвестора заемщику. В особую группу выделяются вторичные инструменты. В эту группу входит несколько видов контрактов.

Одним из самых распространенных видов вторичных инструментов являются опционы. Это соглашение, которое дает право обладателю этой ценной бумаги купить или продать разные виды активов по установленной в документе цене и в заданный период времени. Однако это право не является обязательством. Если собственнику предоставляется возможность продать товар, он владеет опционом пут. Право покупки дает ценная бумага класса колл. В обоих случаях стоимость актива фиксируется. Она называется ценой исполнения. Опцион действует ограниченное количество времени.

Между американскими и европейскими опционами есть существенное отличие. В первом случае собственник может использовать свой контракт в любой день до указанной в нем даты. По европейскому опциону купля-продажа совершается только в день окончания действия ценной бумаги. Поэтому большинство опционов на финансовом рынке американского типа.

Виды рынков

- Фондовый. Самым популярным среди инвесторов является фондовый рынок. На нем происходит торговля акциями и облигациями. Это два самых часто используемых финансовых инструмента для получения прибыли в дальнейшим. См. как начать торговать на бирже с нуля.

- Срочный. Рынок производных финансовых инструментов (деривативы). Здесь торговля ведется фьючерсами и опционами.

- Валютный. Его еще называют Forex. Здесь обмениваются валюты между собой. В отличии от фондового, здесь нет единой биржи. Обмен происходит между множеством банков находящихся в разных странах мира. Их еще называют поставщиками ликвидности.

- Денежный. На этом рынки происходят кредитные операции сроком не более года.

- Страховой. Выдача любых страховых обязательств.

- Товарный/Сырьевой. Здесь происходит торговля товарами на международном уровне: нефть, сахар, кофе, металлы.

- Недвижимости. Здесь особо комментировать нечего. С недвижимостью знаком каждый житель.

- Криптовалют. Новый вид активом породил множество криптовалютных бирж, которые представляют из себя отдельные площадки, где участники в рамках одной биржи двигают курс путем спроса и предложения.

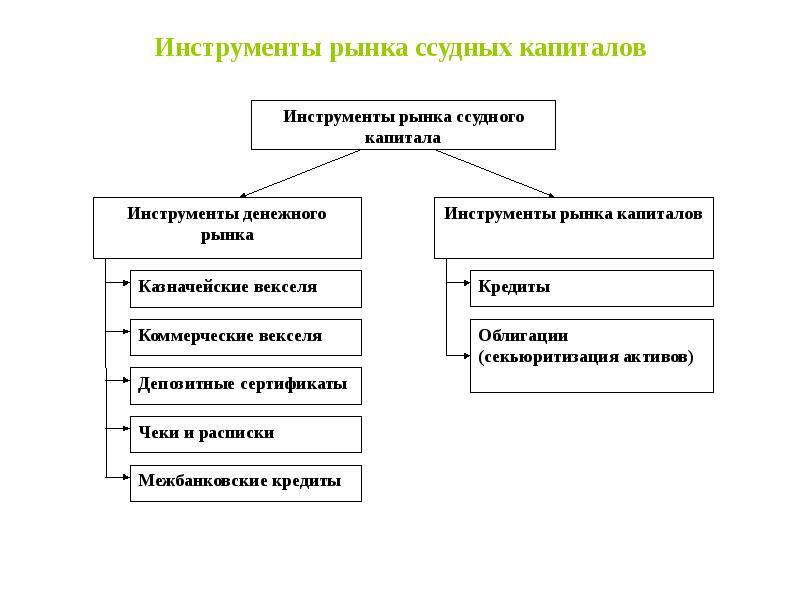

Дисконтные инструменты

По этим инструментам не происходит явной выплаты процентов. Вместо этого дисконтные инструменты выпускаются и торгуются с дисконтом, то есть ниже номинальной стоимости. Дисконт является эквивалентом процента, выплачиваемого инвестору, и представляет разницу между ценами инструмента при покупке и при наступлении срока погашаются по номинальной стоимости.

На денежных рынках обращаются дисконтные инструменты трёх видов:

- Казначейский вексель.

- Переводной вексель/банковский акцепт.

- Коммерческая бумага.

Такая традиция восходит к тому времени, когда впервые начали продаваться переводные вексели. Сопоставимые сроки этих инструментов позволяют занимать противоположные позиции по ним («стредл») на двух и более рынках. США – крупнейший рынок дисконтных инструментов.

Казначейский вексель

Федеральная резервная система, действуя от имени правительства США, обычно продает казначейские вексели с сроком 13 и 26 недель на аукционах каждый понедельник с поставкой в четверг. Раз в месяц на аукцион также выставляются казначейские вексели со сроком 52 недели.

Великобритании казначейские вексели, имеющие сроки 91 и 182 дня, продаются через аукцион. Основными держателями казначейских векселей являются учётные дома, которые выступают в качестве посредников между Банком Англии и коммерческими банками.

Коммерческая бумага

Коммерческие бумаги выпускаются на срок до 270 дней крупными организациями в противовес банковским кредитам, переводным векселям и т. п. Коммерческая бумага не имеет обеспечения. Это означает, что инвестор принимает решение о приобретении этого инструмента, ориентируясь только на репутацию эмитента. По этой причине коммерческие бумаги выпускают и продают лишь крупные организации с высоким кредитным рейтингом.

Что такое Финансовый рынок простыми словами

Финансовый рынок — это механизм для перераспределения активов, денежных средств, обязательств между продавцами и покупателями.

Стоимость каждого взятого актива определяется на торгах с помощью спроса и предложения. Например, активами чаще всего выступают деньги и ценные бумаги. Ежедневно здесь происходят движения денег между инвесторами, трейдерами, компаниями, государством.

Каждому человеку знаком обычный рынок (на улице или крытый). Где торгуется одежда, обувь, продукты. Механизм и принцип работы такой же, что и у финансового. Только здесь идет обмен денег на конкретные товары для потребителя, а на финансовом обмениваются активы на деньги.

Операции с обменом валюты, приобретением ценных бумаг, взятие кредита — это примеры типичных разновидностей на финансовом рынке. Если речь идет о глобальных масштабах, то добавляется слово “мировой”.

Мировой финансовый рынок — это совокупность национальных рынков, которые обеспечивают движения капитала между странами, компаниями и инвесторами в разных странах.

Финансовый рынок является также важным индикатором состояния экономики в стране. Чем лучше он функционирует, тем более проще и быстрее будут происходить естественные процессы перераспределения ресурсов между всеми участников, более налаженной потоки капитала. Выделяют две категории:

- Развитые (США, Австралия, Канада, Европа, Япония);

- Развивающие (страны БРИКС: Бразилия, Россия, Индия, Китай, Южная Африка);

Обращение на рынке

Перечисленные виды финансовых инструментов обращаются в разных сегментах рынка финансов. Это определяет их свойства, особенности и стоимость. Так, на фондовом рынке находятся в обращении корпоративные облигации, а также акции. Здесь можно встретить субфедеральные займы. Это, например, могут быть федеральные облигации.

На кредитном рынке основными инструментами являются денежные активы. Они могут быть представлены в рублях или иностранной валюте. Также в эту категорию входят чеки, векселя, консаменты, аккредитивы и накопительные сертификаты. Они выполняют функцию товарораспределения.

На валютном рынке также обращаются соответствующие активы. Это могут быть документарные аккредитивы, опционы, валютные чеки, векселя. Также в эту категорию входят фьючерсы, опционы, свопы.

Контракты, которые обращаются на страховом рынке, также имеют свои особенности. В их число входят страховые полисы, договоры перестрахования, контракты на разные виды страховых услуг, а также аварийная подписка.

Рынок золота и драгоценных металлов также имеет свои определенные инструменты. К ним относится золото в качестве финансового имущества, а также разные деривативы. Они используются при заключении сделок на бирже.

Перечисленные инструменты имеют массу особенностей. Их характеристики, риски и доходность могут значительно отличаться. Эти ценные бумаги соответствуют требованиям рынка, на котором они обращаются.

Фьючерс, своп

Фьючерсный договор обладает теми же особенностями, что и форвардный контракт. Отличие его состоит в том, что потери или выгоды от такой сделки определяются каждый день, а не только в день расчета по сделке. Торги идут ежедневно. Если сегодня цена на товар повысится, покупатель имеет прибыль, а продавец – убыток. Продавец платит эту стоимость. На следующий день торги возобновляются. Стороны на момент их начала ничего друг другу не должны. Это качество фьючерса называют переоценкой, которая проводится в соответствии с действующей рыночной ценой. Если схема выплат является ежедневной, риски финансовых инструментов этого типа снижаются, так как вероятность непогашения долга становится меньше.

Своп (обменный контракт) представляет собой соглашение, в котором две стороны договариваются о проведении обмена денежными потоками в установленный период. Эти контракты бывают валютными, процентными и товарными.

Паевые Инвестиционные Фонды (ПИФы)

В сегменте ПИФов также много градаций. По категориям ПИФы делятся на фонды рыночных инструментов, финансовых инструментов, недвижимости и комбинированные.

По типам – на открытые паевые фонды (ОПИФы) – в таком случае паи могут менять собственника в любой рабочий день; закрытые (ЗПИФы) – когда покупка паев допускается только на старте, а продажа лишь по окончании срока действия договора; и интервальные (ИПИФы) – когда покупки и продажи возможны только по обговоренным датам.

Есть несколько причин, по которым частному инвестору выбирать паи биржевого ПИФа выгодней, чем самостоятельно приобретать акции и облигации, повторив портфель интересующего фонда. Одна из них заключается в том, что частному инвестору доступны далеко не все бумаги доступны и в цене бумаг тоже могут быть различия.