Что надо сделать, чтобы расторгнуть

Когда заемные средства еще не израсходованы, порядок, как отказаться от кредита, если договор подписан, несложен: необходимо направить кредитору письменное заявление о расторжении и возврате средств. Пояснять причины отказа в этом случае необязательно.

Значительно сложнее порядок, как отказаться от кредита после подписания договора, если деньги заемщик получил и потратил. В таком случае вариантов два:

- вернуть досрочно сумму займа. При потребительском кредитовании есть возможность вернуть займ в любой момент, но в условиях соглашения иногда встречается правило о недопустимости досрочного возврата в течение определенного времени. Если возврат возможен, вернув деньги и уплатить начисленные за период пользования деньгами проценты, гражданин исполняет обязательства и закрывает договор;

- направить письменное заявление о расторжении.

Второй вариант необходим, если у заемщика нет возможности вернуть займ, уплатить пени, проценты и штрафы, либо если причина расторжения — нарушение банком условий соглашения. В таком обращении следует раскрыть причины невозможности погасить кредит или суть допущенных банком нарушений. Скорее всего, в ответ на такое обращение поступит либо отказ от расторжения или изменение договора, либо предложение перезаключить его на невыгодных условиях.

Если ответ банка гражданина не удовлетворил, он вправе обратиться в суд с требованием изменить положения существующего договора или расторгнуть его.

Исход такого суда тоже не предрешен:

- если причина обращения — это неспособность заемщика гасить кредит, то ему предстоит доказать, что причины ухудшения его финансового состояния были форс-мажорными, и он в них не повинен. Например, если заемщик потерял работу и из-за этого не платит кредит, суд вправе не признать это обстоятельство форс-мажорным;

- если причина в неисполнении банком условий договора, шансов больше, но заемщику предстоит разъяснить, в чем состояло нарушение.

В любом случае споры с банками редко заканчиваются абсолютной победой физических лиц — все банки располагают штатом сильных юристов, которые специализируются на подобных спорах. Поэтому, если предстоит суд с банком, следует нанять профессионального представителя со знаниями в этой сфере.

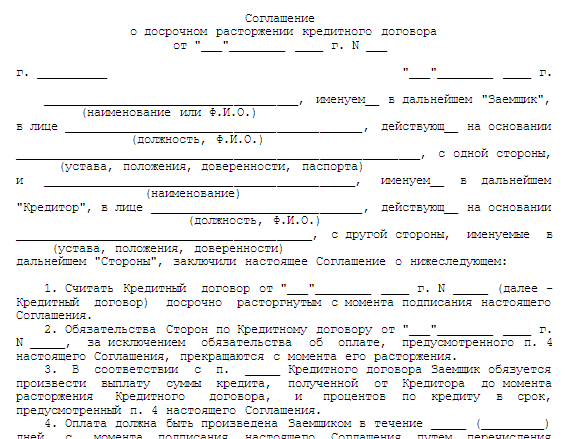

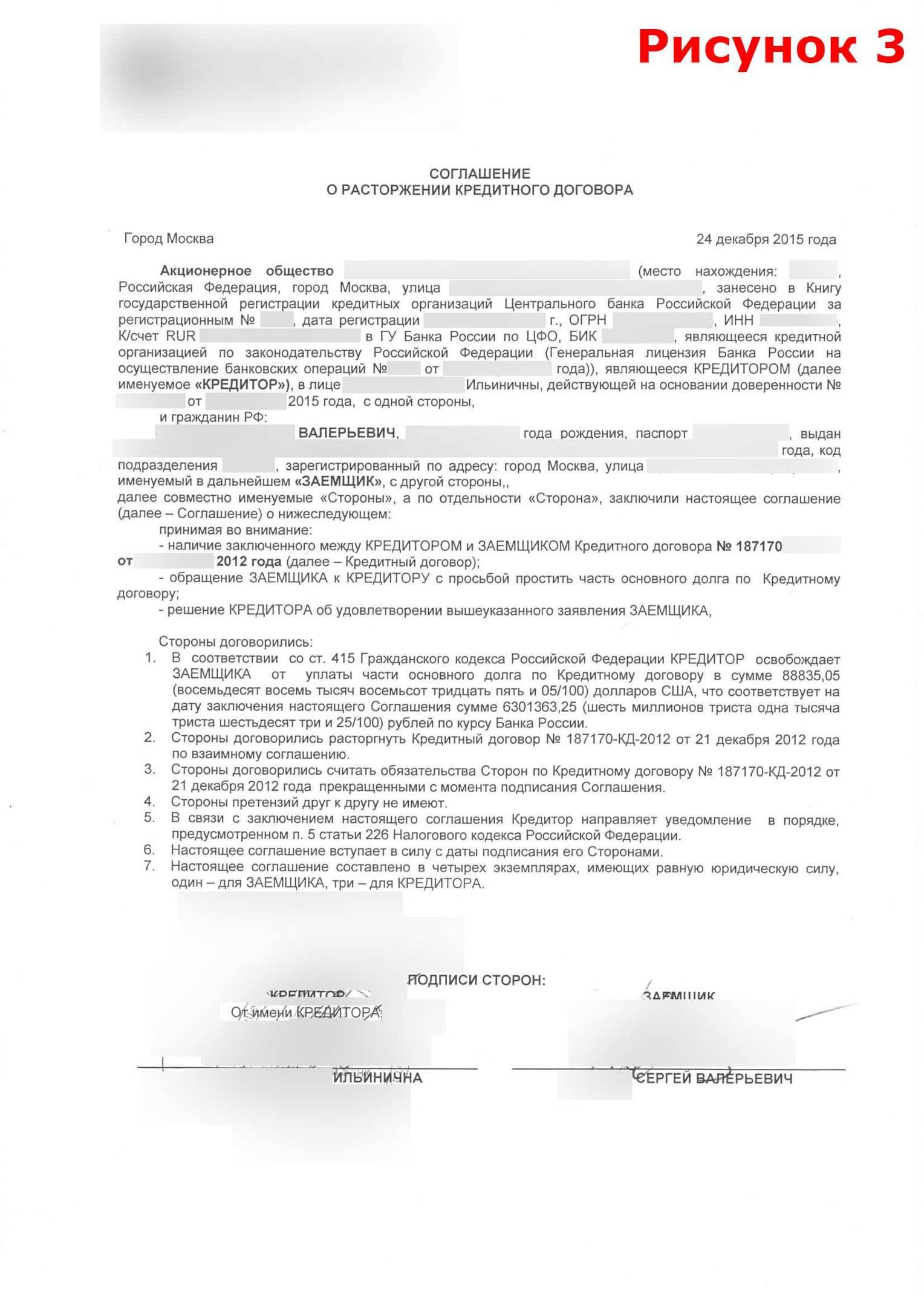

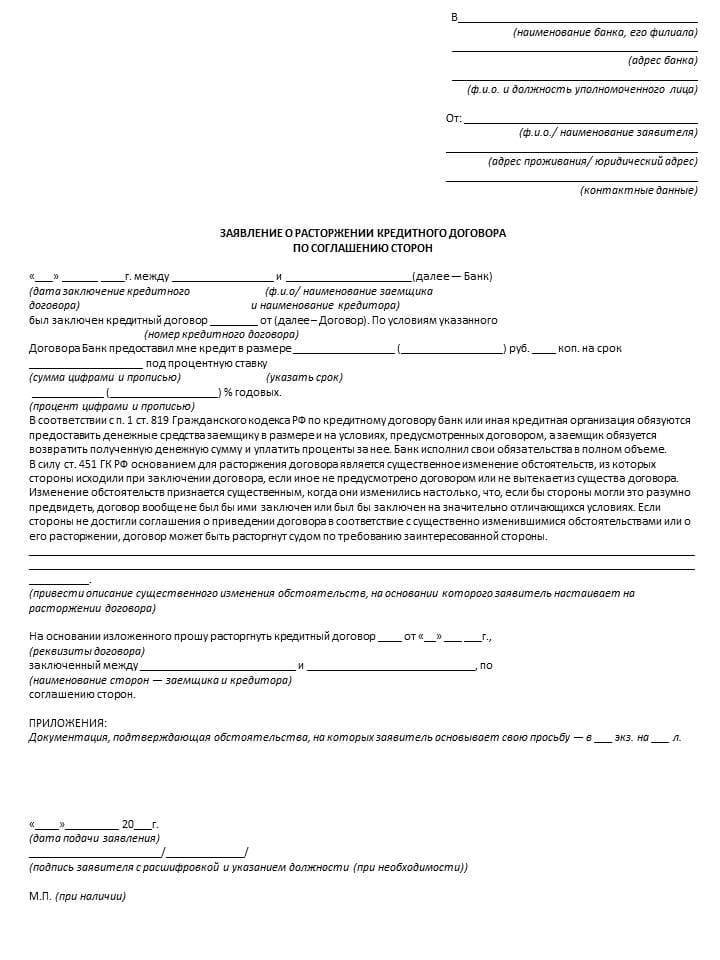

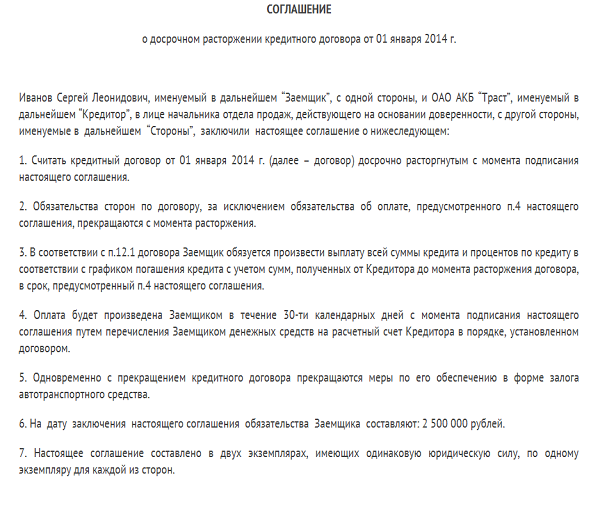

Расторжение договора о кредите по соглашению с банком

Сразу отметим, что в случае расторжения договора все обязательства заемщика и банка считаются прекращенными с момента заключения сторонами соглашения о его расторжении.

Порядок расторжения договора по соглашению сторон зависит от того, погашена ли заемщиком задолженность по кредитному договору и истек ли срок его действия. Рассмотрим варианты расторжения.

Вариант 1. Срок действия договора истек, заемщик полностью выплатил кредит.

При полном погашении кредита каких-либо дополнительных документов (например заявления о расторжении договора, дополнительного соглашения к кредитному договору и т.п.) оформлять и подписывать не нужно. В этом случае договор прекращается автоматически в связи с его надлежащим исполнением.

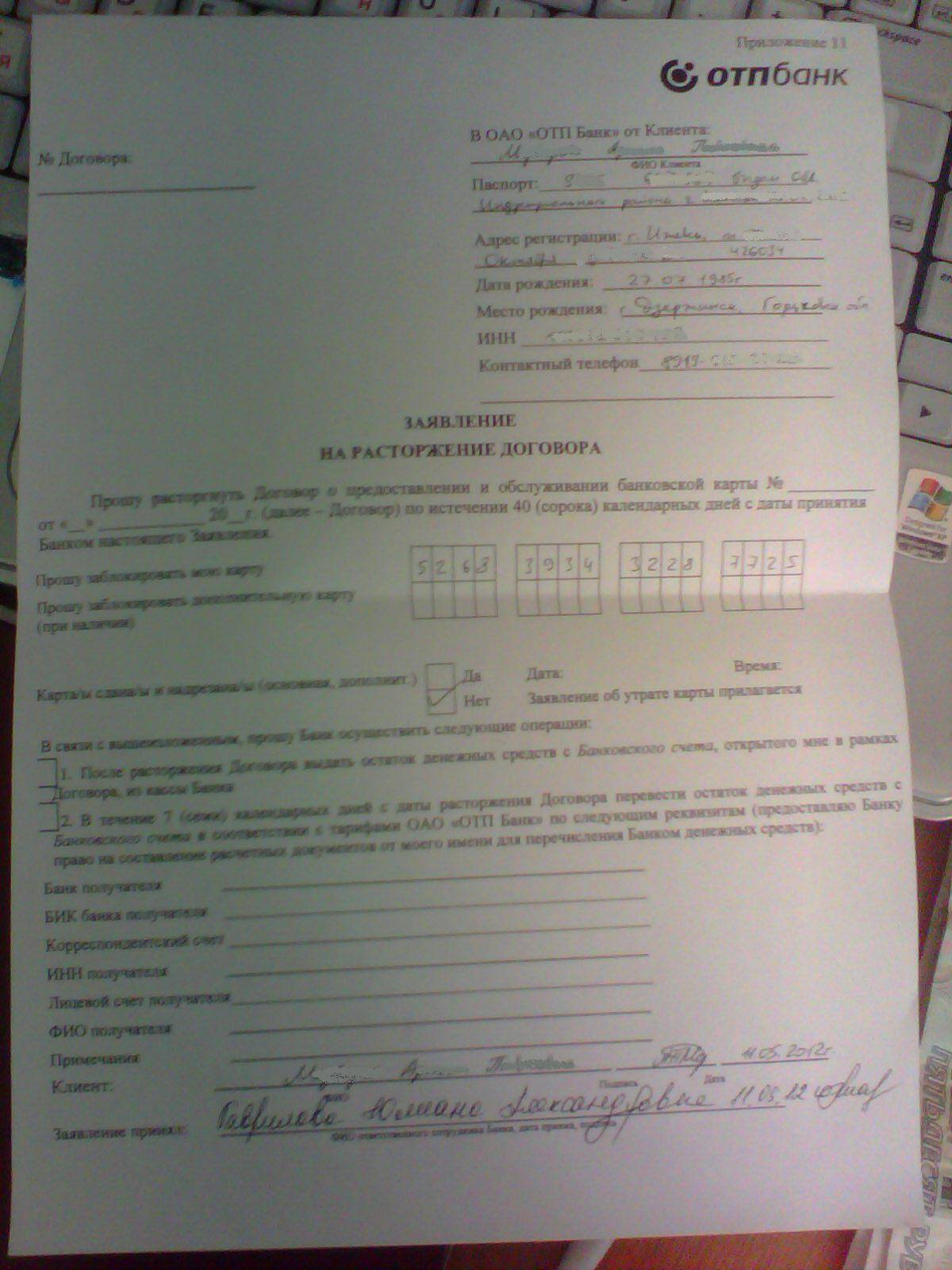

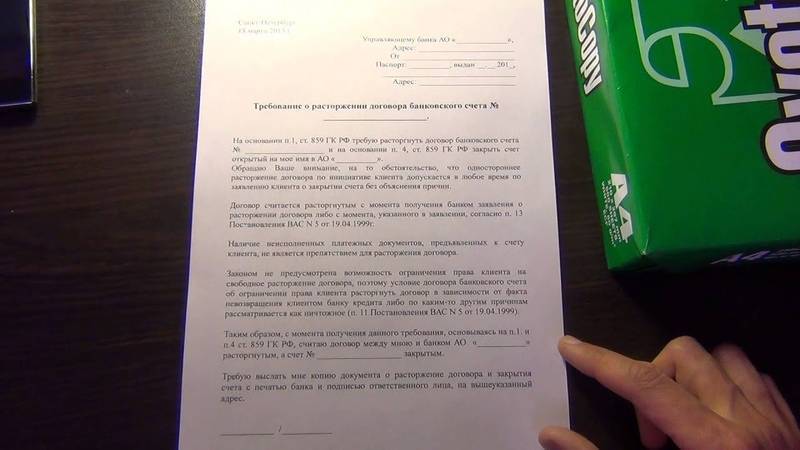

Но в этой ситуации полезно иметь в виду следующее. Довольно часто после выполнения заемщиком своих обязательств по договору, у него могут оставаться перед банком обязательства по другим договорам, заключенным в целях обслуживания кредита. Примером такого договора может быть договор банковского счета (или договор карточного счета), заключенный при предоставлении банком кредита путем безналичного перечисления на расчетный счет заемщика.

Такой договор (и аналогичные ему) не расторгается автоматически в связи с завершением кредитного договора. Поэтому по таким договорам может накапливаться задолженность, например задолженность за ведение и обслуживание банком банковской карты. Все это полезно иметь в виду, чтобы после полного погашения кредита написать заявление в банк о расторжении сопутствующих договоров. После этого необходимо получить у банка справку, подтверждающую отсутствие задолженности перед ним по состоянию на текущую дату.

Вариант 2. Срок действия договора истек, заемщик не выплатил кредит.

Если заемщик не может погасить задолженность в связи с определенными трудностями, то ему рекомендуется обратиться в банк с заявлением о реструктуризации задолженности. Если заемщик этого не сделает, то банк может привлечь коллекторскую организацию (о таком привлечении банк уведомляет заемщика в течение 30 рабочих дней).

Банк рассматривает заявление. После этого он может подписать с заемщиком соглашение, предусматривающее погашение задолженности на новых условиях. По сути, такое соглашение становится неотъемлемой частью кредитного договора. В этом соглашении устанавливаются новые условия кредитования, такие как срок погашения, график погашения, процентная ставка и т.п.

Вариант 3. Срок действия договора не истек.

Здесь действия заемщика зависят от способа получения им денежных кредитных средств. Если между заемщиком и банком подписан кредитный договор на одноразовое предоставление кредитных средств, то заемщик может подать в банк заявление на полное досрочное погашение кредита. В этом случае кредитный договор будет прекращен (расторгнут) автоматически после полного досрочного погашения кредита.

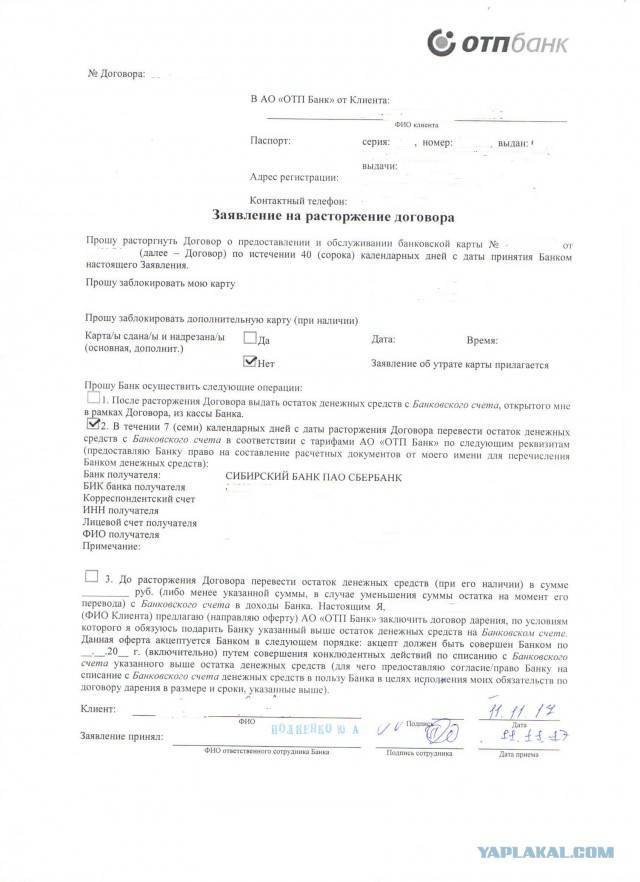

Если же заемщик и банк заключили договор об открытии кредитной линии или о предоставлении карты с овердрафтом (кредитной карты), то в случае полного погашения задолженности заемщику целесообразно подписать с банком дополнительное соглашение к кредитному договору о его расторжении по соглашению сторон. Кроме того, надо подать заявление на закрытие банковской карты. Отметим, что все это делать есть смысл только в случае, если заемщик не намерен в дальнейшем пользоваться очередными кредитными траншами от банка.

Если деньги уже получены

Что делать, если по условиям кредитного договора клиенту выдаются деньги, а не товар? Процедура прекращения отношений с банком будет выглядеть по-другому. Как и в предыдущем случае, для отказа от кредита нужно иметь веские причины. Например, от клиента скрыли важные условия выплаты (процентную ставку, переплату, необходимость заключения дополнительных соглашений и т.д.).

Правда, доказать факт умышленного или случайного сокрытия существенной информации будет сложно. Подобные судебные разбирательства с банками могут длиться не один год. Ну а пока клиент не доказал неправомерность кредитного договора, по закону у него есть обязательства перед кредитором. Это значит, что необходимо вносить ежемесячные платежи, а при отсутствии выплат будут начисляться пени и штрафы.

Как происходит отказ от кредитного договора? Вам нужно обратиться в банк и написать соответствующее заявление, обосновав причину своего намерения. Затем дождаться ответа кредитора. Постарайтесь решить вопрос мирно, такой вариант на руку обеим сторонам.

Проблема в том, что человеку придется заплатить проценты за время фактического пользования займом. Если нет моратория на досрочку, можно отказаться от кредита на следующий день и внести совсем небольшую переплату. Некоторые банки запрещают досрочное закрытие в течение первого месяца и снимают проценты за этот период. Лучше всего внимательно ознакомиться с текстом кредитного договора еще перед его подписанием, уточнить непонятные моменты и поставить свою подпись, только когда в этом твердо уверены.

Прекращение действия документа может происходить по инициативе заемщика или самого банка. Конечно, финансовой организации проще отказаться от заключенного соглашения. У любого кредитора есть целый штат юристов, которые досконально знают все тонкости этого вопроса и имеют подобный опыт.

Наилучшим решением проблемы станет согласие банка пойти вам навстречу и урегулирование разногласий мирным путем. В этом случае клиенту предлагаются условия прекращения действия кредитного договора, о чем его извещают в письменном виде. В противном случае придется обращаться в суд.

Для возврата кредита нужно действовать следующим образом:

- оповестите банк о своем намерении отказаться от выполнения условий заключенного соглашения;

- составьте заявление, в котором укажите причину своего отказа;

- дождитесь ответа кредитора в письменном виде, он может положительным или отрицательным;

- сообщите банку, согласны ли вы с предложенными мерами урегулирования вопроса.

Оптимально, если кредитная организация предложит свои варианты решения проблемы, а не просто даст отписку на ваше обращение. В любом случае стоит постараться договориться мирным путем. Чаще всего банки все же идут на уступки и готовы рассмотреть вопрос в индивидуальном порядке.

Обман взрослого дееспособного человека

Также заблуждаться на тему законности и целесообразности сделки может и дееспособный человек, который, однако, в момент заключения сделки не мог осознавать свои действия или руководить ими.

На этом основании остановимся подробнее и напомним читателям про группу предприимчивых дельцов, которые действовали по всей России в середине 2010х, и про придуманную ими схему обмана.

Суть схемы заключалась в том, что доверчивых женщин всеми правдами и неправдами заманивали в офис для получения бесплатной косметологической процедуры в рамках рекламной акции.

Каждая женщина на свете мечтает быть красивее, тем более бесплатно, так что поток клиентов был неиссякаем. В офисе на посетительниц оказывалось мощнейшее психологическое воздействие, некоторые даже говорили о каком-то чае с неизвестными препаратами, затуманивающими рассудок.

По итогам визита женщины выходили из косметологического центра с совершенно бесполезным набором якобы чудодейственных средств для ухода за кожей, красная цена которому 1,5 тысячи рублей, и подписанным кредитным договором на сумму от 30 до 200 тысяч рублей — в зависимости от наглости «косметологов».

Ведь большинство таких женщин приобретали заветный чемодан с косметикой в кредит. Договор кредитования подписывался «не отходя от кассы», то есть не в банке, а в салоне, что на тот момент было прямым нарушением закона «О потребительском кредите».

По такой же схеме — навязать ничего не понимающему растерянному человеку кредит — действовали установщики пластиковых окон и фильтров для якобы «очистки воды», которые действовали на основании химической реакции электролиза.

Чрезмерно высокая ставка по кредиту может служить основанием для признания договора недействительным?

Что интересно, суды чаще всего отказывали в прекращении таких кредитных договоров: товар потребителю передан, а значит все законно и явное завышение цены не может быть поводом расторгнуть договор.

Однако как пример торжества справедливости можно привести решение суда в Саратове: там в рамках дела по ходатайству истца была проведена психологическая (!!!) экспертиза, которая признала, что в момент приобретения косметики и подписания кредитного договора женщина находилась под влиянием гипноза (!!!), что подходит как иллюстрация рассматриваемого нами пункта. В итоге кредитный договор суд признал недействительным, «косметологов», естественно, и след простыл, а пострадал в итоге банк, «попавший» на перечисленные сомнительной фирме деньги.

А в Ставропольском крае «косметологи» вообще не заморачивались: просто не дали женщине никакой косметики, а отправили ее восвояси с подписанным кредитным договором, который впоследствии суд также аннулировал.

Маховик правосудия раскручивается хоть и медленно, но неизбежно, поэтому в итоге этими дельцами заинтересовались полицейские, последовало возбуждение нескольких резонансных уголовных дел. Но это, как говорит телеведущий одной замечательной передачи, уже совсем другая история, которая не имеет отношения к данной статье.

Признает ли суд справедливым требование о компенсации морального ущерба, если сделку кредитования признают недействительной?

В течение какого времени можно принять решение о расторжении кредитного договора

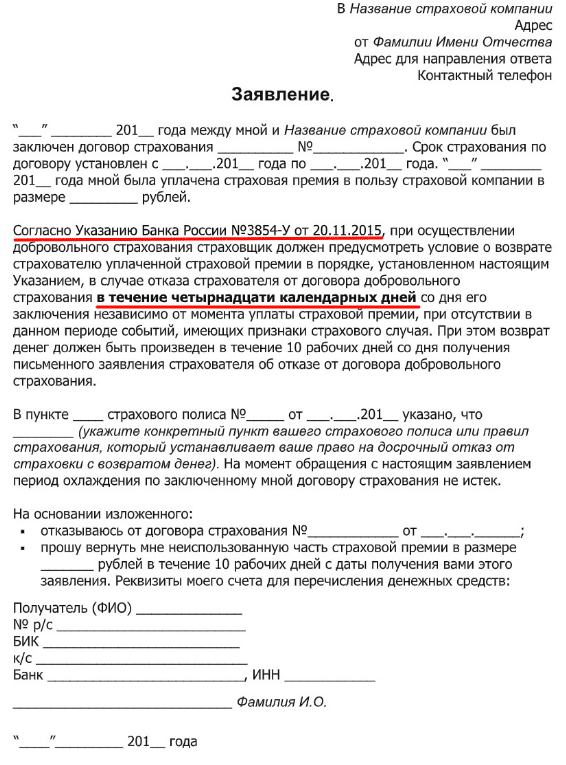

Часто случается так, что заемщик при подписании кредитного договора по невнимательности или незнанию не обращает внимания на существенные условия. Следствием этого является невозможность в дальнейшем надлежащим образом выполнить обязательства по возвращению долга. На законодательном уровне существуют программы защиты потребителей, которые страхуют заемщика в подобных случаях. Даже подписав соглашение, гражданин имеет право в течение 14 дней после этого отказаться от кредитного продукта.

Прерывая сотрудничество с кредитной организации в течение 14 дней, клиент не обязан указывать причины своего решения.

Фактически расторжение кредитного договора в течение 14 дней после его подписания расценивается как отзыв решения заемщика по заключению сделки. Процедура может быть оформлена намного быстрее, если клиент укажет объективные причины подобного шага.

Бывает и так, что заемщик второпях подписывает кредитное соглашение, не разобравшись детально в его условиях. В результате банку удается навязать необязательные комиссии и прочие выплаты, которые приводят к значительному удорожанию услуги. В этом случае заемщику лучше всего обратиться в банк, расторгнуть кредитный договор и заключить новый, более выгодный, что позволит существенно сэкономить, иногда до 20 процентов от общей суммы переплаты.

Если же в действиях финансовой организации наблюдаются явные факты обмана, то лучше всего расторгнуть кредитный договор и полностью прекратить отношения с подобной компанией. В этом случае мошенничество со стороны кредитора будет достаточным основанием для такого действия. Финансовая организация может вводить в заблуждение клиента, предоставляя искаженную информацию в рекламных материалах, во время консультации — всё это является весомым поводом расторгнуть соглашение.

Как правило, при выявлении подобных фактов кредитор не возражает, соглашаясь на требования клиентов об аннулировании договора. В противном случае, когда дело доходит до суда, это является сильным ударом по репутации финансовой организации.

Прежде чем инициировать процедуру расторжения кредитного договора, заемщику следует детально изучить все аспекты этого дела, ознакомиться со своими правами и обязанностями. Зачастую обычному человеку достаточно сложно оперировать обширной юридической информацией, не хватает знания законов. В таком случае имеет смысл обратиться за помощью к юристу.

Не следует забывать, что расторгнуть кредитный договор без объяснения причин заемщик имеет право только в течение 14 дней с момента подписания. В дальнейшем разбирательство по поводу одностороннего отказа от кредитного продукта будет проходить только в суде. При этом заемщику нужно будет предоставить доказательства недобросовестности кредитора.

Со стороны финансовых организаций нередко встречается практика, когда клиенту договор выдается не сразу, а по истечении 14 дней. В этом случае у заемщика не остается легальной возможности легко отказаться от навязанных ему невыгодных условий. Подобный факт является грубым нарушением закона. Поэтому клиент вправе рассматривать вместо фактической даты подписания договора момент получения на руки своего экземпляра с мокрой печатью, если эти события произошли не одновременно.

Кто выступает инициатором

Субъектами договора займа выступают физические или юридические лица (коммерческие или некоммерческие компании). В особых случаях одной из сторон соглашения может выступать государственная структура.

Как правило, инициатором расторжения выступает кредитор, поскольку основные проблемы связаны с ненадлежащим выполнением должника условий договора.

Другой вариант досрочного расторжения договора – это найти в самом соглашении ошибки или доказать осуществление кредитором неправомерных действий.

Поводов для досрочного прерывания соглашения у кредитора намного больше, чем у заемщика.

Как показывает практика, основные причины такого расторжения – это несвоевременный возврат долга, игнорирование штрафов, предоставление ложной информации должником на этапе заключения сделки.

Также происходит расторжение договора займа в связи с отказом в выплате процентов заемщиком. Если предметом соглашения выступает какое-либо имущество, то причиной может выступать ненадлежащее пользование полученными ценностями.

В любой из описанных ситуаций кредитор будет прав и ему не будет отказано в завершении данной сделки.

Досрочное расторжение соглашения не предполагает снятие всех обязательств с заемщика. Расторжение договора займа без оплаты существующего долга не возможен.

Должник обязан вернуть всю сумму, которую взял у займодавца. При этом следует отдать и причитающиеся кредитору проценты.

Заемщик имеет право выступить инициатором в прекращении договорных отношений с кредитором.

К наиболее распространенным причинам расторжения сделки относят:

- незаконное взимание с должника штрафных санкций или комиссий;

- изменение первичных условий, которые были указаны в договоре, без уведомления заемщика.

К таким комиссиям относят – оплата услуг МФО или банку по ведению счета, за выдачу займа или за преждевременный возврат долга. Все эти причины являются серьезным основанием для разрыва соглашения.

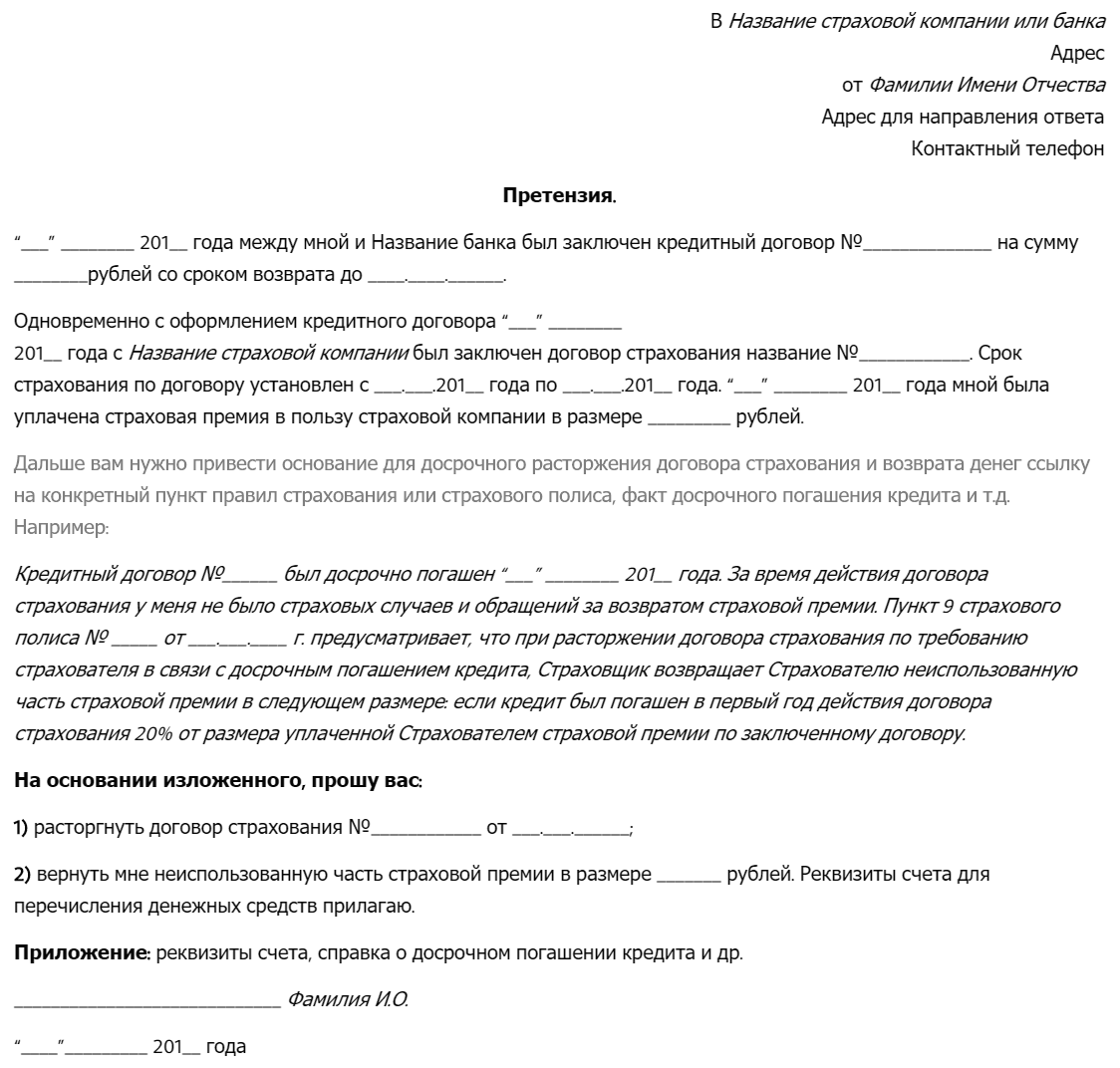

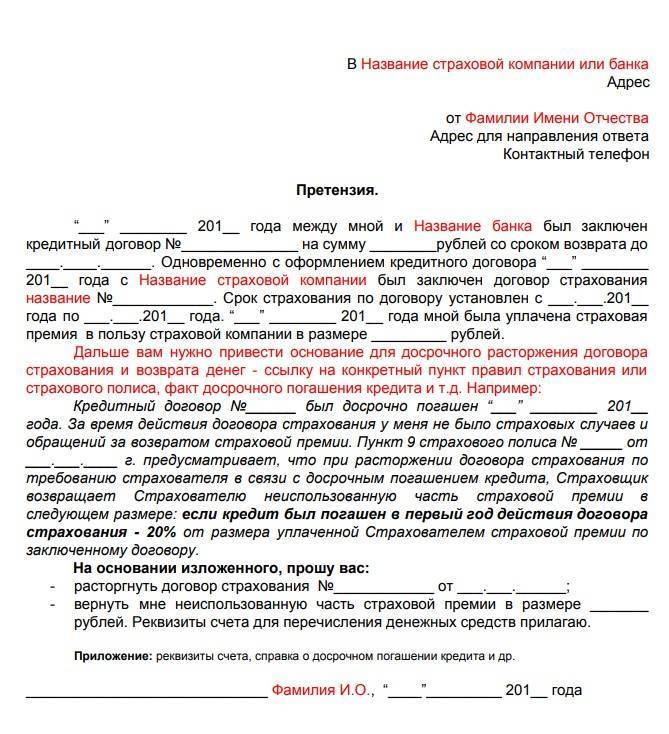

Для этого изначально следует подать претензию, а в случае отказа кредитора признавать неправомерные действия, обращаться в суд.

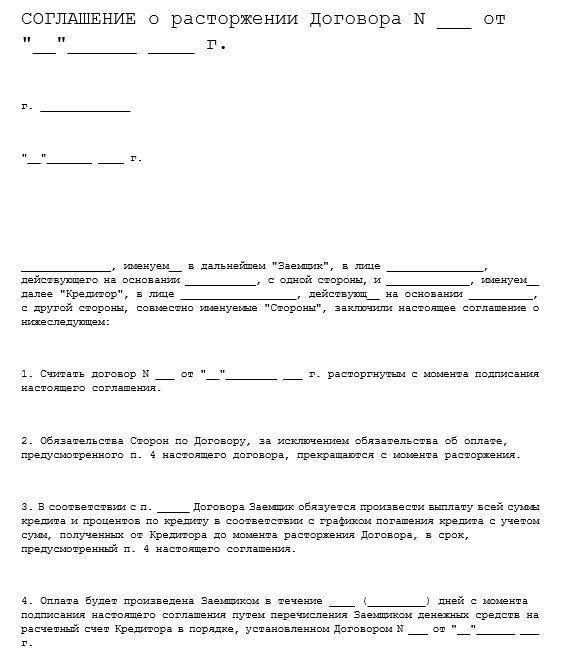

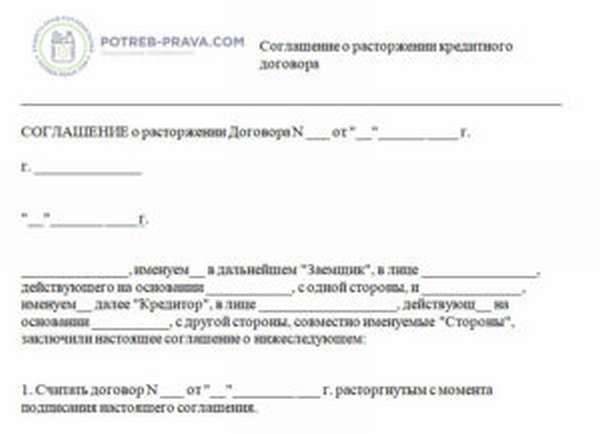

Для юридического оформления расторжения можно заполнить стандартную форму соглашения.

Как правило, порядок заключения следующий:

- Инициатор доносит до второй стороны предложение о досрочном расторжении соглашения.

- Если в течение 30 дней лицо не получило ответ от контрагента, то он вправе озвучить свои требования в зале суда.

Также договор может быть завершен по причине обоюдного решения. В момент принятия такого решения можно составлять соответствующее соглашение. При этом следует знать, что оформляется оно по такому же принципу, что и основной договор займа.

Последствия расторжения в зависимости от вида договора

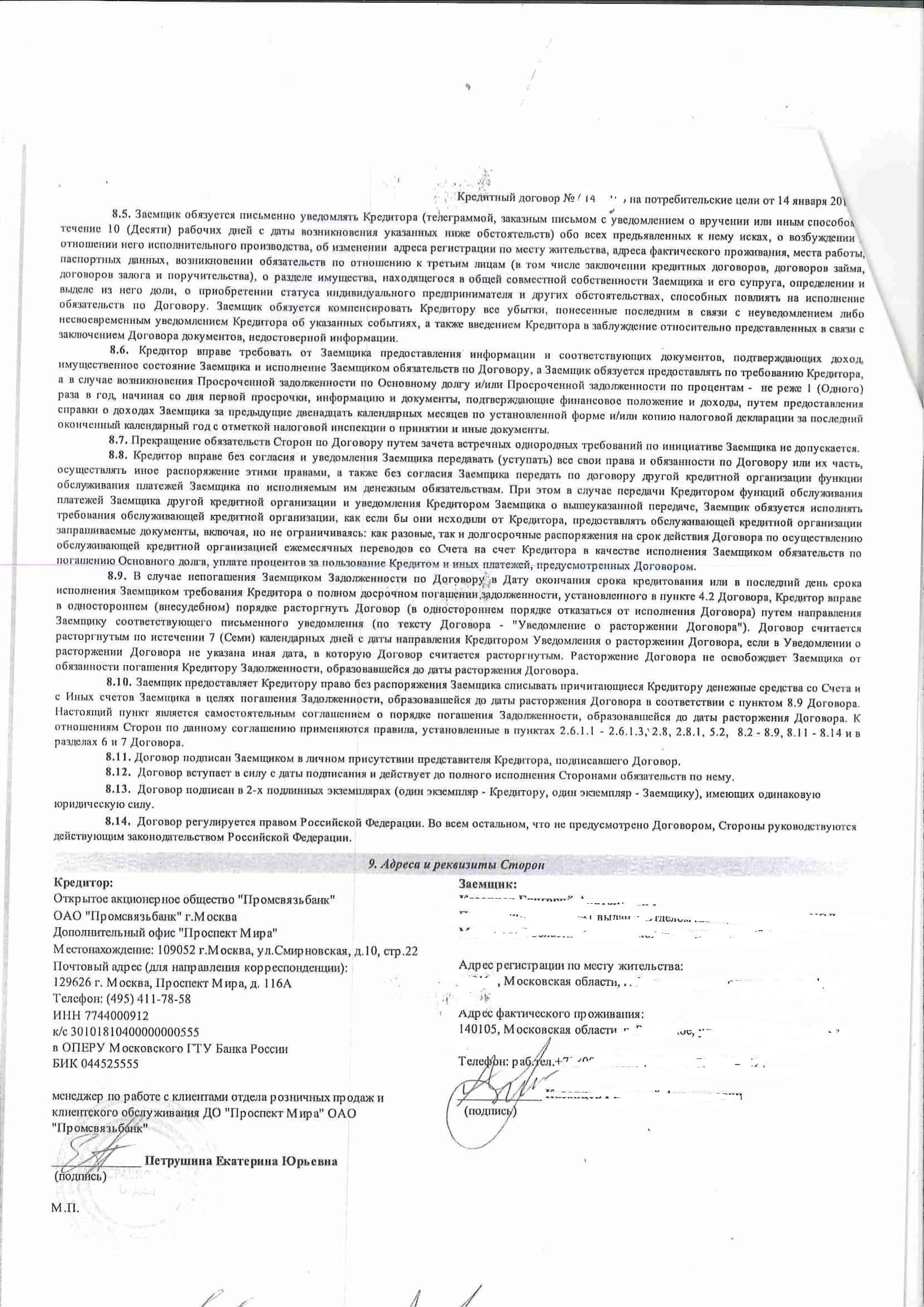

В случае обоюдного согласия сторон на расторжение КД, они самостоятельно определяют наступление последствий. На практике в добровольном порядке расторгнуть договор с банком почти невозможно. Дело в том, что все банки – юридические лица, подчиняющиеся коллективному руководству – совету директоров. Добиться единогласия от нескольких человек, заинтересованных в получении прибыли, практически невозможно. В силу этого, работники кредитных отделов, непосредственно работающие с клиентами в офисах банка, следуют инструкциям и не могут допускать инициативы, направленные на расторжение КД, при котором хоть в малейшей степени будут ущемлены интересы владельцев банка.

Последствия зависят от вида КД. Наиболее распространенными являются:

Кредит на потребительские цели без обеспечения

Наиболее распространенный вид кредитования, в котором источником заинтересованности банка в кредитовании выступают проценты. Если заемщик нарушает условия договора, то он вынужден будет выплатить банку:

- невыплаченную часть средств;

- проценты за обслуживание кредита;

- неустойку или штраф (определяется КД).

Основанием для наступления этих последствий является невыплата очередного взноса в течение 60 дней (ст. 14 ФЗ-353). Противоположная ситуация – когда нарушителем является кредитор, заемщик вправе взыскать с него суммы, выплаченные банку после выявления нарушения (излишние).

Кредит под обеспечение

Влечет для заемщика негативные последствия в виде обращения взыскания (ареста) на залоговое имущество и его реализацию на торгах, для покрытия невыплаченной части кредита и процентов. Из оставшейся части покрываются судебные расходы и услуги адвокатов. Если что-то остается после этого, средства возвращаются должнику.

В случае доказанности вину кредитора залоговое имущество остается у заемщика, а банк обязан возместить судебные расходы и убытки, связанные с расторжением договора.

Автокредитование

Сложное в реализации расторжение, в силу того, что сторонами договора выступают три стороны: автосалон, банк, заемщик. Основанием расторжения по инициативе заемщика может быть несоответствие автомобиля заявленным характеристикам (выявленные дефекты) либо неисполнение банком условий оплаты покупки. При расторжении следует руководствоваться ст. 18 закона №2300-1, которая предусматривает пропорциональное уменьшение стоимости товара или замену на соответствующий, но качественный.

Отказ от кредита до вступления в силу

Мы можем сразу успокоить потенциальных заемщиков – до того момента, пока вы не получили кредитные средства от банка, можно отменить договор. Такое право заемщика закреплено п. 2 ст. 821 Гражданского кодекса (ГК РФ). В нем говорится о праве заемщика отказаться от выполнения кредитного договора полностью или частично. При этом необходимо о своем решении оповестить кредитора до установленного договором срока, если иное не прописано в соглашениях к договору и иных правовых документах банка. Не стоит боятся санкций или любого рода ограничений за отказ воспользоваться услугами кредитора. Отказ может быть безусловным и не требует обоснований со стороны заемщика. Любые санкции и штрафы со стороны банка будут незаконны.

Как расторгнуть договор после получения денежных средств на руки

Расторжение экспресс кредита, при котором предметом договора является не товар, а денежные средства, процедура, требующая особого внимания.

Для того чтобы расторгнуть договор после получения кредита, и при этом не оплатить банку ни копейки, нужна не только веская причина, но и огромное терпение.

Если, например, причиной отказа от кредита, будет являться то, что сотрудник банка умышленно скрыл от клиента итоговую сумму переплаты, то расторгнуть договор будет крайне сложно. Все дело в том, что клиент должен доказать, что сотрудник банка ввел в заблуждение. А это непросто. Тем более, что судебные разбирательства могут затянуться на долгие месяцы, а за это время могут набежать, как проценты, так и штрафы и неустойки.

Принимая во внимание эти факты, при желании отказаться от кредитования после получения денежных средств, клиенту нужно:

- Как можно быстрее обратиться в кредитное учреждение, с написанием соответствующего заявления;

- Решить проблему с банком мирным путем.

Обычно банки оформляют такие процедуры, никак отказ, а как досрочное погашение кредита. При этом клиенту будет необходимо оплатить проценты за каждый день «пользования» займом.

Стоит отметить, что досрочное погашение возможно на основаниях, прописанных в кредитном договоре. Многие банки допускают его по истечении нескольких месяцев. Соответственно, при отказе от кредита, клиенту придется оплатить проценты за это время. Поэтому подписывать кредитный договор стоит после его детального изучения.

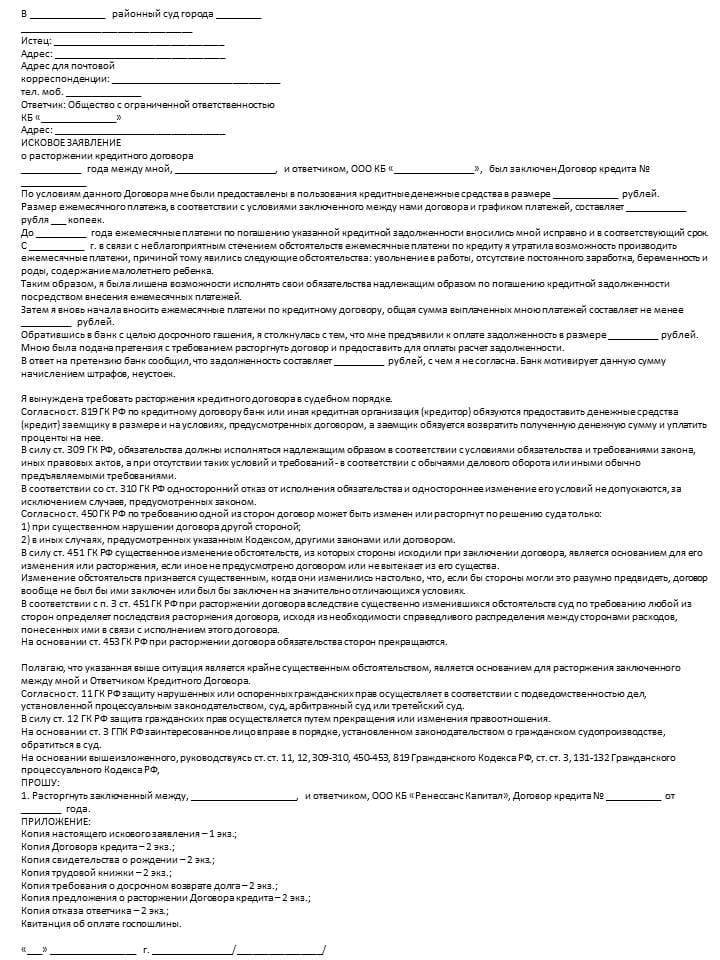

Этапы расторжения кредитного договора

Кредитный договор, может быть, расторгнут как заемщиком, так и самим банком. Что касается самого кредитного учреждения, то ему естественно в этом вопросе намного легче. Ведь договор составлялся штатными юристами, которые знают все нюансы, и имеют опыт в решении таких вопросов.

Банк уведомит клиента, и предложит ему согласиться с условиями расторжения договора добровольно либо через суд.

Для того чтобы расторгнуть кредитный договор, клиенту потребуется осуществить ряд действий представленных в таблице ниже.

№ п/п

Этап

Примечание

1

Оповестить банк

На этом этапе очень важно учесть время. Чем раньше клиент

оповестит банк, тем выше будут шансы получить положительное

решение банка.

2

Написать соответствующее заявление

В документе нужно указать причину, а так же подробно

описать ситуацию, при которой необходим отказ от кредита.

3

Ожидать ответа банка

На адрес клиента должно прийти письмо от финансовой

организации с ответом на заявление

Он может быть как

положительным, так и отрицательным. В любом случае банк

предложит ряд действий для урегулирования вопроса.

4

Уведомить банк

После получения письма, требуется уведомить банк о

согласии, или несогласии с предложенным планом действий.

Стоит отметить, что расторжение кредитного договора лучше всего осуществить мирным путем. Банк при необходимости сможет пойти на уступки, и рассмотрит возникшие вопросы в индивидуальном порядке.

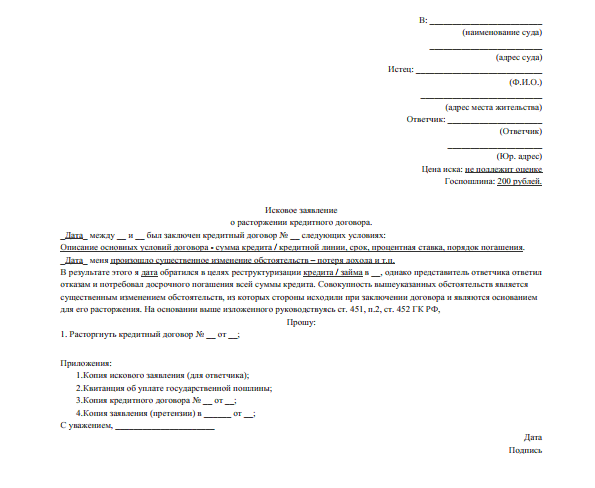

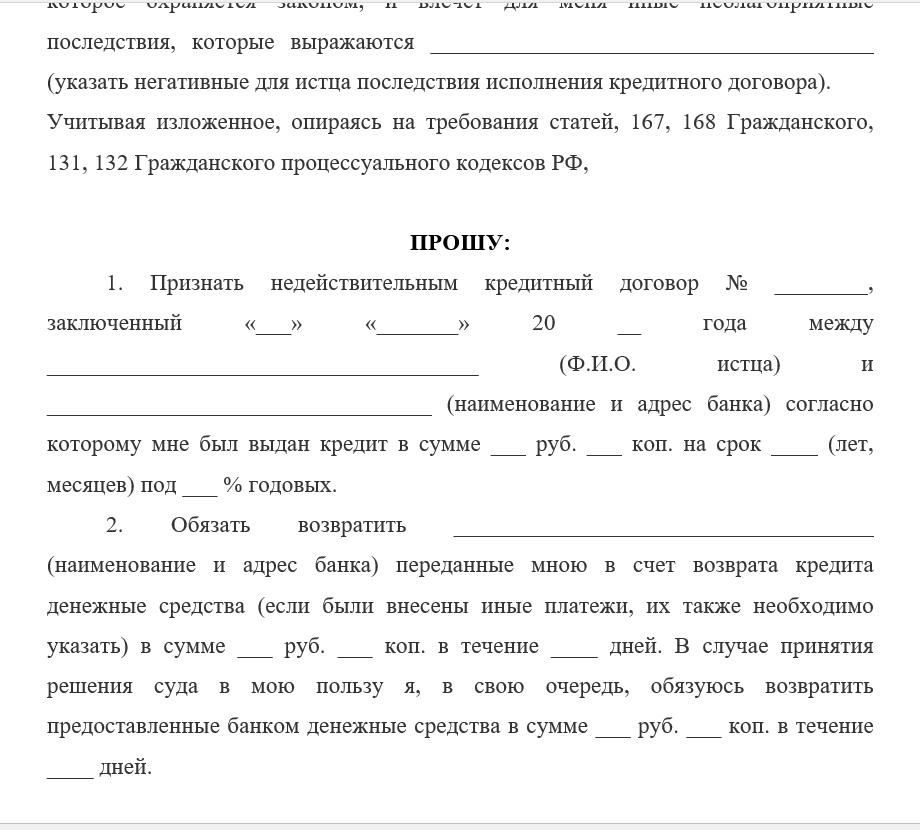

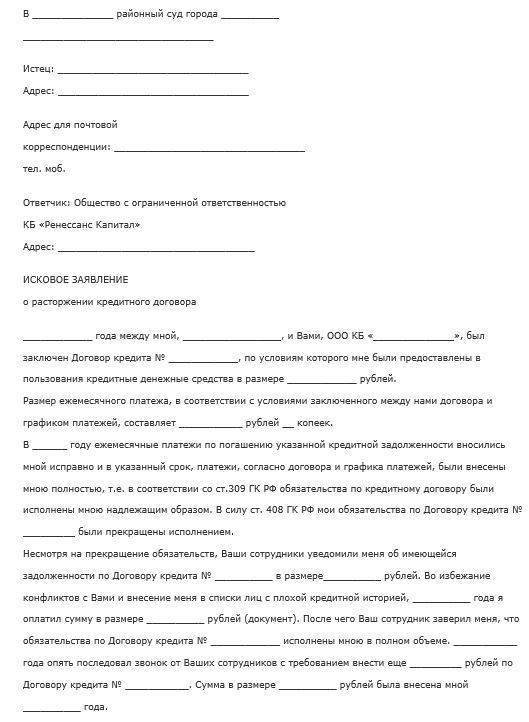

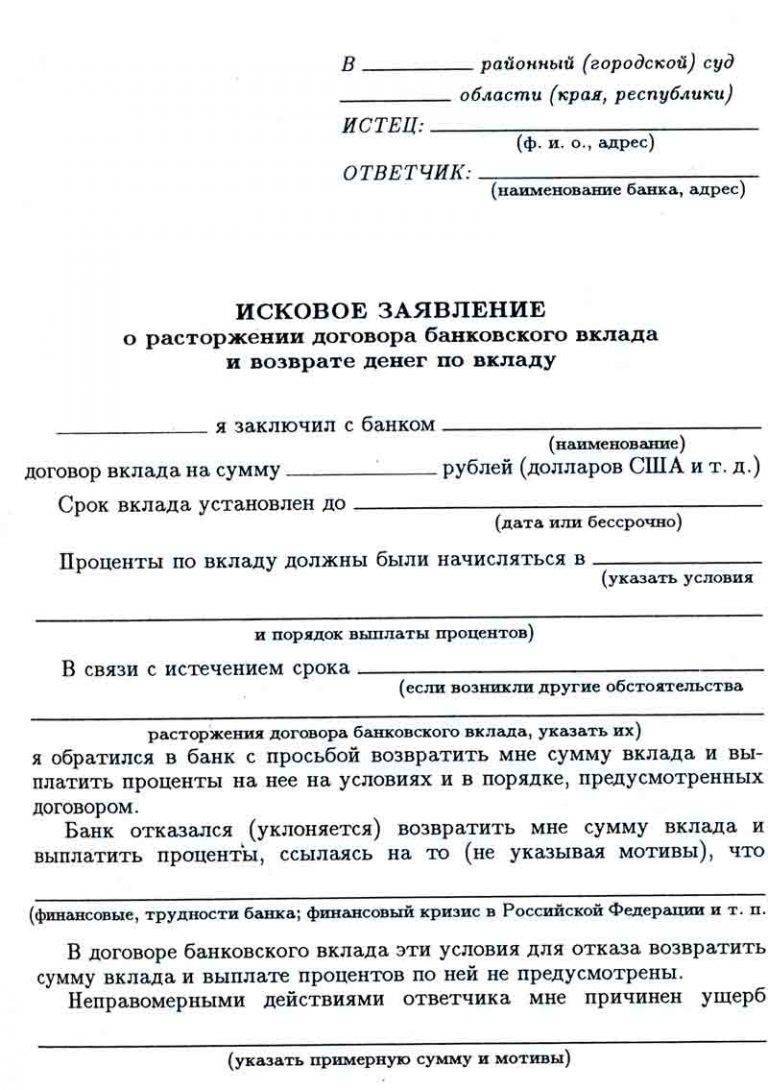

Исковое заявление о расторжении кредитного договора: образец и структура

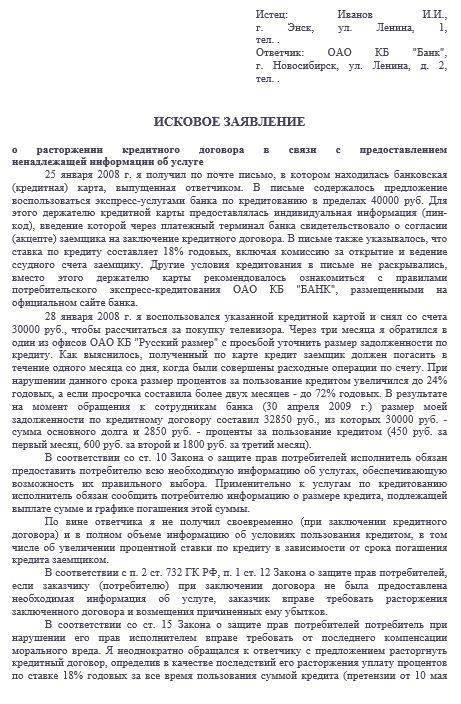

Исковое заявление в суд составляется в соответствии с общими требованиями к данному документу:

- содержит наименование суда, истца, ответчика и всех заинтересованных лиц;

- требования истца и законные основания для их выдвижения;

- причины подачи иска и обстоятельства невозможности выполнения кредитных обязательств, подкрепленные документально;

- перечень приложений к иску, включая подтверждение уплаты госпошлины.

Положительное решение гарантировано, если в качестве причины указывается ужесточение договорных условий со стороны банка, например, изменение процентной ставки, суммы штрафов и так далее.

Ухудшение материального положения заемщика для банка становится уважительной причиной, если истец докажет, что в ближайшее время его ситуация не улучшится, например, он в течение нескольких месяцев не может найти работу или у него изменилось состояние здоровья.

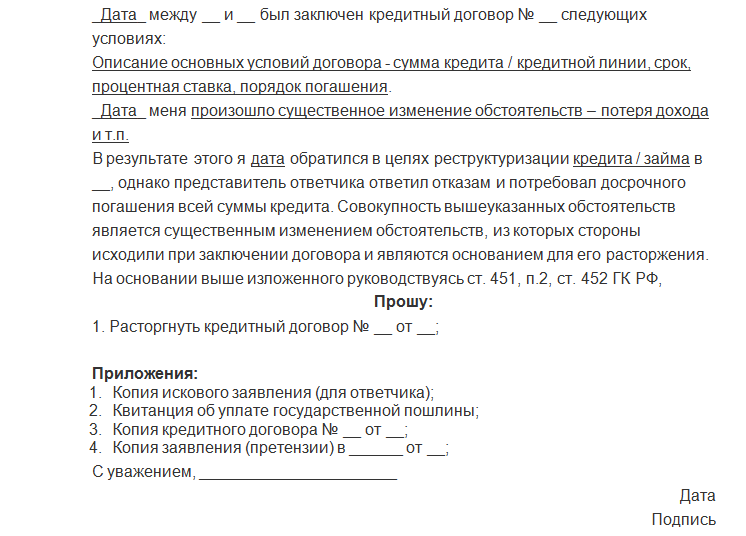

Расторжение, когда кредит не погашен

Если заемщик оказывается в ситуации, когда не может погашать кредит, он может расторгнуть договор с банком и передать кредитору полномочия по самостоятельному взысканию задолженности. К сожалению, банки относятся к этому неодобрительно и редко соглашаются на расторжение по инициативе одной стороны.

В этом случае, документ расторгается на основании решения суда. Но прежде чем переходить к судебному способу решения, заемщику необходимо написать заявление о расторжении кредитного договора. Если в течение месяца не будет получено ответа или придет отказ в расторжении, то можно подавать исковое заявление.

Этот способ только кажется более простым. Служащие банка не торопятся заниматься этой работой, и в течение длительного времени (от полугода до трех лет) заемщику начисляются штрафные санкции и пени, которые с него в дальнейшем будут взысканы.

Как расторгнуть кредитный договор после погашения

Не всегда погашение суммы кредитной задолженности ведет к автоматическому расторжению договорных обязательств. В некоторых обстоятельствах для этого потребуется оформить заявление и предоставить его в банк.

Такая ситуация возникает при досрочном погашении кредита, если банк по условиям договора продолжает начислять проценты и штрафные санкции.

При личном вручении документа необходимо получить отметку должностного лица на его копии.

Если речь идет о рефинансировании кредита или нескольких кредитов, то процедура такая же, как при погашении оплаченной задолженности.

Случаи расторжения без заявления

Автоматическое расторжение документа производится только в тех случаях, когда обе стороны полностью выполнили свои обязательства, т. е. кредитор предоставил средства, а заемщик в полной мере и своевременно их погасил.

В этом случае никаких заявлений не потребуется, но заемщику настоятельно рекомендуется получить в банке справку об отсутствии задолженности и убедиться, что все договоры прекращены.

Если заемщик решил отказаться от кредитования до получения денежных средств, ему достаточно уведомить банк о своем решении. В данных обстоятельствах (до перечисления сумм на счет) договор считается не вступившим в силу, и для его расторжения достаточно одностороннего уведомления.

Расторжение по инициативе банка

Если заёмщик нарушает пункты договора и не исполняется свою часть обязательств, то банк вправе востребовать задолженность в полном объёме до времени, оговоренного в документе.

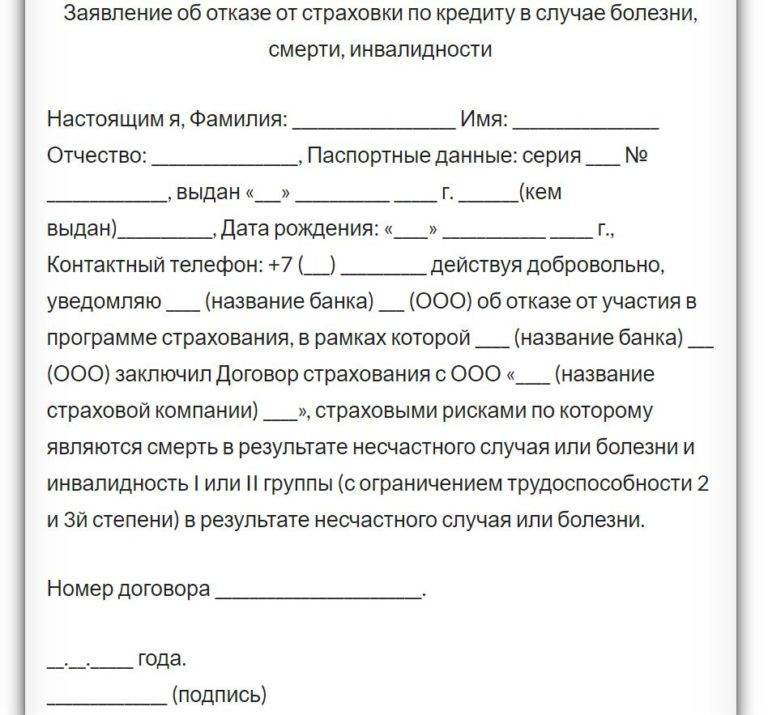

Причины, по которым договор может быть расторгнут банком по своей инициативе на основании закона о правах потребителя:

- задолженность по оплате потребительского кредита в течение месяца (для ипотечного справедлив срок три месяца);

- просрочка платежа, превышающего 5% от остаточной суммы займа;

- нарушение любых существенных для банка условий кредитного договора.

На основании закона о залоге:

- передача залогового имущества третьему лицу без разрешения банка;

- потеря или уничтожение предмета залога по причине, независящей от финансовой организации.

По закону об ипотечном кредите:

нарушение каких-либо обязательств, прописанных в ипотечном контракте, например, пункта о страховании ипотечного имущества.

Прежде чем требовать расторжения кредитного контракта, финансовая организация обязана попросить вас исполнить свои текущие и просроченные обязательства в оговоренный законом срок (для потребительского кредита составляет 30 дней, а для ипотеки – 60 дней). Если вы исполните эти условия, то расторжение аннулируется.

○ Способы расторжения кредитного договора.

В соответствии со ст. 450 ГК прекратить действие договора возможно по соглашению сторон или через суд. Также допускается отказ от получения средств, немедленный их возврат, досрочная выплата и др

У каждого способа расторжения кредитного договора есть свои особенности, которые важно знать. Также необходимо учитывать условия, при которых им можно воспользоваться

Проще всего отказаться от займа сразу после его оформления, причем это можно сделать даже тогда, когда деньги уже получены.

До перечисления средств.

На основании п. 2 ст. 821 ГК и п. 1 ст. 11 Закона 353-ФЗ заемщик имеет возможность отказаться от получения денег без каких-либо объяснений. При этом он обязан уведомить банк до указанного в договоре срока выдачи денег. Финансовая организация не вправе включать в документ условия о штрафах за отказ от получения средств.

Сразу после перечисления средств.

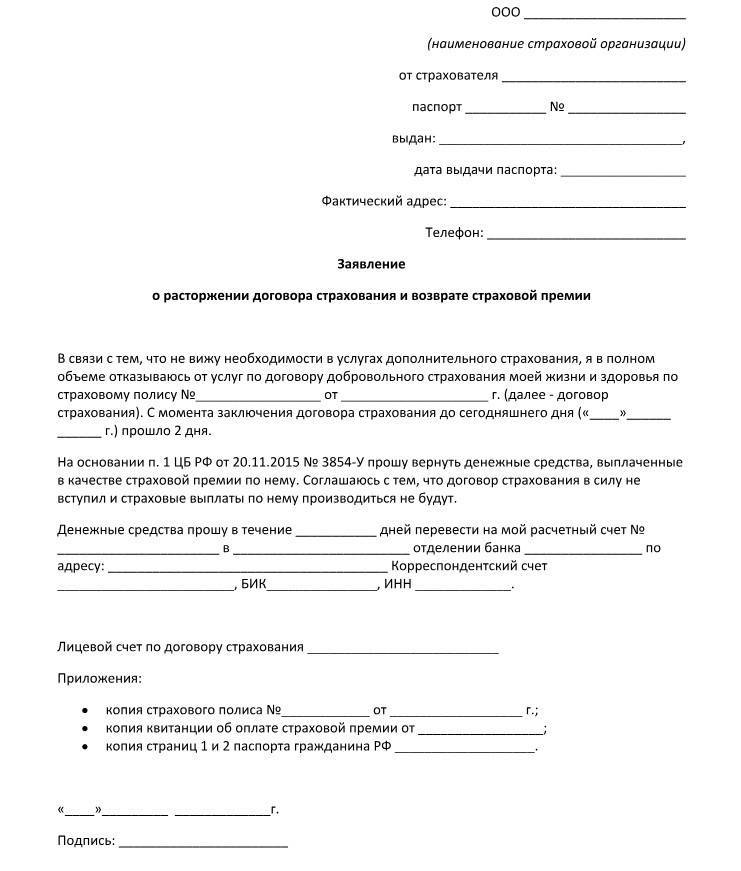

После получения денег можно вернуть кредит в течение 14 дней на основании п. 1 ст. 11 Закона 353-ФЗ. Уведомлять банк при этом не обязательно, но нужно будет заплатить проценты за фактический срок пользования займом. Если кредитом оформлялся на определенные цели, то вернуть средства разрешается в течение 30 дней с момента получения, также заплатив проценты.

В судебном порядке.

Для расторжения договора через суд нужны серьезные основания, которые приведены в п. 2 ст. 450 и ст. 451 ГК. Требования заемщика о прекращении отношений могут быть удовлетворены в следующих случаях.

- Существенное нарушение договора одной из сторон. При этом другой стороне причиняют ущерб, и она лишается того, на что была вправе рассчитывать при заключении сделки. В случае получения займа это могут быть несоблюдение порядка списания задолженности, незаконные комиссии и штрафы и др.

- Существенное изменение обстоятельств, которые учитывали при подписании договора. Это означает, что если бы стороны могли такую ситуацию предвидеть, то он был бы заключен на других условиях или вовсе не подписан. Шансов расторгнуть договор по этому основанию очень мало, поскольку доказать их существенность довольно проблематично. Как правило, суды не признают существенными изменениями финансовый кризис, инфляцию, изменение курса валют, ухудшение финансового состояния заемщика.

До обращения в суд необходимо письменно предложить банку расторгнуть договор. Если кредитор откажет или через 30 дней ответа не будет, можно оформлять исковое требование.

Досрочное погашение займа.

В этом случае основное значение имеет способ получения денег. Если средства были предоставлены единоразово, то следует написать заявление о досрочном погашении и выплатить всю задолженность. Договор при этом будет прекращен автоматически.

При использовании кредитной карты или линии с овердрафтом необходимо погасить долг, затем подписать дополнительное соглашение о расторжении договора или подать заявление о закрытии карты.

Важно!Нужно обязательно взять в банке справку о том, что нет задолженности

Расторжение договора ввиду переуступки права требования.

На основании ст. 12 Закона 353-ФЗ банк вправе передать право требования возврата займа третьим лицам. Чаще всего это происходит в случае неплатежей по кредиту. При возникновении долга финансовая организация передает его другому взыскателю, как правило, коллекторскому агентству, по договору уступки права. С этого момента взаимоотношения заемщика с банком прекращаются, все вопросы ему предстоит решать с новым кредитором.

Важно!После передачи долга никакие проценты и комиссии начисляться уже не должны. Расторгнуть договор в этом случае можно только путем полного погашения суммы

Если коллекторское агентство использует для возврата долга противоправные действия, следует обращаться в полицию и прокуратуру

Расторгнуть договор в этом случае можно только путем полного погашения суммы. Если коллекторское агентство использует для возврата долга противоправные действия, следует обращаться в полицию и прокуратуру.