Банки, которые дают кредит людям с плохой кредитной историей

- Хоум Кредит выдает деньги под большие проценты, зато не проверяет «прошлое» клиента. Сумма – до 700 000 рублей.

- Траст – хорошо зарекомендовал себя, хотя и является достаточно молодым. Популярен среди клиентов с испорченной репутацией, так как выдает займы всем, даже безработным. Сумма – до 750 000 руб, процентная ставка – от 20% годовых.

- Тинькофф очень лояльно относится к «сомнительному прошлому» потенциальных клиентов и предлагает кредиты до 300 000 рублей с удобными условиями получения. Базовая ставка – 24,9%, но при нарушении договора процент взлетает до 45%.

- Ренессанс Кредит имеет неважную банковскую репутацию среди населения. Но здесь можно получить до 500 000 рублей под 25,9% без особых затруднений.

- Русский стандарт выдает экспресс займы до 450 000 рублей только по паспорту, но под 36%. Потребуются документы, удостоверяющие личность и подтверждающие вашу платежеспособность.

- Запсибкомбанк готов предоставить любую сумму под достаточно высокий процент (от 36 до 42%) при наличии поручителей.

Прежде, чем задуматься о получении займа, подумайте о своих финансовых возможностях, тем более, если ваша история была испорчена из-за нестабильности доходов. Каждый человек решает сам, насколько оправданы деньги в долг в его случае, ведь их так или иначе нужно будет вернуть. Степень испорченности репутации напрямую влияет на решение банка о предоставлении финансовой помощи. И если пару просрочек по платежам при выплате предыдущего кредита банк может проигнорировать, то увидев наличие невыплаченного долга или судебного разбирательства с какой-то финансовой организацией, он даст стопроцентный отказ.

ТОП-10 кредитов наличными с плохой кредитной историей

Чтобы получить кредит с плохой КИ, следует выбирать лояльные банки, которые снизили свои критерии к заёмщику.

Негативное состояние КИ – это не решающий фактор, но он учитывается при принятии решения в любом случае.

УБРиР

Банк имеет самый высокий % одобрений с плохой КИ. Существует 2 программы:

- Со справками. Сумма займа до 5 млн руб., ставка от 6.3%, срок до 10 лет.

- Без документов. До 3 млн руб., ставка минимум 11%, срок 7 лет.

Требования к потенциальному заёмщику:

- возраст от 18 до 79 лет;

- доход минимум 12130 руб. в месяц;

- если основной доход идёт от деятельности ИП, то работа должна вестись не менее 1 года.

ОТП Банк

Банк не самый лояльный, но получить одобрение возможно, если просрочки были незначительными. На каких условиях можно взять кредит:

- сумма до 2 млн руб.;

- ставка от 10.5%;

- срок 1-5 лет.

Предстоит предоставить полный пакет документов со справкой о доходах и копией трудовой книжки.

Требования:

- возраст от 18 лет;

- прописка в регионе, где есть офис организации.

Ренессанс

Ренессанс специализируется на кредитах с упрощённой схемой выдачи. Условия займа:

- сумма от 50000 до 1 млн руб.;

- ставка 17.9-23.5%;

- срок от 2 до 5 лет.

При подаче заявки можно обойтись паспортом и СНИЛСом, но сумма займа в этом случае будет ниже заявленной в анкете. Для увеличения размера кредита потребуется предоставить справку о доходах.

Требования:

- возраст от 24 лет;

- доход минимум 8000 руб. в месяц, если займ берётся в столице, то показатель равен 12000 руб.

МТС Банк

Если КИ не сильно испорчена, то можно обратиться в данный банк. Программа кредитования:

- сумма до 11 млн руб.;

- ставка 8.9-18.6%;

- срок от 1 года до 5 лет.

Получить займ с плохой КИ без подтверждения дохода не получится.

Требования:

- от 20 лет;

- наличие работы.

Восточный Банк

Привлекательна компания тем, что одобряет много заявок с испорченной КИ. А также имеет 2 программы кредитования:

- С документами. Ставка от 9%, сумма до 3 млн руб., срок 1-5 лет.

- Без справок. Ставка не меняется, размер займа до 500000 руб., срок до 5 лет.

Цифра 9 в данном случае – маркетинговый ход. Получить деньги под такой процент даже с полным пакетом документов вряд ли получится.

Требования:

- возраст от 21 года;

- если клиент моложе 26 лет, то работать официально он должен минимум 1 год.

Пойдём!

Компания изначально создавалась для того, чтобы давать кредиты недобросовестным заёмщикам. Банк лояльный, но тарифы его – нет:

- Смотри (со справками). Сумма до 275000 руб., ставка 27%, срок 13 месяцев.

- Выбирай (без документов). Размер займа до 299999 руб., ставка 19.8%, срок от 13 месяцев до 5 лет.

Требования:

- возраст от 22 лет;

- прописка в регионе, где есть банк, не меньше 6 месяцев.

Банк может выдать средства тем, кто не работает, имеет занятость, находится на пенсии, имеет прибыль в виде арендных сделок.

Тинькофф

Один из самых крупных и зарекомендовавших себя банков, к которому стоит обратиться первым делом имея не очень сильно испорченную КИ. Тариф:

- сумма до 2 млн руб.;

- ставка 6.9-25.9%;

- срок до 3 лет.

Банк выдаст кредит нерадивому заёмщику под самый высокий процент.

Требования:

- возраст от 18 лет;

- временная или постоянная прописка;

- паспорт гражданина РФ.

Быстробанк

Молодой банк, который функционирует не в каждом городе. Имея его в регионе, можно без проблем получить займ с плохой КИ.

Тариф:

- сумма до 200000 руб.;

- ставка 7.9-14.5%;

- срок от 13 месяцев до 5 лет.

Для получения денег с негативной историей потребуется поручитель, но ставка действительно будет невысока.

Требования:

- возраст от 21 года;

- прописка там, где есть банк;

- наличие паспорта и второго документа (например, водительского удостоверения).

Альфа-Банк

Банк не сильно придирается к заёмщикам, но выдать сразу большую сумму с испорченной КИ не сможет. Тариф:

- сумма до 5 млн руб.;

- ставка 6.5-20.99%;

- срок до 5 лет.

Требования:

- возраст от 21 года;

- доход минимум 10000 руб., официально подтверждённый.

Чем больше справок будет предоставлено, тем выше шанс одобрения кредита.

Совкомбанк

Банк направлен на обслуживание пенсионеров, но попробовать здесь взять кредит можно и иным категориям граждан. Тариф:

- сумма до 299999 руб.;

- ставка 9.9% или 29.9%;

- срок до 3 лет.

Банк выдаст средства под низкий процент только если 80% денег будут израсходованы у его партнёров (МТС, Ситилинк, Билайн, Samsung, М.Видео, Теле2, Эльдорадо, Технопарк и т. д.).

Требования:

- возраст от 20 лет;

- официальное трудоустройство, но справка не нужна;

- проживание в радиусе 70 км от офиса;

- наличие паспорта и второго документа.

Другие способы получить деньги с плохой кредитной историей

Если в банках отказали в получении кредита, то можно получить займ другим способом:

- Оформить кредитную карту – обратиться можно в те финансовые организации, которые обслуживают дистанционно, принимают решения быстро без дополнительных документов, только по паспорту. Одна из таких организаций – Тинькофф банк. Подать заявку можно онлайн или по телефону горячей линии. Кредитка придет по почте или ее принесет курьер. Бесспорный плюс оформления кредитной карточки – наличие льготного периода. У каждого банка срок свой, но в среднем – до 50 дней. Это время, когда можно пользоваться средствами банка и при этом не платить проценты. Лимит на карте на первоначальном этапе может быть небольшой, но при активном использовании банк будет на постоянной основе увеличивать сумму.

Подключение поручителя. Некоторые банки могут попросить подключить поручителя или созаемщика для уменьшения рисков. Таковым может быть супруг или родственник клиента

Важно понимать, что такой человек несет ответственность соразмерную той, которая у самого клиента. Если заемщик не сможет вернуть долг – банк будет требовать с поручителя

К тому же поручительство относится к финансовой нагрузке при расчете возможных сумм для выдачи.

Предоставление в залог квартиры или машины может помочь при вынесении положительного решения по кредиту или при увеличении суммы. Объекты недвижимости или движимости остаются во владении собственника, но их имущественные права становятся в обременении до конца выплаты займа. Клиент не сможет их продать или подарить, без согласия той организации, у которой они в залоге. Если платежи не будут вноситься вовремя и накопится существенный долг – имущество будет продано на торгах по ценам значительно ниже среднерыночных из-за срочности, и на средства от продажи долг будет погашен. В случаях с залогом банки более лояльны к низким кредитным рейтингам, поскольку рисков невозврата в таких случаях меньше, так как стоимость имущества, как правило, значительно выше взятой суммы.

Оформление кредита в банках, которые только что открылись. Как правило, новым организациям нужны клиенты, поэтому на первоначальном этапе они будут предоставлять кредиты практически всем. Это отличный шанс получить займ даже с плохой кредитной историей.

Обращение к кредитным брокерам или организациям – посредникам. Эти компании помогают взять кредиты в банках или МФО, но за свои услуги берут комиссию, иногда даже очень высокую. Гарантии в получении кредита – нет, но комиссию выплатить придется в любом случае. Важно ориентироваться на отзывы потребителей, чтобы не встретиться с мошенниками.

Взятие денежных сумм у частных лиц. Таких вариантов в современном мире немного, но они есть. Работают такие лица с расписками, в которых деньги предоставляются либо под залог недвижимости, либо под крупные проценты. Такие расписки имеют юридическую силу, поэтому, прежде чем подписывать, необходимо очень серьезно подумать, нет ли других вариантов решения проблемы. Чаще всего такие сделки крайне невыгодные и в дальнейшем признать их кабальными или недействительными практически невозможно.

Для клиентов с испорченной кредитной историей нет стопроцентной гарантии одобрения кредита ни в одной из организаций. Тем не менее есть варианты, позволяющие получить займ даже имея низкий кредитный рейтинг. Таким заемщикам не стоит отчаиваться, а следует попробовать обратиться во все организации, работающие на выдачу средств под проценты или залог.

Шпаргалка

- Кредитная история — это документ, показывающий банку, как качественно вы выплачиваете взятые займы. Банки анализируют вашу кредитную историю, когда рассматривают заявку на кредит.

- Вы имеете право 2 раза в год проверить историю бесплатно в любых БКИ (их 12). Чтобы узнать, в каких именно хранится история, сделайте запрос на Госуслугах или сайте ЦБ РФ.

- Если плохая кредитная история связана с ранее допущенными просрочками, но кредит по итогу закрыт, то шанс получить новый займ есть. Сложнее, когда кредит открытый, и просрочки по нему более 60 дней. Совсем маленький шанс на получение денег — когда заемщик объявлял себя банкротом, долг перешел к приставам или коллекторам.

- Не подавайте заявки во все организации подряд. Банки смотрят на количество отказов в других банках — это настораживает.

- Заказывайте отчет о кредитной истории хотя бы 1 раз в год, чтобы убедиться в отсутствие ошибок. Если они есть, то пишите заявление в БКИ, чтобы исправили.

- Нет законных методов переписать кредитную историю, которая не содержит ошибок. Если вам предлагают убрать из нее информацию о задолженности или добавить сведения о якобы закрытом кредите — не верьте, это мошенники.

- Если кредитная история сильно запущена, то лучше исправьте ее, а не подавайте заявки на новый кредит. Для исправления закройте имеющиеся долги, попробуйте взять кредитку и исправно платить по ней — внесите положительные моменты в свой отчет.

- 10 лет — срок хранения сведений в кредитной истории.

- Если деньги необходимы сейчас, то: возьмите кредитку (ее проще получить), оформите рассрочку (если требуется купить дорогостоящие товары), возьмите микрозайм (внимательно подбирайте МФО), оформите займ у частного лица под расписку, попросите близкого человека взять кредит за вас (а платежи вносите самостоятельно).

- Брокер — это тот, кто помогает взять кредит с плохой кредитной историей.

- Не берите деньги, если не уверены, что вернете — особенно под большой процент.

Дадут ли ипотеку с плохой кредитной историей

Кредитная история является отражением взаимоотношений заемщика и банковской организации. Она формируется, начиная с получения первого займа, и хранится в БКИ.

Кроме сведений об ипотеке в историю попадают данные о непогашенных перед коммерческими и государственными организациями задолженностях, по которым вынесено решение суда. Поэтому даже если гражданин не брал заем, это не значит, что у него нет записей в БКИ. При наличии штрафов от ГИБДД, ТСЖ, ЖЭК и другими организациями вероятность одобрения ипотеки с плохой кредитной историей снижается.

Согласно № 218-ФЗ источники формирования КИ обязаны заключить соглашение с БКИ. На начало 2022 года функционирует семь бюро кредитных историй, внесенных в госреестр, в том числе ОКБ, ООО «Кредо», НБКИ и т. д. Эти организации уполномочены собирать, систематизировать и предоставлять по требованию информацию. Записи хранятся на протяжении 7 лет (до января 2022 срок хранения составлял 10 лет). Получить отчет из БКИ граждане вправе бесплатно два раза в год. Сделать запрос, чтобы проверить информацию, можно через Личный кабинет на Госуслугах.

Для более легкого понимания кредитного потенциала создан специальный рейтинг — оценка в баллах благонадежности заемщика. Для наглядности шкала разделена по цветам. Чем выше рейтинг, тем ближе к зеленой зоне находится отметка.

Как проверяют кредитную историю при взятии ипотеки? Проверка банком КИ перед одобрением заявки выполняется путем отправки запроса в БКИ. В присланном отчете содержится информация об открытых банковских договорах, наличии или отсутствии непогашенных займов, штрафов, долгов перед государственными органами и т. д. При обнаружении «темных пятен» в записях банк может отклонить заявление на выдачу кредита.

Прежде чем пытаться получить ипотеку с плохой кредитной историей, необходимо понять, какие факторы оказывают негативное влияние на рейтинг.

Просрочки по ипотеке и потребительским кредитам. Ключевой критерий, влияющий на решение банка при одобрении заявки. Если заемщик в прошлом не соблюдал сроки, указанные в договоре, в заключении нового может быть отказано. Так как каждый кредитор желает минимизировать риски и предотвратить финансовые потери.

Частое обращение в микрофинансовые организации (МФО). Такие компании, как правило, непритязательны в выборе клиентов и выдают займы по паспорту под большие проценты. Однако они также обязаны предоставлять сведения в БКИ. Поэтому большое количество отметок в досье из МФО — веский довод для кредитора сомневаться в благонадежности гражданина и весомая причина, чтобы не оформлять ему ипотеку с плохой кредитной историей.

Наличие отклоненных запросов в другие банки. Если сторонние банковские организации усомнились в платежеспособности и надежности клиента, значит существует риск невыполнения им долговых обязательств.

Штрафы и судебные взыскания по невыполненным договоренностям. Например, задолженности по оплате ЖКУ, Интернета, мобильной связи или выплате алиментов, в том числе в многодетных семьях. Данный тип сведений определяет исполнительность и социальную ответственность заемщика, поэтому от них также зависит рейтинг.

Плохая кредитная история негативно влияет на возможность оформления ипотеки. Но это не значит, что путь к ипотечному кредитованию закрыт. КИ учитывается в банковском скоринге, предполагающем технологию оценивания платежеспособности и благонадежности заемщика. Метод основан на математическом анализе сведений о доходах, имуществе в собственности, расходах, наличии открытых продуктов, численности семьи и т. д. Решение о выдаче ипотечного кредита принимается на основе большого количества факторов. Это значит, что не обязательно иметь идеальную кредитную историю, чтобы взять ипотеку. Отказ заёмщик может получить и при наличии высокого рейтинга, например, если подобранный объект не отвечает требованиям.

Можно ли взять ипотеку без кредитной истории

Для получения ипотеки без кредитной истории не существует каких-либо препятствий. Однако без проверки взять кредит не удастся. Есть определенная категория заемщиков, которые принципиально не обращались в банк или не могли получить заем в силу возраста. Кредиторы настороженно относятся к таким клиентам и, так как не имеют возможности ознакомиться с его КИ, проводят тщательную проверку по другим критериям, например:

получение информации о финансовой благонадежности и регулярности денежных поступлений, а также отчислений в ПФР и прочие социальные фонды;

проверка сведений о наличии или отсутствии штрафов в ГИБДД;

демографический скоринг, который предполагает изучение схожих по социальным параметрам граждан, оформивших ипотеку в банке;

анализ состояния расчетов с операторами мобильной связи;

проверка данных о потенциальном клиенте в судебных органах и базе ФССП;

изучение информации о наличии или отсутствии задолженностей перед ТСЖ.

Повысить шанс того, что банк одобрит ипотеку без кредитной истории, помогут такие факторы, как наличие семьи, недвижимое имущество в собственности, которое может стать залогом, работа в бюджетной сфере, предполагающей возможность получения льгот и т. д.

Важно помнить, что без КИ заемщику дадут небольшую сумму кредита, в особенности если размер первоначального взноса составляет не более 10-15%. Кроме того, может быть увеличена процентная ставка

Если такое решение клиента банка не удовлетворяет, он должен постараться сформировать хорошую кредитную историю, а испорченный рейтинг необходимо исправить.

Порядок оформления кредита при плохой кредитной истории

Клиент, имеющий плохую КИ первым делом должен решить, в какой банк отправлять заявку. Далее пошаговая инструкция выглядит так:

- Выберите размер займа и срок кредитования. Но банк скорее одобрит другую сумму с наименьшим сроком, т. к. постарается перестраховаться.

- Заполните анкету. Щепетильно отнеситесь к процедуре. Малейшая ошибка может привести к отказу. Все поля должны быть заполнены.

- Отправьте анкету и ждите решения. Если банк даёт срочный ответ, то предварительное решение будет принято в течение нескольких минут.

- Если заявка одобрена, вам позвонит сотрудник банка, задаст несколько вопросов и пригласит в офис.

- Явитесь в отделение компании с документами. После проверки справок и подписания договора деньги будут выданы в виде дебетовой карты.

○ Что такое кредитная история

Определение данного понятия дано в Законе 218-ФЗ. Это полная информация о заемщике, поручителе или должнике, об исполнении им финансовых обязательств, а также о кредитных организациях, с которыми он взаимодействовал. В КИ кроме личных и паспортных данных гражданина содержатся сведения:

- Обо всех полученных и не выданных займах.

- О просрочке 2 и более платежей подряд в течение 4 последовательных месяцев.

- Суммы займа, в которых ему отказали.

- Основания, причина и дата отказа.

Таким образом, ухудшить КИ могут не только невыплаченные кредиты, но даже случавшиеся иногда просрочки платежей.

Что такое кредитомания! И как не брать лишних кредитов?

Кредитомания – сравнительно недавно появившаяся форма зависимости россиян, которая зародилась в те времена, когда банки раздавали кредиты с большой легкостью, без высоких требований к заемщикам, а заемщики на радостях хватали их как горячие пирожки.

До начала массовой популяризации кредитования, люди желающие совершить дорогую покупку месяцами, а иногда и годами откладывали средства на её приобретение. В современных реалиях такой способ приобретения дорогостоящих покупок кажется диким пережитком прошлого, ведь легче и привычнее взять кредит на приобретение авто, недвижимости или чего-то там «по мелочи». И люди не задумываются что кроется за простотой таких приобретений, они продолжают «покупать»: престижные смартфоны, сверхплоские телевизоры с большой диагональю, новые авто и квартиры. Но рано или поздно кредитомания неизбежно приводит к полному финансовому краху.

В наше время, кредитомания по степени зависимости сравнима с игроманией в казино. Это такая же форма психологической зависимости, которая может привести к непоправимым последствиям. Некоторые заемщики зашедшие очень далеко, накладывают на себя руки из-за отсутствия возможности выбраться из долговой ямы. В принципе, кредитоманию можно сравнить с тяжело больным, обреченным на смерть.

Проблема такого рода зависимости заключается в том, что человек попавший в такую зависимость не желает признавать себя зависимым, а заболевание тем временем прогрессирует. А ведь кредитоманию с первыми появлениями признаков нужно лечить, как и алкоголизм или наркоманию. Отсутствие финансовой грамотности может привести их к такому недавно возникшему заболеванию на просторах постсоветского пространства, как кредитомания.

Существует ряд причин, по которым вполне разумные и адекватные люди, начинают вести образ жизни, неадекватный собственному финансовому положению:

- При потере работы, когда кредит является единственной возможностью расплатиться по счетам и получить средства к существованию.

- Получение иллюзии сиюминутного счастья от якобы своих финансовых возможностей.

- Желание производить на своих друзей и знакомых впечатление состоятельного человека.

- Отсутствие навыка откладывать часть заработанных средств на приобретение желаемого товара, а ведь у кредита всегда есть альтернатива – режим разумной экономии.

- Дикое желание иметь всё сразу и сейчас.

- Доказать своим близким, родителям, жене, девушке, друзьям, знакомым свою значимость через демонстрацию своей состоятельности.

К счастью, как можно вылечить запущенную форму некоторых заболеваний, так и кредитомания также поддается лечению, но при условии, что человек сам изъявляет такое желание. В очень запущенных случаях, кредитомания лечится только медицинскими методами с помощью психотерапевта.

ПОДПИСЫВАЙСЯ:

Как узнать свою кредитную историю через БКИ

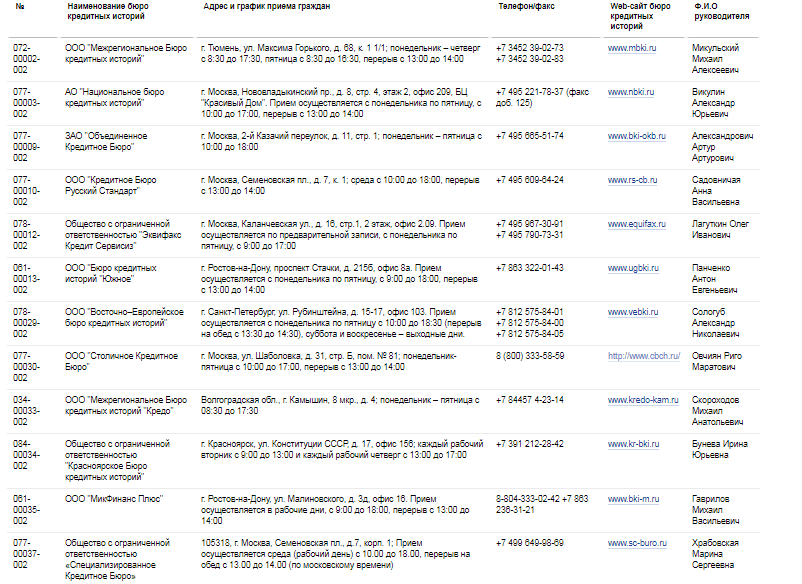

Сейчас в Государственном реестре бюро кредитных историй содержится 12 БКИ — ознакомьтесь со списком (xlsx, 18,4 КБ). Вы вправе два раза в год бесплатно запрашивать информацию в каждом из них.

Наиболее популярные коммерческие БКИ, куда чаще всего поступает информация по кредитам: Национальное бюро кредитных историй (НБКИ), Эквифакс, Объединенное кредитное бюро и Кредитное бюро Русский Стандарт.

Государственный реестр БКИ на сайте ЦБ РФ

Государственный реестр БКИ на сайте ЦБ РФ

В какие БКИ отправлять запросы — узнать список через Госуслуги

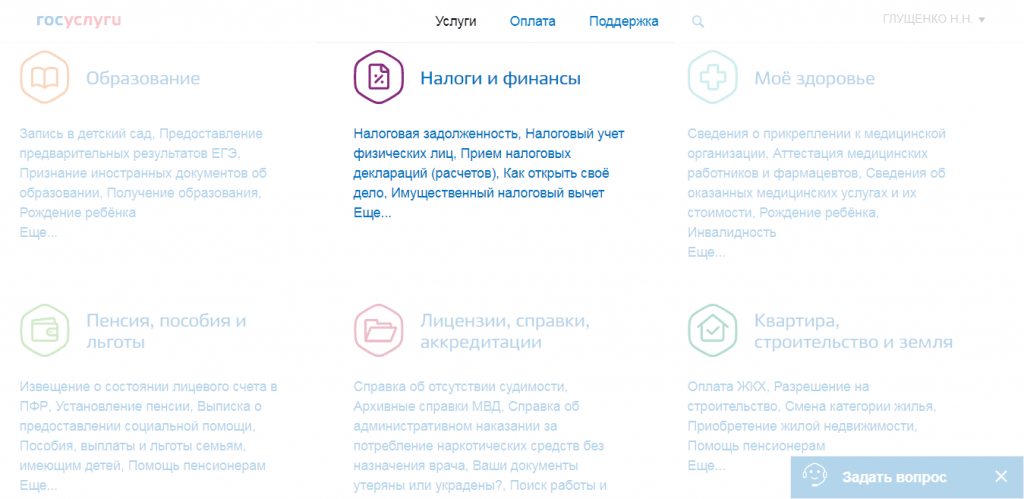

Перед тем как получить свою кредитную историю, узнайте, в каких БКИ она хранится, чтобы не делать запросы во все 12. Как получить список БКИ через Госуслуги:

Шаг 1. Зайдите на портал Госуслуг, введя логин и пароль.

Шаг 2. Кликните на раздел с услугами, далее — Налоги и финансы.

Раздел налогов и финансов на Госуслугах

Раздел налогов и финансов на Госуслугах

Шаг 3. Выберете кнопку “Сведения о бюро кредитных историй”.

Сведения о бюро кредитных историй

Сведения о бюро кредитных историй

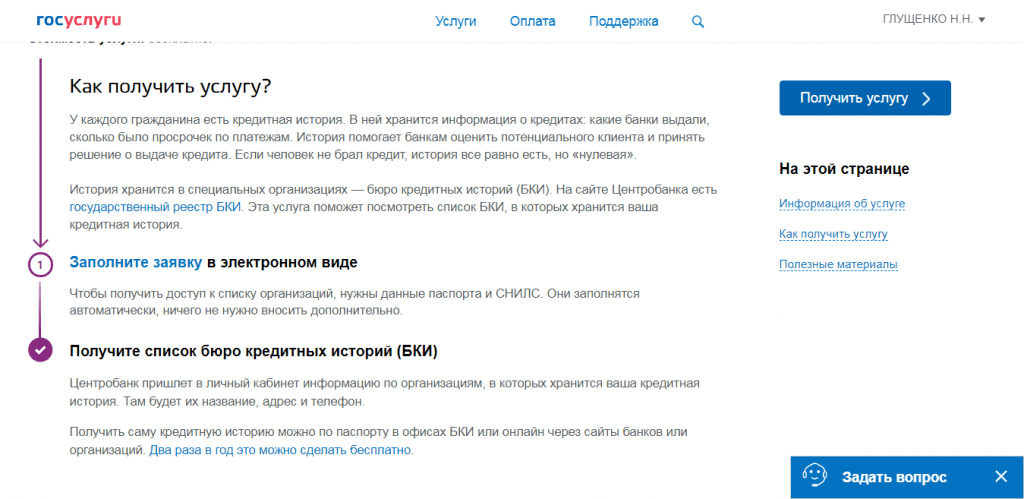

Шаг 4. Кликните на ссылку после заголовка “Электронная услуга”, затем — “Заполнить заявку в электронном виде”.

Заполнить заявку

Заполнить заявку

Шаг 5. На следующей странице высветятся ваши данные (ФИО, паспорт, СНИЛС). Кликните “Подать заявление”.

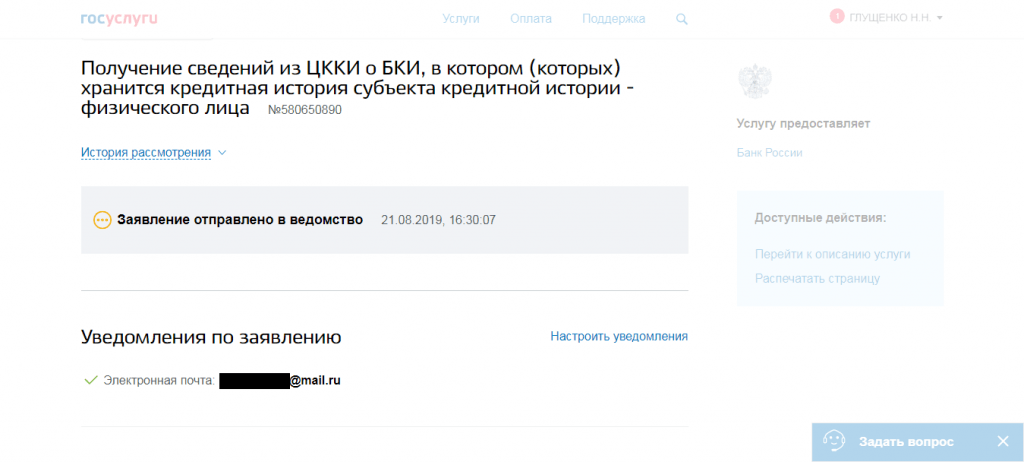

Появится запись о том, что заявление подано и ниже адрес электронном почты, куда придет результат.

Уведомление о подаче заявления

Уведомление о подаче заявления

Буквально через 6 минут я получила необходимую информацию — на почту и в личный кабинет Госуслуг.

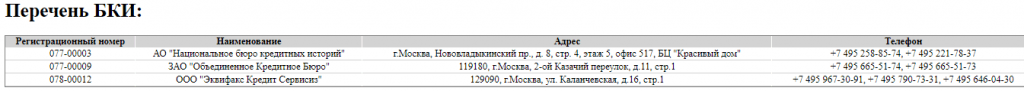

Ответ на запрос

Ответ на запрос

В списке БКИ оказалось 3 организации.

БКИ

БКИ

Как узнать БКИ через сайт Центрального банка России

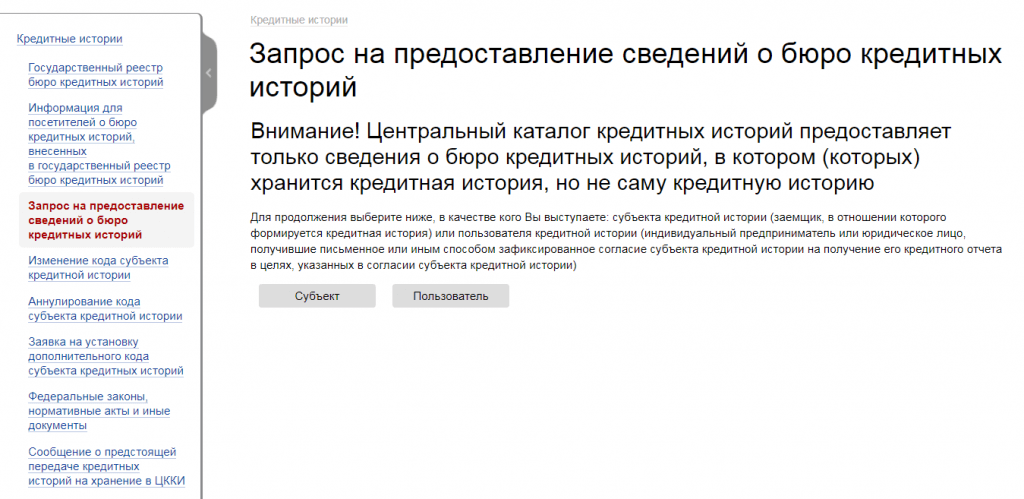

Запрос на предоставление сведений

Запрос на предоставление сведений

Шаг 2. Кликните на кнопку “субъект” — означает, что вы делаете запрос как физлицо на получение сведений о своих БКИ.

Запрос кредитной истории субъектом

Запрос кредитной истории субъектом

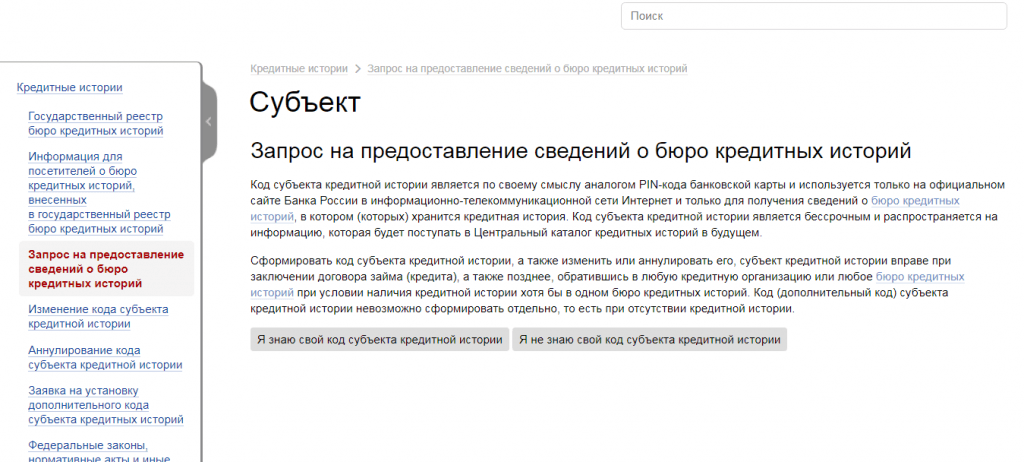

Далее у вас спросят, знаете ли код субъекта кредитной истории. Код субъекта — это своеобразный ПИН-код, необходимый для одной единственной цели: для получения доступа на сайте ЦБ к сведениям о кредитных бюро с вашей историей.

Обычно он создается при получении кредита. Если вы хотите завести ваш код субъекта в любое другое время, или вы его забыли, обратитесь в любую кредитную организацию или БКИ с паспортом, и вам бесплатно выдадут код.

Код субъекта кредитной истории

Код субъекта кредитной истории

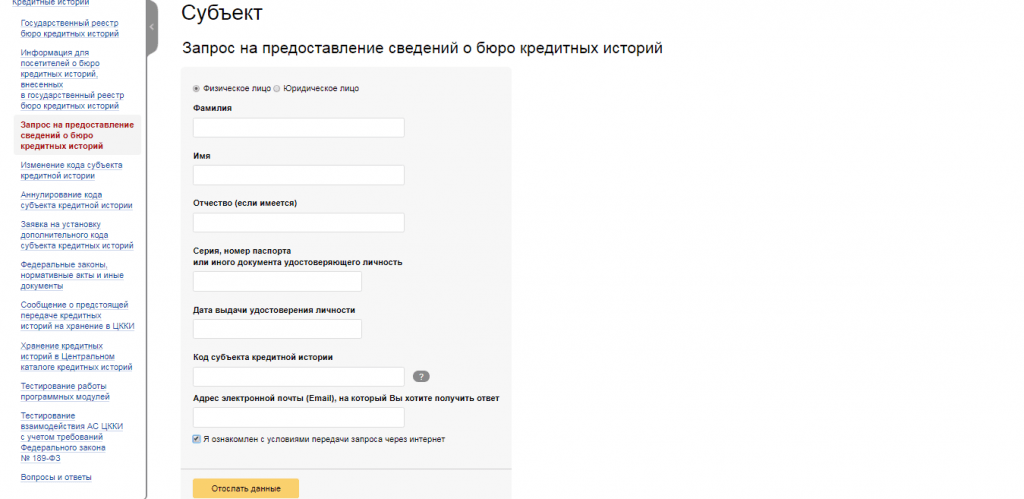

Шаг 3. Если знаете свой код, кликните на первую кнопку. Останется заполнить небольшую анкету и отослать данные. Ответ получите на электронную почту.

Ввод данных для запроса

Ввод данных для запроса

Как отправить запрос в БКИ на получение кредитной истории

После того как получили список БКИ, где есть ваша кредитная история, получите ее одним из методов:

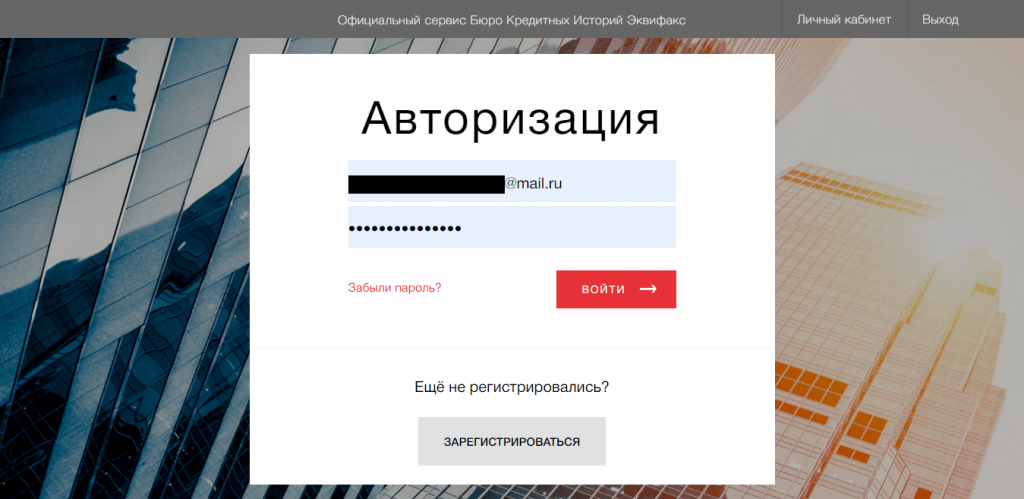

Я заказывала кредитную историю в БКИ “Эквифакс” через их сайт. Алгоритм таков:

Шаг 1. Зайдите на сайт БКИ “Эквифакс”.

Главная страница сайта БКИ Эквифакс

Главная страница сайта БКИ Эквифакс

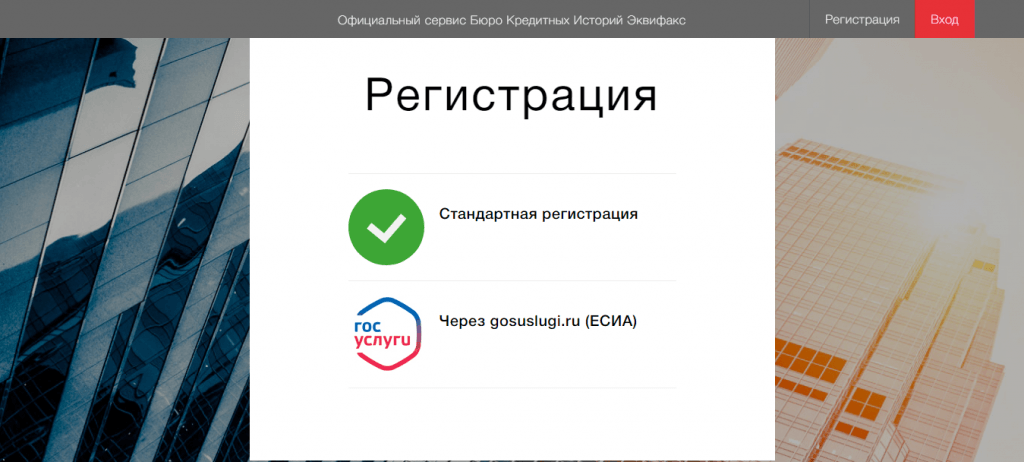

Шаг 2. Кликните на красный прямоугольник “Кредитная история бесплатно”. На следующей странице система предложит пройти регистрацию: стандартно или через Госуслуги.

Регистрация

Регистрация

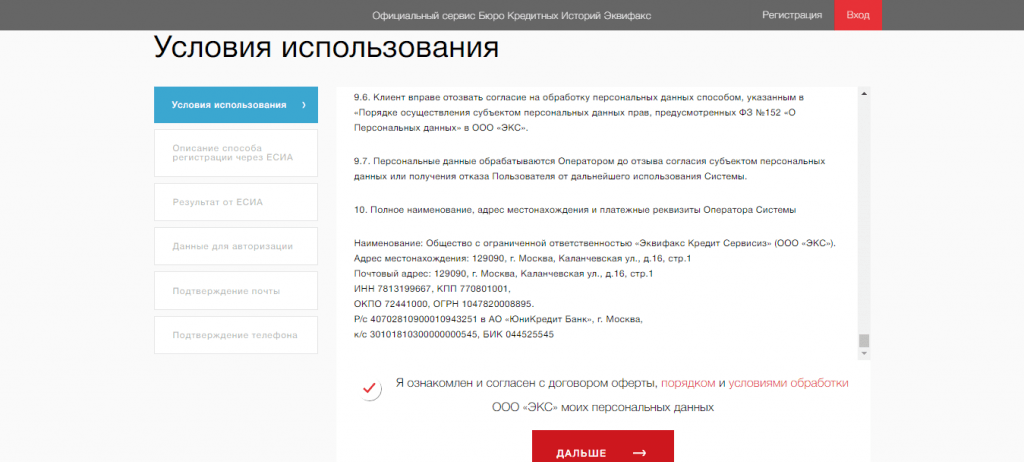

Шаг 3. Я кликнула на регистрацию через Госуслуги. Далее согласитесь с условиями использования сервиса.

Условия использования сервиса

Условия использования сервиса

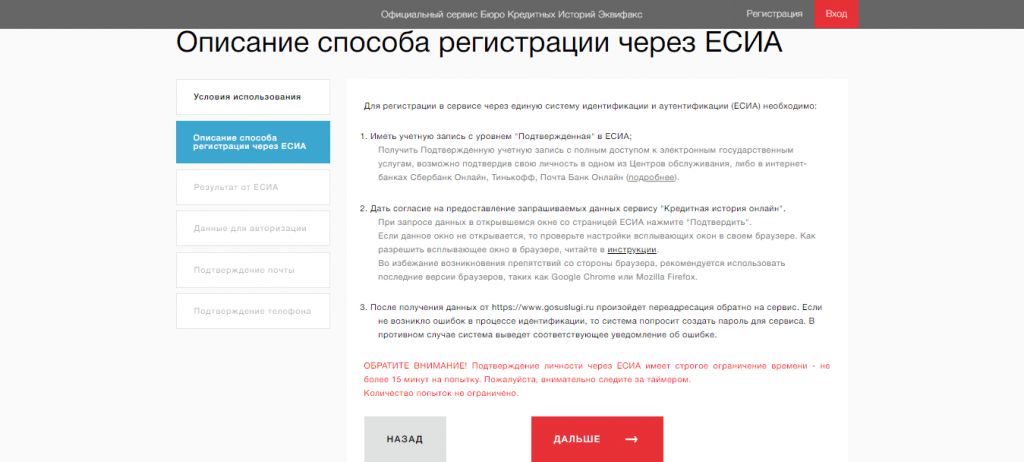

Шаг 4. Прочитайте о способе регистрации через Госуслуги (если выбрали этот метод).

Способ регистрации на сайте

Способ регистрации на сайте

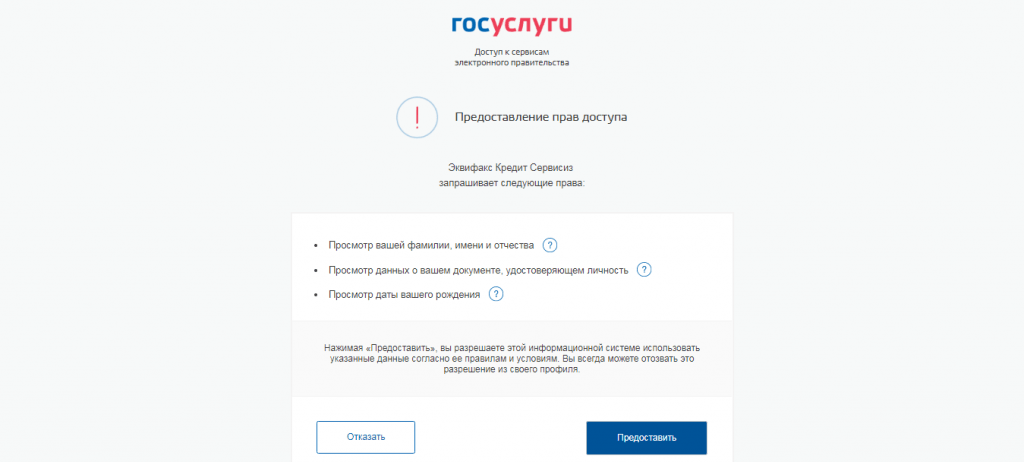

Шаг 5. Кликните “Дальше”. Система перекинет вас на сайт Госуслуг для входа. После авторизации появится запрос на подтверждение предоставления личных данных БКИ “Эквифакс”. Кликните “Предоставить”.

Предоставление права доступа

Предоставление права доступа

Шаг 6. Откроется окно с вашими данными на сайте БКИ (ФИО, паспорт). На эти данные вас зарегистрируют в сервисе.

Шаг 7. Заполните небольшую анкету — требуется для авторизации на сайте.

Анкета для авторизации на сайте

Анкета для авторизации на сайте

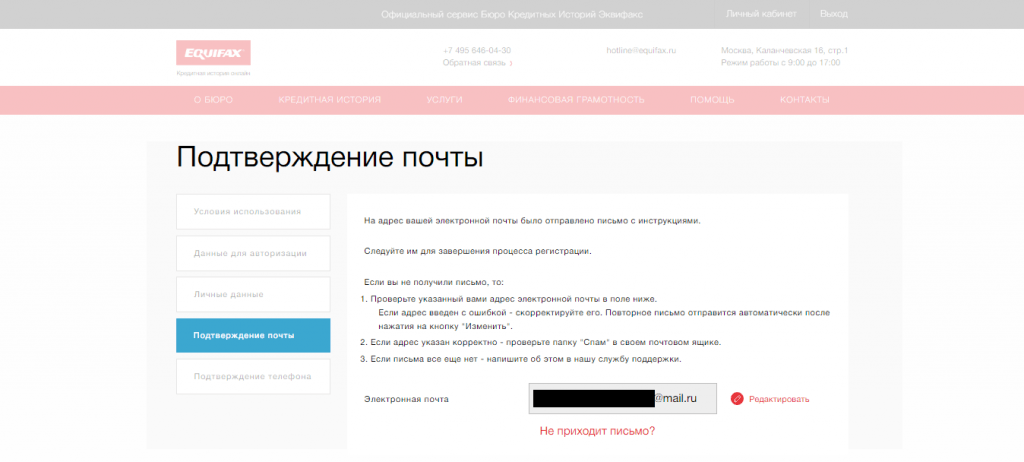

Шаг 8. На указанную почту придет письмо, откройте и кликните “Жми сюда”.

Подтверждение почты

Подтверждение почты

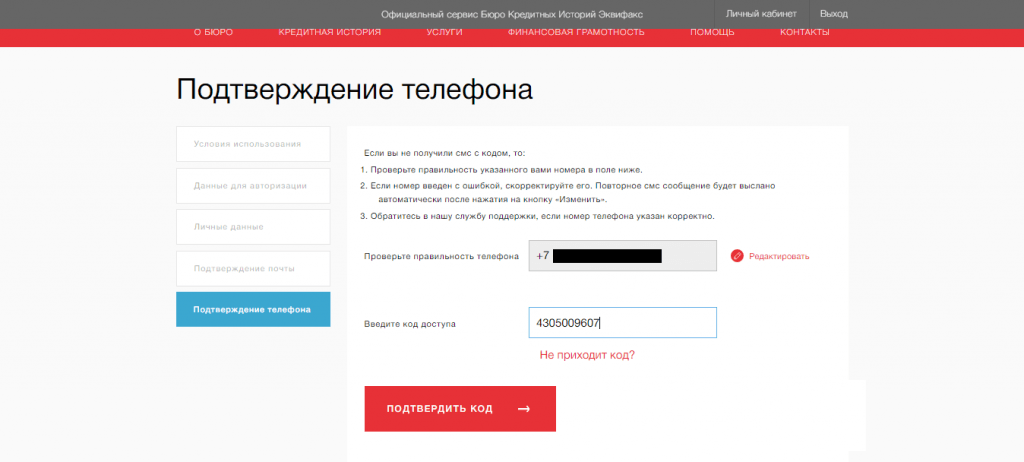

Шаг 9. После откроется страница с подтверждением номера телефона — введите код из СМС.

Код из СМС для подтверждения телефона

Код из СМС для подтверждения телефона

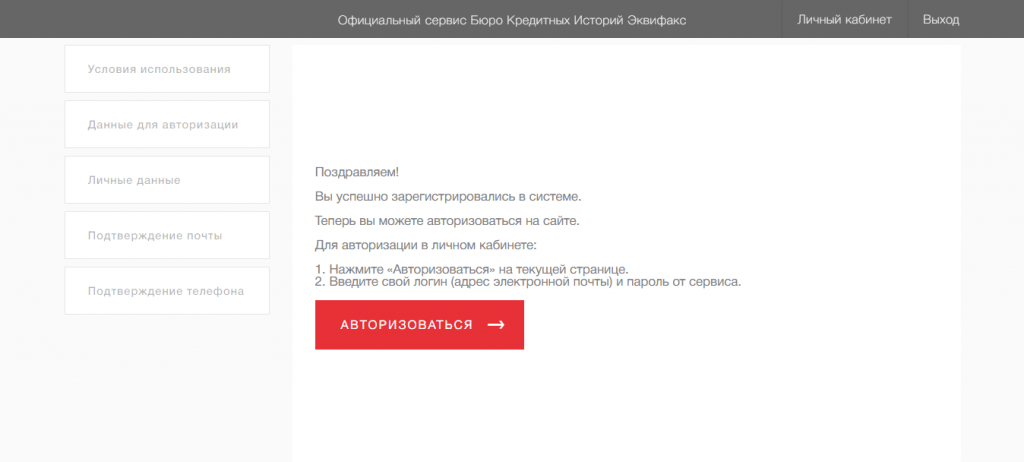

Шаг 10. На этом регистрация завершена!

Уведомление о регистрации на сайте

Уведомление о регистрации на сайте

Теперь получим кредитную историю. Начнем:

Шаг 1. Авторизуйтесь. У меня при регистрации данные автоматически сохранились, и вводить ничего не нужно.

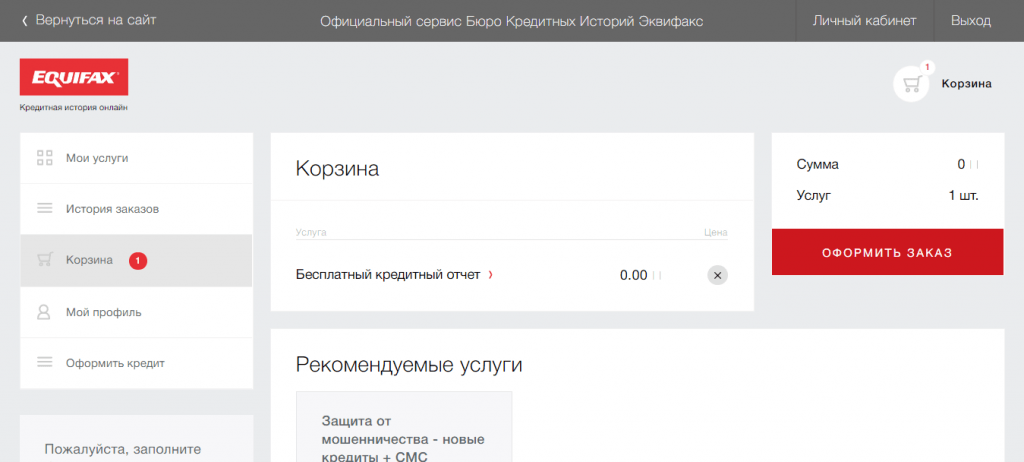

Шаг 2. В личном кабинете найдите кнопку “Получить кредитную историю бесплатно”. Кликните — услуга отправится в корзину.

Покупка услуги

Покупка услуги

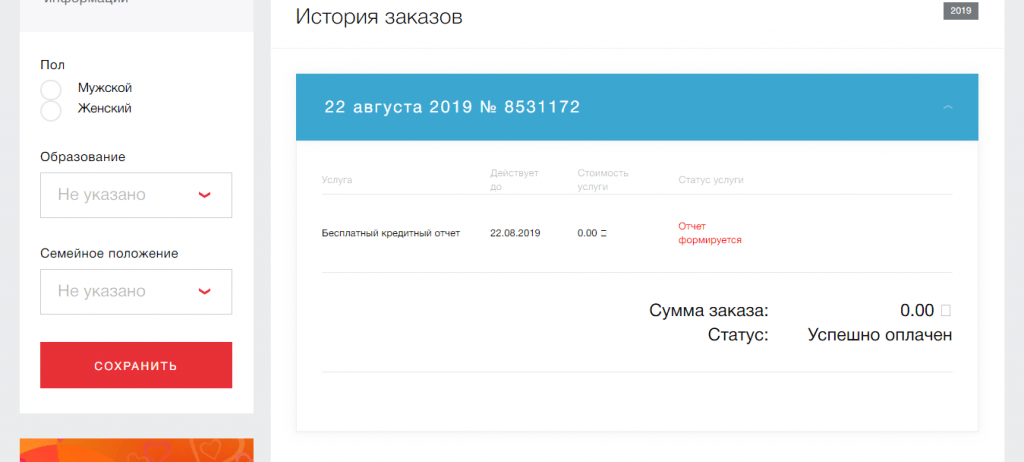

Шаг 3. Готово. Напомню, что это бесплатно — пусть запись о покупке не пугает. Теперь перейдите в раздел “История заказов” или “Мои услуги”. Ждите, пока сформируют отчет.

История заказов

История заказов

Шаг 4. Через 3 минуты на почту пришло уведомление о том, что кредитный отчет готов. Кликните скачать.

Скачайте и посмотрите пример кредитной истории (ПДФ, 240 КБ)

Кредит на карту, или как проще всего получить банковские деньги с испорченной историей

Физическое лицо, кредитная история которого не соответствует требования банков, может упростить задачу в получении денежных средств. Для этого им нужно оставить онлайн-заявку на кредитную карту. При этом есть два варианта.

Кредитки без справок

Пластиковые карты, выдаваемые без справок – оптимальный вариант для кредитополучателя с испорченной заёмной историей. Карточки, выдаваемые по одному (паспорту) или двум документам – самый популярный и чаще всего выдаваемый кредитный продукт.

Почему банки охотно оформляют кредитные карты без подтверждения доходов (даже лицам с плохим кредитным прошлым)? Потому что высокими годовыми ставками и дополнительными комиссиями они минимизируют свои риски. Даже с большим процентом «ненадёжных» заёмщиков банковская организация не останется в накладе.

Например, быстро взять 300000 рублей на карте в Тинькофф банке смогут даже «плохие» заёмщики, с подпорченной финансовой историей. И это без «доходных» справок, по 1-му паспорту.

Карты, выдаваемые с подтверждением доходов

Второй вариант, когда взятие «пластика» происходит с условием предоставления в банк расширенного пакета документов, включающего с правку по форме 2-НДФЛ.

Эта вариация кредитования подходит физлицам, получающим достойную официальную заработную плату, планирующих получить карту по выгодным условиям. Если у вас высокая зарплата – вам, скорее всего, дадут кредит даже с плохой историей.

Лучшие предложения по кредитным картам, взять которые можно и с плохой кредитной историей

Кредитная карта Альфа-Банка “100 дней без %”

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 500 000 ₽от 11,99%до 365 дней590 руб.нетот 18 лет |

Карта рассрочки Халва от Совкомбанка

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 350 000 ₽0%до 12 месяцев0 руб.до 6%20-75 лет |

Кредитная “Карта возможностей” ВТБ

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 1 000 000 ₽от 14,6%до 110 дней0 руб.до 15%от 21 года |

Кредитная карта “MTS CASHBACK” МТС Банка

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 1 000 000 ₽от 11,9%до 111 дней0 руб.до 25%20-70 лет |

Кредитная карта Тинькофф Банка “Платинум”

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 700 000 ₽от 12%до 12 месяцевот 0 руб.до 30%18-70 лет |

Кредитная карта “MTS деньги ZERO” МТС Банк

| • макс. лимит• год. ставка• без %• стоимость• кэшбэк• возраст | до 150 000 ₽30 ₽ в деньнет299 руб.есть20-70 лет |

Совет. Если у вас есть открытые займы и ваше финансовое положение ухудшилось – сделайте рефинансирование или проведите реструктуризацию. Тем самым вы избежите просрочек и снижения вашего кредитного рейтинга.

Что еще почитать, чтобы правильно выбрать потребительский кредит

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по кредитам

В конце августа стало известно, что россиянам начнут присваивать кредитные рейтинги. Нововведения вступят в силу в 2019 году. Мы узнали, насколько дисциплинированны россияне в плане погашения кредитов, пользуются ли займы спросом и какова задолженность населения перед банками.

С 2018 года кредиты выдают по-новому.

Что изменилось?Летом 2018 года вступили в силу поправки в Гражданский кодекс, касающиеся предоставления кредитов и займов. Законодатели уточнили порядок выплаты процентов, урегулировали погашение новой ссуды за счёт старой. Мы подготовили обзор самых важных изменений.

Существует масса убеждений о кредитных историях. В статье рассмотрим распространённые и разберёмся, что из этого миф, а что – правда.

Всесторонний осмотр:

кого заинтересует ваша кредитная историяЕсли банк хочет знать, добросовестно ли будущий клиент расплачивается по долгам, он делает запрос в бюро кредитных историй. Кто ещё имеет возможность запросить КИ и зачем это нужно, расскажем в статье.

При заключении кредитного договора банки и МФО обязаны согласовывать с заёмщиком возможность передачи долга третьим лицам. При этом клиент имеет право запретить продавать долг коллекторам. Как это сделать, расскажем в материале.

Плюсы, минусы и отличия кредита и кредитной карты, когда лучше взять кредит, а когда — открыть карту

- Читать все статьи

Условия кредитования и оформлениеСтрахованиеНедобросовестная работа банков

Обслуживание

Обслуживание

СтрахованиеНедобросовестная работа банков

Недобросовестная работа банков

Обслуживание

- Читать все вопросыи ответы

Изменение ставок

В честь своего 27-го дня рождения Акибанк снизил ставки по программе потребительского кредитования. Зарплатные клиенты банковской структуры в настоящее время могут оформить «потреб» под 8,4% годовых.Ссуды выдаются на срок от 12 до 60 месяцев.Предельная сумма займа – 2 млн рублей.Подать заявку на выдачу кредитных средств можно на

05 нояб 2020

Новый продукт

Экспобанк запустил новый сервис потребительского кредитования. «Лёгкий» кредит выдаётся по ставке от 8,9% годовых. Срок кредитования в рамках программы составляет от 12 до 60 месяцев. Есть возможность оформить «потреб» без предоставления справки о доходах. Решение по кредитной заявке принимается в день обращения.Сумма займа –

22 сент 2020

Новый продукт

Специалисты ФорБанка напоминают, что клиенты кредитно-финансовой структуры могут оформить ссуду наличными на неотложные нужды или воплощение мечты по ставке в 9,5% годовых.Сумма кредита в рамках программы – 100 тысяч рублей.Срок кредитования – от 3 месяцев до полугода.Средства выдаются наличными или зачисляются на счёт.Для получения

29 июля 2020

Новый продукт

В активе Кузнецкбизнесбанка появились новые программы потребительского кредитования.Кредит «Медицинский» можно оформить по ставке в 8,5% годовых.Сумма займа в рамках программы – от 50 тысяч до 2 млн рублей.Срок кредитования – от 6 до 60 месяцев.Ссуды предоставляются медицинским работникам при наличии положительной кредитной истории.Программа

09 июля 2020

Новый продукт

Линейка кредитных сервисов банка «Русский Стандарт» пополнилась пакетом «Кредит наличными с льготным периодом». Ключевая особенность программы отражена в её названии: первые 3 платежа по займу (льготный период – 3 месяца) составят 1 тысячу рублей. В дальнейшем потребительский кредит необходимо будет ежемесячно погашать аннуитетными

20 мая 2020

Актуально

Банк «Россия» пересмотрел минимальную сумму займа на потребительские цели

100 тысяч рублей – такова теперь минимальная сумма кредита на потребительские цели в банке «Россия». В рамках финансового сервиса «Деньги – возможности» ссуду можно получить на любые цели – на проведение ремонта, на отдых, обучение и пр.Ставка по займу стартует с отметки в 11% годовых.Кредиты предоставляются на срок от 6 до 60 месяцев.Предельная

05 марта 2020

Есть чем гордиться

Агентство НАФИ и «БизнесДром» проверили качество потребительского сервиса компании «АльфаСтрахование». «Тайные покупатели» остались довольны работой сотрудников страховщика. В ходе скрытой проверки персонал проявил инициативность, компетентность и профессионализм. Организаторами исследования был оценён и электронный портал

07 июня 2017

Есть чем гордиться

Страховщик стал победителем Всероссийского конкурса «100 лучших товаров России», а также конкурса «Лучшие товары и услуги», проводимого в Республике Татарстан.

В конкурсе товаров и услуг Татарстана победили 146 наименований, 59 были удостоены звания лауреатов. 83 компании стали дипломантами конкурса «100 лучших товаров04 дек 2014

- Читать все новости

Какие банки не поверяют КИ

- Кредит без проверки кредитной истории могут дать молодые банковские организации, которые желают привлечь к себе наибольшее количество клиентов. Они предлагают самые удобные условия для заемщиков, часто без поручителя. Такие банки и стоит в первую очередь рассматривать тем, кто думает, где взять займ с плохой КИ, дадут ли его.

- Только частично охватывают информацию о заемщиках те банковские организации, которые не являются ведущими или открыты в среднем для таких учреждений временном диапазоне. Они не сотрудничают со всеми БКИ и могут не знать о вашей ситуации. Лица, которым не дают заем в больших банках, могут попробовать подать прошение в них, успех здесь бывает быть попеременным.

- Банковские организации с хорошими позициями в этой сфере, длительно и успешно функционирующие на территории России, сотрудничают со всеми БКИ, они обязательно проверяют все данные о клиенте и маловероятно предоставят заем лицу с сомнительной/плохой репутацией.