Особенности уплаты налогов

В первую очередь необходимо упомянуть, что специально для предпринимателей, формально не являющихся юридическими лицами, разработана упрощенная система налогообложения (УСН). Этот способ налогообложения подразумевает поквартальную уплату и соответственно требует расчета и перечисления всего четыре раза в год.

Если по каким-то причинам нет желания использовать этот вариант, предпринимателям доступен также основной способ налогообложения и оплата единого налога на вмененный доход. Для тех, чья деятельность основана на ведении сельского хозяйства и подразумевает производство и реализацию сельскохозяйственной продукции предусмотрен единый сельскохозяйственный налог. Патентная система налогообложения также доступна для использования предпринимателями, если вид деятельности подходит под условия системы.

То есть, для такой организационно-правовой формы существует достаточно обширный спектр видов уплаты налогов, достаточно просто выбрать наиболее подходящую к каждому конкретному случаю и виду деятельности.

Подробнее о системах налогообложения рассказано в следующей видеолекцие:

Ситуация на 2020 год

В настоящее время по данным регистрирующих органов в РФ работает около 3,5 миллионов ИП. В 2013 году в связи с отменой налоговых льгот около 100 тысяч ИП прекратили сою деятельность. В целом, за последнее время общее число предпринимателей стало на 30% меньше.

Правительство высказывает предположения, что ситуацию сможет улучшить работа МСП-банка по выдаче кредитов малому бизнесу. Минэкономразвития уже завершил подготовку проекта закона о налоговых каникулах для вновь зарегистрированных ИП.

Независимо от ситуации, людей с коммерческой жилкой в России достаточно и новые предприятия регистрируется каждый день. Механизм процедуры их регистрации сегодня до предела прост, поскольку на оформление всех документов требуется всего несколько дней.

Когда отменили ПБОЮЛ?

Отмена ПБОЮЛ была определена законом 2003 года № 76-ФЗ » О внесении изменений в ФЗ «О госрегистрации юрлиц».

На смену ПБОЮЛ пришло понятие ИП.

Что делать тем, кто был так зарегистрирован?

Предприниматели, которые в свое время были зарегистрированы как ПБОЮЛ, сейчас получают статус ИП. При этом происходит перерегистрация ПБОЮЛ в ИП и замена имеющихся у них свидетельств.

Правовое положение и статус бывших ПБОЮЛ фактически сохраняется за ними при формальном переименовании в индивидуальных предпринимателей. Так что при смене формы содержимое осталось неизменным.

Печать

По закону физическим лицам, занимающимся хоздеятельностью, печать не обязательна. Тем не менее, в некоторых случаях ее наличие оправдано, а иногда и необходимо.Заверенные печатью документы являются более защищенными и вызывают больше доверия со стороны клиентов.

Главное, чтобы в случае её наличия были соблюдены все требования. То есть указаны все необходимые реквизиты ПБОЮЛ (ИП): ИНН, полное имя, юридический адрес.

Налоги

Для ИП предусмотрена пять режимов налогообложения: основной, упрощенный, единый на вмененный доход, патентная система и единых сельскохозяйственный. Чаще всего предприниматели выбирают упрощенный режим.

Индивидуальные предприниматели на упрощенной системе обложения уплачивают налоги «за себя» поквартально (четыре оплаты за год). Оплату можно осуществлять с помощью платежных поручений через расчетный счет, с помощь системы «банк-клиент» или по квитанции через Сбербанк. Комиссии за это не снимаются.

В 2013 году налоги ИП были значительно увеличены, что привело к закрытию многих индивидуальных предприятий. Поэтому схема уплаты налогов в 2020 году была пересмотрена и их суммы частично уменьшены. Сейчас ИП в этом отношении подчиняются Федеральному закону РФ N 237-ФЗ 2013 года (в силе с 1 января 2020 г.)

На данный момент (август 2020 года) сведений о возможных изменениях в схеме налогообложения на 2020 год – нет. Предприниматели, нанимающие работников по договорам, также уплачивают налоги и за них.

Закрытие

В случае недостаточной успешности бизнеса, индивидуальное предприятие может быть ликвидировано. Как закрыть ИП? Для этого нужно обратиться в налоговый орган, в котором зарегистрирован предприниматель.

Потребуется предъявить:

- удостоверение личности (к примеру, паспорт);

- заявление о закрытии (поданное лично или с представителем по доверенности и с нотариальным подтверждением);

- квитанцию об оплаченной госпошлине.

Реквизиты для уплаты пошлины можно узнать в налоговой при подаче заявления. Пакет документов допускается отправить и по почте, но при этом обязательным является их нотариальное заверение.

Налоговый инспектор выдает расписку с указанием даты, когда можно будет получить документ о регистрации ликвидации. В результате гражданин получает свидетельство и выписку из ЕГРИП об исключении. Если в назначенный день бывший ИП не придет в налоговую, документы отправят ему по почте.

При прекращении работы свидетельство ИП сдается по заявлению ИП, по решению суда, в связи со смертью и т.д. Если ИП был признан банкротом, но уклоняется от сдачи свидетельства, оно может быть признано недействительным.

Безусловно, несмотря на трудности в жизни ИП, не стоит отказываться начинать свой бизнес. Но при этом нужно все тщательно просчитывать и не оставлять места случайностям.

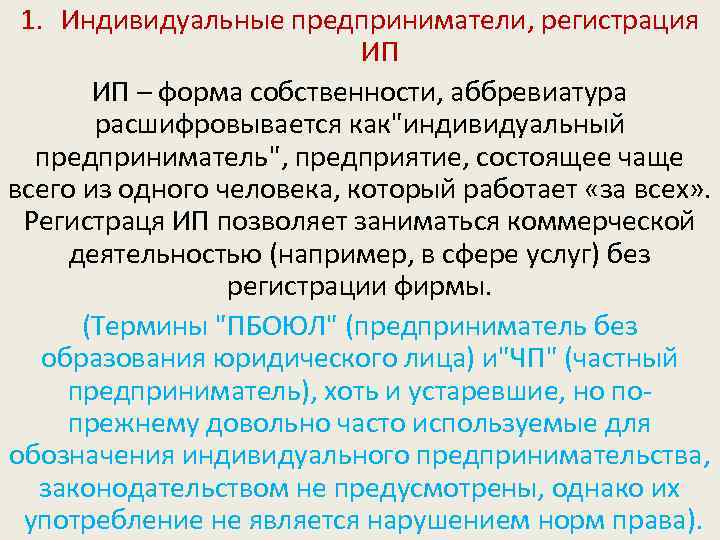

ПБОЮЛ: расшифровка, что это такое?

Добавлено в закладки: 0

Аббревиатура «ПБОЮЛ» довольно часто встречается в экономической деятельности, поэтому многим интересно, в чем состоит смысл и значение этого понятия. На самом деле, все достаточно просто.

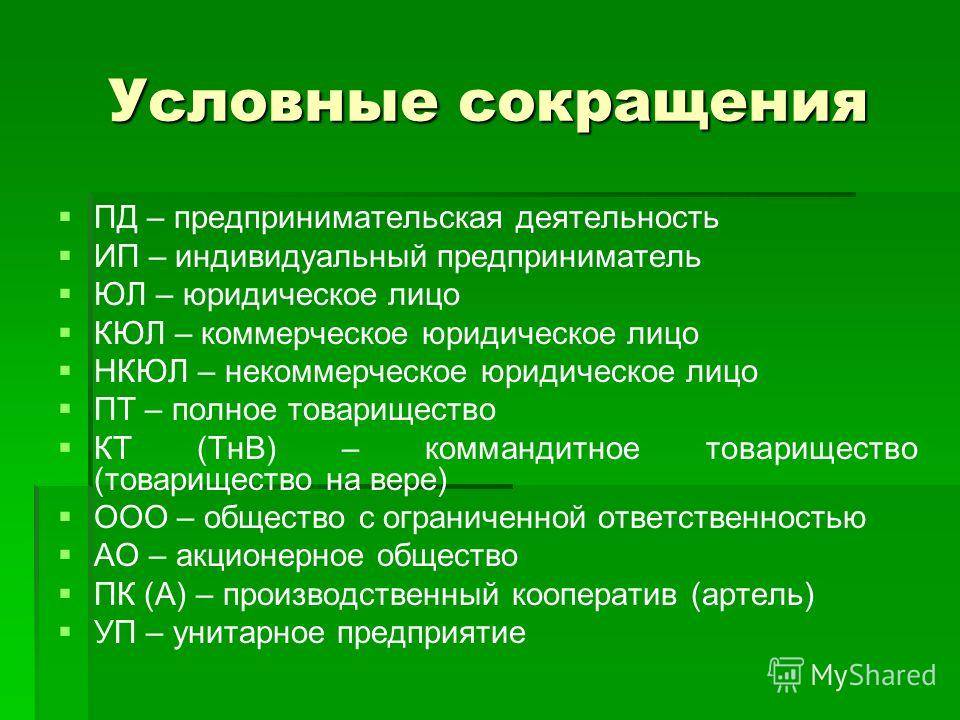

ПБОЮЛ – предприниматель без образования юридического лица. Иными словами это человек, который зарегистрировался в установленном порядке и начал свое дело, но не образовал при этом фирму.

Осуществляя экономическую деятельность, он несет всю полноту ответственности за ее результаты.

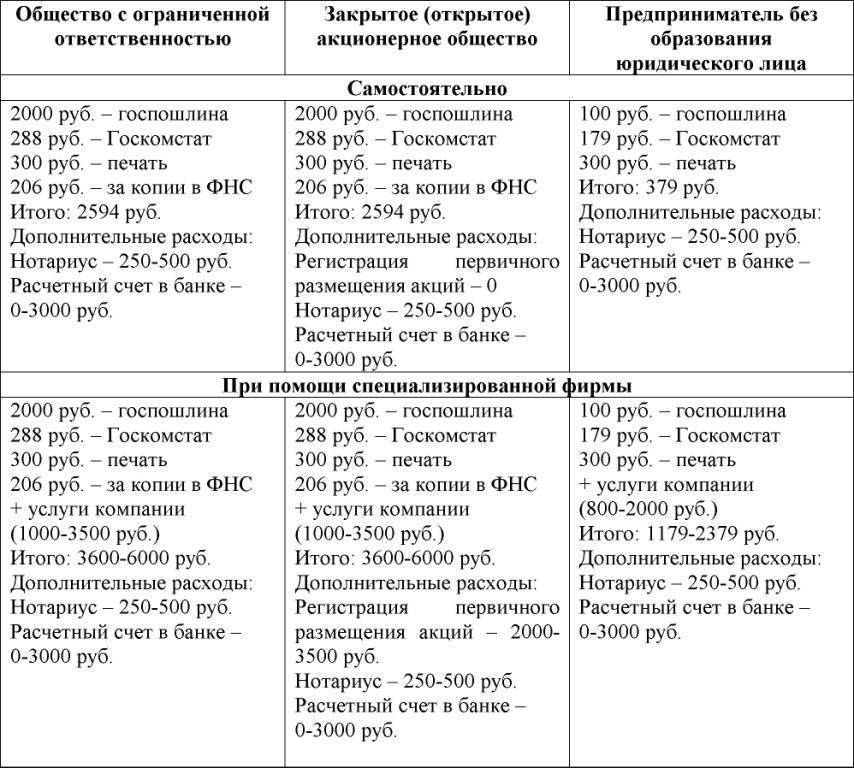

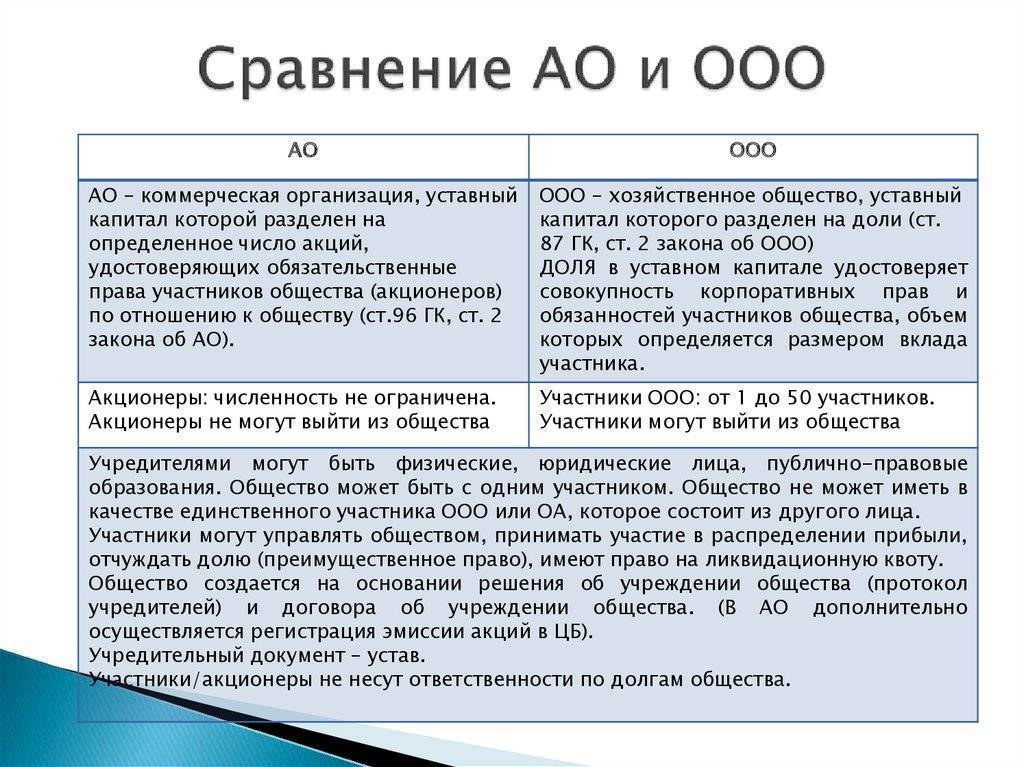

Что выбрать: ПБОЮЛ или образование юрлица

Расшифровка ПБОЮЛ не дает полного представления о том, почему некоторые предприниматели выбирают эту форму ведения бизнеса и в чем состоят ее достоинства и недостатки. Поэтому нужно разобраться, в чем состоит отличие ПБОЮЛ от юридического лица.

Преимущества:

- Основным достоинством ПБОЮЛ является простота регистрации и упрощенный порядок прекращения деятельности. Открытие юрлица – это довольно непростая процедура, которая требует времени, знаний и терпения. Ведь приходится взаимодействовать с такими госорганами, как налоговая инспекция, внебюджетные фонды и т. д. Кроме того, необходим определенный пакет документов. Для регистрации предприятия нужен в надлежащем порядке подготовленный устав, а также договор аренды для подтверждения юридического адреса. При открытии ПБОЮЛ можно обойтись без этого;

- ПБОЮЛ лишен необходимости вкладываться в формирование уставного капитала фирмы;

- Налоговый и бухгалтерский учет деятельности ПБОЮЛ проще, чем для предприятия. Все операции отражаются в книге доходов и расходов с применением котлового метода;

- Предприниматель применяет упрощенный порядок расчета и уплаты налогов.

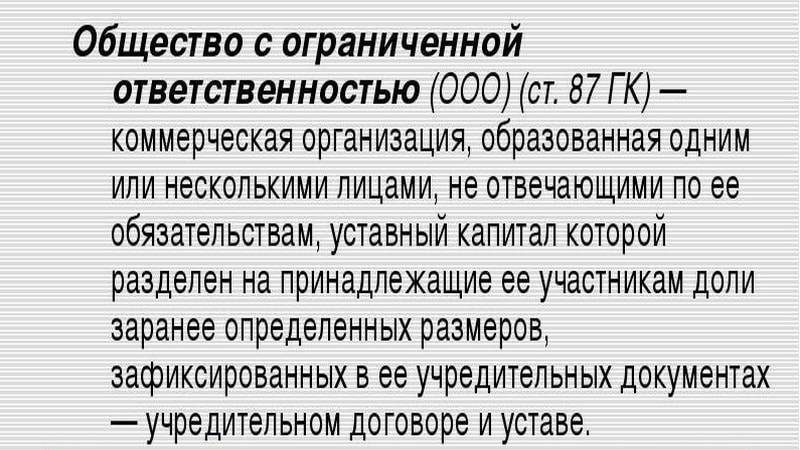

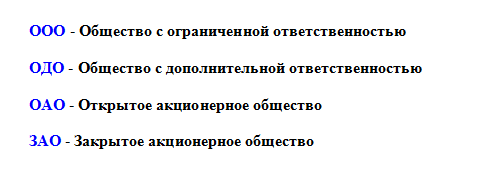

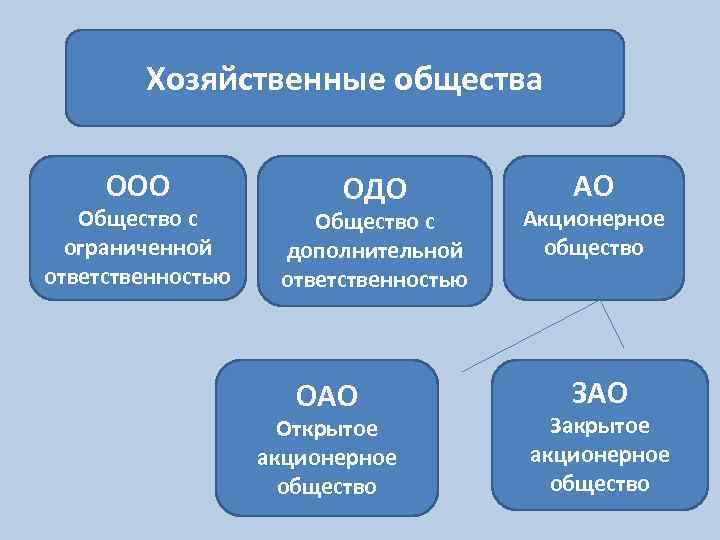

ПБОЮЛ – это очень привлекательный формат бизнеса. Однако есть и значительный минус: предприниматель отвечает по обязательствам всем имуществом, которое на него зарегистрировано. Тогда как учредители ООО несут ответственность только в пределах своей доли в уставном капитале.

На видео: Исключение из ЕГРЮЛ с 1 сентября 2017 г. Как избежать ликвидации?

Какие налоги уплачивает ПБОЮЛ

ПБОЮЛ может выбрать ту систему налогообложения, которая кажется ему наиболее удобной, если он соответствует установленным законодательно критериям:

- Общая система – действует по умолчанию.

- УСН – выбор упрощенного налогового режима возможен, если годовая выручка не превышает 60 млн руб.

- УСН на основе патента – перейти на этот налоговый режим можно только в определенных случаях. Если патентная система действует в регионе, где находится ПБОЮЛ. А также если предприниматель занимается определенными видами деятельности, а его штат и выручка не превышают установленные законом лимиты.

- ЕСХН – эта система распространяется исключительно на производителей сельхозпродукции.

- ЕНВД – этот налог уплачивают только предприниматели, работающие в определенных сферах.

На видео: Просто о личных финансах – 4. Надо ли платить налоги?

ПБОЮЛ не освобождается от уплаты ряда налогов, которые распространяются на юридических лиц.

Субъект хозяйствования обязан перечислять в бюджет:

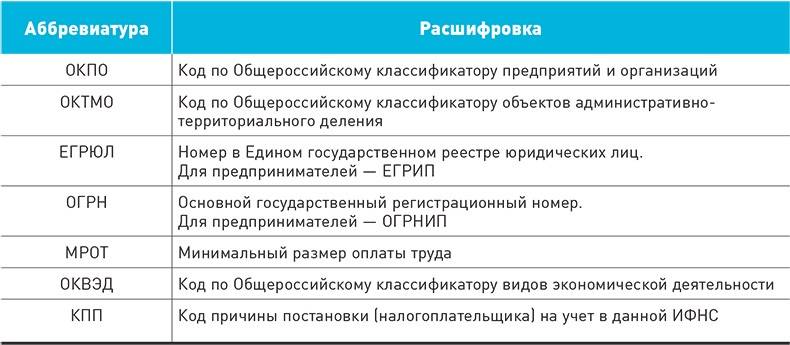

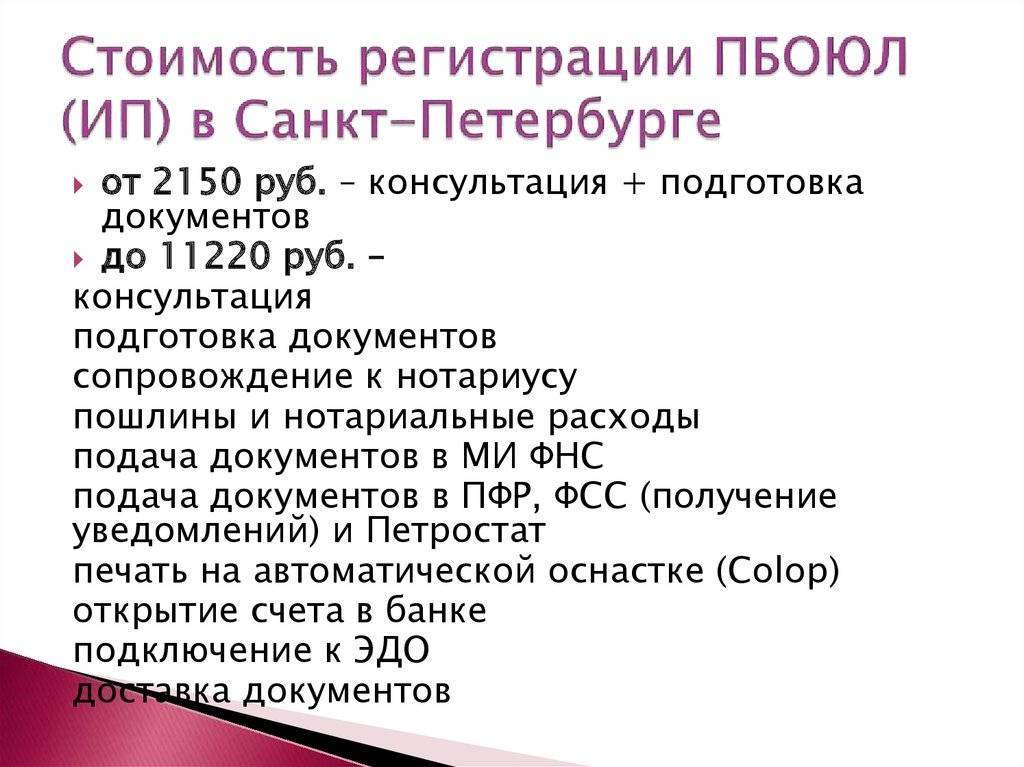

Порядок регистрации ПБОЮЛ

Чтобы лучше понять, что такое ПБОЮЛ, необходимо рассмотреть порядок его регистрации. Она должна происходить в полном соответствии с действующим законодательством. Процедура проходит в специальном регистрационном органе, который есть в каждом административном округе.

Чтобы зарегистрироваться как ПБОЮЛ, предприниматель должен выполнить следующие действия:

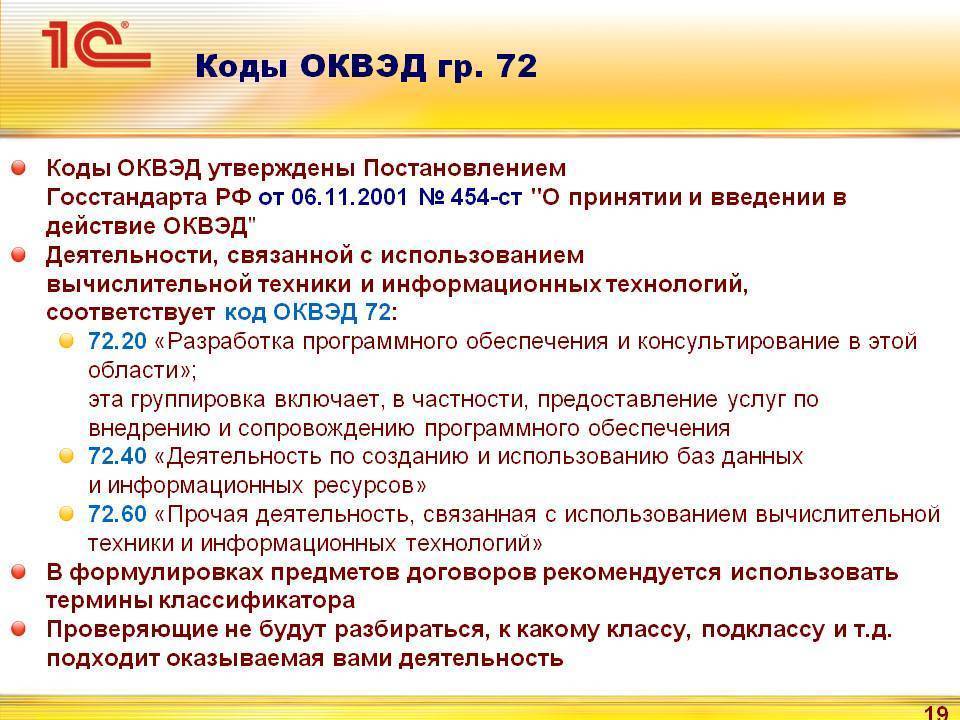

- Определить, какими видами деятельности он будет заниматься.

- Подготовить пакет необходимых документов.

- Подать подготовленные бумаги на регистрацию.

- Выбрать вариант налогообложения, который является наиболее оптимальным.

- Изготовить оттиск печати.

- Встать на учет во внебюджетных фондах и в налоговой инспекции.

Процесс регистрации считается завершенным, когда соответствующая запись о создании будет внесена в ЕГРИП.

В регистрационный орган нужно подать следующие документы:

- Ксерокопию паспорта;

- Три фотографии размером 3 х 4 см;

- Квитанцию об оплате госпошлины;

- Заявления на выбор режима налогообложения и на внесение бизнесмена в ЕГРИП;

- Заявление о регистрации в качестве ИП;

- Эскиз печати (3 экземпляра).

После регистрации ПБОЮЛ должен стать на учет в налоговых органах (там ему присвоят ИНН), а также во внебюджетных фондах.

Организовать ПБОЮЛ может любой дееспособный гражданин РФ, а также граждане иностранных государств и лица без гражданства, имеющие все необходимые документы и разрешения. Эта форма бизнеса имеет свои достоинства и недостатки. Поэтому нужно все взвесить и потом решить, как начинать свое дело и в каком статусе осуществлять хозяйственную деятельность.

Что хорошего и плохого в предпринимательстве

Что наиболее привлекательно в регистрации ИП и возможные отрицательные нюансы собраны в таблице:

| Плюсы | Минусы |

| Упрощенный метод прохождения госрегистрации | Не получает лицензии на торговлю алкоголем, сильнодействующими медпрепаратами в розницу |

| Не обязан иметь печать | Рискует личным имуществом по обязательствам (даже после снятия с учета) |

| Освобожден от ряда налогов | Должен платить взносы в ПФР даже при отсутствии дохода (или если не ведется деятельность) |

| Имеет право вести упрощенный учет операций, финансовых результатов | Не обеспечен в случае временной нетрудоспособности (больничные листы возмещают при соблюдении некоторых условий) |

| Полученные доходы от деятельности может использовать на любые цели | Не подходит для ведения совместной деятельности |

| Может свободно использовать чистую прибыль | Теряет крупных клиентов (не выгоден контрагентам плательщикам НДС) |

В определенных ситуациях ИП имеет больше преимуществ при ведении бизнеса. Для постановки на учет требуется минимум документов и затрат, не нужно формировать Уставный капитал, госпошлина составляет 800 рублей. ИП имеет право не сдавать никакой отчетности при условии приобретения патента на определенные виды деятельности. Действует самостоятельно, не обязательно содержать штат персонала.

ПБОЮЛ юридически переименован в ИП с 2005 года фактически обладал вышеперечисленными положительными и отрицательными свойствами. На этом основании можно сделать вывод, что эти два понятия тождественны.

Особенности деятельности

ПБОЮЛ сегодня — индивидуальный предприниматель, официально оформивший свою деятельность, отчисляющий все необходимые налоги в госказну. Но при этом не заинтересованный в создании масштабного, разветвленного бизнеса. Иными словами, ПБОЮЛ, ИП — это упрощенный тип юридического лица.

Представим ключевые особенности такой формы предпринимательства:

- Небольшое число сотрудников. Чаще всего ИП трудится один.

- Деятельность не требует обязательной аренды офиса.

- Не нужно наличие собственной печати.

- Введение упрощенного бухучета.

- Более легкий (по сравнению с тем же ООО) документооборот.

- Возможность использования упрощенных вариантов налогообложения.

- Сокращение формальной части деятельности.

Какие налоги уплачивает ПБОЮЛ

ПБОЮЛ может выбрать ту систему налогообложения, которая кажется ему наиболее удобной, если он соответствует установленным законодательно критериям:

- Общая система – действует по умолчанию.

- УСН – выбор упрощенного налогового режима возможен, если годовая выручка не превышает 60 млн руб.

- УСН на основе патента – перейти на этот налоговый режим можно только в определенных случаях. Если патентная система действует в регионе, где находится ПБОЮЛ. А также если предприниматель занимается определенными видами деятельности, а его штат и выручка не превышают установленные законом лимиты.

- ЕСХН – эта система распространяется исключительно на производителей сельхозпродукции.

- ЕНВД – этот налог уплачивают только предприниматели, работающие в определенных сферах.

На видео: Просто о личных финансах – 4. Надо ли платить налоги?

ПБОЮЛ не освобождается от уплаты ряда налогов, которые распространяются на юридических лиц.

Субъект хозяйствования обязан перечислять в бюджет:

- НДС в размере 20%;

- НДФЛ в размере 13% и страховые взносы. Если у предпринимателя имеются наемные работники, то он выступает в роли налогового агента и перечисляет НДФЛ в бюджет за них;

- Налог на имущество (если на него зарегистрировано имущество);

- Налог на прибыль в размере 24%;

- Иные налоги (например, акцизы, если он реализует подакцизные товары, водный налог, если в своей деятельности использует водные ресурсы).

Разница между частным, индивидуальным предпринимателем и ПБОЮЛ

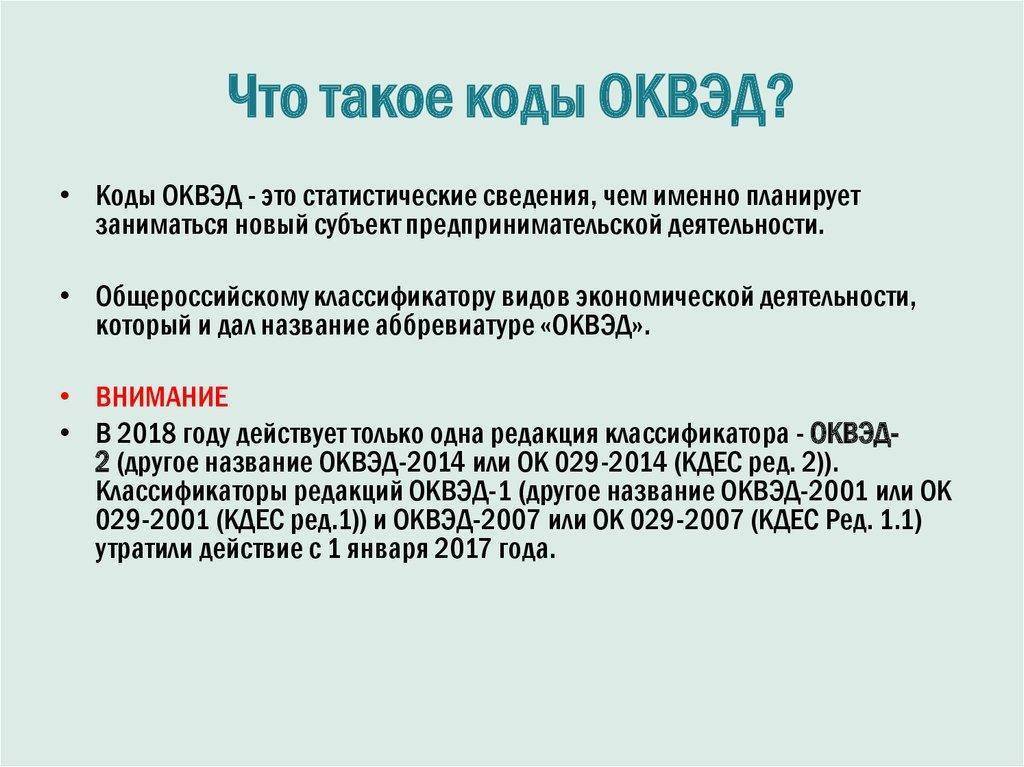

Нормативная база, регулирующая правовое положение бизнесмена, ежегодно обновляется. В этом случае происходит замена устаревших терминов на новые.

Ещё 10 лет назад физические лица, которые занимались предпринимательством, назывались «частными предпринимателями» (ЧП). Позже на смену этому термину пришла аббревиатура «ПБОЮЛ». С недавних пор его заменил новый термин — «Индивидуальный предприниматель».

В настоящее время термин «ЧП» практически нигде не используется. Однако у бизнесменов до сих пор имеются сомнения в том, есть ли разница между «ИП» и «ПБОЮЛ». Ответ: это практически одно и то же. Никакого отличия в статусе налогоплательщиков РФ, к которым относятся эти термины, нет.

В 2005 году государством был введён Единый реестр индивидуальных предпринимателей (ЕГРИП). Тогда же налоговые инспекции перестали ставить на учёт ПБОЮЛ, переименовав их в ИП.

Однако аббревиатура «ПБОЮЛ» до сих пор применяется в некоторых нормативных актах, которые регламентируют работу бизнесменов.

Регистрация

Государственная регистрация ИП (ранее — ПБОЮЛ) — это процедура, доступная любому дееспособному гражданину РФ, а также иностранным резидентам и лицам без гражданства. Естественно, имеющим необходимую документацию и разрешения. Но надо понимать тонкость: ПБОЮЛ сегодня невозможно зарегистрировать, так как это уже архивный статус. Далее мы будем говорить о порядке оформления именно ИП.

Перед регистрацией будущему бизнесмену необходимо сделать следующее:

- Определить вид (виды) деятельности, которым он будет заниматься.

- Собрать комплект необходимых документов.

- Выбрать оптимальный для себя режим налогообложения.

- Изготовить собственный оттиск печати (по собственному желанию).

- Открыть расчетный счет в банке (также по желанию).

В регистрирующий орган (отделение ФНС) нужно предоставить документацию:

- ксерокопию документа, удостоверяющего личность;

- квитанцию об оплате госпошлины (за регистрацию ИП);

- три фото на документы 3х4 см;

- заявление о внесении в ЕГРИП (Единый госреестр индивидуальных предпринимателей) — форма 21001;

- заявление на выбор налогового режима;

- три экземпляра эскиза своей печати.

Процесс регистрации считается завершенным, когда запись об ИП внесена в ЕГРИП. Предпринимателю будет выдано свидетельство о регистрации, его личный ИНН. Далее дело за малым:

- Уведомления Пенсионного фонда и ФСС (Фонда соцстрахования) о факте своей регистрации.

- Получение кодов статистики.

Процедура регистрации

Зарегистрироваться ИПБОЮЛ просто. Ваша цель – внесение в ЕГРИП. Действия прописаны в действующем законодательстве. Для этого обратитесь в регистрирующий орган при налоговой службе. Необходимо:

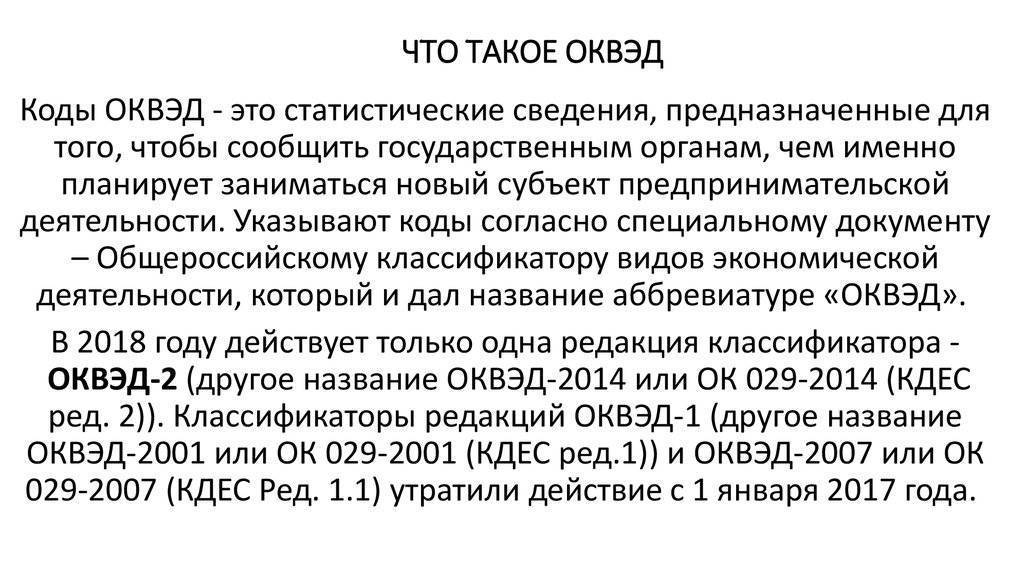

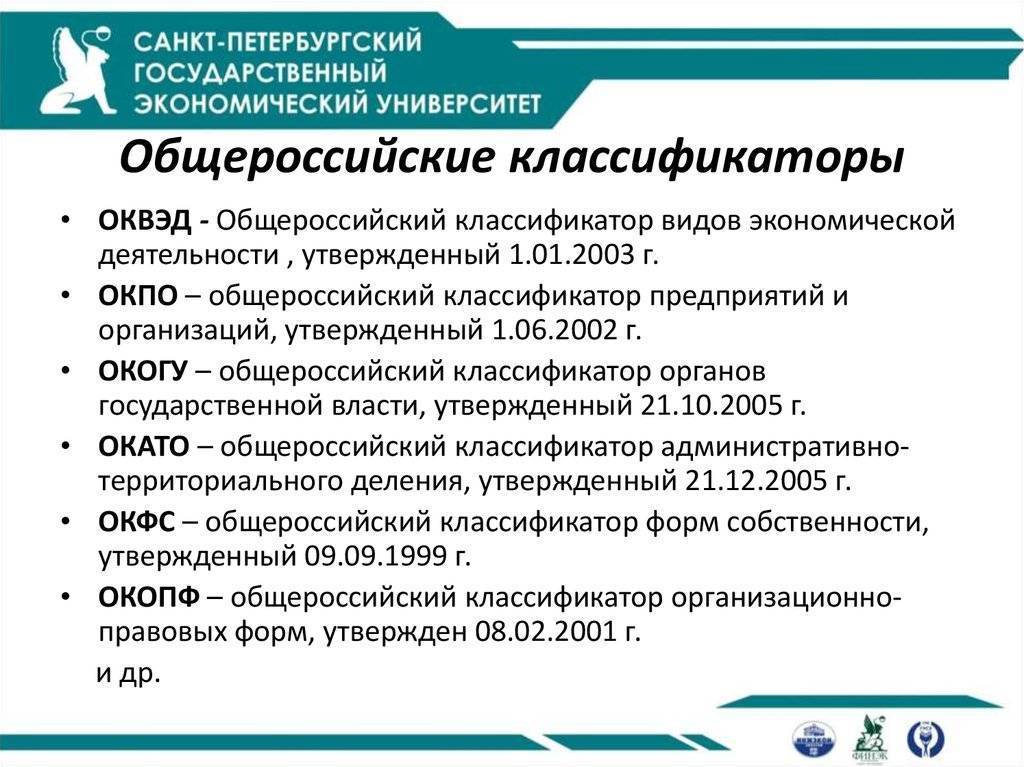

- изучить ОКВЭД, выбрать подходящие виды деятельности;

- собрать предусмотренные документы;

- прийти в налоговую и подать данные документы;

- выбрать систему налогообложения;

- заказать печать;

- зарегистрироваться в иных фондах.

К перечню документов относят ксерокс паспорта, оплату государственной пошлины, заявление о регистрации и о выборе режима. Необходим ИНН, но если у вас его нет, то он будет присвоен в процессе регистрации. Подают заявление лично или по почте (обязательное условие – отправка не простым письмом, а с описью). Если вы не хотите идти лично, то допустимо направить представителя. Для этого необходимо оформить нотариальную доверенность и заверить копии документов. По стоимости это выходит довольно затратно.

В 2016 году был введен новый пункт в законодательство о регистрации. Теперь человеку не обязательно самостоятельно обращаться в налоговое ведомство. Необходимые документы может передать нотариус. Он оформляет их с помощью телекоммуникационных путей.

Либо воспользоваться программным обеспечением. Сервис для подачи заявлений через интернет позволит направить любое заявление: на регистрацию, закрытие ИП, изменения. Для регистрации в качестве предпринимателя лицо должно быть дееспособным, совершеннолетним и не иметь судебных запретов. Гражданство РФ также не обязательный фактор. Допустимо наличие необходимых разрешительных документов (вид на жительство).

Завершение деятельности – тоже простая процедура. Она происходит по личному желанию путем подачи заявления, смерти лица либо по судебному решению (банкротство, закончился срок документа, дающего права на проживание в РФ).

Налоги для предпринимателей

Для ПБОЮЛ или по-новому ИП, доступны любые системы налогового учета. Главное, подпадать под необходимые критерии в подзаконных актах:

- при регистрации все автоматически попадают на общую систему налогообложения с НДС, налог на доходы физических лиц;

- упрощенная система. Ваша выручка в течение года должна быть в пределах 60 млн. руб., тогда можно платить 6% от нее либо 15% за вычетом расходов;

- патент. Самая привлекательная система, при которой нет необходимости даже в предоставлении отчетности, а виды деятельности, условия, граничная выручка индивидуальны для каждого субъекта,

- утверждаются актами;

- сельскохозяйственный подойдет тем, кто занимается производством с/х товаров;

- вмененка или ЕНВД подходит для определенных сфер деятельности.

В зависимости от выбора придется платить налоги: НДС, НДФЛ, на имущество, на прибыль, водный, акциз. Выбрать конкретный вид рекомендуют еще при регистрации и подать заявление одновременно. В таком случае вы будете находиться на той системе налогообложения с первого дня регистрации.

Разница между ПБОЮЛ и ИП

В основном аббревиатура ПБОЮЛ знакома тем лицам, которые заканчивали юридические ВУЗы несколько лет назад, так как она присутствует практически во всех учебниках отечественного авторства. Молодые специалисты же в принципе могли никогда не сталкиваться с подобной терминологией, так как на сегодняшний день данный термин и любые его сокращения относятся к категории устаревших, и их употребление уже практически не встречается.

Другими словами, никакой разницы между ПБОЮЛ и ИП нет, и сам вопрос об их различии не имеет никакого смысла. Если клиент обращается к профессиональному юристу с большим опытом, то в таком случае он, скорее всего, детально расскажет о том, что изначально Налоговый кодекс включал в себя исключительно сокращение ИП, и даже ЧП не было принято считать официальным термином, хотя оно и повсеместно использовалось в виде народного определения, используемого по делу и без.

С другой стороны, некорректное использование термина ПБОЮЛ было настолько распространенным и противоречащим действующему законодательству, что в конечном итоге было принято решение вернуть старое определение, то есть оставить в юридической терминологии только такое понятие как «индивидуальный предприниматель».

При этом стоит отметить тот факт, что отказаться от использования старой терминологии в конечном итоге согласились далеко не все, и еще меньше людей решило сделать это сразу после принятия правок в законодательстве. Более того, на протяжении определенного промежутка времени существовал другой термин, в котором одновременно объединялась старая и новая расшифровки – индивидуальный предприниматель без образования юридического лица.

Удивляться подобному объединению не стоит, так как на самом деле никакой принципиальной разницы в понятиях нет, и с юридической точки зрения они не имеют никакой разницы между собой, хотя заполняющие документы лица старались просто сделать так, чтобы не запутаться в постоянных корректировках законодательства.

Откуда возникла ошибка в мнениях?

На протяжении 2005 года проводились довольно жаркие дискуссии в юридической среде касательно того, насколько вообще корректно использовать каждый из этих терминов. По факту официальным считался именно ИП, но при этом налоговые реестры и непосредственно сам Налоговый кодекс указывали именно ПБОЮЛ.

Однако терминология в гражданском праве постоянно меняется, в связи с чем большинство понятий с течением времени начинают уходить из употребления или же их просто меняют новыми по тем или иным причинам. В случае с ПБОЮЛ решение об изменении термина приняли только лишь по той причине, что его расшифровка становилась слишком громоздкой при заполнении различных документов, в которых потребовалось заполнять сразу несколько строчек, хотя на самом деле с юридической точки зрения именно этот термин максимально четко показывал предпринимателей, ведущих подобную деятельность.

Нередко бывает так, что необходимость изменения одного термина другим обуславливается теми или иными требованиями, прописанными в новом законодательстве или всевозможных реформах, которые принимаются бесконечно, так как являются неотъемлемой частью современной жизни.

Именно поэтому, если человек только начинает заниматься собственным бизнесом и пока еще не может быть до конца уверенным в том, что правильно понимает значение всевозможных сокращений и обозначений, лучше всего получить профессиональную консультацию у квалифицированного юриста. Грамотная поддержка позволит избавиться от ненужных проблем с переоформлением документов, противоречий действующему законодательству и, конечно же, штрафов.

Что выбрать: ПБОЮЛ или образование юрлица

Расшифровка ПБОЮЛ не дает полного представления о том, почему некоторые предприниматели выбирают эту форму ведения бизнеса и в чем состоят ее достоинства и недостатки. Поэтому нужно разобраться, в чем состоит отличие ПБОЮЛ от юридического лица.

Преимущества:

- Основным достоинством ПБОЮЛ является простота регистрации и упрощенный порядок прекращения деятельности. Открытие юрлица – это довольно непростая процедура, которая требует времени, знаний и терпения. Ведь приходится взаимодействовать с такими госорганами, как налоговая инспекция, внебюджетные фонды и т. д. Кроме того, необходим определенный пакет документов. Для регистрации предприятия нужен в надлежащем порядке подготовленный устав, а также договор аренды для подтверждения юридического адреса. При открытии ПБОЮЛ можно обойтись без этого;

- ПБОЮЛ лишен необходимости вкладываться в формирование уставного капитала фирмы;

- Налоговый и бухгалтерский учет деятельности ПБОЮЛ проще, чем для предприятия. Все операции отражаются в книге доходов и расходов с применением котлового метода;

- Предприниматель применяет упрощенный порядок расчета и уплаты налогов.

ПБОЮЛ – это очень привлекательный формат бизнеса. Однако есть и значительный минус: предприниматель отвечает по обязательствам всем имуществом, которое на него зарегистрировано. Тогда как учредители ООО несут ответственность только в пределах своей доли в уставном капитале.

На видео: Исключение из ЕГРЮЛ с 1 сентября 2017 г. Как избежать ликвидации?

Отчетность и уплата налогов

Как и ПБОЮЛ ИП в свою очередь имеет право использовать несколько систем налогообложения экономической деятельности.

| Вид налогообложения | Обязанности по учету и уплате налогов |

| Основная |

Необходимо вести книги покупок/продаж; Бухучет разрешено применять упрощенно (доход/расход) для определения налогооблагаемой базы, без плана счетов |

| Упрощенная 6 или 15% |

Требования к учету движений имущества, финансов упрощенные |

| ЕНВД |

Всю сумму оплаченных Пенсионных взносов и ФОМС имеет право вычесть из ЕНВД к уплате |

| ПАТЕНТ | Стоимость патента в зависимости от срока его действия оплачивается ежемесячно, квартально |

Предприниматель работает без наемного персонала:

| Система налогообложения | Передаваемая отчетность | Периодичность |

| Основная | Декларация по НДС Декларация полученных доходов НДФЛ Форма статистики 1-ИП | Ежеквартально Годовая ежегодно Годовая, передается по выборке местных органов статистики |

| Упрощенная | Декларация УСН | Ежегодно |

| ЕНВД | Декларация ЕНВД | Ежеквартально |

| ПАТЕНТ | Нет | Нет |

Состав отчетности меняется, если ИП привлекает наемных сотрудников:

| Система налогообложения | Передаваемая отчетность | Периодичность |

| Основная | Декларация по НДС Декларация полученных доходов НДФЛ Форма статистики 1-ИП Расчет по страховым взносам 6-НДФЛ по выплатам сотрудников 2-НДФЛ по доходам, полученным сотрудниками форма СЗВ-М о стаже расчет 4-ФСС | Ежеквартально в ФНС Годовая ежегодно в ФНС Годовая, передается по выборке местных органов статистики Ежеквартально в ФНС Ежегодно в ФНС (подается на доходы, выплаченные физическим лицам) Ежемесячно в ПФР Ежеквартально в ФСС |

Упрощенная | Декларация по УСН Форма статистики 1-ИП Расчет по страховым взносам 6-НДФЛ по выплатам сотрудников 2-НДФЛ по доходам, полученным сотрудниками форма СЗВ-М о стаже расчет 4-ФСС | Годовая ежегодно в ФНС Годовая, передается по выборке местных органов статистики Ежеквартально в ФНС Ежегодно в ФНС (подается на доходы, выплаченные физическим лицам) Ежемесячно в ПФР Ежеквартально в ФСС |

| ЕНВД | Декларация ЕНВД Форма статистики 1-ИП Расчет по страховым взносам 6-НДФЛ по выплатам сотрудников 2-НДФЛ по доходам, полученным сотрудниками форма СЗВ-М о стаже расчет 4-ФСС | Ежеквартально в ФНС Годовая, передается по выборке местных органов статистики Ежеквартально в ФНС Ежегодно в ФНС (подается на доходы, выплаченные физическим лицам) Ежемесячно в ПФР Ежеквартально в ФСС |

| ПАТЕНТ | Расчет по страховым взносам 6-НДФЛ по выплатам сотрудников 2-НДФЛ по доходам, полученным сотрудниками форма СЗВ-М о стаже расчет 4-ФСС | ежеквартально в ФНС Ежеквартально в ФНС Ежегодно в ФНС (подается на доходы, выплаченные физическим лицам) Ежемесячно в ПФР Ежеквартально в ФСС |

Почему возникло ошибочное мнение?

Дело в том, что до 2005 года шли жаркие дискуссии между юристами по поводу корректности употребления этих двух терминов – ПБОЮЛ и ИП. Фактически официальным считался последний. Но в налоговых реестрах и налоговом кодексе намного чаще встречался первый.

Проблема учета для ПБОЮЛ была разрешена лишь после вступления в силу Единого государственного реестра индивидуальных предпринимателей. Именно с этого момента уже невозможно было зарегистрироваться в качестве ПБОЮЛ или ИПБОЮЛ, а только лишь как ИП. Хотя при этом все термины продолжали использоваться в документации. Вероятно, по этой причине многие молодые предприниматели считают, что есть какие-то принципиальные различия между всеми этим понятиями и гадают, какое же больше подойдет именно в их случае.

Проблема учета для ПБОЮЛ была разрешена лишь после вступления в силу Единого государственного реестра индивидуальных предпринимателей. Именно с этого момента уже невозможно было зарегистрироваться в качестве ПБОЮЛ или ИПБОЮЛ, а только лишь как ИП. Хотя при этом все термины продолжали использоваться в документации. Вероятно, по этой причине многие молодые предприниматели считают, что есть какие-то принципиальные различия между всеми этим понятиями и гадают, какое же больше подойдет именно в их случае.

Терминология в гражданском праве – вещь изменчивая, многие понятия выходят из употребления, заменяются новыми по разным причинам. В случае с пресловутым ПБОЮЛ, например, главная проблема заключалась в громоздкости термина: чтобы расшифровать его полностью требовалось несколько строчек в документе. Хотя юридически он очень точно обозначал предпринимателей, занимающихся именно такой деятельностью.

Иногда замена одного термина на другой обусловлена требованиями новых законодательств или реформ, которые принимаются постоянно — такова современная жизнь. Поэтому если вы только начинаете свое собственное дело и не уверены в правильности понимания всех обозначений и сокращений, то лучше проконсультируйтесь с хорошим специалистом. Это поможет избежать в будущем ненужных хлопот с переоформлением документов, столкновений с законом, а возможно, и штрафов.

Максим Ветохин: «Мои впечатления и отзыв о франшизе ZapX!»

«Как я открыл бизнес по франшизе Zapx и зарабатываю более 140 тыс. руб. в месяц чистыми»

Зарабатывайте от 25 000 р. до 300 000 р. В МЕСЯЦ

на продаже игровых ресурсов

в мобильной игре-бестселлере!

Помогла статья? Подписывайтесь в наши сообщества: , Фейсбуке, , Одноклассниках или Google Plus.

Будем очень благодарны, если поставите “Лайк” ниже. Спасибо!

Получайте обновления прямо на вашу почту:

Как происходит прекращение деятельности предпринимателя

Существует множество причин, по которым можно перестать быть предпринимателем. Одна их них – добровольное снятие с учета. Для этого достаточно предоставить в регистрирующий орган пакет документов:

- Заявление в установленном порядке

- Паспорт гражданина РФ (плюс копия)

- Квитанция об уплате госпошлины.

Признание предпринимателя несостоятельным, не способным погасить требования кредиторов происходит в судебном порядке. Датой прекращения предпринимательской деятельности будет признан момент вступления в силу соответствующего судебного решения. Сам предприниматель может подать соответствующее заявление о своем банкротстве.

Оформление документов

Гражданин, желающий заняться индивидуальным предпринимательством, обязан пройти государственную регистрацию, требующуюся для приобретения соответствующего статуса. То есть гражданину предписывается подготовить необходимый пакет документов, подтверждающих требуемые сведения. Этот момент регулируется Положением о порядке государственной регистрации субъектов предпринимательской деятельности (№1482).

Пакет документов, необходимый для регистрационной процедуры, подается в региональную администрацию по месту постоянной прописки физического лица. В список требуемых документов обязательно входит паспорт; заявление, составляемое в соответствующей форме; бумага, подтверждающая уплату регистрационной пошлины. Точный состав требуемого пакета документов лицо может получить у сотрудника административного органа, занимающегося решением данного вопроса. Если в присвоении указанного статуса будет отказано без обоснованных причин, лицо вправе обратиться с просьбой об обжаловании в арбитражный суд.