Виды активов

При оценке стоимости бизнеса, как уже говорилось, рассматривается все имущество. Его можно разделить на три категории:

- материальные ресурсы (недвижимость и движимая собственность);

- финансовые ресурсы (акции, ценные бумаги, счета в банках);

- интеллектуальная собственность (патенты, авторские права, бренды и пр.).

Каждый из видов активов имеет свои особенности оценки, которые следует учитывать. Поэтому рассмотрим оценку наиболее распространенных типов активов.

Недвижимость

Любое строение и здание подвергаются износу. Помимо этого, его стоимость зависит от таких факторов, как место расположения, наличие всех необходимых коммуникаций, близость транспортных узлов, особенности конструкции и т.д.

Цена также может меняться. Это происходит из-за изменения спроса на рынке, инфляции, доходности и по другим причинам. Если недвижимость может приносить прибыль, то она считается доходной. Оценка таких объектов проводится после изучения доходов и перспектив.

Движимое имущество

К этой категории относятся оборудование (производственные и транспортные средства, оргтехника), мебель, материалы и пр. Движимое имущество рассматривается как материальное имущество, используемое для производства.

Чаще всего оценивается техника, так как она постоянно эксплуатируется и подвержена сильному износу, что требует ее замены или модернизации.

Обязательная оценка оборудования производится в ряде случаев:

- списание;

- сделки купли-продажи;

- страхование;

- кредитование;

- оформление вкладов в уставной капитал.

Бизнес

Под оценкой бизнеса подразумевается определение его настоящих и прогноз будущих показателей. Для того чтобы произвести расчеты, необходимо проанализировать финансовые, организационные и технологические условия предприятия.

Данный вид оценки необходим при проведении финансовых операций, объединении организаций, а также при упразднении фирмы.

Полученные показатели позволяют определить уровень привлекательности компании для инвесторов и основные финансовые интересы.

Ценные бумаги и акции

Особенность ценных бумаг в том, что они не относятся к материальным товарам и при этом имеют цену. Ценность таких активов зависит от стоимости прав владельца предприятия, к которому они относятся.

Выделяют четыре вида ценных бумаг:

- акции;

- облигации;

- векселя;

- фьючерсы.

Бессрочными являются только акции, которые приносят постоянный доход, сумма которого может незначительно меняться. Облигации и векселя отличаются устойчивым доходом, фьючерсы же в этом плане самый нестабильный актив. Кроме того, разные виды ценных бумаг предоставляют различный круг прав. Акции позволяют заниматься управлением компанией, фьючерсы же можно только покупать и продавать.

Сложность оценки данного вида активов заключается в необходимости учета колебаний фондовых рынков. Стоимость будет меняться в зависимости от котировок, репутации и надежности предприятия, доходности и т.п.

Нематериальное имущество

Или интеллектуальная собственность и различные права. Данный вид имущества имеет выражаемую ценность и приносит прибыль, но не обладает материальным воплощением. Подобный вид активов характерен для производственных и высокотехнологичных предприятий, а также творческой направленности (издание книг, киноиндустрия, музыка и пр.).

Объекты нематериальных активов:

- авторское право (книги, ПО, картины, музыка);

- право пользования имуществом (природные ресурсы);

- патенты (товарные знаки, изобретения, промышленных образцов и пр.);

- коммерческие тайны (сведения о технической, финансовой и управленческой составляющей производственного процесса).

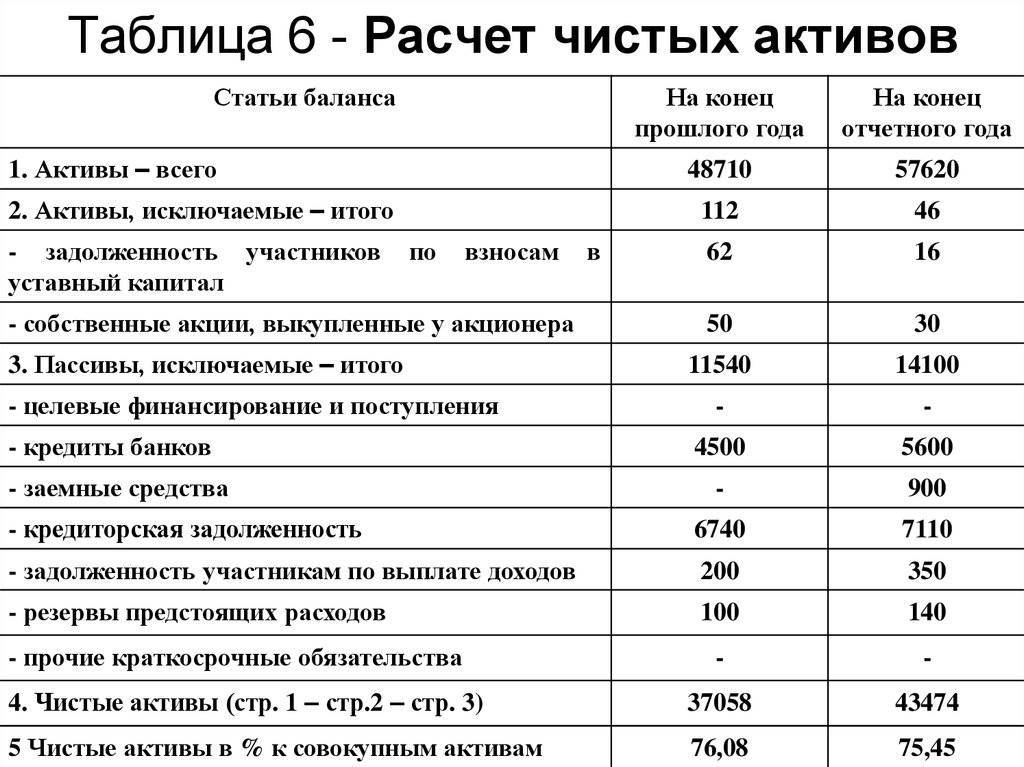

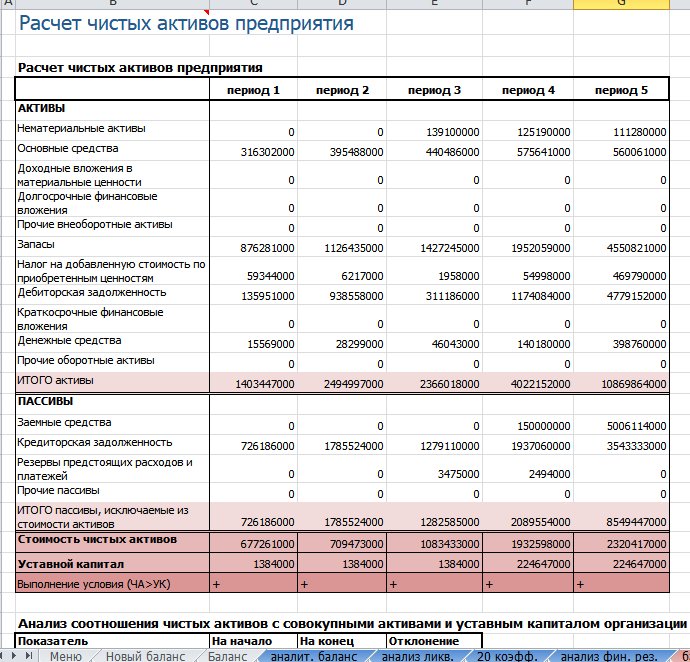

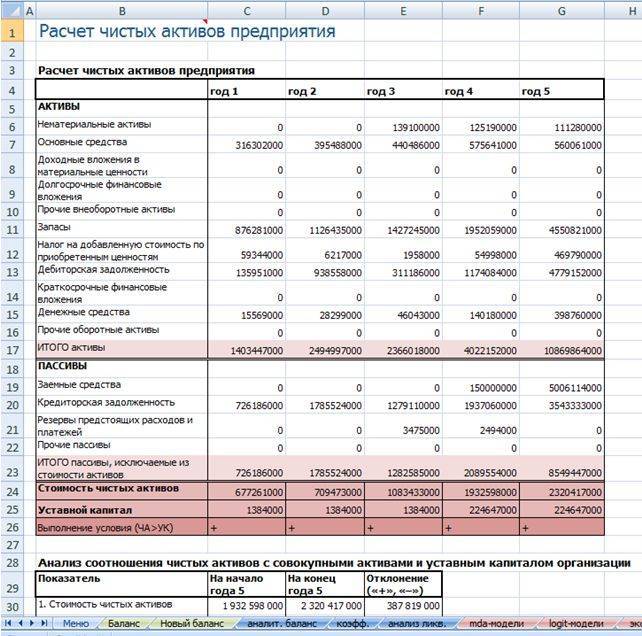

Порядок и примеры расчёта

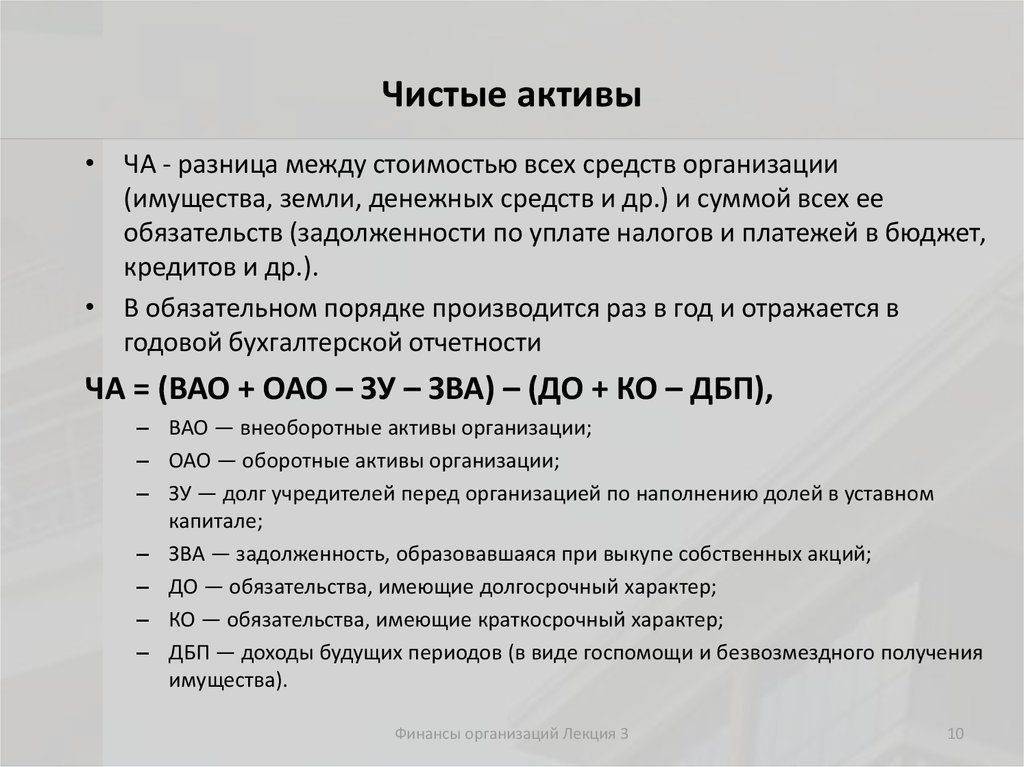

Порядок расчета величины утверждён правовыми документами и инструкциями. Вычисление делается ежеквартально и ежегодно на отчётную дату с занесением полученных итогов в соответствующие документы.

При расчётах используются:

- Внеоборотные средства — это основные и нематериальные фонды, долгосрочные финансовые вложения.

- Оборотные активы — это денежные средства, счета дебиторов, ценные бумаги, производственные, товарные запасы и пр.

При сложении активов исключаются затраты компании на приобретение у совладельцев бизнеса собственных акций и задолженность участников по вложениям в уставный фонд.

К пассивам, участвующим в расчете, относятся:

- задолженность перед совладельцами по выплате дивидендов;

- целевые финансирования и поступления;

- прочие долгосрочные обязательства, включая отложенные налоговые платежи;

- кредиты, займы и др.

При сложении пассивов не учитываются доходы будущих периодов. Причём только те, которые признаны компанией в связи с получением безвозмездного имущества либо помощи от государства.

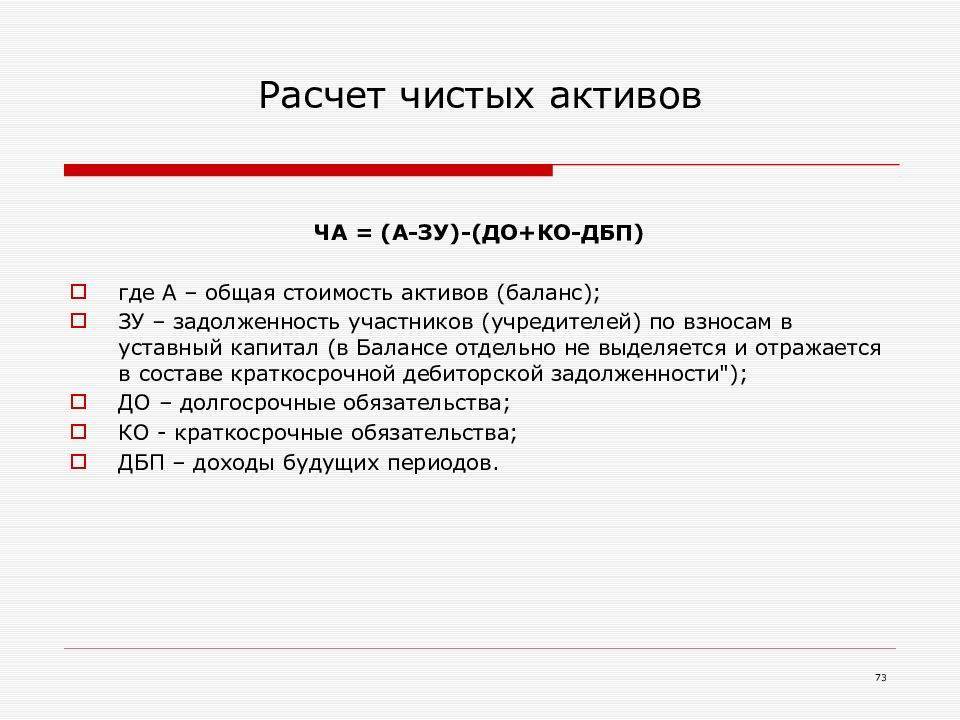

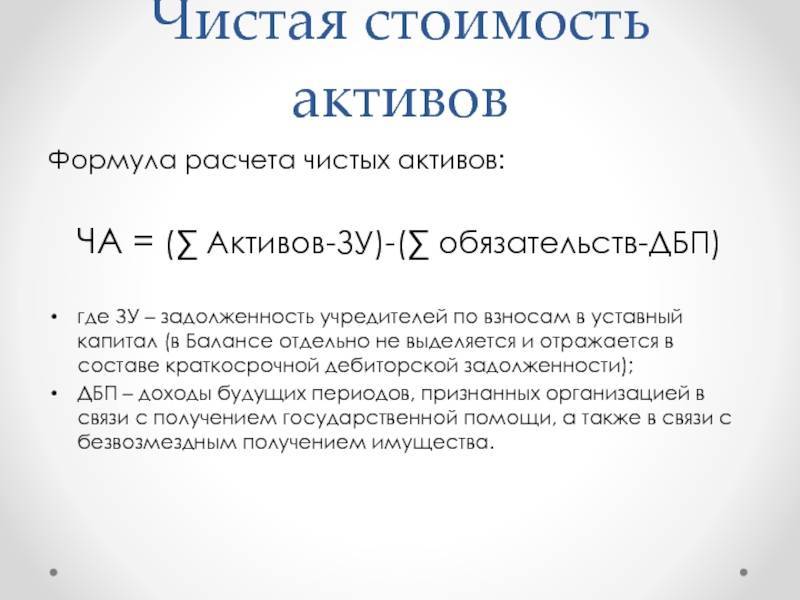

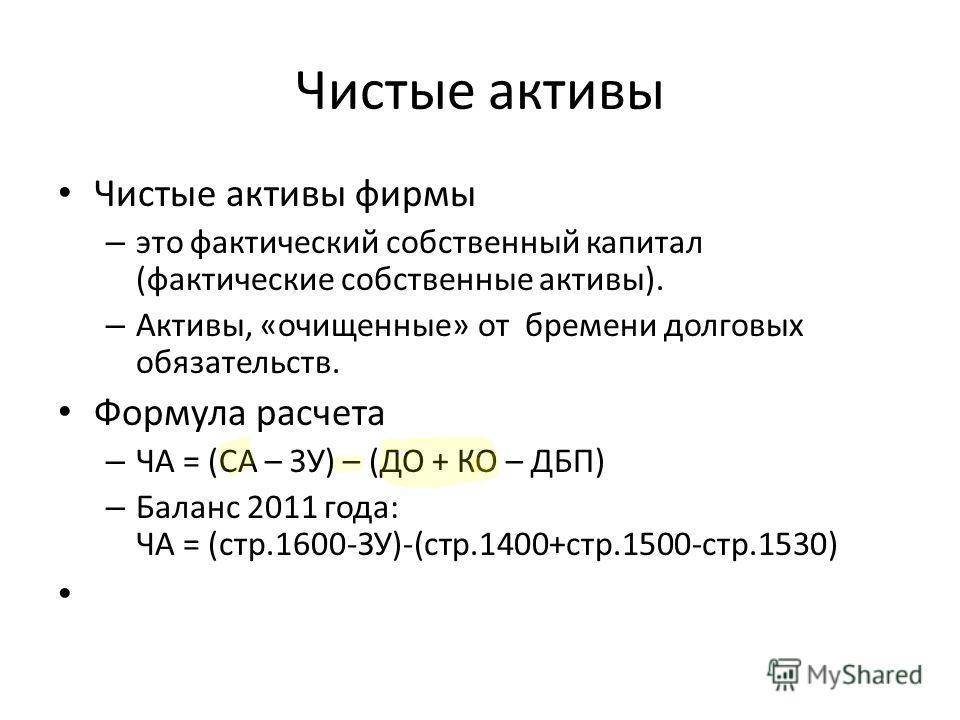

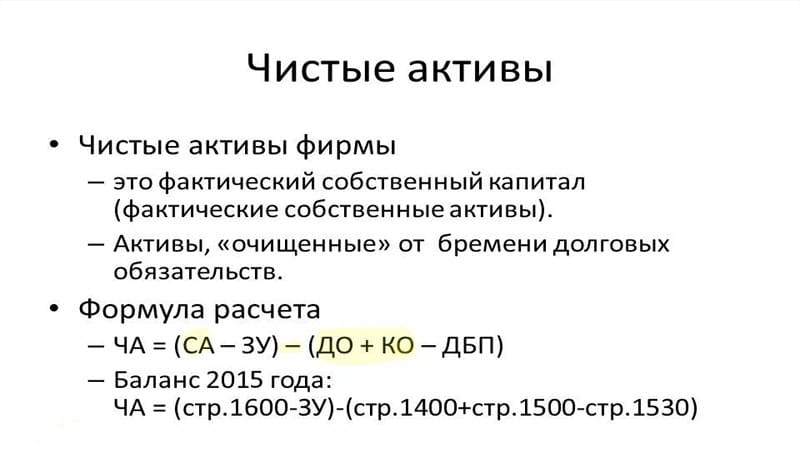

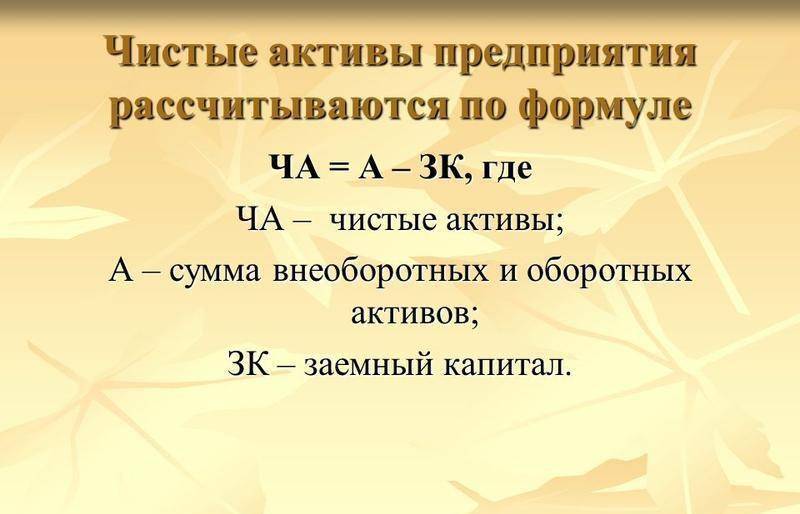

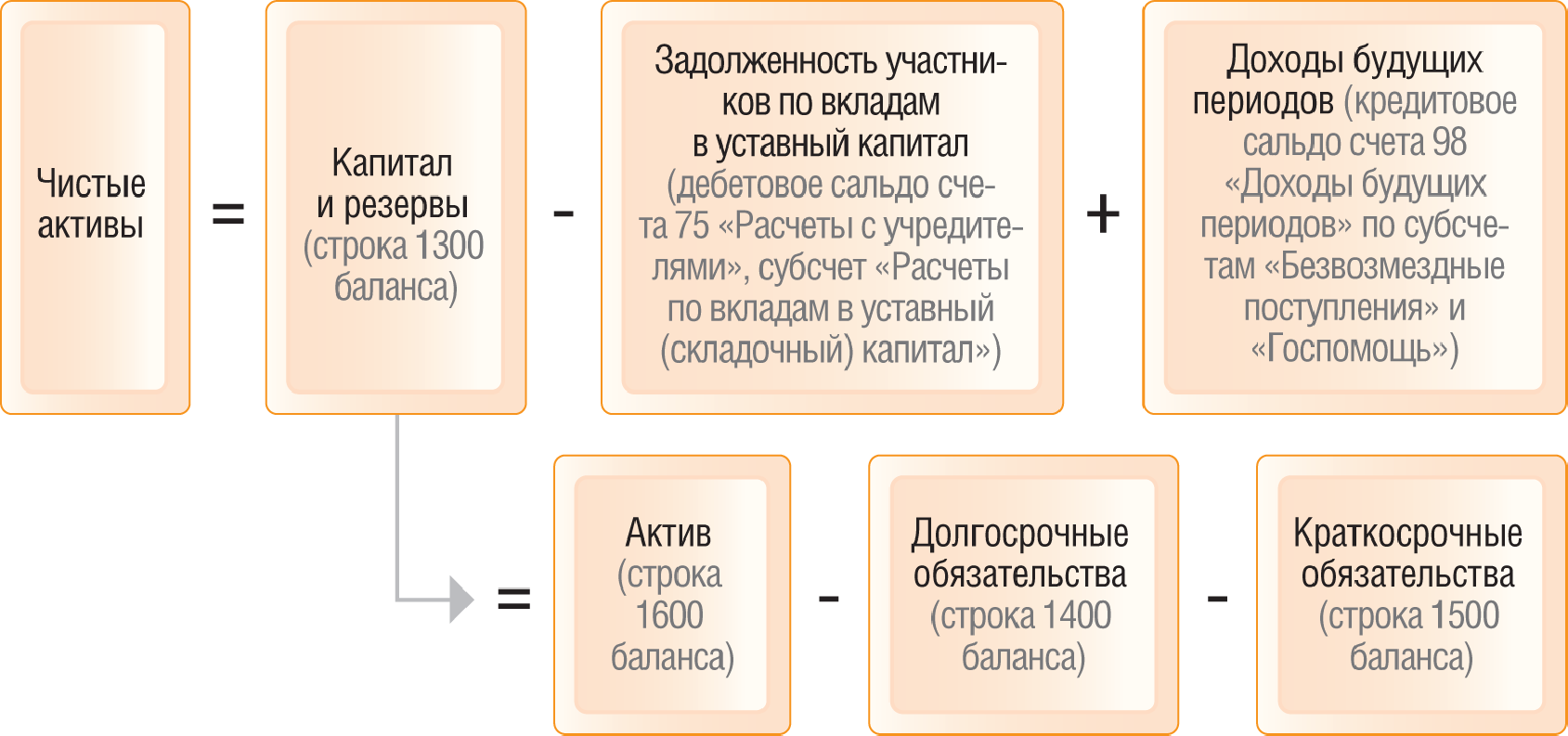

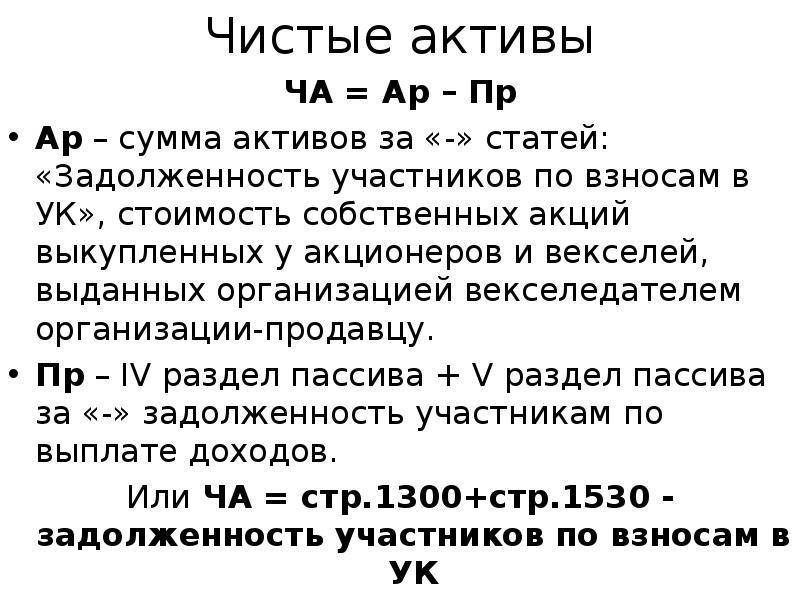

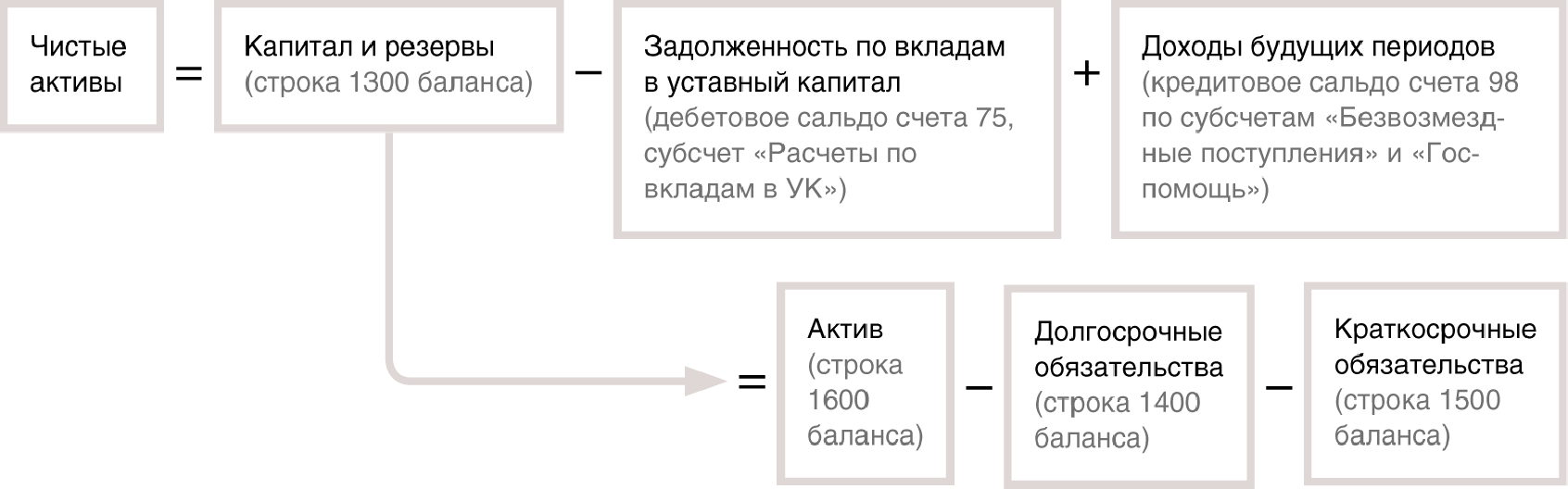

Формула имеет следующий вид:

ЧА = (А — ЗУ — ЗВА) — (П — ДБП), где:

- ЧА — чистые активы;

- А — активы;

- ЗУ — задолженность участников бизнеса по вкладам в уставный фонд;

- ЗВА — затраты на приобретение собственных акций компании у совладельцев;

- П — пассивы;

- ДБП — доходы будущих периодов.

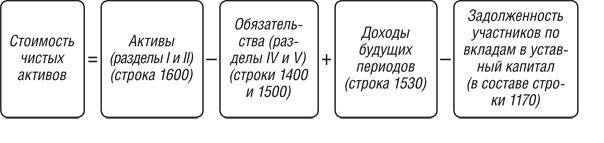

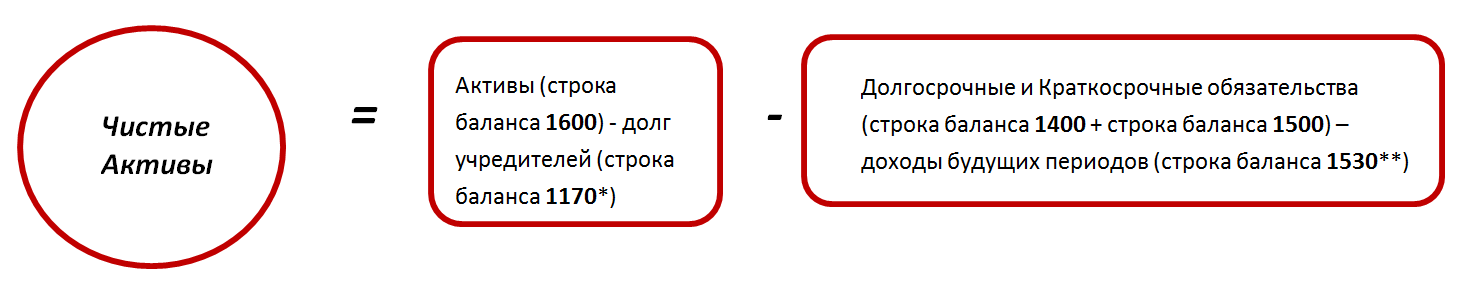

Суммы для вычисления берутся из бухгалтерского баланса предприятия, где пассивы учитываются в строках 1400 и 1500, активы — в строке 1600. Также понадобится значение дебета счета 75, отражающего долги участников по вкладам в уставный фонд, и данные 1530 строки — доходы будущих периодов.

Алгоритм вычисления по бухгалтерскому балансу выглядит так:

ЧА = (стр 1600 — сч 75) — (стр 1400 + стр 1500 — стр 1530)

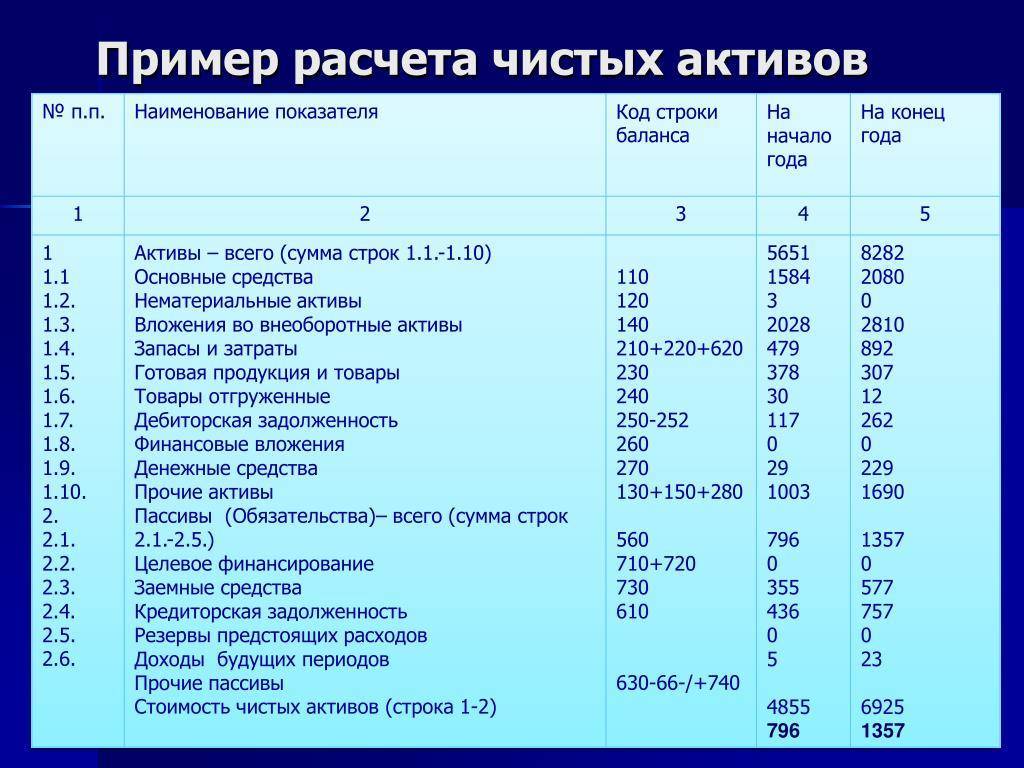

Пример

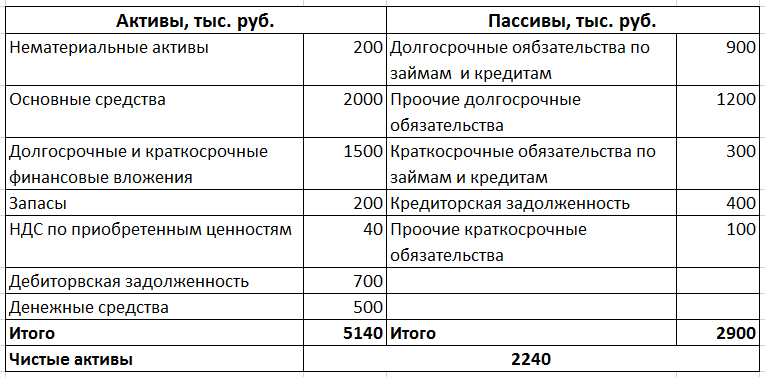

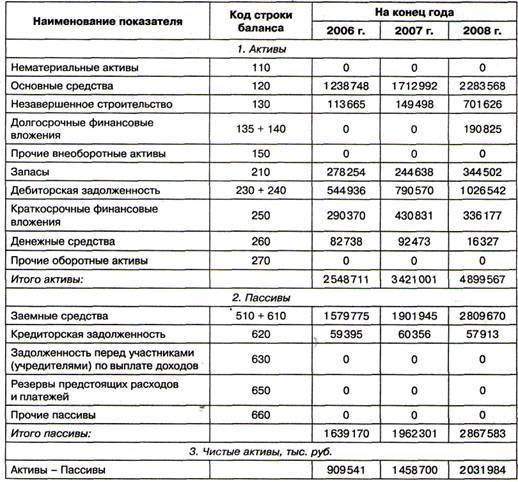

Бухгалтерский баланс ООО «Сибиряк» на 01.11.2015 представлен в следующей таблице:

- Величина активов: 3 919 150 = 1 599 500 + 999 300 + 455 150 + 145 200 + 525 600 + 630 250 — 35850.

- Величина пассивов: 2 629 800 = 745 300 + 268 300 + 95 600 + 1 520 600, при вычислении не включаются данные из 3-ей части отчета.

- ЧА = 3 919 150 — 2 629 800 = 1 289 350.

Анализ

Анализ данного показателя должен производиться в первую очередь руководством компании. Делается это для своевременного выявления проблем и принятия оперативных решений для выхода из кризиса. При этом нужно использовать следующие методы:

- Оценка размера чистых активов в конце года по сравнению с аналогичным показателем на его начало. Приветствуется при этом поквартальный расчет, который покажет, в каком периоде возникло уменьшение, какой фактор оказал на это влияние.

- Определение доли чистых активов в составе общих. Анализ такой динамики в начале и конце периода позволит увидеть темп роста или снижения коэффициента и спрогнозировать дальнейшее развитие компании.

- Оценка размера рассматриваемого показателя по отношению к размеру вкладов учредителей. Такую также можно производить по итогам каждого квартала и предоставлять ее заинтересованным пользователям.

- Определение рентабельности и расчет отношения полученной выручки к размеру чистых активов. Полученные данные используются для оценки качества использования собственных средств компании.

Но применять нужно не просто какой-либо из приведенных методов, а их совокупность. Только комплексный анализ покажет реальное финансовое положение фирмы.

Оценка платежеспособности

Кредиторы, оценивая динамику чистых активов, могут спрогнозировать то, каким образом организация будет выплачивать взятые займы. Понятно, что для этих целей чем выше размер показателя, тем больше собственных средств, которые становятся своеобразным обеспечением.

При этом нужно помнить, что быстро реализуемая собственность в первую очередь характеризует кредитоспособность компании, тогда как платежеспособность обеспечивается всеми собственными активами. Например, для погашения задолженности могут быть реализованы основные средства (оборудование, станки, складские помещения и т.п.).

Итак, рост чистых активов говорит о более высокой платежеспособности организации и стабильности ее финансового состояния, а уменьшение – о низкой платежеспособности и возможном банкротстве в будущем.

Сравнение с уставным капиталом

Если чистые активы стали меньше вкладов учредителей на протяжении двух последних отчетных периодов, то такие компании обязаны провести процедуру уменьшения своего уставного капитала. Также кредиторы могут обратиться в суд с иском о начале процедуры банкротства в отношении должника.

Если рассматриваемый показатель позволяет, то компании могут увеличить уставный капитал. Делается это в первую очередь с целью привлечь новые инвестиции в свою деятельность. Ведь такие фирмы обладают наибольшей инвестиционной привлекательностью.

Однако нужно помнить, что нельзя повышать данную сумму на произвольную величину. Законодательство предусматривает ограничение в размере разницы между чистыми активами и самим уставным капиталом и, если есть, резервным.

Чистая прибыль

Четко выявлена связь между чистыми активами предприятия и его чистой прибылью. Последний показатель характеризует эффективность основной деятельности компании. Понятно, что собственное имущество формируется главным образом за счет прибыли.

Чем меньше чистая прибыль, тем меньше чистые активы. Что, в свою очередь, приводит к ухудшению общего финансового состояния компании.

Темпы роста относительно международного кредитного рейтинга

Крупные компании, работающие не только в своей стране, заинтересованы в том, чтобы им был присвоен международный кредитный рейтинг. Это коэффициент, который показывает степень надежности организации с точки зрения погашения своих обязательств. Такой рейтинг присваивают независимые агентства, чей авторитет признан в мировом сообществе.

Размер чистых активов организации оказывает прямое влияние на международный кредитный рейтинг. Он понижается, если происходит снижение темпов прироста чистых активов. Следовательно, падает и инвестиционная привлекательность бизнеса.

Как добиться роста чистых активов

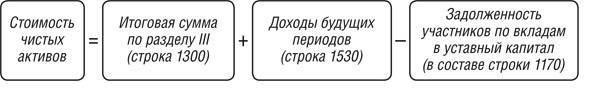

За исключением поправок на задолженность участников и бесплатное имущество размер ЧА аналогичен сумме собственного капитала общества, субъекта бизнеса с другой организационно-правовой формой и отражается в разделе III по строке 1300 бухгалтерского баланса. Поэтому на размер ЧА оказывают влияние составные части его собственного капитала:

- Уставный капитал, другие вклады участников. Например, после получения дополнительных взносов общество увеличит размер своих ЧА.

- Переоценка внеоборотных активов. Когда администрация общества видит, что рыночная цена его основных фондов, других видов внеоборотных активов выше учитываемой по балансу, имеется возможность проведения их переоценки сертифицированными экспертами. Общая сумма результата переоценки отражается по строке 1340 баланса и также влияет на размер ЧА субъекта предпринимательства.

- Рост добавочного капитала и резервных фондов также ведет к увеличению ЧА.

Размер ЧА служит индикатором жизнеспособности субъекта бизнеса. Потеря контроля над их величиной, отсутствие усилий администрации хозяйственных обществ по их увеличению может привести к серьезным проблемам, вплоть до ликвидации субъекта бизнеса.

Наверх

Напишите свой вопрос в форму ниже

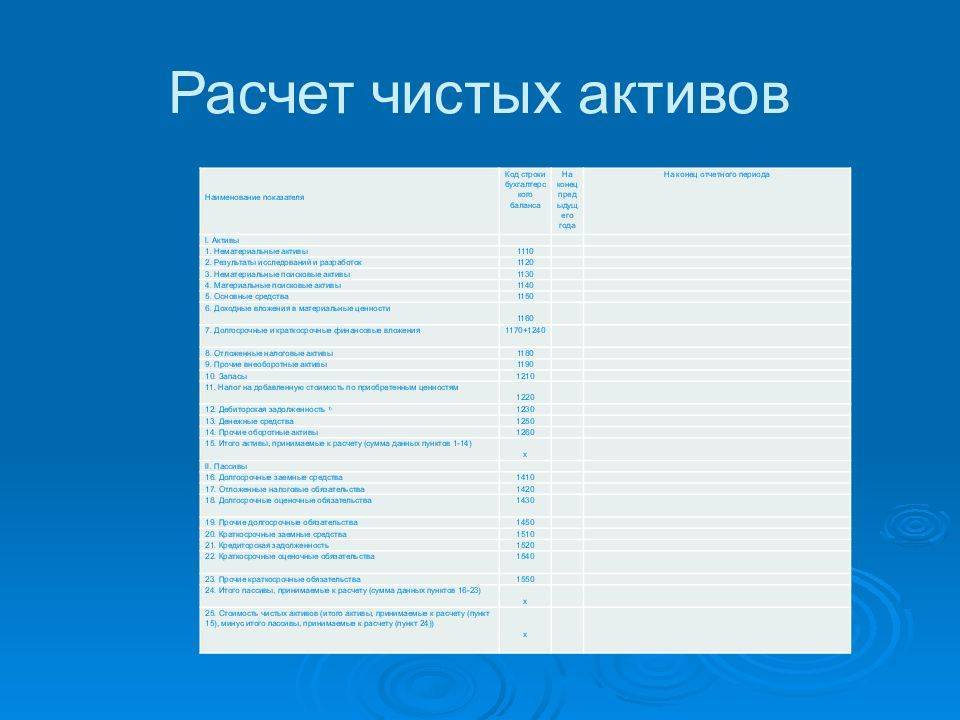

Схема расчета

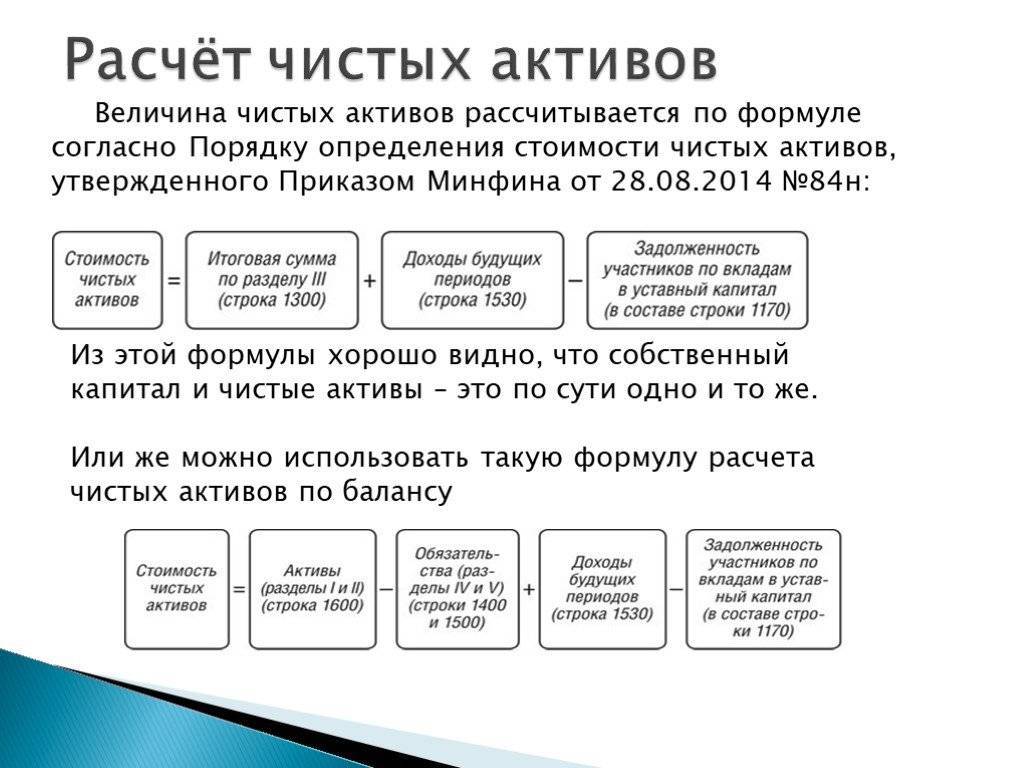

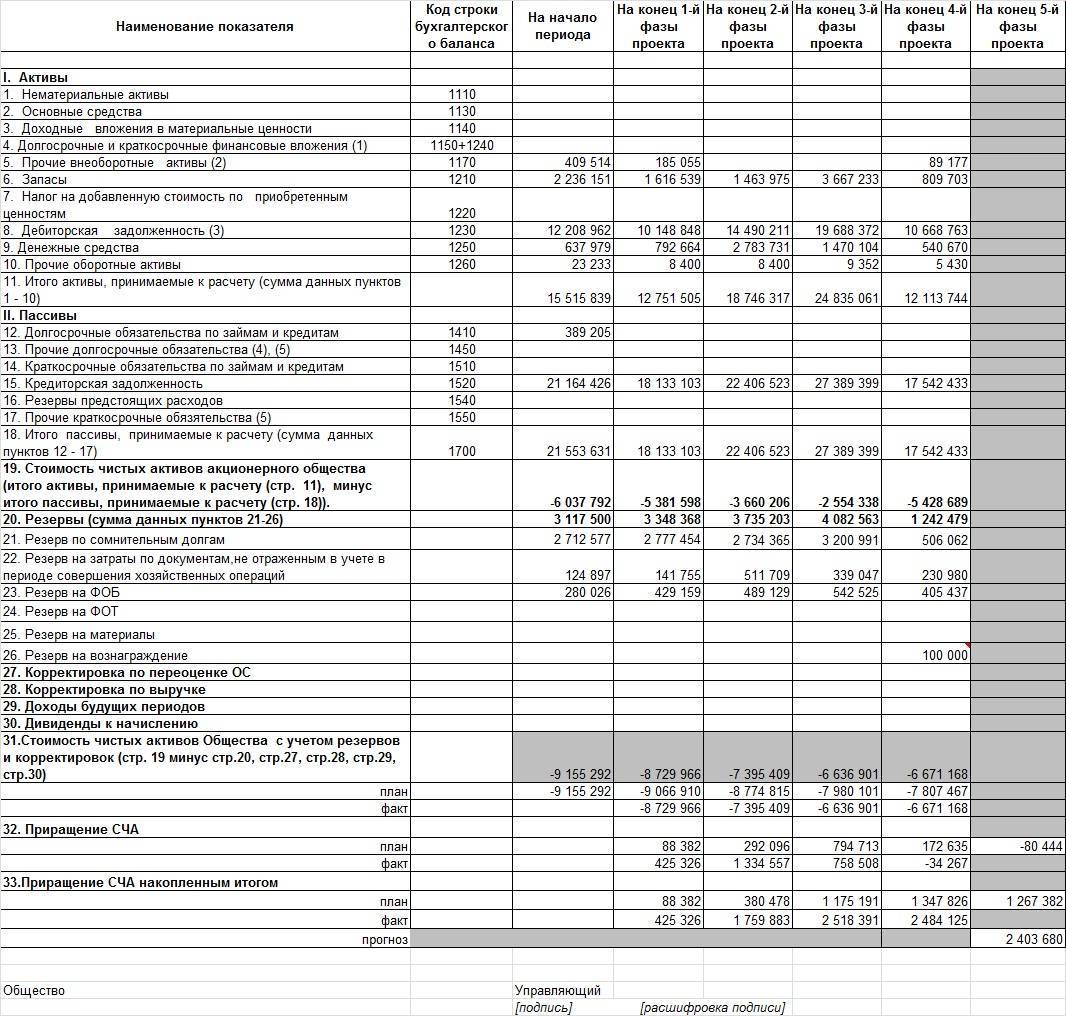

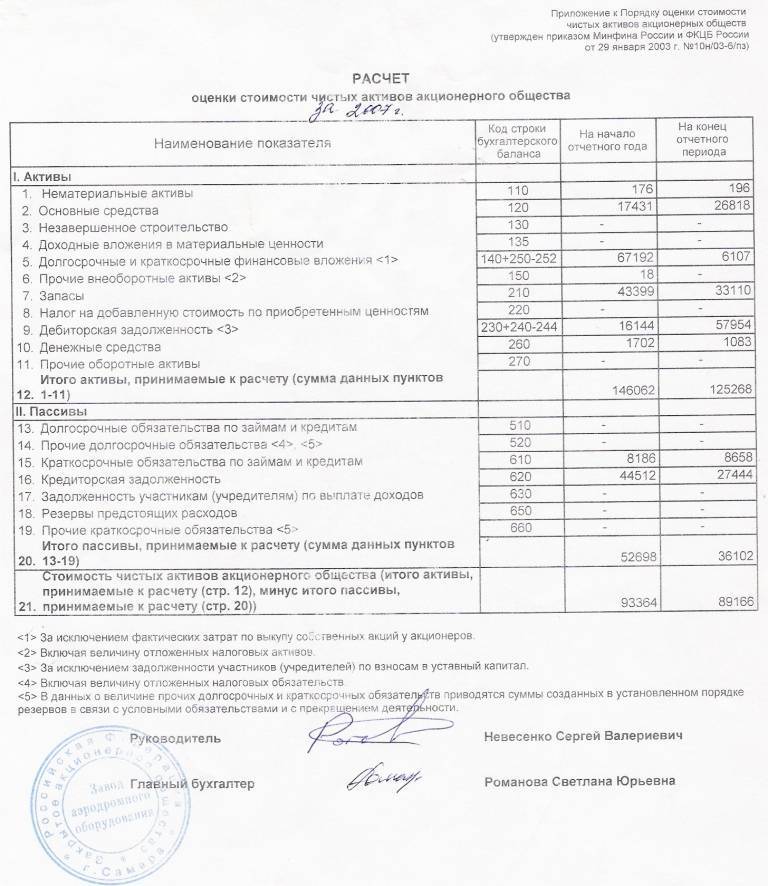

В 2014 году появилась схема расчета чистых активов,определенная законодательно (Приказ Минфина РФ от 28 августа 2014 г.

N 84н). Как и ранее, за основу берутся данные бухгалтерского баланса и из активов вычитаются пассивы. Однако задолженность учредителей по взносам, стоимость выкупленных у акционеров акций, капитал и резервы, доходы будущих периодов учитывать не нужно, поскольку они не имеют прямого отношения ни к фактическому имуществу, ни к задолженности предприятия.

Формула расчета:

Ач = А – ЗС, где

- А – активы;

- ЗС – заемные средства.

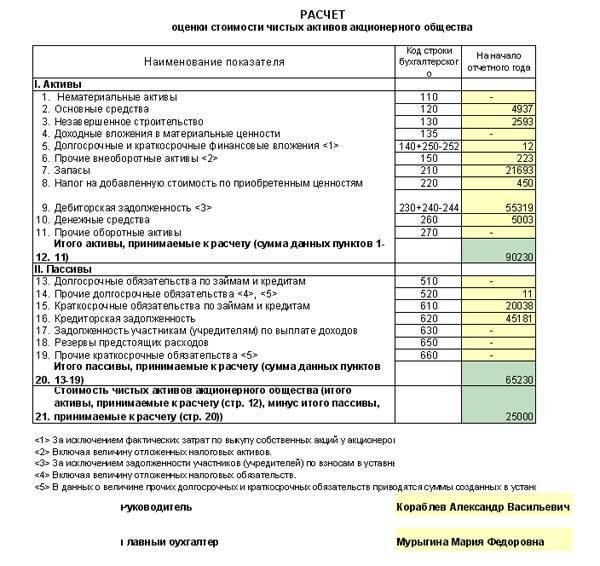

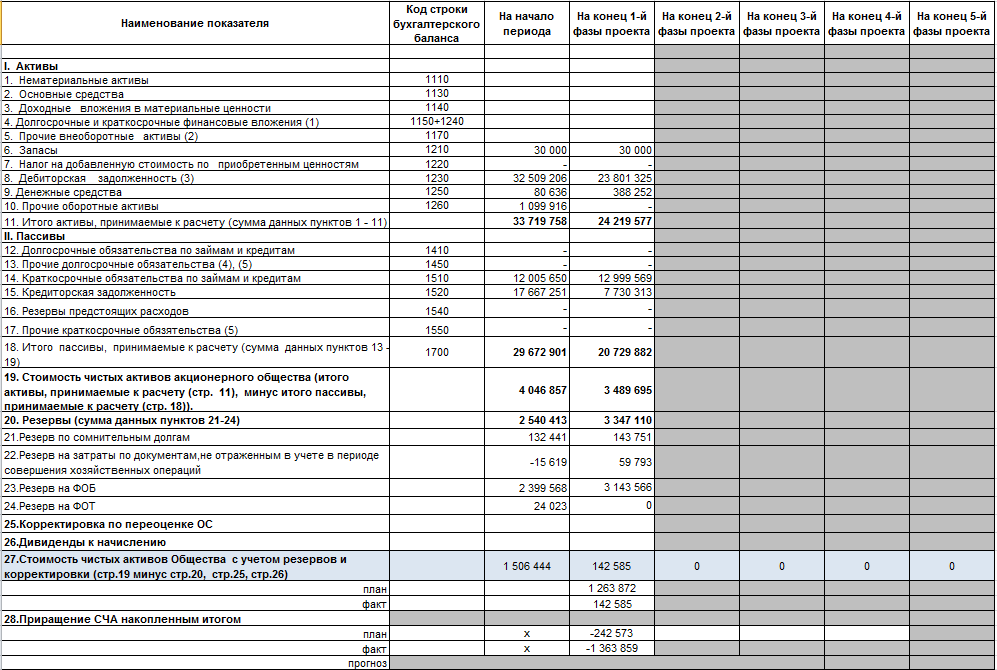

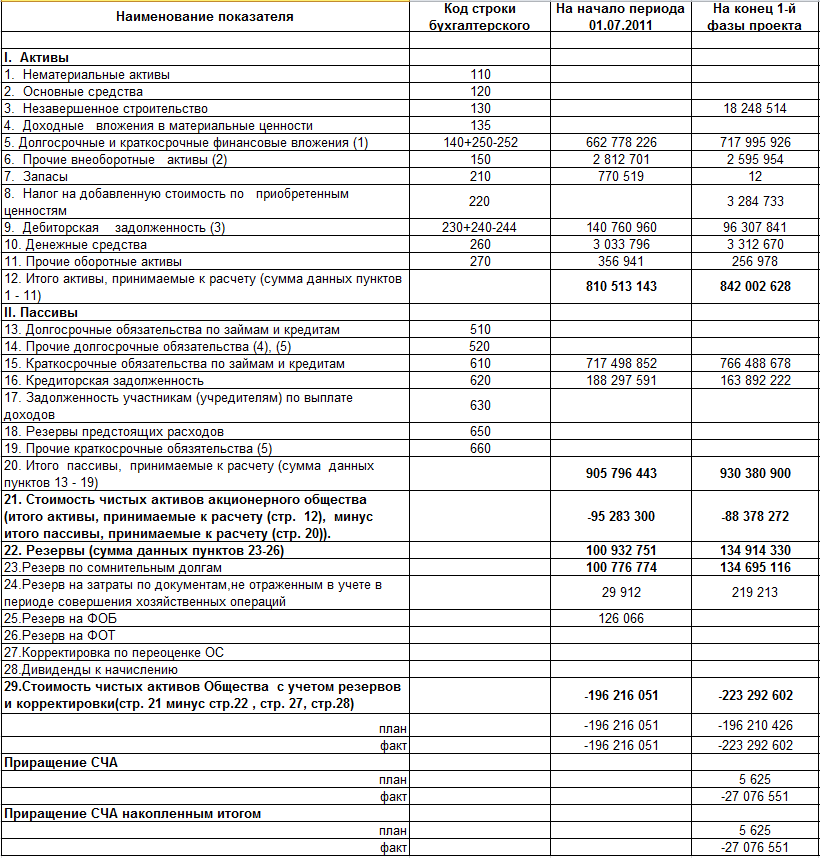

Изобр. 1. Пример бланка баланса предприятия

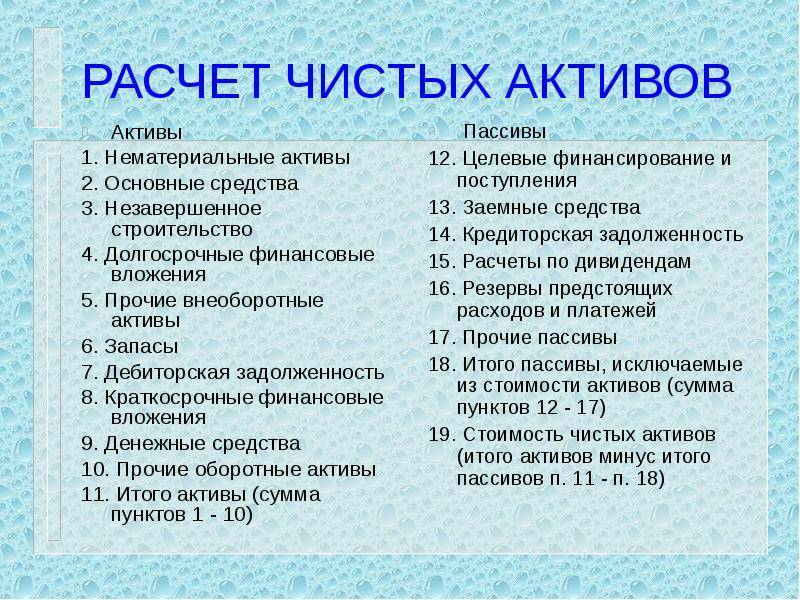

Не принимаются к учету объекты на забалансовых счетах, а именно:

- материальные ценности, которые предприятие приняло на ответственное хранение;

- резервные фонды;

- принятые на комиссию товары;

- бланки строгой отчетности и т.д.

Также не участвует уставный, добавочный и резервный капитал, доходы будущих периодов, непокрытая прибыль или убыток.

Размер уставного капитала не может быть больше чистых активов. Если после сведения баланса это не так, то его стоимость должна быть уменьшена до их размера. Однако она не может быть меньше установленных законом 10 000 руб. В противном случае последует ликвидация предприятия.

В балансе предприятия чистые активы указываются в строке 3600.

Нематериальные активы | Долговременные обязательства по займам и кредитам |

Основные средства | Прочие долгосрочные обязательства |

Незавершенное строительство | Краткосрочные обязательства по займам и кредитам |

Доходные вложения в материальные ценности | Кредиторская задолженность |

Досрочные и краткосрочные финансовые вложения | Задолженность участникам (учредителям) по выплате долгов |

Резервы предстоящих расходов | |

Прочие краткосрочные обязательства | |

НДС по приобретенным ценностям | |

Дебиторская задолженность | |

Денежные средства | |

Прочие оборотные активы |

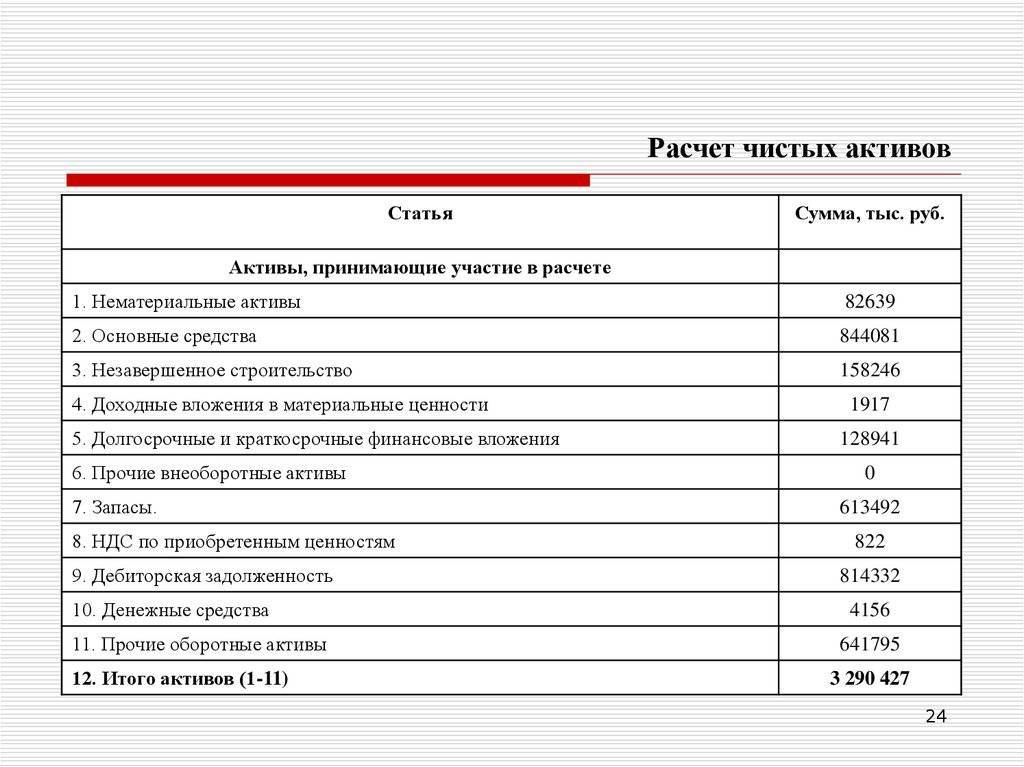

Изобр. 2. Расчет чистых активов на примере

Скачать форму для расчета чистых активов в excel

Несмотря на то, что схема является общей, методы оценки также могут зависеть от деятельности компании и организационно-правовой формы

Так, например, управляющие компании должны принимать во внимание Постановление Правительства РФ от 27 декабря 2004 г. N 853

С Приказом ФСФР РФ от 23.10.2008 N 08-41/пз-н должны считаться брокеры, ПИФы, товарные биржи.

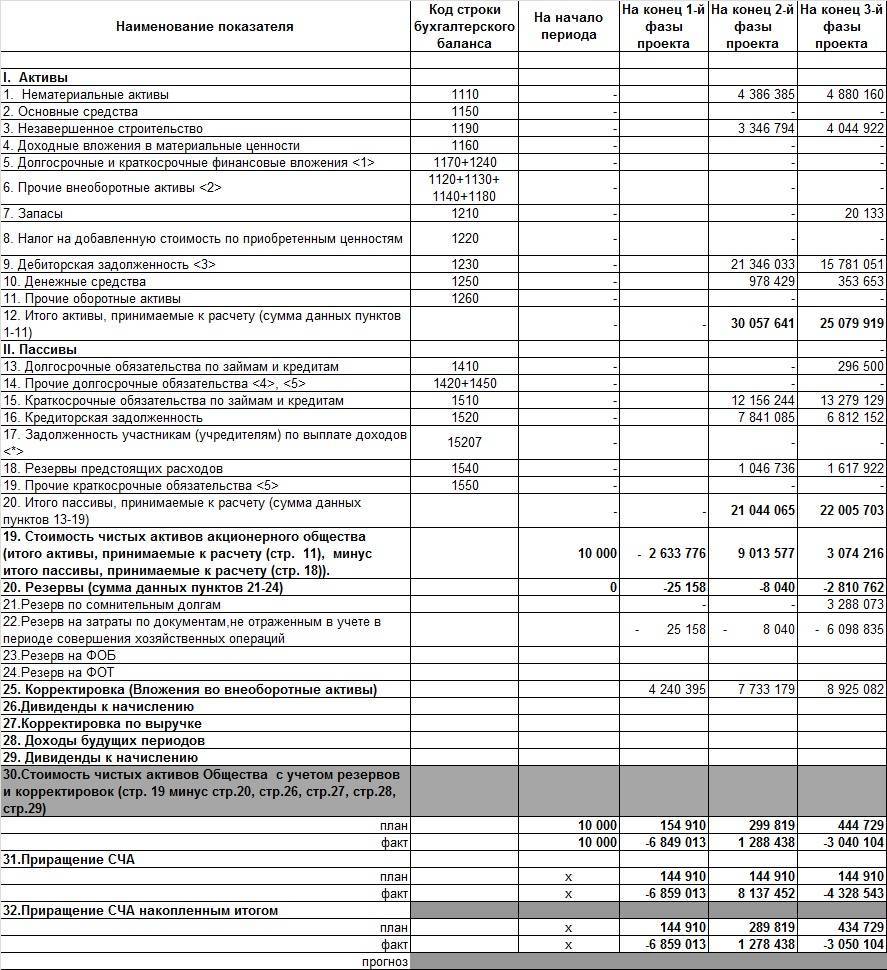

Анализ чистых активов

Анализ чистых активов проводится в следующих задачах:

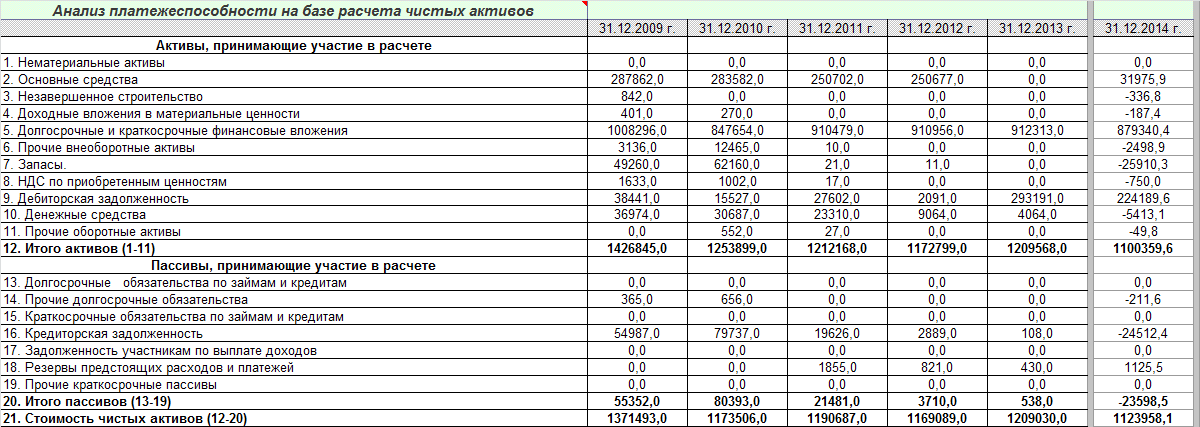

- Оценка финансового состояния и платежеспособности компании (см.→ «Показатели платежеспособности компании«).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ Как оценить кредитоспособности компании). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Тенденция изменения чистых активов | Анализ финансового состояния |

ЧА | Улучшение финансового состояния предприятия и платежеспособности предприятия, уменьшение риска банкротства |

ЧА | Ухудшение финансового состояния предприятия, снижение платежеспособности, что приводит к росту риска банкротства |

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ 4 модели оценки банкротства). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Анализ платежеспособности предприятия

Платежеспособность компании показывает возможность предприятия рассчитаться в соответствии со своими финансовыми обязательствами своевременно и в полном объеме. Для анализа платежеспособности организации производится не только сравнение размеров уставного капитала с чистыми активами, но и оценка тенденции к изменениям размера чистых активов.

При расчетах чистых активов стоит отличать платежеспособность и кредитоспособность предприятий. Последняя предполагает возможность рассчитаться со своими долгами как при помощи самых ликвидных активов, так и посредством медленно реализуемых: недвижимость, станки, другое оборудование. Этот показатель определяет возможности развития предприятия в долгосрочных перспективах.

Если вы хотите проверить платежеспособность предприятия, и не знаете, с чего начать, обращайтесь за консультацией к нашим специалистам. Вам будет предоставлена общая информация, основанная на актуальном законодательстве, а также конкретный план действий.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Чистые активы и уставный капитал ООО

Если компания стабильно работает с прибылью, то чистые активы всегда будут больше уставного капитала (УК), так как нераспределенная прибыль будет положительной.

Но если организация получит убыток, который перекроет всю накопленную прибыль, то в формуле появится минус и ЧА станут меньше, чем уставный капитал.

Тогда уставный капитал перестанет выполнять одну из своих основных функций — гарантировать выполнение обязательств перед кредиторами.

Если такая ситуация повторится два года подряд, не считая первого года работы организации, то собственники обязаны уменьшить УК до величины чистых активов.

Но у многих организаций уставный капитал и так минимальный — 10 000 рублей, и уменьшать его уже некуда. Поэтому, если у такой организации чистые активы два года подряд будут ниже этой суммы, то в течение 6 месяцев по окончании второго года собственники обязаны принять решение о ликвидации ООО (п. 4 ст. 30 закона № 14-ФЗ).

Пример:

Уставный капитал ООО «Дельта» — 50 000 рублей, резервные фонды не создавались. По данным баланса за 2017 год нераспредёленная прибыль компании составила 40 000 рублей. Чистые активы ООО «Дельта» на конец 2017 года были равны:

ЧА1 = 50 000 + 40 000 = 90 000 рублей.

В 2018 году ООО «Дельта» получило убыток в сумме 60 000 рублей. Поэтому в балансе за 2018 год вместо нераспределённой прибыли с плюсом появился непокрытый убыток с минусом:

НУ = 40 000 – 60 000 = – 20 000 руб.

Чистые активы компании на конец 2018 года стали равны:

ЧА2 = 50 000 – 20 000 = 30 000 руб.

В 2019 году компания получила убыток в сумме 10 000 рублей. Поэтому общий непокрытый убыток стал равен -30 000 рублей и чистые активы стали еще меньше:

ЧА3 = 50 000 – 30 000 = 20 000 руб.

Так как чистые активы два года подряд были меньше уставного капитала, то по итогам 2019 года учредители обязаны уменьшить уставный капитал ООО «Дельта» до текущей величины ЧА, т.е. до 20 000 рублей. На это закон отводит 6 месяцев после окончания второго года, т.е. в нашем случае — 2019 года.

Особенности чистых активов

Под чистыми активами подразумевают реальную стоимость всего имущества, которое числится на балансе предприятия за вычетом всех его долгов. Если после определения разницы балансовой стоимости активов предприятия с его долгами получается отрицательное число, это говорит об убытках компании, то есть его долги превышают размер имущества и организация стоит на грани банкротства и ликвидации.

При расчете активов, который производится на основе информации из бухгалтерского баланса, отчетов, составленных бухгалтерией предприятия, не учитывается стоимость акций компании, выкупленных у акционеров, долги учредителей организации в уставной капитал.

Если при расчетах оказалось, что объем уставного капитала превышает размер чистых активов, то оба показателя должны быть уравнены путем снижения суммы уставного капитала. Возможно, при этом окажется, что уставной капитал меньше порога, указанного законодательством, тогда предприятие может быть ликвидировано.

Анализ чистых активов производится при необходимости оценить финансовое состояние, платежеспособность компании, а также сравнить размеры чистых активов, уставного капитала.

Формула для расчета показателя

Для расчета требуется найти разницу между активами и пассивами. То есть определяется разница между собственностью компании и имеющимися обязательствами. Активы объединяют в себе:

- Недвижимость, принадлежащая структуре.

- Земельные участки.

- Доходы от деятельности.

- Различное имущество, включающее оборудование, инструменты, мебель, оргтехнику.

В состав активов не входят дебиторские долги учредителей по взносам в УК. Пассивы – это задолженности компании: краткосрочные и долгосрочные обязательства, разнообразные займы, взыскания. В состав их не входят доходы следующих периодов, получаемые в связи с помощью государства или безвозмездным приобретением собственности.

Итак, для расчета используется следующая формула:

(строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП)

В формуле используются следующие определения:

- ЗУ – долг учредителей по взносам в УК.

- ДБП – доходы следующих периодов в форме госпомощи или безвозмездного приобретения собственности.

Все соответствующие строки берутся из бухгалтерского баланса.

Анализ результатов расчетов

Существует три значения чистых активов, получаемые в результате расчетов:

- Отрицательное.

Обозначает преобладание обязательств перед доходами. То есть деятельность компании не является коммерчески успешной. Организация находится в полной финансовой зависимости от кредиторов. Собственных средств у нее нет. - Положительное.

Обозначает положительный прирост средств. То есть компания полностью покрывает все свои долги, а также располагает собственными средствами. - Нулевое.

Свидетельствует о том, что компания окупается, однако никакой прибыли не приносит.

Отрицательные результаты расчетов обозначают высокий риск банкротства организации.

Пример расчета

Рассмотрим пример. В балансе строительной компании «Надежность» фигурируют следующие значения:

- , рассмотренные в первом разделе

: остаточная стоимость ОС составляет 2,3 млн рублей, капитальный вклад в объекты незавершенного строительства – 1,6 млн рублей, долгосрочные вклады – 700 тыс. рублей. - , указанные во втором разделе

: запасы организации составляют 200 тыс. рублей, долг перед дебиторами – 800 тыс. рублей, долг учредителей по взносам в УК – 50 тыс. рублей, наличные – 1,2 млн рублей. - Капитал компании, указанный в разделе 3

: УК составляет 200 тыс. рублей, нераспределенная прибыль – 1,5 млн рублей. - Долгосрочные задолженности, рассмотренные в разделе 4

в размере миллиона. - Краткосрочные задолженности, указанные в 5 разделе:

краткосрочный долг в размере 400 тыс. рублей, долг перед бюджетом – 200 тыс. рублей, прочие задолженности – 1,9 млн рублей.

При выполнении расчетов не учитывается долг учредителям по взносам в УК. В рассматриваемом случае он составляет 50 тыс. рублей. Проводятся следующие расчеты:

2 300 000 – 1 600 000 + 700 000 + 200 000 + 800 000 – 50 000 + 1 200 000 = 6 750 000 рублей

Из этого показателя нужно вычесть показатели третьего раздела баланса. Выполняются такие расчеты:

1 000 000 + 400 000 + 200 000 + 1 900 000 = 3 250 000 рублей

Размер активов в данном случае составляет 3 250 000 рублей. Это положительное значение. То есть строительная компания вполне успешно функционирует. Ее прибыль превышает размеры задолженностей. Организация приносит деньги своим учредителям. Как правило, это значение ЧА рассматривается в соотношении с другими показателями. Обычно это уставной капитал.

Существует достаточно большое количество финансовых показателей, которые могут охарактеризовать то, насколько эффективна бизнес-модель той или иной коммерческой фирмы. В числе таковых — чистые активы. Данный показатель может заинтересовать инвестора, партнера, кредитора, он полезен также и для менеджеров фирмы, отвечающих за ее развитие. Как подсчитывается величина чистых активов в современных российских компаниях? Какие учетные данные могут при этом использоваться?

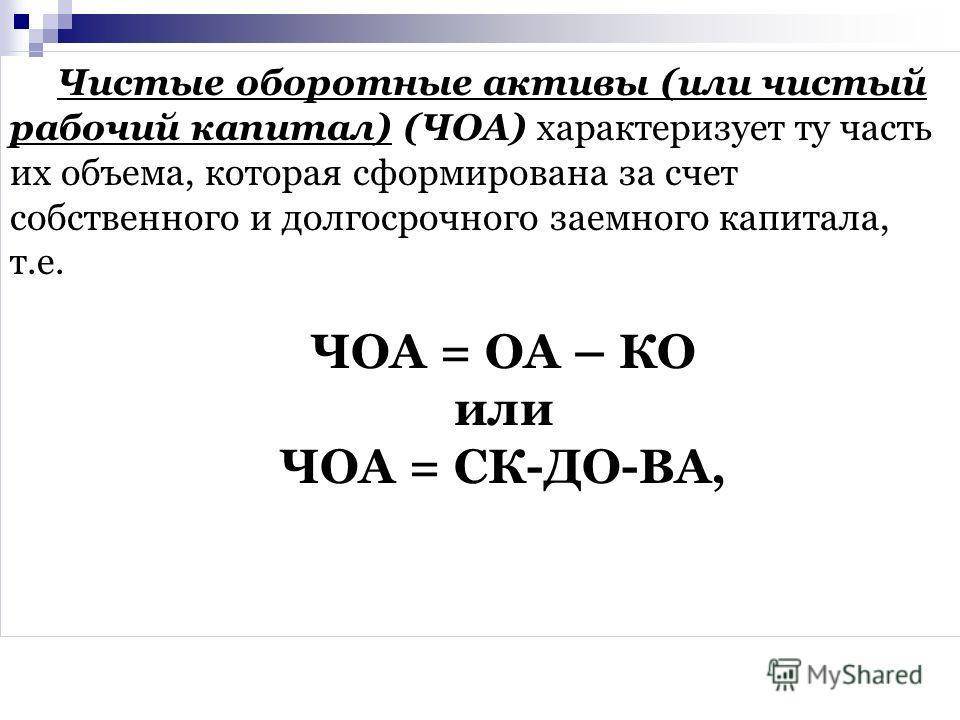

Чистые оборотные активы

Чистые оборотные активы (чистый рабочий капитал) (net working capital) — сумма оборотных активов, финансируемых за счет собственного и долгосрочного заемного капитала предприятия. Расчет этого показателя осуществляется по следующим формулам: где ЧОА — сумма чистых оборотных активов (чистого рабочего капитала) предприятия; СК — сумма собственного капитала предприятия; ДЗК — сумма долгосрочного заемного капитала, используемого предприятием (сумма его долгосрочных финансовых обязательств); ВА — общая стоимость внеоборотных активов предприятия; OA — общая сумма оборотных активов предприятия (его рабочего капитала); КЗК — сумма краткосрочного заемного капитала, используемого предприятием (сумма его краткосрочных финансовых обязательств).

Динамика показателя суммы и уровня чистых оборотных активов служит одним из важнейших индикаторов изменения финансового состояния предприятия в целом, так как характеризует динамику источников финансирования активов, финансовой устойчивости и эффективности использования собственного капитала.

Чистые оборотные активы необходимы для поддержания финансовой устойчивости предприятия, поскольку их наличие означает, что оно не только способно погасить свои краткосрочные обязательства в текущем году, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Наличие чистых оборотных активов и их сумма является индикатором целесообразности вложения средств в соответствующую компанию для инвесторов и кредиторов. Наличие чистых оборотных средств обуславливает большую финансовую устойчивость компании и независимость в условиях замедления оборачиваемости оборотных средств, обесценения или потерь оборотных активов.

Если при неизменном объеме краткосрочных финансовых обязательств и внеоборотных активов будет расти объем собственного и долгосрочного заемного капитала, то размер и уровень чистых оборотных активов будет увеличиваться. В этом случае будет повышаться финансовая устойчивость предприятия, но снижаться эффект финансового левериджа и возрастать средневзвешенная стоимость капитала в целом (так как процентная ставка по долгосрочным финансовым кредитам в силу большего их риска выше, чем по краткосрочным кредитам).

Соответственно, если при неизменном участии собственного капитала и долгосрочного заемного капитала в финансировании активов (при стабильной стоимости внеоборотных активов предприятия) будет возрастать сумма краткосрочных финансовых обязательств, то уровень чистых оборотных активов (их удельных вес в общей сумме оборотных средств) будет сокращаться. В этом случае может быть снижена средневзвешенная стоимость капитала, достигнуто более эффективное использование собственного капитала (за счет роста эффекта финансового левериджа), но при этом будет снижаться финансовая устойчивость и платежеспособность предприятия (снижение уровня платежеспособности будет происходить за счет увеличения суммы текущих финансовых обязательств и повышения частоты платежей по их погашению).

Таким образом, уровень чистых оборотных активов (их удельный вес в общей сумме оборотных средств) в конечном итоге определяет соотношение между уровнем эффективности использования собственного капитала и уровнем риска снижения финансовой устойчивости и платежеспособности предприятия, а соответственно и избранный им тип политики финансирования активов (агрессивный, умеренный, консервативный).