Как не переплатить НДС с аванса

При выставлении счета-фактуры на предоплату, полученную в счет поставки товаров, облагаемых по разным ставкам (10% и 18%) налоговое ведомство настаивает на применении максимальной ставки – 18%/118%. Однако ООО или ИП не всегда заранее знает точный перечень товаров, который будет отгружаться в счет поступившего аванса.

В силу этого нередко возникает переплата по НДС, вернуть которую проблематично.

Право на вычет при поставке товара по ставке 10% чаще всего не будет одобрено налоговой инспекцией, поэтому налогоплательщику имеет смысл заранее отстаивать свою правду в судебном процессе. Надо сказать, что Арбитражные суда при рассмотрении подобных исков встают на сторону предприятия.

Важно знать: При реализации товара по разным ставкам НДС желательно в счетах на предоплату (или спецификации к договору поставки) группировать товары с одинаковой ставкой НДС. Тогда налогоплательщик может на законных основаниях предъявлять налоговый вычет по соответствующей ставке, не прибегая к суду

Тогда налогоплательщик может на законных основаниях предъявлять налоговый вычет по соответствующей ставке, не прибегая к суду.

Ошибочное применение ставки НДС чревато для налогоплательщика доначислением налога и предъявлением существенных штрафов и пени.

Поскольку налоговое законодательство перманентно меняется, необходимо постоянно следить за нововведениями, касающимися НДС.

Кому положено уплачивать НДС

Согласно действующим законам, оплачивать НДС должен поставщик. Однако на практике, начисленная сумма вкладывается в конечную стоимость сделки. Это означает, что в данной ситуации покупателю приходится оплачивать не только полученные товары, но и сам налог. Многие люди, которые плохо знакомы с действующими законами, часто задаются вопросом о том, почему НДС оплачивается покупателем. Данный факт объясняется тем, что налог на добавленную стоимость имеет косвенный характер. Каждый предприниматель, оказывающий услуги либо продающий товарную продукцию, обязан перечислять в бюджет часть средств из выручки, полученной благодаря установке товарной наценки.

Важно отметить, что налогообложению подлежат все производственные этапы до того момента, пока товар не попадет к конечному клиенту. Это означает, что данные налоги перечисляются в казну до того момента, как покупатель станет обладателем конкретного изделия

После продажи товара, продавец может возместить часть своих расходов за счет «входящего» налога. Ниже мы предлагаем рассмотреть вопрос о том, кто платит НДС, заказчик или исполнитель.

Заказчик

В отдельных ситуациях, обязанность по оплате НДС возлагается на заказчика. Все случаи, когда этот налог должен быть оплачен покупателем, описаны в сто шестьдесят первой статье Налогового законодательства. Среди них следует выделить:

- Приобретение товарной продукции у зарубежных предприятий, которые не имеют представительств, работающих на территории России.

- Аренда недвижимости и других активов у муниципальных и государственных структур.

Вышеперечисленным компаниям присваивается статус налоговых агентов. Данные организации обязаны не только рассчитать налог, но и вычесть его из дохода контрагента. Налоговый агент является своеобразным посредником между государством и налогоплательщиком.

В настоящее время ставка налога равна 18%

Исполнитель

При заключении контракта между двумя организациями сторона, выступающая в качестве поставщика продукции либо услуг, обязана оформить счет-фактуру. В этом документе указывается сумма сделки вместе с дополнительными затратами, в виде НДС. Это означает, что сторона, выступающая в качестве покупателя, обязана оплатить не только стоимость товара, но и взять на себя дополнительные обязательства. Данную ситуацию можно рассматривать как оплату НДС покупателем. Продавец является лишь своеобразным посредником, который перечисляет полученные деньги налоговому органу.

В сто сорок шестой статье Налогового кодекса говорится о том, что продавец должен начислять НДС даже в том случае, когда заключенная сделка имеет безвозмездную основу. Также в действующих налоговых нормах приводится перечень различных операций, которые не подлежат налогообложению. Для того чтобы узнать размер суммы, которую нужно оплатить в налоговой инспекции, предпринимателю нужно вычесть из суммы, предъявленной клиентам, размер входящего НДС. Входящим налогом является та сумма, что была потрачена в результате приобретения товаров либо услуг, которые применялись при выполнении обязательств перед клиентом.

Особенности расчета НДС

Базовая формула расчета сбора предполагает исчисление соответствующего налога, исходя из величины установленной государством ставки, а также величины налоговой базы. Касательно первого параметра — он может быть представлен в трех разновидностях.

- Во-первых, есть нулевая ставка НДС. Она устанавливается для товаров, которые экспортируются в Россию, тех, что реализуются в рамках процедуры свободной зоны на таможне, а также услуг по международным транспортным перевозкам.

- Во-вторых, есть ставка 10%. По ней рассматриваемый налог исчисляется при продаже продовольствия, товаров для детей, книг, медицинских товаров.

- В-третьих, есть ставка 18%. По ней облагаются НДС остальные товары, работы и сервисы.

База для рассматриваемого налога — это величина выручки организации.

Учет налога на добавленную стоимость с приобретенной продукции

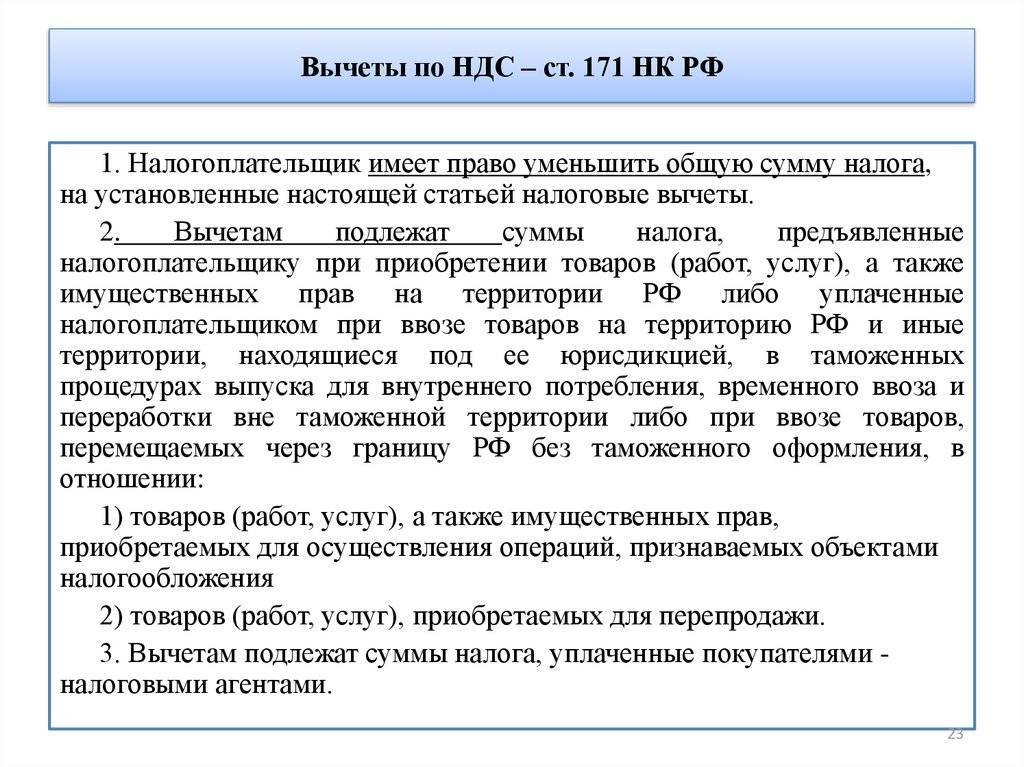

Как уже говорилось выше, всю налоговую нагрузку на себя принимает конечный потребитель, а это значит, что организации, которые приобретают какое-либо сырье, материалы, услуги или любую другую продукцию для дальнейшего его использования в своей деятельности имеют полное право уменьшить сумму налога. Для этого организация должна вести учет входящего налога и иметь все обосновывающую документы: первичную документацию подтверждающую факт приобретения с указанием размера уплаченного налога. Выделим основные условия, которые должны быть выполнены для получения права на возмещение уплаченного налога:

- приобретенная продукция списана в производство или используется в деятельности, которая также облагается налогом на добавленную стоимость;

- вся продукция, которая была приобретена у поставщиков, оформлена и принята на учет организации;

- организация оформила все надлежащие документы, которые подтверждают факт приобретения данной продукции и величину уплаченного налога;

- срок постановки на учет приобретенной продукции не превысил трех лет с момента ее приобретения.

Необходимо отметить, что входящий налог можно принять к зачету не во всех случаях, существуют исключения, которые регламентированы законодательством:

- организация, которая приобретает ту или иную продукцию, освобождена от обязанностей вести учет и расчёты по налогу в рамках деятельности;

- товары приобретены для дальнейшего использования в деятельности, освобожденной от ответственности по уплате НДС, либо для операций, реализация которых происходит за пределами территории нашей страны.

Поскольку организация не имеет право принимать налог к вычету, она принимает к учету всю стоимость приобретенной продукции, включая НДС, впоследствии эту сумму она сможет списать на расход, если такое действие не противоречит существующему законодательству.

Возмещение НДС

Итак, мы знаем, что такое НДС, ставка, сроки уплаты по данному налогу. Полезно будет изучить еще один аспект соответствующих платежных обязательств — возмещение. Дело в том, что сумма сбора, которую фирма перечислила поставщику, де-факто став плательщиком данного сбора, может превышать ту, которую компания должна уплатить со своей выручки за реализуемые товары, услуги либо работы. В этом случае компания имеет право рассчитывать на возмещение налога. Оно может осуществляться как в форме зачета в будущие платежи, так и в виде перечисления денежных средств от ФНС на расчетные счета фирмы.

22 августа 2016

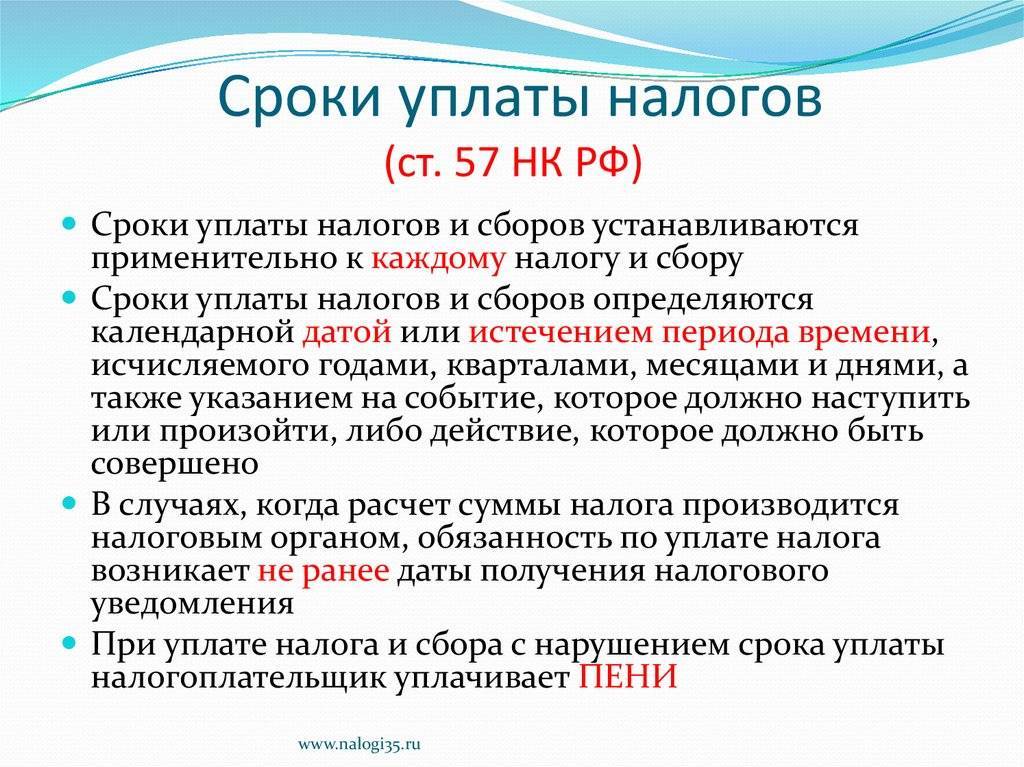

Предприниматели, занятые производством и реализацией товаров, работ и услуг, несут законодательную обязанность перечислять в бюджет налог на добавленную стоимость. Несоблюдение предписаний нормативно-правовых актов влечет штрафы и другие серьезные санкции. Чтобы избежать неблагоприятных последствий, нужно четко понимать, каков срок уплаты НДС за 3 квартал 2016 года и за другие периоды.

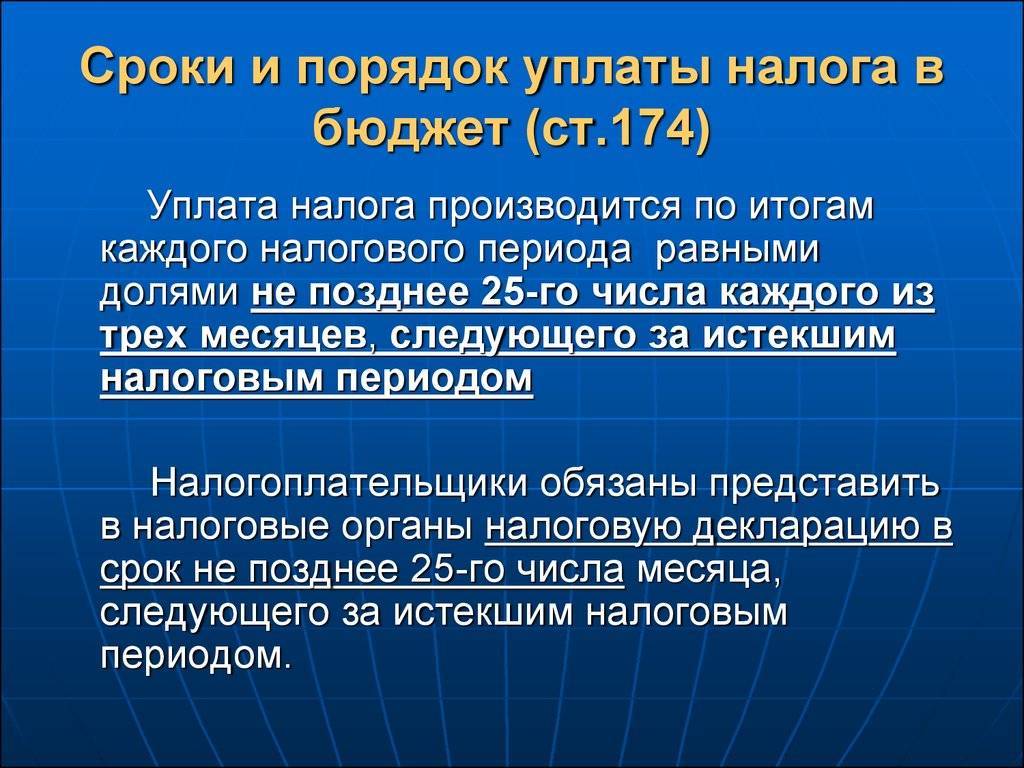

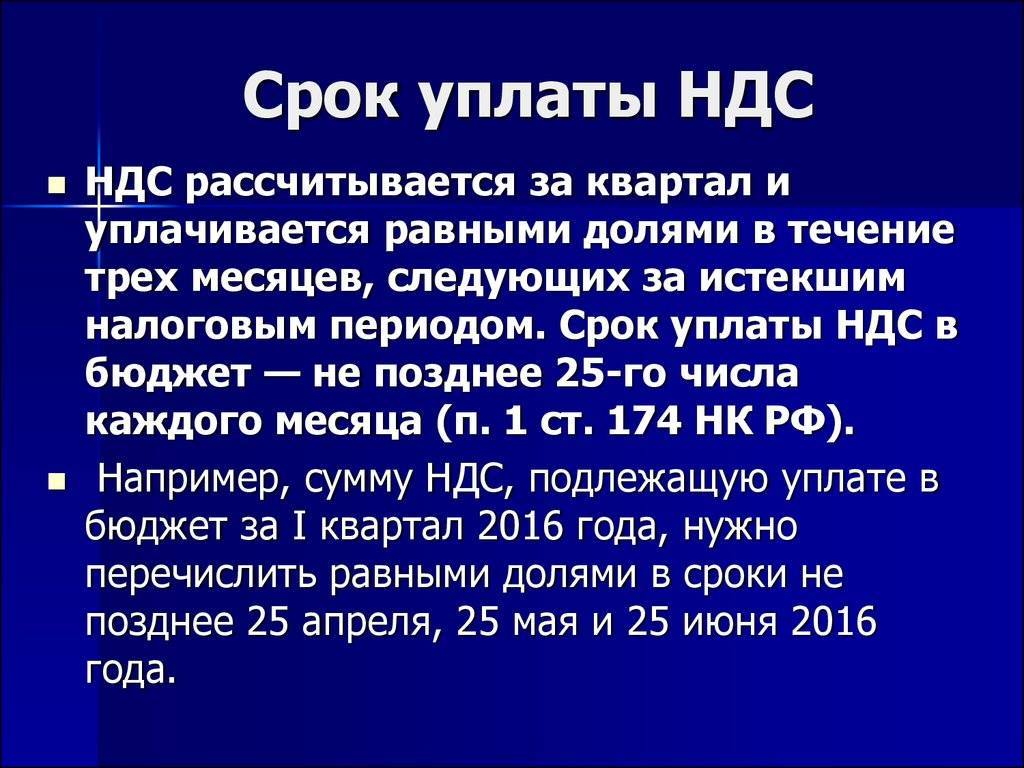

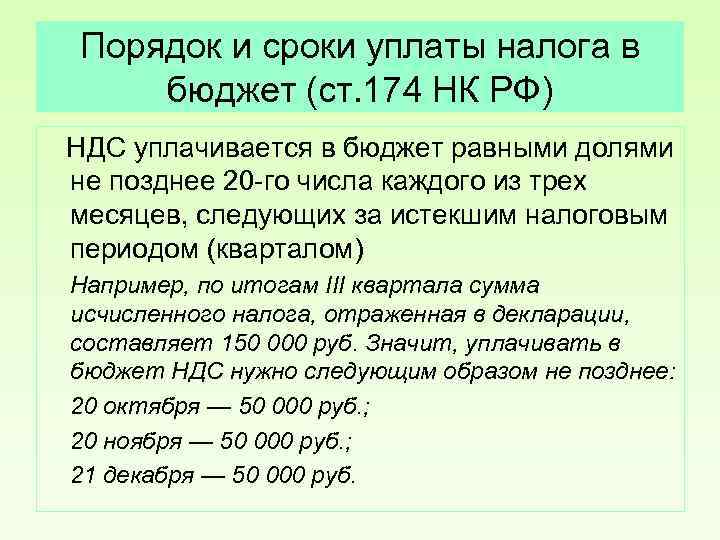

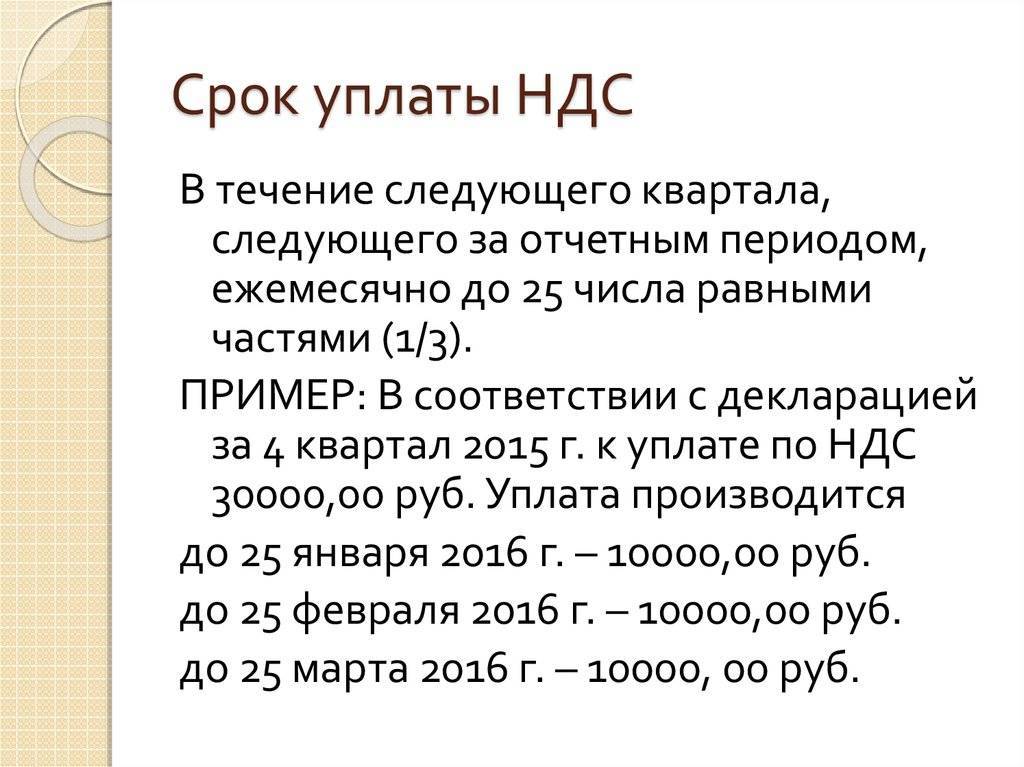

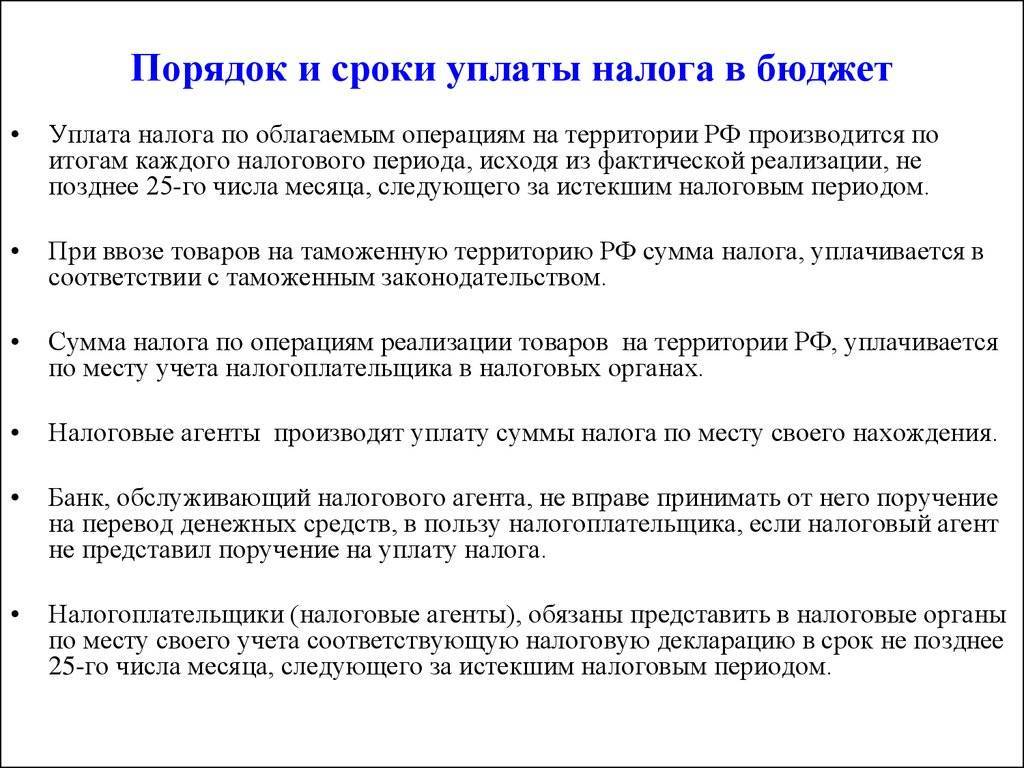

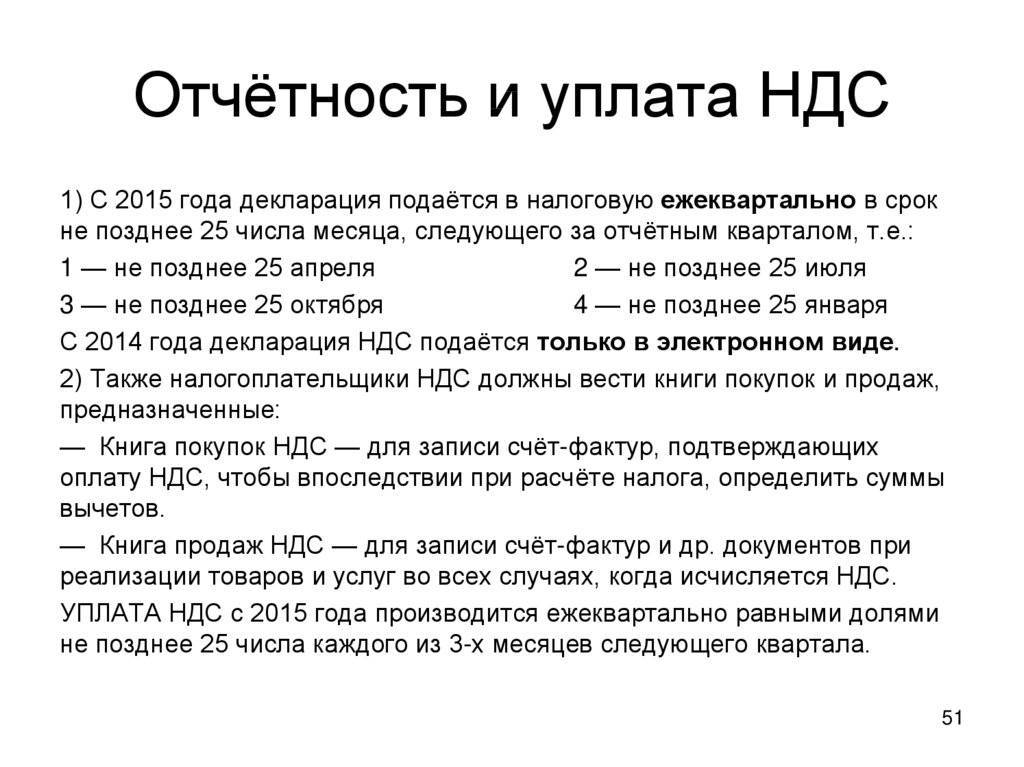

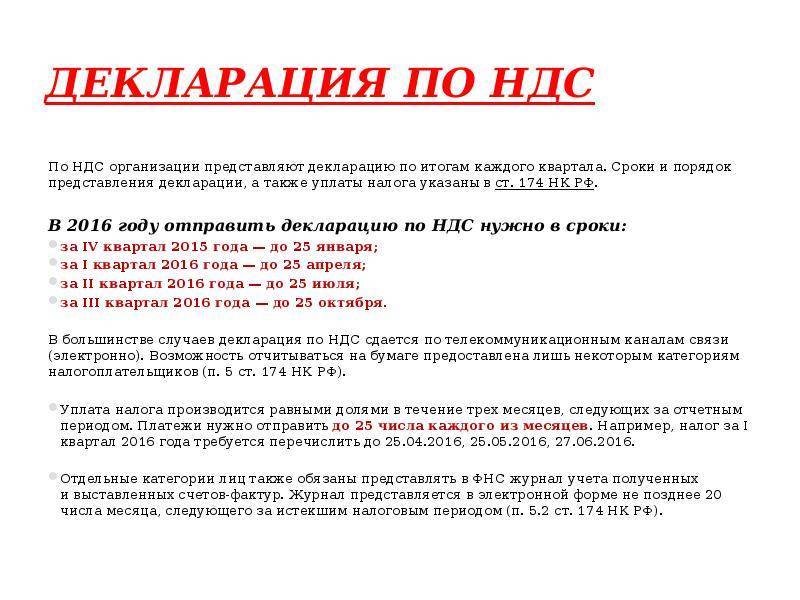

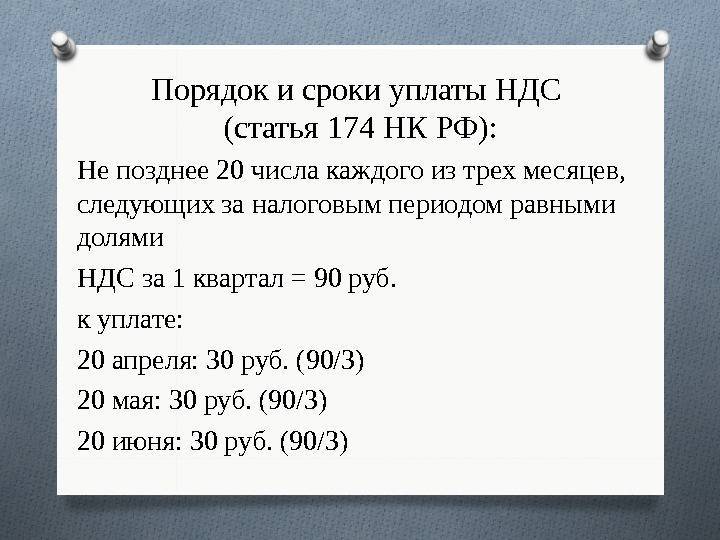

Когда предприниматель, занятый производством или продажей продукции, рассчитал и начислил сумму налога, он обязан перевести его государственную казну. Несоблюдение этого правила станет нарушением законодательства. Налоговый период по НДС – квартал. Бюджетный платеж должен быть совершен не позднее 25 числа месяца, последовавшего за отчетным периодом.

Еще в 2015 году срок перечисления налога был другим – до 20 числа. Вступившее с нынешнего года изменение означает серьезное послабление для предпринимателей: они могут использовать денежные средства в интересах бизнеса дополнительные пять дней.

Сроки оплаты НДС в 2016 году можно представить в форме таблицы:

| № отчетного квартала | Крайний срок перечисления средств |

| IV (2015 год) | 25.03.2016 |

| I | 27.06.2016 (25.07.2016 – выходной) |

| II | 26.09.2016 (25.09.2016 – выходной) |

| III | 26.12.2016 |

| IV | 27.03.2017 |

Уплата НДС не обязательно производится единой суммой. У компаний есть право разбить итоговую сумму за отчетный период на три равных части и перечислять их в государственную казну помесячно на протяжении следующего квартала.

Если сумму налога не получается разбить на три части нацело, необходимо округлить первые две доли в меньшую сторону, оставив их без копеек. Завершающий перевод в бюджет – разница между начисленной суммой и двумя перечисленными. Срок оплаты НДС остается неизменным: до 25 числа месяца.

Если «дедлайн» по перечислению налога приходится на праздник или выходной, крайним сроком для налогоплательщиков признается первый следующий за ним рабочий день.

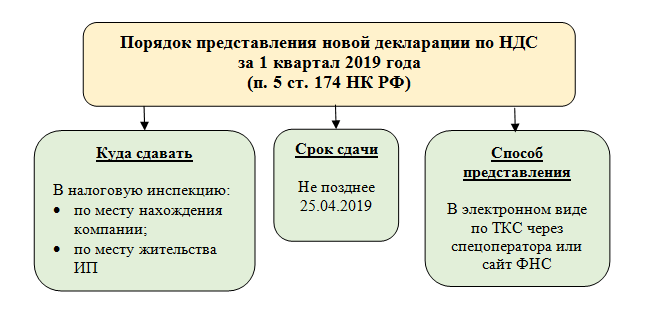

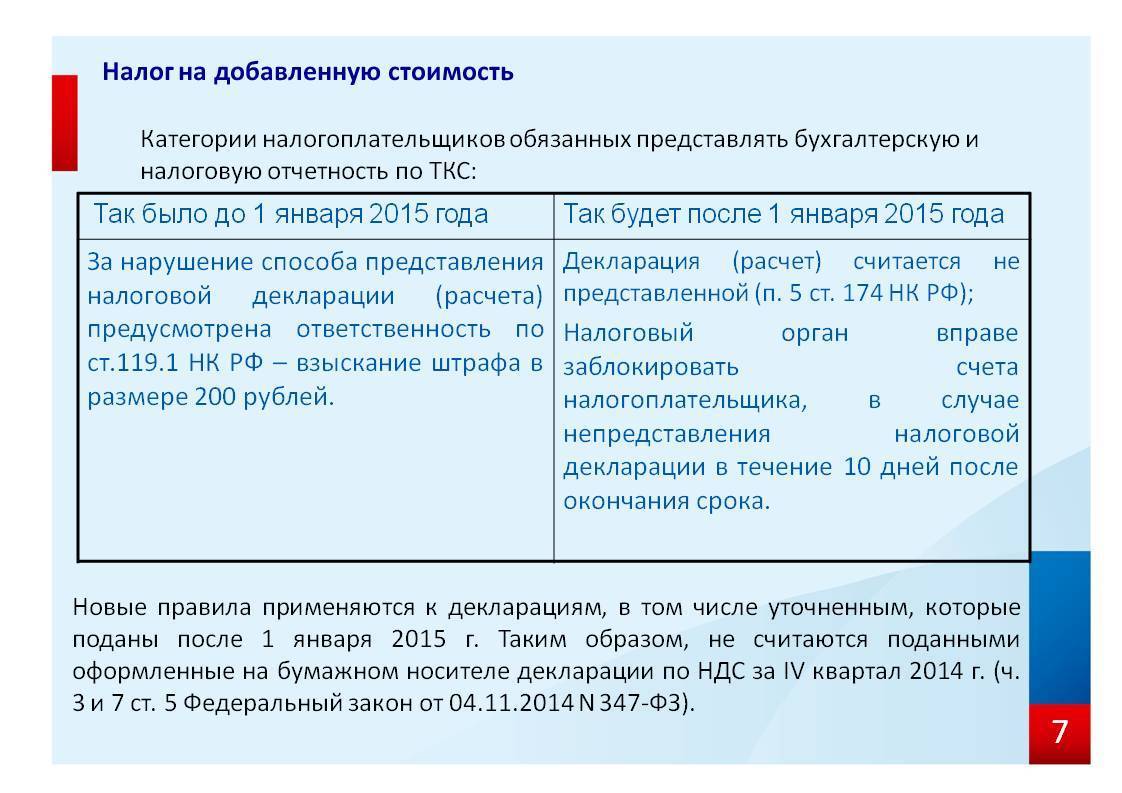

Налоговая декларация заполняется юридическими лицами по итогам каждого квартала. У них есть законодательная обязанность сдать НДС не позднее 25 числа первого месяца следующего квартала. Сделать это необходимо в электронной форме: через систему Такском или другие каналы связи. Документы, оформленные в бумажном виде и отправленные по Почте России, налоговыми службами не принимаются.

Получатель налога и декларация – та ИФНС, в которой зарегистрирована организация.

За несоблюдение налогового законодательства для предпринимателей предусмотрены суровые санкции. Если они не перечисляют налог вовремя или переводят его не полностью, они караются штрафом:

- 20% от величины недоимки, если нарушение совершено неумышленно (например, по причине технического сбоя);

- 40% недоимки, если доказан злой умысел компании.

Чтобы избежать ошибок, необходимо тщательно проверять реквизиты для уплаты НДС и следить за своевременным совершением переводов в бюджет.

Непредставление декларации в ИФНС карается штрафом в размере 5% от суммы налога за отчетный период. Если документ был передан налоговикам некорректным способом, юридическое лицо уплачивает штраф 200 рублей.

Компании совершают бюджетные перечисления по месту своей регистрации. Если иностранная коммерческая структура работает на территории РФ и попадает под обязанность перечислять налог, то срок уплаты НДС для нее – одновременно с совершением расчетов. Банк должен проследить, чтобы налоговый агент перевел нужную сумму в государственную казну.

Порядок исчисления НДС

НДС – это налог на добавленную стоимость, обязательный к перечислению теми хозяйствующими субъектами, которые применяют общую систему налогообложения. В некоторых случаях его должны перечислять и другие хозяйствующие субъекты, которые не признаются налогоплательщиками, поскольку не используют общий режим налогообложения.

Порядок исчисления НДС сводится к тому, что при продаже товаров, работ, услуг к их стоимости добавляется сумма налога, рассчитанная с использованием конкретной ставки НДС. Кроме того, при приобретении товаров, работ, услуг в их стоимость также включена сумма НДС, которую можно принять к вычету, т.е. уменьшить окончательный платеж по налогу.

Пример расчета

Компания продает продукцию стоимостью 50 000 руб. Ставка НДС – 20%. Цена с учетом НДС будет равна:

50 000 * 1,2 = 60 000 руб. (в том числе НДС – 10 000 руб.).

Компания должна заплатить в бюджет разницу между суммами НДС, а именно:

10 000 – 4 576,27 = 5 423,73 руб.

Важно! Если компания не является плательщиком НДС, поскольку не применяет общий режим налогообложения, то она не имеет права использовать вычет. Суммы входного и исходящего НДС фиксируется в специальных документах: в первом случае – в Книге покупок, а во втором случае – в Книге продаж

Разница между этими суммами затем указывается в декларации по НДС по итогам отчетного квартала как сумма, подлежащая уплате в бюджет. Информация из указанных книг фиксируется в декларации, поскольку они являются составными частями отчета

Суммы входного и исходящего НДС фиксируется в специальных документах: в первом случае – в Книге покупок, а во втором случае – в Книге продаж. Разница между этими суммами затем указывается в декларации по НДС по итогам отчетного квартала как сумма, подлежащая уплате в бюджет. Информация из указанных книг фиксируется в декларации, поскольку они являются составными частями отчета.

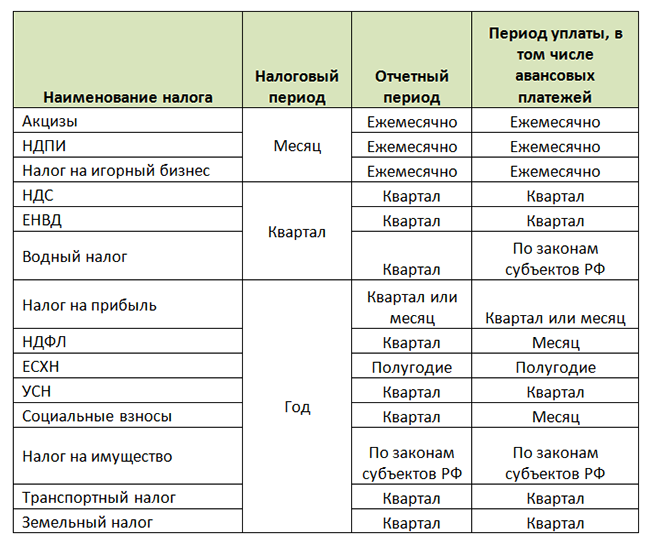

Уплата основных налогов

| Вид налога | За какой период уплачивается | Срок уплаты |

|---|---|---|

| Налог на прибыль(при уплате только ежеквартальных авансовых платежей) | За 2020 год | Не позднее 29.03.2021 |

| За I квартал 2021 | Не позднее 28.04.2021 | |

| За I полугодие 2021 | Не позднее 28.07.2021 | |

| За 9 месяцев 2021 | Не позднее 28.10.2021 | |

| За 2021 | Не позднее 28.03.2022 | |

| Налог на прибыль(при уплате ежемесячных авансовых платежей с доплатой по итогам квартала) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 | Не позднее 28.01.2021 | |

| За февраль 2021 | Не позднее 01.03.2021 | |

| За март 2021 | Не позднее 29.03.2021 | |

| Доплата за I квартал 2021 | Не позднее 28.04.2021 | |

| За апрель 2021 | Не позднее 28.04.2021 | |

| За май 2021 | Не позднее 28.05.2021 | |

| За июнь 2021 | Не позднее 28.06.2021 | |

| Доплата за I полугодие 2021 | Не позднее 28.07.2021 | |

| За июль 2021 | Не позднее 28.07.2021 | |

| За август 2021 | Не позднее 30.08.2021 | |

| За сентябрь 2021 | Не позднее 28.09.2021 | |

| Доплата за 9 месяцев 2021 | Не позднее 28.10.2021 | |

| За октябрь 2021 | Не позднее 28.10.2021 | |

| За ноябрь 2021 | Не позднее 29.11.2021 | |

| За декабрь 2021 | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| Налог на прибыль(при ежемесячной уплате авансов исходя из фактической прибыли) | За 2020 год | Не позднее 29.03.2021 |

| За январь 2021 | Не позднее 01.03.2021 | |

| За февраль 2021 | Не позднее 29.03.2021 | |

| За март 2021 | Не позднее 28.04.2021 | |

| За апрель 2021 | Не позднее 28.05.2021 | |

| За май 2021 | Не позднее 28.06.2021 | |

| За июнь 2021 | Не позднее 28.07.2021 | |

| За июль 2021 | Не позднее 30.08.2021 | |

| За август 2021 | Не позднее 28.09.2021 | |

| За сентябрь 2021 | Не позднее 28.10.2021 | |

| За октябрь 2021 | Не позднее 29.11.2021 | |

| За ноябрь 2021 | Не позднее 28.12.2021 | |

| За 2021 год | Не позднее 28.03.2022 | |

| НДС | 1-й платеж за IV квартал 2020 | Не позднее 25.01.2021 |

| 2-й платеж за IV квартал 2020 | Не позднее 25.02.2021 | |

| 3-й платеж за IV квартал 2020 | Не позднее 25.03.2021 | |

| 1-й платеж за I квартал 2021 | Не позднее 26.04.2021 | |

| 2-й платеж за I квартал 2021 | Не позднее 25.05.2021 | |

| 3-й платеж за I квартал 2021 | Не позднее 25.06.2021 | |

| 1-й платеж за II квартал 2021 | Не позднее 26.07.2021 | |

| 2-й платеж за II квартал 2021 | Не позднее 25.08.2021 | |

| 3-й платеж за II квартал 2021 | Не позднее 27.09.2021 | |

| 1-й платеж за III квартал 2021 | Не позднее 25.10.2021 | |

| 2-й платеж за III квартал 2021 | Не позднее 25.11.2021 | |

| 3-й платеж за III квартал 2021 | Не позднее 27.12.2021 | |

| 1-й платеж за IV квартал 2021 | Не позднее 25.01.2022 | |

| 2-й платеж за IV квартал 2021 | Не позднее 25.02.2022 | |

| 3-й платеж за IV квартал 2021 | Не позднее 25.03.2022 | |

| Налог при УСН(включая авансовые платежи) | За 2020 год(уплачивают только организации) | Не позднее 31.03.2021 |

| За 2020 год (уплачивают только ИП) | Не позднее 30.04.2021 | |

| За I квартал 2021 | Не позднее 26.04.2021 | |

| За I полугодие 2021 | Не позднее 26.07.2021 | |

| За 9 месяцев 2021 | Не позднее 25.10.2021 | |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2022 | |

| За 2021 год (уплачивают только ИП) | Не позднее 03.05.2022 | |

| НДФЛс отпускных и больничных пособий | За январь 2021 | Не позднее 01.02.2021 |

| За февраль 2021 | Не позднее 01.03.2021 | |

| За март 2021 | Не позднее 31.03.2021 | |

| За апрель 2021 | Не позднее 30.04.2021 | |

| За май 2021 | Не позднее 31.05.2021 | |

| За июнь 2021 | Не позднее 30.06.2021 | |

| За июль 2021 | Не позднее 02.08.2021 | |

| За август 2021 | Не позднее 31.08.2021 | |

| За сентябрь 2021 | Не позднее 30.09.2021 | |

| За октябрь 2021 | Не позднее 01.11.2021 | |

| За ноябрь 2021 | Не позднее 30.11.2021 | |

| За декабрь 2021 | Не позднее 10.01.2022 | |

| ЕНВД | За IV квартал 2020 | Не позднее 25.01.2021 |

| ЕСХН | За 2020 год | Не позднее 31.03.2021 |

| За I полугодие 2021 | Не позднее 26.07.2021 | |

| За 2021 год | Не позднее 31.03.2022 | |

| Торговый сбор на территории г. Москвы | За IV квартал 2020 | Не позднее 25.01.2021 |

| За I квартал 2021 | Не позднее 26.04.2021 | |

| За II квартал 2021 | Не позднее 26.07.2021 | |

| За III квартал 2021 | Не позднее 25.10.2021 | |

| За IV квартал 2021 | Не позднее 25.01.2022 | |

| НДФЛ(ИП на ОСН за себя, включая авансовые платежи) | За 2020 год | Не позднее 15.07.2021 |

| За I квартал 2021 | Не позднее 26.04.2021 | |

| За II квартал 2021 | Не позднее 26.07.2021 | |

| За III квартал 2021 | Не позднее 25.10.2021 | |

| За 2021 год | Не позднее 15.07.2022 |

Сроки уплаты других налогов (например, НДС при импорте товаров из стран ЕАЭС, водного налога и т.д.) вы найдете в Помощнике бухгалтера

Какие сроки предусмотрены законодательством для сдачи НДС декларации?

meta http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>ÂÃÂø ÃÂÃÂþü ýõ øüõõà÷ýðÃÂõýøõ ÃÂþ ûø ÃÂÃÂþ úþüÿðýøø, úþÃÂþÃÂÃÂõ ÃÂðñþÃÂðÃÂàÿþ ÃÂÿÃÂþÃÂõýýþù ÃÂÃÂõüõ, øûø öõ ÃÂõ, úÃÂþ ÃÂÃÂÃÂôøÃÂÃÂàò þñÃÂõü ÃÂõöøüõ. ÃÂÃÂûø ò ÿÃÂþÃÂõÃÂÃÂõ ÃÂòþõù ÃÂÃÂÃÂôþòþù ôõÃÂÃÂõûÃÂýþÃÂÃÂø úþüÿðýøàòÃÂÃÂÃÂðòûÃÂõàÃÂòþøü úûøõýÃÂðü ø ÿðÃÂÃÂýõÃÂðü ÃÂÃÂõÃÂð, ò úþÃÂþÃÂÃÂàÃÂúð÷ðýð ÃÂÃÂÃÂþúð àÃÂÃÂá, ÃÂþ þýð þñÃÂ÷ðýð ÃÂôðòðÃÂàÿþôþñýÃÂàôõúûðÃÂðÃÂøÃÂ. ÃÂþ ÷ôõÃÂàõÃÂÃÂàýõúþÃÂþÃÂÃÂõ ýÃÂðýÃÂÃÂ, þÃÂÃÂõÃÂýþÃÂÃÂàüþöýþ ÃÂôðòðÃÂàúðú ò ÃÂûõúÃÂÃÂþýýþü ÃÂþÃÂüðÃÂõ, ÃÂðú ø ýð ñÃÂüðöýÃÂàýþÃÂøÃÂõûÃÂÃÂ.

àÿÃÂøüõÃÂÃÂ, ôðýýÃÂõ ýð ñÃÂüðöýÃÂàýþÃÂøÃÂõûÃÂàüþóÃÂàÿþôðòðÃÂàÃÂþûÃÂúþ ÃÂõ ÿÃÂõôÿÃÂøÃÂÃÂøõ, úþÃÂþÃÂÃÂõ ÃÂðñþÃÂðÃÂàýð ÃÂÿõÃÂÃÂõöøüõ. áÿõÃÂøÃÂøúð øàÃÂðñþÃÂàÃÂþÃÂÃÂþøàò ÃÂþü, ÃÂÃÂþ þýø ÃÂôõÃÂöøòðõàÃÂÃÂá ò ÃÂþûø ýðûþóþòþóþ ðóõýÃÂð.

ÃÂþ ÃÂÃÂþ òþ÷üþöýþ ÃÂþûÃÂúþ ÃÂþóôð, úþóôð ÃÂøÃÂûõýýþÃÂÃÂàÿõÃÂÃÂþýðûð ÃÂðúþóþ ÿÃÂõôÿÃÂøÃÂÃÂøà÷ð þÃÂÃÂõÃÂýþù óþô ÃÂþÃÂÃÂðòøûð ÃÂÃÂþ ø üõýÃÂÃÂõ ÃÂõûþòõú.

Расчет НДС в 2020 году

Налог на добавленную стоимость рассчитывается по следующей формуле:

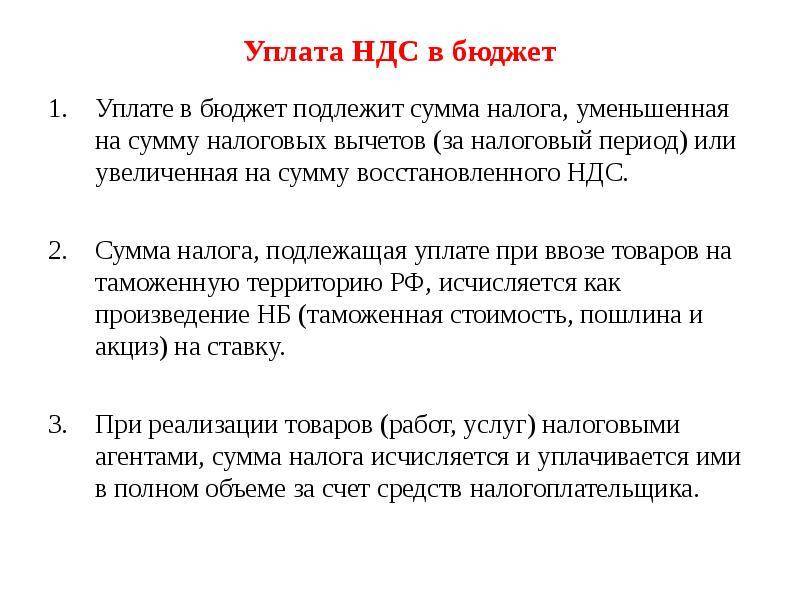

НДС к уплате в бюджет = НДС от реализации – Налоговый вычет + НДС к восстановлению

НДС от реализации

НДС от реализации – сумма налога, исчисленная продавцом при продаже товара (работ, услуг) покупателю (по счет-фактуре с выделенной суммой НДС), отражаемая в налоговой декларации.

При продаже своего товара продавец в счет–фактуре, помимо основной стоимости товара, указывает сумму НДС, подлежащую уплате.

То есть при оплате товара (выполнении работ, оказании услуг) продавец получает на руки доход от продажи своего товара (выполнении работы или оказании услуг) + НДС.

Данная сумма НДС и называется НДС от реализации

НДС от реализации рассчитывается по следующей формуле: Налоговая база х Налоговая ставка

Налоговая база

База по НДС — это стоимость товаров (работ и услуг) с учетом акцизов (если реализуются подакцизные товары), но без учета НДС. Налоговая база определяется на ту дату, которая наступила первой:

- На день оплаты товаров (работ, услуг);

- На день частичной оплаты в счет будущих поставок товара (выполнении работ или оказании услуг);

- На дату передачи товаров (работ или услуг).

Налоговая ставка

В 2020 году действуют три основные ставки НДС:

- 0% — при реализации товара, вывезенного с территории РФ в порядке экспорта, а также товара, помещенного под таможенную процедуру свободной таможенной зоны, в отношении услуг по международной перевозке и ряда иных операций, поименованных в п. 1 ст. 164 НК РФ;

- 10% — при продаже, указанных в п. 2 ст. 164 НК РФ (по перечню, утвержденном Правительством РФ): печатных изделий, продовольственных товаров, товаров для детей, медицинских товаров, племенного скота, услуг по воздушным и ж/д перевозкам внутри страны;

- 18% — по иным операциям, не подпадающим под обложение ставками 0% и 10%.

Примечание

: при получении авансов (предоплаты), а также в некоторых иных случаях, налоговая база определяется по расчетным ставкам: 10/110 и 18/118.

Пример расчета НДС от реализации

ООО «Ромашка» реализовало материалы на сумму 590 тыс. руб. (в том числе НДС – 18%: 90 тыс. руб.) Сумма НДС от реализации

составит90 тыс. руб .

Налоговый вычет («входной» НДС)

Сумма НДС, исчисленная при приобретении товаров, называется налоговым вычетом или «входным» НДС

. На данную сумму уменьшается НДС от реализации и если «входной» НДС больше НДС от реализации разница подлежит возмещению из бюджета(НДС к возмещению) .

Например

, было продано товаров на общую сумму 118 тыс. руб. (в том числе НДС от реализации — 18 тыс. руб.), а приобретено на сумму 236 тыс. руб. (в том числе налоговый вычет — 36 тыс. руб.). Итого сумма НДС к возмещению составит18 тыс. руб. (36 тыс. руб. – 18 тыс. руб.).

НДС к восстановлению

НДС к восстановлению – это сумма налога, которая должна быть исчислена и включена в налоговую декларацию в определенных случаях.

Например

, вы приобрели товар и заявили вычет по нему. Затем решили перейти на один из спецрежимов. На момент перехода на специальный режим, определенная часть товара осталась нереализованной.

Так как вычет по НДС был заявлен, а товар не реализован его необходимо восстановить. Связано это с тем, что с момента перехода на специальный налоговый режим плательщиком по НДС вы являться не будете.

Примечание

: случаи, когда НДС подлежит восстановлению, указаны в п. 3 ст. 170 НК РФ.

Сроки уплаты НДС в 2020 году

| Часть оплаты | Крайний срок оплаты |

| Первая оплата за IV квартал 2016 | .01.2017 |

| Вторая оплата за IV квартал 2016 | 27.02.2017 |

| Третья оплата за IV квартал 2016 | 27.03.2017 |

| Первая оплата за I квартал 2017 | .04.2017 |

| Вторая оплата за I квартал 2017 | ..2017 |

| Третья оплата за I квартал 2017 | .06.2017 |

| Первая оплата за II квартал 2017 | ..2017 |

| Вторая оплата за II квартал 2017 | .08.2017 |

| Третья оплата за II квартал 2017 | ..2017 |

| Первая оплата за III квартал 2017 | .10.2017 |

| Вторая оплата за III квартал 2017 | 27..2017 |

| Третья оплата за III квартал 2017 | .12.2017 |

Некоторые нюансы оплаты НДС можно узнать в видео:

https://youtube.com/watch?v=k_UfWGJ3ejo

II. Откуда что берется?

Совокупная обязанность формируется и подлежит учету на едином налоговом счете лица на основании поданных налогоплательщиком налоговых деклараций; уведомлений об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов, представленных в налоговый орган; сообщений об исчисленных налоговым органом суммах налогов; решений налогового органа по результатам мероприятий налогового контроля; судебных решений; решений налогового органа о предоставлении отсрочки, рассрочки по уплате налогов и т. д.

По большинству налогов предусмотрены авансовые платежи, есть налоги, по которым отсутствует декларирование. Чтобы в таких случаях налоговые органы могли обработать ЕНП и верно его распределить, организации и ИП не позднее 25-го числа месяца, в котором установлен срок уплаты, представляют в налоговый орган уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. В нем производится «раскадровка» ЕНП по суммам отдельных авансовых платежей по налогам (налогов, страховых взносов) с указанием сроков уплаты, КПП, ОКТМО и КБК (п. 9 ст. 58 НК РФ).

Уведомление передается в электронной форме с применением УКЭП либо через личный кабинет налогоплательщика (ЛКН).

В течение 2023 года уведомления об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов могут представляться в налоговые органы в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации, на основании которых налоговые органы могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности (п. 12, 14, 16 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ).

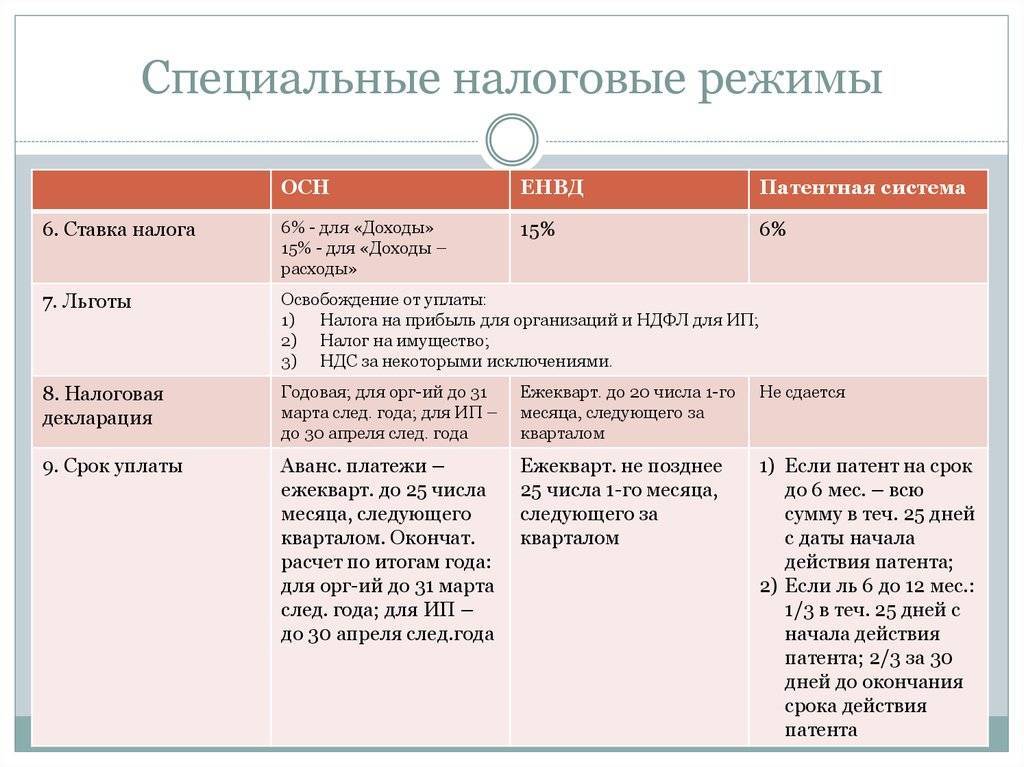

Совмещение общей системы налогообложения с другими режимами

Основная система налогообложения несовместима с упрощенной и ЕСХН, но прекрасно уживается с ЕНВД и ПСН. Ничто не мешает фирме или ИП оставаться на ОСНО, но один или несколько видов деятельности перевести на другой режим налогообложения: на ЕНВД или купить патент (для предпринимателей). Более того, можно совмещать и все три режима: ОСНО, ЕНВД и ПСН.

Главное при этом – вести раздельный учет поступлений и затрат для правильного исчисления платежей в бюджет. Без раздельного учета могут возникнуть сложности и конфликты с налоговиками по поводу отнесения затрат к расходам и вычетам по НДС.

Читайте о тонкостях раздельного учета при совмещении ОСНО и ЕНВД.

В сервисе «Моё Дело» вы сможете вести раздельный учёт при совмещении режимов налогообложения

Активировать бесплатный доступ

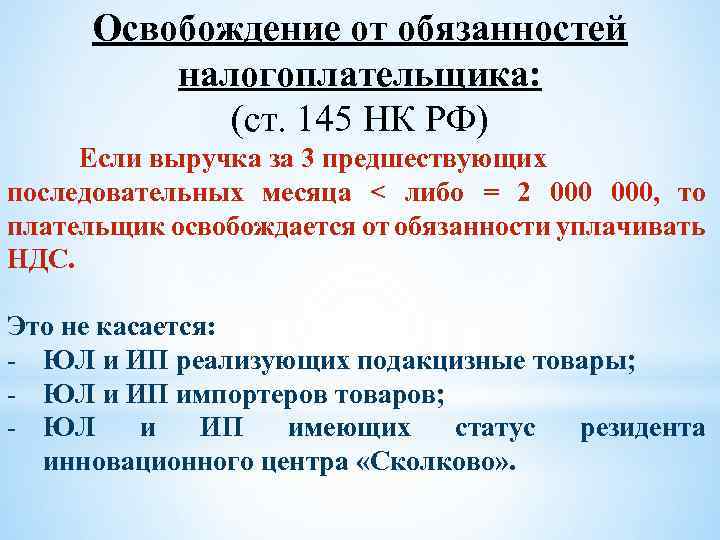

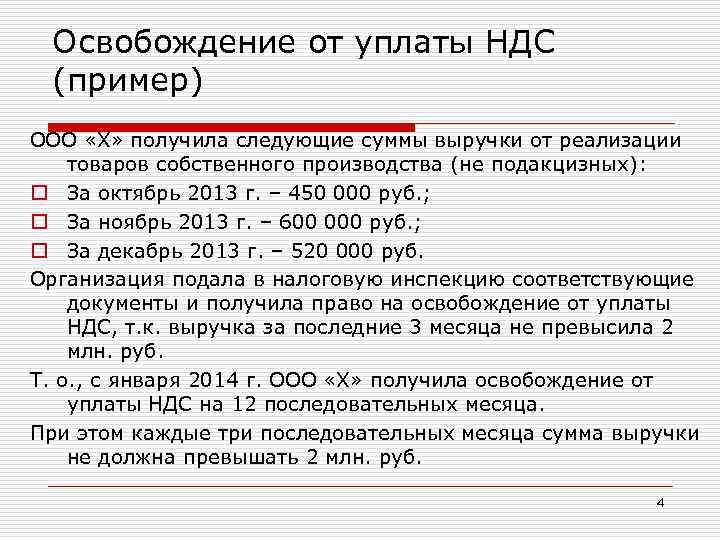

Освобождение от НДС по ст. 145 НК РФ

Чтобы получить освобождение от НДС, важно уложиться в лимит по выручке от продажи товаров, работ, услуг (далее — ТРУ) без НДС. Она должна быть не более 2 млн

руб. за три предшествующих месяца подряд перед месяцем применения освобождения (п. 1 ст. 145 НК РФ).

Отсутствие выручки в расчетном периоде — не помеха в получении льготы по НДС (Письмо Минфина РФ от 23.08.2019 N 03-07-14/64961).

Отказываться от исполнения обязанностей по начислению и уплате НДС по ст. 145 НК РФ для юр. лиц и ИП не обязательно. Это добровольная льгота.

Расчет лимита выручки

Чтобы применить льготу, нужно найти величину выручки для сравнения ее с обозначенным пределом.

Выручка рассчитывается по правилам бухучета (Письмо Минфина РФ от 10.03.2020 N 03-07-07/17431), следовательно, при ее определении не учитывайте:

- НДС и другие аналогичные обязательные платежи (п. 1 ст. 145 НК РФ, п. 3 ПБУ 9/99);

- полученные авансы, предварительную оплату за ТРУ, задаток и залог (п. 3 ПБУ 9/99, п. 12 ПБУ 9/99);

- поступления, в т.ч. оплату за ТРУ, по договорам комиссии, агентским и прочим подобным договорам, если выступаете как посредник (п. 3 ПБУ 9/99);

- ТРУ, переданные безвозмездно (Письмо Минфина РФ от 06.04.2016 N 03-07-11/19488).

Ограничения на освобождение от НДС

Применять льготу нельзя, когда:

- занимаетесь продажей подакцизных товаров (п. 2 ст. 145 НК РФ) — исключение, если организован раздельный учет выручки,

- участвуете в проекте Сколково и не платите НДС в соответствии со ст. 145.1 НК РФ.

Также освобождение не распространяется на ввозной импортный НДС (п. 3 ст. 145 НК РФ) и уплату НДС, налоговым агентом.

Как получить освобождение от НДС

Не позднее 20-го числа месяца, с которого начинаете пользоваться льготой:

- оповестите ИФНС в письменном виде (п. 3 ст. 145 НК РФ);

- для подтверждения права подкрепите к уведомлению выписки из (п. 6 ст. 145 НК РФ):

- баланса (для юр. лица), либо книги учета доходов и расходов (для ИП);

- книги продаж.

Освобождение от НДС распространяется на 12 месяцев подряд. В этот отрезок времени отказаться от него нельзя, если только право не будет утрачено (п. 4 ст. 145 НК РФ).

По прошествии года не позднее 20-го числа следующего месяца передайте в налоговую:

- уведомление об использовании права на следующие 12 месяцев или об отказе от него;

- документы, удостоверяющие, что выручка без НДС в прошлом периоде за каждые три последовательных календарных месяца не превышала 2 млн. руб.

Что делать после получения освобождения от НДС

Уведомив налоговую об освобождении, восстановите принятый к вычету НДС по ТРУ, ОС и НМА, которые приобретались для деятельности, облагаемой НДС, в части стоимости, оставшейся на балансе:

- в налоговом периоде перед применением льготы — если воспользовались ей с начала квартала,

- в налоговом периоде, в котором применяете отказ от НДС — если право на это реализуете, начиная со 2-го месяца квартала.

Рассмотрим специфику учета НДС после получения освобождения от налога:

| Событие | Особенность |

| Исходящий НДС | Не исчисляется и не уплачивается (п. 1 ст. 145 НК РФ) |

| СФ исходящий | СФ покупателям оформляется с пометкой «Без НДС» в графе «Налоговая ставка». При выставлении СФ с НДС необходимо исчислить и уплатить налог в бюджет (п. 3 ст.169 НК РФ, п. 5 ст. 173 НК РФ) |

| Книга продаж | Ведется (п. 3 ст.169 НК РФ, п. 6 ст. 145 НК РФ) |

| Входящий НДС | Не принимается к вычету. Включается в стоимость ТРУ (Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

| Книга покупок | Не ведется (письмо ФНС РФ от 29.04.2013 N ЕД-4-3/7895@) |

| Декларация по НДС | Не сдается. Исключение: выставлен СФ с НДС, либо юр.лицо (ИП) — налоговый агент по НДС (п. 5 ст. 174 НК РФ, Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

Особенности освобождения от НДС для ЕСХН

Плательщики ЕСХН вправе отказаться от НДС при выполнении условий:

переход на режим ЕСНХ и право на льготу реализуются в одном календарном году,

либо

доход без НДС, полученный от продажи ТРУ при ведении деятельности, облагаемой ЕСНХ, не превысил обозначенный предел:

Выбрав режим ЕСХН при создании юр. лица (регистрации ИП), одновременно можно уведомить и об освобождении от НДС.

Оповестите налоговиков не позднее 20-го числа месяца, с которого пользуетесь льготой.

ЕСНХ-плательщики, в отличие от остальных, не обязаны каждый год подтверждать право не исчислять НДС.

Еще одна особенность для плательщика ЕСХН состоит в том, что, применив освобождение от НДС, нельзя от него отказаться до того времени, пока:

доход не стал выше установленного порога,

либо

не реализован подакцизный товар.

Утратили возможность использовать льготу — исчислите НДС с начала того месяца, с которого лишились права применять освобождение, и уплатите налог в бюджет.

Лишившись права на освобождение от НДС, ЕСНХ-плательщик больше не сможет воспользоваться им повторно (п. 5 ст. 145 НК РФ).