ИП на ОСНО и ЕНВД – раздельный учет

Одновременное применение общей и вмененной систем налогообложения требует организации и достоверного ведения раздельного учета по имущественным объектам, обязательствам и хозоперациям (п. 7 стат. 346.26 НК). Методология раздельного учета утверждается в учетной политике предпринимателя. При этом необходимо разделить показатели, напрямую участвующие в расчете уплачиваемых налогов. В частности, это такие значения, как:

- Доходы ИП и расходы – раздельный учет доходов требуется для корректности начисления налога с прибыли. Распределение расходов законодательно выполняется по нормам п. 9 стат. 274 НК – в пропорции к стоимостным показателям полученных доходов.

- Входящий НДС – разделение необходимо для правильности и правомерности последующего принятия налога по ОСНО к вычетам. При отсутствии разделения запрещено брать к вычету входной НДС (абз. 6 п. 4 стат. 170 НК). Исключение – периоды, за которые доля расходов на ЕНВД меньше 5 % от совокупной величины затрат, в этом случае разрешено весь НДС по купленным ТМЦ отнести на вычеты (абз. 7 п. 4 стат. 170 НК).

- Имущественные объекты – в целях начисления и уплаты налога с имущества.

- Страховые взносы и зарплата персонала – в целях уменьшения единого налога по ЕНВД и корректности отнесения социальных сумм на расходы по прибыли.

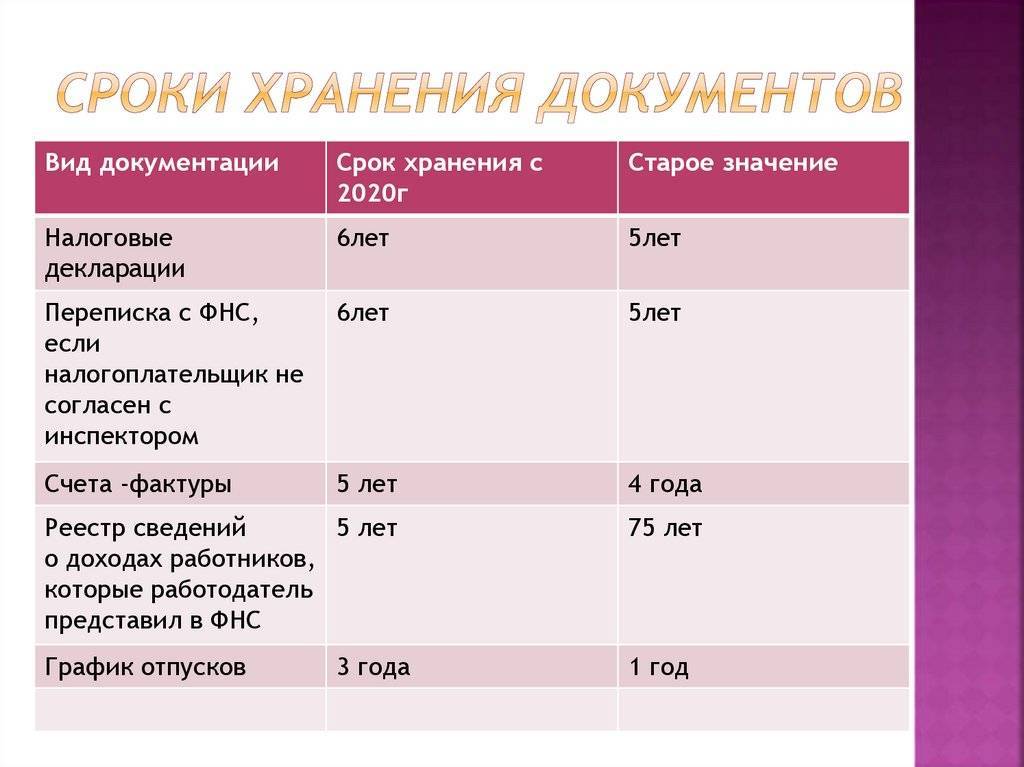

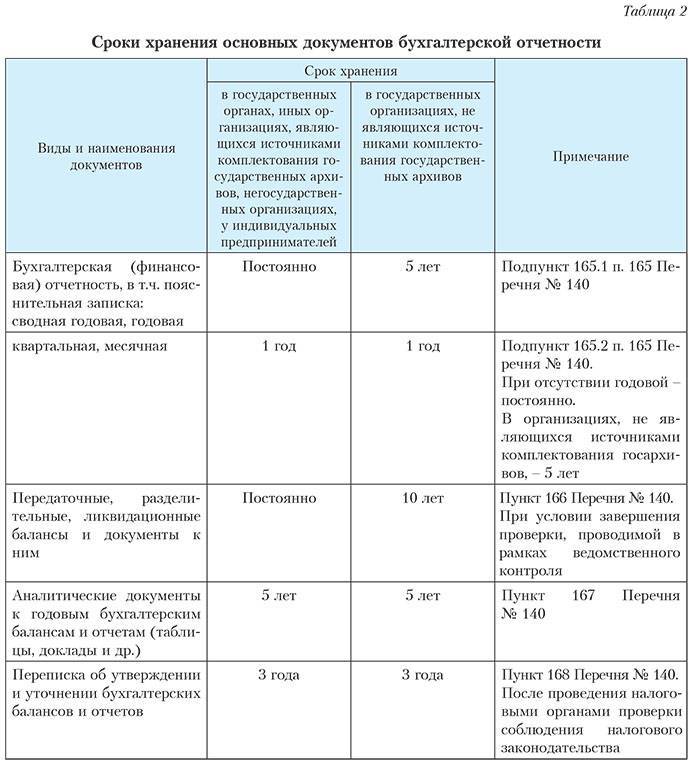

Новые сроки хранения документации

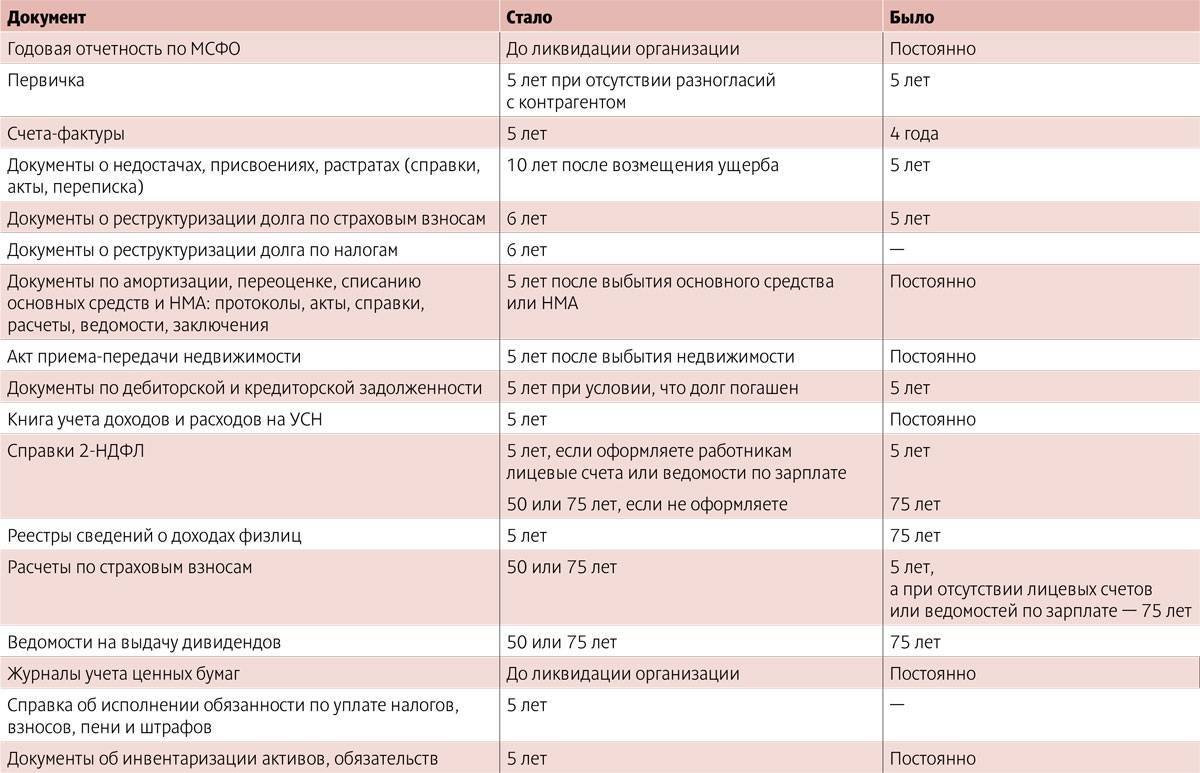

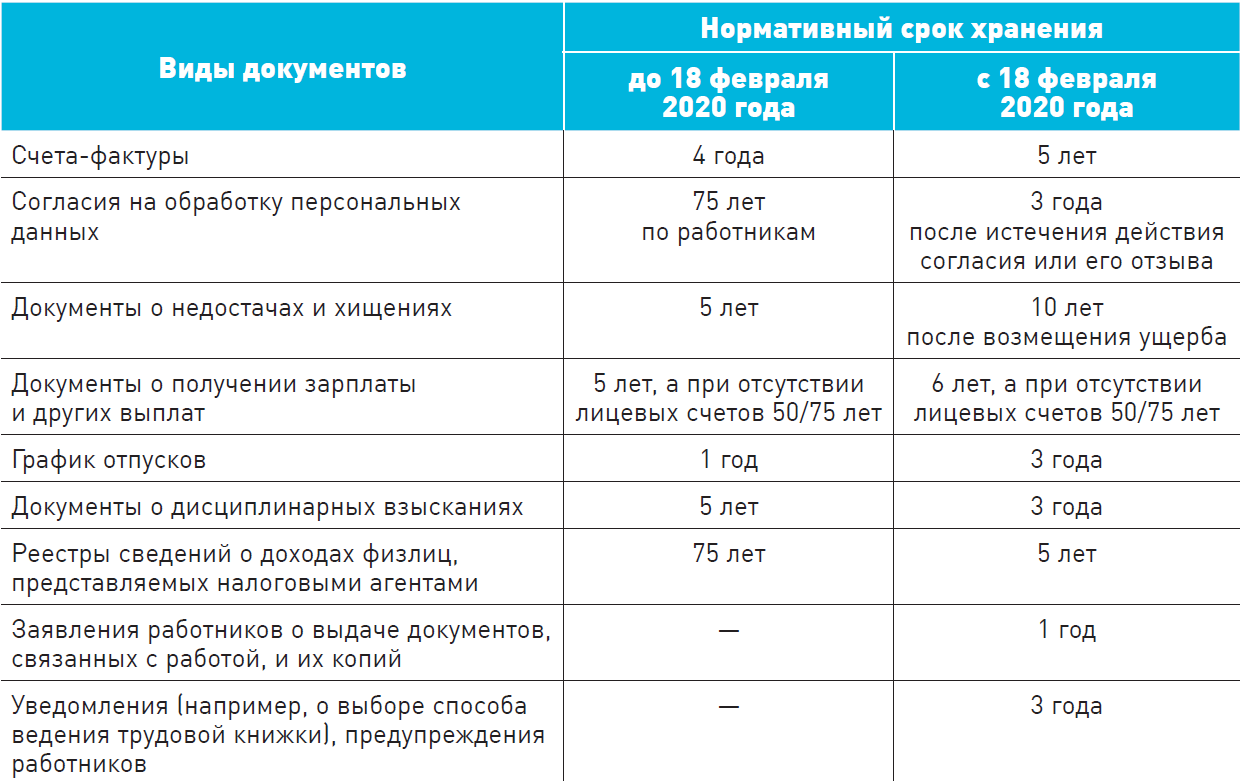

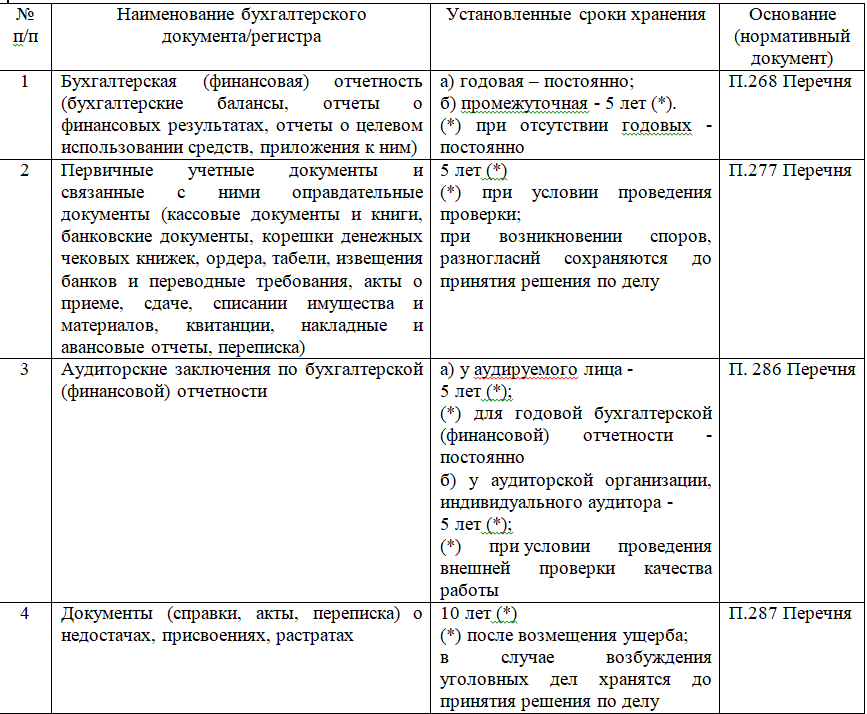

Документы, сформированные до 18 февраля 2020 года, нужно хранить в сроки, регламентированные Приказом Минкультуры от 25.08.2010 г. № 558. Если документы сформированы после указанной даты, их сроки хранения регламентированы Перечнем по Приказу № 236.

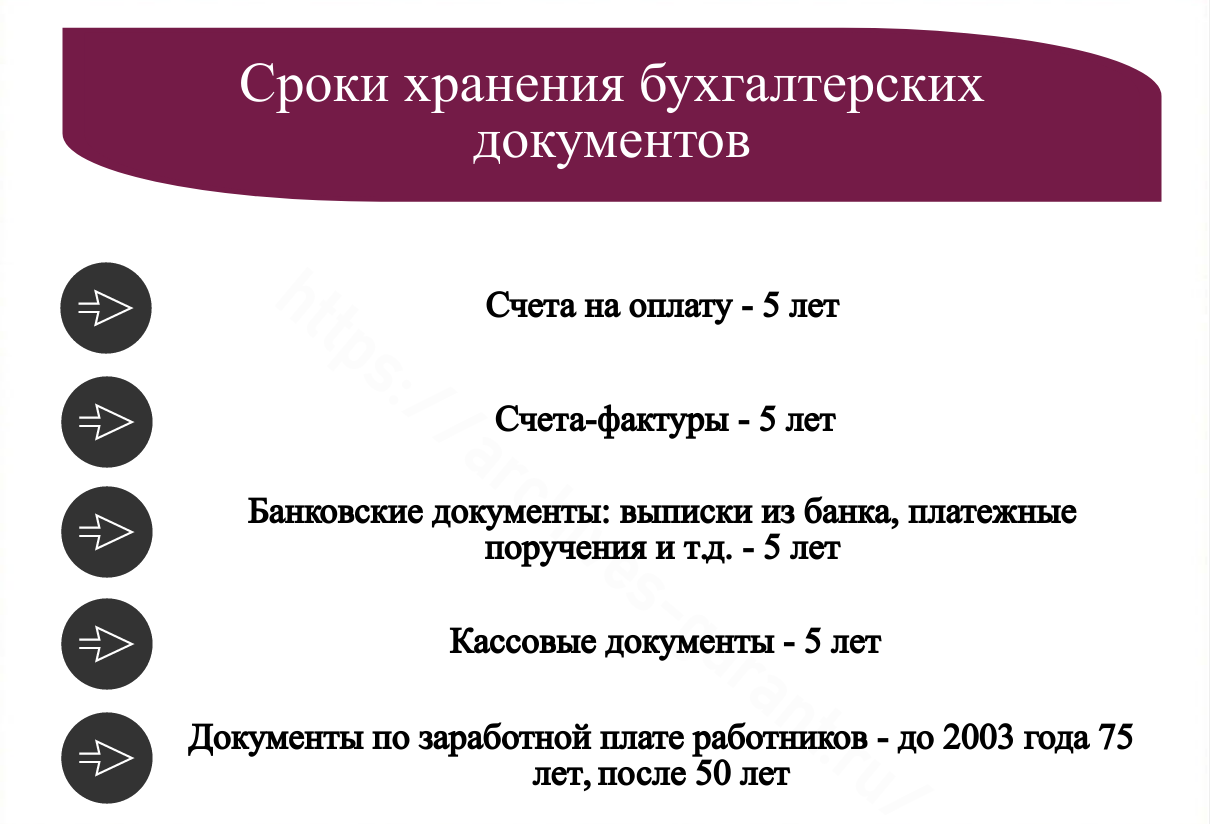

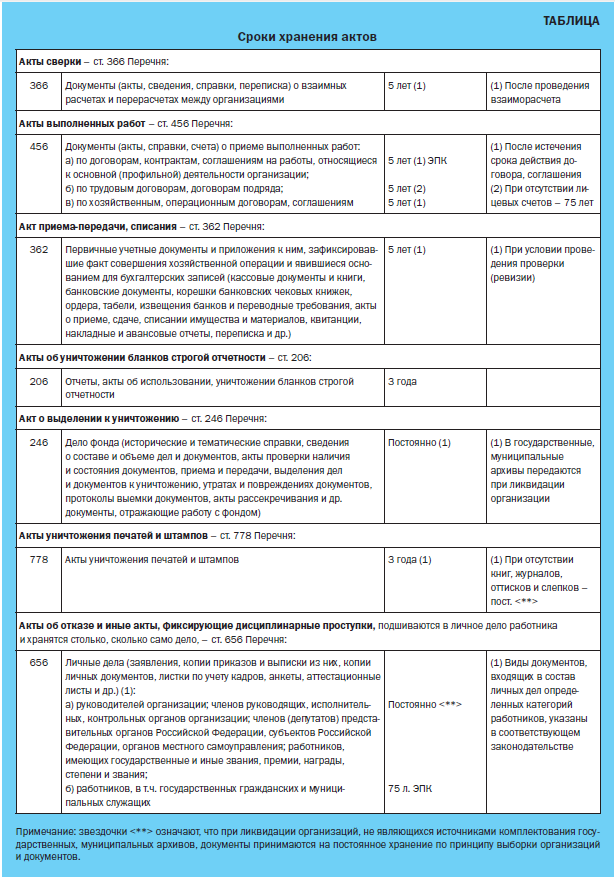

Обновленные сроки хранения наиболее важных документов:

Документ | Новый срок | Старый срок |

Договор дарения имущества | До ликвидации компании | Постоянно |

Договор лизинга | 5 лет по окончании срока договора или выкупа объекта лизинга | Постоянно |

Документы по залогу недвижимого имущества | 10 лет | Постоянно |

Договор мены недвижимого имущества | До ликвидации компании | 5 лет |

Договор поручения | 10-15 лет в зависимости от вида имущества | 5 лет |

Договор кредита или займа с условием о залоге имущества | 10 лет | 5 лет |

Паспорт сделки | 15 лет | Постоянно |

Документы о дебиторской и кредиторской задолженности | 5 лет при условии погашения задолженности | 5 лет |

Счета-фактуры | 5 лет | 4 года |

Документы о выплате зарплаты (если ведутся лицевые счета) | 6 лет | 5 лет |

Реестр сведений о доходах сотрудников | 5 лет | 75 лет |

Справка об исполнении обязанности по уплате налогов, страхвзносов и иных бюджетных платежей | 5 лет | Не установлен |

Справка о состоянии расчетов с бюджетом | 5 лет | Не установлен |

РСВ | 50 лет | Не установлен |

Документы по переоценке ОС и амортизации | 5 лет после выбытия ОС и НМА | Постоянно |

Документы о списании ОС и НМА | 5 лет после выбытия ОС и НМА | Постоянно |

Акты приема-передачи недвижимого имущества новому владельцу | 5 лет после выбытия объекта | Постоянно |

КУДиР при УСН | 5 лет | Постоянно |

Многие документы при ведении деятельности компаниями и ИП нужно хранить в течение нескольких лет. Субъекты обеспечивают не только их сохранность и неизменность, но и простой поиск в архиве. ИФНС может в любой момент запросить документ, а срок его представления зачастую составляет 10 рабочих дней. Быстро выполнить требование можно в том случае, если имеется правильно организованная номенклатура дел, включающая распределение документов по видам и срокам хранения. В такой ситуации можно не только избежать возможных штрафных санкций, но и лишних затрат времени и труда на поиск документов.

1С:Документооборот

Эффективное управление документами в компании

- Согласование и подписание документов. Права доступа

- Инструменты для совместной работы сотрудников

- Контроль исполнения задач

Подробнее 14 ДНЕЙ БЕСПЛАТНО

Электронный документооборот в медицинской организации

Уплата имущественных налогов в 2022 году

Законодательные основы

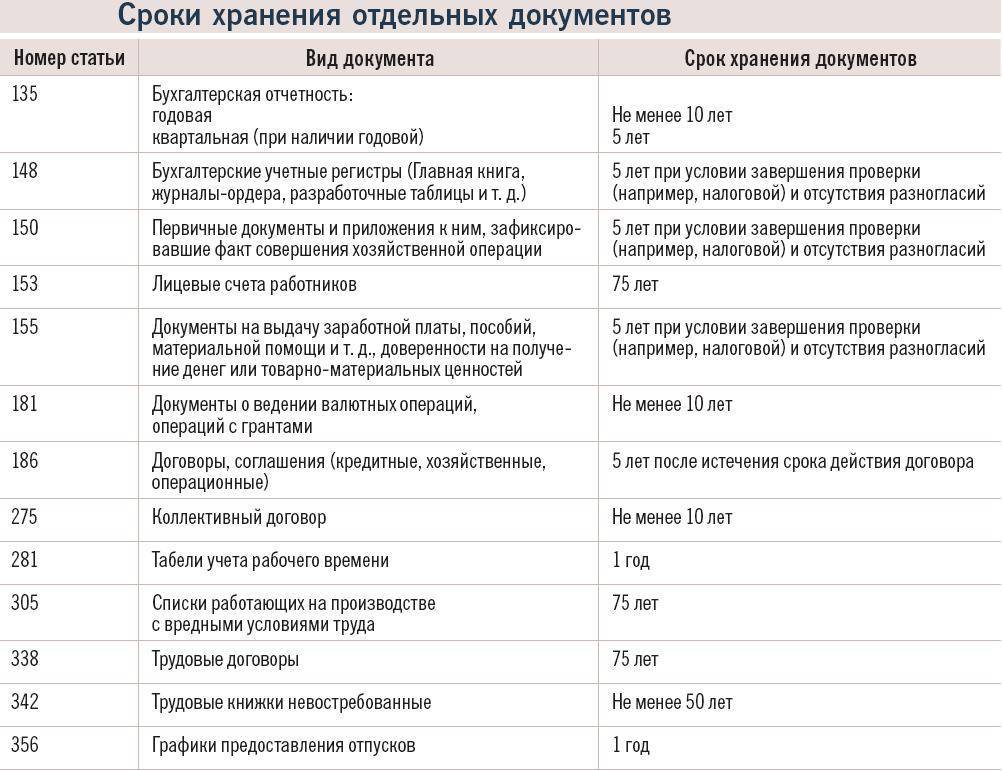

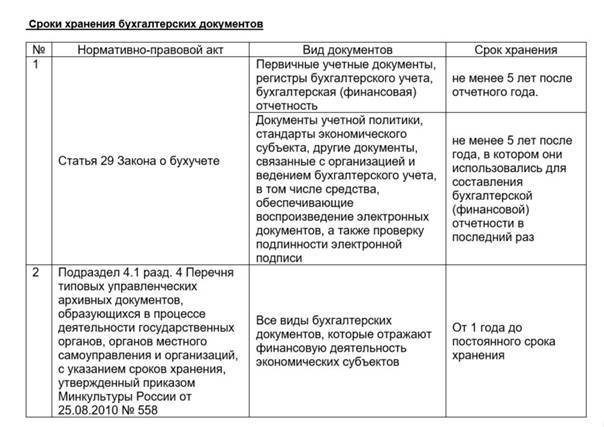

- меньше 5 лет после отчетного года (п. 1 ст. 29 закона 402-ФЗ) — для первичных и кассовых регистров учета;

- меньше 5 лет, начиная с года, в котором ими пользовались в последний раз. Это касается учетной политики и иных локальных актов, устанавливающих порядок, методы и способы учета на конкретном предприятии.

Однако следует учитывать, что порядок и сроки хранения бухгалтерской документации в ООО и организациях других форм собственности устанавливаются каждой организацией самостоятельно, с учетом норм и требований:

- Налогового кодекса РФ;

- приказа Росархива от 20.12.2019 № 236;

ВАЖНО!

Как наличие первичных документов влияет на налоги и дивиденды

Немного аббревиатур на всякий случай. УСН — упрощённая система налогообложения. ОСНО — общая система налогообложения. Те, кто её применяет, выставляют счета с НДС — налогом на добавленную стоимость.

ИП на УСН «доходы» и патенте — в этом случае первичные документы на налог не влияют

Для всех остальных это очень важно, потому что если документов нет, то налоги будут больше, а дивиденды заплатить не получится

ООО на УСН «доходы»: для расчёта налогов первичные документы тоже не важны, но они влияют на учёт и отчётность. Например, если у покупателя нет накладной, то считается, что поставщик должен деньги. В этом случае расходы покупателя не учитываются, а баланс получается недостоверный. Если он при этом ещё и убыточный, то выплатить дивиденды не получится. Про кредит тоже можно забыть: банк не одобрит, опытный специалист такой проблемный баланс увидит сразу. Для других систем налогообложения это тоже справедливо.

ООО на УСН «доходы минус расходы»: обычно, чем больше расходов подтверждено документально, тем меньше будет налог. Исключением является ситуация, когда расходы больше доходов. В этом случае отчётный период закрывается с убытком, но налог всё равно будет — 1 процент от доходов.

Спешим предостеречь тех, кто решит не запрашивать у поставщиков часть закрывающих документов, чтобы доходы и расходы были равны. Во-первых, не будем забывать про баланс, во-вторых, заплатить всё равно придётся. Закон требует сравнивать проценты от разницы доходов и расходов и 1 процент от доходов — и платить ту сумму, которая больше. Но даже если расходы объективно больше доходов и год получается убыточный, то собирать документы всё равно стоит — часть убытка можно перенести на следующий год. И уже в следующем году заплатить меньше налогов.

ООО и ИП на ОСНО: чем больше документов, тем лучше. Тут без вариантов, всё должно подтверждаться документально и в случае НДС, и в случае налога на прибыль. Кроме того, именно в данном случае налоговая чаще всего проводит встречные проверки, то есть сверяет список счетов-фактур, которые показали вы и ваш поставщик. Это происходит в автоматическом режиме. Расхождение находится просто, и если ваш поставщик не указал счёт-фактуру, который указали вы, то налоговая запросит этот документ у вас. Но если у вас его нет, то это проблема. Стоит приготовиться к неприятным вопросам и штрафам.

Ответственность за нарушение правил хранения документации

Наиболее распространенный случай, при котором нарушение правил хранения документации повлечет за собой штрафные санкции, — непредставление документа по запросу налоговиков.

Этот запрос ИФНС направляет при камеральной или выездной проверке налогоплательщика, при встречной проверке его контрагента, а также вообще без проверки (с. 93, 93.1 НК). Если налогоплательщик не представляет или несвоевременно представляет документацию, ему назначается штраф 200 руб. за каждый документ (п. 1 ст. 126 НК).

Также отсутствие первичного учетного документа или счета-фактуры влечет за собой налоговую ответственность за грубое нарушение правил учета. Когда это нарушение не приводит к занижению налоговой базы — штраф 10-30 тыс. руб. (п. 1 и 2 ст. 120 НК). Когда это нарушение приводит к занижению налоговой базы — штраф 20% от размера неуплаченного налога, минимум 40 тыс. руб. (п. 3 ст. 120 НК).

Из-за несоблюдения сроков хранения документации компанию и ее сотрудников могут привлечь к административной ответственности. Ответственность за нарушение правил хранения, комплектования или использования архивных документов регламентированы ст. 13.20 КоАП. По ней предусмотрены предупреждение или штраф 3-5 тыс. руб. для должностных лиц и 5-10 тыс. руб. для юрлиц.

Если АО или ООО не исполняют обязанности по хранению документации в сроки, установленные законодательством, штрафы 2,5-5 тыс. руб. для должностных лиц и 200-300 тыс. руб. для компании (ч. 1 и 2 ст. 13.25 КоАП).

При несоблюдении сроков хранения документации по валютным операциям штраф составляет 4-5 тыс. руб. для должностных лиц и 40-50 тыс. руб. для компаний (ч. 6 ст. 15.12 КоАП).

При нарушении сроков хранения учетной документации по внешнеэкономическим операциям по товарам, работам, услугам, информации, результатам интеллектуальной деятельности для целей экспортного контроля штраф составляет 1-2 тыс. руб. для должностных лиц и 10-20 тыс. руб. для компаний (ч. 2 ст. 14.20 КоАП).

Что такое первичные документы?

Факт перехода права собственности на товар от одной компании к другой или к физлицу подтверждается специальным документом. Такой документ называется «первичным», потому что он подтверждает, что вы действительно купили/продали товар или оказали услугу — это исходный момент при расчёте налогов.

Многие предприниматели привыкли считать, что у них есть расходы, если они заплатили с расчётного счёта. Но для налоговой это не так: по закону расходы у вас появляются не тогда, когда вы отправили деньги, а тогда, когда подписали с поставщиком соответствующий акт.

Поэтому бухгалтеру и нужны от предпринимателя первичные документы, или «закрывашки». Они важны и для налогов, и для отчётности. Особенно важны те, которые подтверждают расходы. Обычно, чем их больше, тем меньше налог.

Место хранения

Не все документы, образующиеся в бизнесе, имеют важное историческое значение и длительные сроки хранения. Однако, например, кадровую документацию нужно хранить 75 лет, поэтому одной из задач ИП является обеспечение сохранности столь важных бумаг

Когда таких документов немного, их удобно хранить в несгораемом сейфе. Самыми часто запрашиваемыми документами считаются бумаги по госрегистрации ИП и первичка. Их лучше всегда держать под рукой и не убирать далеко.

Бывшие предприниматели часто интересуются, где и сколько времени хранить бумаги после закрытия бизнес-проекта? Некоторые считают, что снятие с налогового учёта является поводом для уничтожения всех бумаг. Не стоит верить в это заблуждение, так как коммерсанта имеют право проверить в течение трёх лет после прекращения деятельности, поэтому все документы должны быть в порядке. Документы с истёкшим сроком хранения после прохождения проверочных мероприятий можно уничтожить путём сжигания или измельчения, оформив это специальным актом.

В соответствии с п. 10 ст. 23 закона № 125-ФЗ, если предприниматель завершил деятельность, в том числе в результате банкротства, вся документация с не истёкшим сроком хранения должна быть передана в муниципальный архив. Речь идёт о документах, включённых в состав Архивного фонда, таких как приказы по личному составу, личные дела и карточки сотрудников, штатные расписания и структура, приказы по основной деятельности, лицевые счета по зарплате.

Виды документов

Некоторые предприниматели считают, что, так как они не являются юридическими лицами, и для них предусмотрены послабления и упрощения, такие как отсутствие обязательного бухучёта, то вести и содержать в порядке другие бумаги они не обязаны. На самом деле, это не так, потому что в ст. 17 закона № 125-ФЗ от 22.10.2004 «Об архивном деле в Российской Федерации» прописана обязанность организаций, в том числе ИП, организовать должное комплектование и хранения важных документов бизнесмена.

Разберёмся, какие документы, связанные с бизнес-деятельностью, относятся к важным бумагам, которые предприниматель должен хранить под рукой:

- регистрационные;

- учетные;

- разрешительная документация;

- отчётные (налоговая, бухгалтерская, статистическая отчётность, отчёты в фонды);

- кадровые;

- документы по хозяйственной деятельности (договоры, кассовые, первичные документы).

Работа ИП начинается с регистрации в налоговой. Поэтому статус хозяйствующего субъекта необходимо подкреплять такими бумагами, как:

- статистические коды;

- лист записи ЕГРИП.

После постановки на налоговый учёт бизнесмену следует позаботиться о лицензировании своей деятельности, если того требует вид планируемых работ или услуг. В отдельных делах нужно будет хранить оригиналы всех видов разрешительной документации:

- лицензий;

- допусков;

- разрешений;

- сертификатов соответствия и качества;

- уведомлений о начале деятельности.

В процессе деятельности коммерсанту на упрощенке придётся вести учёт поступивших и израсходованных средств. Ведением Книги учёта доходов и расходов (КУДиР) ограничивается для него весь обязательный бухучёт (на ЕНВД и этого можно не делать). Что касается собственной налоговой отчётности, то её придётся хранить большинству ИП, кроме приобретателей патента, так как они не предоставляют декларации.

Ещё одним важным видом документации для бизнесмена является первичка:

- счета-фактуры;

- квитанции, чеки;

- закупочные документы;

- накладные;

- документы ККТ (ордера, карточки регистрации, журналы, фискальные накопители).

Поскольку первичный документ является первоисточником хозяйственной операции, фиксирует её совершение, комплектовать и хранить первичку в делах крайне важно. Формировать отдельно от первичных документов нужно также все хозяйственные договоры, соглашения, контракты, акты о приёмке выполненных работ

Они служат основанием для подтверждения связи контрагентов, подрядчиков, поставщиков и клиентов, покупателей и продавцов.

Если коммерсант расширяет свой бизнес, он нанимает сотрудников в помощь, так как уже не справляется с работой в одиночку. Выступить в роли работодателя —для ИП это серьёзный шаг. Усложняется не только состав его отчётности, но и появляются кадровые документы:

- трудовые договоры;

- трудовые книжки;

- лицевые счета начисления заработной платы;

- штатные расписания;

- приказы по личному составу;

- графики отпусков;

- должностные регламенты и инструкции;

- личные карточки форты Т-2;

- табеля учёта рабочего времени;

- книги, журналы учёта (инструктажей, трудовых договоров, приказов, личных дел и т. д.).

В своей работе современные бухгалтеры и кадровики уже давно применяются специальные программы: 1С, ДКС, Контур. Поэтому часть документации формируется в электронном виде. Контролирующие органы, в частности, налоговые инспекции, стимулируют налогоплательщиков налаживать электронный документооборот, а значит, некоторые документы можно даже не печатать на бумаге. Из-за этого часто возникают вопросы, сколько нужно хранить документы в электронном виде, или их можно сразу удалять? Закон не разделяет бумажные и электронные типы документов, поэтому срок хранения у них одинаков.

Почему первичные документы важно собирать и хранить

Только первичные документы подтверждают совершение сделки и исполнение обязательств. Это — отправная точка при рассмотрении споров и доказательства в суде, если до этого дойдёт.

Кроме того, это то, что ждёт налоговая при проведении встречной проверки: например, когда вы в своей отчётности указали одни цифры, а ваш контрагент — другие. В этом случае налоговая присылает требование — на него нужно ответить, дать пояснение и прикрепить сканы документов. На это обычно даётся 5-10 дней. Если срок пропустить, то налоговая заблокирует расчётный счёт.

Поэтому акты, накладные и прочие документы желательно собирать сразу же — это не только здравый смысл, но и требование закона. Если ваш контрагент далеко, то можно договориться об электронных копиях, потому что потом времени может не быть, мало ли что. В Кнопке на такой случай есть услуга электронного документооборота. На сегодняшний день это самый быстрый и надёжный вариант. Налоговая и суды документы из ЭДО тоже принимают без проблем.

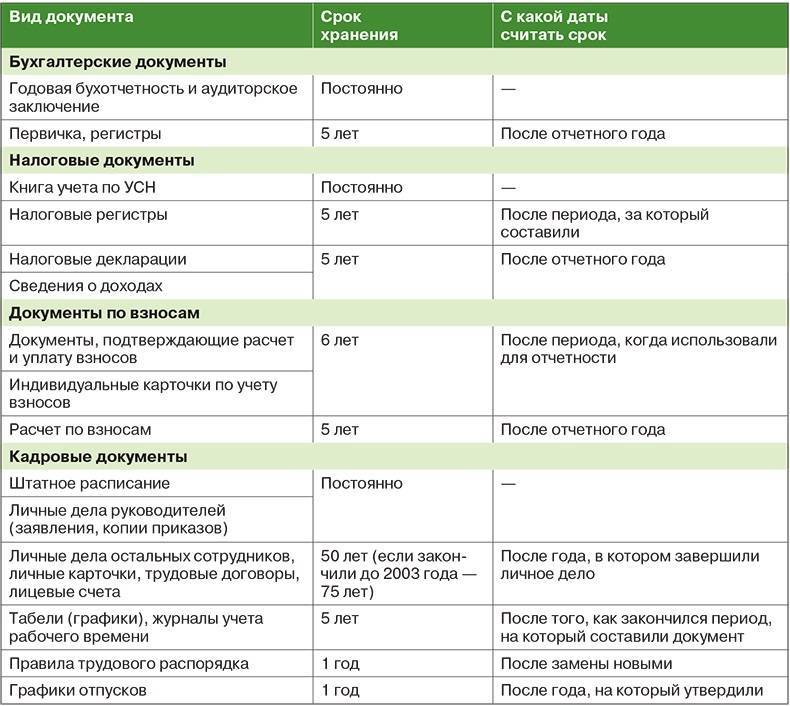

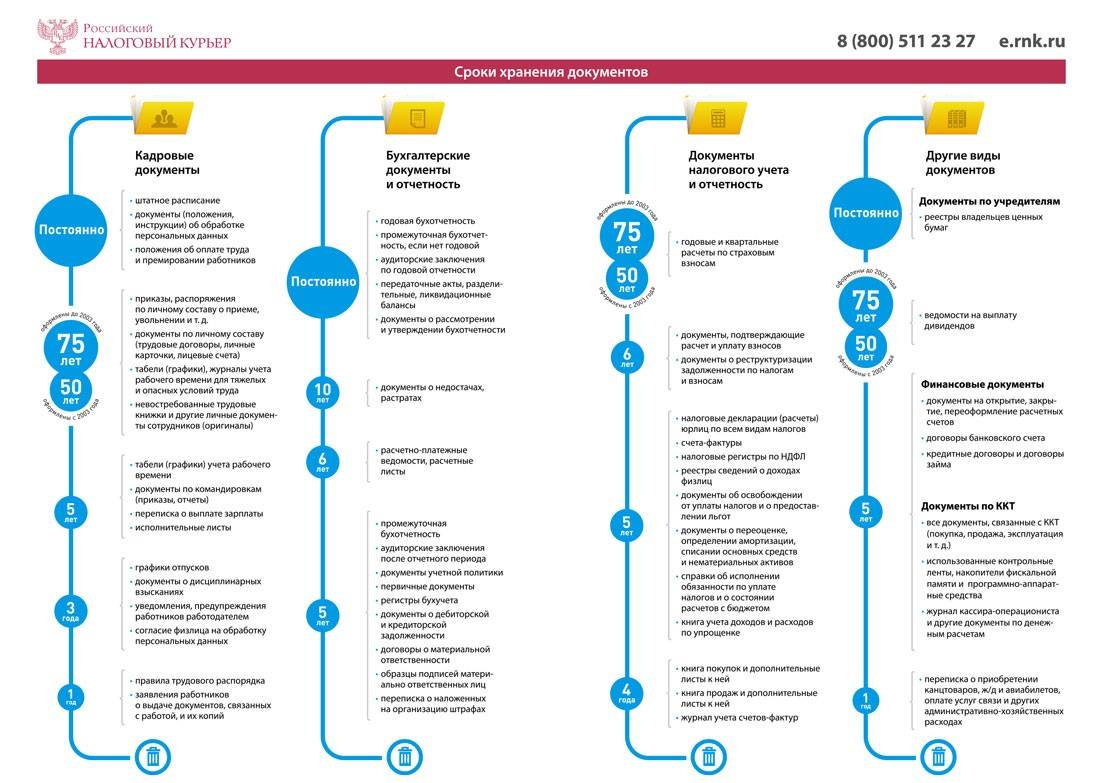

Сроки хранения документов по налогам

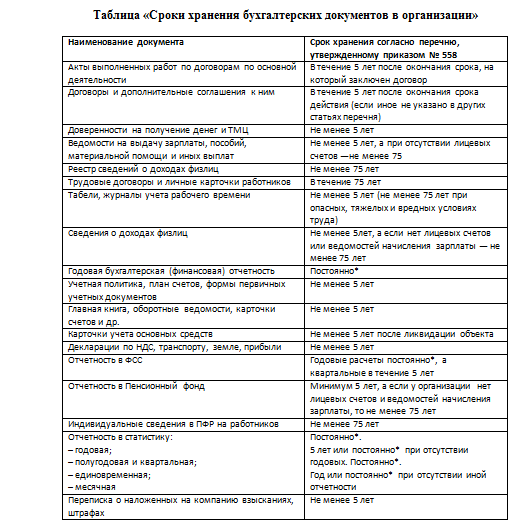

Информацию бухгалтерского и налогового учета и иную документацию, которые нужны для расчета и уплаты налогов, в т.ч. документацию, которая подтверждает получение доходов, проведение расходов, уплату (удержание) налогов, требуется хранить 5 лет (пп. 8 п. 1 ст. 23, пп. 5 п. 3 ст. 24 НК). Отсчет периода производится по окончании налогового периода, в котором документ использовали в последний раз для формирования налоговой отчетности, расчета и уплаты налогов, подтверждения поступивших доходов или осуществленных расходов (Письмо Минфина от 19.07.2017 г. № 03-07-11/45829).

Внимание! Имеется исключение для документов, которые подтверждают объем понесенного убытка — они хранятся весь период, когда убыток уменьшает налоговую базу текущего налогового периода на размеры ранее полученных убытков (п. 4 ст

283, п. 7 ст. 346.18 НК).

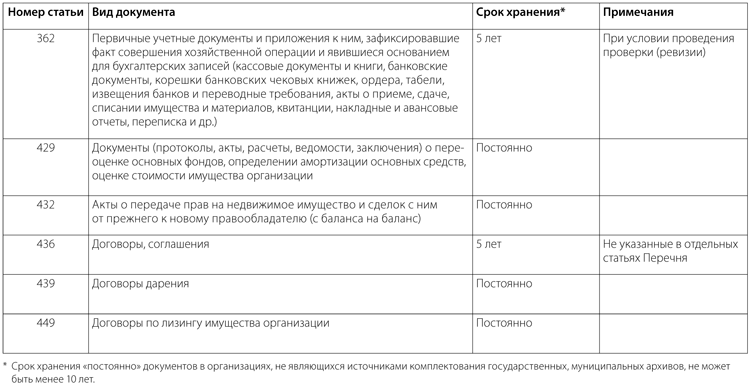

4 года нужно хранить книги покупок и продаж, в т.ч. дополнительные листы к ним. Отсчет срока производится с даты последней записи в книге. Счета-фактуры нужно хранить 5 лет (ст. 317 Перечня по Приказу № 236).

5 лет нужно хранить налоговые декларации и расчеты по всем налогам. При этом исключение — декларации ИП за период до 2002 года включительно, которые хранятся 75 лет (ст. 310 Перечня по Приказу № 236). РСВ должны храниться 50 лет с момента их формирования (ст. 308 Перечня по Приказу № 236).

Документы для расчета и уплаты страхвзносов хранятся 6 лет (пп. 6 п. 3.4 ст. 23 НК). К ним относятся карточки индивидуального учета размеров начисленных выплат и иных вознаграждений и размеров начисленных страхвзносов (ст. 309 Перечня по Приказу № 236).

Важно! Если не ведутся лицевые счета или не оформляются ведомости начисления зарплаты, карточки индивидуального учета хранятся 50 лет (ст. 309 Перечня по Приказу № 236).. Точно не установлено, с какого момента нужно отсчитывать срок для документации, которая используется для расчета страхвзносов

В таком случае можно ориентироваться на налоговую документацию, т.е. отсчет срока производить по окончании расчетного периода, в котором документация применялась в последний раз при расчете и уплате страхвзносов и при формировании отчетности по ним.

Точно не установлено, с какого момента нужно отсчитывать срок для документации, которая используется для расчета страхвзносов. В таком случае можно ориентироваться на налоговую документацию, т.е. отсчет срока производить по окончании расчетного периода, в котором документация применялась в последний раз при расчете и уплате страхвзносов и при формировании отчетности по ним.

Переписка с ИФНС (уведомления, требования, акты решения и т.д.) хранится 5 лет. Срок составляет 10 лет, когда жалоба подана по результатам выездной или камеральной проверки (п. 148, 314 Перечня по Приказу № 236). Электронные документы с усиленной квалифицированной ЭП и сертификаты ключей проверки ЭП, которой подписаны жалобы и технологические документы, хранятся 5 лет. Срок отсчитывается с момента получения или отправки соответствующего документа (п. 3 Порядка из Приложения № 4 к Приказу ФНС от 20.12.2019 г. № ММВ-7-9/645@).

Важно! Контракты на закупку товаров, работ, услуг по госзаказам хранятся 5 лет после завершения обязательств по ним (си. 224 Перечня по Приказу № 236).

Отчего зависит бухгалтерская документация ИП

Документооборот собственника бизнеса связан с налоговым режимом, кодами экономической деятельности, местом регистрации. Пример. Продажа цветов или шаурмы в маленьком магазине за наличные с наемным продавцом. По новому закону № 54 ФЗ вам придется купить онлайн-кассу или вести бланки строгой отчетности (БСО). Если вы продаете сами без наемных сотрудников, об онлайн-кассе можно не беспокоиться до 2019 года. С 1 июля 2018 года печатать БСО нужно будет на специальном устройстве. Для уроков на дому или услуг по макияжу можно не регистрировать ИП. Налоги заплатите как физическое лицо. Бухгалтерию вести не нужно.

Сроки по ключевым документам ИП: текущие нормы

Документов, поименованных в Перечне приказа № 236 — огромное количество. Наиболее востребованными индивидуальным предпринимателем могут быть:

- Налоговые декларации и расчеты.

Текущий срок их хранения в соответствии с новыми правилами Росархива — 5 лет. При этом декларации ИП до 2002 года включительно хранятся 75 лет (п. 310 Перечня).

Отдельный срок установлен для Расчетов по страховым взносам — 75 лет по отчетам до 2003 года, 50 лет – по Расчетам за периоды с 2003 г. и позднее (п. 308 Перечня). При этом карточки учета выплат и страхвзносов должны храниться 6 лет (при отсутствии лицевых счетов и ведомостей по зарплате – также 75/50 лет).

Пятилетний срок применяется для справок 2-НДФЛ, а при отсутствии лицевых счетов, зарплатных ведомостей их хранят 75/50 лет (п. 312 Перечня).

Документация по информационному обмену с ИФНС хранится 6 лет, если она касается реструктуризации долгов, и 5 лет – в остальных случаях.

- Книга учета доходов и расходов на «упрощенке» (КУДиР).

Срок хранения документов ИП на УСН, а именно — КУДиР, по новым правилам составляет 5 лет (п. 318 Перечня).

- Счета-фактуры (составляемые как плательщиками НДС, так и неплательщиками в предусмотренных законом случаях).

Срок их хранения— 5 лет (п. 317 Перечня).

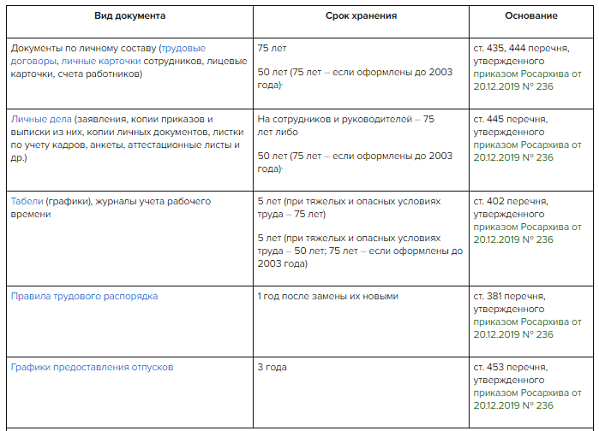

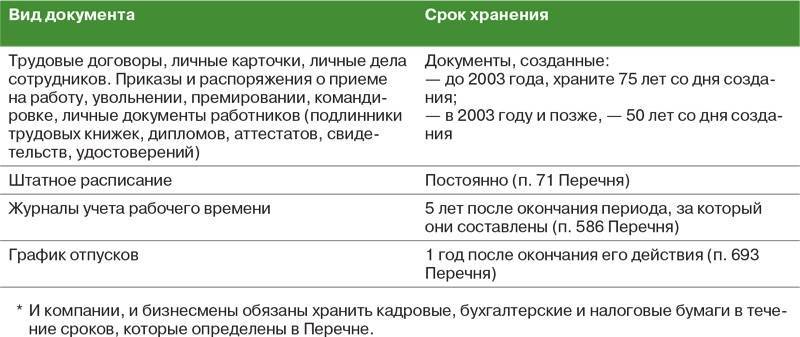

- Кадровые документы (если у ИП есть работники):

- трудовые договоры, должностные инструкции, личные дела – 75/50 лет;

- сведения о трудовой деятельности – 75/50 лет;

- приказы о дисциплинарных взысканиях — 3 года; об отпусках, командировках – 5 лет; о приеме, увольнении, переводе, совмещении – 75/50 лет;

- графики отпусков – 3 года;

- заявления о выдаче справок, документов о работе от работодателя — 1 год;

- журналы инструктажа по охране труда (ОТ) — 45 лет, по проверке знаний по ОТ – 5 лет;

- списки лиц, работающих на «вредном» производстве – 75/50 лет;

- согласия на обработку персональных данных – 3 года.

Безусловно, это не исчерпывающий перечень документации, которая может применяться в бизнесе: предпринимателю нужно внимательно изучить новый норматив от Росархива и определить, какие документы, поименованные там, он использует на практике.

Какие документы нужны для ведения ИП и срок их хранения

Несмотря на то, что наше государство старается идти в ногу со временем и активно вводит электронный документооборот, количество деловых бумаг увеличивается с каждым годом. В течение какого времени могут понадобиться старые документы, сколько их нужно хранить в соответствии с законодательством и что делать в случае утраты?

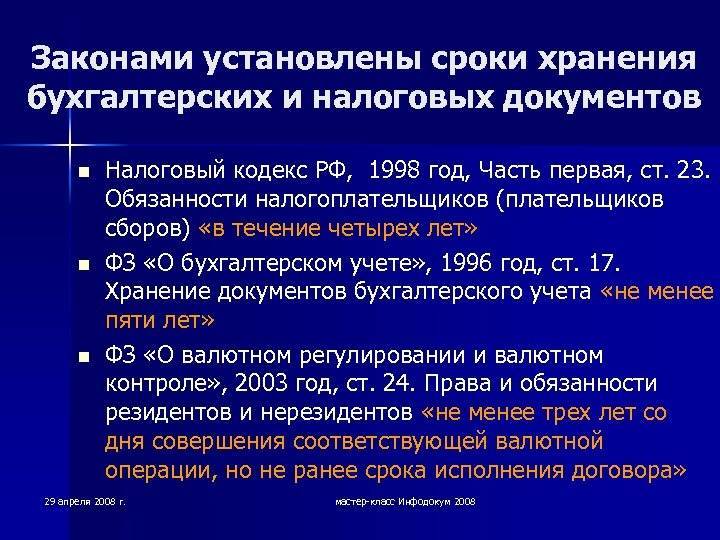

Сроки хранения документов установлены Министерством культуры РФ, Федеральным законом от 21 ноября 1996 года №129-ФЗ «О бухгалтерском учете» и НК РФ.

Для начала стоит отметить, что все российские компании обязаны сохранять первичные бумаги, регистры учета и бухгалтерскую отчетность в течение пяти лет, в соответствии с правилами организации государственного архивного дела. Эта норма установлена статьей 17 Федерального закона от 21 ноября 1996 года № 129-ФЗ «О бухгалтерском учете». Сроки, указанные в пунктах 1 и 2 исчисляются с 1 января, следующего за годом, в котором составлена бумага.

Исключение из этого правила предусмотрено лишь для рабочего плана счетов бухгалтерского учета и других бумаг учетной политики фирмы. Их нужно хранить не более пяти лет, считая с 1 января, следующего за годом, в котором они в последний раз были использованы.

Согласно правилам организации государственного архивного дела, компании обязаны сохранять первичные бумаги, регистры учета и бухгалтерскую отчетность в течение пяти лет.

Кроме того, период хранения некоторый «первички» установлен в Перечне типовых управленческих архивных документов, образующихся в процессе деятельности государственных учреждений, органов местного самоуправления. В основном срок тот же – пять лет. Тут исключение составляют кадровые бумаги, такие как приказы по личному составу, индивидуальные должностные инструкции, лицевые счета работников и другие документы, которые нельзя выкидывать в течение 75 лет. Этот период исчисляется с 1 января, следующего за годом, когда бумага была оформлена.

Компании обязаны сохранять первичные бумаги, регистры учета и бухгалтерскую отчетность в течение пяти лет..

Налоговым законодательством также предусмотрены сроки хранения первичной документации. В соответствии с подпунктами 3 и 8 пункта 1 статьи 23 НК РФ, налогоплательщики обязаны в течение 4 лет обеспечивать сохранность данных бухгалтерского и налогового учета и других материалов, необходимых для исчисления и уплаты налогов, в том числе бумаг, подтверждающих получение доходов.

Время хранения «налоговых» сведений начинает исчисляться на следующий день после календарной даты, которой определено начало срока, и оканчивается в соответствующие месяц и число последнего года (п. 2, 3, 7 ст. 6.1 НК РФ).

Когда же речь идет о расчете налоговой базы, то данный четырехлетний срок следует считать с окончания налогового периода, в котором документ был использован. Позиция по данному вопросу подтверждена Минфином в Письме от 30 марта 2012 года № 03-11-11/104.

Стоит отметить, что исключения бывают из любых правил. Так, компании, исчисляющие налог на прибыль, согласно пункту 4 статьи 283 НК РФ, должны сохранять бумаги, которые подтверждают понесенные ими убытки в течение всего срока уменьшения налогооблагаемой базы. Норма предусмотрена для плательщиков других налогов:

- УСН с объектом налогообложения «доходы минус расходы» (абз. 7 п. 7 ст. 346.18 НК РФ)

- ЕСХН (абз. 7 п. 5 ст. 346.6 НК РФ)

- НДФЛ в отношении операций с ценными бумагами и финансовыми инструментами срочных сделок (абз. 9 п. 16 ст. 214.1 НК РФ).

Во избежание претензий со стороны ревизоров рекомендуется хранить документы, участвующие в расчетах налогов и сборов, ровно столько, сколько нужно, чтобы в случае проведения выездной проверки или иных контрольных мероприятий можно было подтвердить правильность своих выкладок за три календарных года, предшествующих текущему.

Не стоит забывать, что ответственность за организацию хранения бумаг, регистров бухгалтерского учета и отчетности несет руководитель организации, об этом прямо указано в пункте 3 статьи 17 Закона № 129-ФЗ. При этом оформление и передачу в архив обеспечивает главный бухгалтер. Это следует из пункта 6.6 Положения о документах и документообороте в бухгалтерском учете (утв. Приказом Минфина СССР от 29.07.1983 № 105).

Подтверждение права на вид деятельности

В зависимости от сферы бизнеса в перечень обязательных документов организации могут быть включены:

- Лицензии на лицензируемый вид деятельности.

- Допуск СРО (саморегулируемой организации), например, для выполнения строительных или проектировочных работ.

- Заключения Роспотребнадзора и Роспожнадзора на соответствие помещения установленных требований, например, для объектов общепита.

- Подтверждение подачи уведомления о начале предпринимательской деятельности (второй экземпляр с отметкой или почтовая квитанция).

- Сертификаты на товары и услуги организации, если они входят в перечень обязательных для сертификации.

Какие бывают первичные документы?

В законе «О бухгалтерском учёте» нет закрытого перечня первичных документов. Закон также не определяет их форму — теоретически каждый может придумать свои первичные документы. Но зато он говорит, какие реквизиты обязательно должны быть в документе, подтверждающем сделку:

- название;

- дата;

- наименование контрагента;

- единицы измерения (суммы или штуки);

- ФИО ответственных лиц и их подписи, если необходимо.

И, конечно, в таком документе должен быть указан факт хозяйственной жизни — что именно произошло и было оплачено.

Самые распространенные виды первичных документов – это акт об оказании услуг или выполнении работ, универсальный передаточный документ, кассовый ордер и товарная накладная. Кассовый чек — тоже первичный документ, хотя на нём и не расписываются.

Те, кто работает на общей системе налогообложения, вместе с актом и накладной также выписывают счёт-фактуру. Это тоже важный документ и притом специфический: с его помощью можно уменьшить налог — принять НДС к вычету. А вот счёт на оплату таковым не является — это всего лишь информация о том, что надо оплатить, сколько это стоит и куда перечислять деньги. Также на налоги и отчётность не влияют такие документы, как, например, путевой лист или погрузочный ордер — они нужны для внутреннего учёта.

Ответственность за ненадлежащее хранение бухгалтерских документов

В первую очередь, ответственность за организацию хранения документов организации, включая первичные учетные документы, несет руководитель. Ответственность за сохранность первичных учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности несет также главный бухгалтер учреждения.

Документация может быть утеряна в результате стихийных бедствий или противоправных действий третьих лиц. Если документы пропали в результате чьих-либо неправомерных действий (например, хищения), то этот факт должен быть подтвержден правоохранительными органами. Утеря документов в результате стихийных бедствий также оформляется соответствующими органами. При пожаре это может быть справка органов пожарного надзора.

В случае утраты первичных учетных документов руководитель организации в соответствии с п. 6.8 Положения о документах и документообороте назначает своим приказом комиссию по расследованию причин утраты.

Отсутствие первичных документов, обосновывающих совершение какой-либо хозяйственной операции, согласно ст. 120 НК РФ относится к грубым нарушениям правил учета доходов и расходов, под которыми понимается:

- отсутствие первичных документов, или счетов-фактур, или регистров бухгалтерского учета;

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

За нарушение порядка и сроков хранения бухгалтерских документов предусмотрена административная ответственность — штраф на должностных лиц составит от 2000 руб. до 3000 руб. (ст. 15.11 Кодекса РФ об административных правонарушениях). Отсутствие первичных документов, счетов-фактур, а также регистров бухучета является налоговым правонарушением. Ответственность за него предусмотрена статьей 120 Налогового кодекса РФ. Минимальный штраф по этой статье составляет 5000 руб. Ответственным же за сохранность документов является главный бухгалтер. Именно он вправе принимать решение о выдаче подобных документов работникам структурных подразделений предприятия.

Что касается ответственности за невыполнение правил хранения бухгалтерских документов, то она может быть и административной, и налоговой. Как упоминалось выше, отсутствие первичных документов, регистров бухгалтерского учета является грубым нарушением правил учета доходов, расходов, объектов налогообложения и влечет штраф в размере от 5000 до 15000 руб. (ст. 120 НК РФ).

Административный штраф в данном случае может назначаться как за нарушение архивных требований о хранении документов (ст. 13.20 КоАП — 300-500 руб.), так и за грубое нарушение правил бухучета, если из-за отсутствия документов искажена бухгалтерская отчетность (ст. 15.11 КоАП — 2000-3000 руб.).

Уничтожение документов без соблюдения сроков их хранения является незаконным и влечет административную ответственность. В соответствии со ст. 13.20 КоАП РФ установлены административные санкции за нарушение правил хранения, комплектования, учета или использования документов в виде предупреждения или наложения административного штрафа.

Как обеспечить хранение документов

Как хранить документы в организации? В больших компаниях есть специальные архивные отделы и работники, которым поручен этот вопрос. Но в небольших ООО обязательные документы чаще всего хранятся в бухгалтерии или у юриста.

В зависимости от сроков востребованности внутренние документы организации разделяют на оперативный архив и архив длительного хранения. Бумаги подшивают в тома с описью, обычно в каждом томе не более 250 листов.

За нарушение условий и сроков хранения обязательных документов ООО могут оштрафовать на десятки тысяч рублей. Если они утеряны или утрачены, создается комиссия по расследованию причин. По возможности, документы надо восстановить.

Ликвидация ООО не отменяет обязанности сохранять внутренние документы организации, поэтому они передаются в соответствующий государственный или муниципальный архив.

Отсутствие документов

Если вы не справились со своей обязанностью по хранению того или иного документа, то вы виновны в грубом нарушении НК РФ. Наказание за это — штраф от 10 тысяч рублей.

Однако заплатив штраф, вам все равно придется восстанавливать потерянные или испорченные документы:

-договоры, акты и товарные накладные можно повторно запросить у своих контрагентов;

-при утере учетных документов проводится расследование и по его окончанию составляется акт, который и относится в налоговую при необходимости;

-регистрационные документы повторно можно запросить у налоговой, подав соответствующее заявление и заплатив нужные госпошлины.

Кроме того, обнаружив, что тот или иной документ утерян, вам необходимо составить соответствующий акт и хранить уже этот документ.

Если документ был испорчен, то вы обязаны написать справку об этом, указав сам документ, период его составления, а также причину порчи.

Стандартный пакет

Для прекращения деятельности предприятия от предпринимателя всегда требуют стандартный набор документации. На первом месте стоит заявление. Его нужно составлять по форме р26001, придерживаясь редакции 04.07.2013 года. В противном случае работники налоговой службы просто не примут его у вас.

Заполнить заявление можно в письменном или электронном виде. Главное, применять чернила черного цвета и не писать строчные буквы. Образец бланка и заявления можно оттыкать на ресурсах интернета или же на информационных стендах ФНС. При написании заявления проявляйте особую внимательность. Если вы допустите ошибку или помарку, то это не будет принято работником налоговой.

Следующий документ, необходимый для прекращения деятельности ИП – это выписки ФСС и ПФР, которые станут доказательной базой того, что перед этими внебюджетными фондами ваше предприятие не имеет задолженностей. Если имеются долги, то необходимо обязательно их ликвидировать. Если вы, например, собираетесь прекратить деятельность свое фирмы в начале 2020 года, то устранить все долги вам нужно будет за период 2014 года. Все эти сведения предоставляет ФНС.

На момент подачи собранной документации у человека запросят паспорт и свидетельство о регистрации в качестве ИП. Представленный набор документов позволит вам закрыть ИП. Он стандартный и не зависит от спецификации бизнеса. В некоторых случаях просят предъявить его некоторые дополнительные сведения. Но это уже происходит в индивидуальном порядке.

На видео – какие документы нужны для закрытия ип: