Расчет цены КАСКО

Стоимость договора страхования будет зависеть от многих факторов, которые принимает во внимание страховщик. Рассмотрим более детально, что влияет на стоимость добровольной защиты:

Рассмотрим более детально, что влияет на стоимость добровольной защиты:

Стоимость транспортного средства.

Чем выше стоимость вашего «железного друга», тем дороже выйдет страховое покрытие. Следует знать, что рассчитанный по договору тариф взимается от страховой стоимости.

Получается, если машина стоит 1 600 000 рублей, а тариф составляет 3,6%, то водитель должен будет заплатить за страховку 57 600 рублей. Соответственно при стоимости машины 520 000 рублей, водитель заплатит всего 18 720 рублей при аналогичном тарифе.

Марка и модель.

Для каждой машины определяется базовый коэффициент. В данном случае все просто. Чем дороже компании обходится ремонт машины на станции, тем выше базовая ставка при страховании. В данном случае страховщики учитывают размер нормо-часа на ремонт автомобиля, который устанавливают станции официального дилера.

Не секрет, что условия ремонта для отечественного транспорта ниже, чем для автомобиля иностранного производства.

Год выпуска.

Чем старше машина, тем больше у нее износ. Получается, что большой износ – это риск того, что в любой момент случится страховой случай. Поэтому чем старше машина, тем дороже выйдет защита.

Как правило, страховщики устанавливают ограничение, согласно которому не принимают на страхование транспортные средства старше 10 лет.

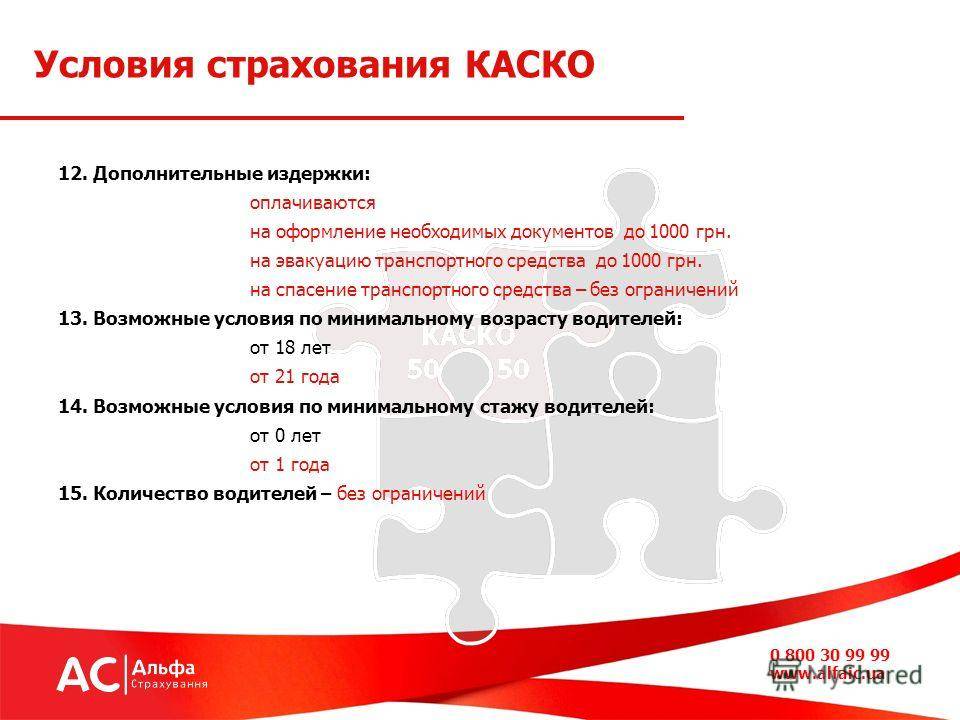

Возраст и стаж водителя.

Если вы аккуратный и опытный водитель, то можете рассчитывать на хорошую скидку при покупке полиса. Новичкам такое условие, конечно, недоступно и они должны будут переплатить, поскольку вероятность наступления страхового случая велика по причине отсутствия опыта вождения.

Наличие сигнализации.

Это условие в большинстве случаев актуально для дорогих автомобилей. Те транспортные средства, которые входят в список часто угоняемых, компании готовы принять на страхование исключительно при наличии дополнительной защиты. Зачастую представители компании просят установить спутниковую охранную систему.

История страхования.

Если вы оформили договор и год проездили без аварий, то будьте уверены – страховщики обязательно оформят новый договор с хорошей скидкой. Постоянных и безаварийных клиентов компании очень любят и предлагают только лучшие условия и дополнительные бонусы при оформлении защиты.

Хранение в ночное время.

Этот фактор актуален, когда машина страхуется по риску «угон». В то время как некоторые компании разрешают оставлять машину где угодно, то другие ставят обязательное условие – ставить машину на платную стоянку в ночное время.

При этом потребуется заключить договор со стоянкой и предоставить его страховщику. Полис с условием без ограничений по месту хранения хоть и будет стоить дороже, но зато намного удобнее и вы можете оставлять машину у дома, на даче, у друзей и т. д.

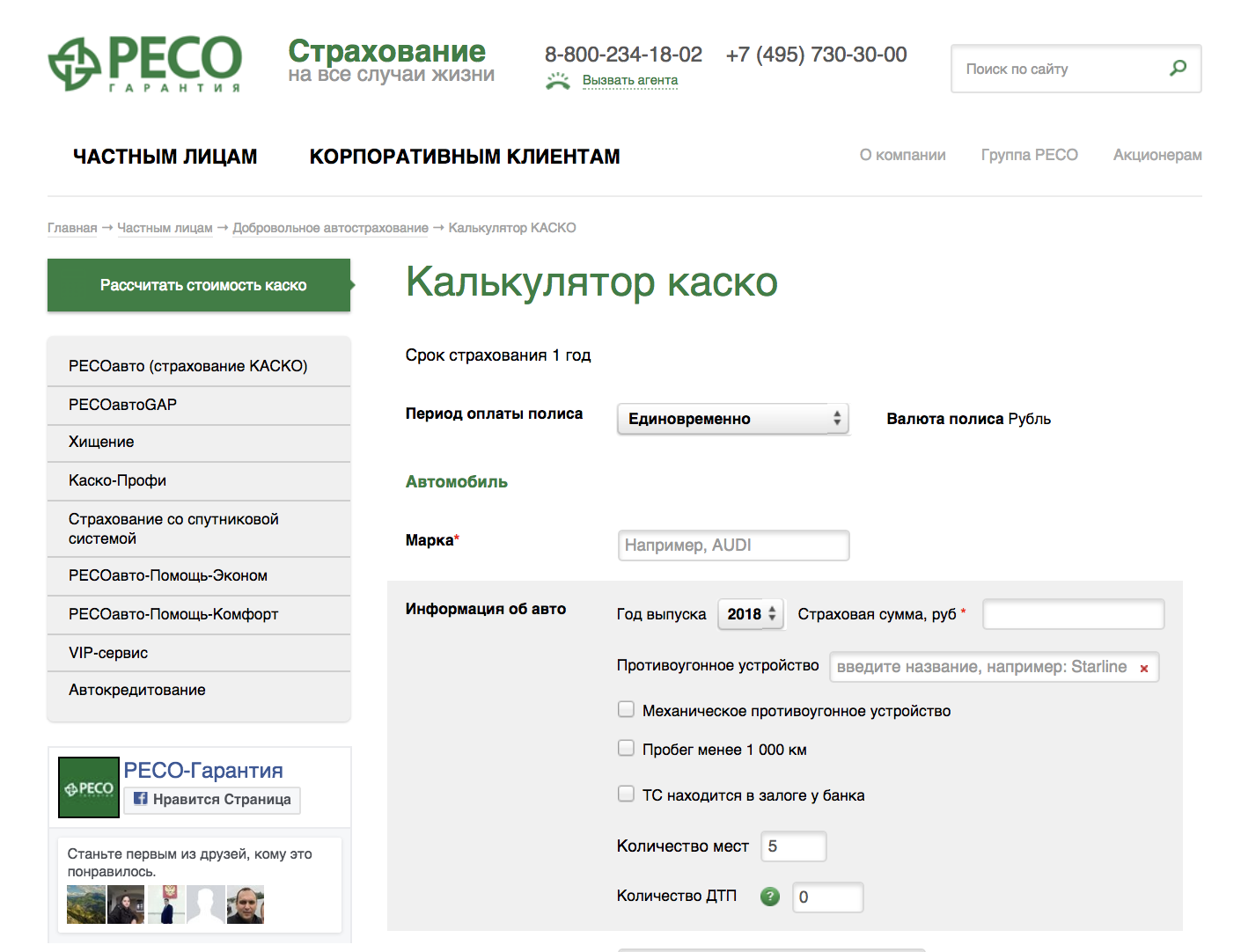

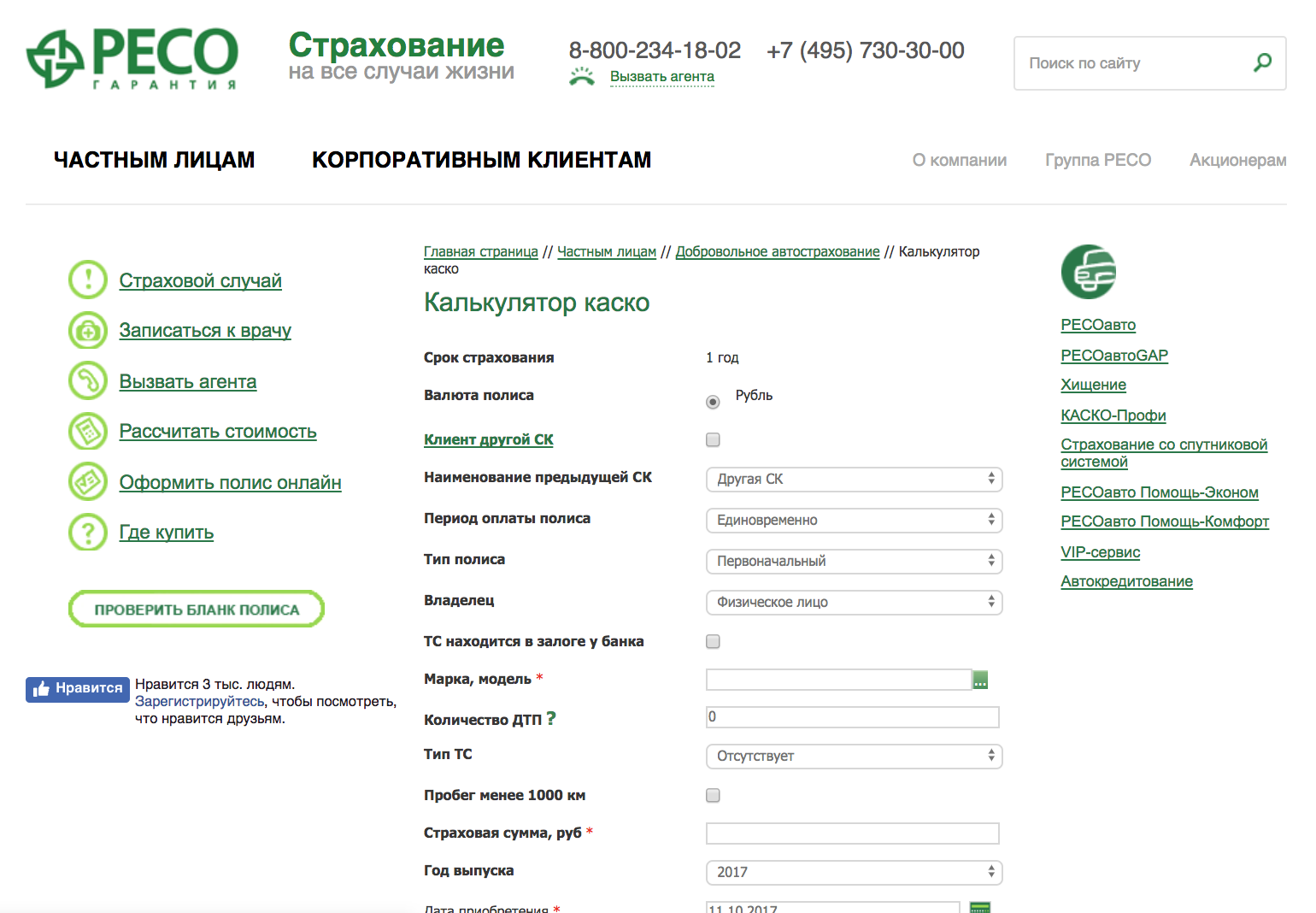

Все перечисленные факторы влияют на стоимость транспортного средства. Чтобы сформировать расчет, необязательно лично обращаться в офис страховой компании. Крупные страховщики предлагают сформировать расчет на официальном сайте.

Специально для этого создан удобный калькулятор, который в онлайн-режиме поможет узнать только актуальные предложения и выбрать лучшее.

Произвести расчет можно в таких крупных компаниях, как:

- Ренессанс страхование;

- Тинькофф;

- Росгосстрах;

- ВТБ;

- Согласие;

- Альфастрахование;

- Согаз;

- Ингосстрах.

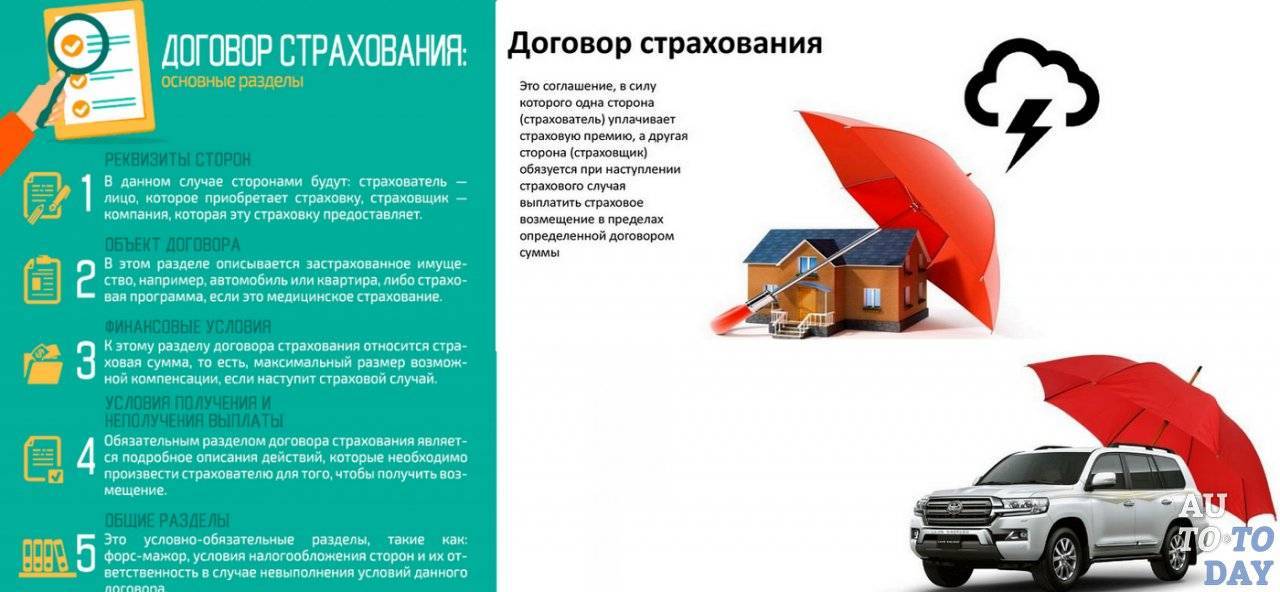

Условия страхового полиса КАСКО

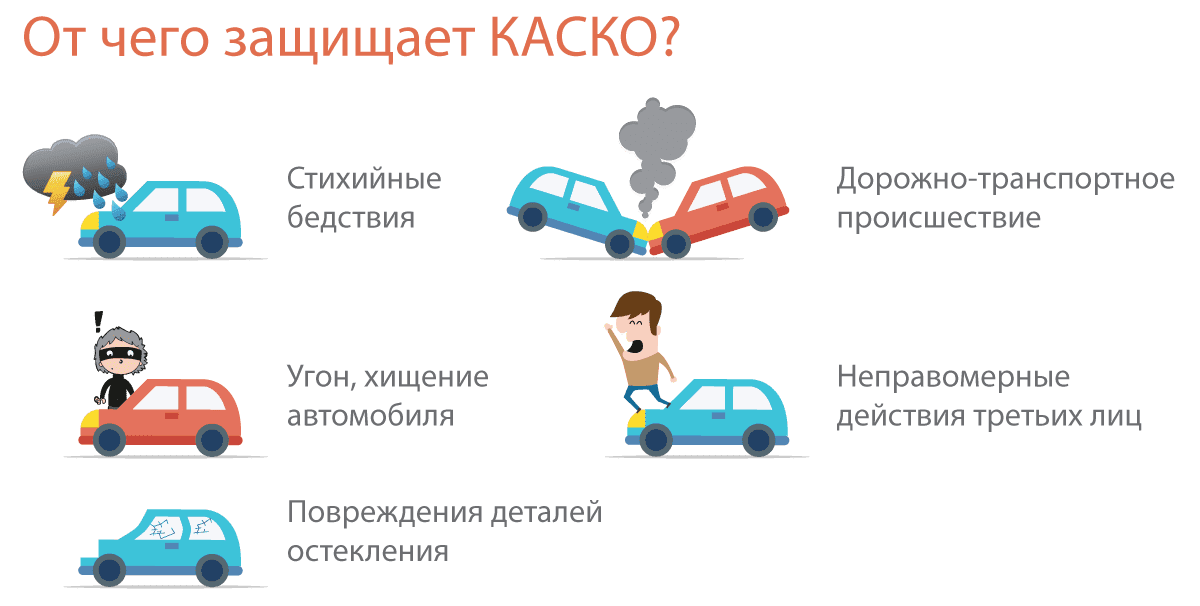

КАСКО страхует автомобиль от различных типов ущерба. Каждый его пункт отдельно оговаривается в страховом договоре, учитывая как типовые риски, так и нестандартные. В их числе:

- Угон — страховка покрывает рыночную стоимость автомобиля, если поиски пропажи правоохранительными органами оказываются безуспешными.

- Уничтожение машины — сильное повреждение, делающее невозможным восстановление, является основанием для выплаты полной компенсации стоимости автомобиля.

- Небольшие царапины. Ремонт даже мелких повреждений может обходиться достаточно дорого, в то время как полис покрывает эти риски, защищая владельца от непредвиденных трат.

- Трещины на лобовом стекле или его разбитие. Замена лобового стекла — частый повод для обращения в страховую компанию. Его установка полностью ложится на страховщика при наличии соответствующей договоренности.

- Повреждения из-за парковки. Сумма, которую будет оплачивать страховая компания за ремонт, зависит от места, где случилось происшествие, и времени суток.

- Стихийные бедствия. Полис покрывает риски, связанные с градом, наводнением, бурей, землетрясением и т.д.

- Ущерб со стороны третьих лиц. Выплаты происходят и в тех случаях, когда повреждения возникают по вине противоправных действий посторонних. Страховка покрывает ремонт при вмятинах, царапинах, повреждении фар, шин и т.д.

Существуют и специальные условия страхования по КАСКО, касающиеся жизни пассажиров, в том числе, перевозимых домашних животных.

Виды КАСКО страхования

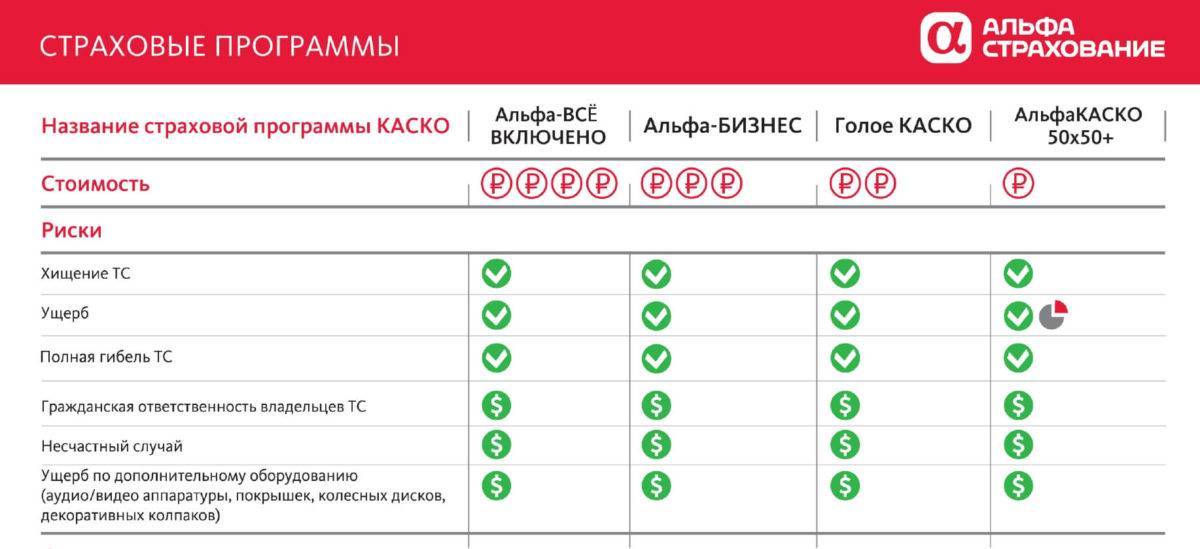

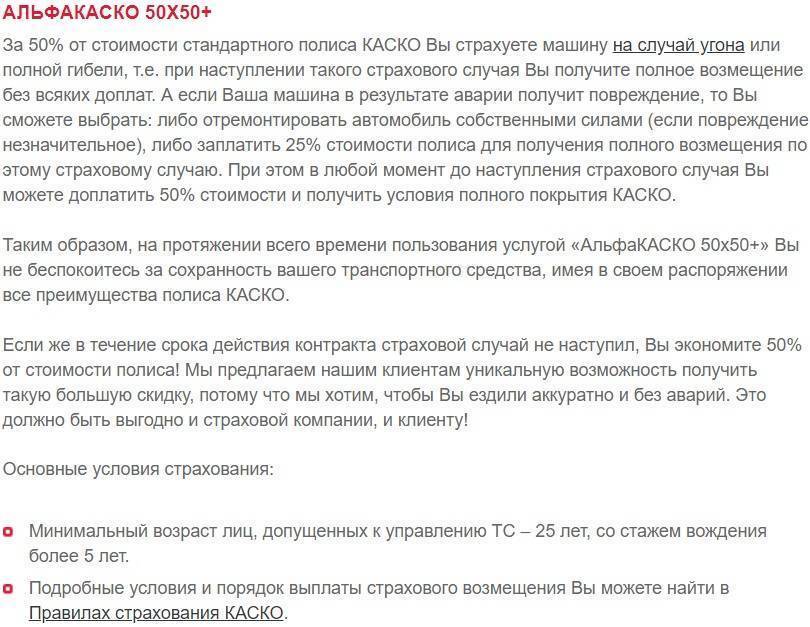

Если вы захотите оформить полис КАСКО, то каждая страховая компания предложит вам несколько программ. Отличаются программы по стоимости и набору рисков.

Рассмотрим наиболее актуальные виды дополнительной защиты:

- АВТОКАСКО.

Это полное страхование вашего «железного друга» по риску ущерб и угон. Это самый дорогой продукт, полностью компенсирующий все расходы, которые могут возникнуть при наступлении страхового случая.

- Частичное.

При частичном страховании водитель сам решает какие риски включить в договор. На практике водители приобретают защиту только по риску «ущерб». Такая защита отлично подходит тем, кто не переживает что машину угонят.

Также в договор можно включить такие условия, как:

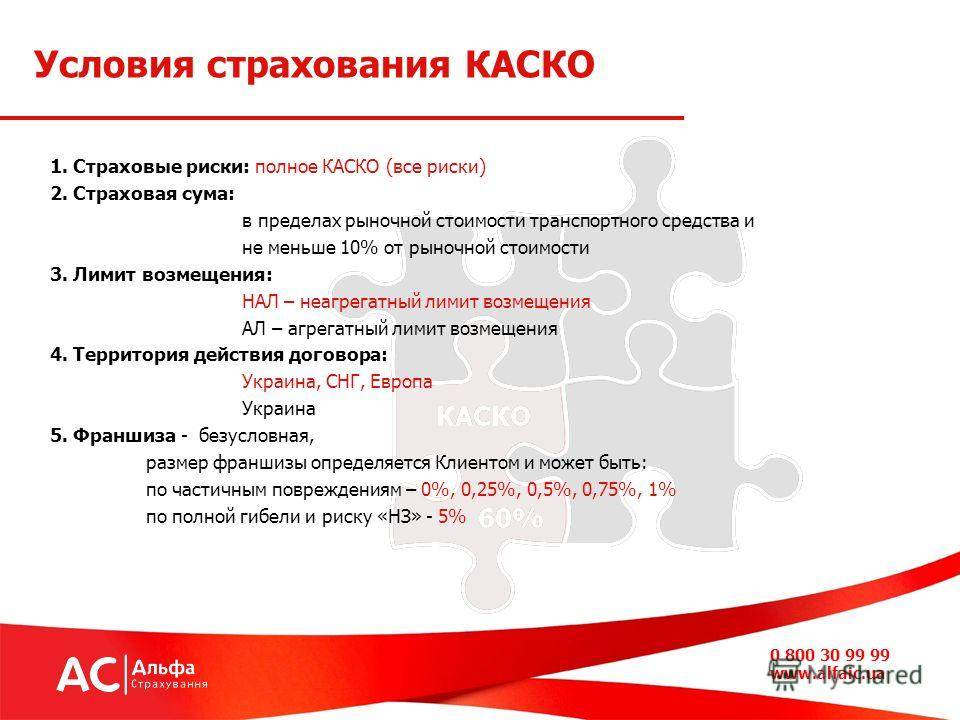

- Франшиза;

- Агрегатная и неагрегатная сумма.

Не стоит бояться этого загадочного слова – франшиза. На самом деле все очень просто. При заключении договора оговаривается сумма, в пределах которой владелец машины будет сам компенсировать ущерб при наступлении страхового случая.

Оговоренная сумма – это и есть франшиза. При включении франшизы можно получить дополнительную скидку от 5 до 50 процентов.

Получается, франшиза необходима тем водителям, которые не только хотят сэкономить при оформлении добровольного договора, но и не планируют обращаться за компенсацией при получении небольших повреждений.

Что касается агрегатной и неагрегатной суммы, то договор со второй будет стоить дороже. Агрегатная сумма – это когда страховая стоимость уменьшается на сумму выплат.

Но почему не 750 000 рублей? Все очень просто. Поскольку сумма по договору агрегатная, то страховщик снижает страховую сумму авто на сумму выплат.

Получается:

- 1 выплата: 750 000 – 270 000 = 480 000 рублей;

- 2 выплата: 480 000 – 140 000 = 340 000 рублей.

Неагрегатная сумма соответственно не снижается. Если бы Маша не стала экономить, то компания выплатила все 750 000 рублей. На полученные средства она смогла бы купить новое авто.

Рейтинг надежности страховых компаний по КАСКО

Отдавая немалые деньги за полис страхования КАСКО, потребитель хочет быть уверен в честности и надежности страховой организации. Для того чтобы избежать ненужных переживаний после страхового случая, рекомендуется заключать страховой договор с проверенным страховщиком.

Для выбора компании можно изучить отзывы в интернете, но надежнее будет использовать официальный рейтинг. Агентство RAEX осуществляет исследование финансовой устойчивости организаций с последующим присвоением оценки надежности. Международные эксперты, аккредитованные в Центральном Банке РФ и в Министерстве финансов, изучают показатели страховых компаний и составляют шкалу надежности.

Согласно списку рейтингового агентства, наиболее стабильными являются такие страховщики как:

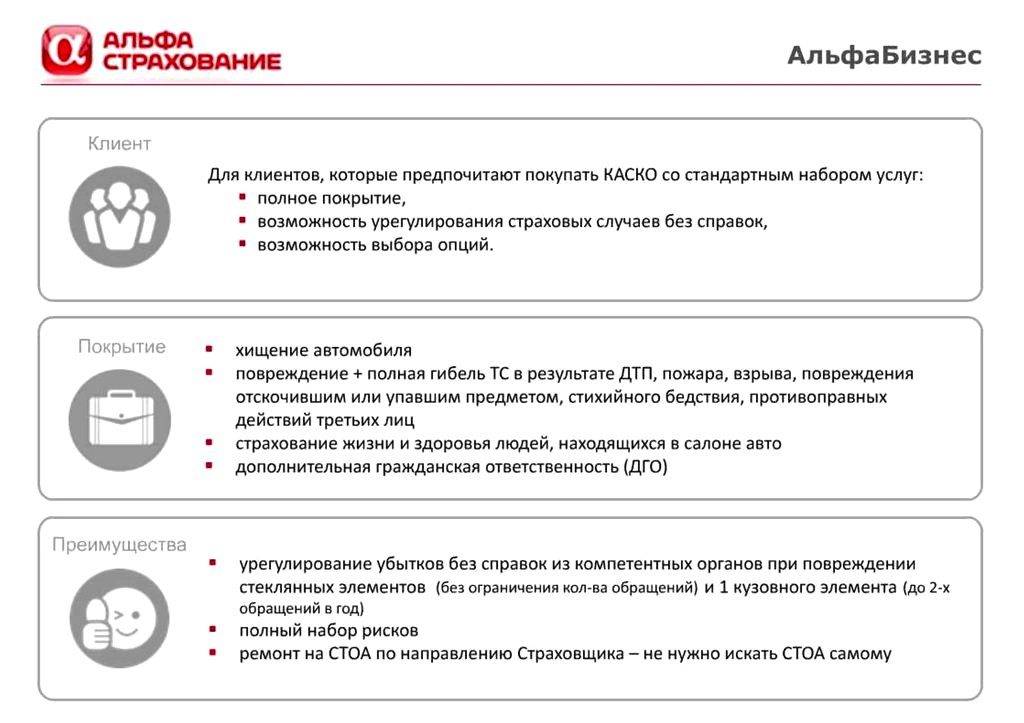

- АльфаСтрахование;

- Ингосстрах;

- Росгосстрах;

- МАКС;

- Энергогарант;

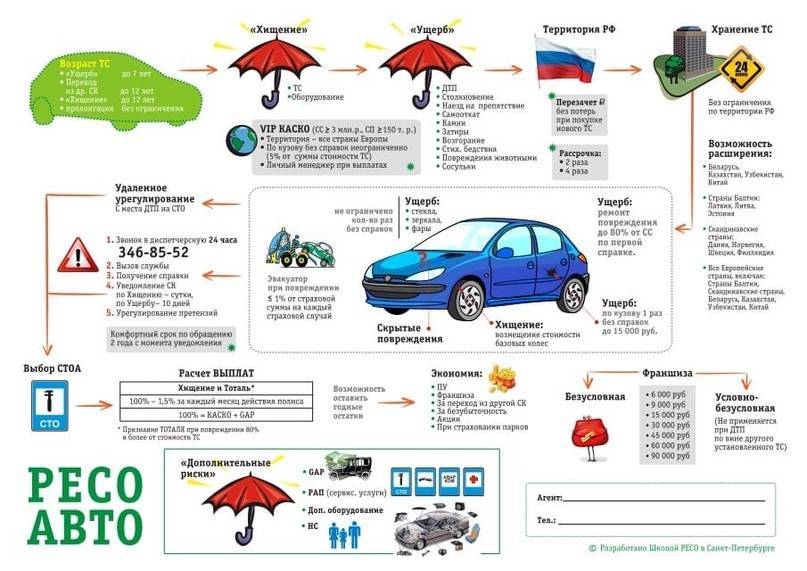

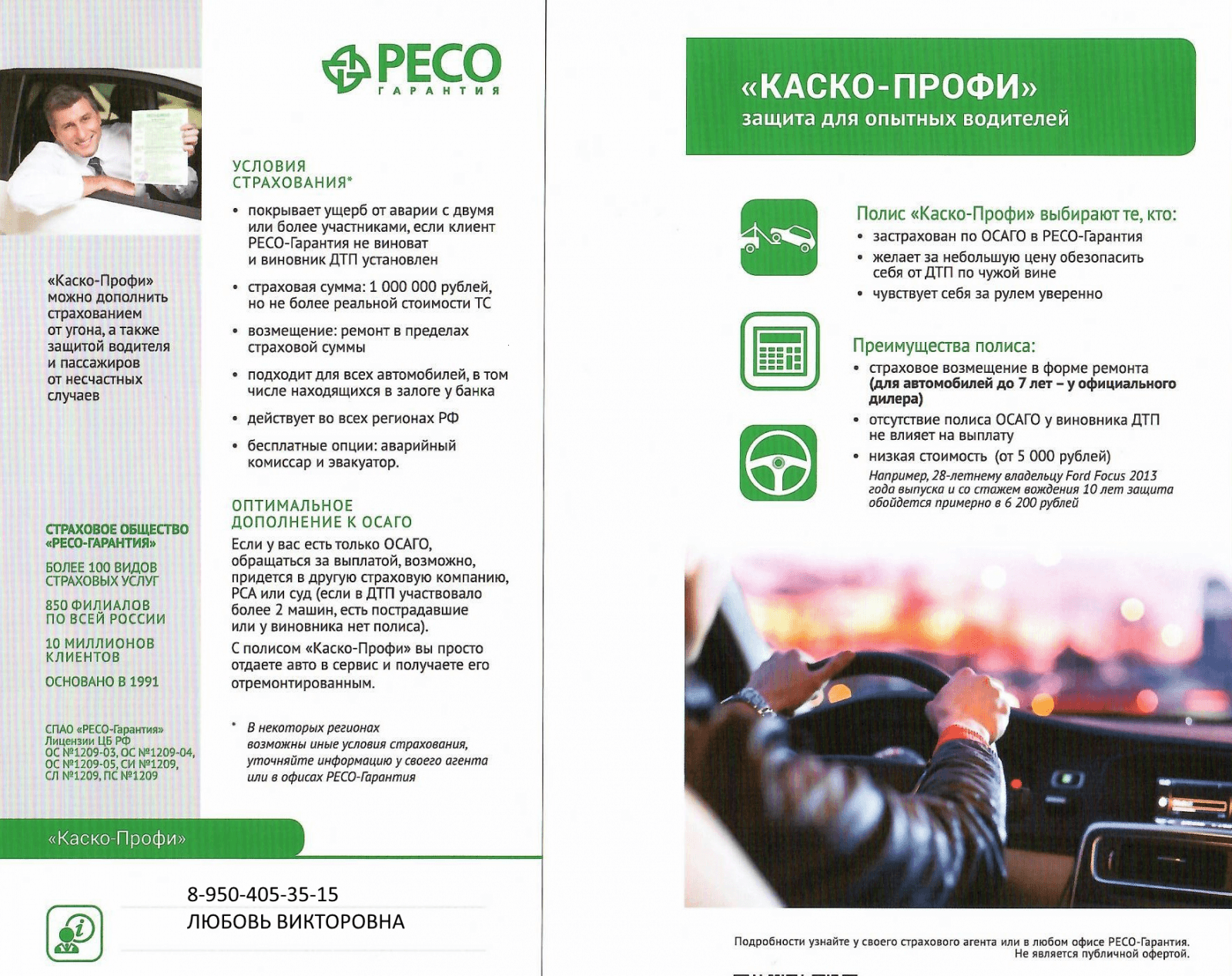

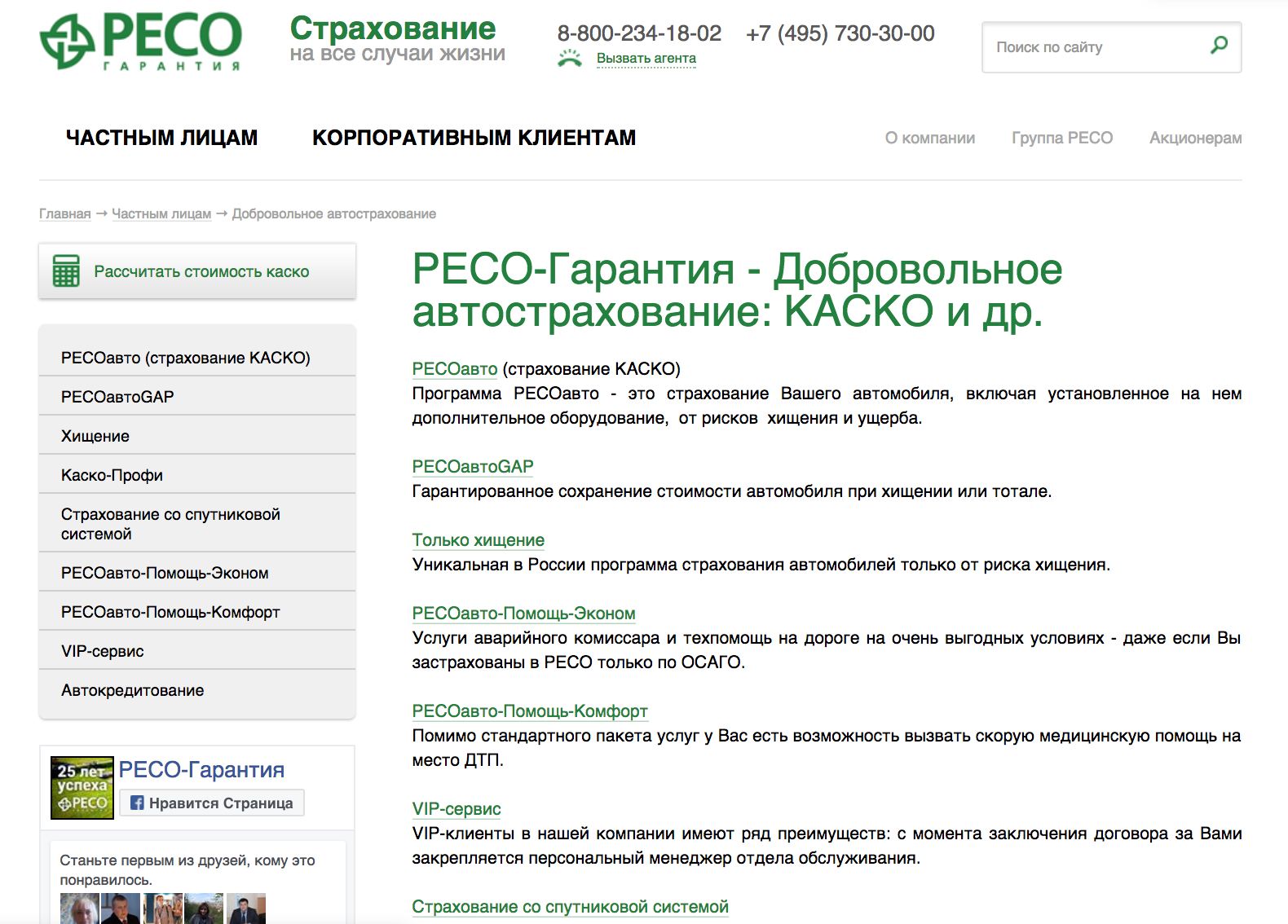

- РЕСО-Страхование;

- Страховой дом ВСК;

- ВТБ Страхование;

- Либерти страхование

- СОГАЗ

Как снизить стоимость страховки

Итак, желая уменьшить собственные затраты при оформлении полиса КАСКО клиенту стоит обратить внимание непосредственно на факторы, учитываемые при страховании. Грамотный подход поможет правильно составить договор

Оценка рисков

Самое важное – реально оценить свой автомобиль и предугадать возможные риски, связанные с его эксплуатацией. Чем новее и дороже машина, тем больше вероятность ее угона

Чем хуже способности водителя и меньше его водительский стаж, тем выше вероятность на попадание в ДТП. И чем больше срок эксплуатации транспортного средства, тем выше вероятность его поломки.

Стандартный полис КАСКО покрывает 2 основных риска:

- Угон. Риск, который автовладелец должен учитывать еще на этапе покупки автомобиля. Проверить рейтинг угоняемости машин можно на любом открытом ресурсе. Достаточно сделать запрос «топ машин по угону». Чем солиднее и дороже автомобиль, тем выше он будет стоять в рейтинге желаемых к угону злоумышленниками. Следовательно, тем ниже вероятность, что страховая захочет страховать этот риск и тем выше вероятность, что стоимость страховки будет выше.

Так как процент раскрытия подобных преступлений и нахождения машин небольшой, то компания рискует попасть на возмещение довольно крупной суммы клиенту, что увеличивает цену полиса.

- Повреждения. Этот страховой случай предусматривает особенности как самого автомобиля (стоимость запчастей и ремонтных работ), так и умения водителя – чем выше стаж, тем меньше вероятность попадания в ДТП. Если автовладелец уверен в своих способностях он может рассматривать вариант оформления страховки для «опытных водителей». При этом не стоит забывать, что повреждения могут возникнуть по вине третьих лиц, они могут быть вызваны независящими от человека факторами: пожар, наводнение, стихийное бедствие или повреждения, вызванные животными. Все эти риски стоит учитывать и продумать, стоит ли их включать в полис.

Частичная или полная страховка – франшиза

Если автовладелец готов за собственный счет покрыть некоторые поломки, которые не будут превышать определенный бюджет, тогда это поможет немного сэкономить на стоимости страховки. Особенно выгодно такое страхование для автомобилей с длительным сроком эксплуатации. При необходимости периодического мелкого ремонта (замена подвесных подшипников, тормозных колодок, дисков и др.) нет необходимости обращаться постоянно в страховую. Такой самостоятельный мелкий ремонт поможет уменьшить риски страховой и повысить рейтинг клиента.

Порядок возмещения убытка по КАСКО определяется тем, включена ли в полис франшиза. Это та сумма, которую не возмещает страховая компания. Франшиза бывает 2 видов:

- условная – не возмещается ущерб до определенной суммы, но если его стоимость выше этой границы, страховая компания возмещает ущерб полностью;

- безусловная – из суммы ущерба вычитается определенная сумма (а если ущерб меньше – никакого возмещения не происходит вообще).

При полном страховании (без франшизы), ответственность за ремонт даже после небольшой аварии может быть переложена на страховую, а это автоматическое повышение стоимости страхового полиса.

Дополнительные сервисные опции

При заключении договора страхования стоит внимательно изучать прописанные в соглашении пункты. По инициативе компании туда может быть включен набор услуг, которые не только влияют на удорожание полиса, но и увеличивают срок выплаты компенсации. Так, к числу не особо важных услуг, которые можно осуществить самостоятельно, стоит отнести:

- услуги по сбору документов после попадания в ДТП;

- услуги такси для автовладельца;

- аренда временного автомобиля до момента осуществления ремонта собственной машины;

- юридическая консультация.

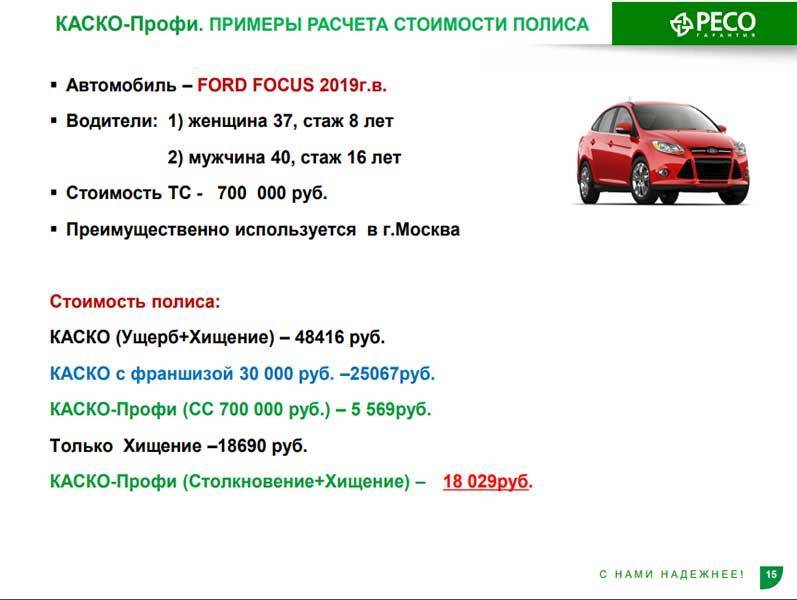

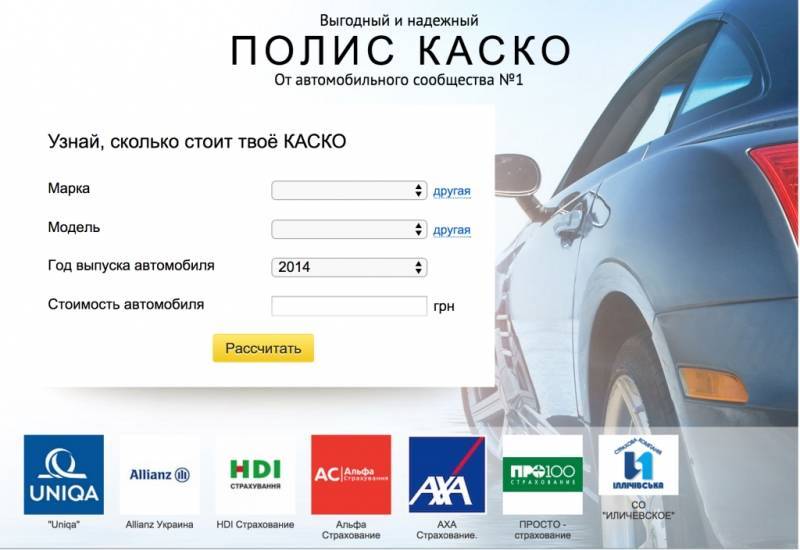

Как рассчитать стоимость КАСКО

- Информация об автомобиле. Чтобы рассчитать КАСКО онлайн, введите марку, модель автомобиль, его год выпуска, тип кузова и коробку передач. Вам также понадобится информация о приводе и питании Мощность двигателя.

- Информация о регистрационном номере автомобиля. Введите VIN, регистрационный номер транспортного средства, в предложенную форму, Если он уже зарегистрирован в Национальной администрации безопасности дорожного движения. Чтобы рассчитать стоимость КАСКО, введите серию, номер и дата выдачи, дата свидетельства о праве собственности на автомобиль, номер ключей противоугонной системы. На Если вы страхуете новый автомобиль, в том числе кредитный, отметьте соответствующее поле.

- Верификация данных. Аккуратно перенесите информацию из документов. Если обнаружена ошибка, Онлайн-сервис позволяет вернуться к предыдущей форме и внести исправления.

- Выбор программы. На сайте «АльфаСтрахование» вы можете рассчитать КАСКО для вашего автомобиля в режиме онлайн. Различное содержание риска в договоре. Мы предлагаем несколько программ с разными ценами. Политика.

- Расчет затрат. Если все введенные данные верны, онлайн-калькулятор КАСКО определит цену страховки. автоматически. Для оформления полиса произведите оплату. Страховка будет доставлена на ваш адрес электронной почты по электронной почте. Процесс покупки полиса занимает несколько минут.

Сколько стоит автостраховка КАСКО

Стоимость страхового договора не фиксирована и определяется индивидуально для каждого случая. На это влияют следующие характеристики:

- Возраст автовладельца, его водительский стаж.

- Условия эксплуатации автомобиля.

- Возраст транспортного средства.

- Рыночная цена машины и показатель ее физического износа.

- Наличие противоугонной системы.

После анализа данных сотрудники страховой компании рассчитывают стоимость страховки, применяя специальные коэффициенты. Для новых машин цена полиса составляет примерно 8-10% от рыночной стоимости авто, для поддержанных моделей — до 20%. Также на сумму, которую придется оплатить, влияет и конкретный набор услуг, необходимый клиенту.

Чтобы сэкономить на оформлении страховки, можно использовать несколько способов:

- Оформить полис на одного водителя. Чем больше людей допускаются к управлению застрахованной машиной, тем больше будет стоить КАСКО.

- Приобрести КАСКО и ОСАГО в одной страховой компании. Страховщик может сделать скидку постоянному клиенту, выбирающему сразу несколько продуктов для приобретения.

- Не сообщать страховой компании о мелких проблемах. Каждый страхователь помещается в единую базу Бюро страховых историй. Клиенты в ней делятся на «безаварийных» и «убыточных», что в зависимости от категории определяет стоимость полиса при новом оформлении. Поэтому при небольших поломках или авариях выгоднее не говорить страховщику о проблеме, решая ее самостоятельно. Так водитель сохранит свой «рейтинг надежности» и сможет сэкономить в будущем.

- Выбирать ремонт на базе сервисного центра страховой компании. Такой выбор поможет сэкономить до 20-40% на стоимости страхового полиса.

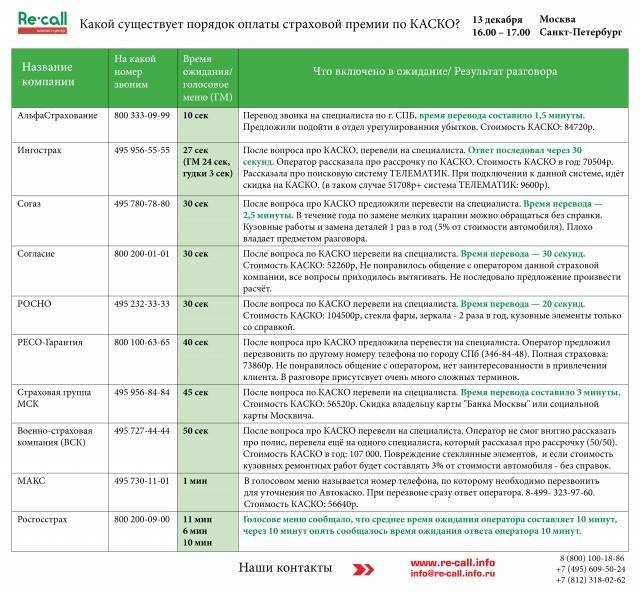

Какие условия по КАСКО предлагают разные страховые компании РФ?

В 2022 году в России работает немало крупных страховых учреждений: «ВСК (Военно-страховая компания)», «Ингосстрах», «Росгосстрах», «СОГАЗ», «Согласие», «Альфа страхование», «Ресо гарантия», «Энергогарант», «Эрго», «Ренессанс страхование» и т.д. Кроме этого, страховые продукты для автомобилей еще предлагают кредитно-финансовые учреждения благодаря специальным партнерским соглашениям со страховыми компаниями.

Так как практически во всех них условия полиса КАСКО отличаются, для выбора лучшего предложения лучше всего их все сравнить:

- «Тинькофф» — Завоевала рынок недорогими страховыми полисами, которые можно зарегистрировать онлайн прямо с мобильного телефона. Тинькофф страхует практические любые машины, а при наступлении страхового случая деньги просто присылают на дебитовую карту. Компания, присутствующая на российском рынке страхования недавно, с 2013 года. Согласно действующим лицензиям она предлагает гражданам не только КАСКО и ОСАГО, но и защиту здоровья, имущества и т.д.

- «Росгосстрах» – продает страховки на отечественные и иностранные машины, возраст которых не превышает 7 (5) лет. В случае с российскими ТС обязательно наличие сигнализации, сопровождающейся звуковым сигналом, а в импортных должен быть иммобилайзер и аналогичное устройство. Чтобы получить страховку нужно только предоставить чек или квитанцию об оплате. Для расчета величины выплат используется показатель износа, а если не установлена сигнализация, то возмещение ущерба будет произведено только на половину.

- «Согласие» – продает полисы на машины, выпущенные не позднее 9 лет назад. Иметь защитное устройство не обязательно. Решение по отношению к величине страхового возмещения ложится на плечи экспертов самой страховой. Дополнительно предлагается оформление зеленой карты, а также специальные предложения для машин стоимостью больше 2 млн. руб.

- «Ингосстрах» – страхует машины, срок эксплуатации которых не превышает 10 лет. Чем надежнее установлен типа защиты ТС, тем дешевле обойдется страховка. Для выплаты компенсации сначала заключение выносит специалист автосервиса, а затем независимый эксперт. Это учреждение предлагает много дополнительных и выгодных программ. Возмещаются средства на основании износа.

- «Ренессанс» – продает страховые полисы на отечественные и иностранные машины любой возрастной категории даже без установленной сигнализации, но тогда ценник на продукт значительно возрастает. Нужно производить страховое возмещение или нет, могут определить дилеры. В качестве вспомогательных услуг предлагается оплата страховки в рассрочку, использование франшизы и оформление полиса онлайн способом.

- «Альфа-страхование» – страхует отечественные автомобили, возраст которых не превышает 4 лет и иностранные – до 9 лет. Противоугонную систему нужно иметь обязательно. Принимает решение в вопросе о выплате компенсации авторизированный центр. В качестве дополнительной услуги предлагается вызов аварийного комиссара и использование франшизы.

- «ВТБ страхование» – продает страховые полисы на все машины, даже на те, на которые не установлена сигнализация. Сумма, которая необходима на ремонт определяется любым одним из всех доступных способов. При выплате страхового возмещение износ роли не играет. Дополнительно под страховую защиту можно брать встроенное имущество или то, которое находится в ТС.

В списке мы привели примеры шестерки самых крупных и известных страховщиков России, просмотреть что предлагают другие страховщики можно на их официальных сайтах.

Что такое КАСКО страхование

Каждый автолюбитель знает, что транспортное средство необходимо застраховать. Только вот обращаясь в компанию, можно узнать, что существует две программы страхования: ОСАГО и КАСКО. Чем же отличаются данные продукты, и какой полис лучше приобрести?

Что касается ОСАГО, то это обязательный вид страхования, который должен быть у каждого владельца авто. Расчет договора происходит по утвержденным тарифам, которые едины во всех компаниях.

Обязательное страхование защищает гражданскую ответственность участника движения перед третьими лицами. Простыми словами, если водитель будет виновником аварии, то выплачивать компенсацию пострадавшей в ДТП стороне будет не он, а страховая компания, в которой был приобретен бланк договора.

Страхование КАСКО – дорогое удовольствие, которое могут позволить себе не все автолюбители. Каждый водитель принимает решение самостоятельно – купить защиту или восстанавливать авто за собственные средства, если случится страховой случай.

Договор добровольного страхования пригодится тем водителям, которые ответственно подходят к своим финансам и хотят защитить бюджет от непредвиденных расходов.

Своим клиентам страховые компании предлагают два варианта урегулирования убытка:

- Выплата в денежной компенсации. Необходимо учитывать, что сумму убытка будет определять не представитель страховой компании, а независимый эксперт. Застрахованный, получив денежные средства, сам принимает решение на какой станции восстанавливать пострадавшее авто.

- Ремонт на станции. Это очень удобный вариант, который выбирают практически все автолюбители. При выборе этого варианта машина будет ремонтироваться на станции официального дилера. Оплата будет производиться за счет страховой компании.

Получается, КАСКО и ОСАГО совершенно разные виды страхования, которые помогают водителю защитить себя от непредвиденных трат.

На что нужно обращать внимание при выборе страховой компании?

Выбирая страховую компанию не рекомендуется обращаться сразу туда, куда советуют работники автосалона или другие заинтересованные лица, так как они вероятнее всего получают процент от оплаченного Вами страхового полиса.

Чтобы самостоятельно выбрать лучшего страховщика рекомендуется прислушаться к следующим советам:

- Найдите в интернете или на самом сайте страховщика рейтинг его надежности. Как минимум, он должен содержать букву «А». А еще лучше, если эта компания будет находится в списке 50 самых крупных страховых учреждений страны.

- Вычислите, сколько компания уже работает на внутреннем страховом рынке. Желательно, чтобы стаж превышал 7 лет.

- Разузнайте величину капитала организации. У надежного страховщика он должен быть не менее 300 млн. руб.

- Найдите информацию о крупных клиентах страхового учреждения. Если таковых нет, то это не очень хорошо.

- Узнайте, предлагает ли компания страховые продукты не связанные с автомобилем. Чем шире линейка предложений у страховщика, тем лучше.

- Определите, есть ли у организации своя круглосуточная техническая поддержка и техпомощь.

- Проверьте отзывы о компании.

Совершив правильный выбор страхователю не придется переживать о том, что его собственные и имущественные интересы не будут защищены в случае наступления страхового события.

Лучшими по всем параметрам страховыми компаниями на 2022 год признаны:

- «Тинькофф страхование»

- «Ингосстрах».

- «Ресо-гарантия».

- «Согласие».

- «Альфа страхование».

- «Росгосстрах».

- «СОГАЗ».

Можно ли расторгнуть договор КАСКО и вернуть деньги?

Застрахованные лица имеют право в любой момент времени написать заявление на расторжение страховки КАСКО (образец), что прописывается в условиях страхования в любой организации, предоставляющей такие услуги. Компания, в свою очередь, не может воспрепятствовать данному решению (согласно статье 958 Гражданского Кодекса РФ).

Расторгнуть договор страхования КАСКО можно в любое время, но с возвращением денег дела обстоят сложнее. Согласно условиям страхования, при досрочном расторжении соглашения страховщик должен вернуть автолюбителю часть денег, которые не были использованы. Например, если договор заключался сроком на 1 год, а собственник авто расторг его через 6 месяцев, то компания обязана вернуть ему половину оплаченной премии.

При этом, в ст. 958 Гражданского Кодекса РФ сказано, что при досрочном расторжении уплаченная страховой компании премия не возвращается, если заключенное соглашение не предусматривает иное. Поэтому перед подписанием договора необходимо прочитать его полностью (в особенности пункт «Прекращение/Расторжение». Там будет подробно расписано, на каких условиях расторгается соглашение и возвращается ли часть премии.

Страховка КАСКО – выгодная услуга, если машина используется часто, велики риски попадания в ДТП, угона и хищения автомобиля. Стоимость КАСКО значительно выше, чем ОСАГО, но такая страховка является добровольной, а не обязательной. Условия страхования меняются от одного страховщика к другому, поэтому собственники транспортных средств имеют возможность самостоятельно выбрать подходящую компанию.

Преимущества КАСКО

Представители страховых компаний активно советуют владельцам транспортных средств приобретать дополнительную защиту для своего «железного друга».

Давайте рассмотрим, в чем преимущества этого добровольного продукта:

- Защита от большого количества рисков.

Стоит отметить, что страховщики все хорошо продумали и включили в полис добровольного страхования всевозможные риски, с которыми может столкнуться владелец транспортного средства.

Пакет рисков каждый водитель выбирает самостоятельно. На практике компании предлагают от экономной до VIP программы. Вторая актуальна для дорогих автомобилей.

Стандартный договор рисков включает:

- Угон;

- Хищение;

- Ущерб.

Что касается ущерба, то компания обязуется произвести выплату, если:

- Будет повреждено ЛКП автомобиля. Это знакомые всем царапины, которые могут появиться на транспортном средстве при различных обстоятельствах. Страховщики произведут выплату независимо от того, в результате ДТП появилось повреждение или водитель при парковке сам нанесет машине увечье. Некоторые обращаются за помощью, если животное поцарапали авто или упала ветка с дерева и испортила покрытие. Ситуации у всех разные – но защита действует для каждой.

- Будут разбиты стеклянные элементы. Самая распространенная ситуация – это когда появляется трещина на лобовом стекле от камня, который вылетает из-под колес впередиидущей машины.

- На авто появятся вмятины. Такое случается в большинстве случаев при наступлении ДТП.

- Страховая сумма совпадает с реальной стоимостью авто.

Заключая полис добровольного страхования, компании обращают внимание на реальную стоимость транспортного средства. Если машина новая, то во внимание принимается договор купли-продажи

Именно страховую сумму выплачивает страховщик своему клиенту, если машину угонят. Также получить полную стоимость автомобиля можно в том случае, если в результате страхового случая машина будет признана непригодной для ремонта.

На практике,признают непригодной, если повреждения составляют 65% и более от всей машины.

- Быстрая выплата компенсации.

Страховые компании ценят клиентов по добровольным видам страхования и стараются в сложную минуту максимально быстро произвести выплату компенсации. Если по договору клиент получает денежные средства, то выплата осуществляется в течение 14 дней с момента наступления страхового события.

Когда по договору страховщик оплачивает ремонтные работы на станции, клиенту сразу предоставляется направление, и он может ремонтировать авто. Это отличный способ восстановить машину за несколько дней.

- Срок действия договора.

Приобрести дополнительную защиту можно на срок от 14 дней до 1 года. Это очень удобно, поскольку многие водители планируют продавать авто и не желают переплачивать.

Также страхование на необходимый срок пригодится тем, кто использует транспортное средство не круглый год. К примеру, водителю кабриолета защита пригодится только в летнее время.

- Возможна рассрочка платежа.

Как уже говорили, КАСКО – это дорогое удовольствие. Страховщики предлагают приобрести договор в рассрочку: на два или три взноса. Единственный минус рассрочки заключается в том, что договор автоматически расторгается, если оплата дополнительного взноса не поступит в срок.

Страхование КАСКО: пошаговая инструкция

Приобрести полис КАСКО не так сложно, как может показаться на первый взгляд. Некоторые компании сегодня предлагают купить защиту дистанционно, даже не выходя из дома.

Среди таких компаний стоит отметить Тинькофф, который работает исключительно в онлайн-режиме.

Рассмотрим, как правильно купить защиту:

- Выбор страховой компании.

Сегодня на рынке достаточно много страховых компаний, которые предлагают приобрести КАСКО на привлекательных условиях. Вот только делать выбор по принципу, где дешевле – не стоит.

Делая выбор, стоит обратить внимание на:

- Наличие лицензии;

- Отзывы клиентов;

- Статистику выплат.

Всю необходимую информацию можно получить на официальном сайте РСА или Центрального банка. Главное, не торопитесь и внимательно изучите компанию, прежде чем сделать выбор.

- Выбор программы и расчет стоимости.

Поскольку компании предлагают сразу несколько страховых продуктов, внимательно изучите каждый и попросите менеджера сформировать расчет.

Лучше взять небольшую паузу и внимательно в домашних условиях обдумать все условия и выбрать вариант, который подходит именно вам. Вы должны самостоятельно принять решение, а не просить совета у представителя компании.

Благодаря этому вы сэкономите время и сможете максимально быстро получить информацию.

- Обращение в компанию.

Для оформления полиса КАСКО потребуется подготовить пакет документов и предоставить машину на визуальный осмотр.

Для заключения договора потребуется:

- Личный паспорт собственника машины;

- ПТС и свидетельство о регистрации;

- Водительское удостоверение.

При необходимости представитель компании может дополнительно запросить:

- Кредитный договор, если машина приобретена в кредит;

- Договор на установку сигнализации;

- Паспорт собственника, если машину страхует другой человек;

- Договор купли-продажи, если машина находится в салоне или только приобретена.

Менеджер во время осмотра не только зафиксирует все повреждения в специальном акте осмотра, то и сделает фотографии:

- Пробега;

- VIN номера;

- Колеса;

- Салона;

- Ключей (должен быть полный комплект);

- Кузова с четырех сторон (по бокам, переднюю и заднюю часть);

- Повреждений, которые присутствуют на авто на момент страхования;

- Крыши.

Если с машиной все в порядке, то оформляется бланк договора

Также стоит принимать во внимание, что некоторые компании, прежде чем подписать договор с клиентом, отправляют пакет документов, фотографии и акт осмотра сотруднику службы безопасности. Только после его проверки и разрешения оформляется договор

- Подписание КАСКО и оплата.

Как только страховщик подготовит полный пакет документов, необходимо внимательно его изучить и только после этого производить оплату и ставить подпись.

Особое внимание следует уделить:

- Какая программа действует по договору;

- С какого числа начинает действовать защита;

- Характеристикам ТС: VIN номер, марка и модель, год выпуска, пробег и номер ПТС;

- Данным водителя, который будет допущен к управлению;

- Персональным данным страхователя и собственника;

- Какая страховая сумма и премия по договору;

- Как осуществляется оплата (актуально, если предусмотрена рассрочка платежа);

- Как будет выплачиваться компенсация при наступлении страхового события;

- Какая сумма по договору: агрегатная или неагрегатная.

Также стоит уточнить, возможно ли расторжение договора, и что необходимо сделать, чтобы вернуть часть неиспользованной страховой премии. На практике водители расторгают полис только в результате продажи машины.

Если все правильно и понятно, можно ставить подпись и вносить оплату. После подписания страховщик сформирует пакет документов и предоставит клиенту.

Клиент должен получить:

- Полис КАСКО;

- Квитанцию об оплате;

- Акт осмотра ТС;

- Правила страхования.

В каких случаях обязательно делать страховку

Страховать автомобиль обязательно только в случае автокредита, когда подобное условие прописано в кредитном договоре. В остальном владелец автомобиля самостоятельно определяет необходимость страховки.

Финансовая организация может сделать обязательным условием получения кредита необходимость застраховать приобретаемый автомобиль. Формально покупка считается собственностью банка до тех пор, пока владелец не расплатится с кредитом. КАСКО будет гарантией того, что вложенные средства будут возвращены банку, в случае если с автомобилем что-то случится.

Некоторые банковские организации предлагают «облегченные» условия кредитования: заплатить за полную страховку можно только первый год, позднее ее оформление пересматривается и происходит на других условиях.

При этом оформление КАСКО в любом случае остается добровольным, и банки не могут принуждать клиента к заключению договора на неподходящих ему условиях. Однако проблема в том, что если автовладелец отказывается приобретать страховку, ему просто отказывают в кредитовании и не дают возможность получить кредитные денежные средства.