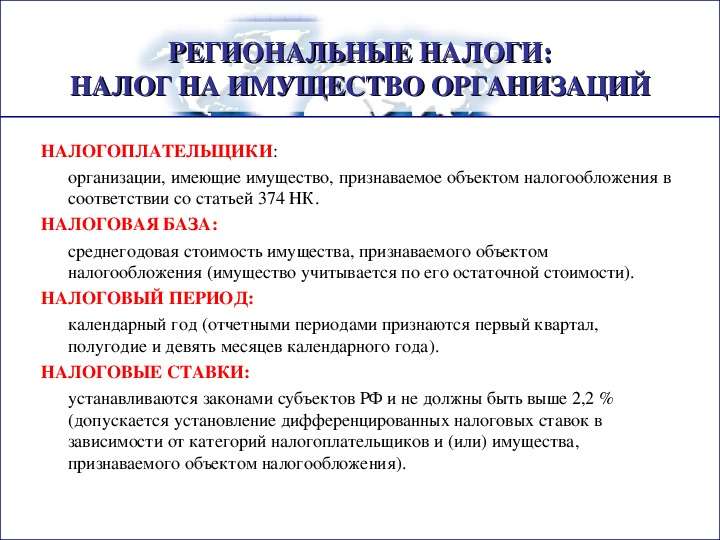

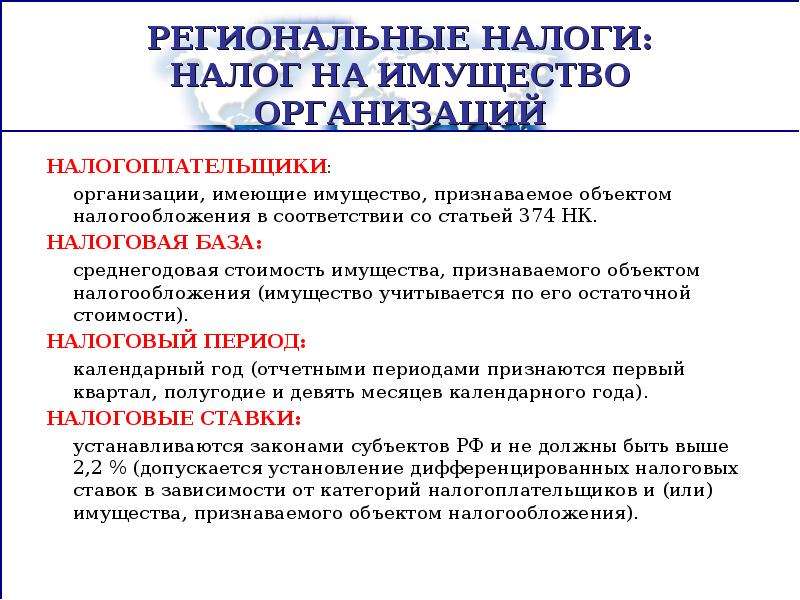

Правила исчисления налога на недвижимость

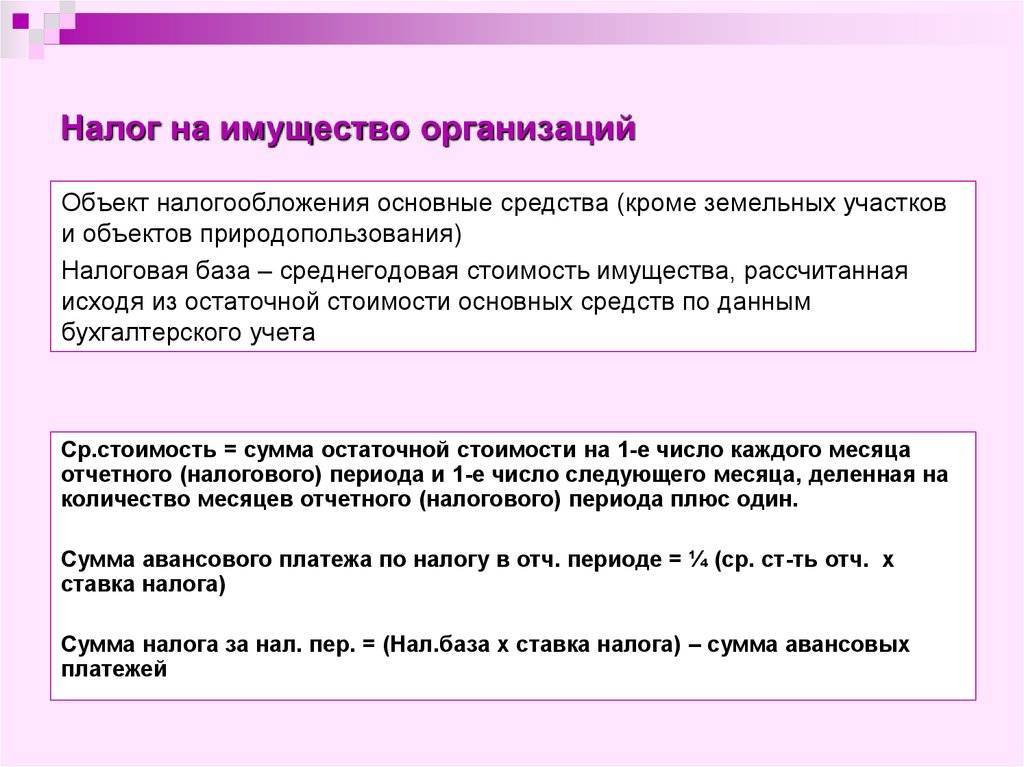

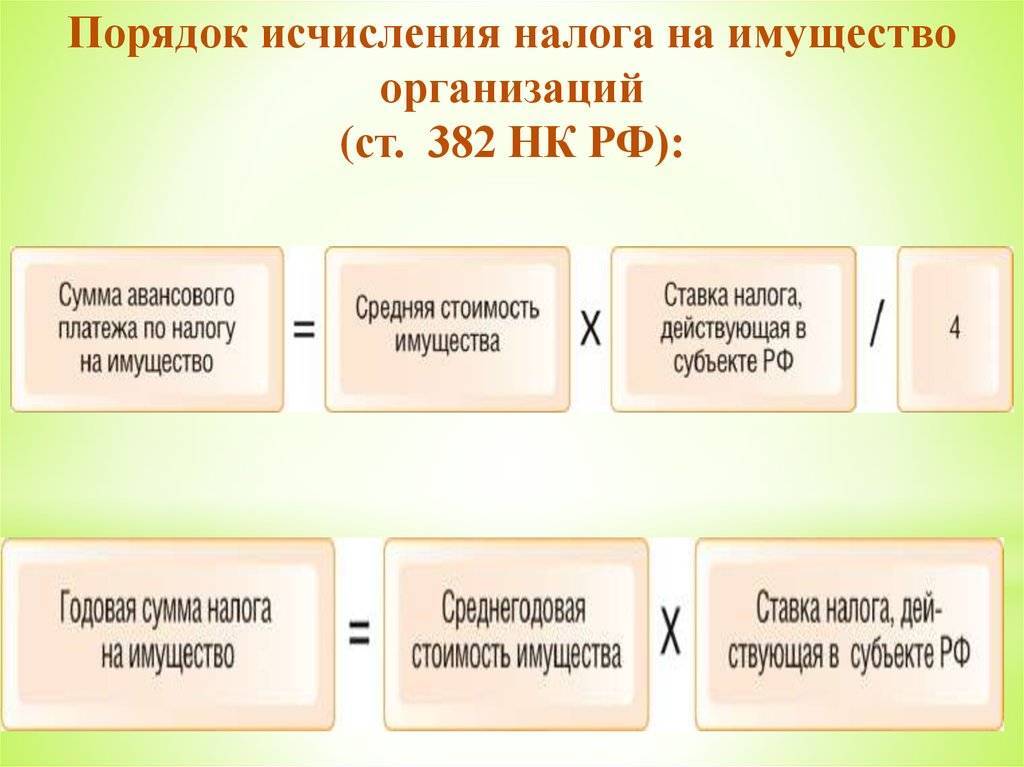

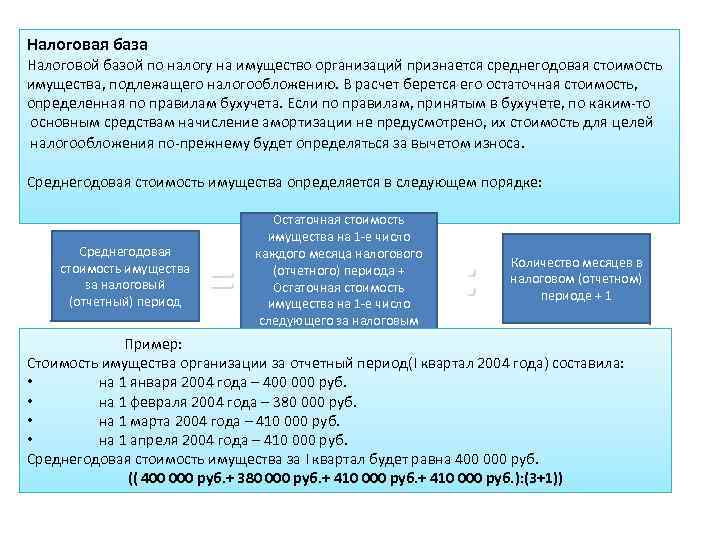

Налоговая база в большинстве случаев определяется, как среднегодовая стоимость недвижимости. Определяют показатель по окончании отчетного периода, который, как правило, равен календарному году. Но местные власти вправе установить другой период (например, квартал).

Формула расчета несложна: просуммировать стоимость имущества на 1-е число каждого месяца и на последний день года. Полученную величину разделить на количество месяцев в году, увеличенное на 1 (12+1=13). Результат умножить на ставку налога.

Пример расчета налога на недвижимость за 2018 год (значения условные).

| Дата оценки | Остаточная стоимость (тыс. руб.) |

| на 01.01 | 150 |

| на 01.02 | 145 |

| на 01.03 | 140 |

| на 01.04 | 135 |

| на 01.05 | 130 |

| на 01.06 | 125 |

| на 01.07 | 120 |

| на 01.08 | 115 |

| на 01.09 | 110 |

| на 01.10 | 105 |

| на 01.11 | 100 |

| на 01.12 | 95 |

| на 31.12 | 90 |

| Всего | 1560 |

| Среднегодовая стоимость | 120 |

| Налог на имущество (ставка 2,2%) | 2,64 |

Сведения про остаточную стоимость содержат регистры бухгалтерского учета. Имущество акционерного общества и прочих организаций учитывается соответственно ПБО 6/01 «Учет основных средств» и учетной политики предприятия.

Если расчет производят на основании кадастровой стоимости объекта, то сведения берут из Единого государственного реестра недвижимости. Плательщику потребуется стоимость по состоянию на 1 января отчетного года. Реестр объектов формируют органы исполнительной власти РФ по состоянию на 1-е число отчетного периода. Окончательный перечень обнародуется на официальном сайте субъекта РФ.

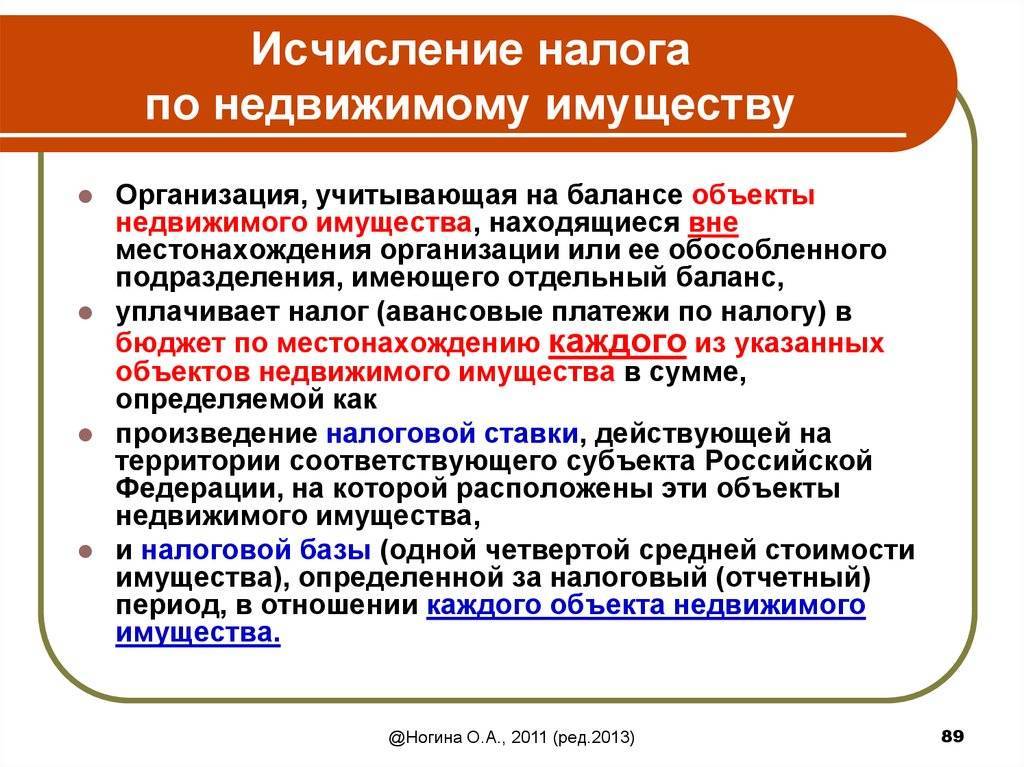

Налоговая база исчисляется отдельно для каждого объекта. Если недвижимость расположена на разных территориях, то определяют долю налога для каждого региона. Плательщику придется подавать несколько деклараций в разные региональные налоговые инспекции.

В 2019 году налогоплательщики, недвижимость которых расположена в одном регионе, но в нескольких налоговых инспекциях, вправе выбрать любой налоговый орган для подачи отчетности. В конечном итоге деньги поступят в казну региона. Налоговую инспекцию следует предварительно уведомить о своем выборе.

ОС, предназначенные для продажи

Имущество, по которому уже сформирована первоначальная стоимость и которое учтено в качестве основных средств на балансе плательщика (например, переведенные на консервацию объекты основных средств или не используемые в связи с сезонным характером деятельности предприятия, находящиеся в ремонте), облагается налогом в установленном порядке независимо от того, что они простаивают. Определяющее значение в этом случае имеет не факт эксплуатации объектов, а их готовность к этому и способность приносить в будущем доход компании.

Это относится и к ситуации, когда организация временно не использует эксплуатировавшиеся ранее основные средства по прямому назначению и намеревается их продать (например, в связи с уменьшением объема производства, отсутствием финансовых, трудовых ресурсов, если нет необходимости в дальнейшей эксплуатации в производстве продукции и для управленческих нужд). Они будут облагаться налогом до их выбытия по общим правилам, так считают Минфин (Письмо от 02.03.2010 N 03-05-05-01/04) и некоторые судьи (Постановление ФАС ПО от 13.11.2012 N А49-2601/2012 <8>). Установленный законодательством порядок учета основных средств не предусматривает возможности перевода актива, учитываемого на балансе организации в качестве основного средства, в товары.

<8> Определением ВАС РФ от 11.01.2013 N ВАС-17754/12 в передаче дела в Президиум ВАС отказано.

Не подлежит налогообложению имущество только в том случае, когда оно предназначено для перепродажи изначально, поскольку для его учета в составе ОС отсутствуют основания (не выполняется один из критериев признания ОС, а именно пп. “в” п. 4 ПБУ 6/01). Компания должна зачислить такое имущество в категорию товаров на основании п. 2 ПБУ 5/01 “Учет материально-производственных запасов” <9> (Письмо Минфина России от 15.11.2011 N 03-05-05-01/87). Загвоздка в том, как доказать его изначальное предназначение. Важным аргументом может послужить несоответствие назначения имущества виду деятельности предприятия, например, производственная линия по ее прямому назначению не может использоваться фирмой, которая занимается исключительно торговлей оборудованием. Переписка с потенциальным покупателем и заключение предварительного договора купли-продажи могут сыграть в пользу налогоплательщика, как, например, при разрешении спора ФАС ЗСО (Постановление от 28.06.2011 N А70-6665/2010), при доказанном факте, что спорные помещения не использовались налогоплательщиком для управленческих нужд, не сдавались в аренду. ФАС СКО в Постановлении от 24.02.2012 N А53-9928/2011 также отказал налоговому органу в доначислении налога на имущество по объекту, который был построен для перепродажи по заказу другой компании, что было подтверждено договором купли-продажи и получением предоплаты за приобретаемую недвижимость. Плюсом для организации может стать и приказ руководителя об отсутствии необходимости использования конкретного имущества в хозяйственной деятельности и о его приобретении с целью дальнейшей перепродажи (Постановление ФАС СЗО от 16.04.2010 N А56-26848/2009).

<9> Утверждено Приказом Минфина России от 09.06.2001 N 44н.

Как легально уменьшить налог на недвижимое имущество?

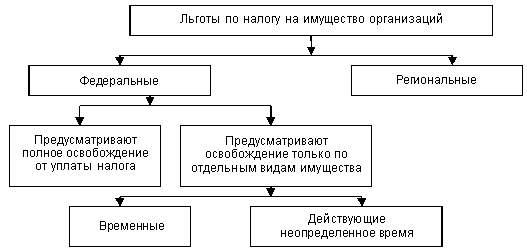

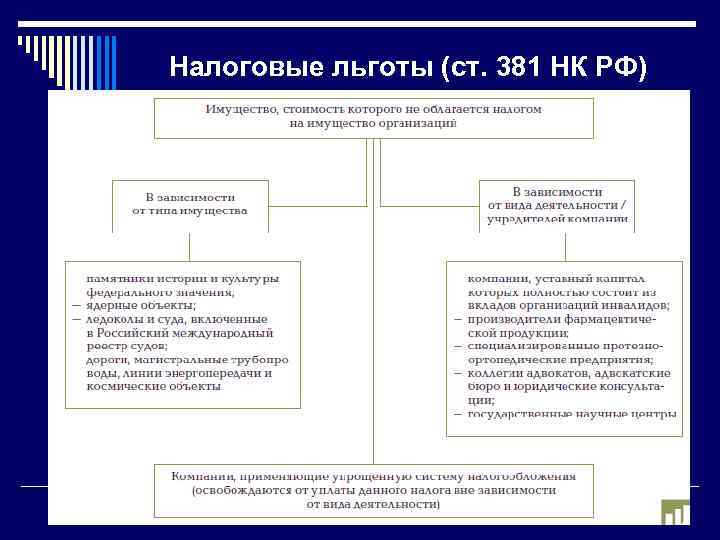

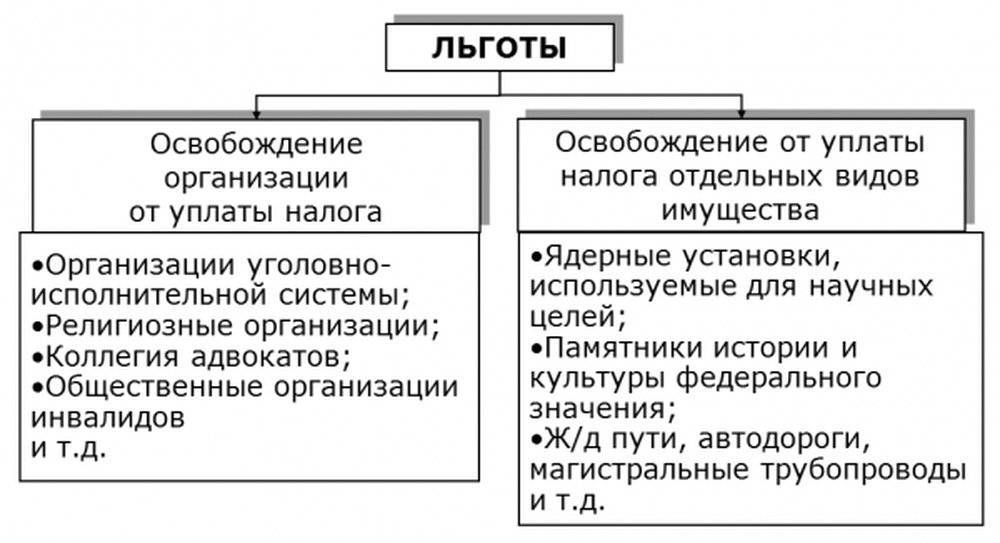

Налоговый кодекс РФ предусматривает льготы по налогу на имущество вплоть до полного освобождения от его уплаты для тех объектов, которые используются в конкретных видах деятельности. Определены и категории льготников: к ним относятся, например, общественные организации инвалидов, учреждения уголовно-исполнительной системы, резиденты особой экономической зоны и так далее.

Юрист юридической службы «Единый центр защиты» Артем Морозов разъяснил, что в Нижегородской области полностью освобождены от уплаты налогов следующие организации:

– FIFA и ее дочерние компании;

– национальные футбольные ассоциации (в частности, РФС);

– организационный комитет «Россия-2018» и его дочерние подразделения;

– производители медиаинформации FIFA;

– поставщики товаров, работ и услуг FIFA;

– профсоюзы;

– организации городского транспорта (наземного и подземного), а также организации, занимающиеся перевозками на канатных дорогах и фуникулерах;

– организации, занимающиеся оборонными заказами;

– организации почтовой связи и некоторые другие.

В отношении зданий, строений, сооружений, помещений налоговые вычеты не предусмотрены, а налоговые льготы применяются в том случае, если собственник объекта недвижимости применяет спецрежимы (ЕНВД, УСН, ЕСХН), а объект при этом не входит в перечень объектов, определяемых в соответствии с пунктом 7 статьи 378.2 НК РФ, — проинформировали в региональном Управлении ФНС России.

Наталья Ненашева считает, что у организации есть два основных пути для снижения налога на коммерческую недвижимость. Прежде всего, компания может оспорить применение в расчетах кадастровой, а не остаточной стоимости. Для этого нужно доказать, что объект недвижимости должен облагаться по ст. 375 НК, а не по ст. 378.2 Налогового кодекса.

Наталья Ненашева

управляющий партнер консалтинговой компании TOP LINE

Если оспорить правомерность применения кадастровой стоимости не удастся, можно попробовать снизить ее величину, которая не должна превышать рыночную стоимость объекта. Для этого нужно подать заявление в комиссию при Росреестре о проверке правильности установления кадастровой стоимости. Если решение вас не устроит, его можно будет оспорить в суде.

Наталья Ненашева рекомендует сначала обратиться к профессиональному оценщику и провести экспертизу его заключения через оценочное СРО.

После этого нужно подать исковое заявление в суд, который назначит дополнительную экспертизу за счет истца, если разница стоимости по кадастру и оценке составляет более 5%. Вся процедура может занять до четырех месяцев. Если суд принят решение в пользу истца, то будет установлена новая кадастровая стоимость объекта недвижимости, — уточнила эксперт.

Кстати, за первые семь месяцев 2019 года в российских судах было инициировано более 10 тысяч споров о величине, внесенной в государственный кадастр недвижимости кадастровой стоимости в отношении 18 тысяч объектов недвижимости. Как сообщается в материалах Росреестра, из рассмотренных за указанный период 5 313 исков лишь 285 исков не были удовлетворены. Таким образом, поддержку получили 95% заявителей, а суммарная величина кадастровой стоимости снизилась с 337,76 млрд рублей до 167,76 млрд рублей.

ПОРЯДОК И СРОКИ УПЛАТЫ НАЛОГА, АВАНСОВЫХ ПЛАТЕЖЕЙ ПО НАЛОГУ

Налог на имущество организаций и авансовые платежи по налогу подлежат уплате в порядке и сроки, установленные законами субъектов Российской Федерации.

По имуществу, которое находится на балансе российской организации, налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения данной организации (с учетом особенностей, предусмотренных в ст. 384, 385 и 385.2 НК РФ).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, в отношении имущества постоянных представительств уплачивают налог и авансовые платежи по месту постановки представительств на учет в налоговых органах.

Если налоговая база определяется как кадастровая стоимость имущества, то уплата налога и авансовых платежей производится по месту нахождения объекта недвижимого имущества.

ЭТО ВАЖНО

Налоговые расчеты по авансовым платежам представляются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода, налоговые декларации — не позднее 30 марта года, следующего за истекшим налоговым периодом.

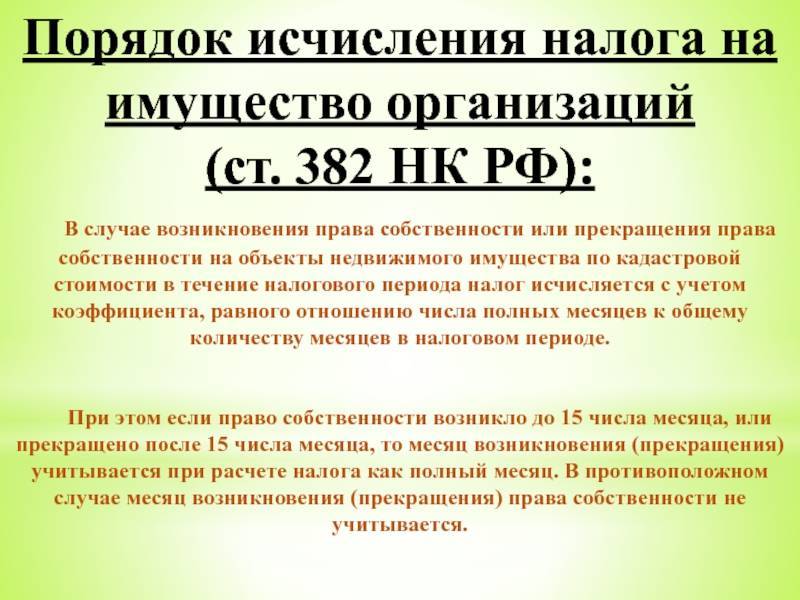

Нужно отметить, что в настоящее время имеются случаи, когда суды выносят решения о незаконном включении строений организаций в перечень объектов недвижимости, для которых налоговая база — кадастровая стоимость (Определение Верховного Суда РФ от 04.03.2015 № 5-АПГ 15-4).

В письме ФНС России от 28.04.2015 № БС-4-11/7315 «О налоге на имущество организаций» отмечено следующее: если принято решение об исключении из перечня неправомерно включенного в него объекта недвижимости, то налоговая база в отношении указанного объекта в соответствующем налоговом периоде определяется как среднегодовая стоимость. Корректировка налоговой базы в данном случае не производится.

Если декларация по налогу на момент решения суда уже была сдана, то организация должна подать в налоговую инспекцию уточненную налоговую декларацию. Это необходимо сделать и в том случае, когда в результате перерасчета была выявлена излишне уплаченная сумма налога.

Особенности исчисления налога на имущество организаций не позволяют проводить соответствующую корректировку налоговой базы прошлого года в текущем налоговом периоде.

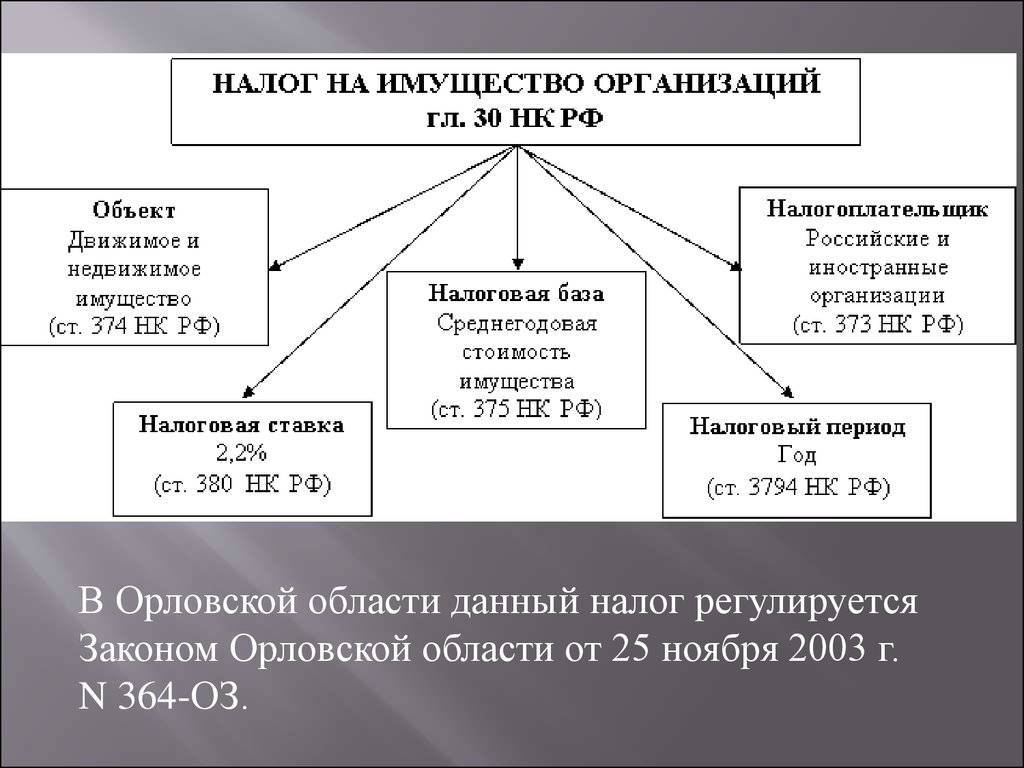

Формула для расчета налога на имущество организаций

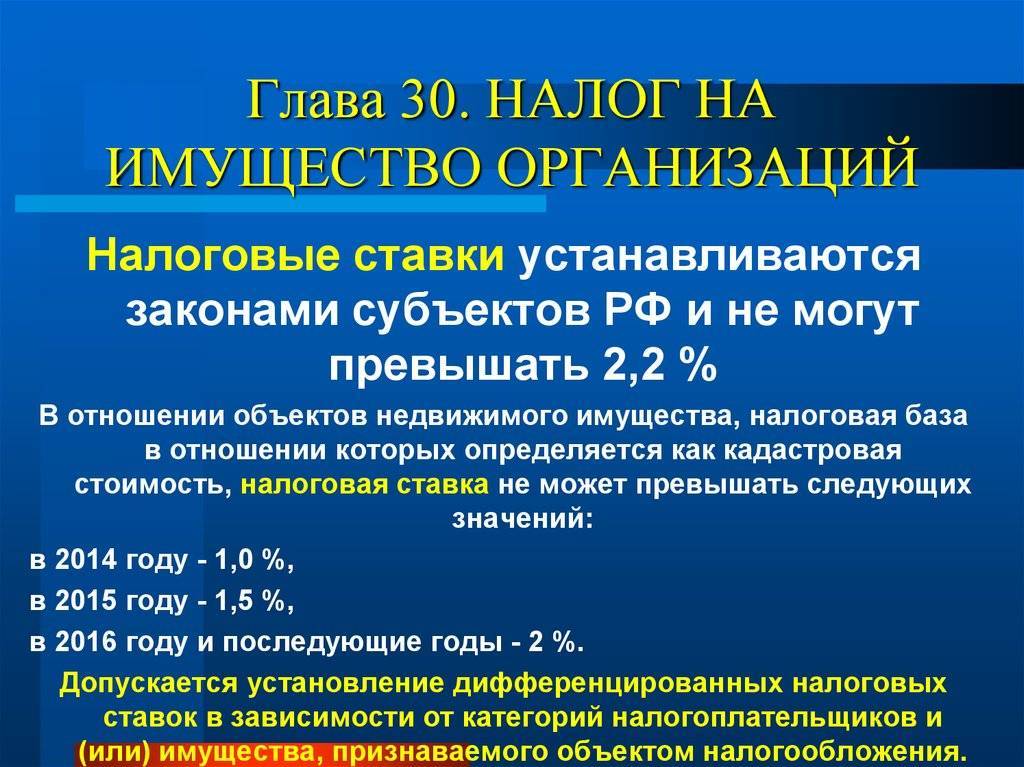

Важную роль в размере оплачиваемого налога играет величина ставки. Так как данный налог является местным, муниципальные органы вправе самостоятельно устанавливать размер ставки, но на федеральном уровне определены ограничения. Федеральный закон дает право региональным органам власти определять ставку имущественного налога, но не выше чем 2,2%.

Помимо этого, на определенные компании, которые имеют особое федеральное значение, распространяется налоговая льгота. Она распространяется на следующие виды имущества:

Расчет налога

- Железная дорога с инфраструктурой

- Трубопроводы и прилегающая инфраструктура

- Магистральные электросети с оборудованием

К ним вменяется ставка в размере 1,6%.

Для определения величины налоговых выплат нужно найти базу налогообложения. В случае с юридическими лицами это сделать несложно, так как в документации учета основных средств в обязательном порядке указывается денежное выражение стоимости имущества.

Специалисты выделяют 2 метода расчета имущественного налога. В первом случае используется метод средней стоимости. Отметим, что данный налог уплачивается за год, но при этом сумма разбивается на авансовые платежи. Для расчета величины оплачиваемого налога используются показатели из финансовой отчетности на первое число каждого месяца. Они соответствуют стоимости основных средств за вычетом отчислений амортизации, что представляет собой остаточная стоимость.

Для определения суммы годовой оплаты налога используется следующая формула:

- ССИ – средняя стоимость имущества

- Стн – ставка, действующая на территории региона

- ИН – сумма уплаты налога

- АП – совершенный за отчетный период авансовый взнос

- Л – льготы

- ССИ – средняя стоимость имущества

- ОСИ – остаточная стоимость имущества

- n – налогооблагаемый период

Для более детального разбора системы расчета имущественных налоговых платежей для юридических лиц рассмотрим пример.

Методы расчета

Предположим, что в торговом ООО «ЛАЙМ» находится имущество, денежное выражение которого составляет 45 000 рублей, внесенное на баланс. Ежемесячные отчисления по амортизации составляют 1 000 рублей. Она размещена в области, где муниципалитет определил ставку для налога, которого составляет 1,5%. В таком случае расчеты будут выглядеть следующим образом.

Найдем среднюю стоимость, исходя из остаточной оценки на конец года:

(45000 – 1000) : 13 = 3385

Умножим данную величину на ставку налога:

3385 х 1,5% = 51 рубль

Во втором случае используется кадастровая оценка. Именно данная система является приоритетной в большинстве регионов на сегодняшний день.

При этом формула налогообложения выглядит так:

Рассмотрим применение данной формулы на примере:

Компания «Буратино» имеет имущество, кадастровая оценка которого составляет 2 500 000 рублей. Известно, что они имеют льготу на 130 000 рублей. В регионе установлена максимальная ставка налога, составляющая 2,2%. На конец года компания уплатила авансовый платеж 20 000 рублей. Рассчитаем величину налога, который будет представлен к уплате:

(2 700 000 – 150 000) х 2,2% – 22 000 = 4 400 рублей. Именно столько должна уплатить компания «Буратино» в муниципальный бюджет.

Важно уточнить, какая из формул применяется в регионе, где зарегистрировано предприятие

Что понимает закон под термином «коммерческая недвижимость»?

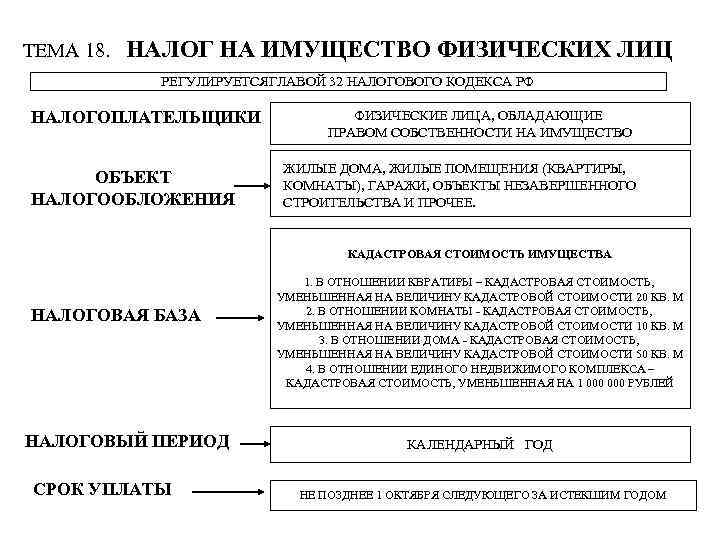

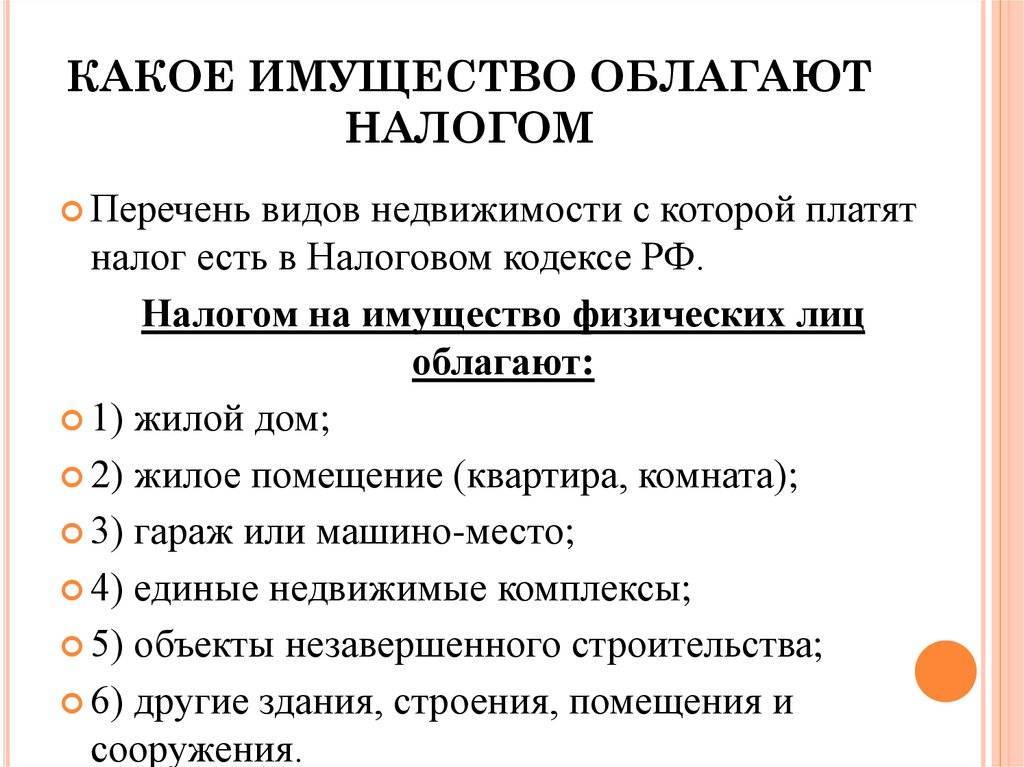

Действующее законодательство относит к объектам налогообложения по налогу на имущество физических лиц жилые дома, квартиры и комнаты, гаражи и машино-места, объекты незавершенного строительства и иные здания, сооружения, помещения (п.1 ст.401 Налогового кодекса РФ). Понятие «коммерческая недвижимость» в НК не раскрывается: по сложившейся юридической практике к данной категории имущества относят объекты, предназначенные для извлечения постоянной прибыли.

Виды собственности, подпадающие под определение «коммерческая недвижимость»:

– офисы и бизнес-центры;

– кафе и рестораны;

– гостиницы;

– склады;

– производственные цеха;

– автомойки;

– апартаменты и так далее.

Юрист юридической службы «Единый центр защиты» Артем Морозов пояснил, что в российских нормативных актах для обозначения объектов коммерческой недвижимости используется термин «имущество организаций».

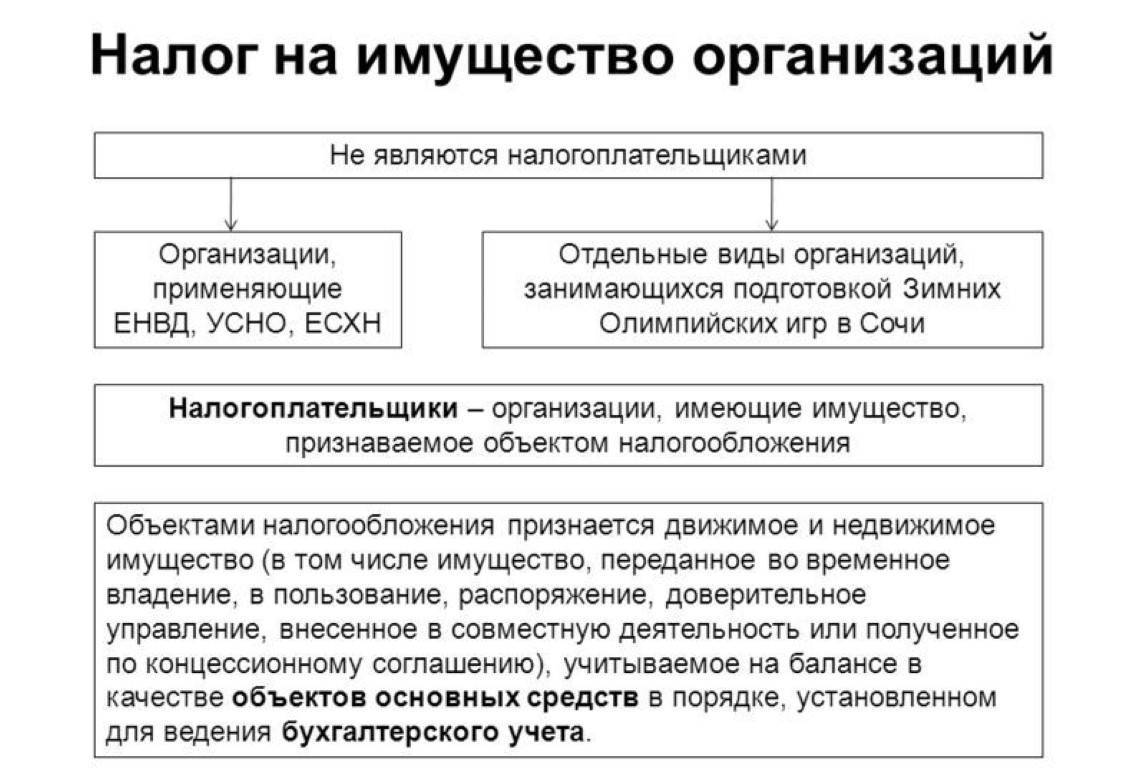

Объектом налогообложения по налогу на имущество организаций является недвижимость, обладающая следующими признаками:

– она учитывается на балансе в качестве объектов основных средств;

– запись о ней внесена в ЕГРН;

– если же такой записи нет, то должны присутствовать основания, подтверждающие прочную связь строения с землей и невозможность переместить объект без причинения его назначению несоразмерного ущерба.

Управляющий партнер консалтинговой компании TOP LINE Наталья Ненашева к свойствам, характеризующим коммерческую недвижимость, отнесла следующие:

– уникальность каждого объекта;

– сравнительно небольшое количество сделок на рынке вследствие специфики актива;

– высокая капиталоемкость недвижимости;

– длительный период присутствия актива на рынке;

– низкая степень взаимозаменяемости объектов из-за существенной зависимости спроса от местоположения объекта, состояния инфраструктуры в районе нахождения недвижимости и других факторов;

– необходимость постоянного управления недвижимостью для получения приемлемого дохода;

– сделки с коммерческой недвижимостью регулируются в рамках предпринимательского права;

– существование ряда специфических рисков (финансовые риски, связанные с условиями пересмотра арендной платы, риски накопления внешнего и функционального износов и др.).

Кстати, земельные участки не подлежат обложению налогом на имущество организаций.

Важно отметить, что владение коммерческой недвижимостью отличается от владения жильем, поэтому и порядок исчисления налога на имущество физических лиц в отношении квартир и, скажем, офисных помещений, будет разным. Так, например, в случае определения налоговой базы исходя из кадастровой стоимости объекта налогообложения налоговые ставки в отношении жилых домов, частей жилых домов, квартир, частей квартир, комнат, устанавливаются в размере, не превышающем 0,1% от кадастровой стоимости

В отношении зданий, строений, сооружений, помещений налоговая ставка может быть установлена в размере, не превышающем 2% от кадастровой стоимости, — рассказали Gipernn.ru в Управлении ФНС России по Нижегородской области

Так, например, в случае определения налоговой базы исходя из кадастровой стоимости объекта налогообложения налоговые ставки в отношении жилых домов, частей жилых домов, квартир, частей квартир, комнат, устанавливаются в размере, не превышающем 0,1% от кадастровой стоимости. В отношении зданий, строений, сооружений, помещений налоговая ставка может быть установлена в размере, не превышающем 2% от кадастровой стоимости, — рассказали Gipernn.ru в Управлении ФНС России по Нижегородской области.

Имущественный налог физических лиц

Основываясь на ст. 401 НК РФ, к плательщикам имущественного налога относятся физические лица в случае, если они имеют частную собственность независимо от того, используется она с целью получения прибыли или нет. Согласно этому к объектам относят следующие виды имущества:

- дом, предназначенный для жилья, а также квартиры и комнаты

- место для хранения транспорта независимо от того, является ли оно открытой территорией или представляет собой строение в виде гаража

- полный комплекс недвижимости, включая хозяйственные постройки

- возводимые объекты с момента начала их строительства

- и другие

Стоит оговорить, что если на участке дачного, садового, подсобного хозяйства расположено индивидуальное жилье, оно также относится к налогооблагаемым объектам. Величина налога зависит от установленной ставки, размер которой уже рассматривался в данной статье. Стоит отметить, что они могут различаться в зависимости от:

- вида объекта налогообложения

- места его расположения

- действующего в пределах региона законодательства

Право на льготу имеют следующие субъекты, которые находятся под социальной защитой государства. Как правило, они находятся на государственном обеспечении, что делает нецелесообразным облагать их дополнительными налогами. К таким лицам относятся несколько категорий:

Налог физлиц

- Инвалиды – это недееспособные или частично дееспособные лица, имеющие первую и вторую категорию инвалидности.

- Лица, состоявшие или состоящие на воинской службе СССР, а также Российской Федерации, имеющие заслуги перед Родиной, включая героев и ветеранов ВОВ, а также других воинских операций.

- Пенсионеры, находящиеся на полном обеспечении государства, ветераны труда.

- Семьи военнослужащих и лиц, занимающих особо опасные должности на службе государства, а именно их родители, супруги и дети до 18 лет в случае потери кормильца.

- Творческие личности, осуществляющие некоммерческую деятельность в сфере искусства.

- Лица, имеющие жилую площадь на территории земельного участка, площадь которой меньше 50 м2.

Чтобы получить льготу, уменьшающую величину налоговых выплат, необходимо обратиться в отделение ФНС и подать заявление в установленной законом форме. Сделать это можно как лично, так и используя интернет-ресурсы.

Помимо федеральных льгот, в регионах, принятых местными органами власти, могут действовать муниципальные условия снижения выплат. Узнать о них можно в ФНС по месту регистрации.

Налоговая база: теперь их две

- До 2016 года базой налога на имущество была его среднегодовая стоимость.

Бухгалтерский учет, принятый в каждой организации, утверждает остаточную стоимость имущества с учетом амортизации, по которой и вычисляется данный налог. При этом учитывается остаточная стоимость на каждое первое число месяца в отчетном периоде, и делится на количество месяцев в периоде плюс один следующий (так как платеж производится до истечения 30 дней).

Пример расчета. Остаточная стоимость недвижимого имущества ООО «Сонет» составляла:

- на 1 января 2015 года – 26 000 руб.;

- на 1 февраля 2015 года – 25 600 руб.;

- на 1 марта 2015 года – 25 000 руб.;

- на 1 апреля 2015 года – 750 000 руб.;

- на 1 мая 2015 года – 740 500 руб.;

- на 1 июня 2015 года – 720 000 руб.;

- на 1 июля 2015 года – 710 000 руб.;

- на 1 августа 2015 года – 700 000 руб.;

- на 1 сентября 2015 года – 680 000 руб.;

- на 1 октября 2015 года – 680 000 руб.;

- на 1 ноября 2015 года – 670 300 руб.;

- на 1 декабря 2015 года – 660 000 руб.;

- на 31 декабря 2015 года – 650 000 руб.

Среднегодовая стоимость имущества составит: сумма за эти месяцы 7 037 400 руб. / (12 + 1 месяц) = 541 338, 46 руб.

- С началом года изменения, принятые ст. 378.2 НК РФ, объявили налоговой базой для отдельных видов недвижимого имущества их кадастровую стоимость на момент 1 января налогового периода. Это нововведение относится к такой недвижимости, как:

- торговые комплексы и помещения внутри них;

- офисные сооружения и помещения;

- нежилой фонд, который по кадастровым документам пригоден для размещения административных, торговых центров, предприятий общепита и бытового обслуживания;

- имущество иностранных предприятий, не действующих по постоянным представительствам;

- жилая недвижимость, не стоящая на балансе как объекты основных средств.

ВНИМАНИЕ! Федеральные власти могут сами определять типы имущества, где налог нужно рассчитывать, исходя из новой базы. Если предприниматель не принял во внимание нововведение и перечислил налог, исходя из среднегодовой стоимости, тогда как должен был считать его по кадастровой оценке, то, кроме доплаты по недоимке, его ожидает крупный штраф

Если предприниматель не принял во внимание нововведение и перечислил налог, исходя из среднегодовой стоимости, тогда как должен был считать его по кадастровой оценке, то, кроме доплаты по недоимке, его ожидает крупный штраф

Порядок вычисления налога по кадастровой оценке

Чтобы определить, по какому принципу рассчитать налог по новой базе, предприниматель должен последовательно пройти следующую процедуру.

- Узнать, принят ли в его регионе переход на новую налоговую базу.

- Уточнить относительно своей недвижимости, касаются ли ее критерии закона относительно налогообложения по кадастровой оценке.

- На официальном сайте своего региона найти свой объект недвижимости в перечне имущества, попадающего на налогообложение по новому принципу.

К СВЕДЕНИЮ! Если площадь, по факту используемая под деятельность, составляет меньше пятой части от суммарной площади недвижимости, то налоговой базой останется среднегодовая стоимость, даже если по остальным критериям недвижимость облагается налогом по кадастровой оценке.

Кадастровая оценка завышена?

Если предприниматель не согласен с суммой кадастровой оценки (обычно она указывается как максимальная), он может изменить ее, проведя независимое оценивание и подав заявление с его результатами в Росреестр. Если эта инстанция откажет, можно обратиться в суд, имея достаточно большой шанс на удовлетворения иска.

Налог на имущество физических лиц

Прежде, чем изучать вопрос того, когда начисляется налог на имущество физических лиц, следует разобраться в порядке исчисления налога. От этого зависит период оплаты квитанции, сроки, после которых налоговики вправе взыскивать имущество в счет уплаты налога и т.д

Поэтому следует отнестись со вниманием ко всем нюансам

Порядок исчисления

То, сколько нужно заплатить налогоплательщику в счет налогового сбора, определяется либо с опорой на кадастровую стоимость недвижимости, либо с помощью балансового подведения стоимости жилья. Конечное решение о способе расчета начисления принимает региональная власть.

Если сумма устанавливается с опорой на кадастровую стоимость, зарегистрированную в ЕГРН, то в порядок подсчета должны быть включены нюансы, описанные в ст. 378.2 НК РФ.

Отчетный период, т.е. время, в течение которого налогоплательщик обязан отчитаться в имеющемся имуществе и уплаченных по нему сборов, устанавливается кратно одному кварталу (например, раз в три месяца, раз в полугодие, раз в год). Но региональные власти вправе не требовать от плательщиков отчетов, а, следовательно, отчетный период не устанавливается.

В таком случае существует только одно понятие, на которое нужно опираться при уплате налогов — т.н. налоговый период. Он равен одному календарному году, т.е. в него входят числа от 1 января по 31 декабря одного и того же года.

Размер налогового начисления определяется органами местного самоуправления. Однако, существует заранее заданный на федеральном уровне коридор налоговых ставок. Поэтому муниципалитет не может установить налоги выше тех пределов, что указаны в ст. 406 НК РФ.

Когда приходят квитанции?

Когда приходят налоги на имущество в 2021 году? Вообще, в этом вопросе установлено лишь ограничение, но без привязки к конкретным датам, — не позднее, чем за 30 дней до предполагаемой даты уплаты начисления (см. следующий подпункт). То есть вы вполне можете обратиться в суд, если налоговики прислали вам квитанцию с требованием на следующий день уже все долги погасить.

На практике же квитанции зачастую высылаются к концу отчетного или налогового периода с уже произведенным расчетом среднегодовой/кадастровой стоимости недвижимости. Высылаются документы, как правило, на почту к привязанному адресу. Оплачивать квитанции можно с помощью самых разных инструментов — от Сбербанка Онлайна или любого другого интернет-банкинга до сайта ФНС, Госуслуг, Яндекс Денег и прочего.

В какой срок нужно оплатить?

Когда платить налог на имущество? Сбор должен быть оплачен до 1 октября следующего года после прошедшего налогового периода. То есть, если налогоплательщик получил квитанцию за 2020 год в декабре, у него есть время до 1 октября 2021 года (9 полных месяцев).