Личное страхование

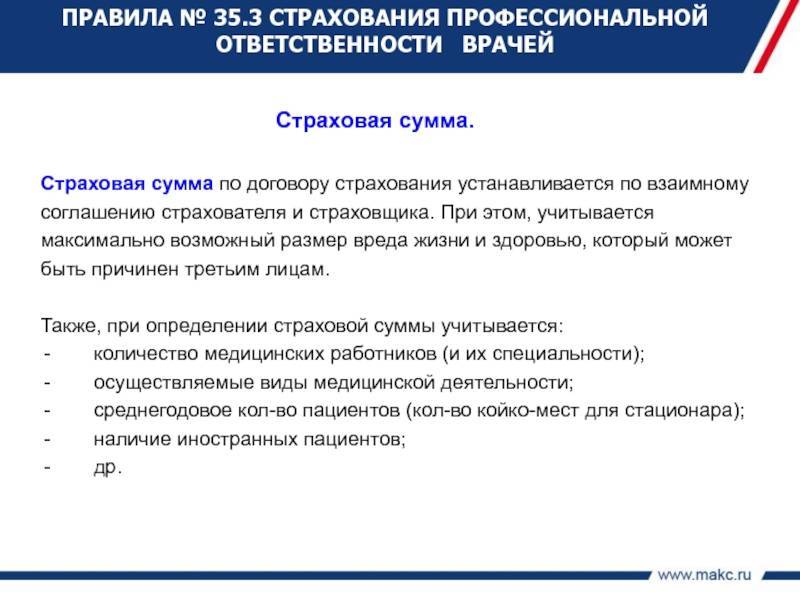

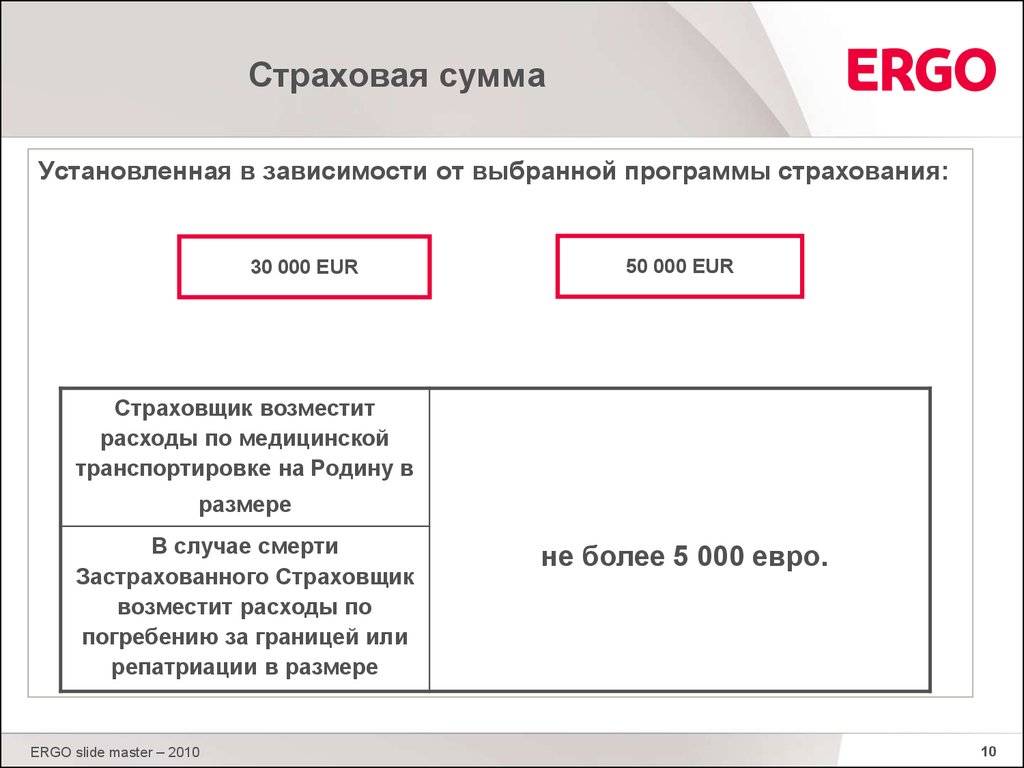

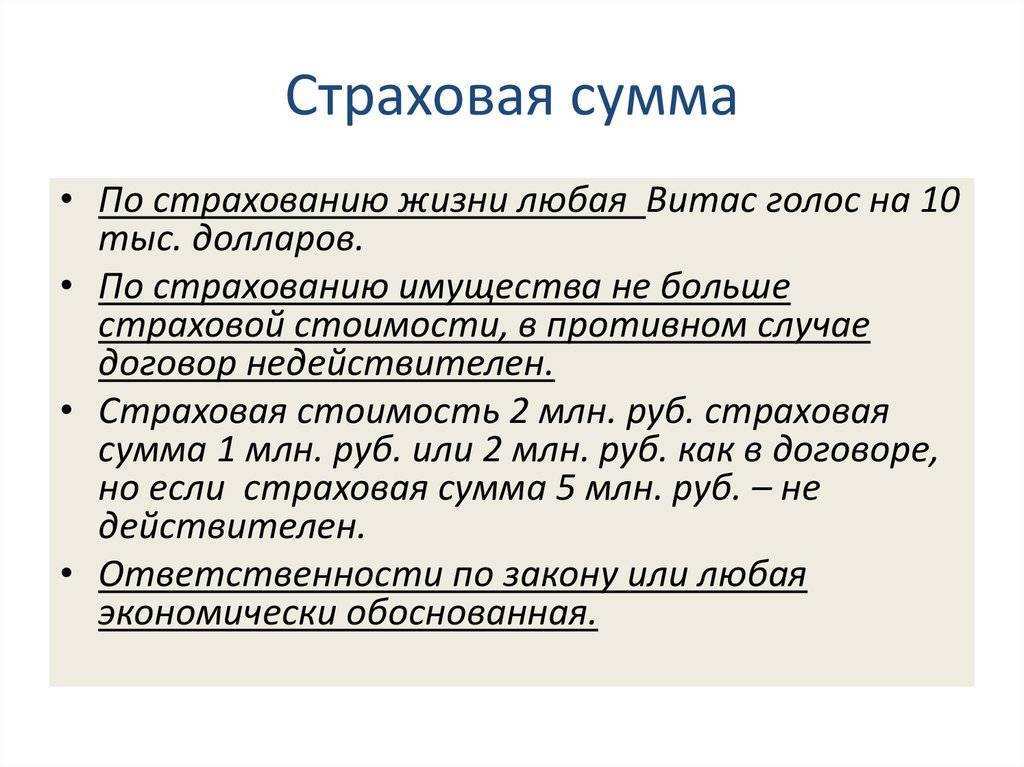

Вы можете застраховать не только имущество, а собственную жизнь и отдельные части тела. Естественно, страховая сумма устанавливается по общей договоренности сторон. Это связано с тем, что объективно оценить стоимость человеческой жизни невозможно. Рассмотрим несколько видов личного страхования.

Страховка жизни

В страховании жизни, как правило, выплата является единовременной при дожитии лица до определенного времени или его смерти. Средства выплачиваются лицу, которое было указано в договоре в качестве доверенного или выгодоприобретателя. Выплата суммы часто осуществляется в виде пожизненной ренты. В таком случае, за страховую сумму берется пенсионное обеспечение (рента). Периодичность выплат устанавливается пунктами договора.

Другие виды

Страховая сумма от несчастных случаев определяет максимальную выплату по этому типу страхования для одного или нескольких рисков. Рассчитывается эта сумма разными способами, т. е. с учетом здоровья клиента, его сферы деятельности и других характеристик. Сумма для выплаты определяется по следующим методикам:

- В процентах от описанной в договоре страховой суммы. Размер последней определяется на основе характера и степени тяжести несчастного случая.

- Фиксированная за каждый день нетрудоспособности.

Аналогично имущественному страхованию можно оформить полис на фиксированную сумму, которая будет актуальна на весь срок договора. При несчастном случае вы получаете полную или часть этой суммы. Второй вариант – страховка на каждый отдельный риск, при этом выплата денежных средств согласно договору для каждого такого риска.

Вы можете застраховать свою жизнь неограниченное количество раз, например, получить полис у двух или трех компаний. Ключевое отличие – каждый страховщик обязан при наступлении страхового случая произвести уплаты согласно договору. Это главное отличие от имущественного страхования, где компании могли поделить между собой выплату.

Страховая сумма в страховании ответственности

В договорах по страховке ответственности суммой называют денежные обязательства страховщика перед третьими лицами. Согласно договору, при наступлении страхового случая страхователь обязан возместить убытки. Договор можно оформить общий или на конкретные страховые случаи с указанными суммами.

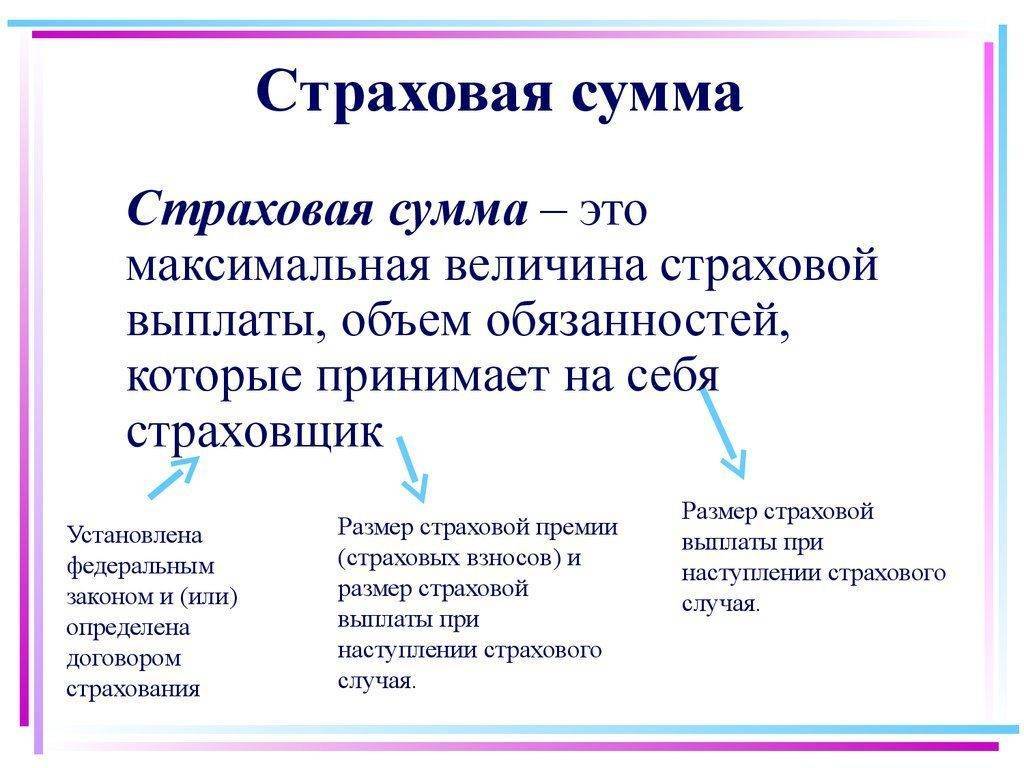

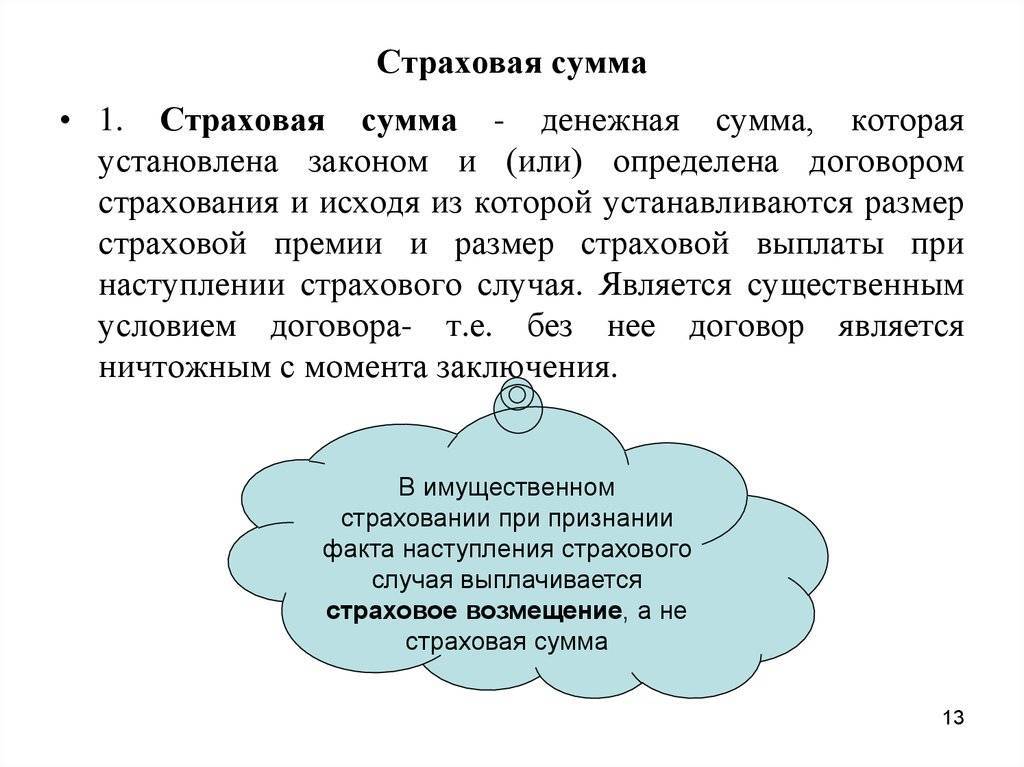

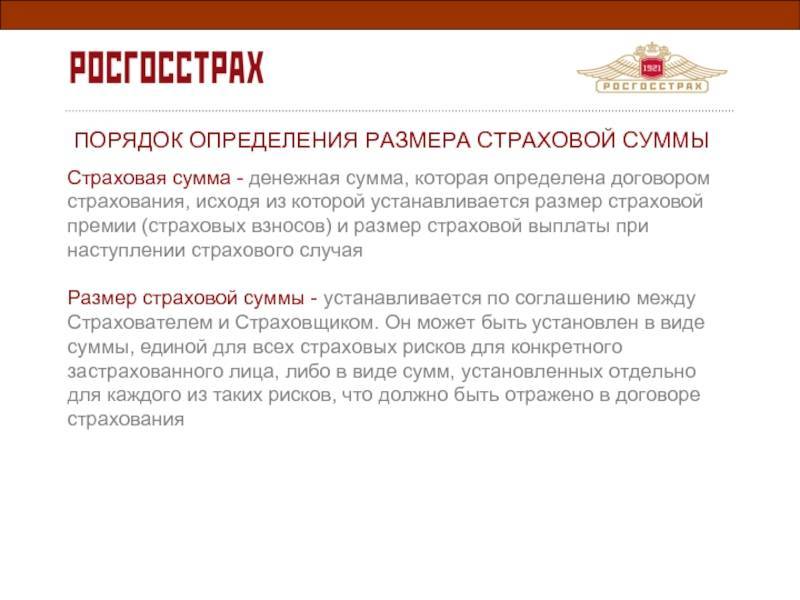

Определение страховых выплат, сумма взноса на страхование

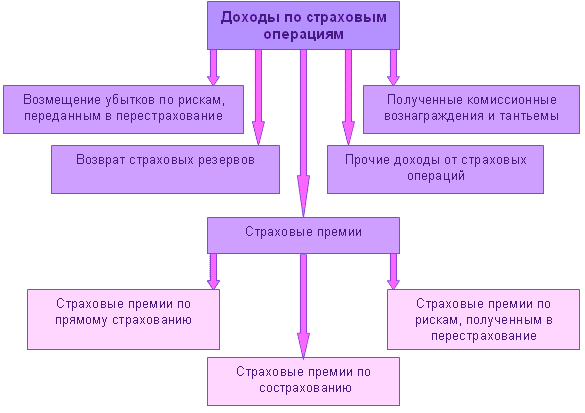

Сама отрасль страхования представляет собой сферу отношений между субъектами: страховщиком и страхователем, заключившими между собой страховой договор, которым регулируются их правоотношения.

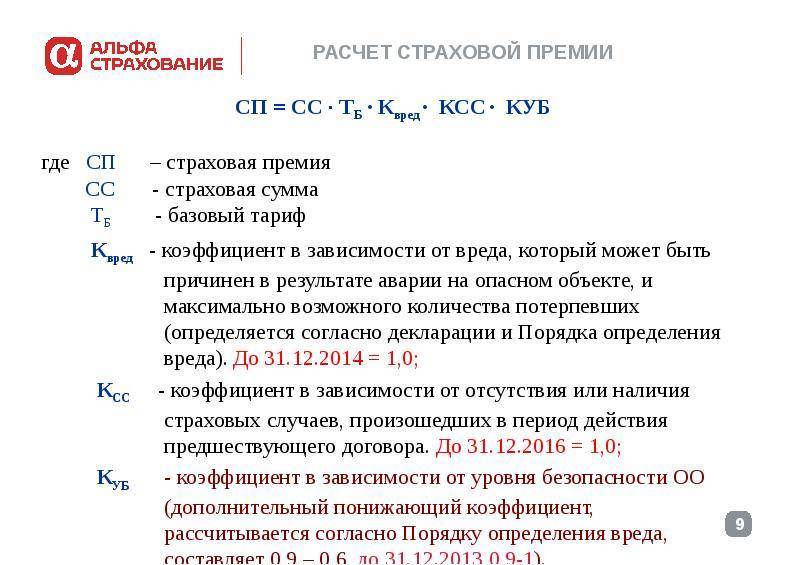

Во время заключения договора страхователь выплачивает страховщику страховую премию, которая рассчитывается страховой компанией исходя из возможных рисков наступления страхового события. Чем выше риск его происшествия и чем больше сумма компенсации, тем больше сумма страховой премии страховщику.

Страховщиками в России признаются страховые компании, имеющие соответствующее разрешение на свою деятельность и зарегистрированные как юридические лица.

Страховой договор определяет объект страхования, им может выступать:

- имущество и материальные ценности;

- ответственность;

- финансы;

- жизнь и здоровье;

- иные значимые для страхователя объекты.

Страховая выплата

Под страховой выплатой понимается компенсация ущерба страхователя по договору со страховой организацией. Ущерб может быть компенсирован в натуральном и финансовом эквиваленте.

Страховая выплата компенсируется страхователю только в страховом случае, указанном в договоре. Она может быть выплачена следующим лицам:

- страхователю;

- его наследникам, в случае гибели страхователя;

- выгодоприобретателю.

Размер выплаты определяется специальными экспертными компаниями, которые проводят оценку причиненного ущерба, либо медицинскими учреждениями, если ущерб связан с причинением вреда здоровью. Максимальный размер ограничивается законодательством РФ и определяется договором страхования.

Страховые выплаты осуществляются из резервного фонда страховщика, который формируется из страховых премий страхователей и первоначального взноса учредителей, а также других инвестиций.

Компенсация ущерба может быть 4 видов:

- страховая выплата в денежном эквиваленте (может осуществляться разово или с периодичностью);

- оплата расходов на восстановление здоровья или ущерба;

- пособие по временной нетрудоспособности;

- дополнительные расходы.

Порядок компенсации страховой выплаты определяется договором. Его условия не могут противоречить установленным законодательством условиям, при наличии таковых.

При задержке страховщиком положенной выплаты, он обязан выплатить неустойку или пени, в расчете от невыплаченной вовремя компенсации.

Страховой случай по условиям договора страхования

Условия договора страхования должны определять полный перечень случаев, когда страховая организация становится обязанной компенсировать ущерб, причиненный объекту страхования. Если объекту причинен ущерб вследствие других обстоятельств, не указанных в полисе, и они косвенно не подразумеваются, как разумеющиеся, страховая компания имеет право отказать в компенсации.

К ним относятся:

- болезнь;

- смерть человека;

- причинение материального вреда при ДТП;

- банкротство;

- кража;

- пожар;

- стихийные бедствия и иные случаи.

Виды страхования различаются по типам объекта страхования и по предусмотренным договорами страховым случаям.

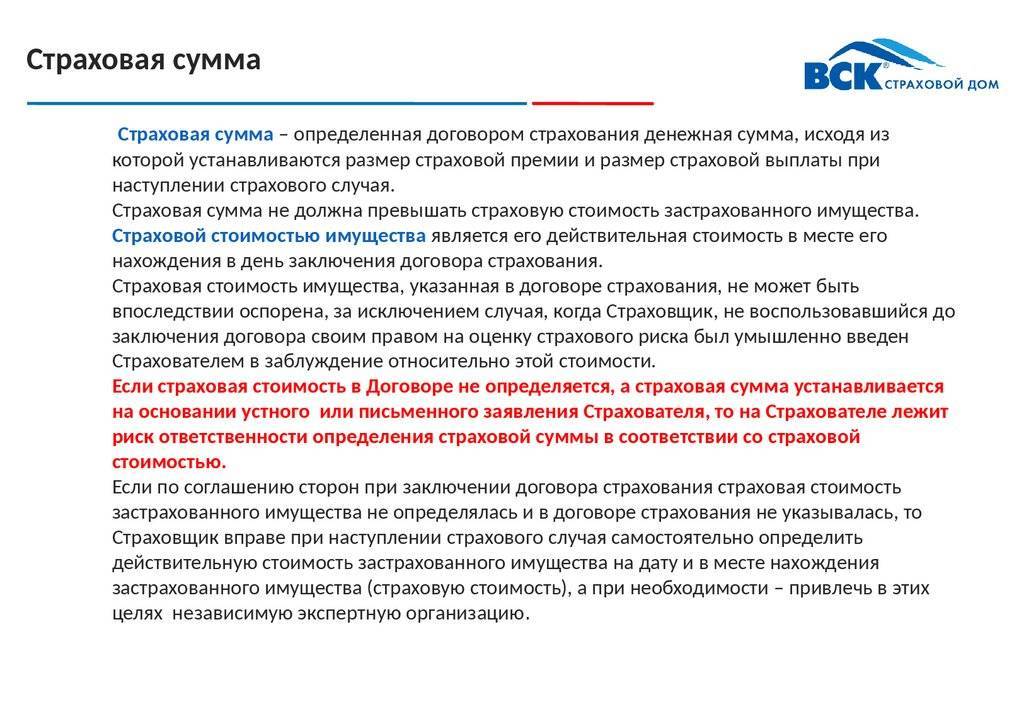

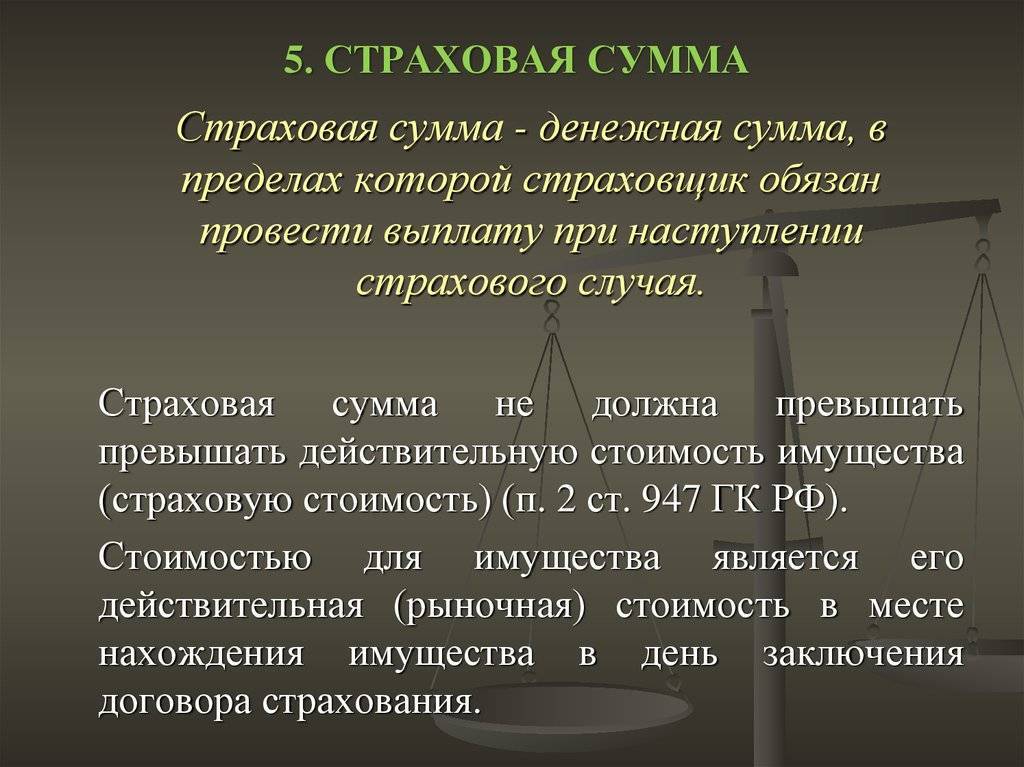

Завышение и занижение страховой суммы

Завышение и занижение ССМ на практике встречается часто, но эти два понятия кардинально различны между собой. Увеличение ССМ предполагает увеличение С-выплат и если ССМ неоправданно завышена, то выплаты по такому полису будут неправомерно увеличены. Подобное часто используется автомошенниками, но случаются и непреднамеренные ошибки.

Если ССМ прописанная в полисе оказалось завышена, то несмотря на то, что условия договора в одностороннем порядке изменять нельзя, в выплатах по некорректному значению ССМ может быть правомерно отказано. В общих чертах это регламентируется ч. 2 (абз. 1) ст. 947 ГК РФ.

Но там просто говорится, что ССМ не должна превышать действительной стоимости застрахованного имущества. А как быть, если ошибка полностью на стороне СК?

Случаи завышения в результате ошибки страховщика

В страховой практике возникало немало случаев отказа возмещения в рамках ошибочно прописанной ССМ (ошибка по вине СК – непрофессионализм сотрудников и т. п.) и даже полного отказа в возмещении, через признание договора ничтожным.

Однако в ч. 2 ст. 10 более специализированного законодательного норматива – ФЗ № 4015-1, на данный счет имеются уточнения:

- Сразу в ч. 2 ст. 10 дублируется информация о том, что ССМ не может превышать действительную стоимость застрахованного имущества на момент оформления полиса.

- А потом говорится, что СК имеет право оспаривания С-стоимости, которая уже прописана в договоре, только если докажет намеренную причастность клиента-страхователя к обнаруженной некорректности ССМ.

- Отсюда следует, что если СК ошиблась по ССМ в сторону ее завышения, то договор не расторгается, не признается ничтожным и все обязательства СК по полису сохраняются.

Случаи завышения в результате ошибки страхователя или при попытке мошенничества

Если СК заподозрит и докажет, что клиент-страхователь, требующий возмещения по всей ССМ, ранее предоставил неверные данные, которые привели к завышению ССМ, то здесь вступает в силу общее законодательное положение о недопустимости получения неправомерной выгоды.

В подобном случае договор обычно не расторгается, но признается ничтожным в той его части, которая обязывает СК выплатить некорректную величину возмещения, но все положенное выплачивается.

Если же будет доказано, что клиент намеренно ввел специалиста СК в заблуждение по части ССМ, с целью получения неправомерной выгоды, то договор обычно признается ничтожным полностью, согласно положению ст. 948 ГК. При этом нечестному клиенту может быть выплачен остаток уплаченной им С-премии, однако эта возможность зависит от внутренних правил СК.

Случаи занижения страховой суммы

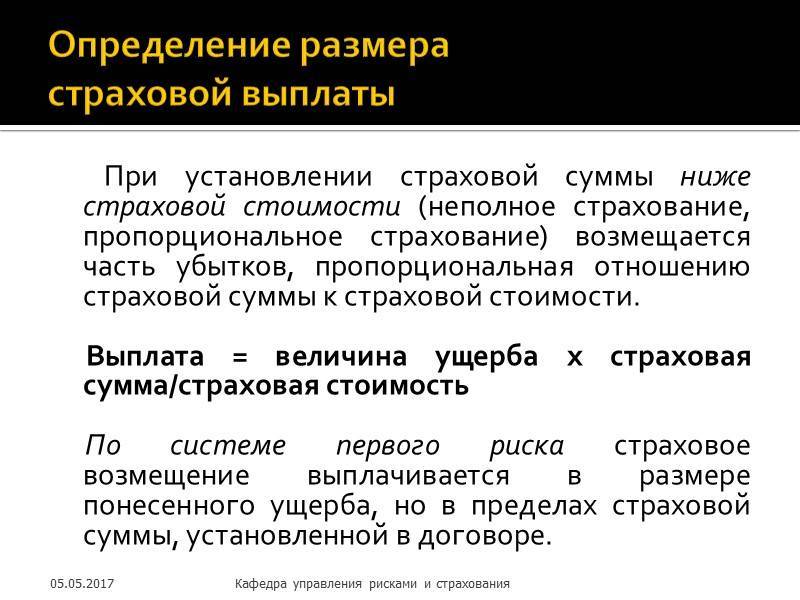

В отличие от завышения, занижение ССМ не является деструктивным и часто применяется СК в качестве официальной возможности экономии на полисе. Подобное именуется пропорциональным или неполным Каско, при котором автострахователь имеет возможность выбора верхней планки ССМ.

Соответственно занижению ССМ, пропорционально занижаются и выплаты, если наступает С-случай. То есть расчет возмещения основывается не на реальной стоимости нанесенного ущерба, а на его части, которая пропорциональна установленной при заключении договора ССМ.

Многие СК устанавливают границу, ниже которой опускать планку ССМ нельзя ввиду нерентабельности такой сделки. А банки, кредитующие автозаемщиков нередко воспрещают покупку пропорционального Каско в рамках выполнения условий предоставления автокредита.

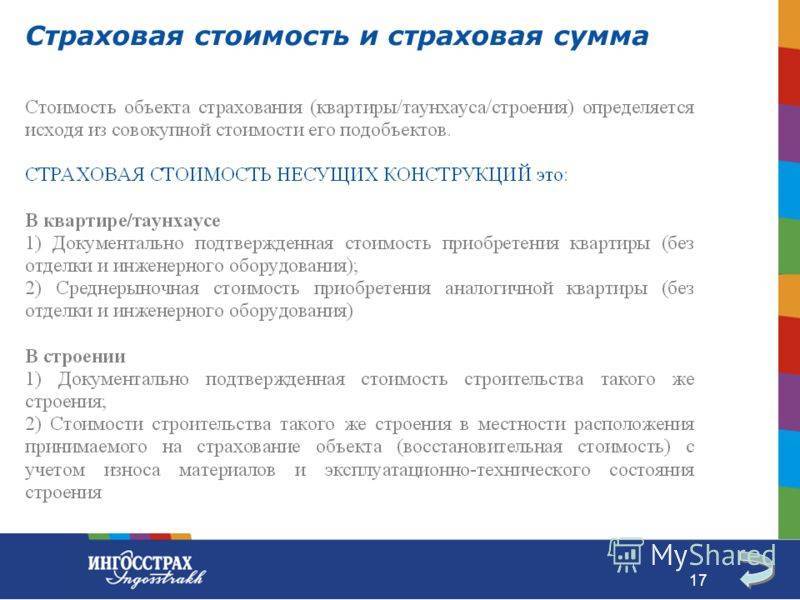

Пример расчета страховой стоимости строения

Необходимо определить страховую стоимость по состоянию на 2010 год, здания магазина, построенного в 1980 году в г. Новосибирске. Здание имеет следующие технические характеристики:

- Фундаменты монолитные, железобетонные;

- Стены кирпичные;

- Крыша шиферная;

- Перекрытия бетонные;

- Перегородки кирпичные и гипсокартонные;

- Полы бетонные и плиточные;

- Проемы оконные пластиковые;

- Двери входные металлические;

- Внутренняя отделка — штукатурка, покраска, потолки натяжные, имеются все коммуникации (отопление, водоснабжение, канализации), в помещении два санузла;

- Площадь здания 600 м2 (30 × 20 м), высота помещения 12 м.

При расчете полной восстановительной стоимости (стоимости строительства) учтены дополнительные издержки (ДИ) — аренда земельного участка на период проведения строительно-монтажных работ, стоимость электро- и теплоснабжения при проведении строительства (15% от стоимости работ), прибыль предпринимателя (48%, расчет произведен по формуле 2, где n = 1,25; ya = 0,4; Ca = 0,5) от стоимости строительства и НДС. Индекс цен на строительно-монтажные работы на 1 января 2010 г. по данным Новосибирской областной администрации составляет 75 к ценам 1984 г. Для расчета восстановительной стоимости использован сборник № 33 «Укрупненных показателей восстановительной стоимости зданий и сооружений торговых предприятий». Приведен расчет действительной (страховой) стоимости объекта методом «сравнительной единицы» в соответствии с таблицей 1.

Таблица 1 — Расчет рыночной стоимости здания магазина

| Показатель строительных работ | Расчетное значение с учетом климата района | Примечания |

|---|---|---|

| Восстановительная стоимость 1 куб. м в ценах 1969 г. | 29,07 руб. | УПВС № 33 |

| Строительный объем здания | 7 200 куб. м | 30 × 20 × 12 м |

| Стоимость строительства в ценах 1969 г. | 209 304 руб. | 29,07 руб. × 7 200 куб. м |

| Стоимость строительства в ценах 1984 г. (209 304 руб. × 1,2) | 251 648 руб. | К = 1,2 (постановление Госстроя СССР № 394 от 11 мая 1983 г.) |

| Стоимость строительства в текущих ценах | 18 873 600 руб. | К = 75 (решение обладминистрации) |

| Стоимость строительства с учетом косвенных издержек, 15% от СМР | 21 704 640 руб. | 18 873 600 руб. × 1,15 |

| Стоимость строительства с учетом прибыли предпринимателя | 32 122 867 руб. | 48% |

| Стоимость строительства с учетом НДС | 37 904 983 руб. | 18% |

| Физический износ | 24,6% | В соответствии с таблицей 2 |

| Функциональный и внешний износ | 0% | — |

| Рыночная (страховая) стоимость | 28 580 357 руб. | 37 904 983 руб. × (1 – 0,246) |

Размер физического износа определялся «поэлементным» методом с использованием ведомственных строительных норм (далее — ВСН) Государственного комитета по гражданскому строительству и архитектуре при Госстрое СССР (ВСН 53-86 (р)). Здание имеет следующие признаки износа:

- Фундамент — трещины и сколы в швах между блоками, выщелачивание раствора (износ 20 %); Стены — отслоение и отпадение штукатурки стен, ослабление кирпичной кладки, выветривание раствора из швов кладки, выпадение отдельных кирпичей (износ 25 %);

- Бетонные перекрытия — трещины в плитах поперек рабочего пролета, промерзание в местах примыкания к стенам (износ 30 %);

- Крыша шиферная по деревянным стропилам — следы гниения стропил в местах примыкания к стенам, кровля в отдельных местах имеет прогибы и трещины шиферных листов (износ 35 %);

- Оконные и дверные проемы установлены год назад и дефектов не имеют (износ 0 %);

- Внутренние отделочные работы произведены два года назад, износ составляет 5 %;

- Инженерные устройства также заменены два года назад (износ 5 %);

- Полы бетонные и плиточные имеют сколы, трещины, выбоины (износ 40 %).

В таблице 2 приведен расчет величины физического износа строения здания.

Таблица 2 — Расчет величины физического износа, %

| Элемент строения | Удельный вес элемента | Износ | Удельный износ |

|---|---|---|---|

| Фундамент | 4 | 20 | 80 |

| Каркас, стены, перегородки | 27 | 25 | 675 |

| Покрытия и перекрытия | 19 | 30 | 570 |

| Кровля | 5 | 35 | 175 |

| Полы | 5 | 40 | 200 |

| Проемы | 13 | ||

| Отделочные работы | 3 | 5 | 15 |

| Внутренние инженерные устройства | 15 | 5 | 75 |

| Прочие работы | 9 | 20 | 180 |

| Итого | 100 | 19,7 | 1970 |

| Итого по ВСН 19,7 × 1,25 | 24,6 |

Таким образом, страховая стоимость здания магазина, построенного в 1980 году, равна 28 580 357 рублей (в соответствии с таблицей 1).

Страховой стоимостью зданий (строений) является стоимость приобретения уже готового сооружения или строительства нового аналогичного объекта в отдельно взятом регионе. Она определяется по соглашению между страховой компаний и страхователем, при этом вся ответственность за правильность расчетов лежит на последнем. Если в течение действия договора страхования страховая стоимость объекта возрастет, то страхователь в заявительном порядке сможет изменить стоимость застрахованного имущества, и соответственно, выплатить страховую премия в повышенном размере.

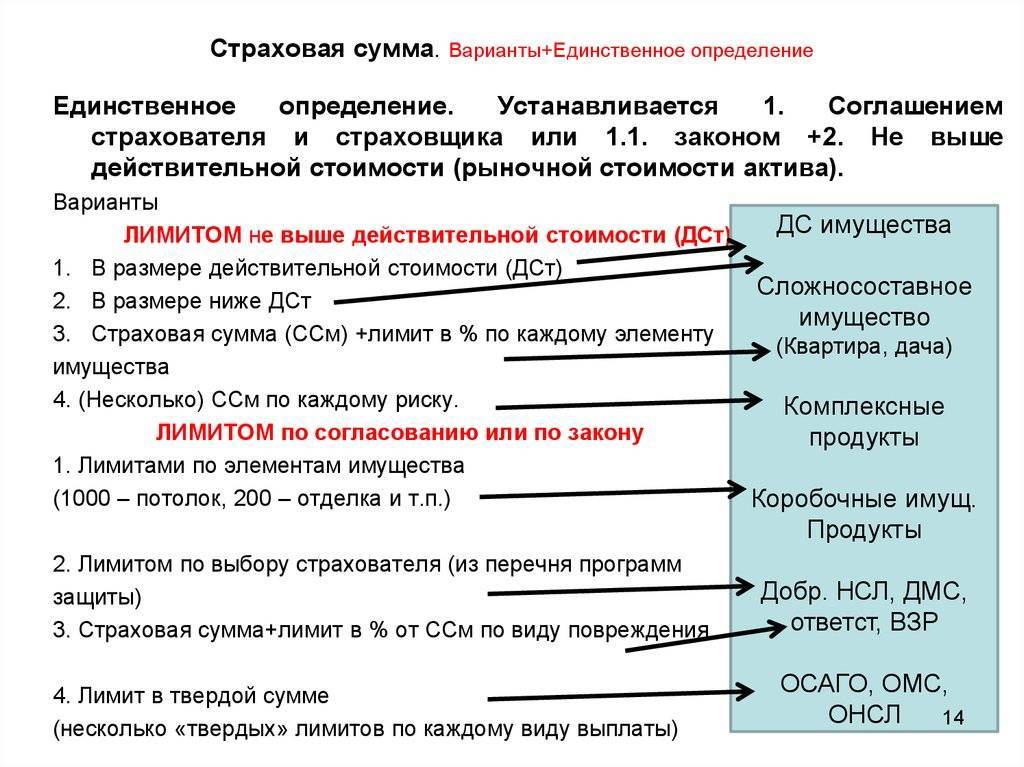

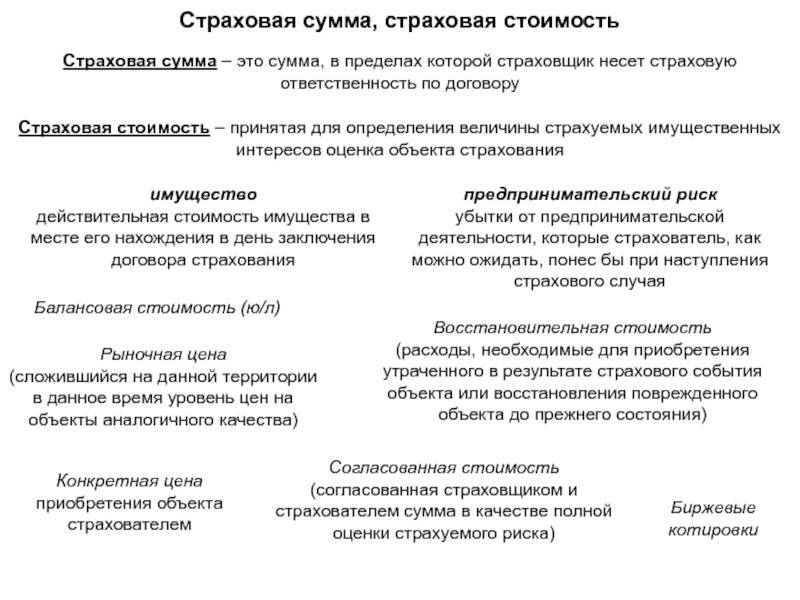

Виды страховых сумм

При приобретении полиса страхования имущества необходимо обратить особое внимание на содержание пункта о возмещении, а именно определении страховой суммы. Полис может устанавливать одну из следующих форм возмещения стоимости имущества при страховании:

- пропорциональная – выплачивается неполное возмещение причиненного ущерба. К примеру, рыночная стоимость квартиры равна 3 миллионам рублей, однако ее страховая стоимость в договоре 2 миллиона, то есть две трети от реальной стоимости недвижимости. Потеряв квартиру при пожаре, страхователь получит не 3, а 2 миллиона рублей. В свою очередь, при частичном ущербе в 300 тысяч рублей выплата по страховке составит две трети от причиненного ущерба – 200 тысяч рублей;

- восстановительная – самый выгодный вариант для страхователя. В этом случае, при возмещении ущерба учитывается инфляционный рост стоимости. Так, та же квартира, застрахованная на 3 миллиона рублей (ее реальная стоимость на момент заключения договора), при наступлении несчастного случая через 3 года будет стоить на рынке недвижимости уже 3,5 миллиона. Страховая компания должна будет доплатить, чтобы клиент мог приобрести жилье, равноценное уничтоженному объекту;

- первого страхового риска – в данном случае сумма устанавливается сторонами при заключении договора. Если на момент покупки полиса страхователь считал достаточной страховую сумму в 1 миллион рублей, то даже при полном уничтожении объекта стоимостью в 3 миллиона рублей, клиент получит только 1 миллион;

- полная (реальная, действительная) – при подписании договора страхования обязательно проводится оценка объекта страхования. Данная сумма используется в дальнейшем при расчете полагающейся компенсации. В этом случае размер реального ущерба равен размеру возмещения от страховщика.

Резюме

Выкупная сумма — это часть страховых взносов, которые страховая компания возвращает вам при досрочном расторжении договора накопительного страхования жизни. В отличие от выкупной, страховая сумма выплачивается по окончании действия договора или при наступлении страхового случая.

Выкупная сумма всегда меньше страховой суммы и меньше суммы уплаченных вами страховых взносов. Поэтому досрочно расторгать договор накопительного страхования невыгодно.

Размер выкупной суммы зависит от количества уплаченных вами страховых взносов и длительности действия договора. В течение первых двух лет с момента вступления договора в силу выкупная сумма часто равна нулю.

Выкупная сумма увеличится за счет дополнительного инвестиционного дохода, если он сформировался за время действия договора.

Программы накопительного страхования жизни в Райффайзен Лайф позволяют сохранить страховую защиту, даже если вы прекратили делать регулярные взносы. Достаточно не расторгать договор, остаться под защитой и не терять часть накоплений. Начиная с третьего года действия договора вам доступны каникулы — возможность полгода не платить взносы по договору. Кроме того, договор можно перевести в статус оплаченного. До конца срока его действия вы останетесь под защитой и после закрытия получите все накопленные деньги. Обе эти опции предусматривают пересчет страховой суммы в сторону уменьшения.

Ограниченные страховые суммы

Страховая сумма по объекту страхования

Страховая сумма по объекту страхования представляет собой предельную величину обязательств страховщика применительно к конкретному объекту страхования. Именно такая форма страховой суммы нередко устанавливается в случае, когда страхуются комплексы имущества или заключается договор комбинированного страхования, объединяющий несколько разных видов страхования. Так, в случае страхования крупного производственного комплекса иногда страховые суммы устанавливаются в отношении каждого из объектов, входящих в этот комплекс, а при страховании СМР страховые суммы определяются отдельно применительно к строящемуся объекту и в части страхования гражданской ответственности.

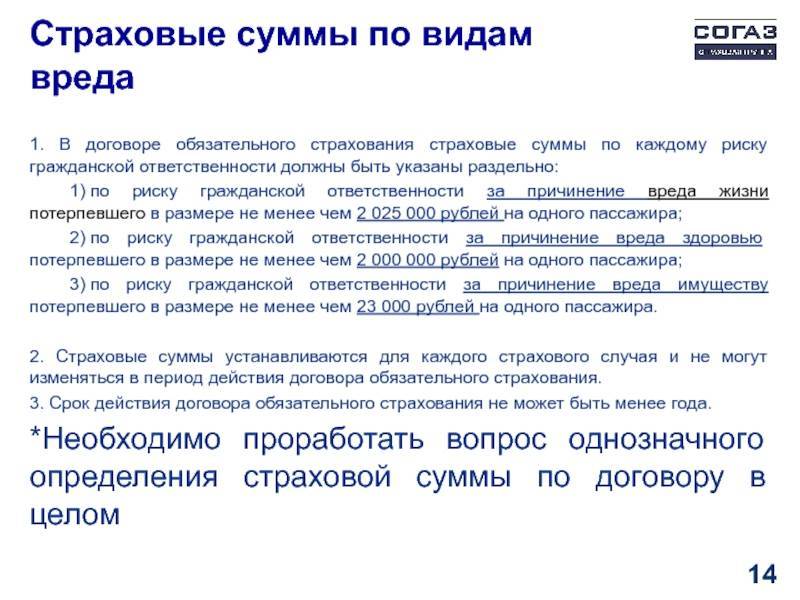

Страховая сумма по событию (по риску)

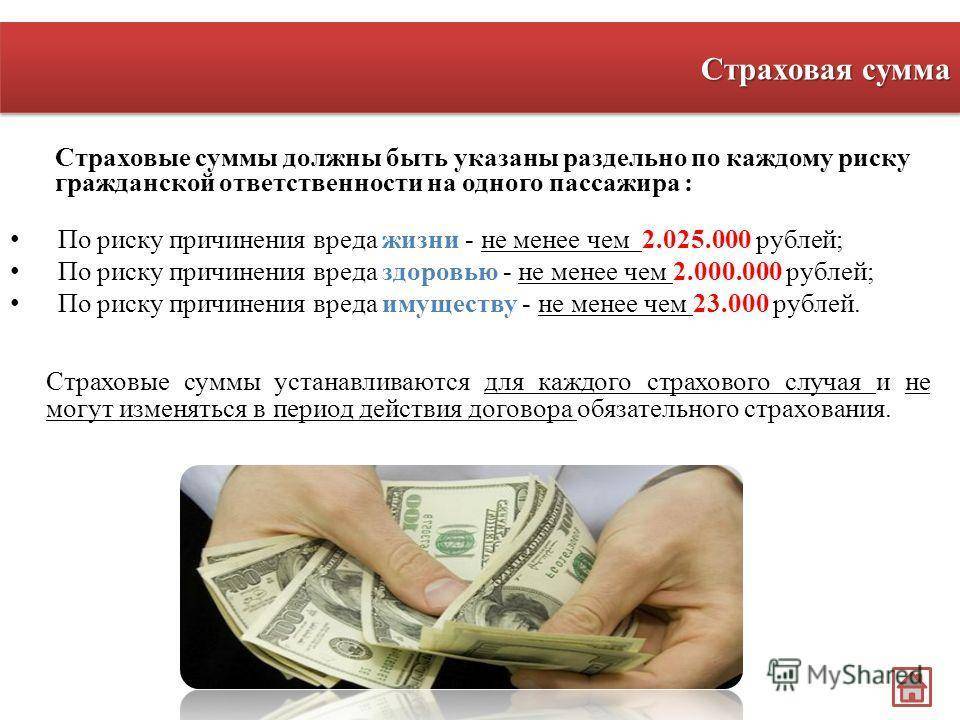

Страховая сумма по событию обычно применяется в договорах комбинированного страхования имущества и гражданской ответственности и определяет предельную величину обязательств страховщика применительно к одному наступившему неблагоприятному событию. Такие суммы могут дополнительно дифференцироваться в зависимости от характера ущерба или вреда, а также количества потерпевших. Например, в ст. 7 Закона об ОСАГО указано, что страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет:

а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, – не более 160 тыс. руб.;

б) в части возмещения вреда, причиненного имуществу нескольких потерпевших, – не более 160 тыс. руб.;

в) в части возмещения вреда, причиненного имуществу одного потерпевшего, – не более 120 тыс. руб.

В п. 2 ст. 6 Федерального закона от 27.07.2010 N 225-ФЗ “Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте” закреплено, что размеры выплат страхового возмещения по договору обязательного страхования составляют:

1) 2 млн руб. – в части возмещения вреда лицам, понесшим ущерб в результате смерти каждого потерпевшего (кормильца);

2) не более 25 тыс. руб. – в счет возмещения расходов на погребение каждого потерпевшего;

3) не более 2 млн руб. – в части возмещения вреда, причиненного здоровью каждого потерпевшего;

4) не более 200 тыс. руб. – в части возмещения вреда, причиненного в связи с нарушением условий жизнедеятельности каждого потерпевшего;

5) не более 360 тыс. руб. – в части возмещения вреда, причиненного имуществу каждого потерпевшего – физического лица, за исключением вреда, причиненного в связи с нарушением условий жизнедеятельности;

6) не более 500 тыс. руб. – в части возмещения вреда, причиненного имуществу каждого потерпевшего – юридического лица.

Страховая сумма по выгодоприобретателю

Страховая сумма по выгодоприобретателю представляет собой предельный размер обязательств страховщика по страховой выплате каждому выгодоприобретателю, когда в договоре страхования фигурирует несколько выгодоприобретателей. При этом выгодоприобретатели могут быть определены по отдельным видам рисков, от которых производится страхование. Так, в личном страховании при заключении договора страхования жизни нередко устанавливается, что выгодоприобретателями являются дети и супруг застрахованного лица, и указываются доли каждого из них в подлежащей выплате при наступлении страхового случая страховой сумме. Если у застрахованного лица есть только малолетние дети, то нередко помимо них в качестве еще одного выгодоприобретателя называется какой-нибудь взрослый человек, который при наступлении страхового случая должен получить часть страховой суммы, достаточную для компенсации расходов на погребение.

Оценка автомобиля по минимально возможному варианту страховой стоимости

Для того чтобы застраховать имущественный объект, следует определить его цену. Этот показатель является главным для последующего расчета страховых взносов и определения страховой суммы. С целью определения фактической стоимости имущества пользуются такими способами:

- определение цены нового объекта c применением процента износа;

- счет-фактура, документ купли-продажи с указанием стоимости;

- рыночная цена на основании данных специализированных компаний;

- оценка независимых экспертов.

В этом случае снижение стоимости полиса КАСКО происходит за счет учета амортизационного износа деталей автомобиля в течение срока действия договора. То есть при страховом случае страховая компания оплатит не стоимость новых деталей, а стоимость деталей с учетом износа.

Выигрываем в стоимости полиса, проигрываем при наступлении страхового случая – разницу стоимости между новыми детали и деталями с износом придется доплачивать из собственного кармана.

Один из самых действенных способов снизить стоимость КАСКО – страхование автомобиля на сумму, меньшую его реальной рыночной стоимости. Такой вариант, действительно, снижает стоимость КАСКО, так как стоимость полиса равна определенному проценту от страховой суммы.

Снизить стоимость полиса – понятное желание. Но если вы воспользуетесь данной возможностью и занизите стоимость автомобиля, будьте готовы к тому, что при наступлении страхового случая вам заплатят меньше. И если снижение страховой стоимости находится в пределах 10%, никаких особенных последствий это за собой не повлечет, но если вы застрахуете автомобиль на сумму, скажем, на 30% ниже среднерыночной, при серьезном ущербе или угоне вы и получите от страховой компании на 30% меньше.

Пример

Предположим, вы купили авто, заплатив за него 820 000 руб. А застраховали машину на 600 000 руб. Попали в мелкое ДТП, сумма ущерба оценена в 15 000 руб. А страховая компания выплачивает вам 10 950 руб.

Вы удивляетесь, выставляете претензии страховой компании и… оказываетесь в проигрыше.

Как было сказано выше, если максимальный зазор между страховой стоимостью и реальной среднерыночной не превышает 10%, то беспокоится нечего. В противном случае вступает в силу принцип пропорционального страхования.

«Если в договоре страхования имущества или предпринимательского риска страховая сумма установлена ниже страховой стоимости, страховщик при наступлении страхового случая обязан возместить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости».