Ответы на часто задаваемые вопросы

Вопрос №1: Как укреплять, улучшать финансовое положение предприятия? Существуют ли какие–либо методы по этой части? На что следует ориентироваться при решении данного вопроса?

Для этой цели разрабатывается целый спектр мероприятий по трем ключевым направлениям. Первое: по увеличению прибыли, уставного капитала (УК). Второе: по повышению эффективности инвестиционных вложений, управлению активами. Третье: по привлечению, рациональному формированию, использованию заемного капитала.

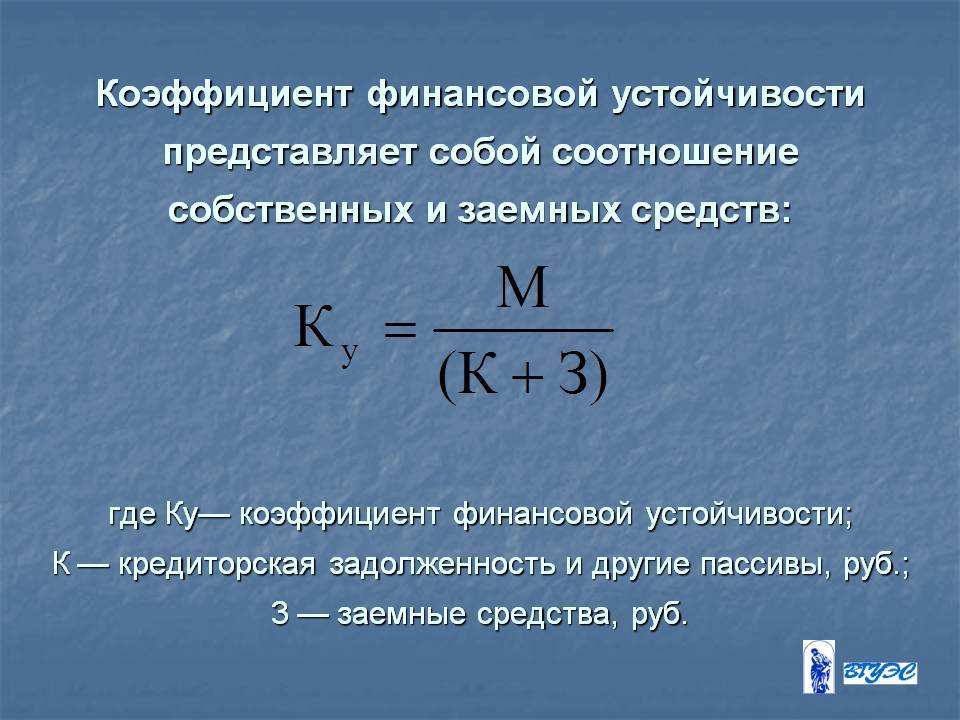

При оптимизации капитала могут применяться разные подходы финансирования активов. Например, консервативный, когда финансирование производится по большей части за счет своего капитала. Он позволяет добиться максимально высокого коэффициента финансовой устойчивости (КФУ).

При умеренном подходе финансирование осуществляется в соотношении 75-80% собственного капитала, а остальное – за счет займа (в основном долговременного, а в ряде случаев и кратковременного). Таким путем можно прийти к некоему срединному, допустимому уровню стабильности.

Наконец, агрессивный подход, при котором процент собственного капитала в финансировании снижен до 50%, что позволяет работать лишь с малыми размерами своего капитала.

Какие бывают коэффициенты финансовой устойчивости предприятия

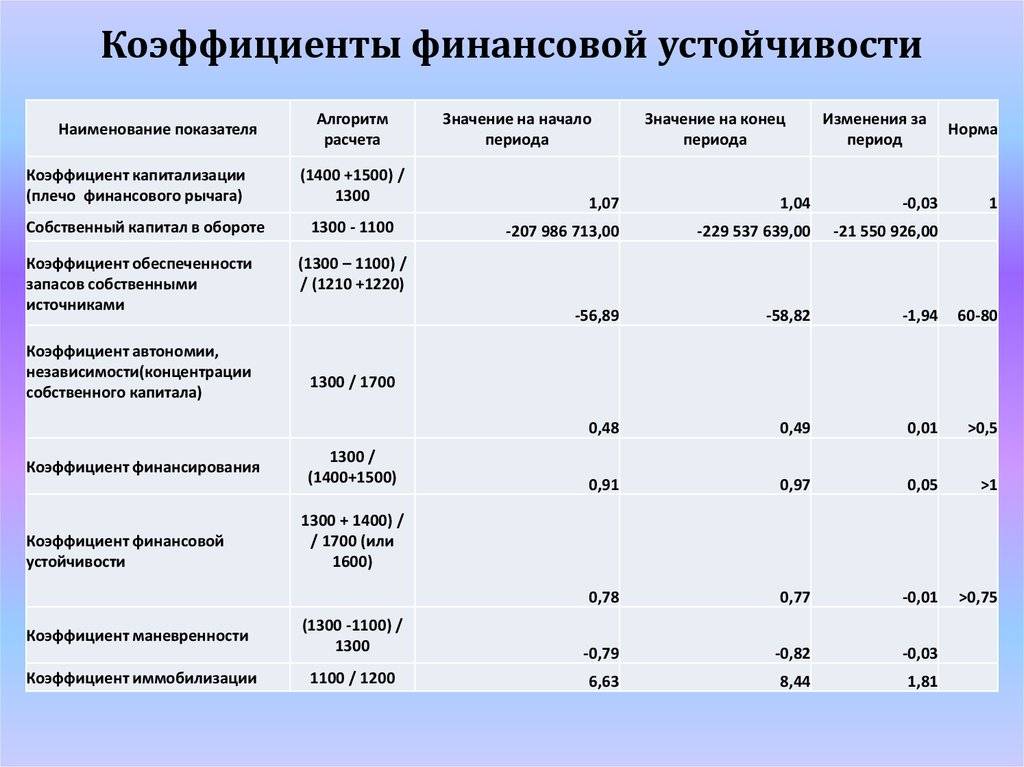

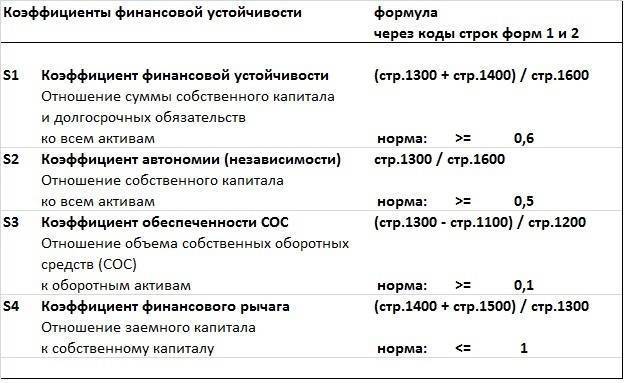

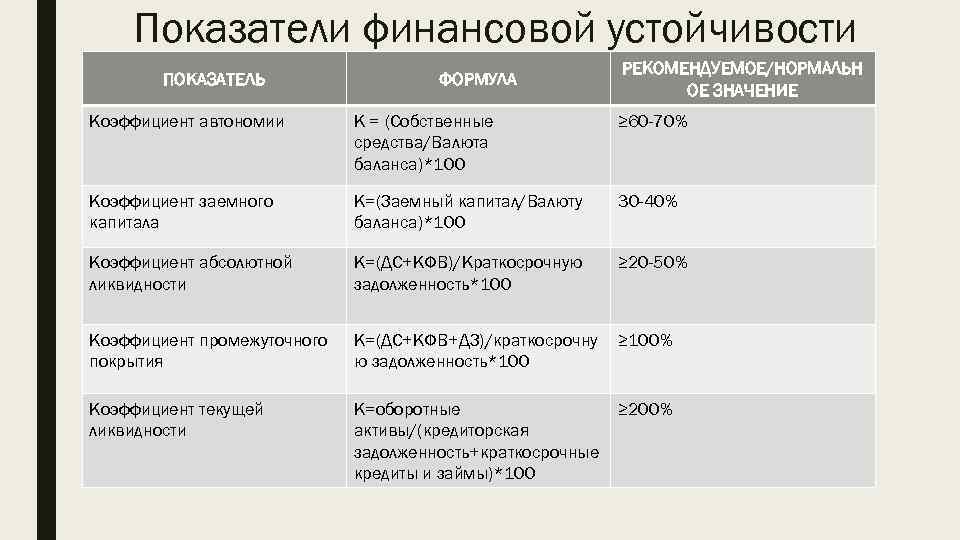

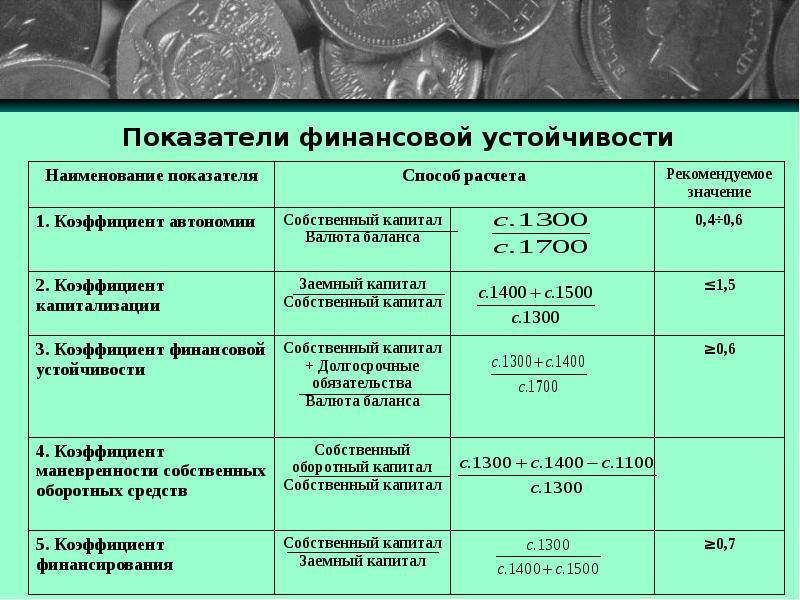

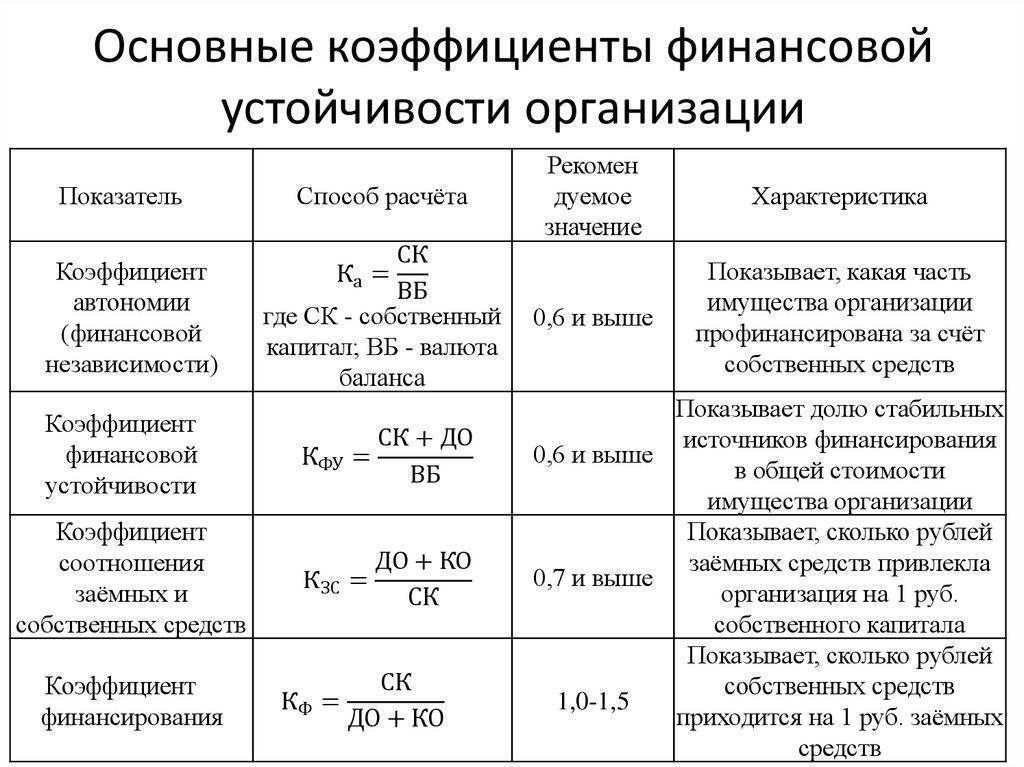

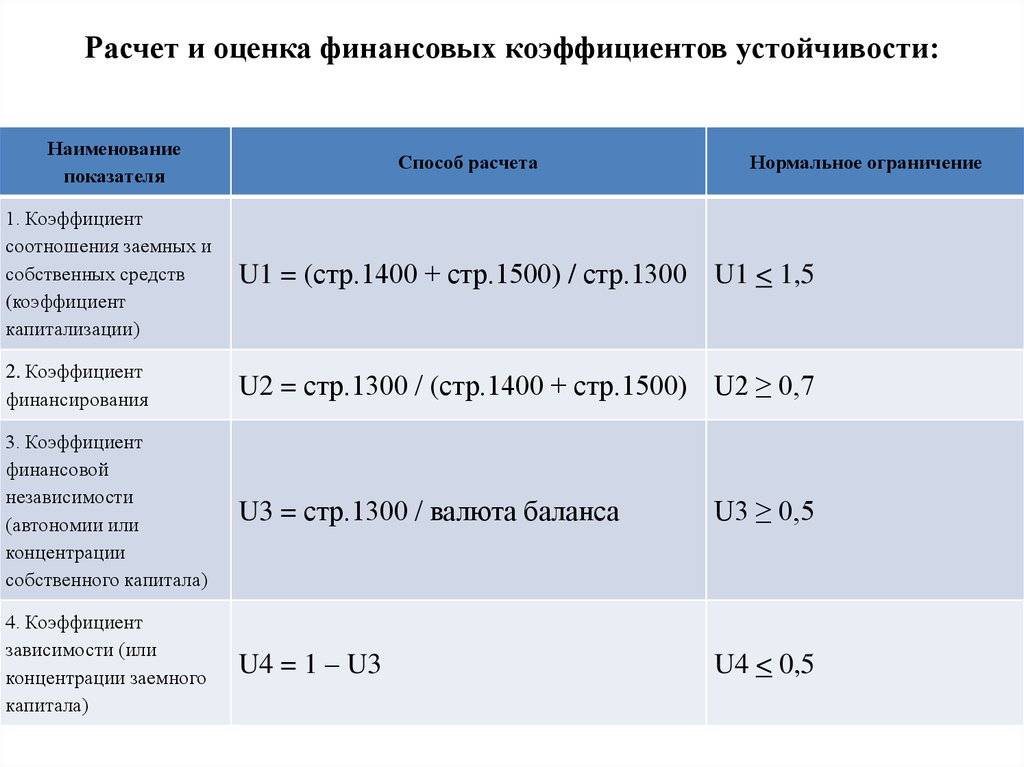

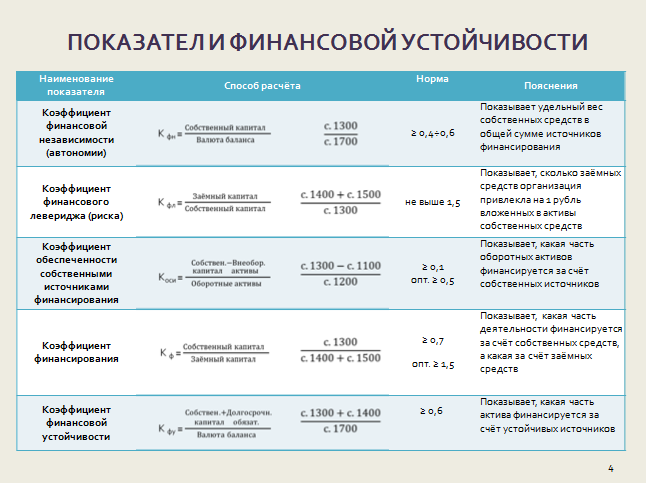

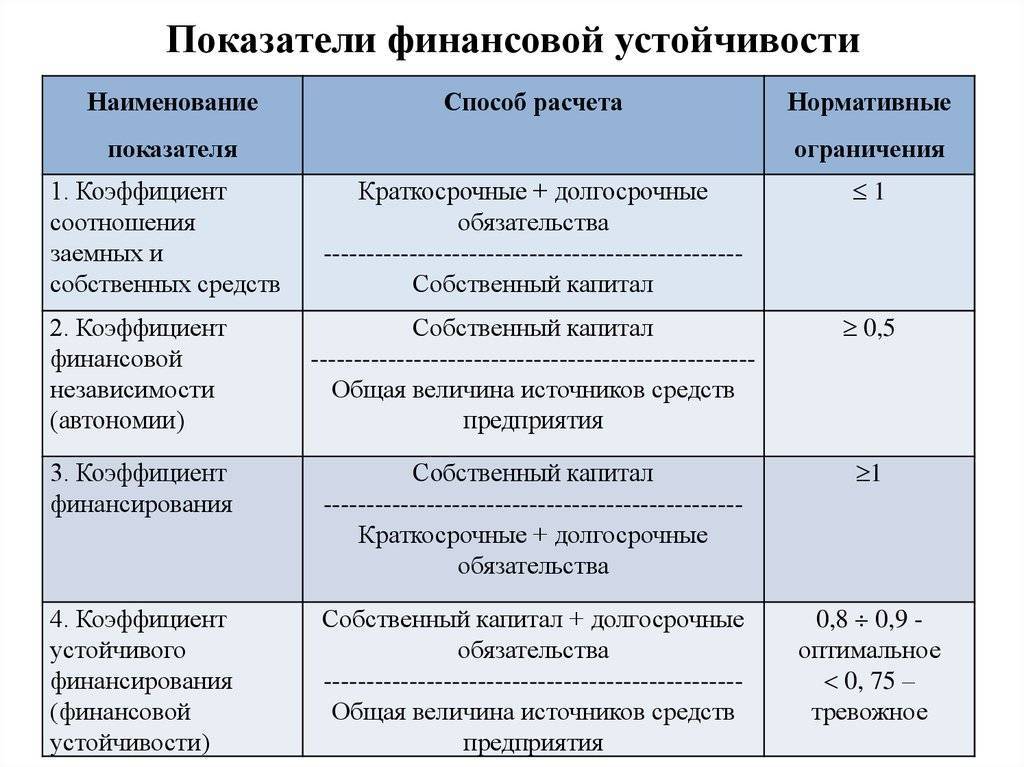

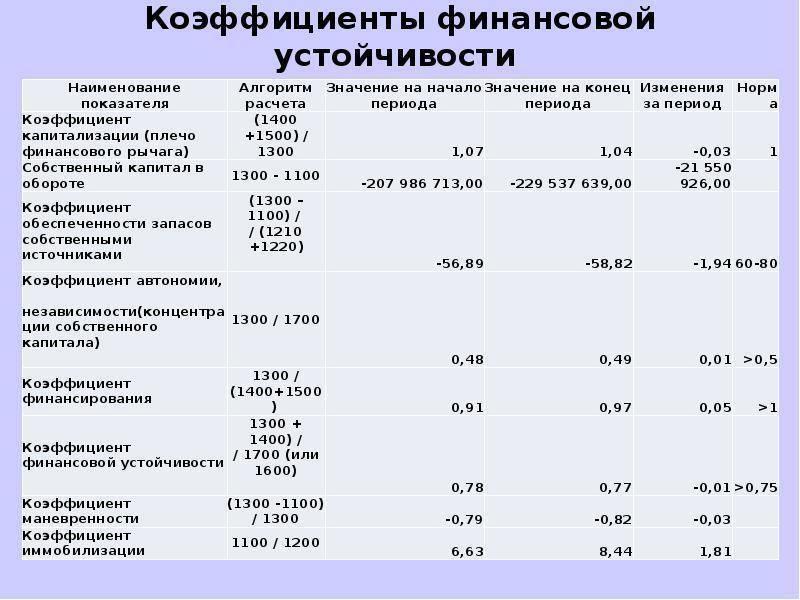

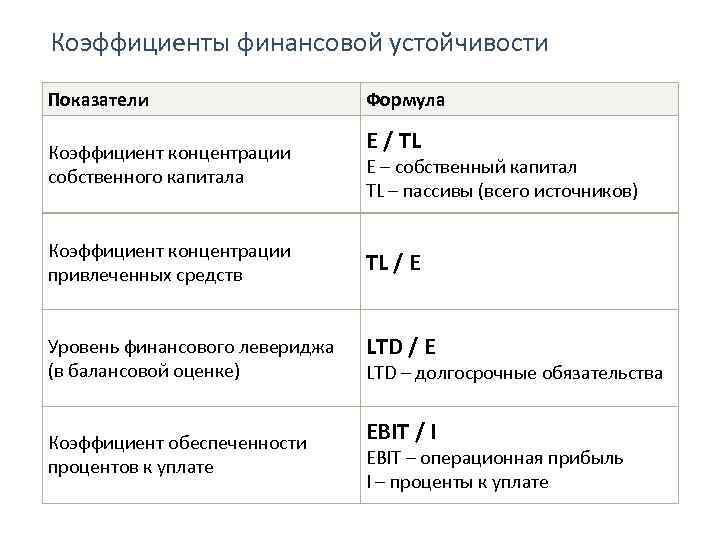

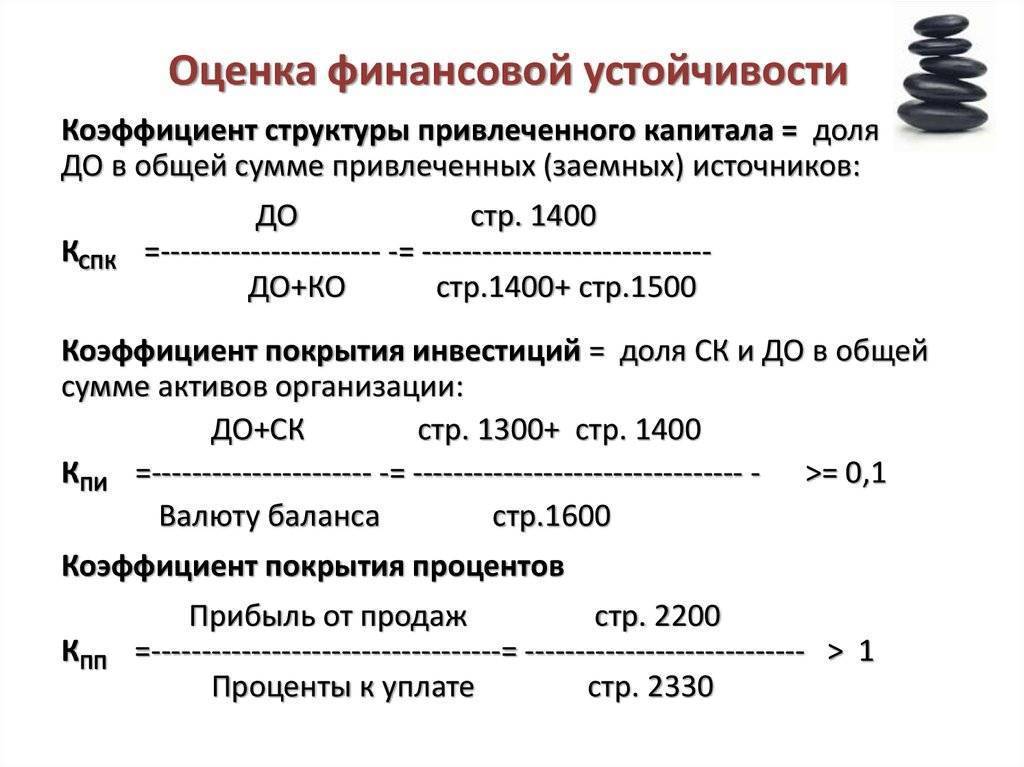

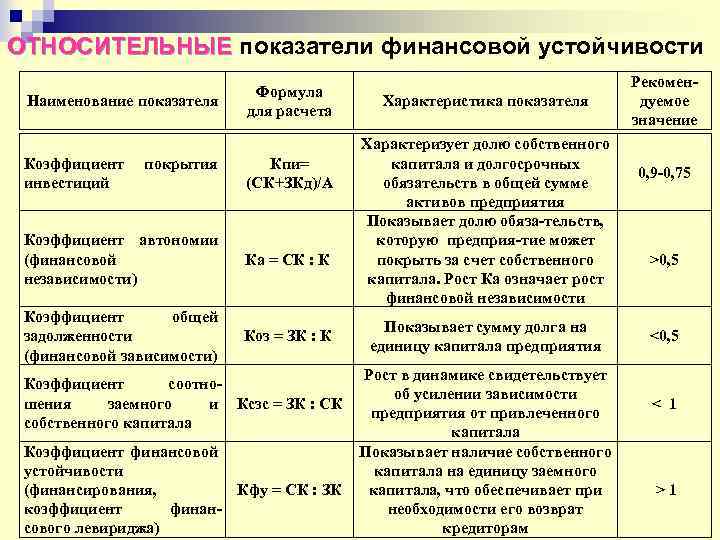

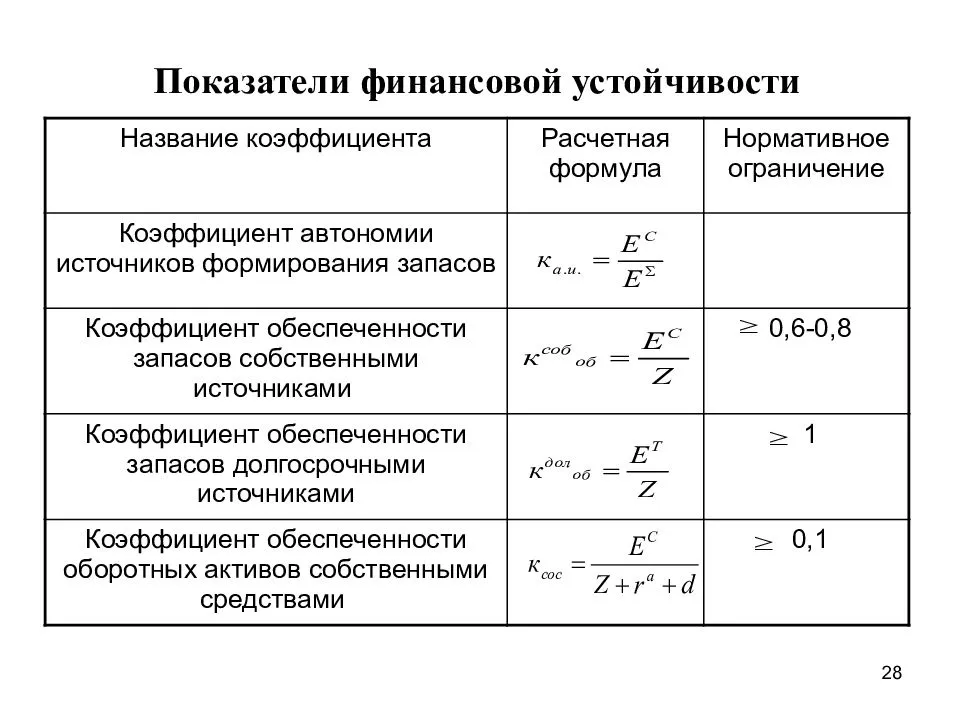

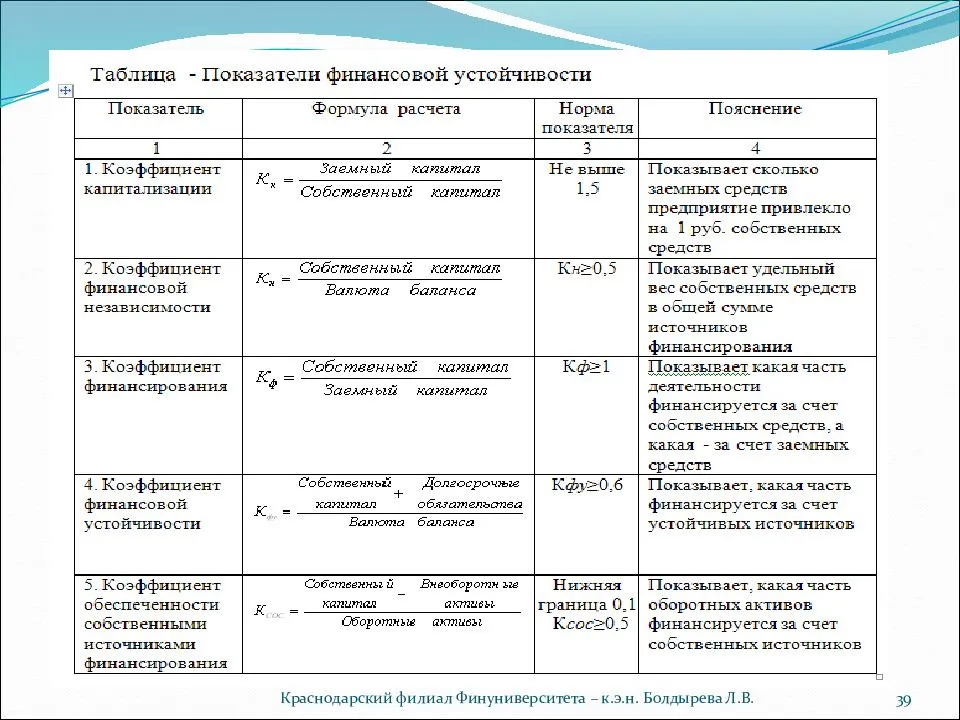

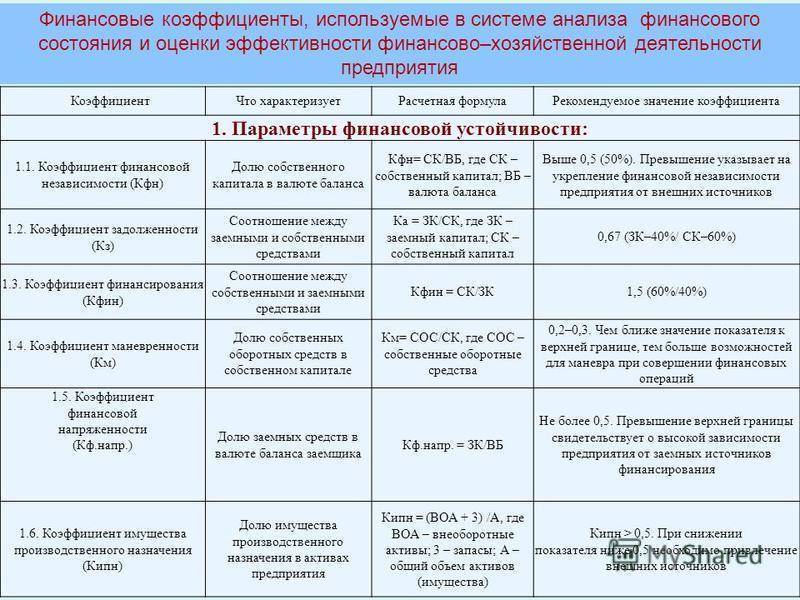

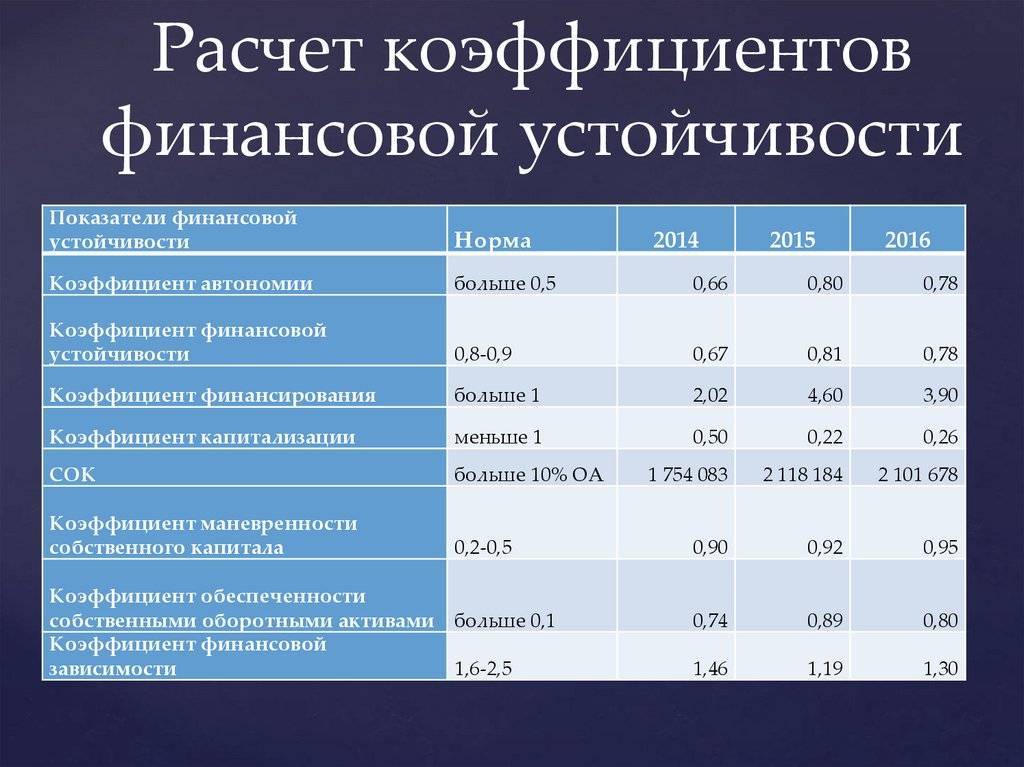

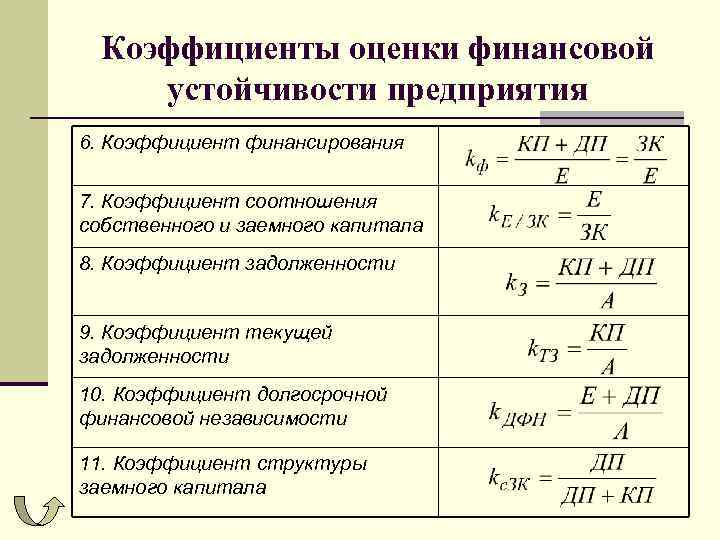

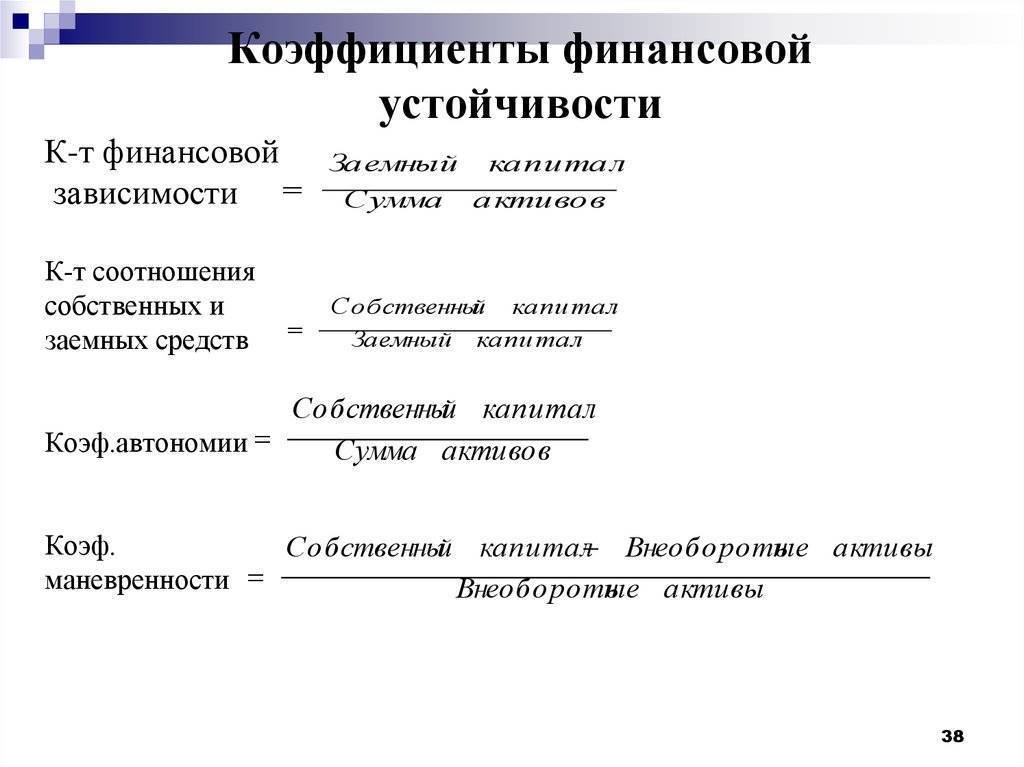

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

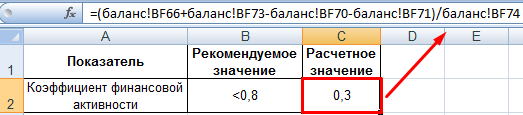

Коэффициент финансовой активности: формула по балансу в Excel

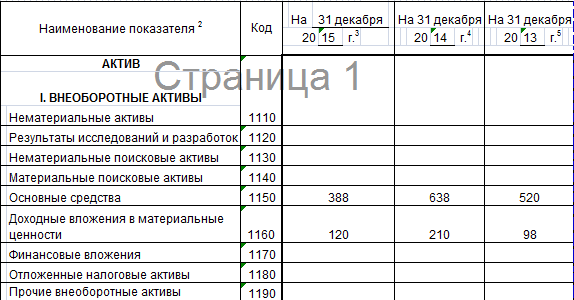

Предприятие составляет баланс в Excel.

Необходимо рассчитать на конец 2015 года. Развернутая формула (без «привязки» к номерам строк баланса):

Коэфф.фа = (ДО + КО – Зу – Дбп – Ооб) / П.

По новому балансу (по номерам строк):

Коэфф.фа = (стр. 1400 + стр. 1500 – Зу – стр. 1530 – стр. 1540) / стр. 1700.

- ДО (стр. 1400) – долгосрочные обязательства (итого по разделу 4);

- КО (стр. 1500) – краткосрочные обязательства (итого по разделу 5);

- Зу – задолженность перед учредителями (в старой форме – код 630, кредиторская задолженность, которая раскрывается в пояснениях);

- Дбп (стр. 1530) – доходы будущих периодов;

- Ооб (стр. 1540) – оценочные обязательства.

Так как баланс есть в Excel, для анализа финансового состояния предприятия можно создать отдельную таблицу в новой книге (на новом листе). Коэффициент финансовой активности рассчитывается просто: в формулу подставляются данные из бухгалтерской отчетности с помощью ссылок на ячейки с нужными значениями.

Значение показателя – 0,3. А обязательства в структуре капитала занимают лишь около 30%. Финансовая устойчивость компании высока, но прибыльность низкая. Предприятию следует найти оптимальное соотношение между собственным и заемным капиталом.

Значения коэффициента могут корректироваться в зависимости от отрасли. При оценке финансового состояния бизнеса рассматривается тенденция и динамика изменения показателя финансовой активности. Плюс производится расчет рентабельности, ликвидности, оборачиваемости и других показателей.

Источники информации

Документы, в которых можно получить нужные данные, выбираются в зависимости от целей анализа и показателей, которые нужно рассчитать. Наиболее доступна отчетность бухгалтера. Необходимо смотреть на:

- структуру активов;

- источники их финансирования;

- динамику изменения показателей.

На основании этих данных можно понять, какие решения принимает руководитель. Например, если в бухгалтерской отчетности видно, что стоимость внеоборотных активов растет, а число краткосрочных кредитов увеличивается, значит, руководитель выбирает неправильные источники финансирования.

Если компания анализирует собственную бухгалтерию, он может быть уверен в ее достоверности и надежности. Однако если требуется оценить другое предприятие, нужно понимать, что бухгалтерия не обязательно покажет реальное положение дел. В этом случае стоит учитывать другие источники.

Управленческая отчетность

Управленческая отчетность подходит только для анализа собственной компании. Ведь эти данные недоступны посторонним лицам

При изучении управленческой отчетности важно смотреть не на конкретные показатели, а на их связь. Например, в компании отмечено сокращение продаж и в этом же периоде – растет дебиторская задолженность

В будущем это может привести к отсутствию средств на взносы по кредитам, ведь продажи не принесут прибыли в нужном объеме.

Значения показателей характеризуются типами финансовых ситуаций

Рассмотрим разные ситуации, в которых может быть предприятие, в зависимости от значений абсолютных показателей. После расчётов необходимо сделать анализ согласно типам финансовой ситуации.

Показатель финансовой ситуации предприятия по присутствию собственных оборотных активов, который рассчитывается как СОС – ЗЗ, может иметь следующие значения:

- если показатель ≥ 0, то это говорит об абсолютной независимости;

- если показатель < 0, то это может говорить о нормальной независимости, неустойчивом либо кризисном состоянии.

Показатель наличия функционирующего капитала предприятия, который рассчитывается, как ФК – ЗЗ, принимает следующие значения:

- если показатель ≥ 0, то это может говорить об абсолютной либо нормальной независимости;

- если показатель < 0, то это может говорить о неустойчивом либо кризисном состоянии.

Соответственно, и показатель суммарного объёма основных источников, из которых формируются запасы и затраты, рассчитывается по формуле ОИ – ЗЗ и показывает следующее:

- если показатель ≥ 0, то это может говорить об абсолютной, нормальной независимости либо о неустойчивом состоянии предприятия;

- если показатель < 0, то это говорит о кризисном состоянии.

Теперь рассмотрим, что же означают понятия абсолютной, нормальной независимости, а также неустойчивого и кризисного состояния.

МЕТОДЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ КОМПАНИИ

Для управления финансовой устойчивостью используют различные методы. Выбор методов зависит от факторов хозяйственной деятельности и финансового положения конкретной компании.

Основные факторы, влияющие на устойчивость финансового положения компании:

• динамика выручки;

• рентабельность бизнеса;

• эффективность использования финансовых ресурсов в качестве источников финансирования активов компании.

Руководство и менеджмент компании могут воздействовать на эти факторы с помощью следующих методов:

1. Увеличение объема финансовых ресурсов компании при сохранении эффективности их использования. Это приведет к тому, что абсолютные показатели финансовой устойчивости вырастут, а относительные останутся на том же уровне.

2. Повышение эффективности использования финансовых ресурсов компании без увеличения их объемов. При этом методе абсолютные показатели финансовой устойчивости не меняются, а относительные показатели снижаются.

3. Увеличение объема финансовых ресурсов компании с одновременным повышением эффективности их использования. В этом случае абсолютные показатели финансовой устойчивости вырастут, относительные показатели снизятся.

4. Увеличение эффективности использования финансовых ресурсов компании с уменьшением их объемов. Такой подход приведет к снижению абсолютных показателей финансовой устойчивости и росту относительных показателей.

5. Уменьшение объема финансовых ресурсов компании при неизменной эффективности их использования. Данный метод приведет к снижению абсолютных показателей финансовой устойчивости и росту относительных показателей.

На практике эти методы реализуются через принятие оперативных управленческих решений по итогам оценки динамики финансовой устойчивости компании и анализа ее показателей.

ПРИМЕР

Компании для развития бизнеса нужно приобрести новую производственную линию стоимостью 24 000 тыс. руб. Для этих целей она может использовать три варианта финансирования:

1) оформить кредит в банке сроком на 1 год и приобрести за счет кредита производственную линию;

2) приобрести линию на условиях лизинга сроком на 2 года;

3) привлечь соинвесторов и оформить на них векселя с погашением через 3 года.

Выбор того или иного варианта финансирования скажется на балансе компании следующим образом.

1. При приобретении производственной линии в кредит внеоборотные активы вырастут на 24 000 тыс. руб. с одновременным ростом краткосрочных обязательств на эту же сумму.

2. При оформлении производственной линии в лизинг внеоборотные активы, как и краткосрочные обязательства, не увеличатся, если она будет находиться до конца срока выкупа на балансе лизингодателя. Прибыль компании будет при этом ежеквартально уменьшаться на сумму лизинговых платежей, так как они войдут в операционные затраты, что приведет к снижению собственного капитала.

3. При оформлении производственной линии в лизинг при условии, что она сразу передается на баланс лизингополучателя, внеоборотные активы вырастут с одновременным ростом краткосрочных обязательств компании на те же 24 000 руб.

4. При покупке производственной линии за счет выдачи векселей инвесторам в активе баланса увеличится сумма внеоборотных активов на 24 000 руб. с одновременным увеличением суммы долгосрочных обязательств на эту же сумму.

На основании перечисленного влияния вариантов покупки можно сделать вывод, что с точки зрения поддержания финансовой устойчивости компании наиболее предпочтительны варианты покупки производственной линии за счет выдачи векселей или оформления лизинга при условии ее нахождения на балансе лизингодателя.

Варианты с использованием кредита или лизинга на условиях нахождения линии на балансе лизингополучателя приведут к снижению финансовой устойчивости компании.

РЕЗЮМЕ

- Управление финансовой устойчивостью компании базируется на трех основных принципах: целевая ориентация, системность и комплексность.

- Оценка абсолютных показателей финансовой устойчивости, расчет относительных показателей финансовой устойчивости, анализ динамики структуры баланса — это инструменты, на которых основывается управление финансовой устойчивостью компании.

- Методы управления финансовой устойчивостью заключаются в разработке и реализации управленческих решений, воздействующих на объем используемых компанией финансовых ресурсов и эффективность их использования.

Нормативное значение КОФН

Итак, реальное значение КОФН, рассчитанное по формуле, показывает, что именно такую долю активов предприятие сможет покрыть своими силами, а оставшуюся часть – за счет дополнительных заемных средств. Принято считать, что для целей определения финансовой независимости предприятия значение КОФН, полученное при калькуляции, должно равняться 0,5.

Чем оно ниже, тем больше зависимость предприятия от внешних финансовых источников, тем меньше его финансовая стабильность. И наоборот, чем выше КОФН (больше 0,5), тем больше вероятность того, что предприятие загасит долги своими силами, из собственных средств. Высокий показатель КОФН свидетельствует о самостоятельности, полной независимости предприятия.

Между тем следует обратить внимание на тот факт, что указанный норматив является некой критической, хотя и условной точкой отсчета. Принятие данного значения (0,5) за норму объясняется следующим

Во-первых, показатель КОФН, равный как минимум 0,5, а оптимально – 0,6 либо 0,7, принимается за норму именно в российской практике. Он показывает, что, если вдруг кредиторы заявят о взыскании долгов, то предприятие всегда сможет продать часть имущества, сформированного за счет своих источников финансирования. Речь идет о продаже половины имущества. Причем с тем акцентом, что данная продажа будет возможной в любом случае, даже если оставшаяся часть имущества на этот момент окажется неликвидной.

Во-вторых, норматив является общепринятым, но условным, потому что понятие «норма» для каждой отрасли может быть своей. В этой связи принято анализировать полученное значение КОФН более углубленно, путем сравнения его со средним значением по отрасли, в которой предприятие осуществляет деятельность.

Коэффициенты рыночной устойчивости

- Коэффициент капитализации

- Коэффициент маневренности

- Коэффициент маневренности собственных средств

- Коэффициент обеспеченности материальных запасов собственными средствами

- Коэффициент обеспеченности собственными средствами

- Коэффициент финансирования

- Соотношение дебиторской и кредиторской задолженности

- Коэффициент краткосрочной задолженности

- Коэффициент привлечения средств

- Коэффициент реальной стоимости имущества

- Коэффициент имущества производственного назначения

- Коэффициент мобильности всех средств

- Коэффициент мобильности оборотных средств

- Коэффициент соотношения мобильных и иммобилизованных средств

- Коэффициент структуры долгосрочных вложений

- Коэффициент прогноза банкротства

Рискованные коэффициенты финансовой устойчивости организации

Обратите внимание! Если значение коэффициента больше 0,95, это может свидетельствовать о том, что компания не использует все доступные возможности для расширения бизнеса, которые могут быть предоставлены за счет «быстрых» источников финансирования. Очень часто такая кредитная политика компании (не привлекать краткосрочные займы) свидетельствует о неэффективном управлении

Если коэффициент финансовой устойчивости опустился ниже 0,75, это должно послужить для компании очень тревожным сигналом. Такая ситуация может говорить о возникновении риска хронической неплатежеспособности компании, а также ее попадания в финансовую зависимость от кредиторов.

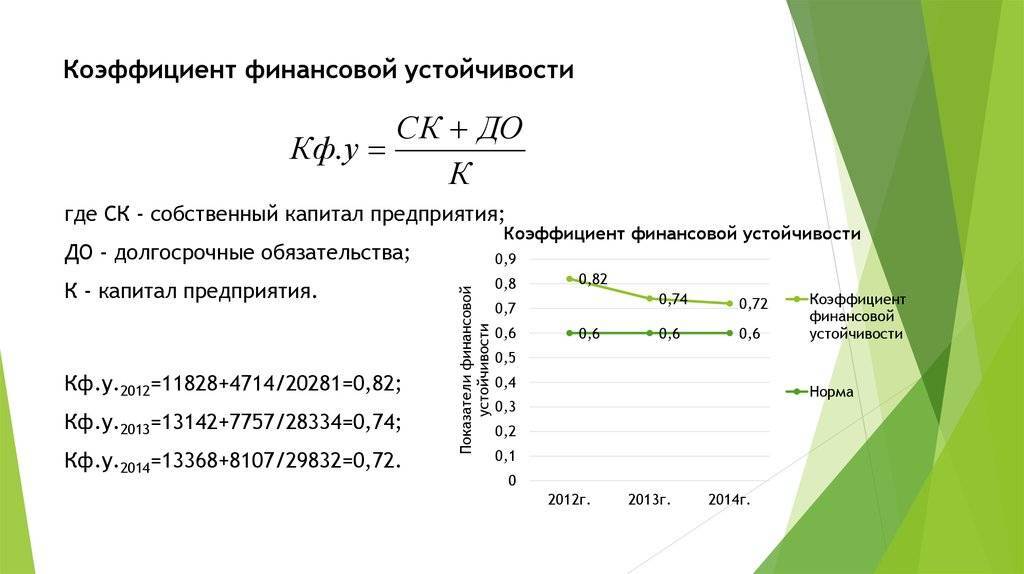

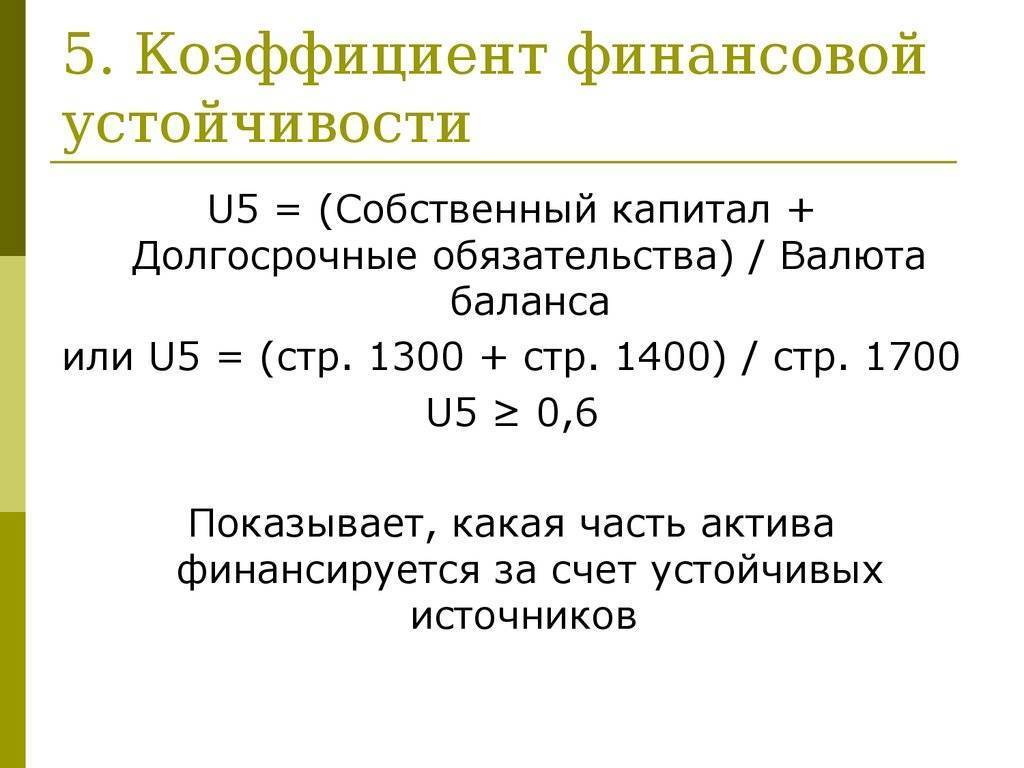

Что показывает коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости демонстрирует, насколько активы компании профинансированы за счет надежных и долгосрочных источников. Т. е. показывает долю источников для финансирования своей хоздеятельности, которые компания может привлечь на добровольной основе.

Анализируя коэффициент финансовой устойчивости, формула которого будет приведена чуть ниже, можно сказать, что чем ближе его значение к 1, тем стабильнее положение компании, поскольку доля долговременных источников финансирования гораздо выше, чем краткосрочных. Идеальное значение, равное 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, что, однако, не всегда экономически правильно.

Коэффициент финансовой устойчивости — формула по балансу (данные из формы 1):

Кфину = (стр. 1300 + стр. 1400) / стр. 1700.

Если расшифровать показатели строк, формула будет выглядеть так:

Кфину = (Ксоб + Обдс) / Побщ,

где: Кфину — коэффициент финустойчивости;

Ксоб — собственный капитал, включающий имеющиеся резервы;

Обдс — долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

Побщ — итого по пассивам (иначе — валюта баланса).

Поскольку значение строки 1700 баланса складывается из суммарных значений строк 1300, 1400 и 1500, а стр. 1500 — это краткосрочные обязательства, можно говорить о том, что коэффициент, приближенный к 1, показывает, насколько мало привлечено компанией краткосрочных займов. Низкая доля краткосрочных заимствований как раз и называется финансовой устойчивостью.

Вы сможете беспроблемно читать баланс своего предприятия, если изучите нашу статью «Как читать бухгалтерский баланс (практический пример)?».

Коэффициент финансовой независимости – определение

Коэффициент финансовой независимости – финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Исходные данные для расчета содержит бухгалтерский баланс организации.

Коэффициент финансовой независимости рассчитывается в программе ФинЭкАнализ в блоке Балльная оценка финансовой устойчивости.

Скачать программу ФинЭкАнализ

Коэффициент финансовой независимости – что показывает

Коэффициент финансовой независимости показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента. Чем выше значение коэффициента, тем с вероятнее организация погасит долги за счет собственных средств

Чем выше показатель, тем выше финансовая независимость предприятия.

Коэффициент финансовой независимости – формула

Общая формула расчета коэффициента:

Формула расчета по группам активов и пассивов:

где

- А1 – наиболее ликвидные активы;

- А2 – быстрореализуемые активы;

- А3 – медленно реализуемые активы;

- А4 – труднореализуемые активы;

- П4 – капитал и резервы.

Формула расчета по данным старого бухгалтерского баланса:

где стр.490, стр.700 – строки бухгалтерского баланса (форма №1)

Формула расчета по данным нового бухгалтерского баланса

Коэффициент финансовой независимости – значение

Нормативное ограничение Кфн > 0.5. Чем выше значение коэффициента, тем лучше финансовое состояние компании. Для углубленного финансового анализа значение этого коэффициента сравнивают со средними значениями по отрасли, к которой относится анализируемое предприятие.

Близость этого значения к единице говорит о сдерживании темпов развития предприятия. Отказавшись от привлечения заемного капитала, организация лишается дополнительного источника финансирования прироста активов (имущества), за счет которых можно увеличить доходы.

Вместе с тем это уменьшает риски ухудшения финансовой состоятельности при неблагоприятном развитии ситуации.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.286 | 0.295 | 0.260 | 0.227 | 0.203 | 0.186 | 0.172 | 0.276 | 0.238 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.418 | 0.310 | 0.256 | 0.225 | 0.243 | 0.232 | 0.249 | 0.248 | 0.248 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.296 | 0.283 | 0.212 | 0.257 | 0.276 | 0.303 | 0.252 | 0.205 | 0.321 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.368 | 0.290 | 0.309 | 0.320 | 0.292 | 0.298 | 0.351 | 0.331 | 0.383 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.520 | 0.493 | 0.436 | 0.420 | 0.446 | 0.432 | 0.438 | 0.445 | 0.440 |

| Все организации | 0.475 | 0.424 | 0.372 | 0.366 | 0.386 | 0.382 | 0.381 | 0.375 | 0.398 |

Значения таблицы рассчитаны на основании данных Росстата

Типы устойчивости

Рассматриваемый показатель классифицируется по степени устойчивости. Она может быть абсолютной, средней, кризисной. В зависимости от типа устойчивости компания определяет способы повышения эффективности деятельности.

Вопрос: Каков порядок предоставления участником ВЭД сведений, подтверждающих финансовую устойчивость участника ВЭД?Посмотреть ответ

Абсолютная устойчивость

Абсолютная устойчивость может быть установлена в том случае, если размер МПЗ превышает размер собственных оборотных средств, а также банковских займов под эти ценности. При этом учитываются кредиты под отгруженную продукцию и кредиторские долги, зачтенные банковским учреждением при кредитовании. Затраты покрываются в этом случае за счет собственных оборотных средств. Рассматриваемый уровень устойчивости характеризуется повышенной платежеспособностью. Компания независима от кредиторов.

Вопрос: Какие существуют аналитические возможности у консолидированной отчетности для характеристики финансовой устойчивости?Посмотреть ответ

Абсолютная устойчивость – явление редкое, особенно в странах СНГ. Она отвечает следующему условию:

Запасы < собственные оборотные средства

Соотношение отображает, что запасы полностью покрываются СОС. Это значит, что компания совершенно независима от сторонних кредиторов.

К СВЕДЕНИЮ! Нужно сказать, что абсолютный показатель устойчивости – не всегда положительное явление. Иногда оно обозначает, что компания не желает искать эффективные внешние источники финансирования.

Нормальная устойчивость

Нормальная устойчивость может быть установлена в том случае, если показатели размера материально-производственных ресурсов и размер собственных оборотных средств/кредитов тождественны. При этом учитывается кредиторский долг, который зачтен банковским учреждением при кредитовании. Затраты предприятия покрываются за счет собственного оборотного капитала и долгосрочных займов. Компания с таким показателем устойчивости характеризуется стандартной платежеспособностью, результативной производственной деятельностью. Данное состояние гарантирует платежеспособность. Нормальная устойчивость соответствует этому условию:

Запасы = средства компании + заемные средства

Данное положение свидетельствует о том, что предприятие для покрытия своих затрат использует разные источники финансирования. Применяются и собственные, и заемные средства.

Неустойчивое положение

Неустойчивое положение говорит о том, что платежеспособность компании нарушена. Одновременно есть возможность обеспечить тождественность между имеющимися средствами и обязательствами. Для этого можно задействовать источники финансирования, которые уменьшат напряженное финансовое состояние. К примеру, можно взять кредит для увеличения объема оборотных средств, использовать фонды накопления. Затраты покрываются за счет собственного оборотного капитала, а также займов долгосрочного (со сроком погашения от года) и краткосрочного (до года) характера.

Компания с неустойчивым положением характеризуется недостаточной платежеспособностью, привлечением средств кредиторов. Однако сохраняется шанс на улучшение положения. НП соответствует следующему условию:

Запасы = собственные средства + заемные средства + источники, которые позволяют уменьшить финансовую напряженность

К источникам, снижающим напряженность, можно отнести:

- Временно свободные средства.

- Резервы средств.

- Фонды экономического стимулирования.

- Займы.

Наличие неустойчивости – это допустимый параметр в том случае, если объем кредитов и займов не превышает общей стоимости производственных запасов.

Кризисное положение

Кризисное положение позволяет установить повышенный риск банкротства. В рассматриваемом случае размер МПЗ превышает размер СОС и займов. Затраты могут покрываться самыми разными источниками. Кризисное положение означает неплатежеспособность компании и ее близость к банкротству.

Основная характеристика КП – невозможность покрыть долги компании задолженностями дебиторов и ценными бумагами. Рассмотрим условие кризисного положения:

Запасы > оборотные средства фирмы + заемные средства

ВАЖНО! При кризисном положении имеет смысл оптимизировать структуру пассивов и уменьшить затраты

Для чего нужен анализ

Первая причина проанализировать финансовую устойчивость – для формирования дальнейшей управленческой стратегии. Если собственник будет правильно оценивать состояние своей фирмы, ему будет легче поставить перед ней цели и долгосрочные планы. Вот какие задачи решает анализ:

- выявляются нарушения в работе компании, анализируются их причины и способы устранения;

- ищутся способы улучшения работы;

- повышается эффективность и рациональность использования ресурсов;

- составляется прогноз, какой будет деятельности компании, если руководство не внесет изменения в работу.

Однако можно оценить финансовую устойчивость не только своей компании. Например, фирма решила запустить новую линейку товаров. Для их производства нужно найти поставщиков сырья. При выборе поставщика придется учитывать и его стабильность. Это необходимо, чтобы спрогнозировать, не закроет ли свою фирму, не станет ли банкротом, сможет ли соблюдать условия партнерства.

Топ-3 коэффициента деловой активности

Переходим к рассмотрению трех самых важных коэффициента деловой активности (оборачиваемости). Отличие этой группы коэффициентов от группы коэффициентов Рентабельности заключается в том, что они показывают нефинансовую эффективность деятельности предприятия.

В данную группу показателей входит три коэффициента:

- Коэффициент оборачиваемости дебиторской задолженности,

- Коэффициент оборачиваемости кредиторской задолженности,

- Коэффициент оборачиваемости запасов.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Кем используются коэффициенты деловой активности?

Коэффициент оборачиваемости дебиторской задолженности используется генеральным директором, коммерческим директором, руководителем отдела продаж, менеджерами по продажам, финансовым директором и финансовыми менеджерами. Коэффициент показывает, как эффективно построено взаимодействие между нашим предприятием и нашими контрагентами.

Коэффициент оборачиваемости кредиторской задолженности используется в первую очередь для определения путей повышения ликвидности предприятия и интересен для собственников и кредиторов предприятия. Он показывает, сколько раз в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами.

Коэффициент оборачиваемости запасов может использоваться коммерческим директором, руководителем отдела продаж и менеджерами по продажам. Он определяет эффективность управления запасами на предприятии.

В таблице ниже представлена формула расчета трех самых важных коэффициентов деловой активности и их нормативные значения. В формуле расчета есть небольшой момент. Данные в знаменателе, как правило, берутся средними, т.е. складывается значение показателя на начало отчетного периода с конечным и делится на 2. Поэтому в формулах везде в знаменателе стоит 0,5.

Коэффициенты | Формула | Расчет | Норматив | |

| 1 | Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности | Кодз= стр.2110/(стр.1230нп.+стр.1230кп.)*0,5 | динамика |

| 2 | Коэффициент оборачиваемости кредиторской задолженности | Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности | Кокз= стр.2110/(стр.1520нп.+стр.1520кп.)*0,5 | динамика |

| 3 | Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов | Коз= стр.2110/(стр.1210нп.+стр.1210кп.)*0,5 | динамика |

Резюме

Подведем итоги топ-12 коэффициентов для финансового анализа предприятия. Условно мы выделили 4 группы показателей деятельности предприятия: Ликвидность, Финансовая устойчивость, Рентабельность, Деловая активность. В каждой группе мы определили топ-3 самых важных финансовых коэффициента. Полученные 12 показателей в полной мере отражают всю финансово-хозяйственную деятельность предприятия. Именно с расчета их стоит начинать финансовый анализ. Для каждого коэффициента приведена формула расчета, поэтому вам не составит трудностей посчитать его для своего предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

ПОДВОДИМ ИТОГИ

1. Оценка финансового состояния предприятия по итогам года включает анализ результатов деятельности, финансовых результатов и финансовых показателей.

2. Для оценки финансового состояния предприятия по итогам года используют горизонтальный и вертикальный анализ, сравнительный и факторный анализ, анализ финансовых коэффициентов.

3. Основой для анализа финансового состояния предприятия по итогам года служат данные баланса, отчета о прибылях и убытках, расчетные значения финансовых показателей.

4. Для наибольшего эффекта результаты анализа финансового состояния должны быть формализованы в письменном виде, включать цифровые данные, их интерпретацию, а также рекомендации по исправлению негативных тенденций в развитии бизнеса и финансовом состоянии компании.

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.