Авансовые платежи и НДС: счет 76.АВ

Предоплатой или авансом в деловой практике считается оплата, полученная продавцом в счет будущей поставки товаров, предстоящих услуг или работ, передачи имущественных прав. В программах семейства «1С» счет 76.АВ используется для отражения НДС с полученных авансов. По дебету счета 76.АВ отражают начисление НДС с полученных авансов, а по кредиту счета 76.АВ — вычет НДС с полученного аванса. Счет 76.АВ бухгалтерского учета предполагает ведение аналитического учета в разрезе покупателей, от которых поступил аванс. Кроме того, аналитический учет по счету 76.АВ ведется и по счетам-фактурам, выписанным покупателям на полученный аванс.

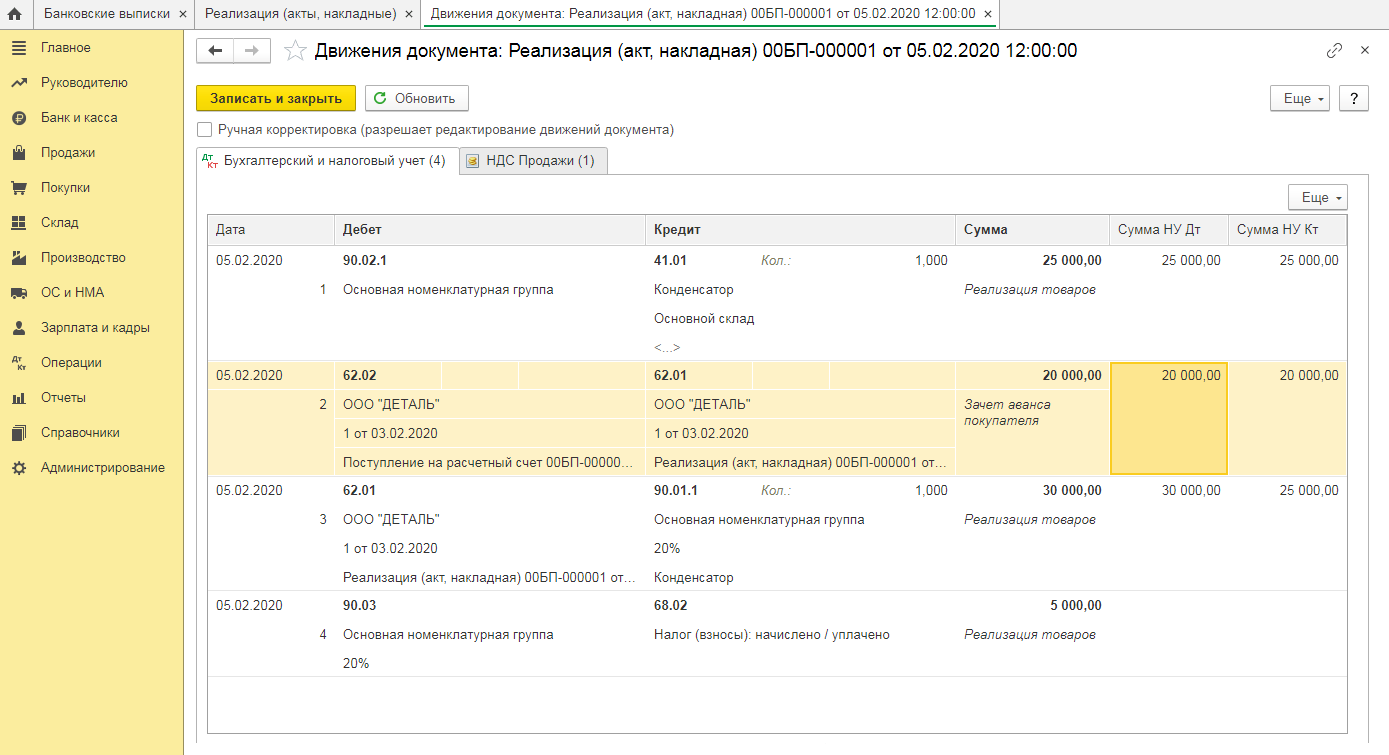

Бухгалтерские проводки будут таковы:

ДТ 51 КТ 622 — отражаем получение аванса в счет будущей поставки;

ДТ 76.АВ КТ 68НДС — отражаем начисление НДС с аванса;

ДТ 621 КТ 90-1 — отражаем выручку от реализации товара;

ДТ 90-2 КТ 41 — отражаем списание себестоимости проданного товара;

ДТ 90-3 КТ 68НДС — отражаем сумму НДС, начисленную с реализации.

После того как будет реализована вся продукция, предоплата будет зачтена в счет полной поставки:

ДТ 622 субсчет «Расчеты по авансам полученным» КТ621 — отражаем зачет полученного ранее аванса;

ДТ 68 НДС КТ 76.АВ — принимаем к вычету НДС с полученного аванса.

Единственное затруднение может возникнуть в связи с тем, что понятие «оплата» в НК РФ не раскрыто. Поэтому могут быть сомнения, считается ли предварительной оплатой получение в счет предоплаты не денежных средств, а товаров, работ или услуг.

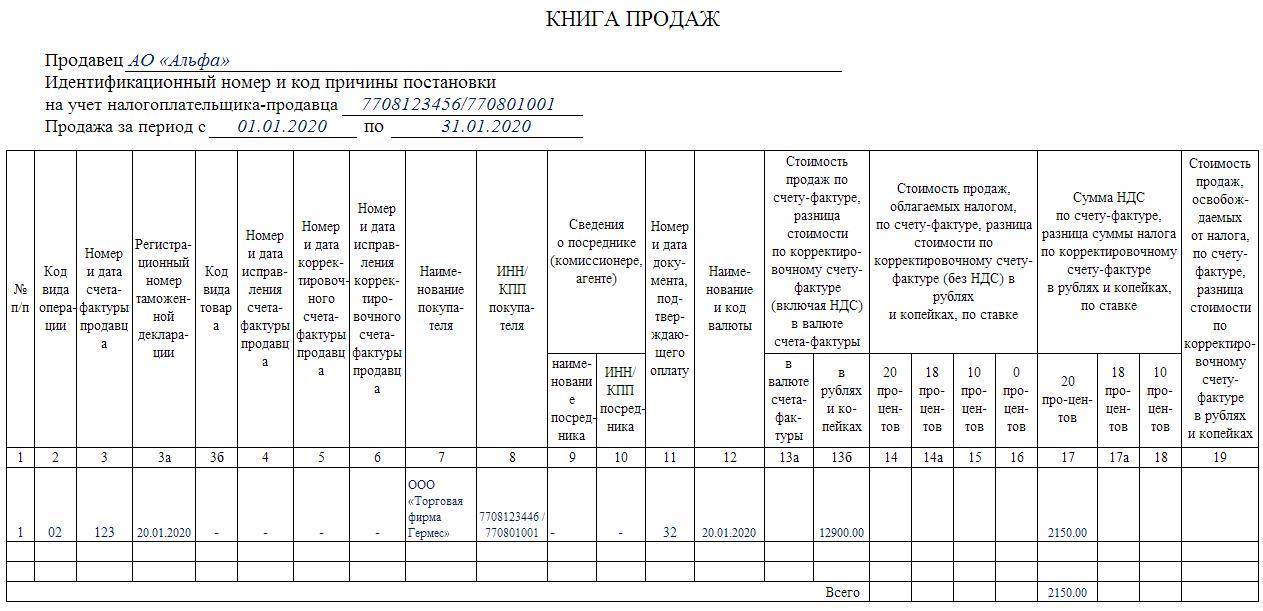

Однако в абзаце 2 пункта 17 Правил ведения книги продаж (утв. постановлением Правительства от 26.12.2011 № 1137), отмечено, что счета-фактуры на предоплату следует регистрировать в данной книге даже при расчетах в безденежной форме.

Подтверждение этому тезису можно найти в постановлении Пленума ВАС РФ от 30.05.2014 № 33. Здесь отмечено, что оплата считается произведенной даже в тех случаях, когда она выражена в неденежной форме. Зачеты встречных требований при этом тоже причисляются к данной категории платежей.

То есть поступление аванса, выраженного в неденежной форме, сопряжено с необходимостью исчисления НДС и уплаты его в бюджет.

Порядок исчисления НДС с полученного аванса

НДС с аванса необходимо исчислить на дату его принятия в соответствии с суммами полученной предоплаты с учетом налога (НК РФ, ст. 154, п.1; ст.167,п.1, пп. 2). Соответственно, в случае приема частичной предоплаты, то налог исчисляется исходя из полученных сумм на соответствующую им дату принятия денежных средств.

Исчисление налога происходит исходя из установленной налоговой ставке (18/118 или 10/110) по каждой отгрузке товара, по которой был перечислен аванс (НК РФ ст. 164 п.4).

В случае перечисления авансового платежа за поставу товаров (услуг, работ) единой суммой при налогообложении по разным ставкам налога, исчисление авансового платежа по НДС может быть затруднено.

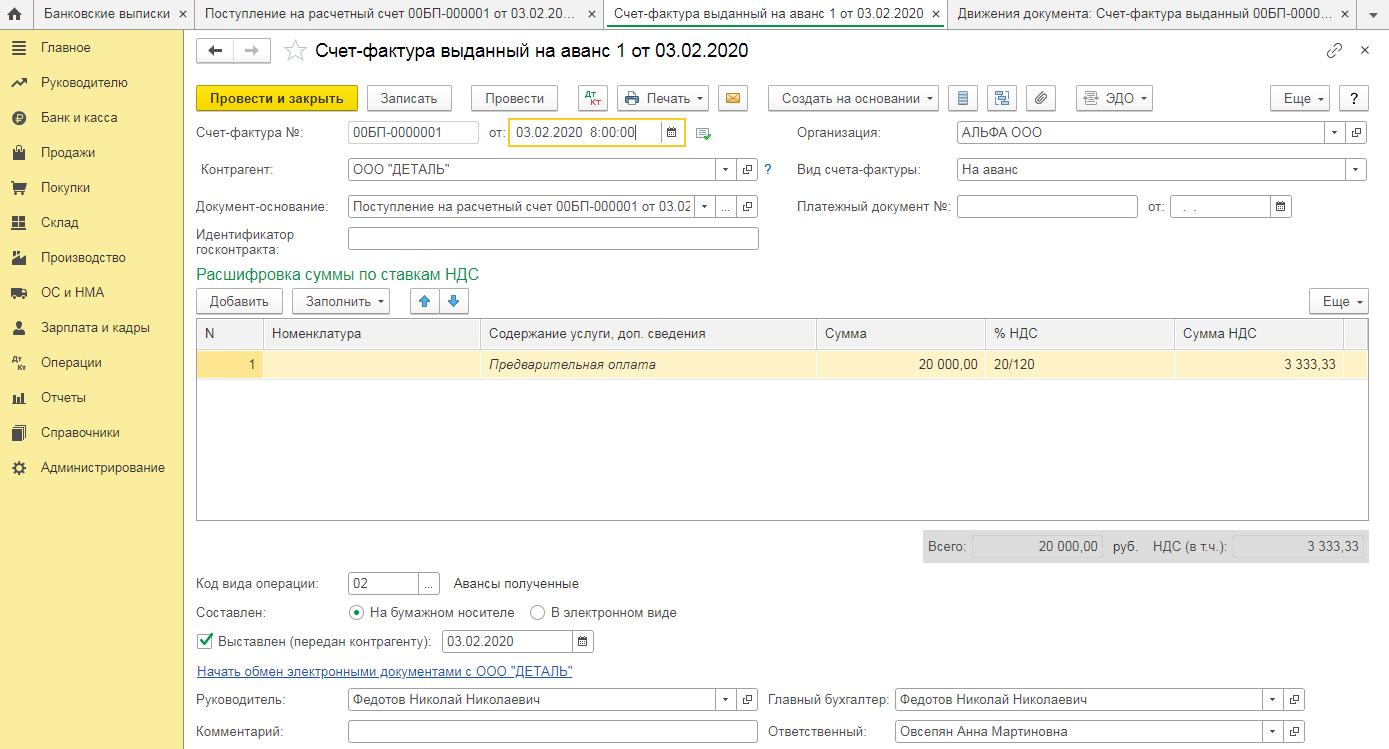

Сумма исчисленного НДС с аванса предъявляется продавцом покупателю в выставленной счет-фактуре на аванс не позднее 5 календарных дней с момента поступления денежных средств в счет предоплаты (НК РФ, ст.168, пп. 1,3).

Также к вычету может быть принята сумма уплаченного авансового НДС:

- продавцом, в случае отгрузки товаров (услуг, работ)(в соответствии с НК РФ ст.171, п.8) или же расторжении договора и возврате суммы авансов (НК РФ ст. 171, п.5).

- покупателем, в случае перечисления предоплаты в счет будущих поставок товаров (услуг, работ) (согласно НК РФ ст. 171, п.12).

Обращаем внимание! В случае уменьшения стоимости товаров, в счет которого был получен аванс образуется переплата, которая может быть признана предоплатой в счет предстоящей поставки. В этом случае исчисленный продавцом НДС с аванса будет принят им к вычету, на день, когда отгружается новая партия товаров (письмо Минфина №03-07-15/118, доведено до сведения в письме ФНС РФ №ЕД-4-3/15920@ от 24.09.2012).

Читайте далее:. Письмо Управления Федеральной налоговой службы по г

Москве от 26.05.2009 № 16-15/052780

Письмо Управления Федеральной налоговой службы по г. Москве от 26.05.2009 № 16-15/052780

Министерство финансов Российской Федерации Письмо № 03-07-14/99 от 12.10.2011

Письмо Федеральной налоговой службы от 15 февраля 2011 г. N КЕ-3-3/354

Раздел 3 декларации по НДС за 2015 год, «Расчет суммы налога к уплате, по операция, облагаемым согласно ст.164, п.2-4, образец заполнения

Реализация товара, услуг, работ и исчисление НДС

Имущество

Следует проявлять осторожность с депозитами в сделках с недвижимостью

Это особенно важно, если имущество приобретается на аукционе

Эти комментарии применяются только к покупке имущества, на которое взимается НДС (коммерческое имущество, облагаемое налогом). Если депозит выплачивается заинтересованному лицу, счету солиситора или депозитного счета (обычно при обмене), и продавец не имеет доступа к этим деньгам до завершения, не создается налоговый пункт.

В противном случае любой авансовый платеж обрабатывается так же, как указано выше, и создает налоговую точку, по которой выходной налог зависит от размера суммы вклада. Продавцы на аукционе могут ошибаться в этих правилах. Если никакой другой налоговой точки не было создано, налог на прибыль должен быть завершен.

Обработка НДС депозитами и авансовые платежи

Один из запросов, который постоянно появляется, – это обработка НДС депозитов.

Это может быть связано с тем, что существуют разные типы депозитов с различными правилами НДС для каждого. В целом мы рассматриваем правила налоговой точки. Налоговый пункт – это время, в течение которого уйдет налог на прибыль, а на добавленную стоимость возмещается.

У бизнеса могут быть различные коммерческие соглашения для таких платежей, как:

- получение авансовых платежей;

- продажа кредитов;

- периодические платежи за непрерывные поставки;

- депозиты безопасности для наемных товаров.

Они рассмотрены ниже, а также некоторые конкретные меры. Восстановление НДС с аванса выданного- очень сложная экономическая тематика, в ней есть много подводных камней.

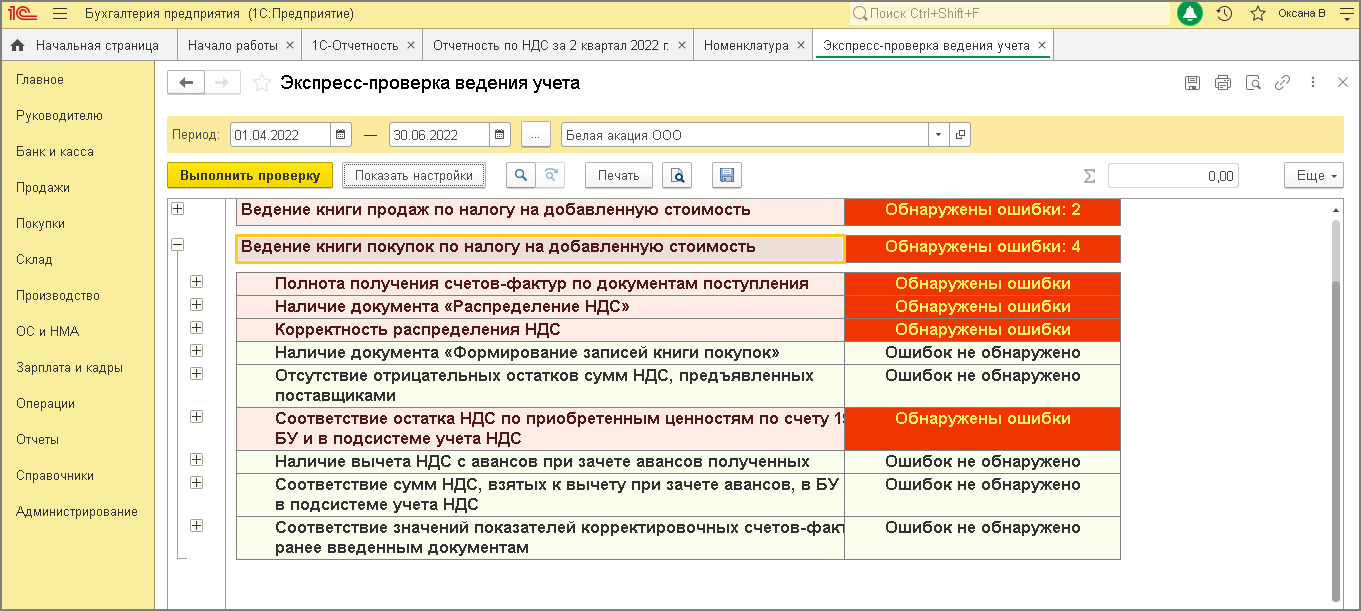

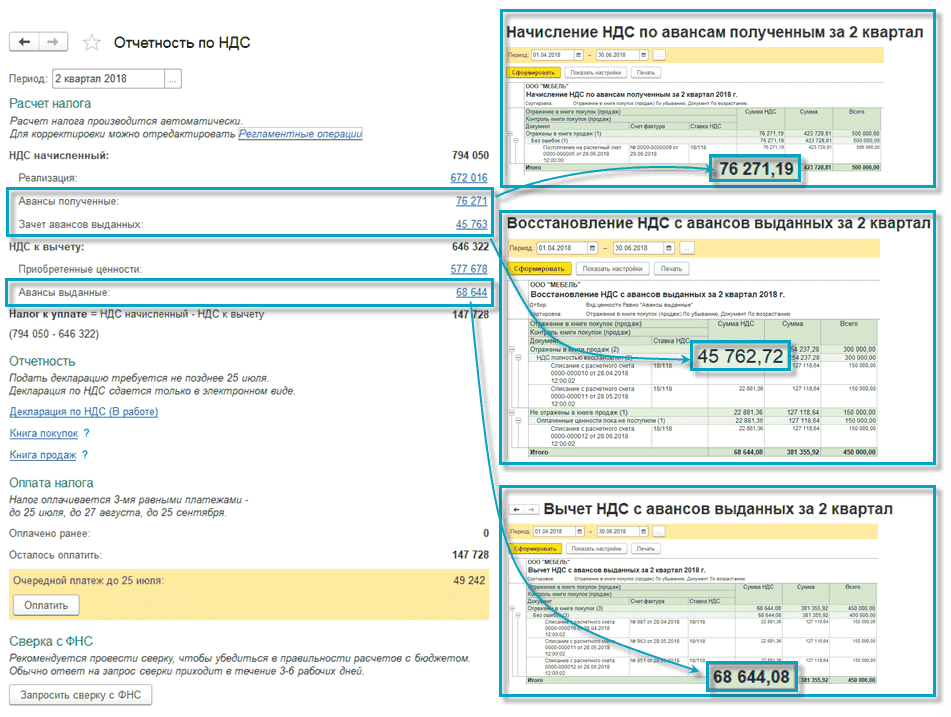

Восстановление НДС с авансов выданных: условия и порядок

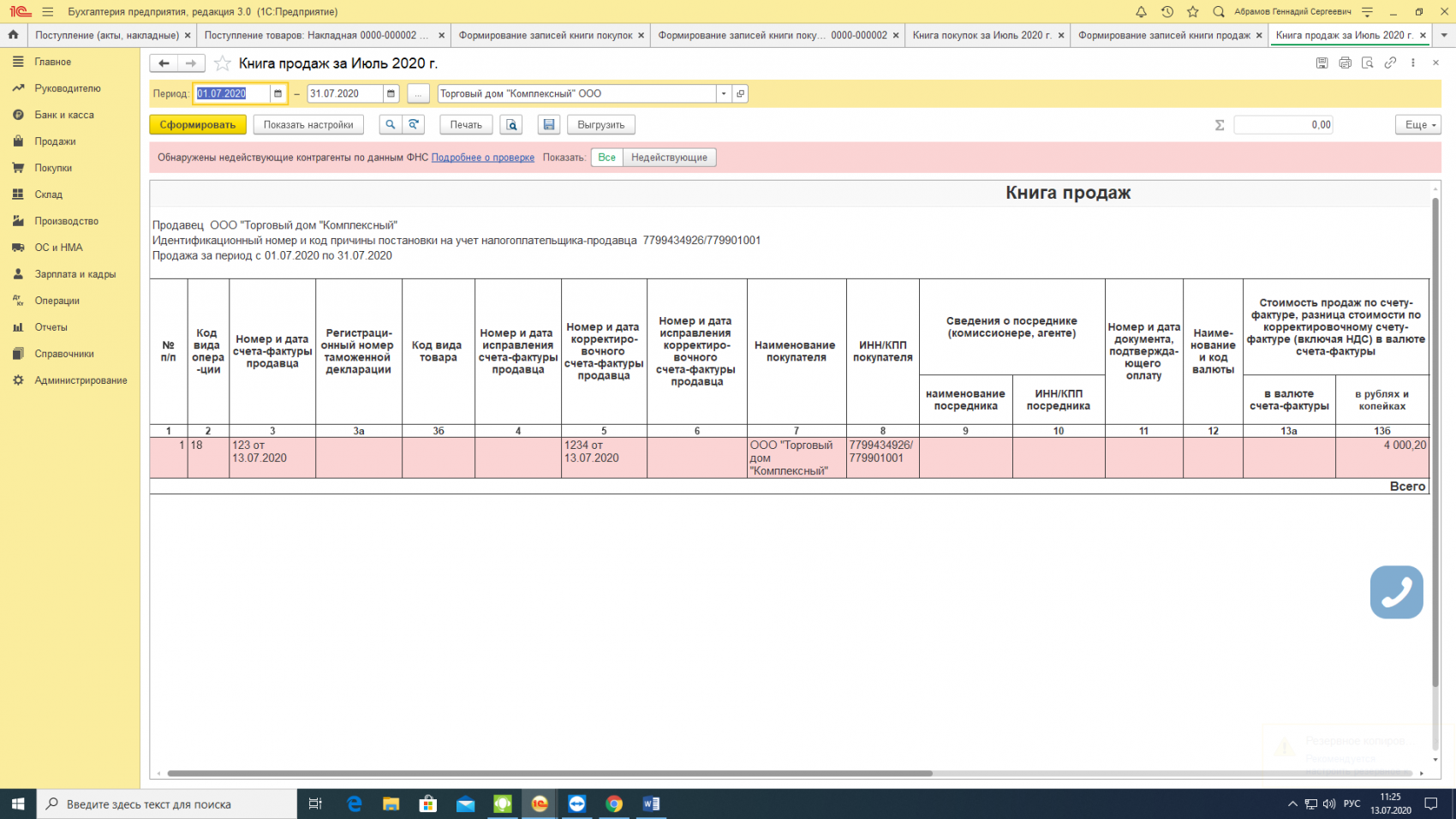

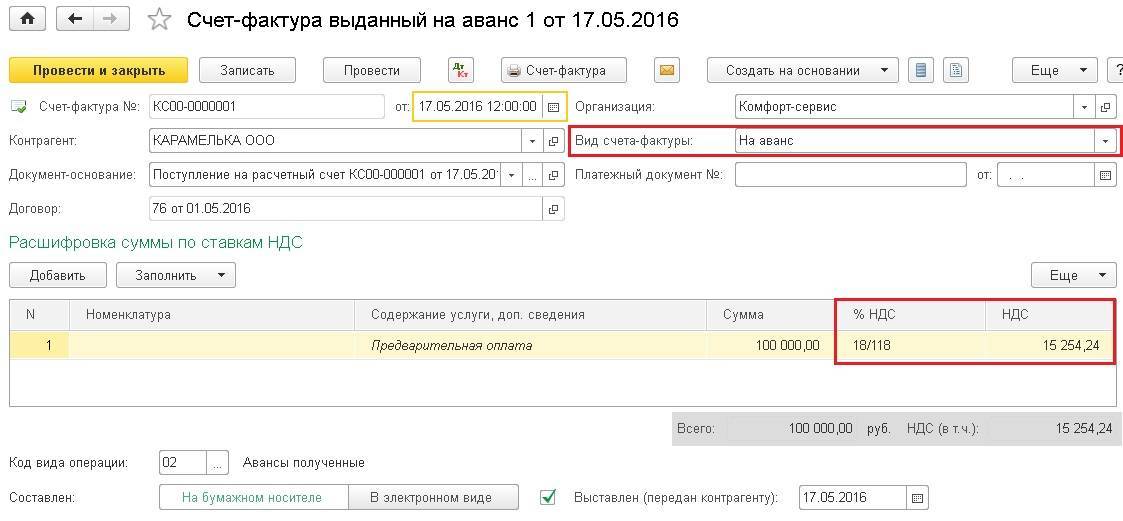

Аванс – это предварительная оплата (полная или частичная) за товары, работы или услуги. По общему правилу, получив аванс от покупателя, поставщик должен начислить НДС, оформить счет-фактуру на аванс и зарегистрировать его в книге продаж (пп.2 п.1 ст.167, п.3 ст.168 НК РФ, п.6 Правил заполнения счета-фактуры, утв.Постановлением от 26.12.2011г. №1137, п.3 Правил ведения книги продаж, утв. Постановлением от 26.12.2011г. №1137). У покупателя же появляется право на вычет НДС с суммы предоплаты. В дальнейшем этот налог придется восстановить.

В ряде случаев покупатель не вправе рассчитывать на вычет НДС с предоплаты:

- Поставщик освобожден от уплаты НДС (ст.145 НК РФ),

- Товар, за который получена предоплата, не облагается НДС (ст.149 НК РФ),

- Товар облагается по экспортной ставке НДС 0% (п.1 ст.164 НК РФ),

- Местом реализации товаров является не территория России (пп.1 п.1 ст.146 НК РФ),

- Поставщик применяет специальный налоговый режим, а следовательно, не является плательщиком НДС,

- Длительность производственного цикла изготовления товара превышает шесть месяцев (п.13 ст.167 НК РФ). Перечень этих товаров утвержден Постановлением правительства от 28.07.2006г. №468. Товар должен не только входить в перечень, но производитель должен иметь документ, выданный Минпромторгом РФ и подтверждающий длительность производственного цикла.

Налог с аванса определяется по расчетной ставке 10/110 или 18/118 (п.4 ст.164 НК РФ). Сумму предоплаты, полученную от покупателя, поставщик умножает на:

- 10/110, если товар облагается по ставке 10%,

- 18/118, если товар облагается по ставке 18%,

- 18/118, если предоплата получена за разные товары, облагаемые по разным ставкам.

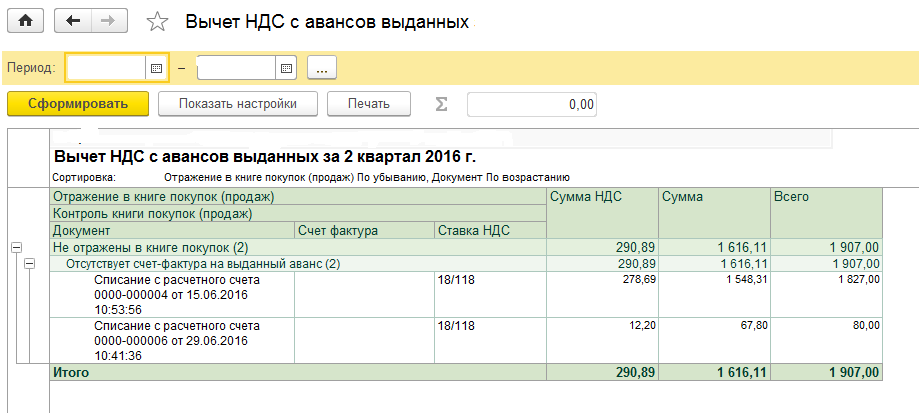

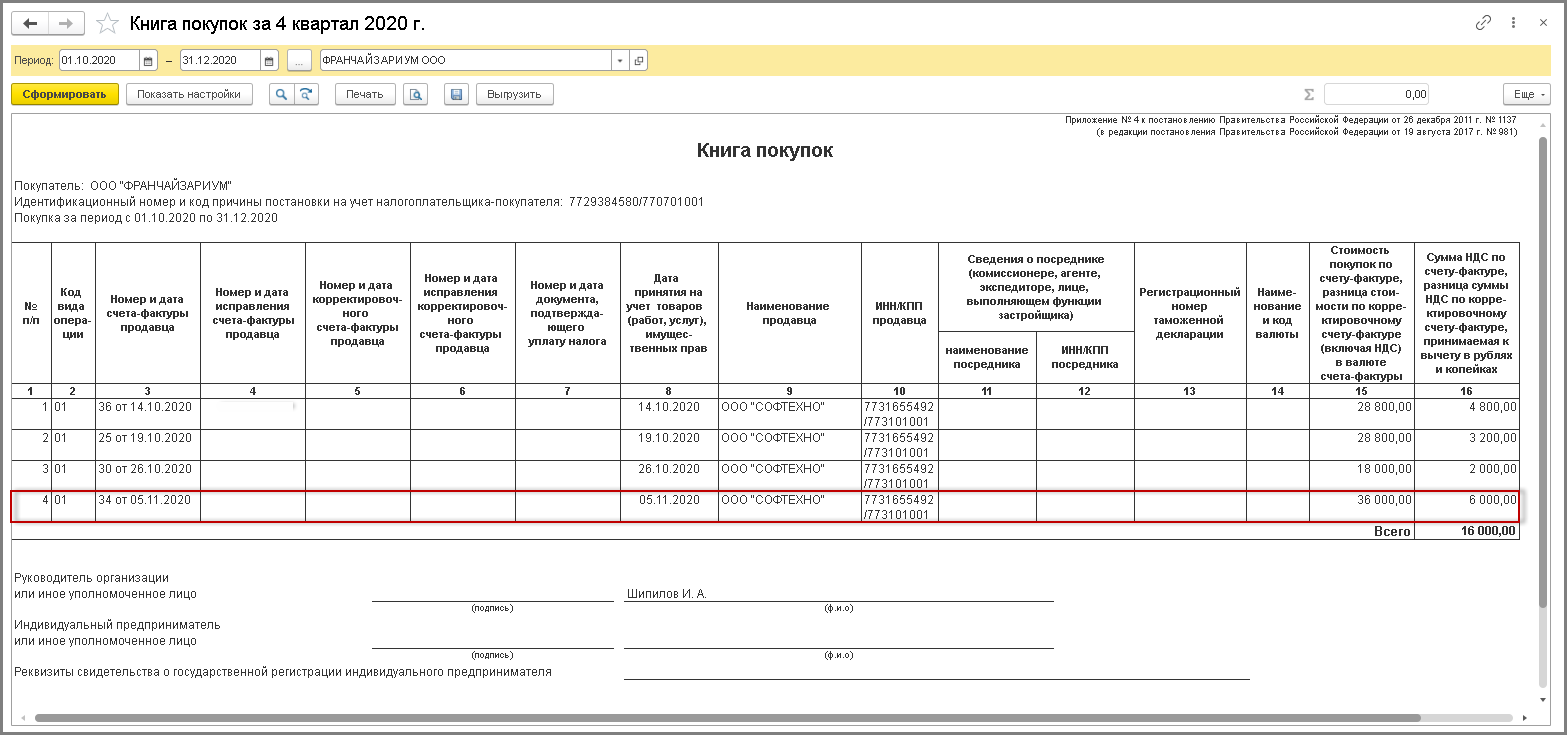

Получив счет-фактуру на аванс, покупатель вправе принять авансовый НДС к вычету. Для этого счет-фактуру регистрируют в книге покупок. При этом указывают код вида операции 02.

После отгрузки товаров, выполнения работ или оказания услуг продавец оформляет документы на реализацию. Это могут быть товарная накладная, акт выполненных работ или оказанных услуг, другие документы в зависимости от условий сделки и вида товара, работы или услуги. В пакет документов ходит счет-фактура на реализацию.

Обратите внимание: вместо счета-фактуры поставщик может оформить универсальный передаточный документ. УПД одновременно выполняет роль счет-фактуры и товарной накладной ТОРГ-12, акта выполненных работ или оказанных услуг

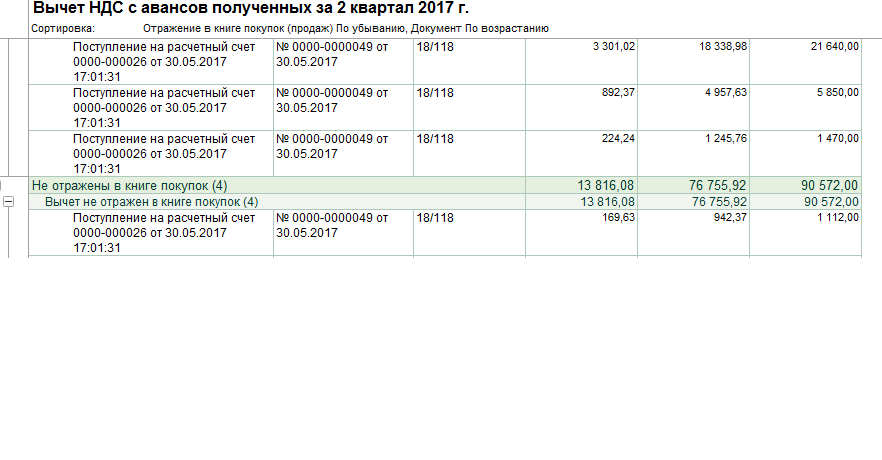

Получив счет-фактуру или УПД, покупатель регистрирует его в книге покупок. А полученный ранее счет-фактуру на аванс регистрирует в книге продаж, эта операция и называется восстановлением НДС с авансов выданных. В книге продаж операция регистрируется с кодом 21. В статье (>>>https://www.rnk.ru/article/215562) вы найдете подробную инструкцию с примерами по регистрации счет-фактур на аванс в книгах покупок и продаж у продавца и покупателя.

Приведем пример. Покупатель перечислил поставщику предоплату за товары в сумме 12 900 руб. Поставщик оформил счет-фактуру №133 на аванс, в котором указан НДС в сумме 12 900 * 18 / 118 = 1 967,80 руб.

Счет-фактуру №133 покупатель регистрирует в книге покупок в том квартале, когда перечислена предоплата. В следующем квартале продавец отгрузил товары и оформил счет-фактуру №248 на реализацию. Покупатель регистрирует счет-фактуру №248 в своей книге покупок за текущий квартал, а в книге продаж за этот же квартал регистрирует счет-фактуру №133, тем самым восстанавливая НДС с аванса.

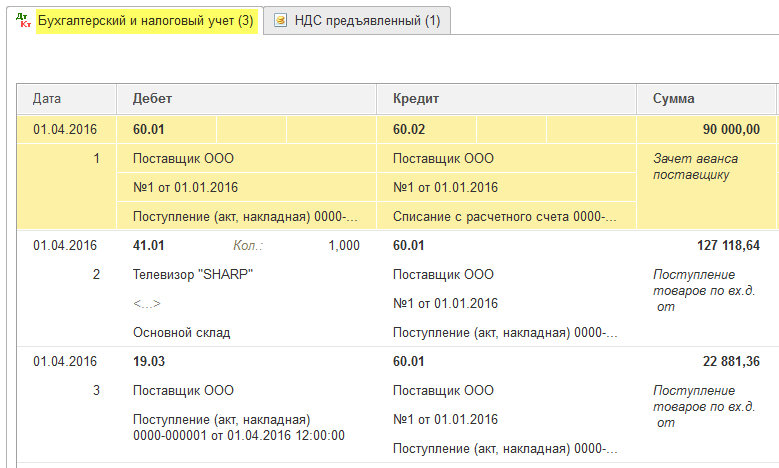

Учет авансов выданных.

Авансы выданные, это предоплата покупателя поставщику. Учет выданных авансов ведется на субсчете 60/02- Авансы выданные. А учет расчетов с поставщиками если не было авансов ведется на субсчете (счете) 60/01-Расчеты с поставщиками. Скорее всего можно и обойтись и без субчета 60/02-Авансы, а вести все на на субсчете 60/01-Расчеты, а на отчетную дату аванс если оплата превысила стоимость товаров и услуг то тогда только ставить на субчет 60/02-Аванс. В налоговом учете (учет для учета налога на прибыль, и при усн ) предоплата не является расходом.

Учет авансов выданных проводки:

- Дебет 60/02 Кредит 51- 100 000 рублей.- Перечислен аванс поставщику.(Без комментариев)

- Дебет 41 Кредит 60/01-100 000 рублей.- Поступили товары от поставщика. .(Без комментариев)

- Дебет 60/01 Кредит 60/02-100 000 рублей.- Зачет аванса.(Это проводка нужно так как по дебиту60/02 есть сальдо 100 000 рублей, и по кредиту 60/01 –есть сальдо 100 000 рублей, т.е одновременно мы этому поставщику должны 100 т. Руб. и он нам должен 100 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

*В данных операциях предполагается что поставщик, покупатель работает Без НДС

Учет авансового НДС а:

Если поставщик предоставил, счет-фактуру на полученный аванс, то можно НДС с предоплаты принят к вычету. Чтоб принять к вычету НДС с перечисленной предоплаты нужно чтоб были следующие документы:

- Договор.

- Счет-фактура

- Платежное поручение, подтверждающие перечисление аванса.

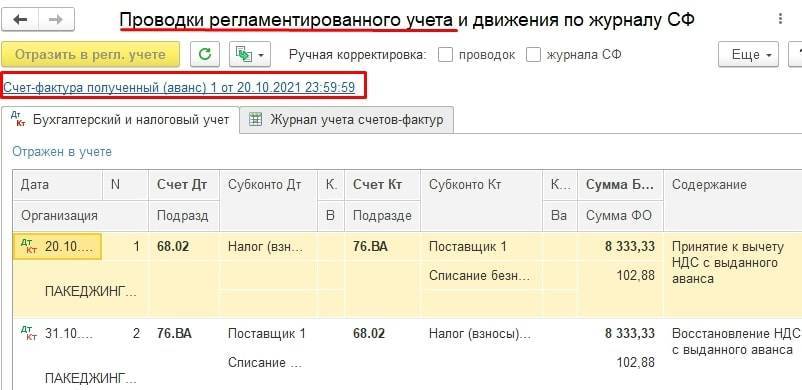

Как учесть НДС с авансов выданных, именно какой счет применять законодательство не предусмотрено, соответственно по логике инструкции по применению плана счетов, можно для этих целей применять 76/ВА, в 1с именно и этот счет применяетьс.

Проводки по учету НДС с авансов:

- Дебет 60/02 Кредит 51-120 000 рублей -Перечислен аванс поставщику.

- Дебет 68/НДС Кредит 76/ВА- 20 000 рублей. (120000/120*20)-Принят к вычету НДС с аванса.

- Дебет 41 Кредит 60/01-100 000 рублей (120000/120*100)-Поступил товар от поставщика.

- Дебет 19 Кредит 60/01-20 000 рублей (120000/120*20)-Отражен НДС по приобретенным товарам.

- Дебет 68/НДС Кредит 19-20 000 рублей.- НДС по купленным товарам принят к вычету.

- Дебет 60/01 Кредит 60/02-120 000 рублей. Зачет аванса.( Это проводка нужно так как по дебиту60/02 есть сальдо 120 000 рублей, и по кредиту 60/01 –есть сальдо 120 000 рублей, т.е одновременно мы этому поставщику должны 120 т. Руб. и он нам должен 120 т. Руб. чтоб этого не было мы суммы закрываем по субчетам одной проводкой)

- Дебет 76/ВА Кредит 68/НДС-20 000 Зачет ранее принятого к вычету НДСа(Так как у нас по этой торговой операции два раза дебетовался сч 68/02 два раза принят был к вычету, то один лишний, восстанавливаем этот НДС).

Чтоб в голове была «нарисовано» общая картинка раскидаем эти суммы по основным счетам и получим:

Коментарии:

Он.-Остаток начальный.

Ок.-Остаток конечный.

Об.-Оборот за период.

После всех операций мы видим что нам бюджет должен 20 000 рублей НДС,60/01 и 60/02 счета закрыты. 76/ВА-тоже закрыт.

Отражение в бухгалтерском балансе НДС с авансов выданных:

У автора этой статьи свое мнение по этому поводу, прочитав и поняв письмо минфина(текст письма ниже будет):

В бухгалтерском балансе НДС с авансов вычитается, из Дебиторской задолженности. В пассиве баланса НДС с аванса не отражается. Допустим по предыдущему примеру на отчетную дату были 2 проводки. 1 и 2. В оборотке будет по дебету 120 000 рублей(60/02) и 20 000 рублей(76ВА) Итого 140 000 (120000+20000) дебиторской задолженности, в балансе по строке Дебиторская задолженность мы отразим сумму 120 000 рублей (140000-20000). Это нужно делать так как в перечисленном авансе 100 000 стоимость товара а 20 000 стоимость НДС, который мы поставили на возмещение, т.е эти деньги нам должен бюджет.

Мнение других авторов:

На балансе предоплата поставщику отражается за минусом НДС с аванса+НДС по сч 76/ВА. В нашем примере расчет будет таков если только отправили аванс но не получили товар. Предоплата за минусом НДС 100 000(120 000-20 000)+20 000 рублей=120 000 руб. будет по строке кредиторской задолженности.

Вот как говориться в письме Минфина от 12 апреля 2013 г. N 07-01-06/12203 по этому поводу сами подумайте:

По какому бы вы методу не рассчитали кредиторскую задолженность будет и в первом и во втором случае одинаково.

Учет авансов полученных

Учет авансов полученных учитывают на счете 62/02-Авансовые полученные.

По данному счету по кредиту отражается сумма авансов полученных, а по дебету зачет авансов с корреспонденцией с счетом 62/01.А для учета расчетов, с покупателями, если не было авансов, применяется счета 62/01-Расчеты с покупателями. Я не встречал описание того что нужно в текущем учете обязательно применять счет 62/02.Я думаю на отчетную дату если по счету 62, есть авансы то их списать на счет 62/02,минусы по сч 62/01, а в текущем учете применять 62/01.

Проводки авансов полученных:

- Дебет 51 Кредит 62/02-120 000 рублей -Получен аванс от покупателя, в счет будущей поставки товаров.

- Дебет 62/01 Кредит 90-120 000 рублей -Продажа товаров (право собственности перешло к покупателю)

- Дебет 90 Кредит 41-20 000 рублей. –Списали товар, который был продан.

- Дебет 62/02 Кредит 62/01-Зачет ранее полученного аванса.(После всех операций по получению денег и по продаже товаром, по субчетам 02-Аванс и 01-Расчет по счету образуються сальдо 120 000 дебетовое нам должны, и кредитовое 120 000 рублей мы должны так не должно быть так как деньги получены и товар продан, из-за этого закрываем субчета путем противоположных проводок).

НДС с авансов полученных:

Так как налоговым кодексом сказано что НДС нужно рассчитать при следующих событиях которые произошли ранний из них:

- При реализации товаров, работ и услуг.

- При получении авансов от покупателей.

Для учета НДСа с авансов полученных, допустим в 1с предусмотрен счет 76/АВ.

По дебету данного субсчета отражается исчисленный НДС с аванса полученных, а по кредиту принятие к вычиту НДС с предоплат.

Рассмотрим учет НДС с авансов полученных в виде проводок:

- Дебет 51 Кредит 62/02-120 000 рублей -Получен предоплата от покупателя.

- Дебет 76/АВ Кредит 68/НДС-20 000 рублей (120 000/120*20)-Отражен сумма НДС с аванса полученных.

- Дебет 62/01 Кредит 90-120 000 рублей -Реализован товар покупателю.

- Дебет 90 Кредит 68/НДС-20 000 рублей (120000/120*20)-Начислен исходящий НДС с продаж.

- Дебет 90 Кредит 41- 50 000 рублей. –Списано себестоимость проданных товаров.

- Дебет 90 Кредит 99-50 000 рублей (120000-20000-50000)-Прибыль от реализации.

- Дебет 68/НДС Кредит 76/АВ-20 000-Зачет НДС с аванса полученных.

- Дебет 62/02 Кредит 62/01-120 000 рублей.- Сумма предоплаты зачтена в счет оплаты товаров.

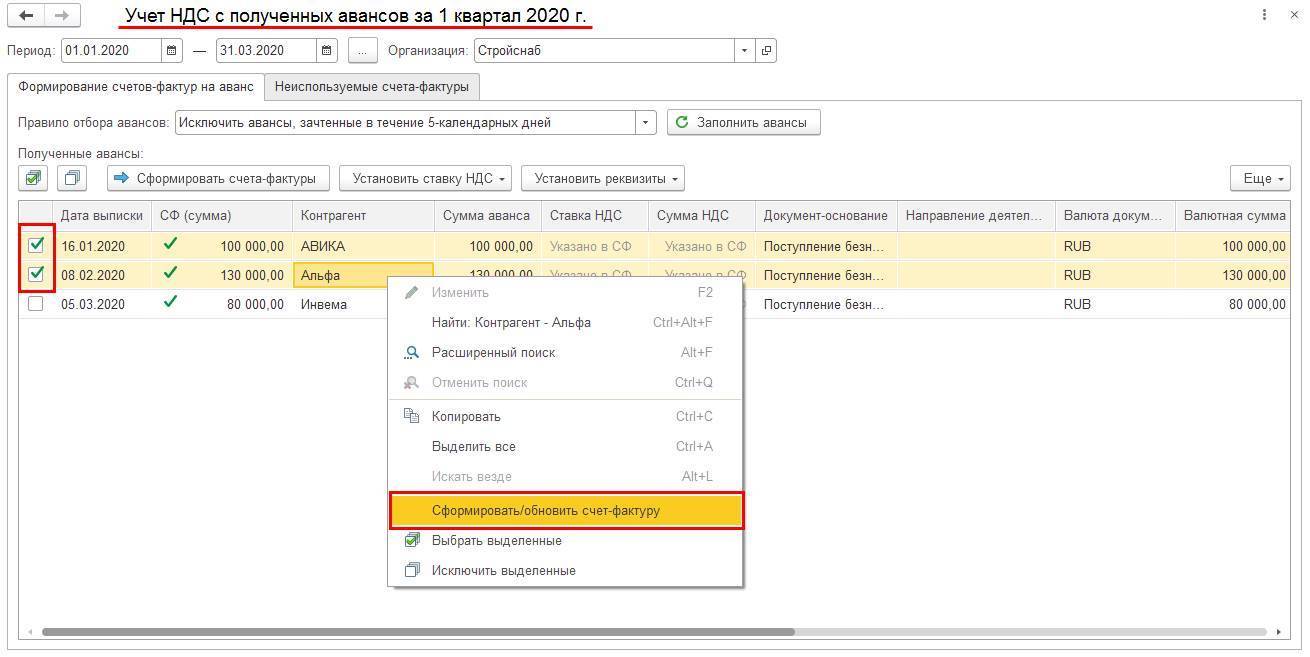

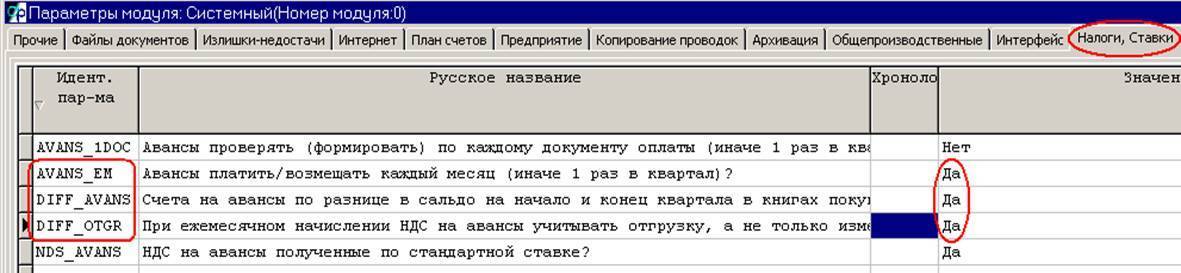

Немножко каснемся Налогового Кодекса в части учета НДС: Так то НДС должны начисляться в момент получения НДС, но если даже в определенный период не начислять НДС(не выставлять СЧФ ) то по итогам налогового периода на результат к уплате НДС это не повлияет, это такие моменты, и в 1с они предусмотрены:

Не выставлять счф для уплаты НДС:

- Внутри налогового периода.

- Внутри одного месяца.

Итп.

Чтоб для наглядности, суммы с проводок раскидаем по основным счетам:

Отражение в Балансе НДС к уплате от авансов полученных:

Кредиторская задолженность в балансе отражается за вычетом начисленного НДСа с полученных авансов. (Кредиторская задолженность-76/АВ)

По мнению автора статьи:

Допустим на отчетную дату были сальдо по сч 62/02 120 т. руб.по кредиту и 68/НДС по кредиту 20 т. руб, в части ндс с авансов, в итоге получается кредиторская задолженность 140 (120+20) в пассиве 140 не показываем а показываем 120(140-20).

По мнению других авторов:

Допустим на отчетную дату были сальдо по сч 62/02 120 т. руб.по кредиту и 68/НДС по кредиту 20 т. руб, в части НДС с авансов. В итоге получаеться кредиторская задолженность отразиться в балансе в следующей сумме: 120 000 рублей.(120000-20000 с 62/02+20000 с 76/АВ)

Вот текст с письма Минфина № 07-02-18/01 от 09.01.2013:

Как рассчитать авансовый платеж по ндс в налоговую

Некоторые компании платят авансовые платежи по НДС. Порядок уплаты налога на 1/3 начисленной суммы мы рассмотрим в нашей статье. Авансовые платежи по НДС: сроки уплаты НДС по итогам квартала перечисляют в бюджет в течение следующих трех месяцев – по 1/3 начисленной суммы (п.

1 ст. 174 Налогового кодекса РФ). Срок уплаты – не позднее 25-го числа каждого из трех месяцев. Если он попадает на выходной или праздник, срок переносят на первый рабочий день.

Это общее правило, которое прописано в пункте 7 статьи 6.1 Налогового кодекса РФ. Авансовые платежи по НДС: кто платит НДС по 1/3 начисленной суммы платят при реализации товаров и выполнении СМР для собственных нужд.

Компании и предприниматели, которые не являются налогоплательщиками, получили освобождение от уплаты налога (п. 5 ст. 173 Налогового кодекса РФ), перечисляют НДС одним платежом.

Следует ли исчислять авансовый НДС, если аванс и отгрузка были в одном периоде

В деловой практике часто возникают ситуации, в которых аванс приходит поставщику в том же налоговом периоде, когда осуществлена отгрузка. У налогоплательщика возникает сомнение: стоит ли в приведенных обстоятельствах исчислять НДС с авансовых платежей — ведь почти сразу придется делать расчет с остальной суммы оплаты?

По данному вопросу есть две противоположные позиции.

- Позиция чиновников состоит в том, что сначала надо исчислить НДС с аванса, а затем — с выручки от реализации. Обе суммы налога, по их мнению, следует отразить в декларации за прошедший налоговый период. В этом же отчете НДС с аванса должен указываться в составе налоговых вычетов. Подтверждение такой точки зрения можно найти в письмах Минфина России от 12.10.2011 № 03-07-14/99, ФНС России от 20.07.2011 № ЕД-4-3/11684, 10.03.2011 № КЕ-4-3/3790 и 15.02.2011 № КЕ-3-3/354@, УФНС России по г. Москве от 02.06.2005 № 19-11/39279 и 31.01.2005 № 19-11/5754. В отдельных случаях даже арбитражные суды принимают сторону контролирующих органов (постановление ФАС Северо-Кавказского округа от 28.06.2012 № А32-13441/2010).

- Однако подавляющее большинство судебных инстанций придерживаются противоположной точки зрения и в своих решениях указывают, что платеж нельзя считать авансовым, поскольку пришел он в том же налоговом периоде, в котором произведена отгрузка товара. Подтверждение данной позиции можно найти в определении ВАС РФ от 19.09.2008 № 11691/08, постановлениях ФАС Северо-Кавказского округа от 25.05.2012 № А32-16839/2011, ФАС Поволжского округа от 07.09.2011 № А57-14658/2010 (оставлено в силе определением ВАС РФ от 16.01.2012 № ВАС-17397/11) и ФАС Дальневосточного округа от 22.12.2011 № Ф03-6321/2011). Если следовать такой логике, то исчислять НДС с авансовых сумм не надо.

В то же время у бухгалтера есть возможность не выставлять счет-фактуру на авансовый платеж, если временной промежуток между предоплатой и отгрузкой не превышает 5 календарных дней. Подтверждение этого тезиса содержится в письмах Минфина России от 12.10.2011 № 03-07-14/99 и 06.03.2009 № 03-07-15/39 (п. 1). То есть у налогоплательщика появляется возможность не исчислять НДС с аванса при соблюдении пятидневного условия.

Но и здесь ФНС России в письмах от 10.03.2011 № КЕ-4-3/3790 и 15.02.2011 № КЕ-3-3/354@ разъясняет, что счета-фактуры на аванс следует выставлять даже в тех обстоятельствах, при которых отгрузка производится в течение 5 дней после получения авансового платежа.

В итоге практика показывает, что рациональней будет исчислять налог с авансовых платежей, даже если отгрузка произведена в том же налоговом периоде. Налоговая база в этом случае не увеличится, а налогоплательщик сможет избежать ненужных споров с контролирующими органами.

К авансу можно не относить лишь те суммы, которые пришли в день отгрузки, но еще до момента ее осуществления (письмо Минфина России от 30.03.2009 № 03-07-09/14). И то лишь на том основании, что по первичным документам очередность операций установить не представляется возможным.

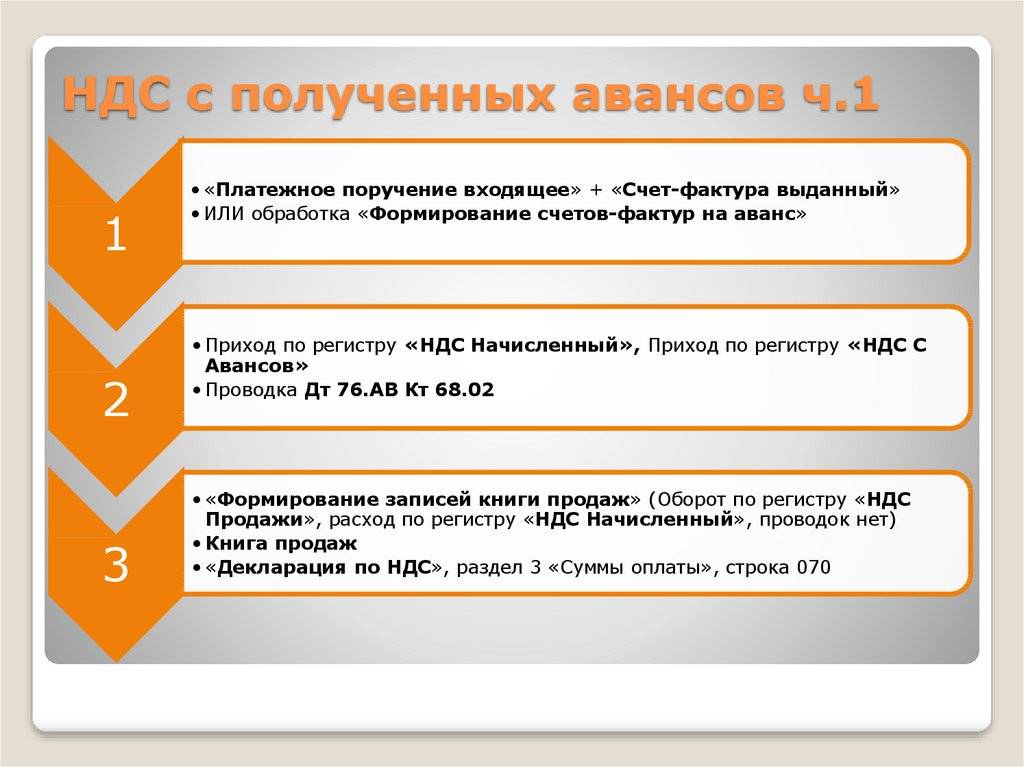

НДС с полученных авансов

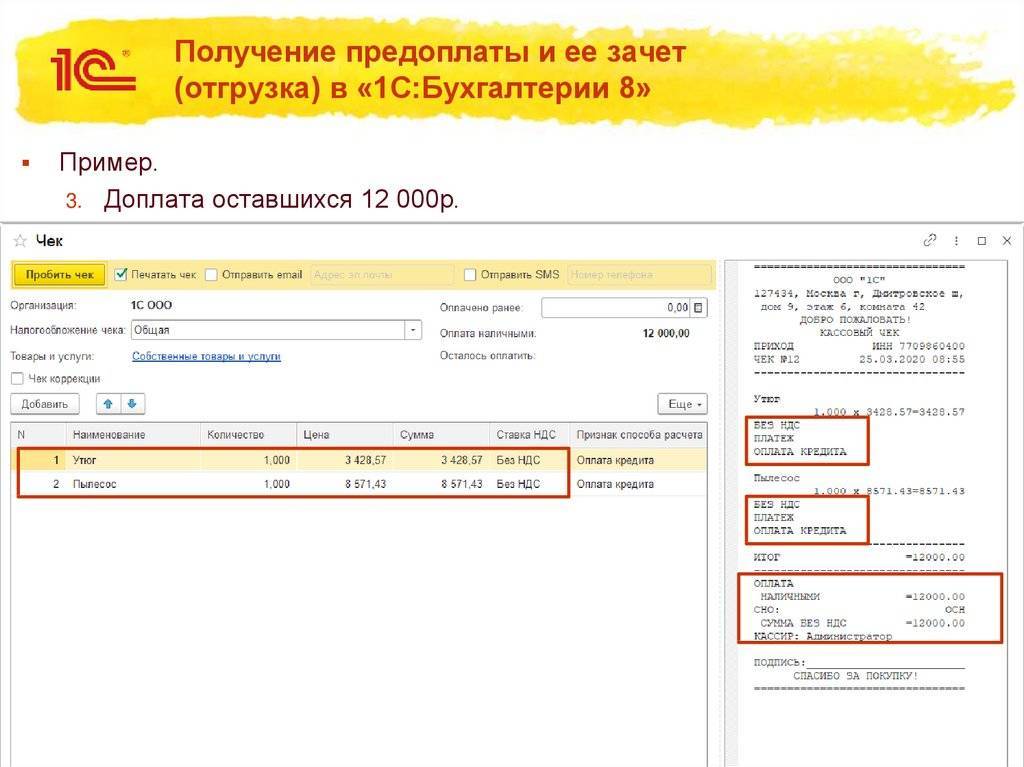

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д. ).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

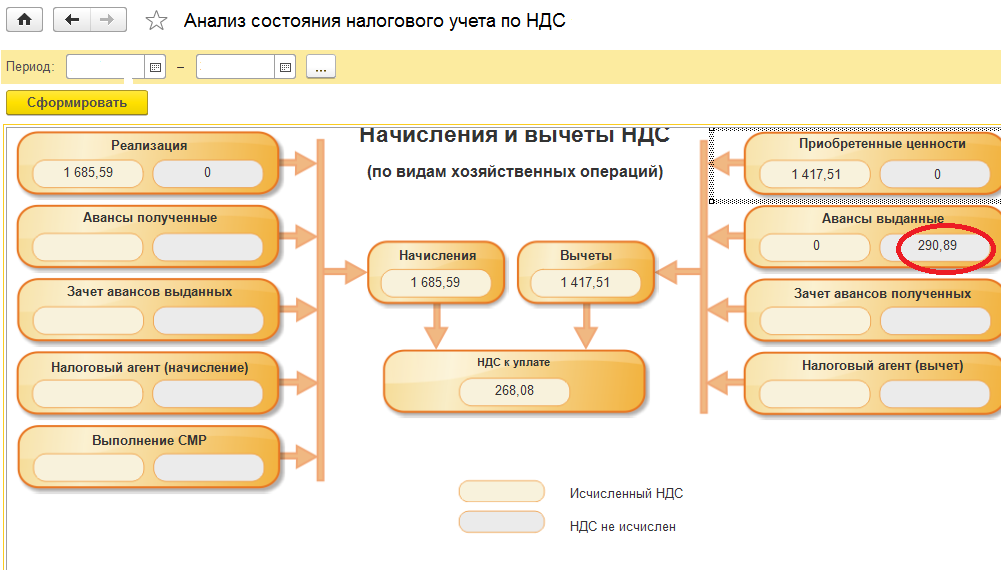

Учет НДС с авансов выданных

Организация получает от своего поставщика счет, оплачивает его заранее до отгрузки. В данном случае организация выступает в роли покупателя. Перечисленная предоплата включает в себя сумму НДС, поэтому его организация может выделить из общей оплаченной суммы и направить к вычету. Для того чтобы это сделать, необходимо получить от поставщика счет-фактуру. Как выделить налог из суммы?

Поставщик при получении аванса в пятидневный срок должен выставить счет-фактуру с выделенной суммой НДС, на основании которой организация покупатель направляет НДС к возмещению из бюджета.

Для того чтобы отразить этот момент в бухучете, необходимо на счете 60 «Расчеты с поставщиками» открыть два субсчета:

- 60.1 – Оплата за полученные товары;

- 60.2 – Выданные авансы.

В момент, когда поставщику перечисляется аванс, выполняется проводка Д60.2 К51.

Для того чтобы НДС с этого аванса направить к возмещению, удобно воспользоваться дополнительным счетом 76 субсчет «НДС с авансов». При этом проводка по направлению НДС с авансов к вычету имеет вид Д68 К76.НДС с авансов.

Спустя определенный промежуток времени поставщик отгружает товар в счет этого аванса. При этом организация покупатель принимает товар к учету по стоимости, указанной в сопроводительных документах, без учета НДС. Налог выделяется на счет 19.

Соответствующие проводки:

- Д41 К60.1 – оприходованы товары, полученные от поставщика.

- Д19 К60.1 – выделен НДС по полученным товарам.

Далее НДС с товаров направляется к вычету проводкой Д68 К19.

Таким образом, организация покупатель направляет налог к вычету дважды: в момент перечисления аванса и в момент получения товара. Поэтому необходимо сделать проводку по восстановлению НДС – Д76.НДС с авансов К68.

Таким образом, сумма налога к возмещению будет начислена в однократном размере.

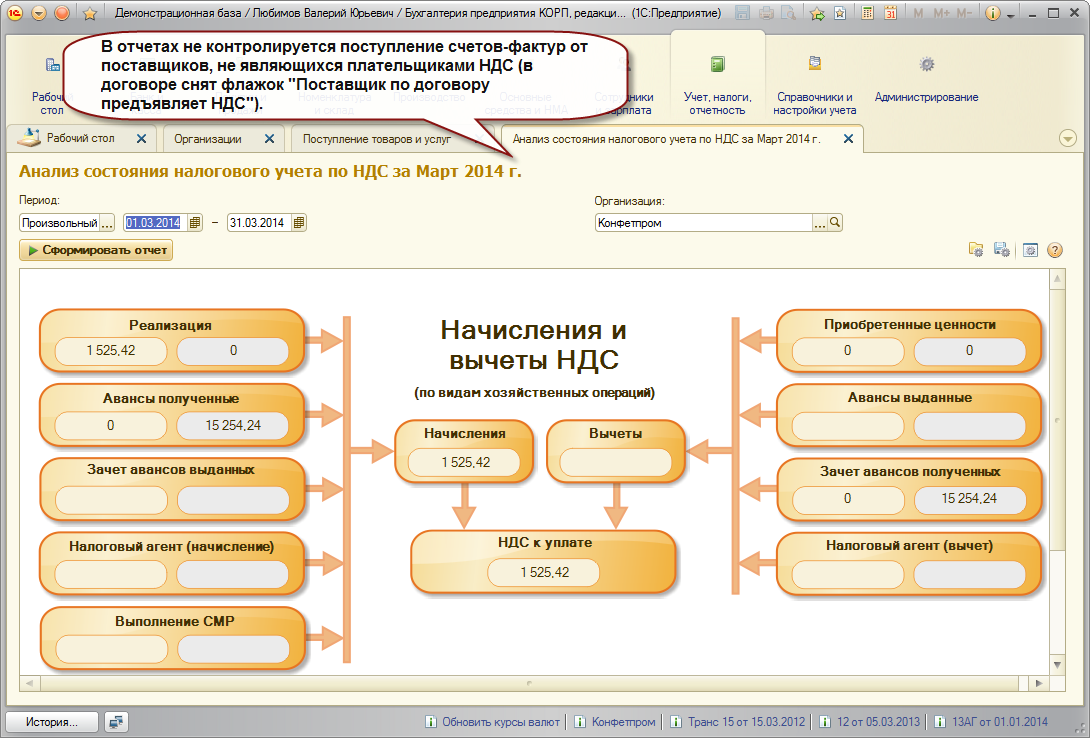

Учет НДС с авансов полученных

В случае, если организация выступает в роли продавца и продает товар, она может заранее выставить своим покупателям счет, на основании которого последний может перечислить аванс.

Этот аванс включается сумму налога на добавленную стоимость, с полученного аванса необходимо начислить налог к уплате в бюджет.

В целях бухгалтерского учета открываются два субсчета на счете 62:

- 62.1 – Оплата за отгруженный товар

- 62.2 – Полученные авансы

При получении денег от покупателя выполняется проводка Д51 К62.2.

С полученной предоплаты необходимо начислить налог к уплате – проводка Д76.НДС с авансов К68.

По факту реализации необходимо начислить налог к уплате еще раз – проводка Д90.3 К68.

В результате этих проводок получаем дважды начисленный налог.

Для того чтобы избежать двойного налогообложения, необходимо выполнить проводку Д68 К76.НДС с авансов – принят к вычету НДС с продажи товара, оплаченного авансом.