Оптимизация с помощью арендных отношений

С помощью договора аренды можно не платить налог со стоимости неотделимых улучшений.

Есть основания считать, что имеется возможность не платить налог на имущество с момента создания неотделимых улучшений и до окончания срока договора аренды. Улучшения увеличивают базу по налогу на имущество арендодателя только после их передачи на его баланс. Арендатор же не платит налог, поскольку не учитывает их в бухучете в качестве основного средства.

Компания передает в аренду недвижимое имущество дружественному контрагенту. Арендатор, в свою очередь, производит капитальные вложения в объекты основных средств с согласия арендодателя. По условиям договора неотделимые улучшения должны учитываться на балансе арендодателя. Гражданское законодательство также говорит о том, что такие улучшения изначально являются собственностью арендодателя ( ГК РФ).

Однако арендодатель не принимает их на свой баланс вплоть до окончания срока действия договора аренды, поскольку ему может быть попросту неизвестно о том, что неотделимые улучшения были произведены. Арендатор вплоть до окончания договора не извещает арендодателя ни об объемах произведенных работ, ни об их стоимости. При этом срок аренды может быть сколь угодно долгим.

Когда действие договора аренды заканчивается, неотделимые улучшения передаются арендодателю, что оформляется актом. На дату передаточного акта собственник включает их в состав своих основных средств. И только с этого момента начинает платить налог на имущество.

К тому же при возврате неотделимых улучшений арендатор вполне может «забыть» передать собственнику документы, подтверждающие стоимость работ. Следовательно, первоначальная стоимость основного средства не увеличится, как и база по налогу на имущество.

В данном случае налоговые риски падают на арендатора. Так как, по мнению Минфина России, с момента ввода улучшений в эксплуатацию и до передачи их арендодателю балансодержателем завершенных капитальных вложений является арендатор (письма от 03.11.10 № 03-05-05-01/48, от 01.11.10 № 03-05-05-01/46, от 24.10.08 № 03-05-04-01/37). И до момента выбытия он должен учитывать неотделимые улучшения на своем балансе и платить налог на имущество. Отметим, что под выбытием чиновники подразумевают окончание договора аренды. Аналогичного мнения придерживаются и судьи ВАС РФ (определение от 26.03.12 № ВАС-2715/12).

Избежать таких претензий можно двумя способами. Прежде всего, не вводить неотделимые улучшения в эксплуатацию до момента окончания договора аренды. Однако в этом случае стороны договора аренды на общем режиме теряют возможность амортизировать стоимость капвложений в налоговом учете. Напомним, что в зависимости от того, возмещаемые улучшения или нет, это имеет возможность делать либо арендодатель, либо арендатор.

Еще один способ снижения риска – сделать арендатором компанию на спецрежиме, например на УСН с базой «доходы минус расходы». Такая компания будет освобождена от обязанности по уплате налога на имущество ( НК РФ). При этом расходы по капвложениям она вправе учесть.

История вопроса

Налог на движимое имущество взимается не во всех странах. Кроме того, за рубежом и в России существует разное понимание, что относить к движимому, а что к недвижимому имуществу. Например, самолеты в России относятся к недвижимому имуществу, а за рубежом, несмотря на стоимость самолетов их относят к движимому имуществу, и соответственно они не облагаются налогом. В некоторых странах, таких как Хорватия, Каймановы острова, Острова Кука, Сейшельские острова, Бахрейн, Лихтенштейн, Доминикана, Фиджи, Шри-Ланка, Оман, Мальта, Острова Теркс и Кайкос, Катар, Монако и Израиль вообще отсутствуют имущественные налоги, что позволило привлечь инвестиции именно в данные страны. В Колумбии, Коста-Рике, Эквадоре и Никарагуа взимается налог на недвижимость, но налоговые обязательства, по большей части, ничтожны.

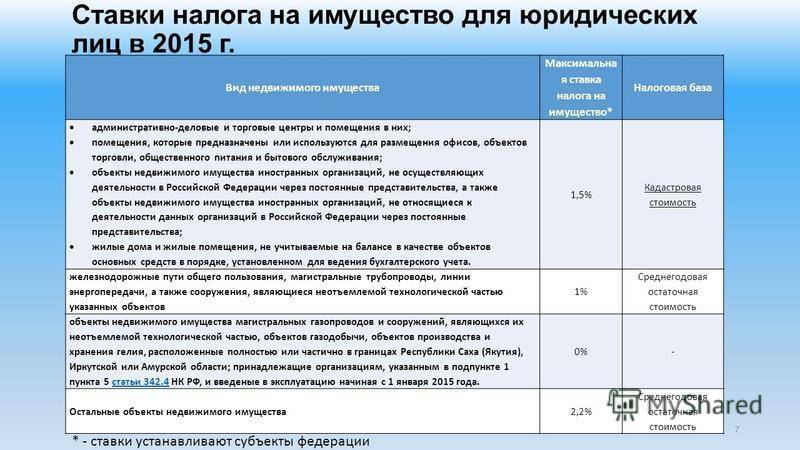

Зарубежная практика была внедрена в части отмены налога на движимое имущество, фактически была введена в 2013 году льгота по вышеуказанному налогу. Однако в дальнейшем были внесены поправки в 2015 году, которые предусматривали, что льгота не применяется для взаимозависимых лиц. Предусмотренная НК РФ льгота в отношении движимого имущества не применяется и при получении, включая приобретение, имущества от взаимозависимого лица.

Лица считаются взаимозависимыми, как поясняет НК РФ, если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц.

В частности, взаимозависимыми лицами признаются:

1) организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25%;

2) физическое лицо и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25%;

3) организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25%;

4) организация и лицо, имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации; иные лица, установленные законодательно.

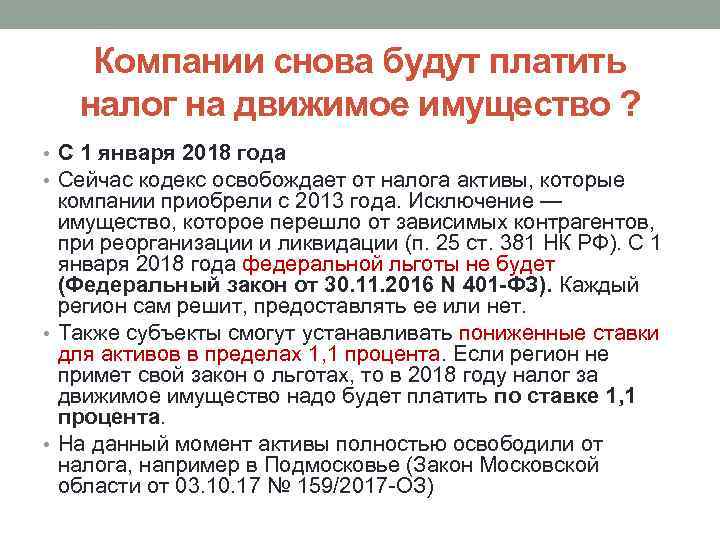

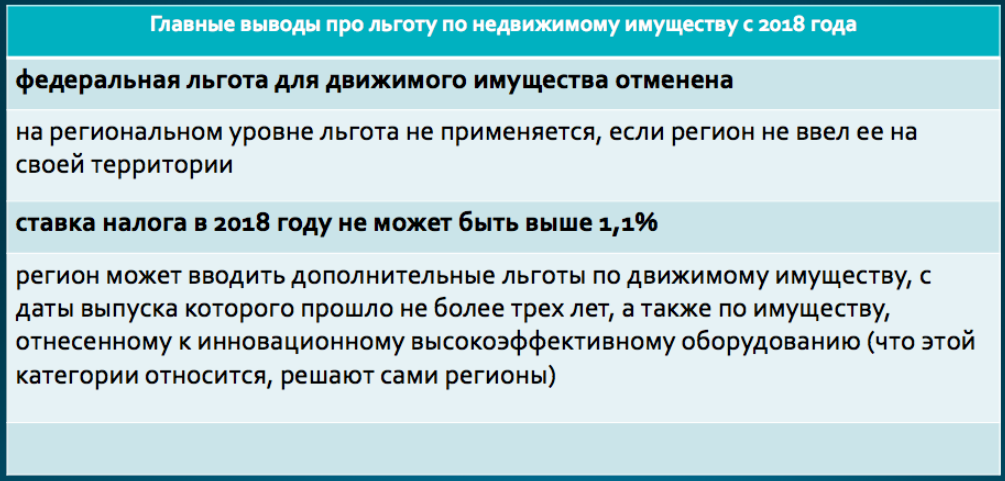

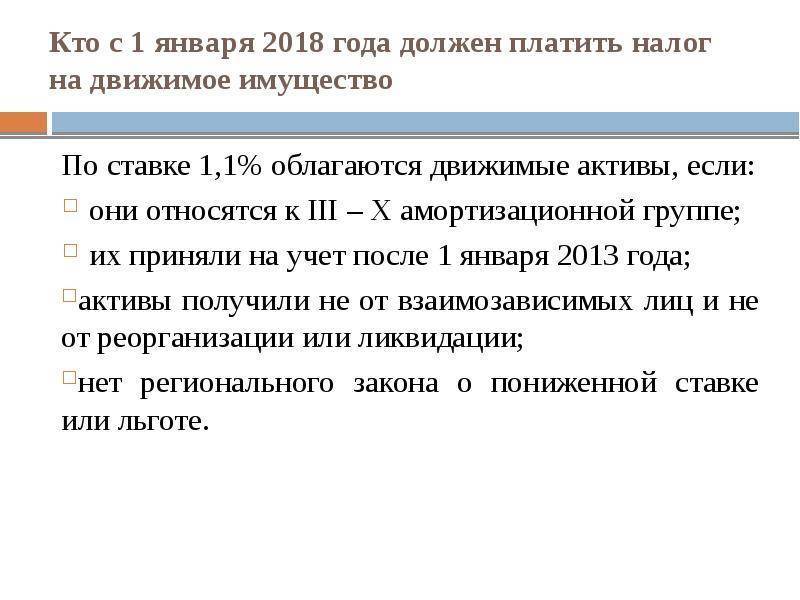

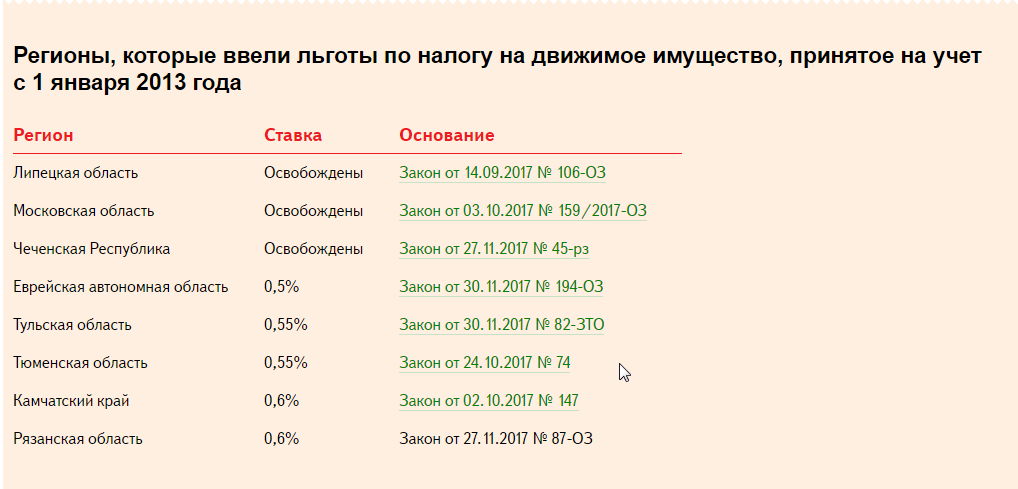

В 2018 году был возвращен налог на движимое имущество. Его ставка по умолчанию составляет 1,1%, при этом регионы вправе как угодно менять ставку, не превышая указанный процент. Где-то от налога отказались, где-то ставка снижена для всех, но чаще всего местный бизнес разделен на определенные категории. В результате одни категории оплачивают налог, другие от него полностью освобождены, а для третьих действует льготная пониженная ставка. Таким образом, видно, что в различных регионах налог взимается не единообразно. К негативным последствиям возвращения налога на движимое имущество можно отнести устаревание основных фондов предприятий, отсутствие инвестиций. Аналогичный экономический эффект связан с ограничением в переносе убытков на будущее в размере 50%. Планировалось, что в 2019 году ставка этого налога станет выше ровно вдвое. Увеличение суммы налога еще больше бы негативно повлияло на налогообложение.

В этой связи налог на движимое имущество перестает существовать с 2019 года, что значительно упрощает жизнь бухгалтерам крупных российских компаний. Главная проблема с налогом на движимое имущество — его очень тяжело считать, соответственно, эта проблема будет исключена в 2019 году.

НДФЛ

Вычет на фитнес

Федеральным Законом от 05.04.2021 № 88-ФЗ НК РФ, определяющий перечень и порядок предоставления социальных вычетов по НДФЛ, был дополнен пп. 7, посвященным так называемому вычету на фитнес. Этот вычет предоставляется в сумме расходов, уплаченных налогоплательщиком за физкультурно-оздоровительные услуги, оказанные спортивными организациями (ИП), осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности:

ему самому;

его детям (в том числе усыновленным) или подопечным в возрасте до 18 лет.

При этом и сами физкультурно-оздоровительные услуги, и организации (ИП), оказывающие их, должны отвечать определенным требованиям.

Максимальная сумма годовых затрат на физкультуру и спорт, с которых можно получить налоговый вычет, – 120 000 руб. в год ( НК РФ). Возврату подлежат 13 % от потраченной суммы. В эту сумму не включаются затраты на обучение детей и подопечных (в размере не более 50 000 руб. в год на каждого обучающегося для обоих родителей, опекунов, попечителей) и на дорогостоящее лечение ( НК РФ). Согласно НК РФ размер вычета на дорогостоящее лечение не ограничен.

Согласно Закону № 88-ФЗвычет на фитнес должен был начать действовать с 2022 года. Однако ст. 7 Закона № 305-ФЗ порядок вступления в силу правил об этом вычете скорректирован – они начнут действовать с 01.08.2021, а вот применять его нормы можно будет к доходам, полученным налогоплательщиком начиная с 2022 года.

Личный интерес

Законом № 305-ФЗ скорректирован и НК РФ. Благодаря изменениям налогоплательщики со следующего года в ряде случаев могут не указывать в декларации по форме 3-НДФЛ доходы от продажи недвижимости до истечения 3 и 5 лет владения. В частности, в декларации можно не отражать доходы, если в отношении объекта гражданин пользуется правом на имущественный вычет. При этом стоимость проданной недвижимости или совокупность доходов от продажи нескольких объектов не должна превышать предельный размер вычета:

1 000 000 руб. – для жилья, садовых домов и земельных участков (абз. 2 НК РФ);

250 000 руб. – для иной недвижимости (абз. 3 и 4 НК РФ).

Таким образом, налогоплательщикам не нужно будет подавать в налоговую инспекцию декларацию по форме 3-НДФЛ при продаже недвижимого имущества (жилых домов, квартир, комнат, садовых домов или земельных участков) на сумму до 1 000 000 руб., а иного имущества (транспорта, гаражей и т. д.) – до 250 000 руб.

Неравноценная замена

Большинство наблюдателей объясняет отмену налога повышением НДС с 1 января 2019 года.

Вероятно, в этом есть правда. Повышение НДС увеличивает нагрузку на бизнес, и отмена нелюбимого большинством налога слегка подсластит пилюлю.

Проблема, впрочем, в том, что о полной компенсации роста НДС за счет отмены такого специфического вида налога, как “налог на инвестиции”, речи идти не может. Налог, который исчезает из Налогового кодекса РФ с будущего года, уплачивается лишь крупным бизнесом. Для малого бизнеса применяются различные спецрежимы, и налог на движимое имущество ими не уплачивается. А вот НДС оплачивают все, поэтому удар по бизнесу (а, в конечном счете, по потребителям товаров и услуг) если и смягчится, то не слишком значительно.

Соответствующее изменение внесено в налоговый кодекс Российской Федерации (НК РФ) федеральным законом от 03.08.2018 N 302-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации”.

Объект обложения по налогу на имущество организаций определен в ст. 374 НК РФ.

До 2019 года в объект обложения включалось и движимое имущество (за исключением движимого имущества, которое относится к 1 и 2 амортизационным группам – НК РФ).

С 2019 года федеральный закон от 03.08.2018 N 302-ФЗ исключил из объекта обложения налогом на имущество организаций движимое имущество. Таким образом, с 2019 года движимое имущество организации налогом на имущество облагаться не будет. Это касается и движимого имущества, которое приобретено до 2019 года. С 2019 года налогом на имущество облагается только недвижимое имущество.

Тот же закон N 302-ФЗ отменил, с 2019 года, льготу по налогу на имущество с движимого имущества ( НК РФ) за ее ненадобностью. Необходимость в этой льготе отпала, так как движимое имущество не может в принципе облагаться налогом, так как оно не относится к объекту обложения налогом.

Данное освобождение будет касаться и концессионных соглашений. Концессионное соглашение – это такая форма партнёрства между государством и частным сектором на взаимовыгодных условиях, где правительство передаёт в управление часть своих активов и оказания услуг, для повышения эффективности экономики.

Освобождение организаций от налога на всё движимое имущество, является мерой по снижению налоговой нагрузки на предпринимателей и входит в государственную налоговую политику, запланированной на период с 2020 по 2021 год, целью которой направлена на амортизацию основных мощностей организаций и более ускоренного внедрения развития новых технологий российского промышленного сектора.

Обновят правила уплаты налога на имущество

С 2022 года компании в отношении недвижимости, облагаемой по кадастровой стоимости, будут сами считать и платить налог на имущество без подачи деклараций. ИФНС будут направлять им сообщения об исчисленных суммах налога. Порядок направления этих сообщений и ответа на них такой же, как по транспортному и земельному налогам (абз. 3 п. 6 ст. 386 НК).

Сообщения передаются налоговиками в компании после окончания налогового периода и срока уплаты налога на имущество. Передача документа производится следующим образом:

- в электронной форме по ТКС или через личный кабинет налогоплательщика;

- по Почте России заказным письмом;

- лично руководителю или представителю компании под подпись о получении.

В сообщении обозначается объект налогообложения, налогооблагаемая база, налоговый период, ставка налога и величина рассчитанного налога. Информацию для исчисления ИФНС самостоятельно получает из ЕГРН и госорганов, регистрирующих права на недвижимость.

При получении этого сообщения из ИФНС компания при несогласии с расчетом налога может подать налоговикам возражения и документы, подтверждающие правильность расчета налога. Это можно сделать в течение 10-ти дней с момента получения данного сообщения.

Заявить о налоговых льготах можно будет в любую ИФНС по выбору самой компании. Но данный момент касается только тех объектов недвижимого имущества, налогооблагаемая база по которым устанавливается как кадастровая стоимость (п. 8 ст. 382 НК).

В заявлении на льготы нужно указать объекты налогообложения и информацию о самих льготах с отсылкой на соответствующие нормы законодательства и сведения о документах, подтверждающих право на льготы.

Срок направления заявлений на льготы не ограничивается. Их можно подавать в любое удобное для компании время. В то же время непредставление заявления не лишает ее права на льготу. Если у ИФНС будет информация о том, что организация вправе получить льготу, то налог на имущество будет рассчитываться с учетом ее применения.

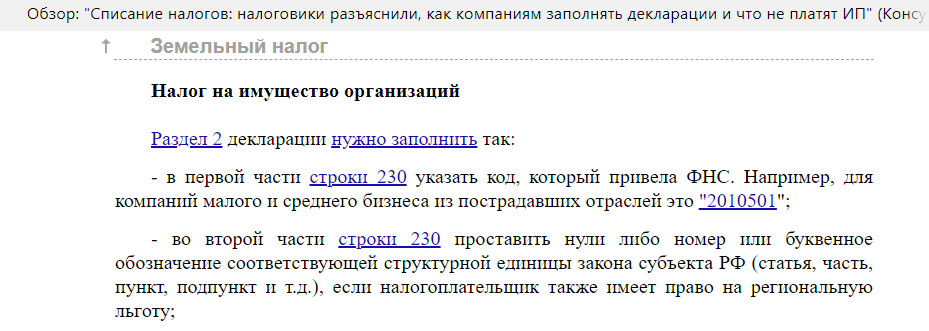

Налог на имущество организаций

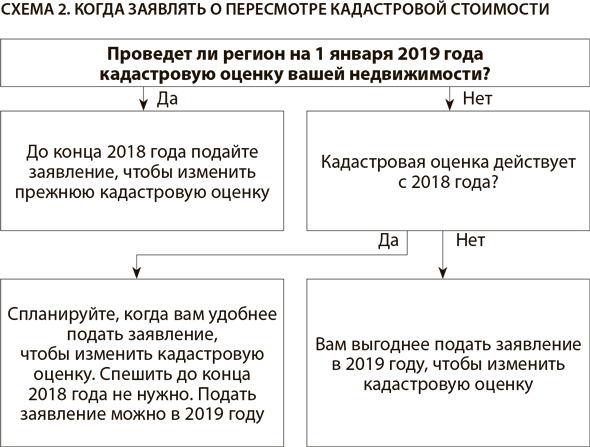

Законодатель обновил условия налогообложения при изменении кадастровой стоимости объекта налогообложения в течение налогового периода и уточнил особенности заполнения налоговой декларации.

1. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменение кадастровой стоимости объекта налогообложения в течение налогового периода будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах только в случае, если это будет прямо предусмотрено п. 15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

- Если кадастровая стоимость объекта налогообложения будет изменена по причине установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 15 ст. 378.2 НК РФ).

- В налоговой декларации должны быть отражены сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 386 НК РФ).

- Согласно п. 1.1 ст. 386 НК РФ налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта РФ, вправе представлять налоговую декларацию в отношении таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ. Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

Транспортный налог

Из важного – отменены налоговые декларации по транспортному налогу и изменены сроки его уплаты. Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.. 1

Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

- Статья 363.1 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по транспортному налогу. Налог они будут уплачивать на основании собственных расчетов.

- Налоговые органы начнут направлять налогоплательщикам-организациям сообщения об исчисленных суммах налога. В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

2. Федеральный закон от 29 сентября 2019 г. № 325-ФЗ.

Законодательные органы субъектов РФ больше не станут определять сроки уплаты транспортного налога (абз. 2 ст. 356 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу нужно будет вносить не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ).

3. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

Налог на имущество

Ставки налога на имущество физических лиц с каждым годом растут. И составляют от 0,6 до 2 % от кадастровой стоимости объекта коммерческой недвижимости. В зависимости от типа помещения, региона страны и города.

Также кадастровая палата регулярно пересматривает кадастровую стоимость объектов в сторону увеличения. Иногда кадастровая стоимость получается выше рыночной в полтора – два раза.

Высокие налоги на имущество снижают показатели окупаемости и доходности коммерческой недвижимости на 1 – 2 процентных пункта.

Льготы или как не платить налог на имущество

Есть способ абсолютно законно уйти от уплаты налога на коммерческую недвижимость. В соответствии с пунктом от уплаты налога на имущество освобождаются индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения и использующие это имущество в своих предпринимательских целях.

Иными словами, если вы ИП и платите 6% с дохода от сдачи объекта в аренду (а это оптимальный вариант уплаты налогов в арендном бизнесе), вы освобождаетесь от уплаты налога на имущество. Для применения льготы достаточно написать и передать в налоговую инспекцию по месту нахождения объекта недвижимости соответствующее заявление.

Заявление пишется в свободной форме. Пример текста:

Важно! Получить льготу не получится на объект недвижимости, который находится в перечне объектов, расчет налога по которым производится только на основании кадастровой стоимости. В соответствии с , такой перечень определяется региональными органами власти

В него включают торговые и бизнес-центры, многофункциональные комплексы, отдельно стоящие торговые и офисные здания, а также объекты коммерческой недвижимости в некоторых многоквартирных домах

В соответствии с , такой перечень определяется региональными органами власти. В него включают торговые и бизнес-центры, многофункциональные комплексы, отдельно стоящие торговые и офисные здания, а также объекты коммерческой недвижимости в некоторых многоквартирных домах.

Если с отдельно стоящими торговыми и офисными зданиями относительно все понятно, то по каким критерия в список попадают объекты коммерческой недвижимости в МКД я разгадать не смог.

Будем надеяться, что данная льгота будет действовать дальше и с ее помощью инвесторы смогут повысить доходность инвестиций в недвижимость. Но ее могут отменить

Поэтому важно перед покупкой объекта недвижимости проверять его кадастровую стоимость. А также по какой ставке налоговая делает расчет налога на имущество по рассматриваемому объекту

Ликвидация объекта

По объекту, приобретенному для ликвидации или реконструкции, налог платить не нужно.

Данная схема позволяет сэкономить налог на имущество при учете объектов, которые не соответствуют признакам основных средств (п. 4 ПБУ 6/01).

Компания на общей системе приобретает объект незавершенного строительства или ветхое здание с целью снести его и построить на этом месте что-нибудь другое. Компания оформляет свое намерение приказом о сносе или ликвидации имущества. Объект при этом не вводится в эксплуатацию, поскольку не выполняется одно из условий ПБУ 6/01 – отсутствует способность приносить экономический доход в будущем. Следовательно, не возникает и объекта обложения по налогу на имущество.

Минфин России признает, что имущество, не предназначенное для использования в предпринимательской деятельности компании, не признается объектом налогообложения (письмо от 22.04.08 № 03-05-05-01/24). С таким подходом согласны и арбитражные суды (постановления федеральных арбитражных судов Поволжского от 20.02.12 № А55-6362/2011 и Северо-Кавказского от 13.10.11 № А53-24208/2010 округов).

Объекты недвижимости, приобретенные для реконструкции с целью последующей перепродажи, также не подлежат налогообложению (письмо Минфина России от 23.06.09 № 03-05-05-01/36, постановление Федерального арбитражного суда Московского округа от 17.02.10 № КА-А40/687-10). К аналогичному выводу приходят судьи и в отношении иного недвижимого имущества, которое в силу объективных причин не может приносить доход компании (постановления федеральных арбитражных судов Восточно-Сибирского от 21.01.10 № А33-11830/2008, Западно-Сибирского от 09.04.10 № А75-6674/2009 округов).

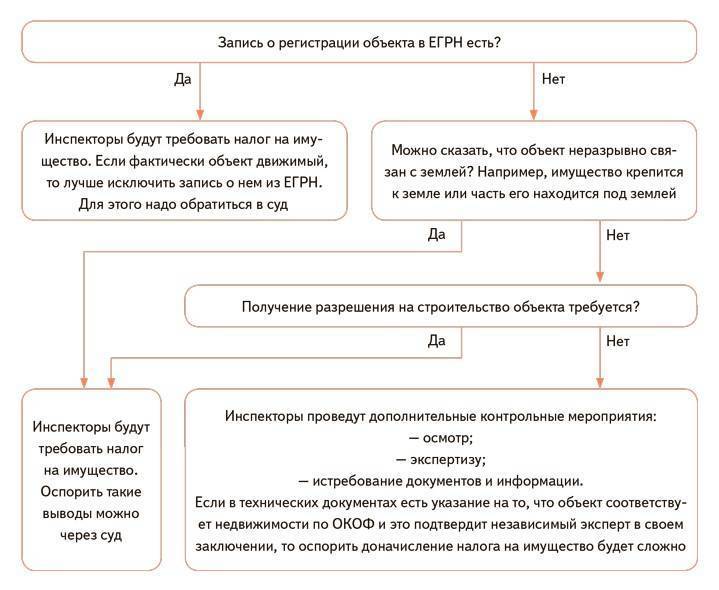

Рекомендации налогоплательщикам

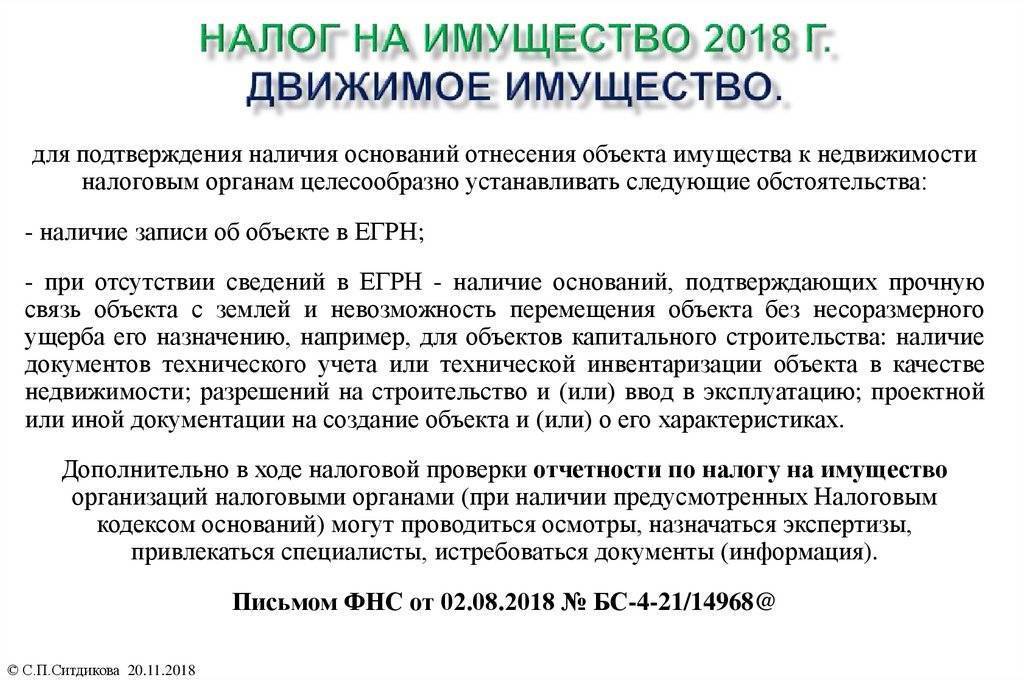

Налогоплательщикам остается посоветовать лишь одно: внимательно отнеситесь ко всем объектам организации, принятым на учет в качестве движимого имущества. Необходимо учитывать, что анкерное крепление или возможность сборки/разборки вещи не являются гарантией ее движимого характера. Оцените, насколько автономным является каждый принятый на учет объект, насколько сильно он задействован в глобальных технологических процессах предприятия, в каких местах и как он крепится к другому оборудованию или объекту, какие объекты он соединяет – движимые или недвижимые.

Во избежание ошибок при квалификации имущества в качестве движимого/недвижимого производственным компаниям может быть рекомендовано на основе полномасштабного анализа судебной практики разработать для своих сотрудников методические рекомендации по такой квалификации. Нужно будет подробно описать правила и руководящие принципы, которые следует использовать персоналу при квалификации вновь приобретаемого объекта основных средств и постановке его на бухгалтерский учет. Такие меры помогут нивелировать часть претензий налоговых органов в отношении объектов основных средств, по которым налог на имущество исчислять и уплачивать не планируется.

Как снизить налог на имущество в настоящее время?

Существуют вполне реальные и законные способы снижения налога на имущество организаций, причем, не прибегая к уголовно наказуемым ухищрениям и прямому обману государства, нужно только знать о некоторых тонкостях налогообложения и коллизиях действующих правовых актов, тогда можно прийти к существенному уменьшению имущественного налогообложения.

Методы минимизации налога на имущества делятся на две категории:

перемещение актива в другую фирму (или к ИП), которая не платит налог вообще; не платит его с конкретного имущества или может воспользоваться льготой по налогу;

уменьшение стоимости имущества в бухгалтерском учете.

Варианты законного снижения налогооблагаемой базы:

За счет списанной сырьевой базы, переданной на нужды производства. В любом структурном предприятии практикуется политика списания затрат на расходные материалы, причем можно применять различные способы: по методу первого поступления – списание происходит наиболее дорогостоящих составляющих, из расчета последней поставки, с применением среднего расчета стоимости определенной группы материалов. Эта методология позволяет списать по максимальной стоимости затрачиваемых в производстве материалов, в результате себестоимость выпускаемых изделий повышается, а суммы прибыли идут на минус. В балансе отражается меньшая стоимость активов, что, несомненно, приводит к значительному снижению имущественного налога. За счет переоценки стоимости основных активов. Многие предприятия оптимизируют имущественное налогообложение именно по этой методике, то есть приводят к восстановлению рыночной стоимости основных активов. Но здесь присутствует своя степень риска: точно установить рыночную цену не представляется реальным, поскольку, например, в разные периоды одно и то же оборудование может значительно разниться по стоимости

Но если принимать во внимание наименьшую его стоимость в определенный период, то можно резко снизить стоимость всех активов, правда, с привлечением узких специалистов по оценке здесь будет трудно обойтись. Все это приведет к снижению чистого актива предприятия, но здесь прослеживается и другая сторона медали в виде недоверия инвесторов и кредиторов

Но налоговая база будет значительно снижена. С применением методики консервации основных фондов. Этот способ применим только в одном случае: когда имеющиеся активы лежат неподъемным налоговым бременем, но и полностью реализовать их нецелесообразно, в будущем они могут стать основными материальными средствами. В этом случае издается приказ руководства предприятия об их заморозке, с обязательным уведомлением налоговых органов. Уменьшение базы на основе проведенной инвентаризации. Если при проведении ревизии обнаружатся морально устаревшие, негодные к применению выпущенные изделия, или технологическое оборудование для выпуска снятой с производства продукции, оно подлежит списанию, то есть уменьшению налоговой базы. Учет морально устаревшего оборудования. Уже никто давно не пользуется печатными машинками или компьютерами первых выпусков, но они продолжают оставаться на балансе предприятия, следовательно, подлежат налогообложению. Выявленная оргтехника, которая не отвечает современным требованиям, может быть списана, но фактически ею можно будет пользоваться еще какое-то время, пока она полностью не выйдет из рабочего состояния. Здесь следует заняться оформлением акта об утилизации, с одновременным оприходованием ценных запасных частей, тем самым добиться поставленной цели.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.