Что такое пролонгация вкладов?

Пролонгация вкладов – это продление банком действующего договора по вкладу, если клиент не закрыл вовремя свой депозит. Продление вклада наступает автоматически на следующий день по окончанию действия депозита. Как правило, вклад продлевается на тех же условиях и на тот же срок, что и первый. Условия пролонгации нужно узнавать у своего банка, по разным вкладам условия могут меняться.

Банк должен уведомлять своих клиентов, когда приближается срок окончания договора по вкладу. Тем не менее, не стоит надеяться на банковские оповещения. Вкладчик должен посетить банковскую организацию до наступления пролонгации и произвести действия со своим вкладом.

Доход или возможности

Естественно, прежде чем подбирать конкретный депозит, инвестору нужно определиться в какой банк положить деньги. Это непраздный вопрос. Ведь чаще всего очевидный вариант не является наиболее выгодным.

Однако давайте предположим, что инвестор уже определился с финансово-кредитным учреждением и вернемся к рассматриваемому вопросу.

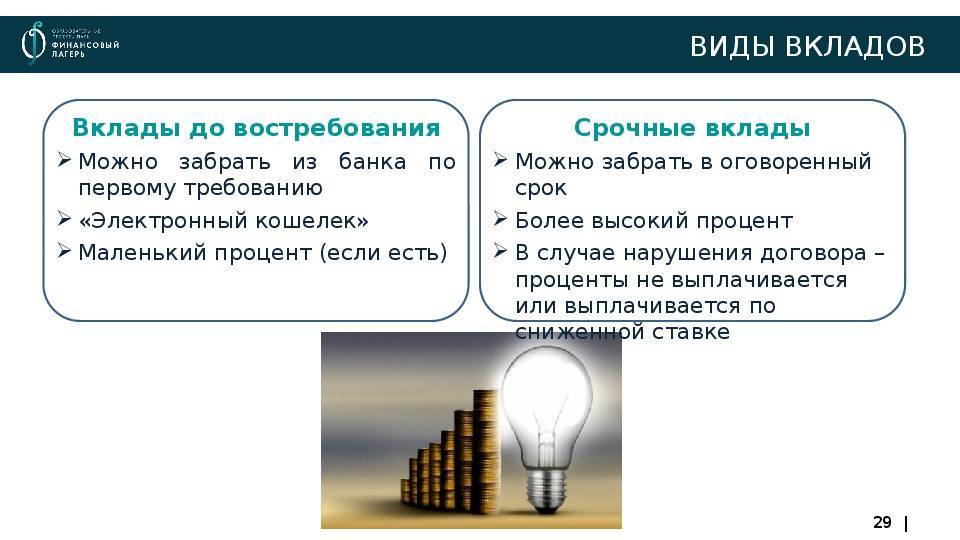

Клиенту банка всегда приходится выбирать между максимальной доходностью вклада или наличием большого количества опций. К примеру, это возможности частично снимать деньги, не теряя при этом проценты, или доступность пополнения своего счета.

Существует старое банковское правило: самые доходные вклады открываются на максимальный срок, имеют фиксированную ставку и не дают клиенту возможности совершать с инвестированными средствами какие-либо операции.

Другими словами, это такие депозиты, по условиям которых человек оставляет деньги в банке скажем на 5 лет. При этом он не может докладывать средства, а преждевременное снятие обернется потерей процентов. Зато по истечении срока договора инвестор получит максимальную прибыль.

Однако не все люди позволяют себе положить сбережения в банк на таких условиях. Действительно, деньги могут понадобиться раньше, чем истечет срок соглашения, подписанного с финансово-кредитным учреждением.

В такой ситуации следует искать вклад, который позволяет досрочно снимать часть инвестированных средств без потери доходности. Конечно, это не в лучшую сторону скажется на размере процентной ставки.

То же самое касается возможности пополнения вклада. Такая форма накопления сбережений нравится многим клиентам банка. Она позволяет ежемесячно пополнять депозит на удобную сумму.

ТОП 10 самых лучших вкладов в надежных банках России

Московский Кредитный Банк Вклад «Новогодние мечты» с ИИС

| Процентная ставка,% | Сумма,руб. | Срок |

| 7,7 | от 50 000 | 395 дней |

| Без пополнения / Без частичного снятия / Без капитализации / Проценты в конце срока |

Вклад «Мега Онлайн»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,3 | от 1 000 | 365-700 дней |

| Пополнение / Без частичного снятия / Начисление процентов ежемесячно |

Банк ФК Открытие Вклад «Надежный Промо»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,3 | от 750 000 | 367 дней |

| Без пополнения / Без частичного снятия / Капитализация / Проценты ежемесячно |

Газпромбанк Вклад «Ваш успех»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,4 | от 50 000 | 365 дней |

| Без пополнения / Без частичного снятия / Капитализация / Начисление процентов в конце срока |

Совкомбанк Вклад «Зимний праздник с халвой»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,3 | от 50 000 | 365 дней |

| Пополнение / Без частичного снятия / Без капитализации / Начисление процентов в конце срока |

Россельхозбанк Вклад «Доходный»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,1 | от 3 000 | 395 дней |

| Без пополнения / Без частичного снятия / Капитализация / Начисление процентов в конце срока |

Альфа-Банк Вклад «Еще выше»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6,1 | от 50 000 | 1 год |

| Без пополнения / Без частичного снятия / Капитализация / Проценты ежемесячно |

Промсвязьбанк Вклад «Онлайн Вклад»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6 | от 100 000 | 397 дней |

| Пополнение / Без частичного снятия / Капитализация / Начисление процентов в конце срока |

Банк ВТБ Вклад «Время Роста»

| Процентная ставка,% | Сумма,руб. | Срок |

| 6 | от 30 000 | 180 дн |

| 5,7 | от 30 000 | 380 дн |

| Без пополнения / Без частичного снятия / Капитализация / Начисление процентов ежемесячно |

Доход может увеличиться, если подключиться к Мультикарте ВТБ и тратить с нее ежемесячно более 5 000 рублей. Выгода для владельцев Мультикарты с подключенной опцией «Сбережения» при тратах по карте:

| от 5 000 до 15 000 р. | 6,5% |

| от 15 000 до 75 000 р. | 7,0% |

| свыше 75 000 р. | 7,5% |

Подробнее о данной карте читайте в статье. По возникшим вопросам можно позвонить на горячую линию ВТБ.

Почта-Банк Вклад «Новогодний»

| Процентная ставка,% | Сумма,руб | Срок |

| 6,2 | от 100 000 | 275 дней |

| Без пополнения / Без частичного снятия / Начисления процентов в конце срока |

Вклад «Капитальный»

| Процентная ставка,% | Сумма,руб | Срок |

| 5,1 | от 100 000 | 367 дней |

| Без пополнения / Без частичного снятия / Начисления процентов в конце срока |

Сбербанк России Вклад «Новогодний бонус» — только до 15 января 2020 г.

| Процентная ставка,% | Сумма,руб | Срок |

| 4,85 | от 50 000 | 4-9 мес. |

| 5,25 | от 50 000 | 9 мес. |

| Без пополнения / Без частичного снятия / Начисления процентов в конце срока |

Вклад «Выгодный старт» — только до 31 января 2020 г.

| Процентная ставка,% | Сумма,руб | Срок |

| 5 | от 50 000 | 6 мес. |

| 5,5 | от 50 000 | 12 мес. |

| 5,85 | от 50 000 | 18 мес. |

| Без пополнения / Без частичного снятия / Начисления процентов в конце срока |

Вклад «Сохраняй»

| Процентная ставка,% | Сумма,руб | Срок |

| 4,75 | от 400 000 | 1-2 года |

| Без пополнения / Без частичного снятия / С капитализацией / Начисления процентов ежемесячно. |

По мнению экспертов, большинство россиян хранят свои сбережения в Сбербанке, 80% из которых — это пенсионеры. Молодые люди чаще вкладываются в коммерческие учреждения, в которых предложения более заманчивые, чем в государственных. То есть граждане осмысленно выбирают площадку, стараясь совместить устойчивость и прибыльность инвестиций.

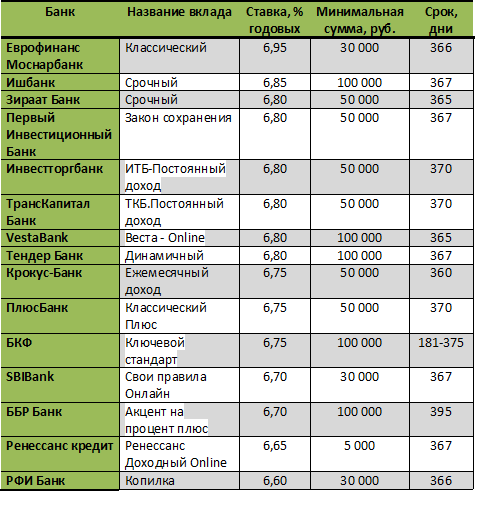

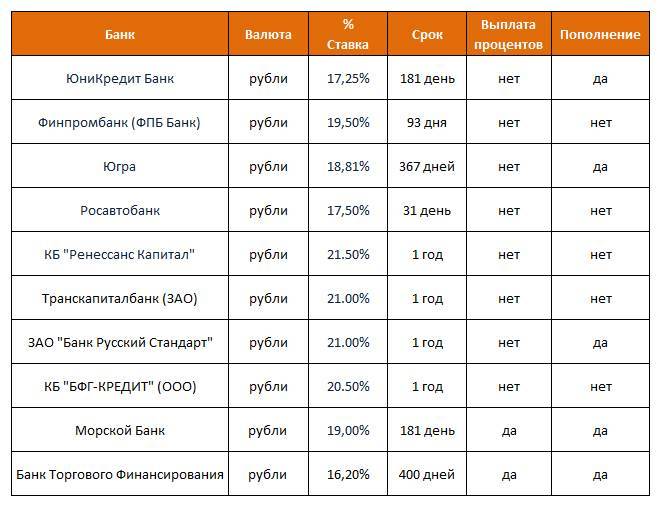

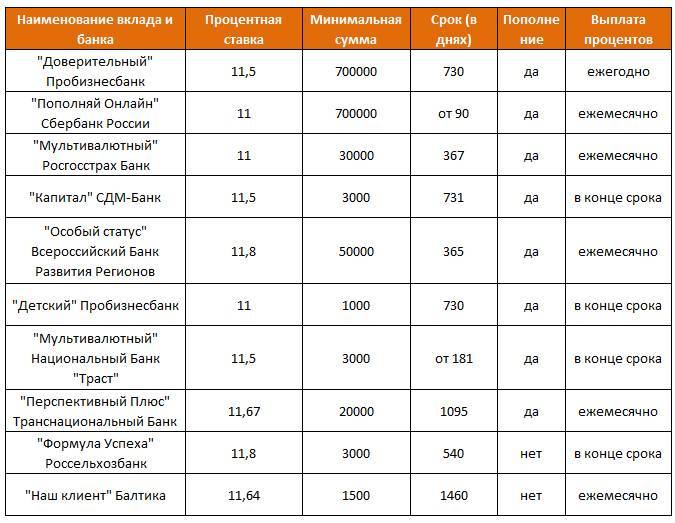

Банки, предлагающие самые высокие проценты по вкладам в 2022 году

Приведем таблицу, где будут представлены банки, предлагающие самые высокие проценты по вкладам на 2022 год.

Отбор велся среди финансовых организаций, имеющих высокую степень надежности, где ваши вклады (до 1400 000 рублей) будут застрахованы Агентством по страхованию вкладов (государством).

| Банк | Вклад | Сумма в руб. | Процент | Срок депозита | Пополнение | Досрочное расторжение |

|---|---|---|---|---|---|---|

| ВТБ 24 | Максимум | от 30 тыс. | до 8% | 380/1080 дней | нет | нет |

| Газпромбанк | Процент выше (до 28.02.2019г.) | от 100 тыс. | 8% | 270 дней | нет | нет |

| Райффайзен Банк | Отличное начало (для новых клиентов) | от 100 тыс. | до 8% | 730 дней | нет | нет |

| Совкомбанк | Максимальный доход | от 1 тыс. | 7,8% | 1095 дней | да | да |

| Совкомбанк | Рекордный процент (для активных пользователей карты Халва) | от 50 тыс. | 8,3%; 8,8% | 60 дней; 365 дней | нет | нет |

| Московский Кредитный Банк | Мечты | от 50 тыс. | 8% | 380 дней | да | нет |

| Юникредит Банк | Новый уровень (для новых клиентов) | от 1 милл | 7.24% | 368 дней | нет | нет |

| Альфа Банк | Большой куш (до 31.01.19) | от 50 тыс | 8,18% | 2 года | нет | нет |

| Россельхозбанк | Доходный | от 3 тыс. | 8% | 1460 дней | нет | нет |

| Сбербанк | Без паспорта; Большие планы (до 31.01.19) | от 50 тыс. | 7% 7,4% | 1 год; 5 мес. | нет | нет |

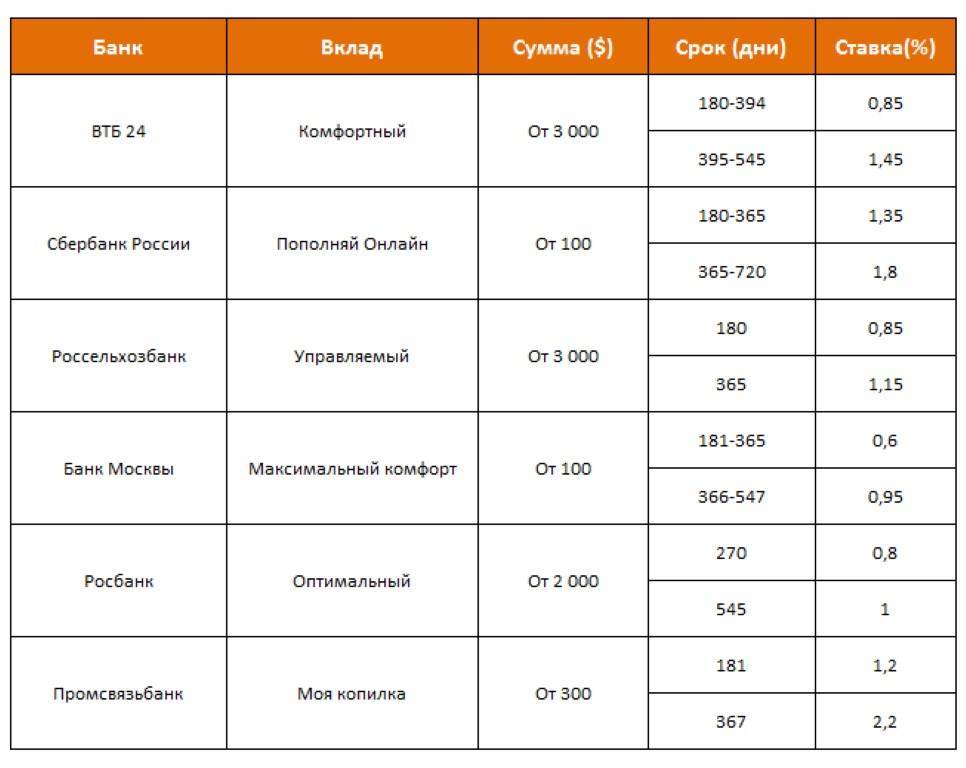

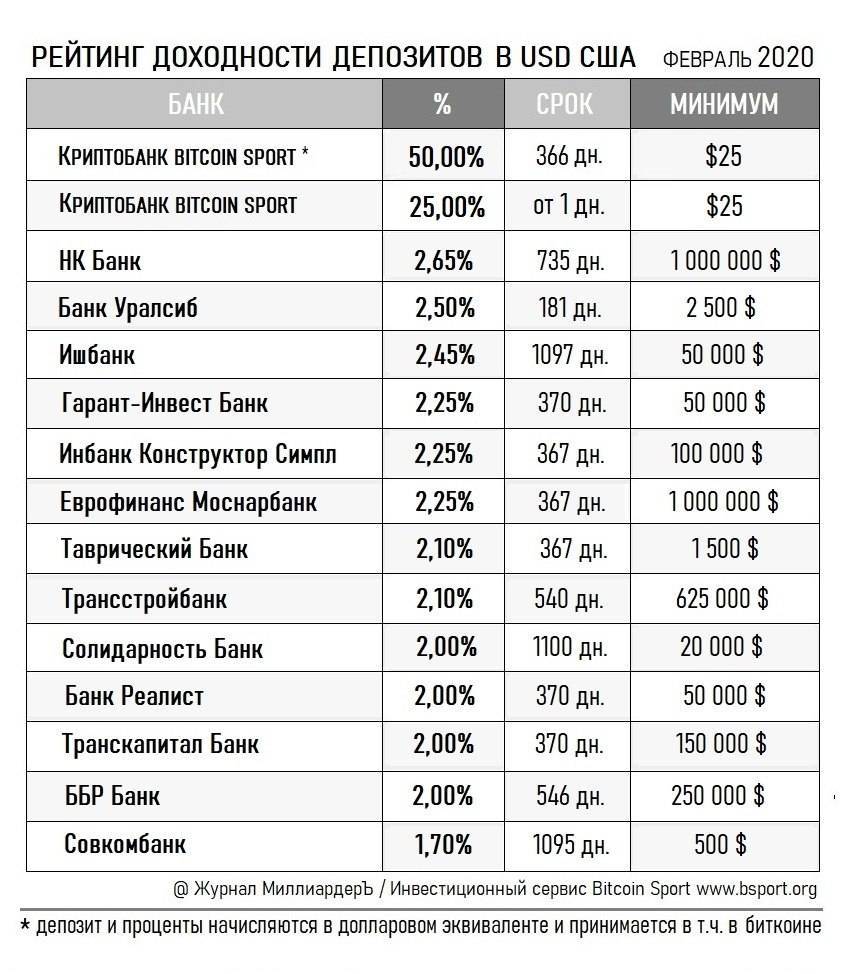

Немного о валютных вкладах. Самый высокий процент по валютным депозитам предлагает Россельхозбанк — от 4 до 4,5%.

Немного о валютных вкладах. Самый высокий процент по валютным депозитам предлагает Россельхозбанк — от 4 до 4,5%.

Правда, первоначальная сумма должна быть приличной (от 80 тыс. долларов) и срок вклада не менее года без пополнения и расторжения. Банк Восточный предлагает 4,2% годовых при сумме вклада 26 тысяч долларов, срок вклада — 3 года.

Остальные банки дают процент меньше: от 3% до 2,5% годовых. Объяснение найти просто: нестабильность валютных курсов. Но при таких ставках хранить свои валютные сбережения в банке невыгодно.

Положил 1000 долларов на полгода под процент 2,5, получил 12 долларов дохода, а за год меньше 30. Мало, но повторюсь, что это лучше, чем хранить валюту под подушкой.

Есть индивидуальные предложения определенным категориям клиентов (VIP, зарплатным клиентам, пенсионерам). О таких акциях сообщают в телефонных СМС-сообщениях.

Процент по вкладу можно немного повысить, если оформлять вклад онлайн. Такие предложения предлагают многие банки.

Как выбрать самый выгодный депозитный вклад

Для защиты денег граждан действует программа страхования банковских вкладов. В случае потери банком вложенных заемщиком денег, производится компенсация в размере 1400000 рублей на один депозит. Учитывая эту сумму, стоит сделать вложения в несколько банков. Выбор самого надежного из них упростит решение задачи депозита на большую сумму. У населения страны, трудящихся и пенсионеров есть возможность сравнить услуги банков, и подобрать самые выгодные депозиты. Сбалансированный депозитный портфель должен содержать как высокодоходные, так и высоконадежные инвестиции.

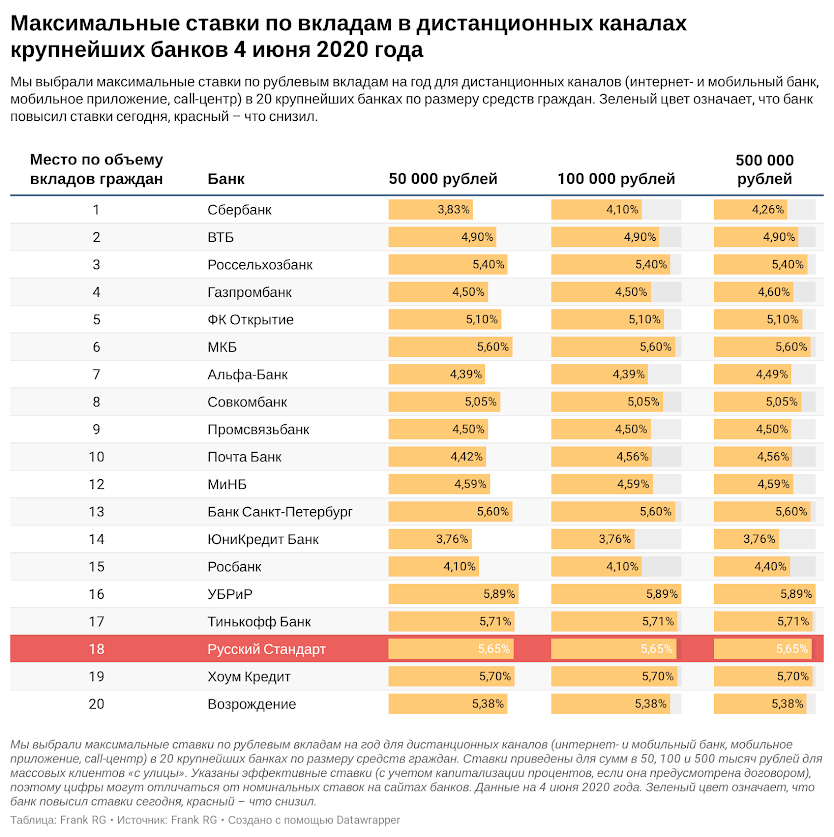

Процентные ставки по вкладам

После выбора банка для определения самого выгодного вклада, следует определиться с максимальными процентными ставками и финальным вознаграждением. Результирующая, или эффективная процентная ставка с учетом дополнительного внесения наличных средств, комиссий отличается от номинальной. Крупные финучреждения предлагают не самую высокую доходность, так как гарантируют надежность при больших суммах рублевых и валютных депозитов. Менее крупные, увеличивают ставки, вводят привлекательные условия по капитализации, пополнению, стараются привлечь вкладчиков.

Капитализация процентов

Предположим, вы сделали свой первый депозит на 3 месяца. После окончания этого срока, на ваш депозит начислено 0,25 от годовой процентной ставки по выбранной депозитной программе. Вы добавляете сумму начисленных процентов к основному вкладу, и оставляете общую сумму денег на следующие 3 месяца. Этот процесс называется капитализацией полученной прибыли. Простой расчет показывает, что чем меньше срок капитализации, тем большим будет окончательный доход по завершении срока депозита. Срок капитализации варьируется от 1 месяца до полного периода депозита.

Сумма депозита

Российское законодательство не ограничивает минимальные и максимальные суммы вложений. При небольших депозитах, для расчета стоит использовать сумму компенсации по их страхованию. Вероятность банкротства банков в эпоху глобального мирового кризиса остается высокой. При крупных суммах вложений, от 10 миллионов и выше, стоит выбирать надежные учреждения. Сумма депозита напрямую влияет и на процентную ставку. Чем выше минимальный порог входа в депозитную программу, тем выше и процентная ставка. Это одинаково относится к рублевым и валютным депозитам.

Валюта вклада

Одним из основных факторов для инвестора является определение валюты депозита. Рубль подвержен инфляции и курсовым колебаниям, но на него самые высокие ставки. Доллар и евро более стабильные валюты привлекаются под меньший процент

Стоит обратить внимание, что различие валюты сильно влияет на дополнительные условия по депозитам. По доллару или евро банки вводят ограничения на свободное пополнение и досрочное полное или частичное снятие денежных средств

Менеджер учреждения подскажет, как воспользоваться преимуществами доступных валютных программ.

Возможность пополнения депозита

Некоторые выгодные договора по вкладам дают возможность производить пополнение своего счета в любое время. Есть программы, по которым вы можете добавить денежные средства только по истечении определенного промежутка времени. Схема внесения пополнений депозитного счета, представляет собой поквартальную таблицу, в которой расписано изменение процентной ставки. Это изменение выглядит как лестница с шагом 0,5-1% с наибольшим показателем в 1 квартале и наименьшим в последнем. Распространен запрет на пополнение в последние месяцы.

Снятие процентов

Указанный в депозитном контракте срок депозита, определяет время, через которое вкладчик имеет возможность получить доступ к своему депозитному счету и распорядиться деньгами по своему усмотрению. В случае ежемесячной капитализации процентов, их снятие будет препятствовать росту вашего актива. Есть правила, по которым перечисляется ваш доход на дополнительный счет. Сбербанк предлагает Сберегательные сертификаты, самые доходные из которых с номиналом от 100 миллионов рублей приносят доход 7,2%.

Насколько вообще рискованно делать вклады?

После небольшого перерыва Банк России продолжил отзывать лицензии у банков – только за первое полугодие 2021 года с рынка ушли 28 банков, большую часть которых регулятор лишил лицензий за нарушения. Для вкладчиков это неприятная ситуация, но в большинстве случаев риски преувеличены – все же система страхования вкладов гарантирует, что клиент получит свой вклад обратно даже в случае банкротства банка.

Итак, на банковском рынке осталось 378 кредитных организаций, 340 из которых можно считать банками (это те, у кого есть универсальная лицензия). Всего же в 2021 году с рынка могут уйти 30-35 банков, прогнозируют эксперты – то есть, уже совсем немного. Как правило, речь идет о небольших региональных банках – если говорить о кредитных организациях из первой двадцатки российских банков, их крах маловероятен (как показывает опыт «Открытия», Бинбанка и Промсвязьбанка, государство будет их спасать).

Тем не менее, бдительность вкладчикам терять точно не стоит – розничное кредитование в России растет быстрыми темпами (розничный портфель на начало 2021 года составил около 12 триллионов рублей – почти 12% от ВВП), а доходы населения не растут. Более того, из-за пандемии банки могут столкнуться с волной неплатежей по кредитам – когда заемщики больше не смогут пользоваться кредитными каникулами.

Поэтому понять, какому банку доверить свои сбережения, не так просто

Как рассказал нашему изданию Артем Деев из компании AMarkets, обращать внимание нужно на многое:. Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

- банк должен быть участником системы страхования вкладов. В нее входят практически все банки, но перепроверить не помешает;

- размер активов. Здесь все просто – некоторые банки настолько крупные, что Центробанк не позволит им разориться. Примером могут служить 3 частных банка, которые стали проблемными и перешли в собственность государства – «Открытие», Промсвязьбанк и Бинбанк. Их клиенты не потеряли ни копейки с вкладов, а банки не останавливали обслуживание;

- финансовые результаты. Чем больше прибыль банка, тем более эффективна его деятельность и тем больший запас финансовой прочности у него есть. Например, Сбер в 2020 году заработал 760,3 миллиарда рублей – это больше, чем бюджет Московской области или Санкт-Петербурга;

- соблюдение нормативов Банка России. На сайте регулятора есть раздел с данными о банках, там в разделе 3 и 4 формы 135 можно посмотреть, как банк выполняет обязательные нормативные требования;

- информация из отзывов и новостей. Если есть свидетельство того, что банк под какими-то предлогами отказывается вернуть вклад в срок или всячески уговаривает вкладчика переоформить вклад на новый срок, это должно насторожить. Особенно нужно смотреть, не применял ли Банк России особые меры к банку – например, одной из таких мер может быть временный запрет на прием вкладов;

- информация о собственниках. Как показывает практика, надежными можно считать банки, которые принадлежат государству (их большинство в первой десятке), крупным иностранным банкам или крупному бизнесу (вроде «Газпромбанка»). Надежный владелец при необходимости найдет деньги на докапитализацию банка, чего нельзя сказать о небольших банках, принадлежащих не самым влиятельным людям;

- рейтинги, которые присваивают рейтинговые агентства. Есть крупные международные агентства, есть российские – желательно проверить и сопоставить информацию о рейтингах с другими банками.

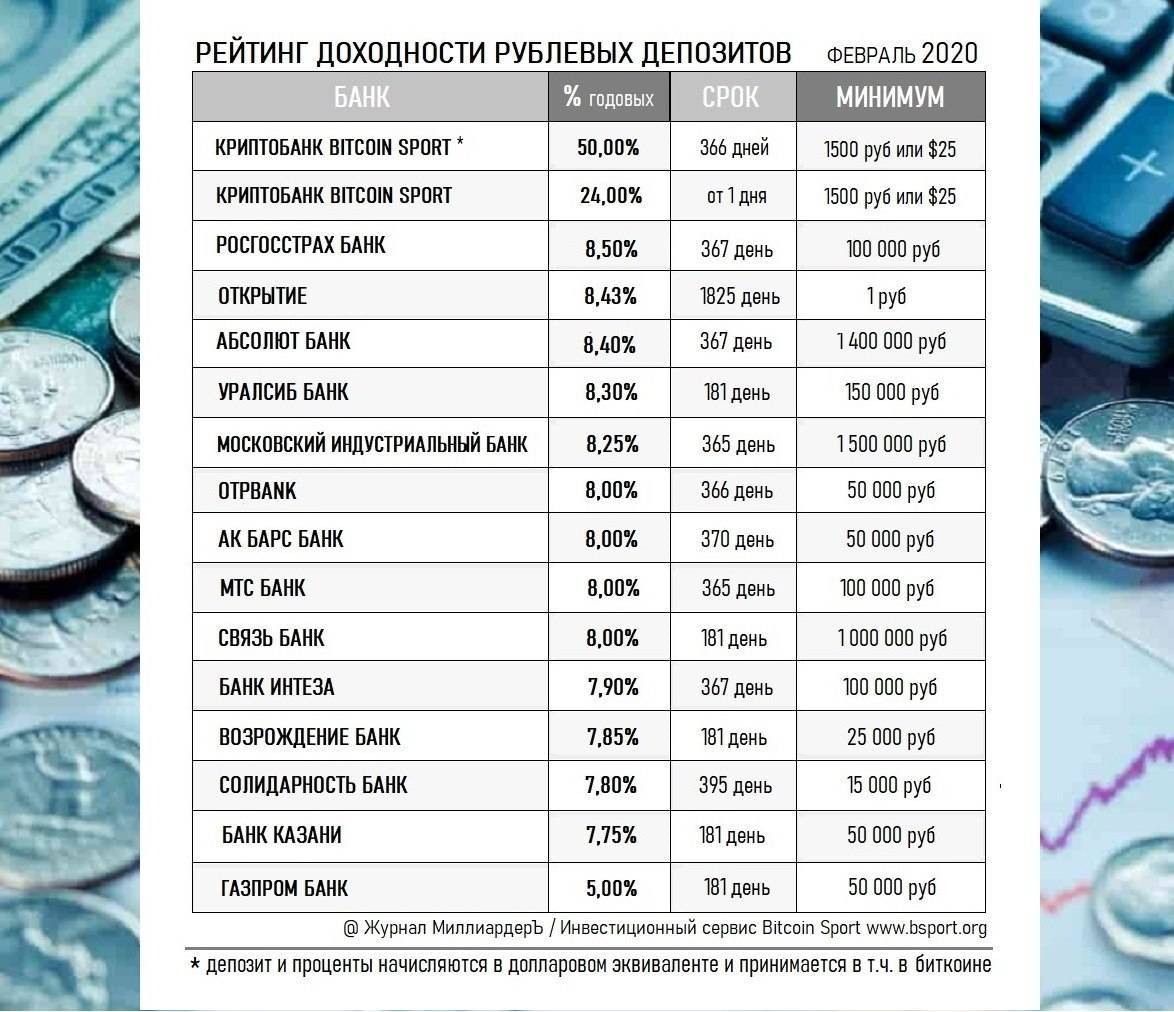

Что касается процентной ставки по вкладам, слишком высокая ставка должна бы насторожить вкладчика – их обычно устанавливают так называемые «банки-пылесосы», которые столкнулись с проблемами и всячески пытаются привлечь больше денег вкладчиков. Если максимальная ставка у банка выше определенного уровня, ему нужно будет платить больше в АСВ – а это еще больше рисков.

Но в некоторых случаях большую часть из перечисленного можно вообще не учитывать – и при этом особо не рисковать.

Вкладываем по-крупному

Ситуация для крупных вкладчиков уже сложнее – АСВ гарантирует возврат только 1,4 миллионов рублей, но по самым выгодным предложениям банки устанавливают куда большие минимальные суммы вкладов. Чтобы не прогадать и не лишиться своих сбережений, нужно более ответственно подойти к выбору банка.

Один из вариантов – обратиться к рейтингам. Например, российская версия журнала Forbes каждый год составляет рейтинг самых надежных банков России. Там учитываются самые разные индикаторы – наличие рейтингов от авторитетных агентств, размер активов, другие показатели.

Ожидаемо первое место в рейтинге занял Сбер – у него и активы крупные, и международные рейтинги неплохие (что и говорить о российских рейтингах). Что интересно, Forbes по-прежнему считает крупнейший частный банк – Альфа-Банк – недостаточно надежным, отдав ему 4 звезды из 5 и только 27 строчку рейтинга.

Среди лидеров оказались как привычные Сбер, Райффайзенбанк и Росбанк, так и достаточно экзотичные ИНГ-Банк, HSBC-Банк, или Bank of China. Крупные государственные банки вроде ВТБ или Газпромбанка получили по 5 звезд, но расположились ниже 10-й строчки.

Учитывая все это, можно составить десятку самых надежных банков России по состоянию на 2021 год. Выглядеть она будет так:

| Банк | Почему в топе | Место по активам | Самый доходный вклад | Ставка |

|---|---|---|---|---|

| Сбербанк | Высокие рейтинги, первое место по мнению Forbes, крупнейшие активы в России | 1 | «Дополнительный процент» | до 5,50% |

| Райффайзенбанк | Высокие рейтинги, серьезные активы, 2 место по данным Forbes | 12 | «Фиксированный» | до 4,05% |

| ВТБ | Принадлежит государству, в лидерах по активам, 9 место в Forbes (после 11 места в 2020-м) | 2 | «История успеха» | 4,83% |

| Газпромбанк | Принадлежит государству, в лидерах по активам, 10 место в Forbes | 3 | «Ваш успех» | 5,95% |

| Россельхозбанк | Принадлежит государству, в лидерах по активам, 11 место в Forbes | 6 | «Доходный» | 6,00% |

| Банк «Дом.РФ» | Получил 13 место в рейтинге Forbes, связан с государственным институтом «Дом.РФ», а активы обеспечены ипотекой | 20 | «Надежный» | 6,80% |

| Альфа-Банк | Самый крупный частный банк | 5 | «Альфа-Вклад» | 6,37% |

| Промсвязьбанк | Был выбран как опорный банк для оборонной промышленности | 7 | «Онлайн-вклад» | 5,50% |

| Совкомбанк | Наращивает активы, входит в ТОП-30 по версии Forbes (28 место) | 10 | «Жаркий процент с Халвой» | 6,00% |

| ОТП-Банк | Крупный банк с иностранным капиталом, входит в ТОП-30 по версии Forbes | 45 | «Максимальный» | 5,10% |

Соответственно, чем крупнее банк, тем меньше он предлагает своим вкладчикам. Крупные ставки тоже не говорят о многом – например, в Россельхозбанке ставка в 6% годовых доступна при оформлении вклада на 1095 дней. И учитывая все риски, отдавать деньги в управление банку на 3 года может быть не лучшим решением. Тем не менее, вряд ли хотя бы один из этих банков в эти 3 года окажется несостоятельным, и если подобрать удобный по сроку и условиям вклад, на крупной сумме там можно крупно заработать.

Как открыть вклад

Любой гражданин РФ может открыть вклад в банке по достижении возраста 14 лет. Обычно вклады делают на своё имя, однако можно сделать вклад и на имя другого человека, как правило, такие вклады делают родители. При открытии вклада в банке, вкладчик заключает договор, в котором указывается вид вклада, его сумма, порядок начисления процентов, срок возврата и другие условия.

Вклад может открыть абсолютно любой совершеннолетний гражданин

Вклад может открыть абсолютно любой совершеннолетний гражданин

Договор между сторонами – банком и вкладчиком заключается письменно. Это может быть Договор банковского вклада, заявление о правилах и условиях размещения вклада (согласие с офертой), получение сберегательной книжки, сертификата или другого документа.

Россиянам выгодно вложить деньги в банки, проверенные временем. Именно таким является государственное финансовое учреждение – Сберегательный банк, который последнее время лидирует по количеству открытых депозитных счетов. Специальные продукты Сбербанк предлагает для различных групп населения. Для пенсионеров программа «Сберегательные сертификаты» гарантирует 10% годовых при сроке хранения до 1095 дней и сумме один миллион рублей.

Умение пользоваться современными компьютерными технологиями поможет сэкономить средства. Открывайте вклады в рублях через Интернет и получите более высокую процентную ставку. Минимальный вклад также может порадовать меньшим размером, чем при открытии вклада в офисе. Открывая вклад в Интернете обязательно проверяйте адрес страницы банка

Обратите внимание, что вверху страницы обязательно должна быть пиктограмма с замочком или надпись зелёным цветом – htts. Помните, что без SMS с кодом доступа невозможно ни снять деньги, ни положить на свой счёт

В каком банке лучше делать вклад?

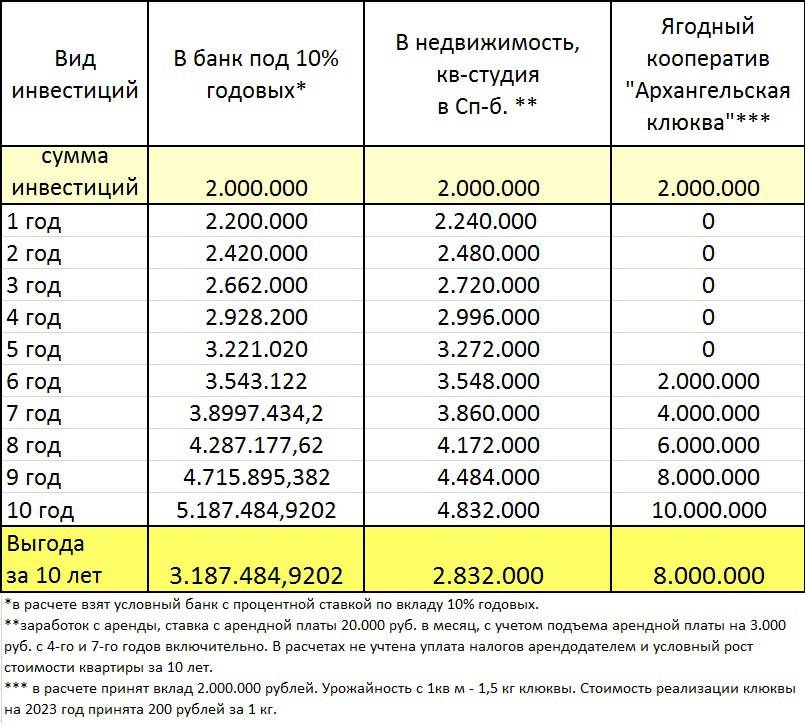

У банковских депозитов не самая высокая прибыль, есть и другие способы вложения денежных средств с большей доходностью. Инвестиции с высокими доходами отличаются большими рисками. Если вкладчика интересует прежде всего надежность инвестиции, то в этом случае прекрасно подойдет банковский депозит под процент.

К выбору банка для депозита следует отнестись с полной степенью серьезности. Вкладчик должен понимать, что любой способ вложений является риском

Чтобы обезопасить себя и уменьшить риски, нужно обратить внимание только на самые популярные банки, обладающие проверенной и надёжной репутацией

Большинство людей при выборе банка для денежного депозита делают акцент на величине годовых процентов. Этот подход не совсем верен. Как правило, небольшие банки предлагают высокий процент по депозитам, чтобы привлечь как можно больше клиентов. Крупные финансовые организации предлагают более низкий процент, но надежность вкладов в таких банках существенно выше.

Банковские депозиты отличаются своими условиями — у каждого вклада есть определенный срок, на который вкладчик оставляет в банке свои сбережения. Процентные ставки по каждому депозитному предложению очень сильно разнятся

Максимальная и минимальная сумма вложений у всех депозитов различная, на этом также следует акцентировать внимание при выборе необходимого финансового продукта

В первую очередь вкладчику необходимо определиться с тем, какую сумму денег нужно отдать в банк под процент. Во-вторых, нужно подумать, на какой срок делать вклад. Еще один нюанс – выбор валюты для депозита. Свои сбережения вкладчик может вложить под процент в разных валютах (будь то рубли, евро, либо же доллары).

Согласно закону о страховании физических лиц в банках Российской Федерации №177-ФЗ от 23 декабря 2003 года, если у банка РФ была отозвана лицензия, вкладчику этой банковской организации будет выплачена сумма депозита, но она не должна быть выше значения в 1 400 000 руб. Только для депозитов, которые не превышают 1 400 000 руб. в одном банке, будет действовать страховой случай. Если клиент решил инвестировать средства на сумму более 1 400 000 руб., то их следует распределить по нескольким банкам. Так можно обезопасить себя. Если у банка, в котором был сделан вклад, отзовут лицензию, то инвестору будет возмещена сумма депозита.

Выбор валюты для вклада

Доллар и евро считаются наиболее стабильными валютами на данный момент. Однако необходимо учитывать, что финансовая ситуация постоянно изменяется. То, что недавно имело высокую цену, завтра может резко подешеветь, как произошло, например, с нефтью.

Выгодный вклад можно открыть в:

Рублях. Большинство вкладов россияне открывают именно в рублях. И это правильно. Во-первых, вклады лучше открывать в той валюте, в которой вы получаете зарплату, а во-вторых процент по рублём вкладам гораздо выше чем по валютным. Приём при закрытии вклада вам не придётся ещё терять проценты на обмене валют, если вы тол ко не собираетесь ехать в отпуск за границу.

Долларах. Популярный вариант для хранения денежных средств до недавних пор был именно доллар. Однако большинство населения его хранило, что называется под подушкой. При росте доллара он конечно давал прибавку к своему весу. Но в последнее время доллар по всему миру начинает сдавать позиции и центробанки многих государств начинают вкладываться в золото, отчего стоимость доллара на мировых рынках начинает снижаться. Так что если вы планируете получить доход с доллара, то лучше хотя бы открыть депозит. Финансовые эксперты полагают, что в ближайшее время с долларом ничего не произойдет. При этом я бы вам не советовал ориентироваться на долгосрочные вклады в долларах. Максимальный срок по договору рекомендую ограничить 12 месяцами.

Евро. Данная валюта считается менее распространенной на мировом финансовом рынке, если сравнивать с долларом. Решив сделать выгодный депозит именно в этой валюте, учтите, что ее курс зависим от европейских бирж и спекулянтов. Из-за них ее курс может как резко расти, так и быстро падать вниз. Впрочем, ее колебания не сильно отличаются от доллара, а больше связаны с экономическими показателями Евросоюза, которые на сегодняшний день не особо благополучны.

Юанях. Национальная валюта Китая, по словам экспертов, считается золотой серединой на сегодняшний день. Развитие экономики этой страны в начале 2000-х было весьма бурным. Однако учитывайте тот факт, что сегодня китайская экономика развивается не столь бурными темпами как 5-10 лет тому назад. К тому же не многие банки открывают вклад в юанях.

Драгметаллах

При сложной экономической ситуации в стране и сильным колебанием курсов валют стоит обратить внимание на депозиты в драгметаллах. За последнее время золото не только сохранило свою цену, но и стало стоить дороже

В ближайшие годы цена данного драгметалла будет только увеличиваться. Оптимальный вариант – открыть обезличенный металлический счет в банке.

Критерии выбора банка

Выбрать банк для надежного хранения собственных сбережений – несложная задача, если следовать представленному ниже алгоритму. Какие-то пункты вы можете пропустить, если они не являются для вас определяющими, а какие-то добавить.

Надежность банка

Первое, на что надо обратить внимание, входит ли банк в государственную систему страхования вкладов. Если да, то деньги в размере 1,4 млн

руб. застрахованы государством и будут возвращены вам при наступлении страхового случая. Узнать эту информацию не составит труда:

- на сайте банка,

- на сайте агентства по страхованию вкладов.

О надежности банка говорит и еще целый ряд параметров. Важными из показателей деятельности являются величина активов, ликвидности, прибыли и рентабельности. Можно самостоятельно проанализировать эти данные по документам в открытом доступе в интернете. Но есть специальные рейтинговые компании, которые десятилетиями этим занимаются.

Можно воспользоваться рейтингом на портале Банки.ру. Он составлен на основе анализа показателей финансовой отчетности.

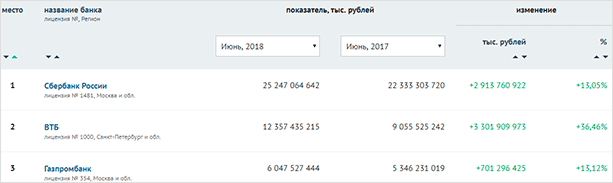

Например, вот так выглядит рейтинг на июнь 2018 г. и его изменение за год по тройке лидеров.

Если посмотреть таблицу чуть ниже, то увидим печальную картину. Банк ФК “Открытие” потерял 3 пункта рейтинга и 36 % своих активов. Бинбанк – минус 2 пункта и 23,6 % активов, Уральский банк реконструкции и развития просел сразу на 8 пунктов, а Глобэкс на 18 и попрощался с 39 % активов.

Условия по депозитам

На что надо обратить внимание:

Процентная ставка

Внимательнее присмотритесь к банкам с максимальными процентами по вкладам. Могут быть следующие объяснения такого явления:

- банк в сложном экономическом положении и ему срочно надо пополнить активы;

- действуют предпраздничная акция или спецпредложение;

- максимальные проценты оказываются очередным трюком маркетологов, а по факту их получить сложно;

- банк, который только набирает обороты, нуждается в привлечении клиентов и завоевании своей доли рынка.

Капитализация и ее периодичность

Играет большую роль при долгосрочном инвестировании средств. Если срок вклада не более 1 – 2 лет, то на большие доходы рассчитывать не стоит.

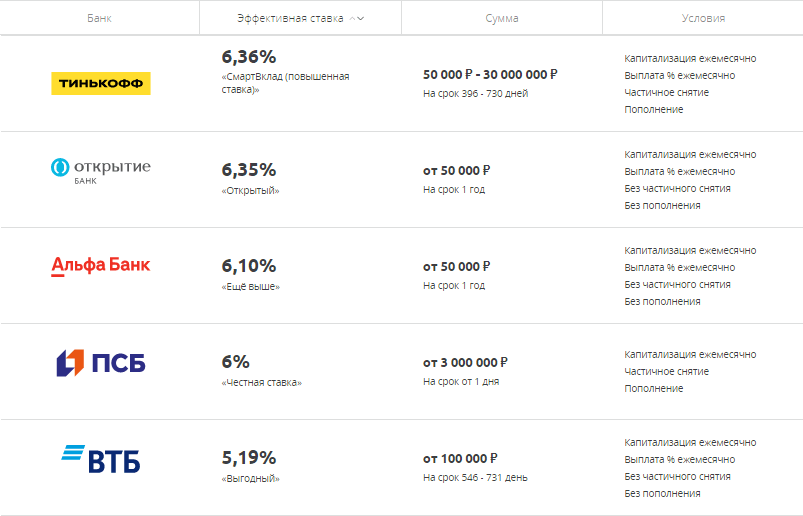

Пополнение и снятие

Банки часто выдвигают условия для пополнения и снятия средств. Например, по вкладу в Тинькофф Банке частичное изъятие допускается только через 60 дней после открытия. А пополнить можно не позднее 30 дней до закрытия вклада.

Кроме того, существуют ограничения по сумме. А некоторые банки сохраняют проценты только, если на счете хранится определенный неснижаемый остаток.

Если необходимости в пополнении и снятии денег у вас нет, то ориентируйтесь на срочный депозит с более высокими процентами.

Дополнительные условия

Про них часто не говорят, но они обязательно прописаны в договоре. К таким условиям относятся:

- интернет-банкинг,

- СМС-информирование,

- выпуск пластиковой карты.

В век информационных технологий намного удобнее совершать операции по своим счетам, не выходя из дома. Поэтому онлайн-обслуживание для многих пользователей банковских услуг стоит на первом месте. Интернет-банкинг, как правило, бесплатный.

А вот другие услуги часто используются не только для удобства клиента, но и для зарабатывания на них дополнительной прибыли. СМС-информирование во многих банках платное. В договоре есть пункт о вашем согласии на его подключение. Если вы не нуждаетесь в СМС от банка, то откажитесь при подписании договора или позвонив по горячей линии уже после этого.

Выпуск и обслуживание пластиковой карты тоже может сопровождаться комиссиями. Будьте внимательнее при заключении договора.

Сеть филиалов и банкоматов

Выбрали банк? Узнайте, есть ли его филиал в вашем городе. Если планируете пополнять и снимать деньги со счета, тогда не лишним будет узнать местонахождение банкоматов и уровень обслуживания в отделениях.

Наверное, для всех привычны очереди к банкоматам Сбербанка. И дело не в их количестве. Многие клиенты этого банка – пожилые люди, которые просто не умеют пользоваться интернет-банкингом.

Тинькофф Банк имеет очень мало отделений и только начинает устанавливать собственные банкоматы. Такая форма обслуживания для многих граждан минус, а не плюс.

Для чего нужен банковский вклад?

- инструмент для хранения денег на “черный день” или резервного фонда. У каждого человека должен быть запас наличности для всяких непредвиденных ситуаций. И банковские вклады – наиболее оптимальное размещение средств в виду их высокой ликвидности.

- инструмент для достижения бытовых целей – если вы планируете вложить деньги на небольшой срок: от нескольких месяцев до 1-2 лет. Для чего? Или вы планируете и копите деньги на определенную цель, будь-то отпуск, дорогостоящая покупка – банковские депозиты гарантированно позволяют вам рассчитать срок и конечную сумму, которую вы получите вместе с процентами

- инструмент для краткосрочного инвестирования. Если вы планируете вкладывать деньги в более долгосрочные (и более доходные) финансовые инструменты, но пока не обладаете необходимой суммой – вклады помогут вам ее накопить. Далее, накопленную сумму можно вкладывать дальше – в акции, облигации, ПИФы, недвижимость и т.д. в зависимости от ваших целей и возможностей.

Как выбрать банки?

На первый взгляд это несложный вопрос. Выбрали самые надежные банки – открыли вклад и спите спокойно. Но есть одно обстоятельство. Как правило, в подобных надежных банках, процентные ставки по вкладам гораздо ниже, чем средние по стране. Разница может составлять 30-40%. Как не хочется терять и без того не очень большую прибыль.

С другой стороны – у банков, процентная ставка по вкладам у которых велика – есть риски отзыва лицензии. Конечно, это не 100%, но небольшая вероятность все же есть.

Что делать? Как быть?

Так как все вклады застрахованы государством (на момент написания – 1 млн. 400 рублей) – можно выбрать наиболее выгодный вклад (но не по самым высоким ставкам, а на 1-2% ниже). И желательно еще распределить вклады по нескольким банкам (небольшая диверсификация).

Все это существенно снизит риски потери и в тоже время даст вам наиболее выгодный процент прибыли по вкладу. Как найти выгодные проценты по вкладам можно посмотреть по этой ссылке…

Какой депозит выбрать?

Выбор правильного депозита – одно из важнейших условий при вложений средств в банк. По каким критериям нужно отбирать вклад?

Возможность частичного снятия средств без потери процентов. В случае непредвиденных ситуаций вас могут срочно понадобиться деньги. А снимать их со счета – это потеря всех начисленных процентов. Даже если до окончания вклада у вас остался один день. Вкладывать на малые сроки (3-6 месяцев) – это низкие проценты по вклады. Лучше найти долгосрочный вклад (1-2 года), по которому ставки будут выше, с возможностью частичного снятия средств без потери начисленных процентов.

Возможность пополнения вклада

Для чего? Не важно для чего. Копите ли на определенную покупку, либо планируете далее перевести деньги в другие финансовые инструменты или же просто используете вклад, как финансовую подушку безопасности

Вкладывая дополнительно деньги – вы повышаете не только вашу сумму, но и получаете дополнительный доход.

Капитализация процентов. Эта штука позволяет работать не только вашим деньгам, но и начисленные проценты (ежемесячно, ежеквартально) тоже начинаю приносить дополнительный доход. Начисление процентов на проценты или сложный процент – одна из основ инвестирования. Особенна она заметна на длительных сроках инвестирования (10-15 лет), но и за 1-2 года позволит заработать дополнительную копеечку. Пустячок, а приятно. С помощью калькулятора вкладов можно увидеть, как вырастет дополнительный доход благодаря капитализации процентов.

Фиксированная ставка по депозиту. В стране идет тенденция к понижению ставки рефинансирования, а именно от ее размера и зависят проценты по вкладу. Ситуация в конце 2014 начале 2015, когда ставка резко выросла в 1,5 раза скорее исключение из правил.

Вы наверное замечали, что в банках условия по вкладам довольно странные. Странные в чем? Есть допустим 2 вида вклада: на 1 год со ставкой, допустим в 10% годовых и второй вклад, на полгода – со ставкой 10,5%. По логике же должно быть, чем больше срок вклада, тем выше должна быть доходность.

И еще консультант навязывает вам именно второй вклад. Ставка по нему выше, да еще автоматическая пролонгация (продление вклада после окончания срока).

Дело в том, что через полгода, ставку могут уменьшить, и тогда на те же полгода будут принимать уже только под 9,5% или даже 9%. И соответственно, пролонгация будет происходить уже на новых условиях, которые могут быть хуже, чем при первоначальном вложении.

Выбирая вклад с фиксированной ставкой на весь срок размещения, вы будете защищены от этих маленьких неприятностей и сможете точно рассчитывать именно на ту сумму прибыли, по которой у вас заключен договор.