Сферы применения показателя, разбираемся на примерах

Рассмотрим на примерах, в каких сферах и к каким объектам применяется понятие «ликвидность».

Ликвидность предприятия

Оценка ликвидности компании — это один из самых главных показателей финансового состояния предприятия. Руководство и потенциальные инвесторы должны всегда знать ликвидность фирмы, чтобы понимать, сможет ли компания в чрезвычайных ситуациях быстро рассчитаться со своими кредиторами.

Ликвидность предприятия — отношение долговых обязательств организации к его активам.

Как оценить финансовую ликвидность предприятия?

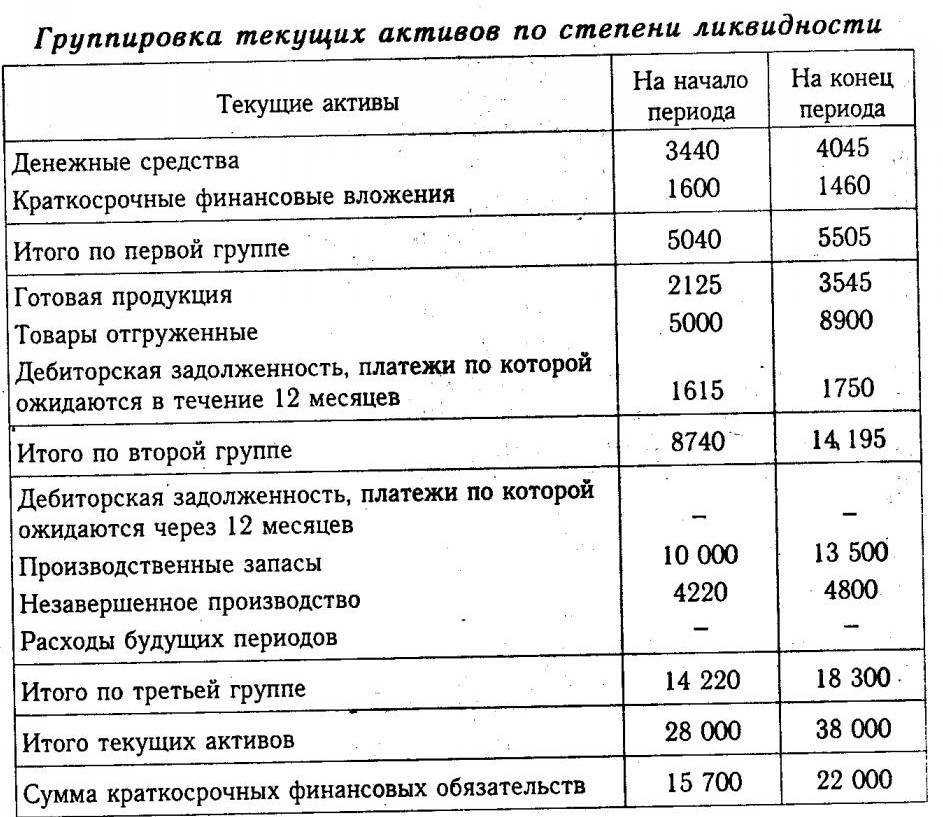

Первый шаг. Распределяем активы фирмы на четыре группы:

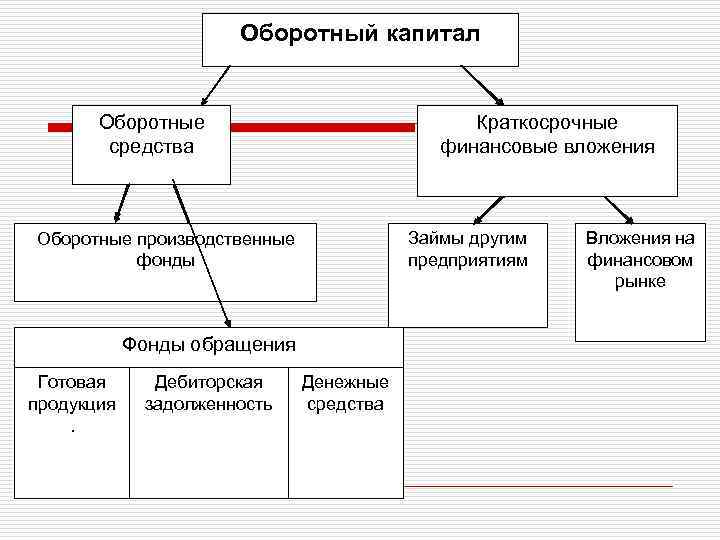

- А1 — наиболее ликвидные активы (деньги на счетах и краткосрочные финансовые вложения);

- А2 — быстро реализуемые активы (краткосрочная дебиторская задолженность);

- А3 — медленно реализуемые активы (запасы, долгосрочная дебиторская задолженность);

- А4 — труднореализуемые активы (внеоборотные активы).

Второй шаг. Распределяем пассивы компании на следующие категории:

- П1 — наиболее срочные обязательства (кредиторская задолженность);

- П2 — краткосрочные пассивы (краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам);

- П3 — долгосрочные пассивы (долгосрочные кредиты);

- П4 — постоянные пассивы (доходы будущих периодов, резервы предстоящих расходов и платежей).

Третий шаг. Соотносим активы фирмы с источниками финансирования.

Если выполняются соотношения А1 ≥ П1, А2 ≥ П2, A3 ≥ ПЗ, А4 ≤ П4, то предприятие считается ликвидным. В противном случае руководству компании необходимо срочно менять политику ведения бизнеса. Например, попытаться увеличить оборотный капитал и прибыль или снизить объём заёмных средств. Также можно прибегнуть к уменьшению дебиторской задолженности.

Ликвидность объекта недвижимости

При вложении денег в недвижимость важно знать, что не каждое жильё обладает высокой ликвидностью. Стоит учитывать множество факторов: инфраструктуру района, расстояние до центра города, тип объекта, планировку квартиры и т

д. Соответственно, каждый из этих параметров в совокупности будет влиять как на стоимость недвижимого имущества, так и на скорость оформления сделки купли-продажи. Поэтому чем медленнее проходит продажа объекта, тем ниже его ликвидность на рынке.

Ликвидность денег

Что касается денег, то денежные средства в странах с устойчивой экономикой — это самый ликвидный инструмент. Они дают возможность свободно расплачиваться где угодно, а также способны сохранять свой номинал без изменения.

Имейте в виду одно обстоятельство: с течением времени ликвидность финансов изменяется. Связано это напрямую с инфляцией. Цены на товары всегда растут одновременно с падением покупательной способности национальной валюты. По этой причине каждый следующий год вам будет требоваться всё больше денег для покупки одних и тех же товаров.

Что касается ликвидности рубля, то она зависит от того, сколько рублёвой наличности находится в обороте. Чем больше расчётов проводится с использованием российского рубля, тем крепче национальная валюта и выше рублёвая ликвидность.

Ликвидность активов

Для выявления степени ликвидности актива важно понимать, как быстро мы можем его продать. Как правило, активы имеют разный уровень ликвидности

Самыми ликвидными активами считаются денежные средства, государственные ценные бумаги и текущая краткосрочная задолженность предприятия. К ресурсам с низкой ликвидностью можно отнести некоторые корпоративные акции, запасы товаров и сырья, а также здания и сооружения.

Ликвидность ценной бумаги

Ценные бумаги на фондовой бирже также оцениваются с позиции своей ликвидности, то есть как быстро их можно купить и продать на фондовом рынке.

Как правило, самые ликвидные ценные бумаги на бирже носят название «голубые фишки».

Голубые фишки — акции наиболее крупных и надёжных компаний в своей отрасли со стабильными финансовыми показателями.

В 2022 году в список голубых фишек вошли ценные бумаги следующих компаний:

- X5 Retail Group;

- АЛРОСА;

- Газпром;

- Лукойл;

- Магнит;

- МТС;

- Новатэк;

- Норильский никель;

- Полиметалл;

- Полюс Золото;

- Роснефть;

- Сбербанк;

- Сургутнефтьгаз;

- Татнефть;

- Яндекс.

Помимо акций «голубых фишек», на бирже обращаются сотни других корпоративных ценных бумаг, некоторые из которых считаются бумагами с низкой ликвидностью или являются неликвидными активами.

Активы коммерческого банка

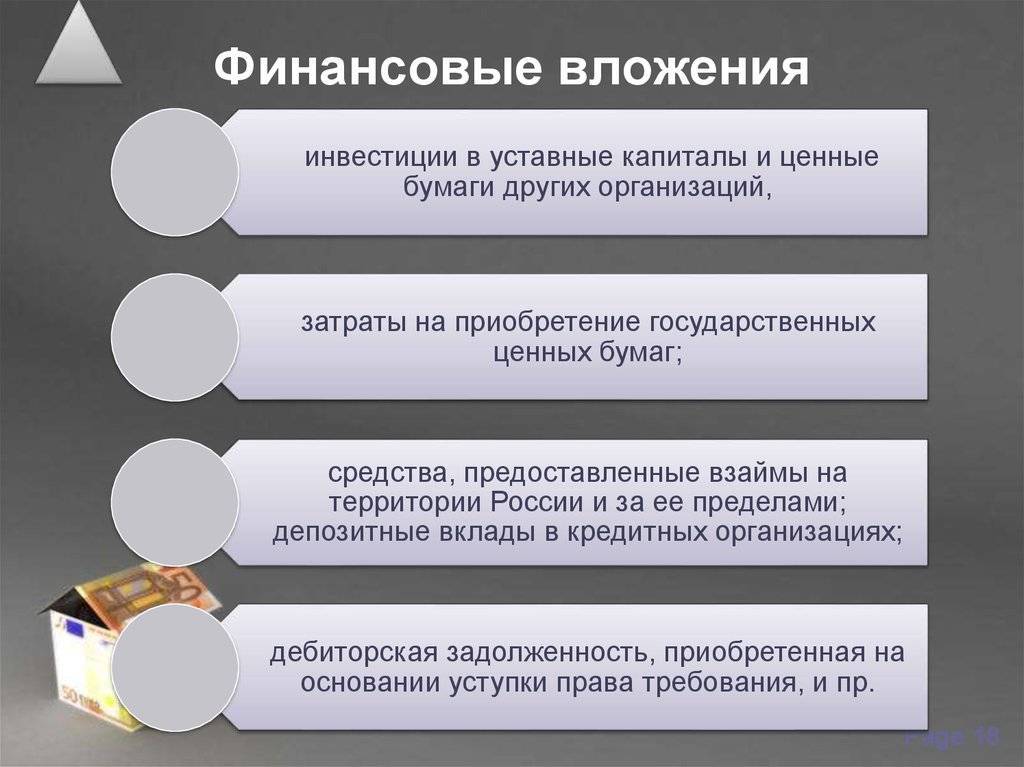

Активы коммерческого банка, или размещенные средства, подразделяются по объектам и сферам вложений, в качестве которых могут выступать:

- денежные средства (национальная и иностранная валюта),

- драгоценные металлы и драгоценные камни,

- кредиты различным типам заемщиков и на различные цели,

- ценные бумаги,

- недвижимость,

- материально-технические средства и прочее.

Такая группировка активов носит наиболее общий характер и является в какой-то мере условной.

В частности, кредиты как денежный капитал функционируют в различных сферах и отраслях народного хозяйства и направляются на формирование различных конечных объектов инвестирования (вложений) — материальных оборотных средств и основного капитала. Вместе с тем, эта группировка отражает исторически сложившиеся сферы банковских вложений и закреплена определенными разделами банковского баланса.

Структура активов

В Плане счетов кредитных организаций выделяется следующий состав банковских активов:

- остатки денежных средств на корреспондентских счетах;

- остаток наличности в кассе банка;

- обязательные резервы в ЦБ РФ («резервные требования»);

- иностранная валюта;

- кредиты выданные;

- вложения в ценные бумаги;

- инвестиции в уставной капитал других предприятий;

- вложения в драгоценные металлы и камни;

- вложения в недвижимость;

- материально-техническая база банка;

- прочие активы.

Свойства

Активы банка обладают следующими свойствами:

- ликвидность — способность быстро превращаться в деньги без потери рыночной стоимости;

- рисковость (надежность) — способность актива к возврату без потери своей номинальной суммы;

- доходность — способность актива приносить доход;

- срочность.

Классификация по степени ликвидности

Ликвидность активов зависит от состояния (уровня активности) конкретных сегментов финансового и товарного рынка. Чем выше спрос на определенные объекты банковских вложений, тем выше ликвидность соответствующих активов. Другими словами — тем легче эти активы продать, получив за них «живые» деньги.

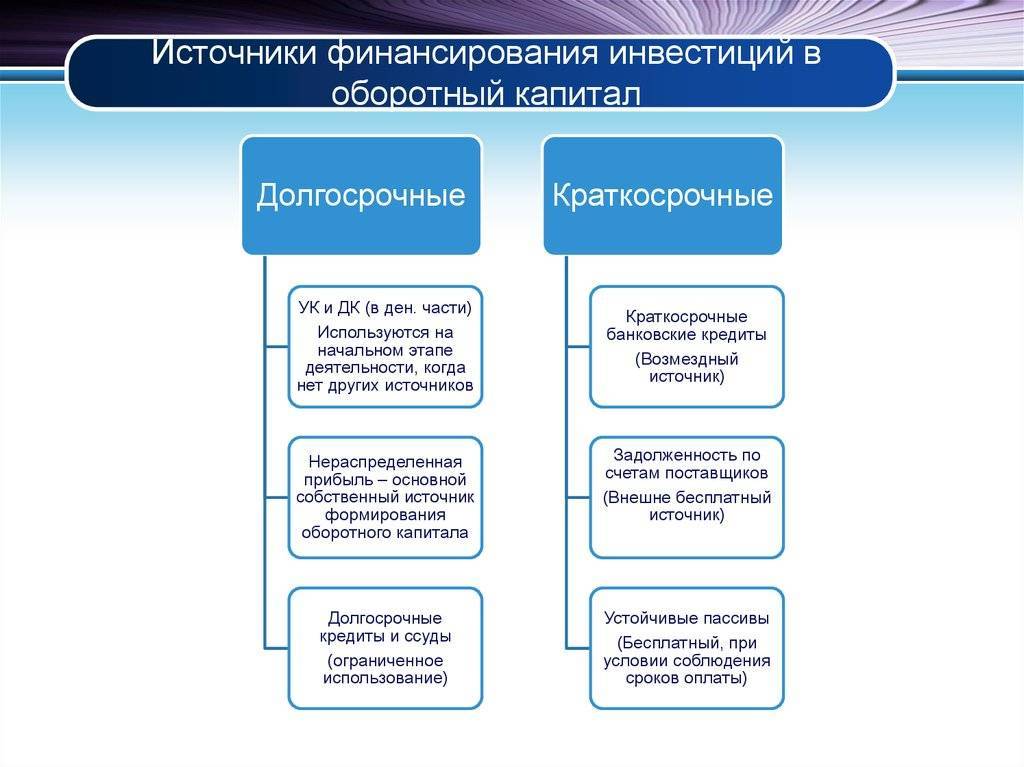

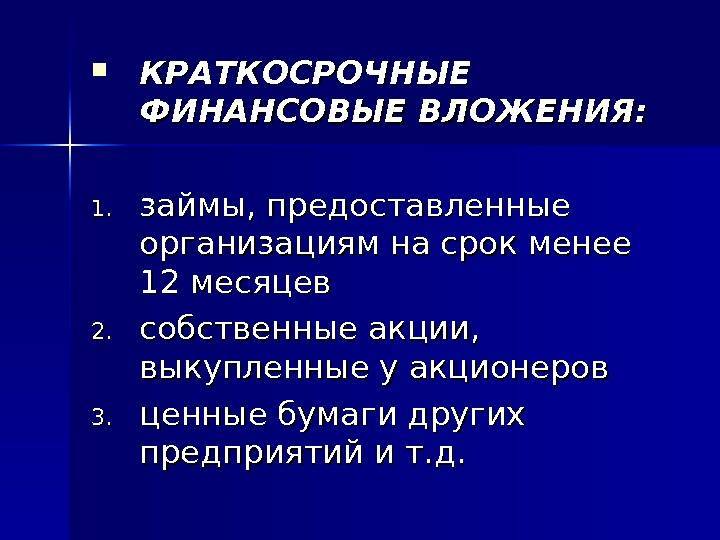

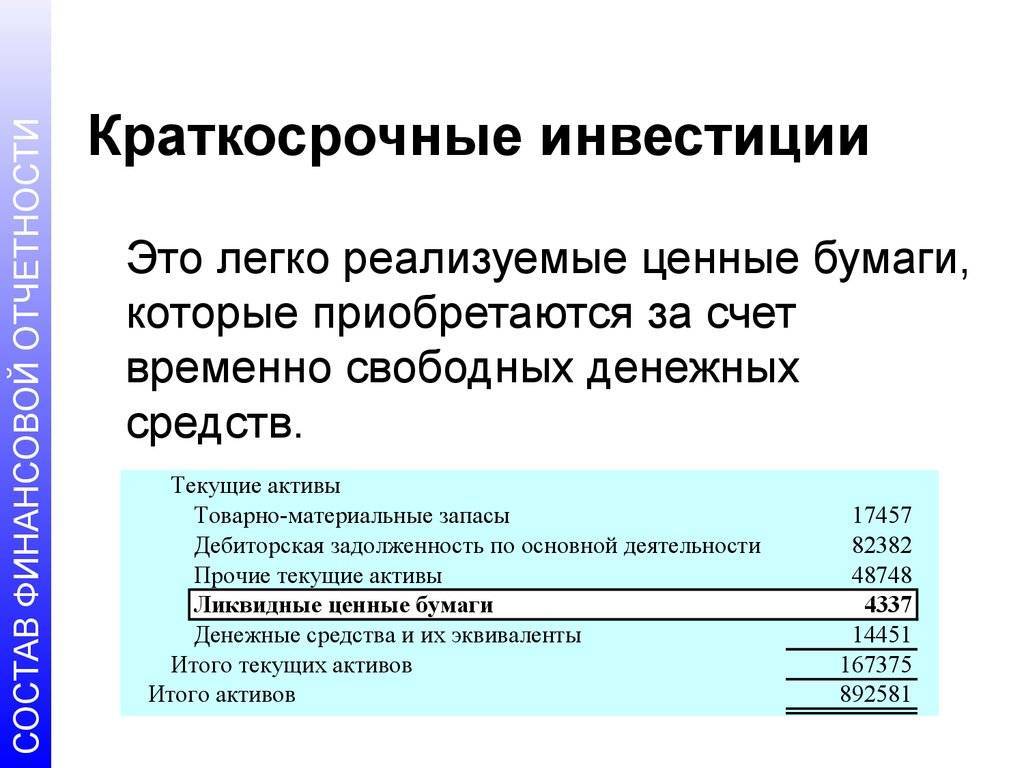

В чем особенности краткосрочных инвестиций и как заработать

Главная особенность краткосрочных инвестиций — высокая ликвидность. То есть деньги вкладывают в то, что всегда можно быстро купить или продать. К примеру, активом для вложения средств на короткий срок чаще становятся облигации, инвестиционные фонды или банковские депозиты, чем объекты недвижимости или драгоценные металлы.

На краткосрочных инвестициях зарабатывают двумя способами:

- покупка актива дешевле, а продажа — дороже: чем больше разница, тем выше заработок инвестора. Объектами вложений могут быть любые активы, кроме продуктов банка, так как их нельзя продать кому-то другому;

- получение текущего дохода от вложения: это могут быть дивиденды по акциям или купоны по облигациям.

Вложения с текущим доходом называют пассивным инвестированием. Обычно актив берут на весь срок. Например, облигацию покупают до погашения.

Активное инвестирование предполагает многоразовые сделки по покупке или продаже активов. Такая стратегия может принести более высокую прибыль по сравнению с пассивным ожиданием роста цены, но она сопряжена с более высокими рисками. Кроме того, чтобы заработать на активных сделках, придется постоянно следить за рынком, новостями и много учиться. Если на это нет времени, стратегия не принесет ожидаемой прибыли.

Ещё по теме:

Вопрос-ответ

15 июня 2022

Дивидендные аристократы США: список и их особенности

9 минут

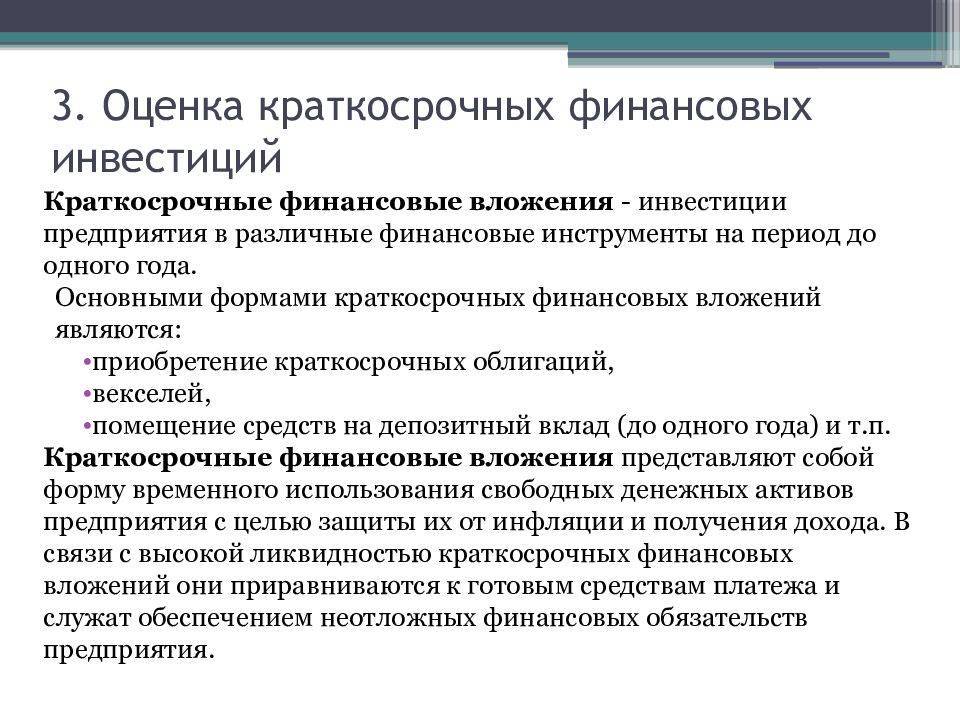

Направления краткосрочных финансовых вложений

КФВ – метод защиты организацией свободных денежных средств от инфляции или для получения дополнительных выгод, в перспективе. Так как вложения такого рода имеют высокую ликвидность и входят в состав оборотных активов, они становятся на одну ступень со средствами платежа, в их обязанности входит обеспечение финансовых обязательств владельца.

Доля КФВ

Чаще всего краткосрочные вклады делают в материалы либо сырье. Плюс данного вида вложений – такие вклады менее всего подвержены риску быть потерянными потому, что ситуация в экономике может быть спрогнозирована на срок в 12 месяцев. В качестве влияющих факторов можно так же выявить политическую ситуацию и курс национальной валюты.

Что касается вкладов ценные бумаги, то тут предприятие идет на сознательный риск, так как в данном случае лучше всего вкладывать средства в ликвидные бумаги, которые без особого труда можно перевести в финансы в любой момент времени. Предугадать это может лишь грамотный специалист, возможно даже с использованием каких-либо аналитических программ. Некоторые предприятия специально обращаются к таким специалистам за советом. Данный пункт краткосрочных финансовых вложений можно относить к ликвидным лишь в том случае, если бумаги имеют минимальный риск падения в цене и могут быть легко реализованы.

Если говорить о кредитах, то, как правило, займы, выданные на небольшие сроки, облагаются большими процентами, чем долгосрочные (ДФВ). Такая мера убережет фирму от невозврата денежных средств.

У предприятия есть право перевести любой денежный вклад из долгосрочного в краткосрочный, если меняется его назначение или намерение его использовать дальше. Такой пункт должен быть предусмотрен в уставных бухгалтерских документах компании.

Краткосрочные финансовые вложения в балансе, пример

Пример В феврале 2010 организация получила кредит от другой фирмы на срок 24 месяца, соответственно, она должна выплатить его в феврале 2012. В отчете за 2010 год он будет отображаться в пункте о ДФВ. Через два года он может быть перемещен в состав КФВ, так как время, оставшееся на его выплату, составляет менее года.Краткосрочные финансовые вложения указываются на счете 58. Данный счет предусмотрен для сведения воедино информации о вложениях и их движениях в рамках предприятия. Могут быть открыты подсчета, предположим, 58-1 – «Ценные бумаги». Учет ведется по группам и типам вложений организации, независимо в какой стране размещены средства или активы.

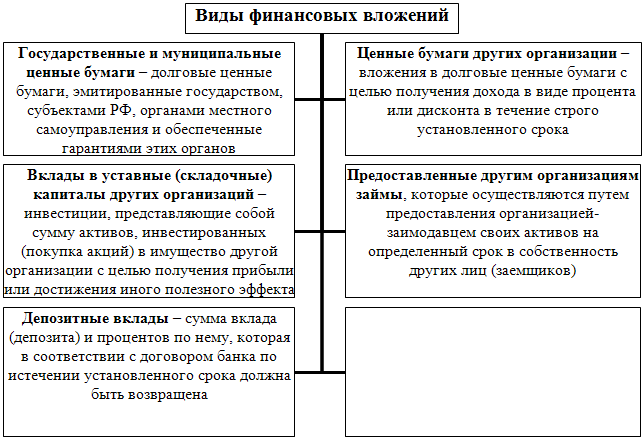

Виды финансовых вложений у предприятия

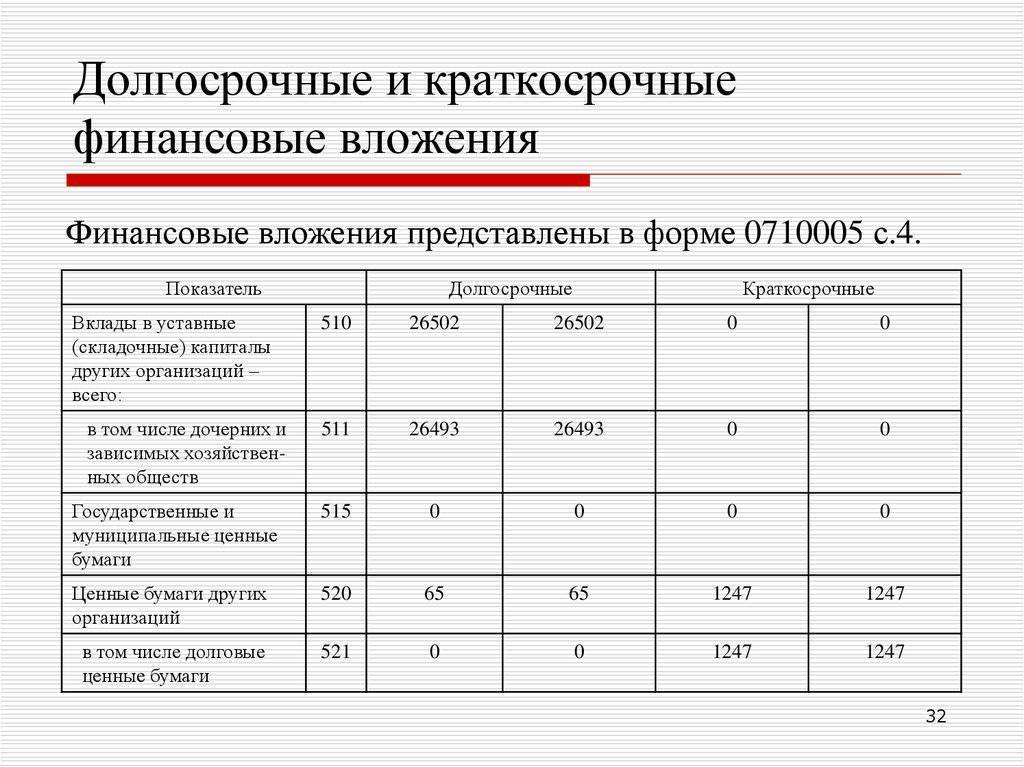

Пример. Заполнение бухгалтерского баланса

ООО, зарегистрированное в 2015 г., применяет упрощенную систему налогообложения. Показатели регистров бухгалтерского учета на 31 декабря 2015 г. приведены в таблице:

Таблица

Остатки (Кт – кредитовые, Дт – дебетовые) на счетах бухгалтерского учета на 31 декабря 2015 года ООО

Сальдо | Сумма, руб. | Сальдо | Сумма, руб. |

Дт | 600 000 | Дт | 150 000 |

Кт | 20 040 | Кт | 150 000 |

Дт | 100 000 | Кт (субсчет “Авансы”) | 505 620 |

Кт | 3340 | ||

Дт | 17 000 | Кт | 89 000 |

Дт | 6000 | Кт | 250 000 |

Дт | 90 000 | Кт | 50 000 |

Дт | 15 000 | Кт | 10 000 |

Дт | 250 000 | Кт | 150 000 |

На основании имеющихся данных бухгалтер составил бухгалтерский баланс за 2015 г. по общей форме:

Графа 4 – единственная, которая требует заполнения вновь созданной организацией. В указанной графе отражают данные на 31 декабря отчетного года, то есть 2015 г.

Также добавляется графа 3 – для указания кодов строк.

Показатель строки 1110 “Нематериальные активы” бухгалтер определил следующим образом: из дебетового сальдо счета вычитается кредитовое сальдо счета .

Итого получаем 96 660 руб. (100 000 руб. – 3340 руб.). Все значения в бухгалтерском балансе указаны в целых тысячах, поэтому в строке 1110 записано 97.

Показатель строки 1150 “Основные средства” определен так: дебетовое сальдо счета – кредитовое сальдо счета . Результат – 579 960 руб. (600 000 руб. – 20 040 руб.). В баланс записано 580.

В строку 1170 “Финансовые вложения” вписано дебетовое сальдо счета – 150 тыс. руб. (то есть считается, что все вложения долгосрочные).

Итог по сводной строке 1100: 827 тыс. руб. (97 тыс. руб. (строка 1110) + 580 тыс. руб. (строка 1150) + 150 тыс. руб. (строка 1170)).

Теперь очередь оборотных активов. Значение строки 1210 “Запасы” определено так: дебетовое сальдо счета + дебетовое сальдо счета . Итог – 107 тыс. руб. (17 тыс. руб. + 90 тыс. руб.).

Показатель строки 1220 “Налог на добавленную стоимость по приобретенным ценностям” равен дебетовому сальдо счета , поэтому в баланс бухгалтер внес 6 тыс. руб.

Показатель строки 1250 “Денежные средства и денежные эквиваленты” найден путем сложения дебетового сальдо счета и дебетового сальдо счета . Результат – 265 тыс. руб. (15 тыс. руб. + 250 тыс. руб.). В строке записано 265.

Итог по сводной строке 1200: 378 тыс. руб. (107 тыс. руб. (строка 1210) + 6 тыс. руб. (строка 1220) + 265 тыс. руб. (строка 1250)).

По итоговой строке 1600 показана сумма показателей строк 1100 и 1200. То есть 1205 тыс. руб. (827 тыс. руб. + 378 тыс. руб.).

В остальных строках графы 4 проставлены прочерки.

Переходим к пассиву баланса. Показатель по строке 1310 “Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)” равен кредитовому сальдо счета , то есть в балансе стоит 50 тыс. руб.

Строка 1360 “Резервный капитал” – кредитовое сальдо счета . В нашем случае это 10 тыс. руб.

В строке 1370 “Нераспределенная прибыль (непокрытый убыток)” показано сальдо счета . Оно кредитовое. Значит, организация на конец года имеет прибыль. Ее значение – 150 тыс. руб. Брать показатель в скобки не нужно.

Показатель сводной строки 1300 равен 210 тыс. руб. (50 тыс. руб. (строка 1310) + 10 тыс. руб. (строка 1360) + 150 тыс. руб. (строка 1370)).

Показатель для строки 1520 “Кредиторская задолженность” (бухгалтер посчитал, что вся задолженность краткосрочная) определен следующим образом: кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета . Результат – 995 тыс. руб. (150 тыс. руб. + 506 тыс. руб. + 89 тыс. руб. + 250 тыс. руб.).

В строку 1500 бухгалтер перенес значение из строки 1520, так как другие строки разд. V баланса не заполнялись.

Показатель итоговой строки 1700 равен сумме строк 1300 и 1500. Полученное значение составляет 1205 тыс. руб. (210 тыс. руб. + 995 тыс. руб.).

Остальные строки пассива по причине отсутствия соответствующих данных прочеркнуты.

Показатели итоговых строк 1600 и 1700 равны. И в той, и в другой строке значение – 1205 тыс. руб. Баланс сошелся – значит, форму можно считать составленной верно.

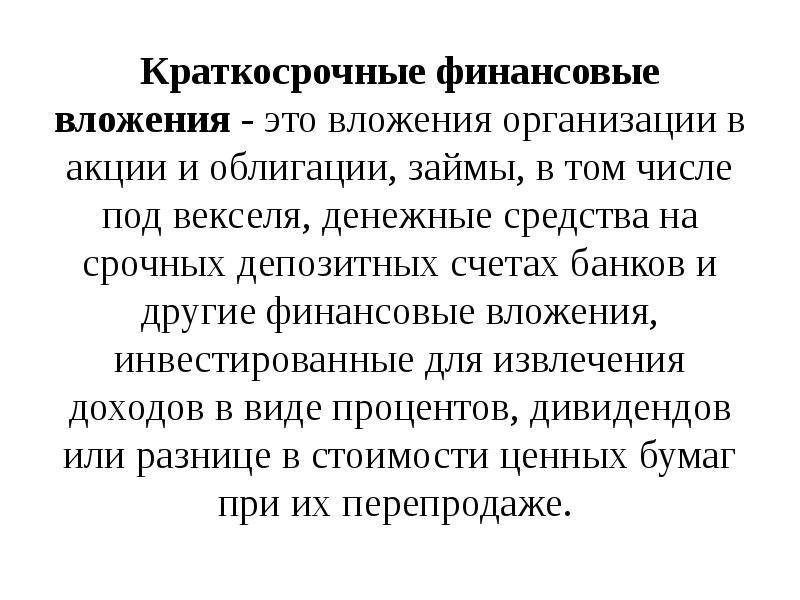

Краткосрочные финансовые вложения в балансе правила, учет, бухгалтерия

К категории краткосрочных относятся вложения на срок не более года. Подразумевается, что по его истечении понесенные затраты превращаются в дебиторку. В этом качестве учитывается покупка ценных бумаг, выдача займов под проценты со сроком погашения до 12 месяцев, депозиты и иные возвратные вложения, приносящие прибыль.

Суть краткосрочных финансовых вложений

Инвестировать средства можно только при наличии свободной денежной массы. Это возможно при получении незапланированной прибыли или ее сезонном характере. Получение повышенного дохода дает возможность разместить «излишек» под проценты при условии возврата в течение года. Обязательным наличие записей по счетам и строке баланса, предназначенным для краткосрочных вложений, не является.

Краткосрочные вложения в балансе

Краткосрочные финансовые вложения входят в состав актива баланса и отражаются по строке 1240 по состоянию на 31 декабря. Отражаемую в ней сумму составляет сальдо по следующим счетам, уменьшенное на остаток по кредиту 59-счета:

- 58 – для краткосрочных вложения по субсчету второго порядка;

- 55 – для краткосрочных депозитов;

- 73 – внутренние займы сотрудникам со сроком погашения в течение года.

По строке 1240 отражаются только вложения, предполагающие получение прибыли. Если займ выдан без процентов (деньги в долг), он теряет статус финансового вложения и по 58-му счету и 1240-й строке баланса отражаться не может. На счете 59 собирается резерв финансовых вложений, необходимый для компенсации их обесценивания.

Помимо строки 1240 в балансе заполняется пояснительный раздел 3 (подразделы 3.1 и 3.2). Они показывают наличие, движение и использование вложений.

Финансовые вложения в бухучете

Счет № 58 является общим для долго- и краткосрочных вложений. Приказом Минфина октября 2000 г. официальные субсчета для него упразднены, но регламентировано жесткое разделение учета вложений по сроку. Компании вправе самостоятельно открывать и вести их с учетом сроков вложений. Для этого вводятся субсчета второго порядка. Например, 58.1 – для акций, 58.2 – для долговых обязательств.

На учет краткосрочные вложения принимаются по себестоимости, то есть по сумме приобретения актива. Доход от них появляется в бухгалтерской отчете по мере перечисления процентов или по окончании срока вложения, то есть, по итогам года.

Увеличение и уменьшение краткосрочных вложений

Рост объема краткосрочных вложений говорит о наличии свободных средств, доступных для инвестиций на небольшой срок. Такие вложения менее рискованны, чем долгосрочные, быстро возвращаются и позволяют быстро компенсировать возможные убытки.

Примеры проводок:

- Выдача займов сторонним организациям – Дт 58 – Кт 50;

- Открытие депозита – Дт 58 – Кт 51;

- Покупка ценных бумаг – Дт 58 – Кт 76.

Уменьшение краткосрочных вложений говорит о:

- снижении деловой и финансовой активности;

- нехватке оборотных средств;

- приближении кризисной ситуации;

- возврате займа или погашении ценных бумаг.

Снижение сумм по краткосрочным вложениям свидетельствует и о погашении обязательств. Средства, которые можно было бы вложить, использованы на погашение кредита.

Это не свидетельствует о снижении финансовых показателей и приближении кризиса, а рассматривается, как перспектива на будущее.

В следующем отчетном периоде эти суммы уже могут использоваться для активизации деятельности при условии аналогичного уровня доходов.

При выбытии вложений они фиксируются по кредиту 58-счета и дебету 91-го (субсчет 2).

Управление краткосрочными вложениями

Под управлением понимается отслеживание их движения – есть ли риск утраты, оправданы ли затраты, нужно ли задействовать резервы. Последние создаются с целью компенсации убытков при обесценивании вложения.

Для их формирования используется 91-счет. Появление и движение резервов отражается проводкой: Дт 91 – Кт 59. Общая величина резерва учитывается в составе прочих расходов (ПБУ 19/02).

Проверка на предмет обесценивания проводится не реже 1 раза в год. В отношении краткосрочных вложений допустима более плотная регулярность. Например, на конец квартала или полугодия. (33 голос.

, 4,90 из 5) Загрузка…

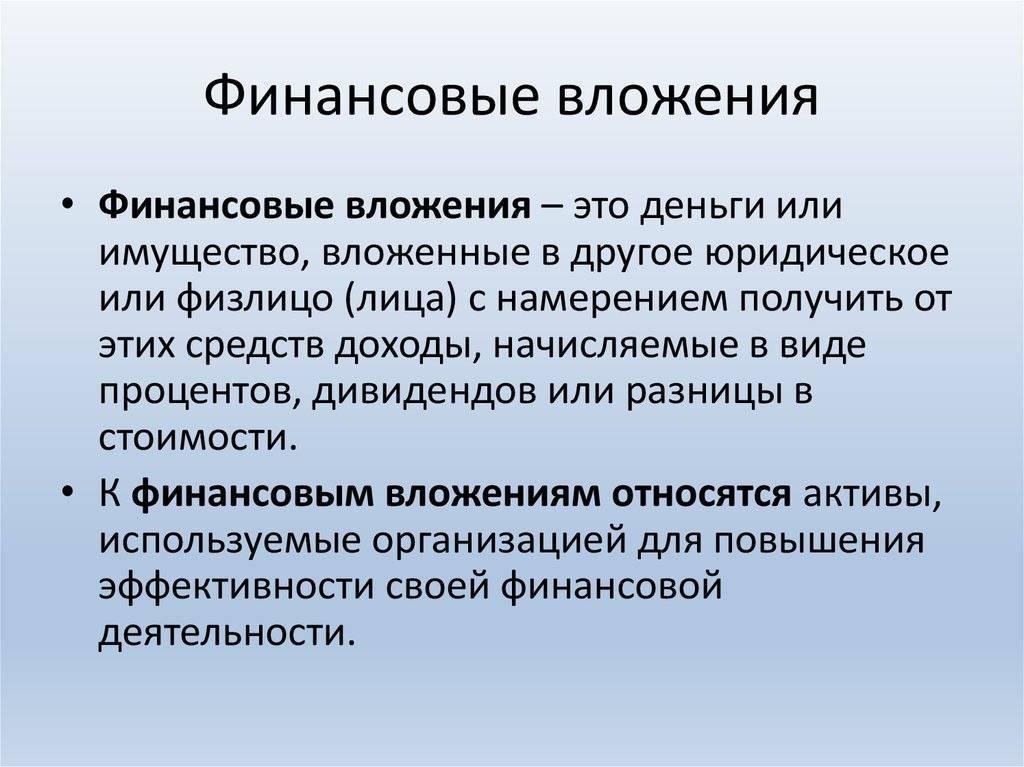

Учет финансовых вложений

Как правило, такими операциями занимается бухгалтер или ваш личный финансовый консультант. Конечно, при желании можно углубиться в ведение учета, чтобы заниматься этим самостоятельно. Сразу уточню, что речь идет именно о профессиональном учете, но каждый грамотный инвестор считает свои профиты и потери.

А вот то, что можно порекомендовать новичкам в финансовых вложениях: изначально разобраться с регулярностью и размером начислений. Это позволит контролировать пассивную прибыль и, соответственно, свой расход. Свои законодательные тонкости имеются в каждом из видов, в зависимости от того, что вы выбрали для себя приоритетным.

Учет в уставных капиталах

Производится по счету 06 и относится к долгосрочным финансовым вложениям. Не стоит думать, что в уставной капитал можно вложиться непосредственно деньгами, ведь еще на этапе переговоров стороны договариваются о способах. Разницу между первоначальной и рыночной стоимостью вложений указывают в определенные графы.

В учет обязательно вводят и нематериальные активы. Согласно законодательным особенностям, выплаты по дивидендам облагаются налогом. Помните, что ваши средства могут попасть на основной или резервный капитал.

Во время составления учета во внимание берутся расчетные и валютные счета. При возможности инвестор приобретает максимальную долю в капитале, тем самым расширяя свои портфельные инвестиции

Вести бухгалтерию необходимо и в случае работы с ценными бумагами.

Учет в ценных бумагах

Это интересно не только частному инвестору, но и юрлицу, если оно хочет приобрести пакет акций какой-либо организации. С бухгалтерской точки зрения, проведенные расчеты вносятся в счета 08 «Капитальные вложения». Не забывают в учете упомянуть позицию фактической стоимости акций.

Стоит также понимать, что обязательно фиксируется момент: с кредитных или основных средств куплены акции. Если же вы инвестор международной компании и получаете дивиденды в иностранной валюте, то полученные суммы перечисляются в национальную по курсу нацбанка на день получения. Принципиальный момент – разница между дебетовым и кредитовым оборотами – именно это и составляет размер вашей прибыли от продажи акций.

Учет в депозитных вкладах

Как правило, ваш партнер в этом процессе – государственный или частный банк. Основные моменты, которые вносятся на стартовом этапе заполнения документации:

- Дата открытия счета (и здесь такой фокус – банк начинает насчитывать процент по депозиту на следующий день с момента открытия, а по кредиту – именно в этот).

- Процентная ставка (для нац валюты на порядок выше из-за высокой инфляции);

- Размер вклада;

- Валюта;

- Срок;

- Способ начисления процентов – простой или сложный.

Иногда вносятся и сроки выплат – ежемесячно или по окончанию определенного периода. Сегодня этот сегмент финансовой системы предлагает, как короткие, так и долгосрочные варианты.

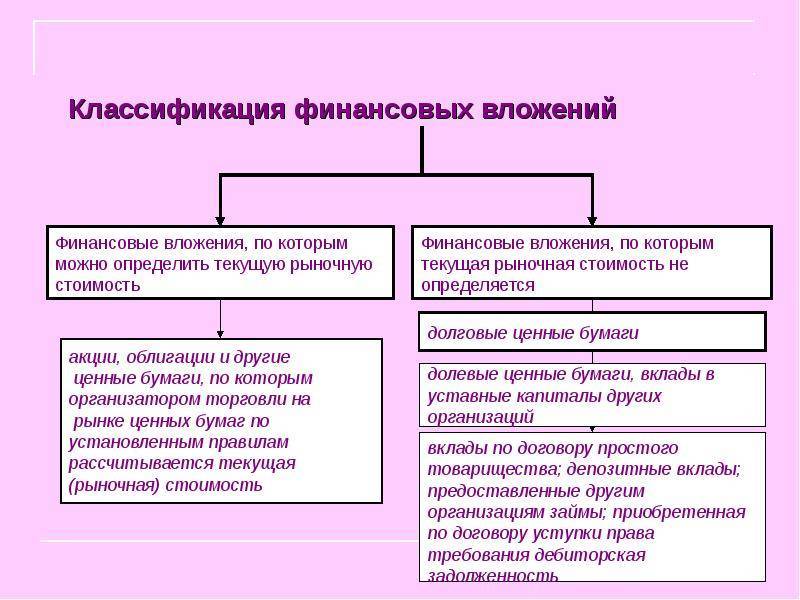

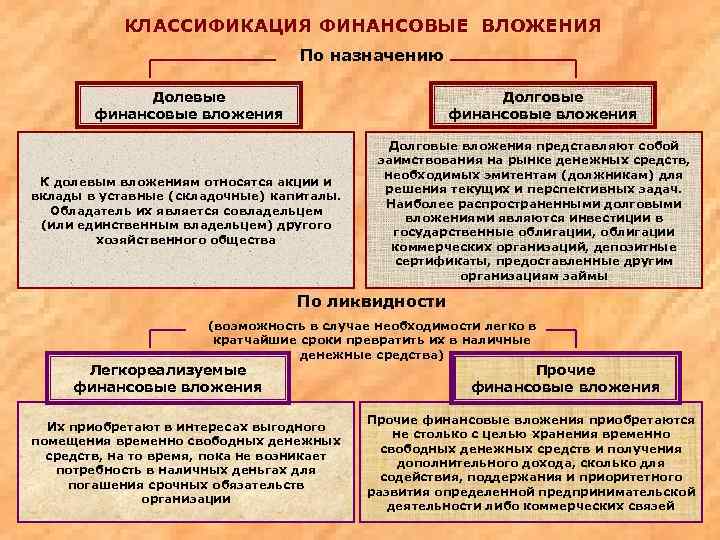

Классификация и виды

Существует ряд критериев для классификации краткосрочных инвестиций. Наиболее часто такие вложения средств делят по признаку материальности активов на реальные и финансовые.

Реальные короткие инвестиции связаны с приобретением материальных активов. Например, со сделками с недвижимостью или слитками драгоценных металлов (как правило, золотыми). Такие вложения на короткий срок оправданы только в ситуации, когда у инвестора есть веские основания ожидать бурного роста в конкретной сфере.

Финансовые короткие инвестиции связаны с нематериальными активами. Например, с размещением денежных средств в банках, паевых фондах, микрофинансовых организациях, а также покупкой акций на фондовом рынке.

Краткосрочное капиталовложение также классифицируют и по другим принципам:

- рискованности;

- сроку инвестирования;

- ликвидности выбранного инструмента.

Краткосрочные финансовые вложения в балансе

Краткосрочные инвестиции в балансе фиксируются в строке 1240. Данные заносят во второй раздел «Оборотные активы». Указывается общий результат КИ на конец отчетного года. К КФВ относят:

- государственные акции;

- облигации других компаний;

- доля в уставном капитале других компаний;

- ссуды другим фирмам;

- вклады в банках.

Таким образом, краткосрочные активы в инвестициях направлены на получение быстрой прибыли. У каждого инструмента есть определенные риски. Владелец активов должен внимательно изучить все варианты, определить свои цели, оценить риски и доходность каждого способа, чтобы выбрать оптимальный способ на 3-12 месяцев.

Не имеет смысла вкладывать все деньги в один актив или одну область, — лучше выбрать портфельные инвестиции.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Определение ликвидности баланса

Приблизительная оценка ликвидности

Чтобы корректно определить ликвидность, нужно сравнивать активы и пассивы соответствующих групп:

- А 1 должно быть больше П 1 ;

- А 2 должно превышать П 2 ;

- А 3 должно быть выше, чем П 3 .

Если выполняются все 3 условия, то А 4 обязательно будет меньше, нежели П 4 . Такое соотношение будет означать наличие оборотных активов, то есть минимально достаточное требование для констатации финансовой устойчивости фирмы соблюдается.

СПРАВКА! Удобно оформлять данные для анализа в виде так называемой «таблицы покрытия», где разница между активами и пассивами каждой степени ликвидности и срочности рассматриваются на начало года и финальную дату отчетного периода.

Уточненный анализ ликвидности баланса

Можно исследовать ликвидность, а значит, и кредитоспособность предприятия более детально. Для этого нужно рассмотреть три финансовых коэффициента:

- Абсолютная ликвидность – отношение наиболее ликвидных активов к обычным обязательствам. Показывает, какая доля задолженности может быть погашена без проволочек. Показатель 0,2 является границей, ниже которого коэффициент означает слабеющую кредитоспособность. Этот коэффициент можно рассчитать по формуле:

К абс.ликв. = А 1 / (П 1 +П 2).

Быстрая ликвидность – к высоколиквидным активам для сравнения отношения к обязательствам приплюсовываются краткосрочные дебиторские задолженности, то есть:

К б.ликв. = (А 1 +А 2) / (П 1 +П 2).

В норме данный показатель должен укладываться в диапазон 0,7-1,5.

Текущая ликвидность – как с текущими обязательствами соотносятся оборотные активы, то есть хватит ли у фирмы денег, чтобы до конца отчетного года погасить свои краткосрочные обязательства. Формула для вычисления:

К тек.ликв. = (А 1 +А2 + А 3) / (П 1 +П 2).

Практика допускает значение этого показателя до 3, лучше 1-2. Меньшее значение свидетельствует о неплатежеспособности, а большее – о нерациональном применении средств.

ВАЖНАЯ ИНФОРМАЦИЯ! Каждый коэффициент следует рассматривать в динамике, рассчитывая его в начале и в конце отчетного периода.

А для чего это может потребоваться? Для своевременных расчетов по счетам и обязательствам.

Таким образом, перед нами дилемма. Если слишком активно расширять производство, инвестируя все ресурсы, столкнемся с дефицитом денежных средств.

Наоборот, избыток ликвидных, но низкодоходных активов может стать причиной потерянной выгоды.

Что представляют собой высоколиквидные активы, как управляя их качеством и достаточностью, можно улучшить платежеспособность и динамику доходов, – читайте в статье.

Что такое финансовые вложения в балансе?

Финансовые вложения компании отражены в следующих строках:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

- долгосрочный вариант – строка 1170;

- краткосрочный вариант КФВ – строка 1240.

КФВ — это ценные бумаги, которые легко конвертируются в денежные средства в течение следующих трех-двенадцати месяцев. Они также известны как рыночные ценные бумаги.

Многие краткосрочные финансовые вложения продаются или конвертируются в наличные по истечении всего 3-12 месяцев. Обычно эти инвестиции представляют собой высококачественные и высоколиквидные активы или средства инвестирования.

КФВ также могут относиться конкретно к финансовым активам — аналогичного типа, но с несколькими дополнительными требованиями. Записанные на отдельном счете

и перечисленные в разделе текущих активов корпоративного баланса, это инвестиции, которые компания сделала. Они легко могут быть конвертированы в денежные средства в течение одного года.

Краткосрочные инвестиции имеют два основных требования:

- они должны быть легко конвертируемыми в деньги. Это означает, что финансовые вложения в частные компании не могут быть классифицированы как краткосрочные инвестиции, если они не могут быть проданы легко и быстро;

- инвестор должен быть готов продать их в течение одного года.

Целью КФВ для компаний является защита капитала, а также получение дохода.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Краткосрочные финансовые вложения

Краткосрочные финансовые вложения учитывают на активном счете 58 Краткосрочные.

Краткосрочные финансовые вложения представляют собой затраты предприятия на приобретение акций и облигаций на срок до одного года, краткосрочные займы, в том числе под векселя, денежные средства на срочных депозитных счетах банков, другие финансовые вложения, инвестированные для извлечения дохода в виде процентов, дивидендов или разницы в стоимости ценных бумаг при их перепродаже.

Краткосрочные финансовые вложения – это стоимость финансовых вложений организации со сроком использования до одного года включительно, учет которой ведется в порядке, изложенном выше для долгосрочных финансовых вложений.

Краткосрочные финансовые вложения представляют собой затраты предприятия на приобретение акций и облигаций на срок до одного года, краткосрочные займы, в том числе под векселя, денежные средства на срочных депозитных счетах банков, другие финансовые вложения, инвестированные для извлечения дохода в виде процентов, дивидендов или разницы в стоимости ценных бумаг при их перепродаже.

Краткосрочные финансовые вложения – это стоимость финансовых вложений организации со сроком использования до одного года включительно, учет которой ведется в порядке, изложенном выше для долгосрочных финансовых вложений.

Краткосрочные финансовые вложения отражают инвестиции предприятия в ценные бумаги других предприятий, в облигации, а также предоставленные займы на срок не более года. В системе финансового менеджмента покупка этих ценных бумаг ( государственных или частных) производится не с целью завоевания рынков сбыта или распространения влияния на другие компании, а в интересах выгодного помещения временно свободных денежных средств. Эти вложения делаются компаниями на период, в течение которого не потребуются денежные средства для погашения текущих обязательств или других текущих платежей. Условием эффективности размещения таких средств является реализуемость этих ценных бумаг, что требует наличия достаточно емкого рынка для их продажи в любой требуемый момент.

Краткосрочные финансовые вложения включает средства на счетах: 56 Денежные документы; 58 Краткосрочные финансовые вложения и 82 Оценочные резервы по строке 250 Краткосрочные финансовые вложения актива баланса.

Краткосрочные финансовые вложения, субсчет 3 Предоставленные займы – если заем предоставлен на срок до одного года.

Краткосрочные финансовые вложения или 06 Долгосрочные финансовые вложении.

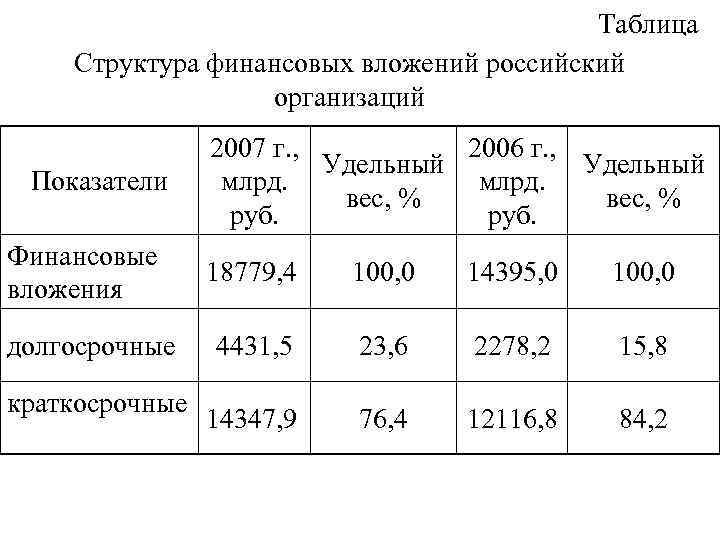

Краткосрочные финансовые вложения осуществляют на срок менее одного года, а следовательно они являются более ликвидными активами. Финансовые вложения, срок которых превышает один год, относятся к долгосрочным.

Краткосрочные финансовые вложения – это затраты предприятия, вложенные на срок не более одного года в ценные бумаги других предприятий, процентные облигации государственных и местных займов, а также предоставленные другим предприятиям займы на срок до одного года.

Краткосрочные финансовые вложения, когда установленные сроки погашения их не превышают одного года. Вложения в другие ценные бумаги, по которым срок погашения ( выкупа) не установлен, учитываются на счете 58 Краткосрочные финансовые вложения, когда эти вложения осуществлены без намерения получать доходы по ним более одного года.

Краткосрочные финансовые вложения отражаются в балансе по фактическим затратам для инвестора, а денежные средства в кассе, на расчетном счете и прочие денежные средства, учитываемые по счетам 55, 56, 57 – в рублях.

Краткосрочные финансовые вложения, представляющие собой финансовые активы ( ценные бумаги), приобретенные на срок менее 12 месяцев, могут также расцениваться как платежное средство.

Краткосрочные финансовые вложения отражают стоимость финансовых вложений предприятия со сроком использования не более одного года в ценные бумаги других предприятий, процентные облигации государственных и местных займов, а также займы, предоставленные другим предприятиям.