Объект и предмет налогообложения

- реализация товаров (работ, услуг);

- имущество;

- прибыль;

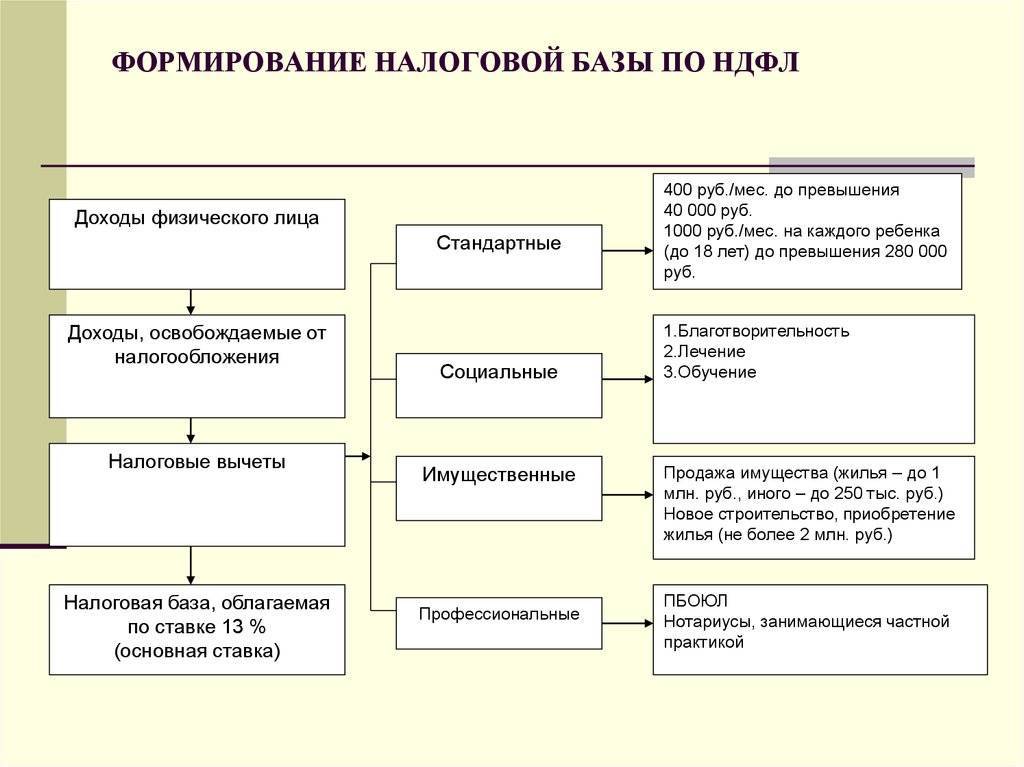

- доход;

- расход,

- или иное обстоятельство,

имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Объект налогообложения является одним из обязательных элементов налогообложения, без которого налог не может считаться установленным. П. 1 ст. 38 НК РФ определено, что каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с ч. 2 НК РФ и с учетом положений ст. 38 НК РФ.

Объекты налогообложения:

1) Реализация товаров (работ, услуг), устанавливается

- ст. 146 НК РФ в качестве объекта налогообложения налогом на добавленную стоимость (НДС);

- ст. 182 НК РФ в качестве объекта налогообложения акцизами.

2) Имущество, устанавливается

- ст. 358 НК РФ в качестве объекта налогообложения транспортным налогом;

- ст. 374 НК РФ в качестве объекта налогообложения налогом на имущество организаций;

- ст. 389 НК РФ в качестве объекта налогообложения земельным налогом;

3) Прибыль, устанавливается

ст. 247 НК РФ в качестве объекта налогообложения налогом на прибыль организаций.

4) Доход, устанавливается

Объект налогообложения — обязательный элемент, характеризующий юридический факт (действие, событие, состояние) по отношению к предмету налогообложения, который обуславливает возникновение обязанности субъекта по уплате налога. К юридическому факту могут относиться не только права собственности на предмет налогообложения, но и любые другие действия или события, относящиеся к предмету, как, например, совершение оборота по реализации товаров (работ, услуг), получение дохода, прибыли и т.д.

Предмет налогообложения — это материальные и нематериальные блага, с наличием которых закон связывает возникновение налоговых обязательств. Различают следующие основные предметы налогообложения:

- доход (прибыль) на данный момент;

- имущество (земля, недвижимость, автомобили, накопленный доход и другое имущество);

- права на получение дохода (долговые обязательства в форме облигаций, векселей и т.п.).

Предмет налогообложения характеризуется признаками реального мира, а не юридического. Сам по себе предмет налогообложения отражает только свойства фактического характера, он не порождает налоговых последствий. Налоговые обязательства возникают при определенном юридическом состоянии субъекта к предмету налогообложения. Например, предметом налогообложения является транспортное средство, которое не порождает никаких налоговых последствий; объектом же налогообложения выступает изменение права собственности на транспортное средство.

Налогооблагаемая база налога на имущество

Налог на имущество относится к региональным налогам. Для его расчета также необходимо знать налогооблагаемую базу. В соответствии с действующим законодательством, налогооблагаемая база данного налога определяется как среднегодовая стоимость всего имущества, которое признано налогооблагаемым. А для того чтобы выяснить, какое имущество является объектом налогообложения, необходимо знать, какое, наоборот, не является таковым. К необлагаемому налогом имуществу относятся:

— участки земли, или любые другие объекты природопользования; — все имущество, которое относится на правах либо управления, либо хозяйственного ведения к федеральному органу исполнительной власти; — объекты, являющиеся культурным наследием федерального значения; — ядерные установки, ледоколы, космические суда.

Общие моменты расчета НБ

Налоговая база и способ определения этой величины регламентируются НК РФ. В зависимости от категории налогоплательщика различают несколько разновидностей исчисления НБ:

Компании занимаются расчетом НБ по окончанию отчетного периода, принимая во внимание информацию из реестров бухучета и официальных сведений о налогооблагаемых объектах. В случае выявления неточностей в начислении, принадлежащих к предыдущим периодам, проводится перерасчет НБ и величины налога к удержанию в текущем периоде

При отсутствии возможности достоверно определить временной промежуток, в котором были допущены неточности исчисления, уточняющая калькуляция должна быть сделана в период обнаружения оплошностей.

ИП, нотариусы и адвокаты, ведущие приватную практику, рассчитывают НБ по результатам каждого налогового периода. За основу берутся сведения из учета прибыли, затрат и хозяйственных операций.

Перечисленные нормы распространяются и на налоговых агентов, в качестве которых часто выступают работодатели. Оставшаяся категория налогоплательщиков — физлица, в качестве НБ используют данные о суммах перечисленных доходов и полученной прибыли, а также объектах налогообложения, принимавших участие в финансовом потоке.

Если налогоплательщиком является организация, в отличие от физлица она должна самостоятельно исчислить налог

Что такое бюджет налогов и сборов

Бюджет налогов и сборов в разных источниках называют по-разному — налоговый бюджет, бюджет налоговых обязательств, бюджет налоговой нагрузки и т. п.

Степень детализации этих бюджетов, количество оцененных налогов, методики расчета зависят от требований руководства, специфики деятельности, но по факту можно говорить о тождестве названный финансовых форм, отражающих и оценивающих одни и те же финансовые показатели.

Бюджет налогов и сборов — это финансовый отчет, по данным которого можно оценить эффект от схем налоговой оптимизации, а также величину налоговых обязательств компании и сроки их погашения.

Особенности бюджета налогов и сборов:

• налоговые обязательства компании можно выводить как в целом по предприятию, так и по видам деятельности, по подразделениям, региональному признаку и т. п.;

• этот бюджет может быть как самостоятельной финансовой формой, так и итоговой формой, результирующей иные бюджеты;

• значительная часть итоговых данных бюджета налогов и сборов — регулируемые, т. е. они меняются в зависимости от исходных данных;

• данные бюджета налогов и сборов — основа для формирования других бюджетов. Например, рассчитанные налоговые обязательства должны быть обязательно включены в бюджет движения денежных средств, бюджет доходов и расходов (если источником их формирования будет являться себестоимость продукции, в частности, транспортный налог, или внереализационные расходы в отношении налога на имущество), в бюджет дебиторской, если есть переплата, и кредиторской задолженности и другие связанные бюджеты.

В бюджет налогов и сборов предприятия включили:

• расчет земельного налога;

• расчет страховых взносов с сумм заработной платы.

Расчет земельного налога не зависит от других бюджетов (если речь не идет об инвестиционном проекте), он рассчитывается на основе кадастровой стоимости земли и величины налоговой ставки.

Если не учитывать какую-то специфику момента (например, переоценку кадастровой стоимости), то по общему правилу эти данные Бюджета налогов и сборов не будут зависеть от неких финансовых параметров, генерируемых компанией.

А чтобы рассчитать величину страховых взносов, необходимо обратиться к Бюджету расходов по оплате труда. То есть Бюджет налогов и сборов будет являться в этом случае результирующим, а также регулируемым. Величина налоговых обязательств предприятия будет меняться в зависимости от запланированной суммы оплаты труда. Например, планы по повышению оплаты труда, выплате премий будут прямо влиять и на величину страховых взносов.

На основе бюджета продаж и бюджетов расходов компании была рассчитана прогнозная прибыль организации на будущий финансовый год — 5 550 250 руб. Соответственно, прогнозная величина налоговых обязательств по налогу на прибыль составит:

5 550 350 руб. × 20 % = 1 110 050 руб.

При этом в отдаленных планах руководства (после прогнозного периода) — ремонт производственного здания компании, стоимость которого — не менее 5 млн руб.

У компании есть деньги, чтобы сделать ремонт и раньше. Но с учетом того, что расходы на ремонт могут существенно снизить обязательства по налогу на прибыль, а в последующих периодах они сформируют убыток, который принимается в особом порядке (не более 50 % налогооблагаемой базы), то выгоднее провести ремонт в прогнозном периоде и сэкономить на налоге на прибыль.

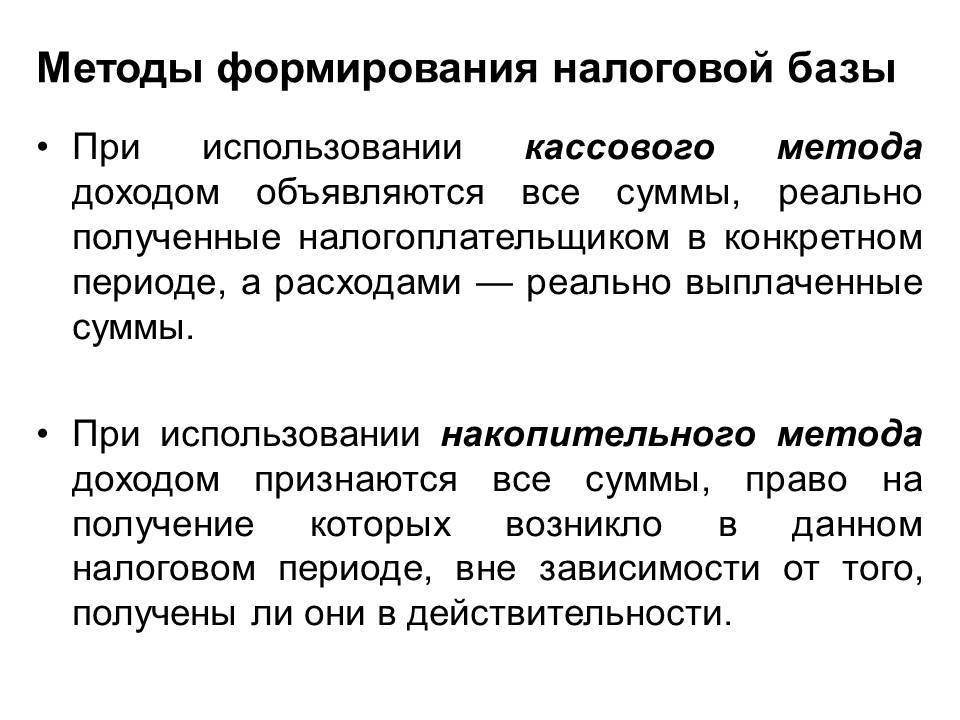

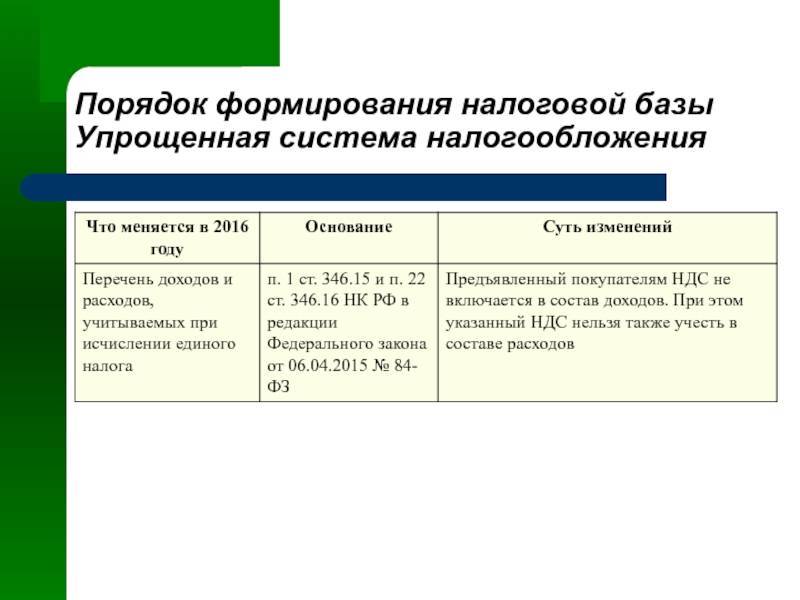

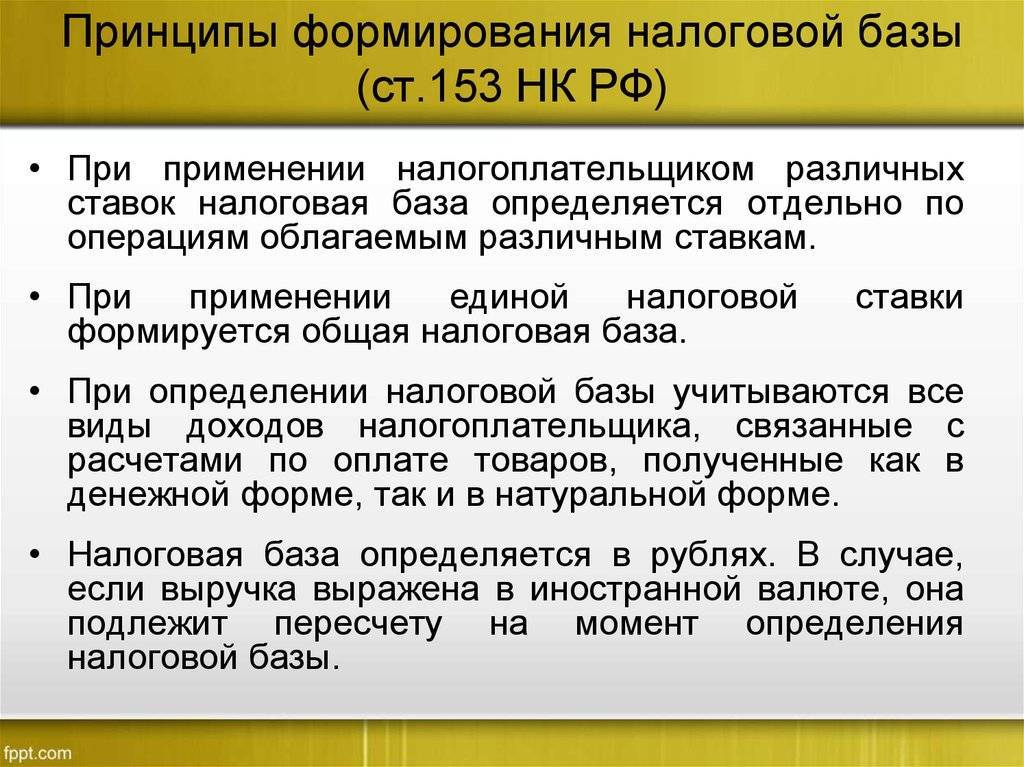

Принципы исчисления в России налоговой базы

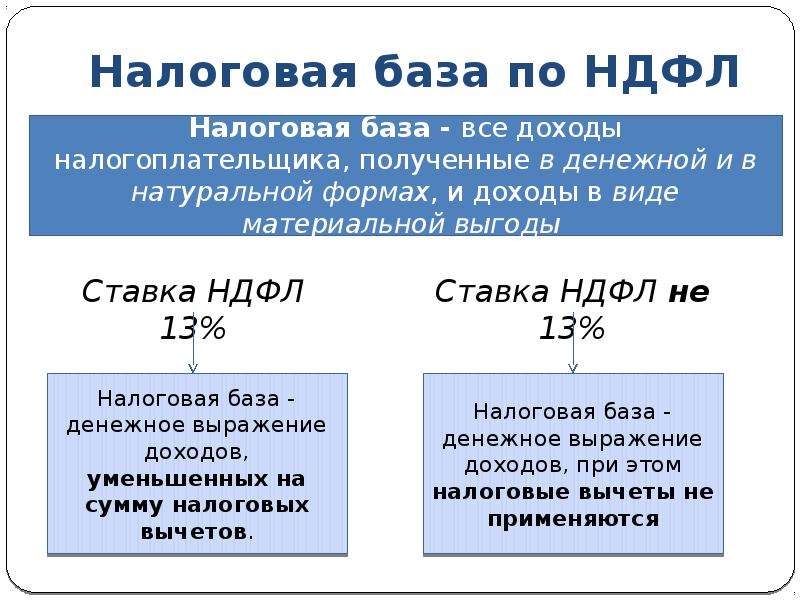

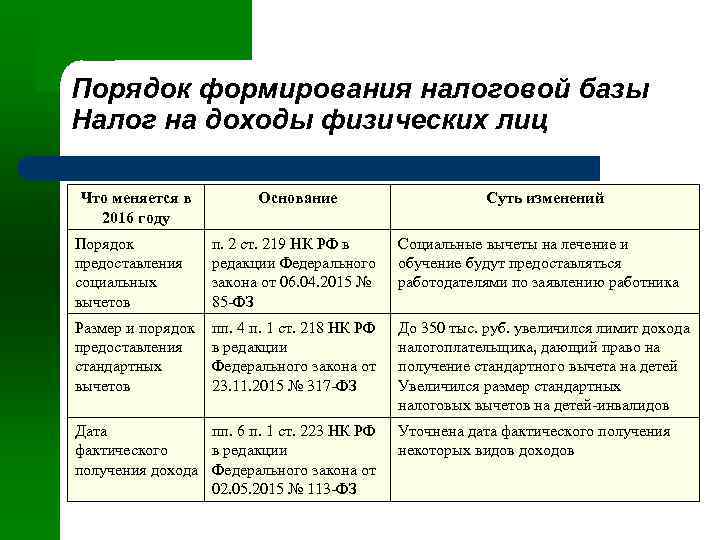

- Налоговая база и порядок определения её устанавливают Налоговый кодекс Российской Федерации (НК РФ).

- Налогоплательщики-организации налоговую базу исчисляют по результатам каждого налогового периода на основании данных регистров бухгалтерского учёта и (или) на основании других подтверждённых документально данных об объектах, которые подлежат налогообложению или связаны с налогообложением.

- При выявлении искажений (ошибок) в исчислении налоговой базы, которые относятся к прошлым отчётным (налоговым) периодам, в текущем отчётном (налоговом) периоде перерасчёт суммы налога и налоговой базы проводится за период, в котором были выполнены указанные искажения (ошибки). При невозможности определения периода выполнения искажений (ошибок) перерасчёт налоговой базы и суммы налога проводится за отчётный (налоговый) период, в котором выявлены искажения (ошибки).

- Нотариусы, индивидуальные предприниматели, которые занимаются частной практикой, адвокаты, которые учредили адвокатские кабинеты, вычисляют налоговую базу по результатам каждого налогового периода на основании данных учёта расходов и доходов и хозяйственных операций в порядке, который определяется Министерством финансов Российской Федерации. Вышеизложенные правила также распространяются на налоговых агентов.

- Остальные налогоплательщики — физические лица вычисляют налоговую базу на основании получаемых от организаций и (или) физических лиц в установленных случаях данных о суммах доходов, выплаченных им, об объектах налогового обложения и данных объектов налогообложения, производимого по произвольным формам, собственного учёта полученных доходов.

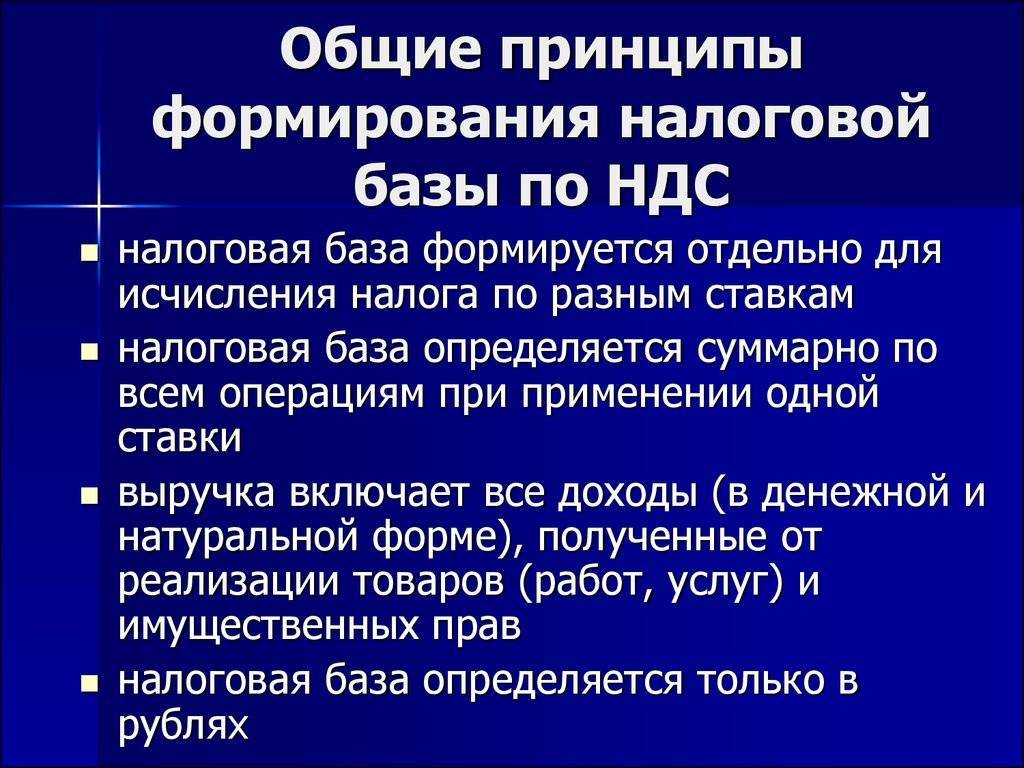

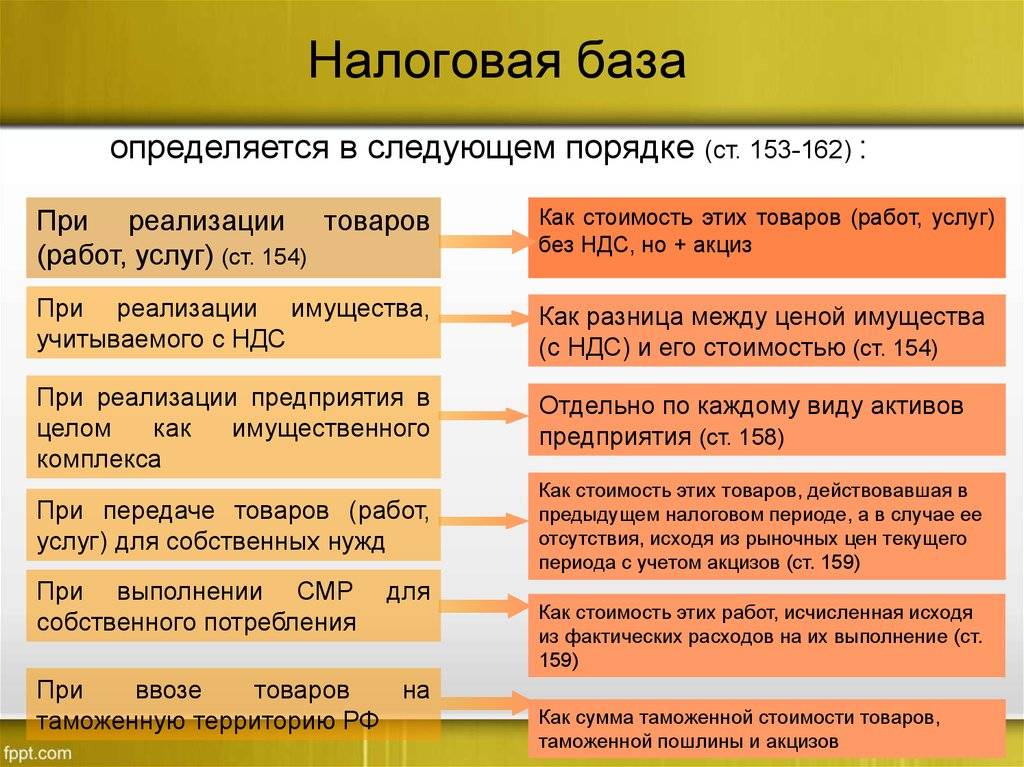

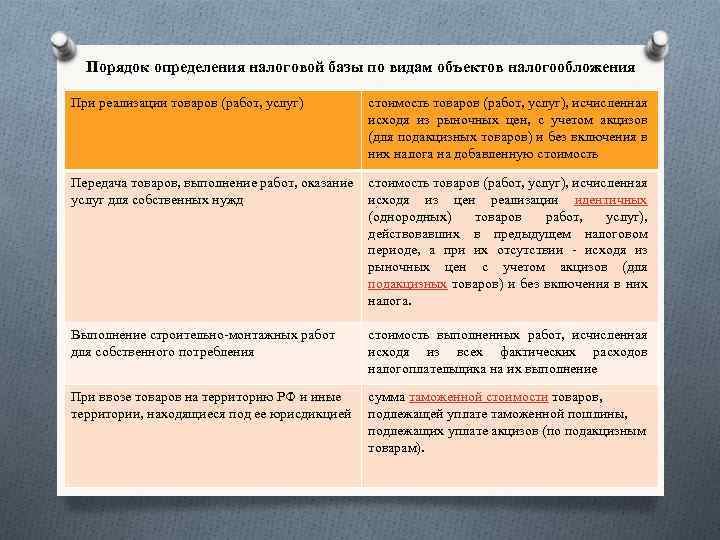

Налоговая база при реализации услуг, товаров, работ определяется самостоятельно налогоплательщиком зависимо от особенностей реализации приобретенных на стороне или произведенных им услуг, товаров, работ.

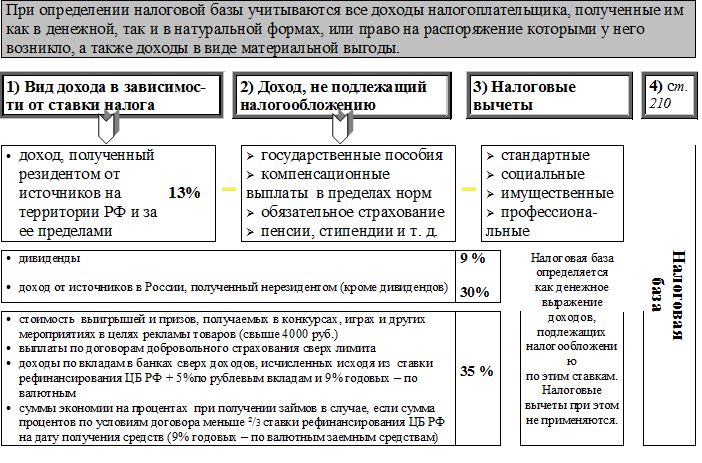

При ввозе на таможенную территорию РФ товаров налоговая база налогоплательщиком определяется, учитывая установленные особенности. При передаче товаров, реализации, оказании, выполнении услуг, работ по разным налоговым ставкам налоговая база отдельно определяется по каждому типу услуг, товаров, работ, облагаемых по различным ставкам. При использовании одинаковых ставок НДС налоговую базу определяют суммарно по всем типам операций, которые облагаются по данной ставке. Выручка от реализации услуг, товаров, работ при установлении налоговой базы определяется, учитывая все доходы налогоплательщика, связанные с расчетами по уплате указанных услуг, товаров, работ, которые получены им в натуральной или денежной формах, в том числе оплату ценными бумагами. Расходы (выручку) налогоплательщика в иностранной валюте пересчитывают в рубли по курсу Центрального банка РФ соответственно на дату реализации услуг, товаров, работ или на дату фактического проведения расходов. Доходы учитывают в случае возможности их оценки и в той мере, в какой их возможно оценить.

Определение налоговой базы при выполнении отдельных операций

При уступке требования, которое вытекает из договора реализации услуг, товаров, работ, или переходе данного требования к другому лицу, налоговая база по операциям реализации указанных услуг, товаров, работ, определяется в установленном общем порядке. При реализации новым кредитором, который получил требование, финансовых услуг, которые связаны с уступкой требования, которое вытекает из договора реализации услуг, товаров, работ, операции по реализации которых необходимо облагать налогом, налоговую базу определяют, как сумму превышения сумм дохода, который получен новым кредитором при последующей уступке требования или прекращении необходимого обязательства, над суммой расходов на получение указанного требования. При реализации новым кредитором, который получил требование других финансовых услуг, которые связаны с требованиями, являющимися предметом уступки, налоговую базу определяют в общеустановленном порядке.

При проведении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налогоплательщики определяют налоговую базу как сумму дохода, который получен ими в виде вознаграждений (любых других доходов) при выполнении каждого из указанных договоров. На операции по реализации услуг, которые оказываются на основании договоров комиссии, договоров поручения или агентских договоров и связанных с реализацией услуг,товаров, работ, не подлежат налогообложению (освобождаются от налогообложения), не распространяется освобождение от налогообложения. Исключение составляют, то есть от НДС освобождаются такие посреднические услуги по:

При проведении предпринимательской деятельности в интересах другого лица на основании договоров поручения, договоров комиссии или агентских договоров налогоплательщики определяют налоговую базу как сумму дохода, который получен ими в виде вознаграждений (любых других доходов) при выполнении каждого из указанных договоров. На операции по реализации услуг, которые оказываются на основании договоров комиссии, договоров поручения или агентских договоров и связанных с реализацией услуг,товаров, работ, не подлежат налогообложению (освобождаются от налогообложения), не распространяется освобождение от налогообложения. Исключение составляют, то есть от НДС освобождаются такие посреднические услуги по:

- реализации на территории РФ услуг по сдаче в аренду жилых или служебных помещений иностранным гражданам или организациям, которые аккредитованы в Российской Федерации;

- реализации медицинских товаров зарубежного и отечественного производства на территории РФ по перечню, который утверждается правительством РФ;

- реализации ритуальных услуг, услуг, работ по оформлению могил и изготовлению надгробных памятников и реализации похоронных принадлежностей (по списку, который утвержден правительством РФ);

- реализации изделий художественных народных промыслов художественного признанного достоинства (кроме подакцизных товаров), образцы которых регистрируются в порядке, который установлен правительством РФ.

Налоговые льготы

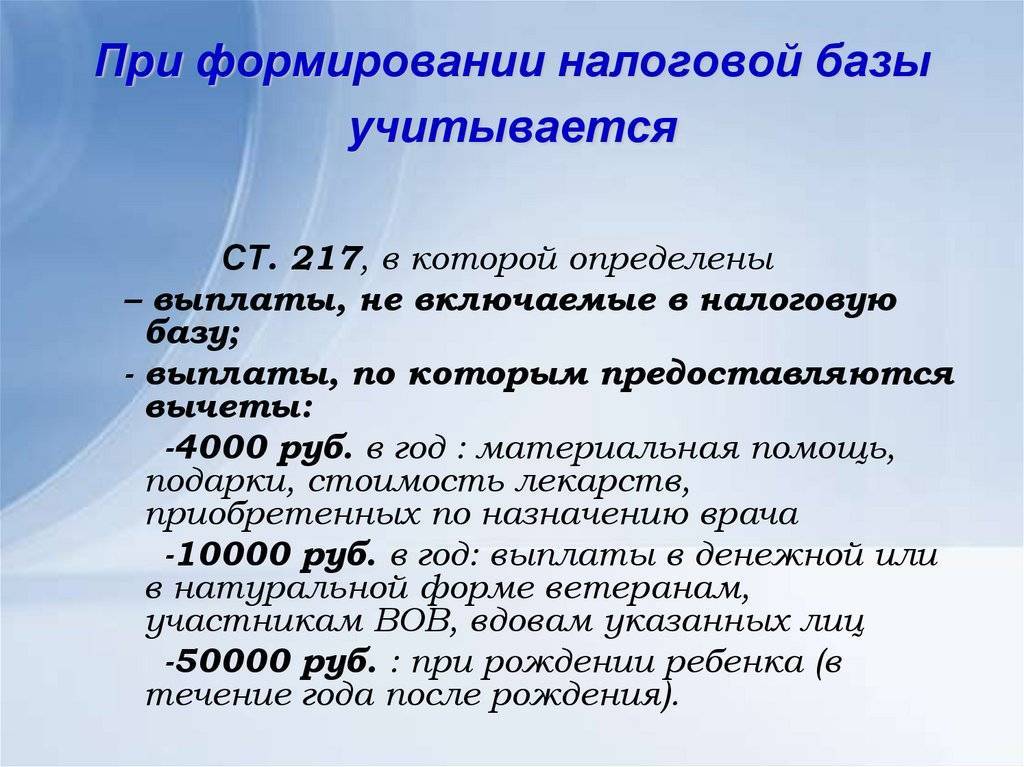

В соответствии с пунктом 2 статьи 17 НК в необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Согласно пункту 1 статьи 56 НК РФ льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

В Определении Конституционного суда РФ от 05.07.2001 № 162-О разъяснено, что льготы, предоставляемые налогоплательщикам, не относятся к обязательным элементам налогообложения, перечисленным в пункте 1 статьи 17 НК. Исходя из смысла пункта 2 этой статьи, льготы по налогу и основания для их использования налогоплательщиком могут предусматриваться в актах законодательства о налогах и сборах лишь в необходимых, по мнению законодателя, случаях, и поскольку установление льгот не является обязательным, их отсутствие при определении существенных элементов налога не влияет на оценку законности его установления.

При этом необходимо помнить о том, что льготы могут предоставляться только отдельным категориям налогоплательщиков, к примеру:

пенсионерам, а также ;

для налога на доходы физических лиц перечень и основания освобождения от уплаты достаточно большой и зависит как от субъекта, так и от других элементов налогообложения;

для налога на имущество физических лиц льготы установлены Законом РФ от 09.12.1991 № 2003-1 “О налогах на имущество физических лиц” для отдельных объектов и субъектов налогообложения (до 31.12.2014) и НК (с 01.01.2015);

для транспортного налога льготные субъекты налогообложения определяются законом каждого региона.

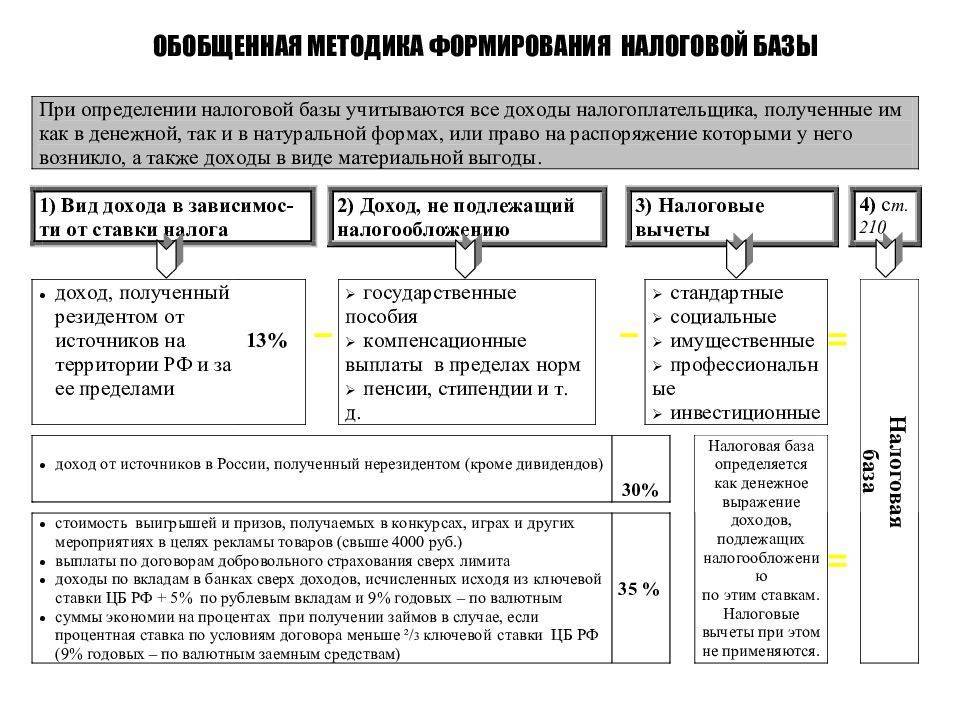

Особенности определения налоговой базы, примеры расчета

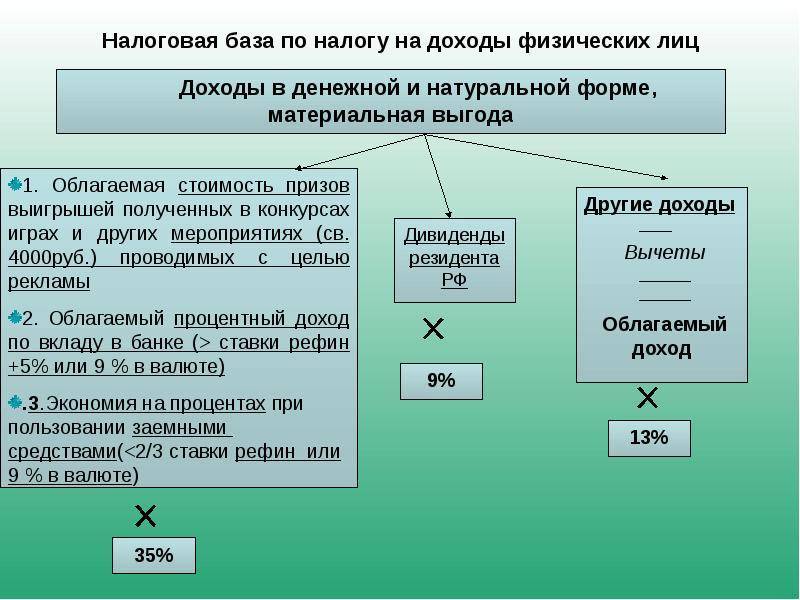

Налоговая база по НДС определяется в денежном выражении – представляет собой прибыль организации, полученную за определенный период. При формировании налоговой базы по НДС учитывается размер ставки, облагается ли деятельность сборами.

Например, если по окончании периода компания не получила прибыль, либо терпела убытки, величина для расчета сбора будет равна нулю. Это связано с тем, что размер сбора не может быть отрицательным, может составлять положительное значение или ноль. Итоговая база составляет размер прибыли от продажи или операции после вычета из полученного значения понесенных расходов или убытков.

При получении предоплаты комиссионером или агентом

При осуществлении предпринимательской деятельности на основе договоров комиссии или агентских договоров плательщики для исчисления НБ НДС используют данные о сумме дохода, полученной ими в виде вознаграждения при исполнении договоров.

Таким же образом рассчитывается показатель при реализации залогодержателем предмета невостребованного сбора. На операции по продаже услуг, которые были оказаны на основании договоров комиссии, агентских договоров, соглашений, связанных с продажей, освобожденных от выплаты ставки, не распространяется освобождение от обложения, за исключением отдельных случаев, указанных в НК.

Возврат товаров

Если продукт по договору поставки был несоответствующего качества, чаще всего он возвращается поставщику только при согласовании действия обеими сторонами, либо если действие предусмотрено условиями договоренности.

Возврат поставщику можно назвать обратной продажей – это действие осуществляется по той же стоимости, по которой приобреталась продукция. Бывший потребитель выставляет счет-фактуру на сумму возврата. Документ проходит регистрацию в книге продаж.

Особенности расчета налоговой базы по НДС зависят от того, облагается ли товар сбором, какая действовала ставка. Например, если производится возврат продукции ненадлежащего качества, порядок действий потребителя зависит от того, была ли продукция принята к учету. Наиболее простой вариант – возвращение продукции, не принятой покупателем на учет.

Тогда рассчитывать сбор при возвращении покупателю не требуется. Если продукт был принят к учету, могут начаться споры с инстанциями ФНС, так как они будут предполагать, что произошла обратная продажа, что требуется начисление сбора и оформление счета – фактуры.

Ввоз товаров

Импорт, или ввоз продукции – один из объектов налогообложения. В данном случае при расчете налоговой базы НДС может определяться стоимость материальных ценностей, которые подлежат ввозу, а также цена материалов, товаров для перепродажи, любого другого имущества.

Согласно ТК ТС, при импорте товаров платеж уплачивается таможенным органам. В случае ввоза из страны, с которой РФ заключила договор об отмене таможенного контроля, сбор выплачивается в органы ФНС. При расчете НДС, базы, учитывается, освобождается ли ввоз товаров от обложения, под какую процедуру помещается объект, какая ставка используется.

Как влияет налоговая база на величину налога

Любого плательщика прежде всего волнует вопрос: «Сколько именно мне нужно будет заплатить?» Ответить на него как раз и призвано понятие налоговой базы вкупе с применением налоговой ставки.

Величина уплачиваемого налога представляет собой произведение налоговой базы на значение налоговой ставки.

Налоговая база регламентирует единицы, в которых считается налог, а налоговая ставка, в свою очередь, показывает, какую долю этих единиц нужно отчислить в пользу государства. Это соотношение может быть двух типов:

- твердым – абсолютная сумма на каждую единицу налоговой базы (чаще применяется при начислении налогов, база которых позволяет назначить фиксированную сумму на каждую характеристику по налоговой базе, например, транспортный, акцизный, земельный налоги);

- процентным – уплате подлежит тот или иной процент от всего количественного выражения налоговой базы.

Типы процентных ставок

В зависимости от того, как именно устанавливается налоговый процент, процентные ставки могут быть различных типов:

- пропорциональные – от налоговой базы в качестве налога всегда отчисляется один и тот же процент (примеры – налог на прибыль, НДС);

- прогрессивные – чем выше налоговая база, тем большим будет отчисляемый процент, причем учитываться может как вся база полностью, так и ее отдельные части (современный российский Налоговый Кодекс не применяет ставки этого типа);

- регрессивные – чем ниже налоговая база, тем больше снизится налоговый процент.

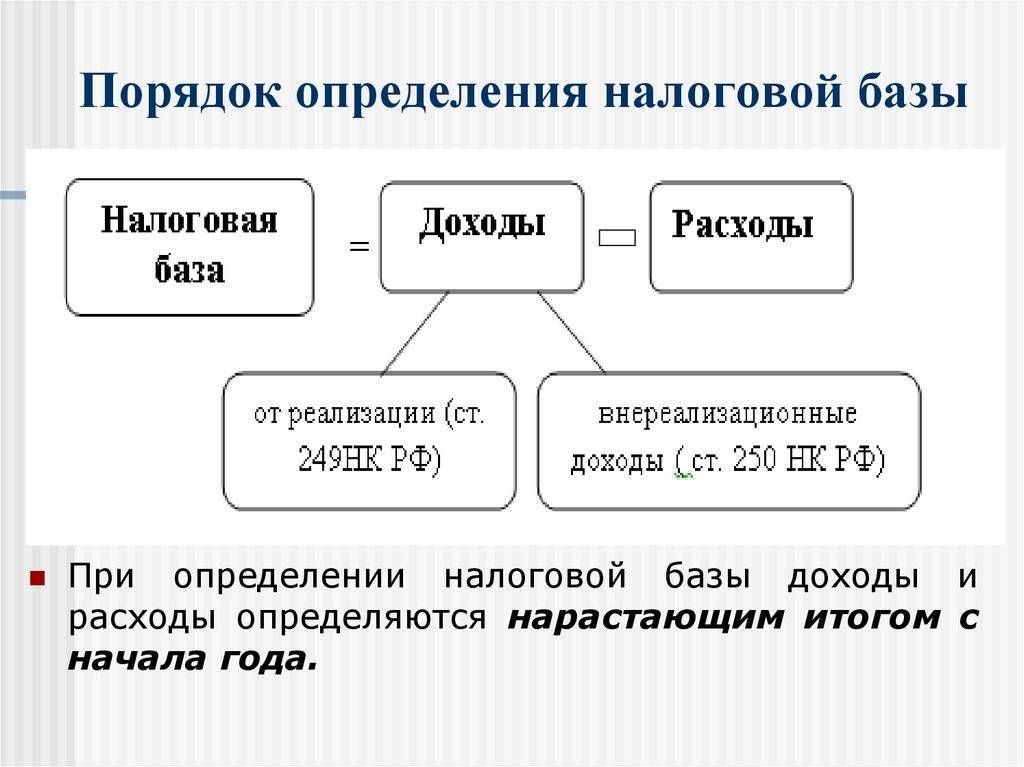

Порядок определения налоговой базы

Налоговую базу определяют, учитывая суммы: авансовые или иные платежи, полученные в счет предстоящих поставок товаров, оказания услуг или исполнения работ; которые получены за реализованные услуги, товары, работы, в виде финансовой помощи, на восполнение фондов специального назначения, в счет увеличения доходов или связанных иначе с уплатой реализованных услуг, товаров, работ, в виде дисконта, процента по полученным в счет уплаты за реализованные услуги, товары, работы, векселям и облигациям и сумм, которые получены в виде процента по товарному кредиту в части, которая превышает размер процента, который рассчитан соответственно со ставками рефинансирования Центрального банка РФ, которые действовали в периодах, за которые проводится расчет процента; приобретенных страховых выплат по договорам страхования риска невыполнения договорных обязательств контрагентом страхователя-кредитора, когда договорные страхуемые обязательства предполагают поставку страхователем товаров (услуг, работ), реализация которых считается объектом налогообложения. облигация Вышеуказанные суммы не учитывают по отношению к операциям по реализации услуг, товаров, работ, которые налогообложению не подлежат (от налогообложения освобождаются). К примеру, при оформлении договора купли-продажи продуктов питания между покупателем (В) и поставщиком (А) был оформлен добавочный договор меж страховой компанией (СК) и поставщиком на страхование ответственности первого в договоре купли-продажи. В итоге форс-мажорных обстоятельств поставка товаров поставщиком не была проведена. СК, в порядке страхового возмещения, произвела поставку товаров. Такая поставка для покупателя (В) является обыкновенной покупкой. В то же время, у поставщика есть две операции: продажа товаров, учитывая НДС, независимо от того, что передача товаров проводилась третьим лицом; получение страхового возмещения от СК.

Налоговую базу определяют, учитывая суммы: авансовые или иные платежи, полученные в счет предстоящих поставок товаров, оказания услуг или исполнения работ; которые получены за реализованные услуги, товары, работы, в виде финансовой помощи, на восполнение фондов специального назначения, в счет увеличения доходов или связанных иначе с уплатой реализованных услуг, товаров, работ, в виде дисконта, процента по полученным в счет уплаты за реализованные услуги, товары, работы, векселям и облигациям и сумм, которые получены в виде процента по товарному кредиту в части, которая превышает размер процента, который рассчитан соответственно со ставками рефинансирования Центрального банка РФ, которые действовали в периодах, за которые проводится расчет процента; приобретенных страховых выплат по договорам страхования риска невыполнения договорных обязательств контрагентом страхователя-кредитора, когда договорные страхуемые обязательства предполагают поставку страхователем товаров (услуг, работ), реализация которых считается объектом налогообложения. облигация Вышеуказанные суммы не учитывают по отношению к операциям по реализации услуг, товаров, работ, которые налогообложению не подлежат (от налогообложения освобождаются). К примеру, при оформлении договора купли-продажи продуктов питания между покупателем (В) и поставщиком (А) был оформлен добавочный договор меж страховой компанией (СК) и поставщиком на страхование ответственности первого в договоре купли-продажи. В итоге форс-мажорных обстоятельств поставка товаров поставщиком не была проведена. СК, в порядке страхового возмещения, произвела поставку товаров. Такая поставка для покупателя (В) является обыкновенной покупкой. В то же время, у поставщика есть две операции: продажа товаров, учитывая НДС, независимо от того, что передача товаров проводилась третьим лицом; получение страхового возмещения от СК.

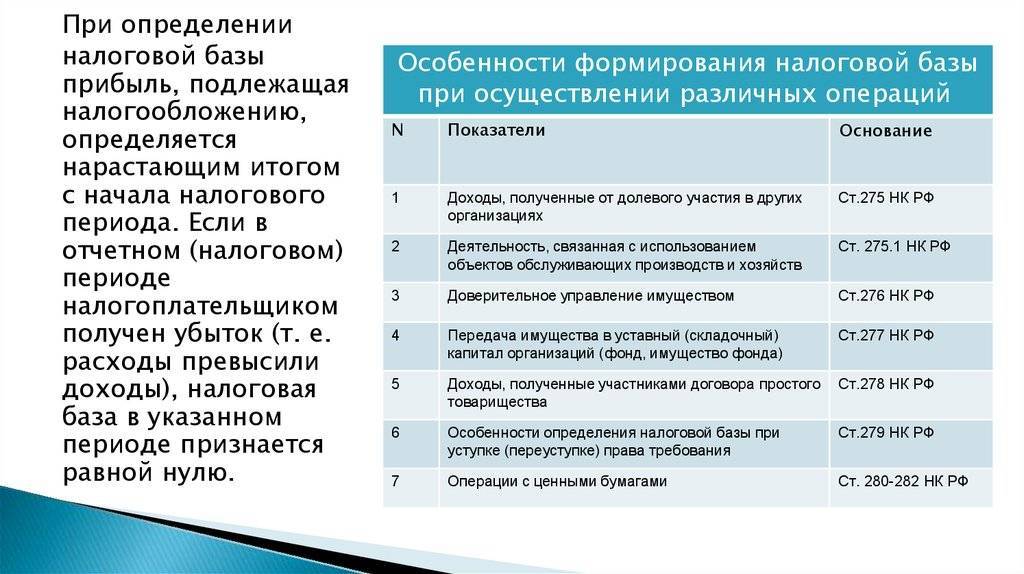

Фактор убытка при общей системе налогообложения

Налоговый Кодекс дозволяет российским плательщикам сборов уменьшать соответствующую базу на величину убытков, которые получены в предыдущих отчетных периодах. Но не более, чем на 30%. Вместе с тем, остаток по убытку может быть перенесен на последующие налоговые периоды. Но более, чем 10 кряду. Самое главное – иметь документальные подтверждения того, что убытки имели место для каждого из отдельных периодов.

Есть некоторые ограничения на применение такого рода льготы. Нельзя, в частности, использовать право на зачет убытков, полученных в ходе деятельности, облагаемой налогами в общем режиме при переходе на режим единого сельскохозяйственного сбора, равно как и наоборот.

Рассмотрим примеры практических расчетов, где используется налоговая база. В числе сфер, в которых соответствующие сборы в казну собираются наиболее активно – купля-продажа недвижимости и бизнес. В первом случае плательщиками на регулярной основе уплачивается налог на имущество, налоговая база которого формируется под воздействием сразу нескольких факторов. Если речь идет о бизнесе – чаще всего предприниматели имеют дело со сборами, отражающими прибыль.

Правило, схожее с тем, с которым мы сейчас познакомились, действует также и в одном из режимов УСН – когда налоговая база формируется, исходя из разницы между доходами и расходами, а сам сбор при этом составляет 15% от получившейся суммы.

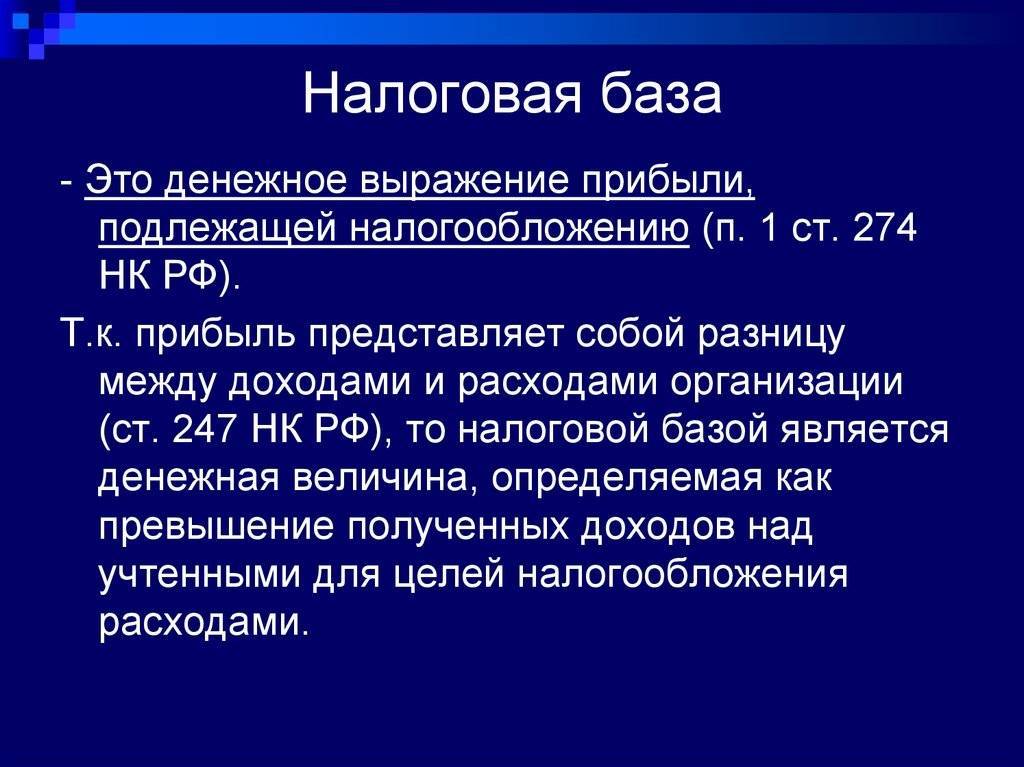

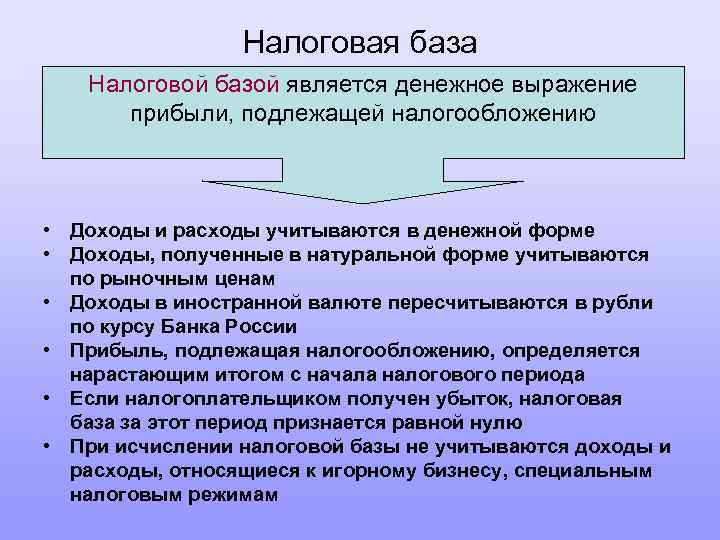

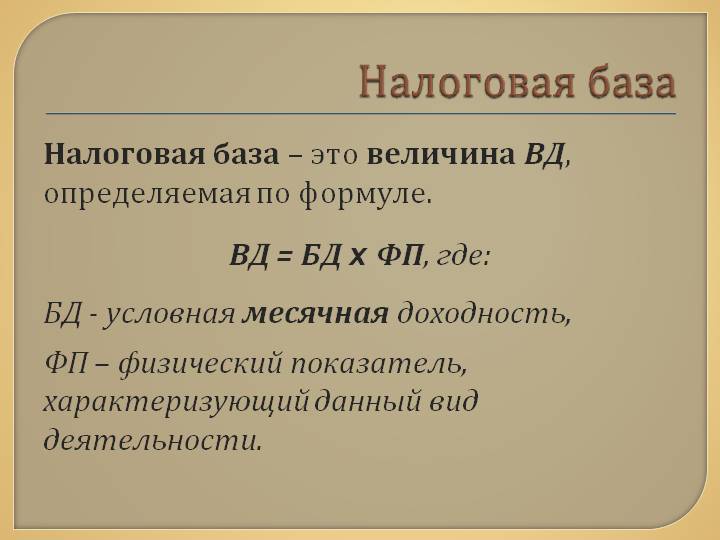

Налог на прибыль и соответствующая база

Продолжаем говорить о бизнесе. Сборы, которые платят предприниматели, ограничиваются далеко не только лишь одним НДС (который по факту платят не столько сами бизнесы, сколько их клиенты и покупатели). Налоговая база на прибыль, так же, как и НДС, исчисляется бизнесами регулярно. Разумеется, если фирма ведет работу не по ЕНВД и УСН. При этих налоговых режимах формулы подсчета сборов в казну совершенно иные. И налоговая база совсем другая. Как правило, при ЕНВД и УСН вести бизнес выгоднее, но в ряде случаев фирмы считают более целесообразным работать при общем режиме налогообложения. Он в данном случае сохраняет актуальность.

Налоговая база организаций, работающих по общей системе учета сборов, формируется, исходя из любого типа экономической выгоды, полученной фирмой в денежном виде или в натуральной форме (с последующей оценкой). Как правило, это выручка от реализации товаров, оказания услуг, выполнения работ, реализации имущественных прав. Предпринимателю следует, прежде всего, внимательно изучить 251-ю статью НК РФ, где содержится список доходов, которые можно не учитывать при подсчете базы для налога на прибыль.

Сумма выручки, полученная компанией, может быть уменьшена на величину сборов, предъявленных их плательщиками своим покупателям или клиентам. В числе таковых – рассмотренный нами НДС, а также акцизы. То есть, когда мы получаем 200 рублей за проданный шарф (если продолжать рассмотрение примера с магазином), то мы платим налог на прибыль, исходя из размера базы, из которой вычитается 15,25 руб. Эти средства уже перечислены нами в казну в качестве НДС.

База и льготы

В частности, в Москве в первые годы после введения сборов, основанных на кадастровой стоимости, предусмотрены особого типа вычеты. Для квартир – это 20 кв.м., для комнат – 10, для домов – 50. Их можно использовать для сокращения доли в той формуле, что мы привели выше.

Приведем пример. Допустим, у нас есть квартира в Москве площадью 100 кв. м. и стоимостью 10 млн. руб. Согласно стандартной формуле без вычета, это и есть налоговая база. Расчет суммы к уплате в казну очень прост: мы берем от этой суммы 0,1%. Выходит, размер сбора составляет 10 тыс. руб. Но, согласно текущим послаблениям в столичном законодательстве, мы можем вычесть из 100 кв. м. ровно 20. Тем самым, мы уменьшаем свою “отчетную” долю во владении недвижимостью на 20%. В итоге, фактический размер сбора составит 8 тыс. руб.

Отметим также, что база данных налоговой инспекции в каждом городе содержит список лиц, освобожденных от обременений имущественного характера. К гражданам таких категорий относятся, как правило, те, кто в первоочередном порядке пользуется большинством других мер государственной поддержки. Например, это Герои Советского Союза, участники Великой Отечественной, специалисты, участвовавшие в ликвидации последствий Чернобыльской аварии.

Также многое зависит от типов недвижимости. Если по квартирам категорий людей, которым положены льготы, достаточно немного, то в отношении владения гаражами и многими другими типами строений законодатель дает ощутимо больше послаблений. Например, налоги в таких случаях не обязаны платить пенсионеры. Также налоговая база не начисляется, если человек владеет строением площадью менее пятидесяти квадратных метров.

Сущность и функции налогов

Налоги представляют собой обязательные сборы, которые взимает государство с хозяйствующих субъектов и с граждан по ставке, установленной в законодательном порядке. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы.

Экономическую категорию «налог» следует рассматривать в следующих аспектах:

- по экономической сущности;

- по формам проявления;

- с организационно-правовой стороны.

Экономическая сущность налогов проявляется в денежных отношениях, которые возникают в государстве с юридическими и физическими лицами по поводу принудительного изъятия части созданной стоимости и формирования фонда финансовых ресурсов государства. Материальной основой налогов является реальная сумма средств, которые мобилизуются государством.

Конкретными формами проявления категории налога являются виды налоговых платежей, устанавливаемых законодательными органами власти.

С организационно-правовой стороны налог — это обязательный платеж, поступающий в бюджетный фонд в определенных размерах и установленные сроки.

Налоговым отношениям свойственны отличительные особенности, позволяющие выделить их из общей совокупности финансовых отношений. В частности это обязательный характер налогов и их относительная необратимость.

В современной финансовой науке и налоговом законодательстве используют три основных термина, которыми обозначаются платежи государству — сборы, отчисления, налог. Рассмотрим различия между ними.

Сбором (платой, взносом) является обязательный платеж в соответствующий бюджет, взимаемый с плательщиков сборов, с условием получения ими специальной выгоды, в том числе в результате совершения в пользу таких лиц государственными органами, органами местного самоуправления, иными уполномоченными органами и лицами юридически значимых действий.

Отчисления предусматривают целевое назначение платежей. Они могут быть либо частичными, в том числе установленные согласно экономического содержания платежей, или полными, если средства в полном объеме используются только по целевому назначению.

Налогом является обязательный, безусловный платеж в соответствующий бюджет, взимаемый с налогоплательщиков в соответствии с налоговым кодексом. Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и муниципальных образований.

Характерными признаками налогов, которые позволяют отличить их от других платежей, является то, что они не имеют ни элементов полного эквивалентного обмена, ни конкретного целевого назначения.

Раскрытие сущности и общественного назначения налогов невозможно без определения функций налогов:

- фискальной;

- регулирующей;

- стимулирующей.

Фискальная функция налогов является важнейшей в характеристике сущности налогов, т.к. она определяет их общественное назначение. С ее помощью образуются государственные денежные фонды, то есть создаются материальные условия для функционирования государства. Именно эта функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Через стимулирующую функцию налогов государство воздействует на процесс воспроизводства, стимулируя его развитие, усиливая накопление капитала, расширяя платежеспособный спрос населения, создавая дополнительные стимулы для деловой и инвестиционной активности, мотивации к работе, поддерживая уровень занятости. В процессе реализации этой функции стимулирующее влияние на общественное производство обеспечивается через дифференциацию налоговых ставок, установления системы льгот и др.

Сущность регулирующей функции налогов заключается в том, что государство, маневрируя налоговыми ставками, льготами, штрафами, условиями налогообложения, создает условия для ускоренного (или замедленного) развития тех или иных производств и отраслей экономики.

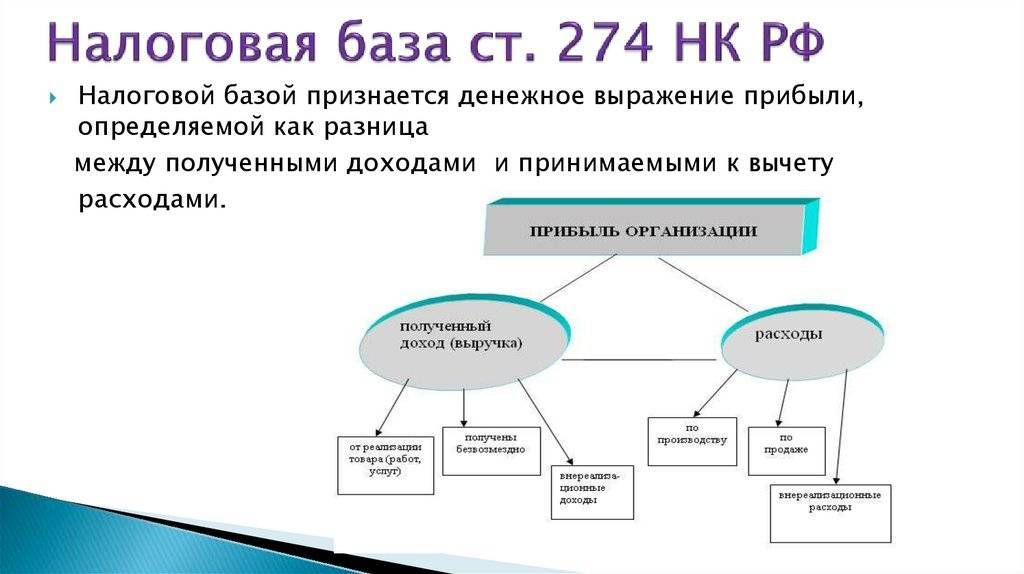

Налог с доходов

Каждая организация, если она функционирует и ее деятельность приносит владельцу доход, обязана платить в казну государства налог на прибыль. Что следует называть доходами, а что расходами, указано в НК РФ (статьи 249-251 и 252-270 соответственно). А прибылью является разница между ними. Заметим, законодательство предписывает разными методами определять, что отнести к доходам или расходам финансовых учреждений и страховых организаций, негосударственных пенсионных фондов и потребительских кооперативов.

Далеко не вся прибыль подлежит налогообложению. Это стоит учитывать при формировании налоговой базы. Это условие в обязательном порядке распространяется на:

- выручку от продажи изготовленной продукции или имущественных прав;

- внереализационные, то есть непроизводственные (к таковым относят штрафы, плату за найм объектов недвижимости, проценты по кредитам, подаренное имущество и некоторые другие).

Часть прибыли объектом налогообложения не становится. К этой группе относятся:

- залог или задаток за продаваемое имущество;

- полученная в качестве кредита или займа (речь идет и о погашении);

- доходы религиозных организаций от продажи специальной литературы, проведения обрядов и т.д.

Не платят указанный налог и владельцы казино, несмотря на то, что этот бизнес может приносить огромный доход своему владельцу. Но они платят налог на игорный бизнес. Как результат, таким организациям при формировании налоговой базы не нужно учитывать прибыль, которая появилась в результате их вида деятельности. Не платят упомянутый налог и те компании, которые выбрали режимом налогообложения «Единый налог на вмененный доход».

Несколько иная ситуация складывается с расходами. Они учитываются в любом случае, но ведется раздельный учет. И траты, которые пошли на организацию игорного бизнеса, и те, что понесла компания на ЕНВД, высчитываются пропорционально доли прибыли от этой деятельности.

Суммы доходов и расходов необходимо знать для того, чтобы высчитать налоговую базу. Последняя, в свою очередь, является важным элементом любого налога, в том числе и налога на прибыль. Его размером является сумма налоговой ставки и налоговой базы. И если со ставкой всё понятно, то налоговую базу придется «искать».

Необходимо понимать, что такое налоговая база и как ее «найти». Но просто знать формулу недостаточно, нужно уметь правильно ее применять. Забегая вперед, отметим, что она определяется исходя из прибыли предприятия за определенный период. Если ставки разные, база в каждом случае высчитывается отдельно.

Прямые и косвенные налоги

В теории налогового права принято также различать прямые и косвенные налоги.

Прямые налоги – налоги, непосредственно обращенные к налогоплательщику, т.е. его доходам, имуществу и другим объектам налогообложения (при прямом налоге юридический и фактический плательщики представлены одним и тем же лицом).

Косвенные налоги – налоги, установленные в виде надбавки к цене реализуемых товаров и не связанные непосредственно с доходами или имуществом фактического плательщика (разновидность косвенных налогов – акциз, налог на добавленную стоимость).

Юридическая обязанность уплаты косвенного налога возлагается на предприятие, производящее определенную продукцию. Фактический же плательщик – потребитель этой продукции, который приобретает ее по ценам, повышенным на сумму косвенного налога.

Статья написана и размещена 21 октября 2012 года. Дополнена – 27.08.2015, 27.11.2015, 14.09.2016, 21.07.2017

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.