Где еще может пригодиться акт сверки?

Оказывается, он может помочь не только восстановить расчеты с контрагентом, но и обосновать и правильно насчитать штрафные санкции в случае неисполнения партнером своих обязательств. Напомним: согласно п. 1 ст. 330 ГК РФ неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности в случае просрочки исполнения.

Датой получения доходов в виде штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба) является дата признания их должником либо дата вступления в законную силу решения суда. Если кредитор учитывает данные суммы на дату их признания заемщиком, документом, свидетельствующим о признании должником обязанности по уплате кредитору в полном объеме либо в меньшем размере штрафов, пеней, иных санкций за нарушение договорных обязательств, может являться двусторонний акт, подписанный сторонами (соглашение о расторжении договора, акт сверки и т. п.) (письма ФНС РФ от 10.01.2014 № ГД-4-3/108@, Минфина РФ от 30.10.2014 № 03‑03‑06/1/54946).

При отсутствии подписанного акта сверки или же полной либо частичной фактической уплаты кредитору сумм санкций, свидетельствующих о признании должником обязанности по уплате штрафов, пеней, иных санкций, основания для признания соответствующих сумм в составе доходов кредитора отсутствуют (Письмо ФНС РФ от 23.06.2016 № СД-4-3/11239@). Следовательно, должник в такой ситуации может предъявить претензии по правильности расчета и применения штрафных санкций.

* * *

Итак, мы рассмотрели несколько ситуаций, в которых может пригодиться акт сверки расчетов. Рекомендуем проводить не выборочную, а периодическую сверку (например, раз в месяц или раз в квартал). Это поможет не затягивать с выявлением ошибок в расчетах и своевременно их исправлять, не доводя дело до разбирательств во внесудебном или судебном порядке. А принципиальное непроведение сверки расчетов может привести к недостоверности информации о дебиторской и кредиторской задолженности в бухгалтерском учете и отчетности автономных учреждений. А потому советуем бухгалтеру все же сверять расчеты с партнерами, что поможет вести хозяйственную деятельность в рамках доверительного, взаимовыгодного сотрудничества.

Утверждены Приказом Минфина РФ от 13.06.1995 № 49.

Инструкция по применению Единого плана счетов бухгалтерского учета, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Подпись

И, наконец, последнее. Признание долга осуществляется должником, если таковым является организация – ее органами (п. 1 ст. 53 ГК РФ). Таким образом, от имени хозяйственного общества акт сверки должен быть подписан его единоличным исполнительным органом (см. Постановления ФАС МО от 21.07.2011 N КГ-А40/7351-11, ФАС ВВО от 28.09.2011 по делу N А79-413/2011) либо лицом, которому этот орган выдал доверенность на совершение действий по признанию долга. Между тем акт сверки чаще всего рассматривается как документ, необходимый исключительно бухгалтерии <10>, поэтому подписывают его, как правило, главные бухгалтеры сторон. Однако данные работники не имеют права действовать без доверенности от имени хозяйственного общества и обычно у них отсутствует подобная доверенность, поэтому такие акты сверки не принимаются в качестве основания для прерывания срока исковой давности (Постановления ФАС ВВО от 23.09.2011 по делу N А79-12329/2010, ФАС МО от 18.04.2012 по делу N А40-47123/11-32-389, ФАС ПО от 04.08.2011 по делу N А55-17884/2010, от 04.02.2011 по делу N А06-2552/2010). В этом случае акт сверки рассматривается как технический документ бухгалтерского характера, он не является правоустанавливающим документом, порождающим права и обязанности сторон, а лишь подтверждает размер долга на определенную дату и не свидетельствует о признании ответчиком долга, следовательно, не прерывает течение срока исковой давности (Постановление ФАС ДВО от 16.02.2009 N Ф03-250/2009 <11>).

<10> Как мы упоминали выше, есть мнение, что акт сверки нужен только для инвентаризации расчетов.<11> В этом случае акт сверки подписан главным бухгалтером структурного подразделения ОАО.

Если речь идет о прерывании срока исковой давности, заинтересован в отнесении акта сверки к действиям по признанию долга истец-кредитор, а ответчик-должник, наоборот, не заинтересован, значит, доказать наличие у лица, подписавшего акт сверки, соответствующих полномочий кредитору практически не под силу. Поэтому кредитору следует проработать этот вопрос заранее, точнее, непосредственно при подписании акта.

Кстати, вспомним, что исполнитель коммунальных услуг и РСО обязаны составлять акт сверки ежеквартально, однако форму данного акта они должны установить в договоре ресурсоснабжения. Путем включения в данную форму такого реквизита, как подпись руководителя (а у бухгалтера, который обычно подписывает такой документ, повторим, как правило, нет полномочий на признание долга по договору), можно регулировать возможность прерывания срока исковой давности.

Добавим еще один момент. В арбитражной практике по интересующему нас вопросу можно встретить ссылку на п. 21 совместного Постановления N 15/18: совершение работником должника действий по исполнению обязательства, свидетельствующих о признании долга, прерывает течение срока исковой давности при условии, что эти действия входили в круг его служебных (трудовых) обязанностей или основывались на доверенности либо полномочие работника на совершение таких действий явствовало из обстановки, в которой он действовал. Мы выделили фразу “по исполнению обязательства”, поскольку считаем, что к признанию долга путем составления акта сверки нельзя применять приведенное выше правило, ведь подписание акта сверки нельзя считать действием должника по исполнению обязательства.

Отдельно поговорим об оттиске печати юридического лица на акте сверки расчетов по гражданско-правовым договорам. Как правило, такой оттиск на актах сверки присутствует, но не является обязательным. В гражданском законодательстве нет требования проставлять оттиск печати на договорах, главное – соблюсти необходимую форму сделки и проставить подпись лица, имеющего полномочия действовать от имени организации. А акт сверки не является ни договором (изменением договора), ни сделкой в целом.

К сведению. Сверка расчетов не является сделкой, ведь сделка – это действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей (ст. 153 ГК РФ). А обмен информацией о состоянии расчетов между контрагентами никоим образом не влияет на объем их прав и обязанностей: неподтверждение определенной суммы должником еще не означает, что нет обязанности ее уплатить, и наоборот, один лишь только акт сверки, подтверждающий задолженность, не является основанием для взыскания ее в судебном порядке в дальнейшем (см. Постановление ФАС МО от 18.07.2011 N КГ-А40/7037-11).

Как проводится сверка по расчётам

Данная процедура может производиться только по одной из следующих позиций: наименование или номер товара, договор, конкретная поставка, определенный промежуток времени. Чтобы данный документ являлся достоверным, его следует составлять либо после проведения последнего перечисления, либо с момента поставки. Кроме того, сверку удобно проводить во время ежегодной инвентаризации средств и имущества предприятия. Довольно часто по результатам подобных проверок выявляются задолженности: дебиторские или кредиторские.

Если подобные факты подтвердились, нужно сразу же сделать акт сверки и отправить его партнерской организации.

Порядок составления Акта сверки взаиморасчетов

Акт сверки взаиморасчетов составляется в двух экземплярах. Согласно ч. 4 ст. 9 от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. https://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=122855 При этом сам акт сверки расчетов с контрагентами должен подписать руководитель или другое уполномоченное им лицо https://www.garant.ru/consult/account/466150/ Уполномоченным лицом будет признан работник, действия которого по подписанию акта входят в круг его должностных (служебных) обязанностей, или основываются на доверенности или вызваны обстоятельствами, в которых он действовал (п. 21постановления Пленума Верховного Суда Российской Федерации от 12.11.2001 N 15 и Пленума Высшего Арбитражного Суда Российской Федерации от 15.11.2001 N 18 «О некоторых вопросах, связанных с применением норм Гражданского кодекса Российской Федерации об исковой давности»). https://www.garant.ru/consult/account/466150/ Так, например, если в акте сверки взаиморасчетов стоит только подпись главного бухгалтера, то такой документ может быть признан недействительным, если это лицо не уполномочено руководителем на такие действия. В этом случае акт сверки рассматривается как технический документ бухгалтерского характера, он не является правоустанавливающим документом, порождающим права и обязанности сторон, а лишь подтверждает размер долга на определенную дату и не свидетельствует о признании ответчиком долга. https://www.garant.ru/consult/account/466150/

Несколько слов о «дебиторке» и «кредиторке» с позиции права

Дебиторская задолженность дает право требования организации к третьим лицам по не исполненным ими обязательствам, а кредиторская, наоборот, вменяет ей обязанности по выполнению собственных обязательств. В таблице на стр. представлены примеры «дебиторки» и «кредиторки», которая может быть в балансе автономных учреждений.

По общему правилу возникшие обязательства прекращаются их исполнением. Если это не представляется возможным, прекратить обязательство можно:

по соглашению сторон – исполнением отступного, заменой другим обязательством (новация);

по решению одной стороны – прощением долга, зачетом встречного однородного требования;

по не зависящим от сторон обстоятельствам – вследствие невозможности исполнения обязательства, на основании акта государственного органа и в силу ликвидации юридического лица.

Виды задолженности АУ | ||

Дебиторская | Кредиторская | |

– выданные поставщикам и подрядчикам авансы; – задолженность персонала компании по подотчетным суммам, полученным ссудам (займам); – не погашенные виновными лицами суммы потерь и недостач; – суммы переплаты по налогам и сборам | – долги перед поставщиками и подрядчиками; – полученные авансы от покупателей; – обязательства по расчетам с бюджетом и фондами по налогам и сборам; – задолженность перед персоналом по оплате труда; – долги перед другими контрагентами |

Кроме того, задолженность может быть продана или переведена на другое лицо при согласии последнего

Бухгалтеру нужно обратить внимание на все случаи, в каждом из которых прекращение обязательства является основанием для списания его с учета.. Если ни один из этих случаев не наступил, а обязательство не исполнено, то задолженность может быть списана по истечении срока исковой давности, который установлен Гражданским кодексом и составляет три года

Его начало определено сроком исполнения обязательств, который указывается при заключении договора (п. 2 ст. 200 ГК РФ). Если дата исполнения обязательств в договоре не прописана, необходимо исходить из разумного срока, по истечении которого должнику даются семь дней для исполнения предъявленного кредитором требования (ст. 314 ГК РФ).

Если ни один из этих случаев не наступил, а обязательство не исполнено, то задолженность может быть списана по истечении срока исковой давности, который установлен Гражданским кодексом и составляет три года. Его начало определено сроком исполнения обязательств, который указывается при заключении договора (п. 2 ст. 200 ГК РФ). Если дата исполнения обязательств в договоре не прописана, необходимо исходить из разумного срока, по истечении которого должнику даются семь дней для исполнения предъявленного кредитором требования (ст. 314 ГК РФ).

Ошибкой будет считать, что после истечения срока исковой давности кредитор не может потребовать исполнения обязательства (ведь срок исковой давности его не прекращает). Такое право у кредитора есть, но реализовать его можно только во внесудебном порядке. В этом случае шансов взыскать задолженность значительно меньше. А потому кредитору нужно принять меры по взысканию задолженности до истечения срока исковой давности.

Должнику могут быть направлены претензия, акт сверки расчетов и иные документы. Если после этого должник уплачивает долг полностью или частично, направляет письмо об отсрочке платежа или совершает иные действия, свидетельствующие о признании долга, то срок исковой давности прерывается, а затем начинается заново (ст. 203 ГК РФ). То же самое можно сказать о подписании нерадивым должником акта сверки. После его подписания срок исковой давности начинает течь заново, а время, прошедшее до указанного перерыва, в новый исковой срок не засчитывается.

Исходя из всего перечисленного на основании истечения срока исковой давности бухгалтер имеет право списать сумму дебиторской задолженности в бухгалтерском и налоговом учете не ранее чем по прошествии трех лет с даты последней сверки по этой задолженности (Письмо Минфина РФ от 10.07.2015 № 03‑03‑06/39756). Аналогичный вывод справедлив также и в части кредиторской задолженности, которую налоговые органы могут потребовать включить в состав прочих доходов. Между тем в отсутствие актов сверки и первичных документов невозможно сделать вывод о периоде возникновения задолженности и дате начала течения срока исковой давности (Постановление ФАС УО от 25.11.2010 № Ф09-7954/10‑С2). Отметим: вывод сделан в целях применения бухгалтерского и налогового законодательства в основном исходя из положений гражданского права.

Каковы действия после подписания акта сверки?

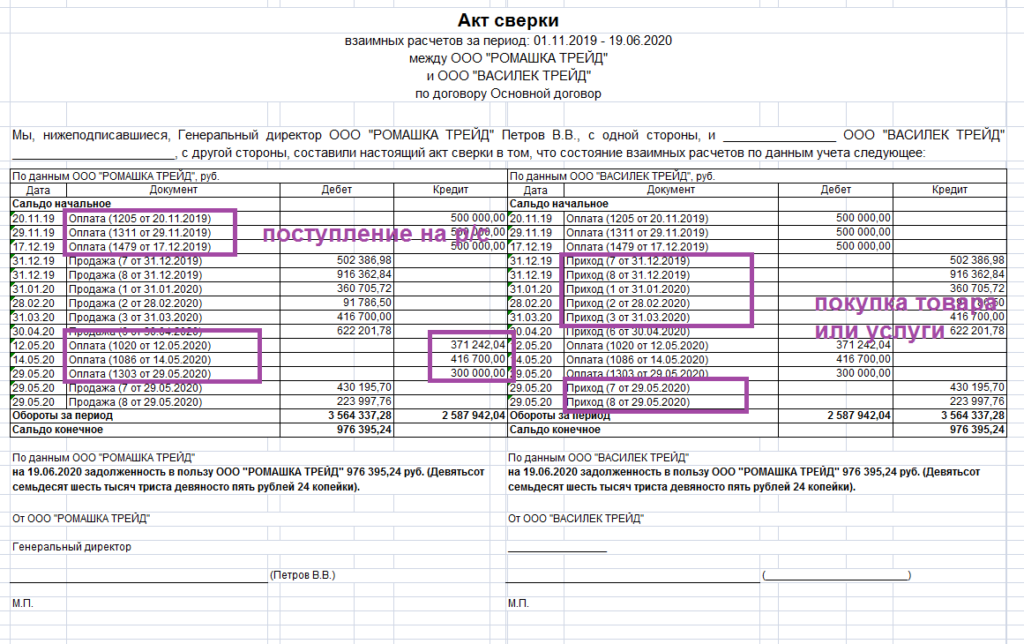

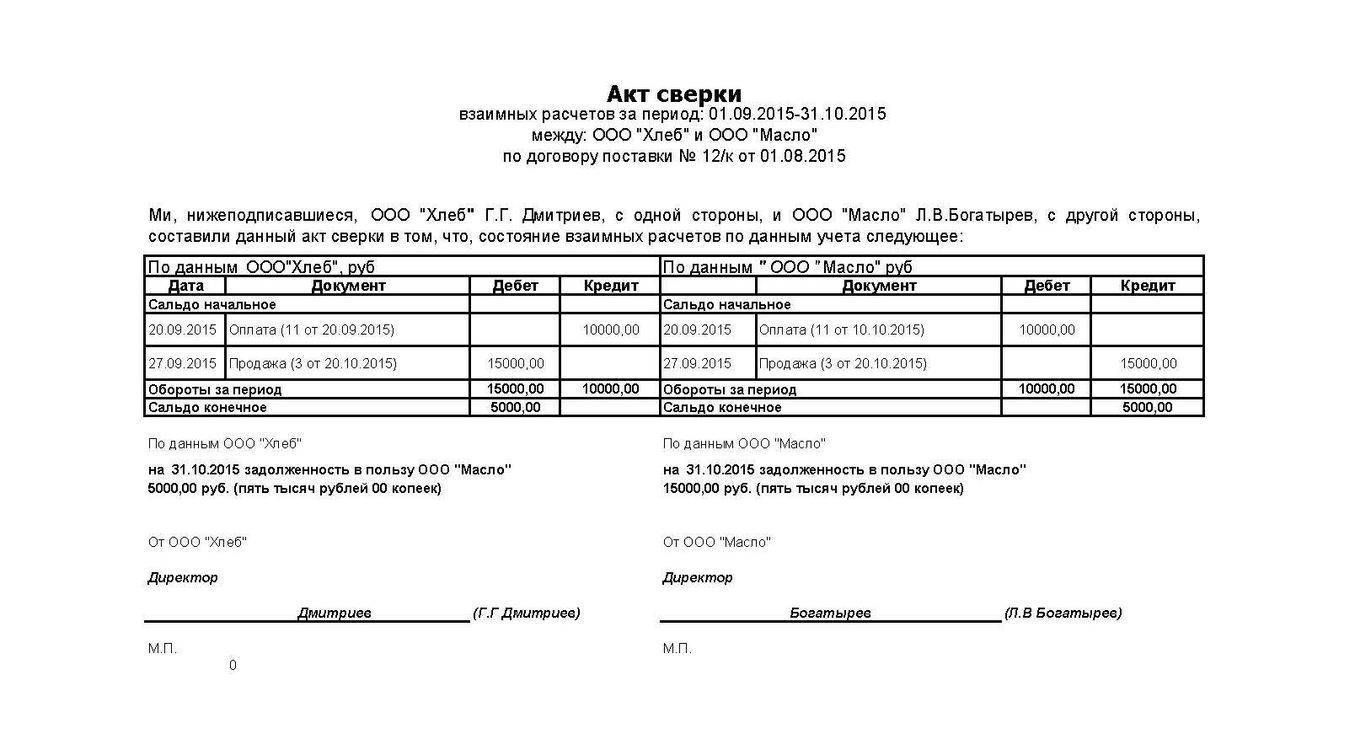

Очевидно, ответ зависит от того, насколько «точно» сверились партнеры. Если расхождений нет, то обеим сторонам можно ничего не делать и забыть о сверке до проведения ее в следующий раз. Если же данные сторон не сходятся, нужно найти причину и того, кто допустил ошибку. Обратимся к представленному выше акту сверки: с большой вероятностью расхождение допущено по вине АУ, причем не бухгалтера, а лиц, которые получили товары поставщика, но не передали в бухгалтерию документы. Без них хозяйственная операция (отгрузка) не может быть отражена, в связи с чем не показано и корреспондирующее с отгрузкой обязательство по оплате поставленных товаров.

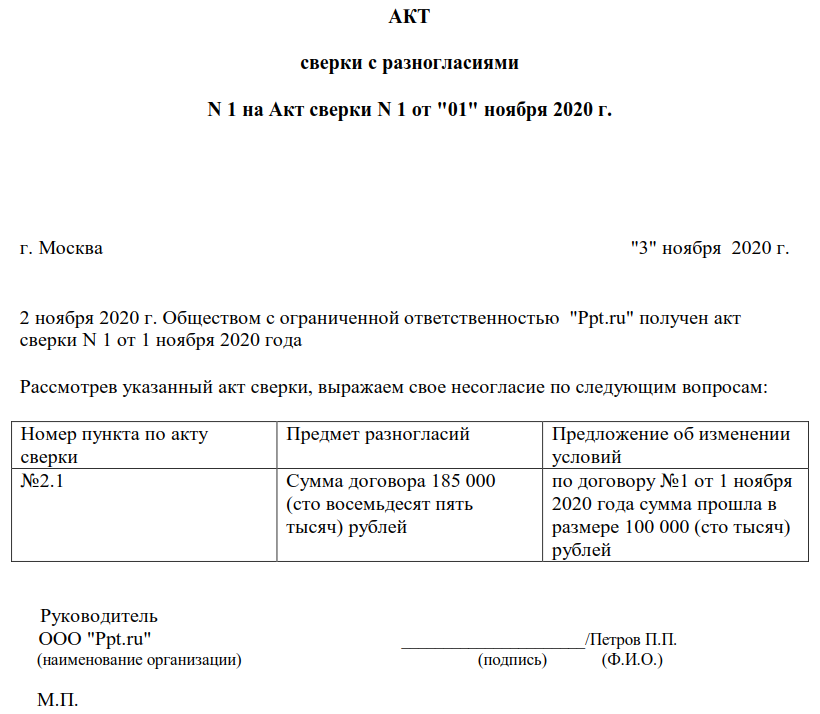

В такой ситуации бухгалтеру АУ нужно получить от коллеги из ООО не дошедшие ранее документы на состоявшуюся отгрузку товаров и отразить на их основании данную хозяйственную операцию в бухгалтерском учете. После этого следует сформировать в программе новый акт сверки и отправить его на согласование партнеру. При отсутствии расхождений сверку можно считать законченной, а обязательства – сверенными. Но не исключено, что АУ может не подтвердить отгрузку и оприходование товаров, если, например, они оказались некачественными. Тогда акт подписывается с разногласиями, которые решаются в претензионном порядке (до суда или в суде). После разрешения разногласий проигравшая спор сторона вносит у себя изменения в учет, исходя из тех данных, которые подтверждены и обоснованы выигравшей спор стороной.

Сверяемся с контрагентом

Для сверки необходимо вывести обороты и сальдо . Обычно это счета:

- 361 (покупатели), 371 (авансы выданные), 377 (прочие дебиторы) – для дебиторской задолженности;

- 631 (поставщики), 681 (авансы полученные), 685 (другие кредиторы) – для кредиторской задолженности.

Нулевое сальдо расчетов свидетельствует об отсутствии задолженности.

Акт посылаем и подписываем в 2-х экземплярах: один остаётся у дебитора, другой дебитор отправляет обратно кредитору.

5 ОБРАЗЦОВ БУХГАЛТЕРСКОЙ СПРАВКИ, ЧТО СПАСЕТ СИТУАЦИЮ

Бухгалтерская справка поможет исправить ошибки, начислить амортизацию, заменить документ, которого не хватает. Единственная сложность – нет ее унифицированной формы. Мы подготовили для вас образцы, которые помогут урегулировать большинство распространенных бухгалтерских ситуаций.

Скачать идеальные образцы заполнения

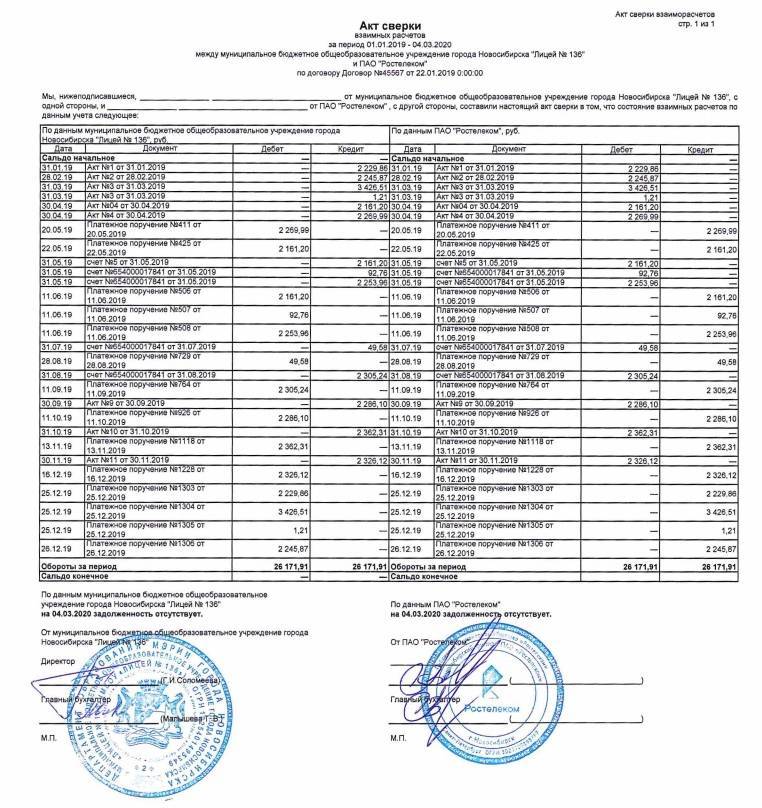

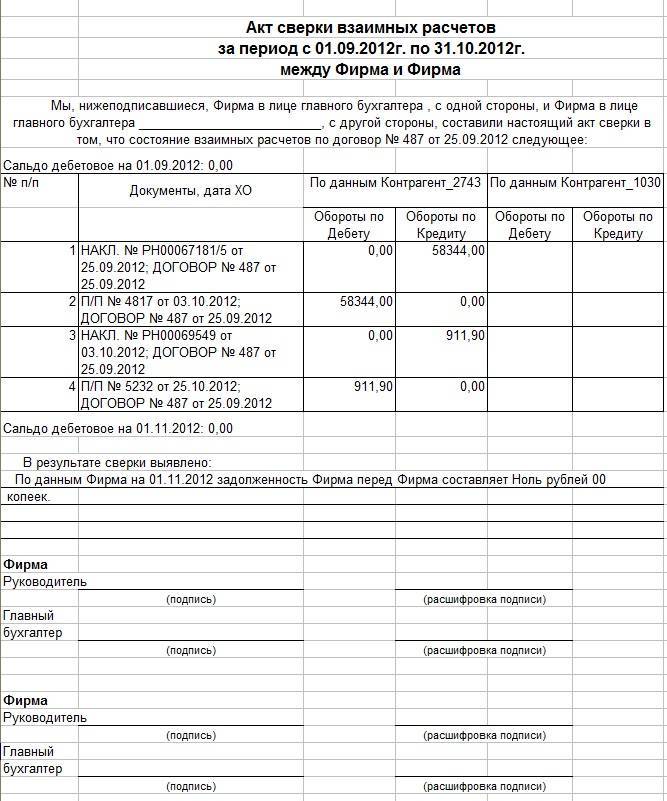

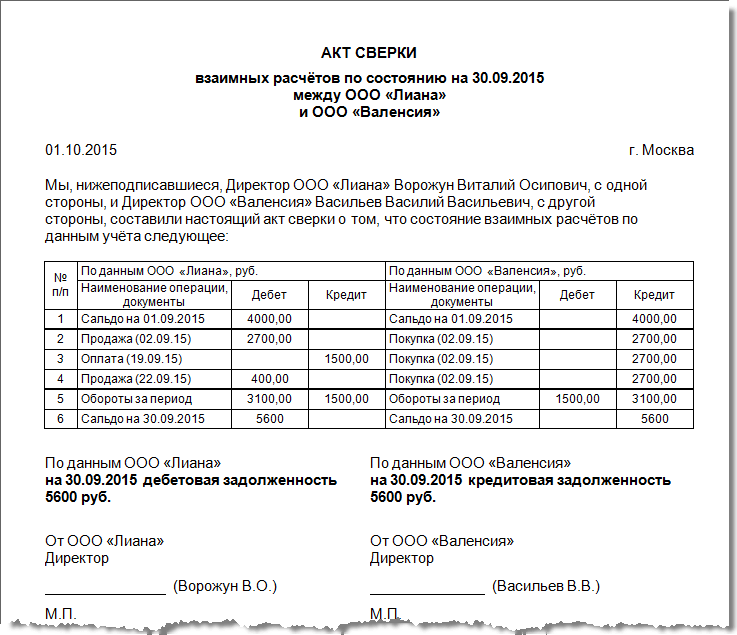

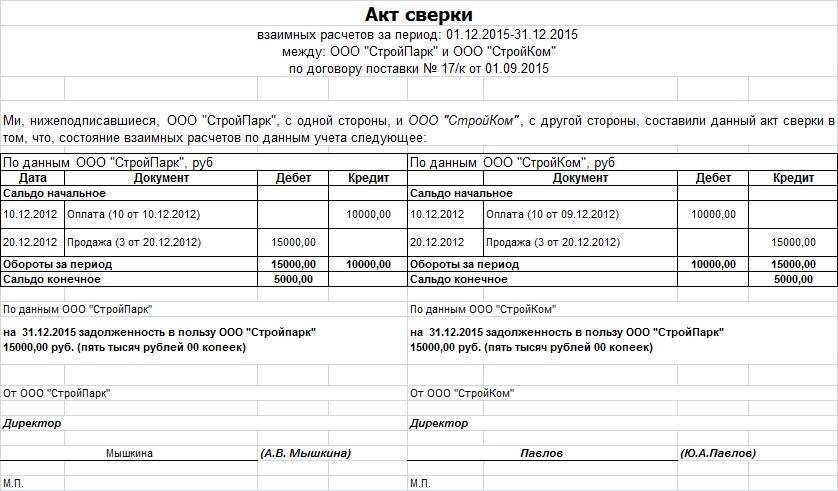

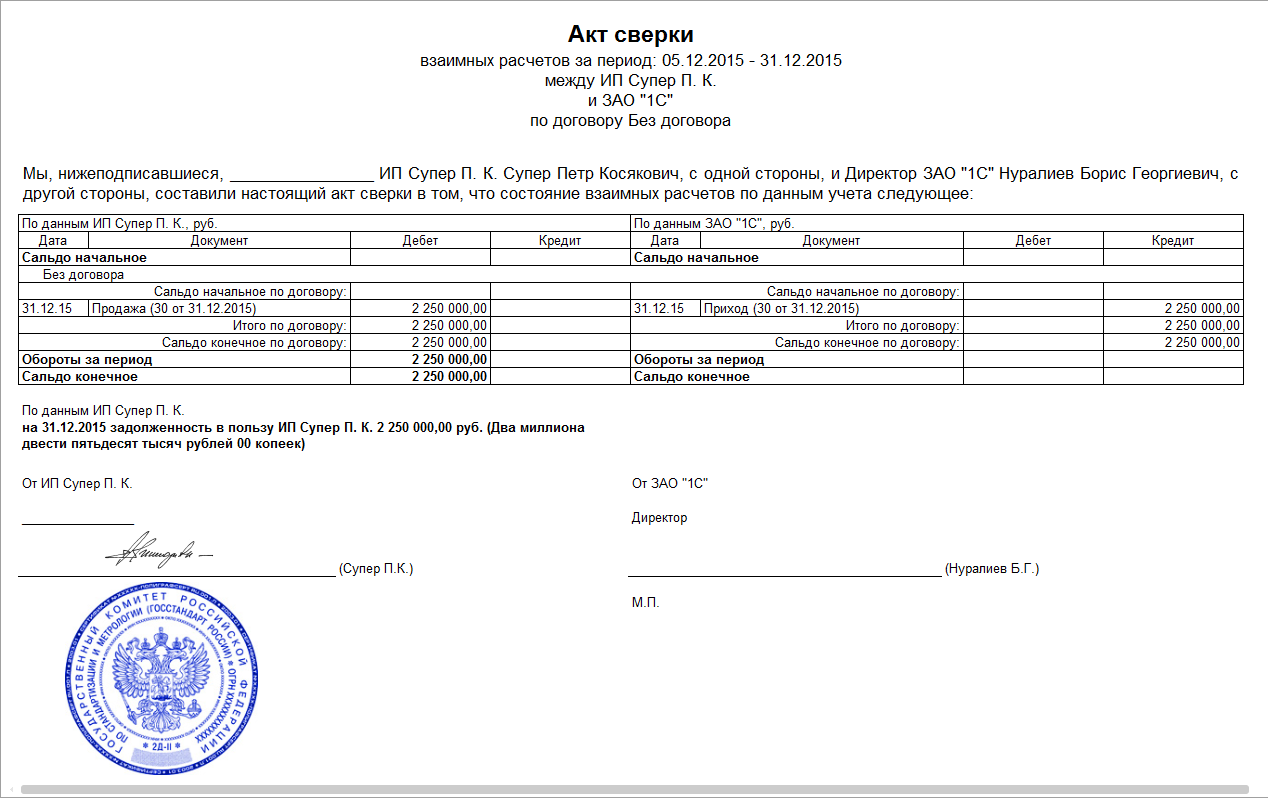

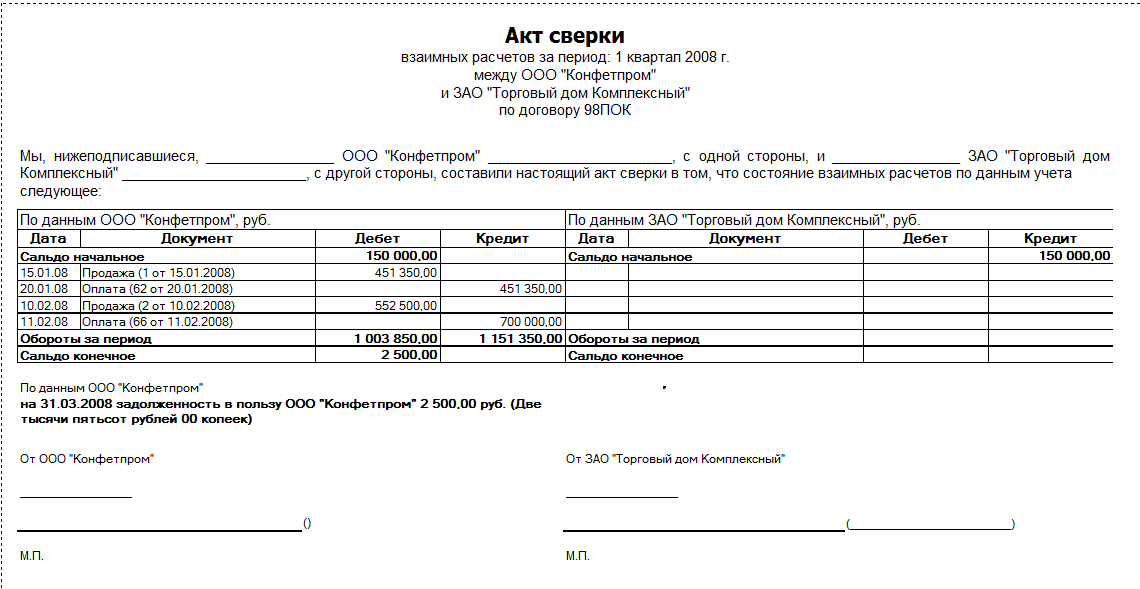

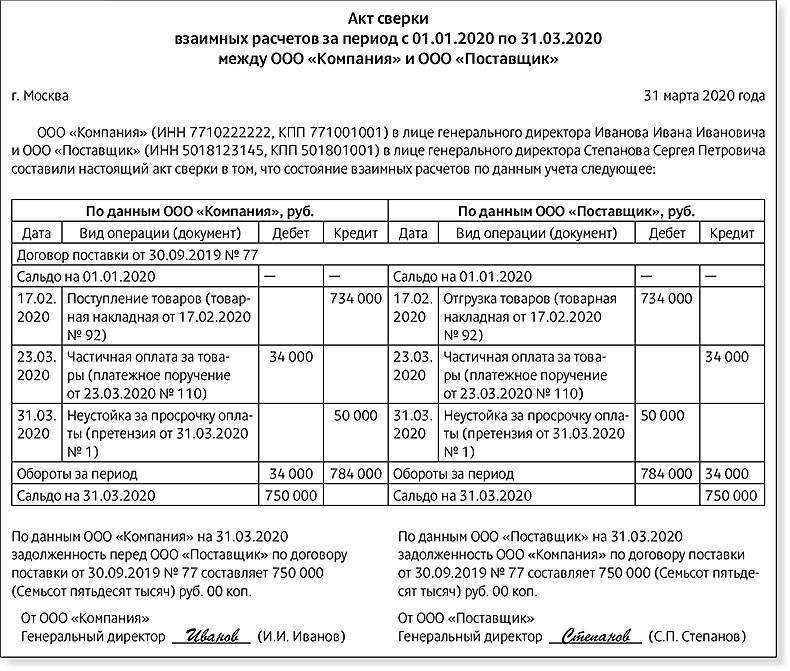

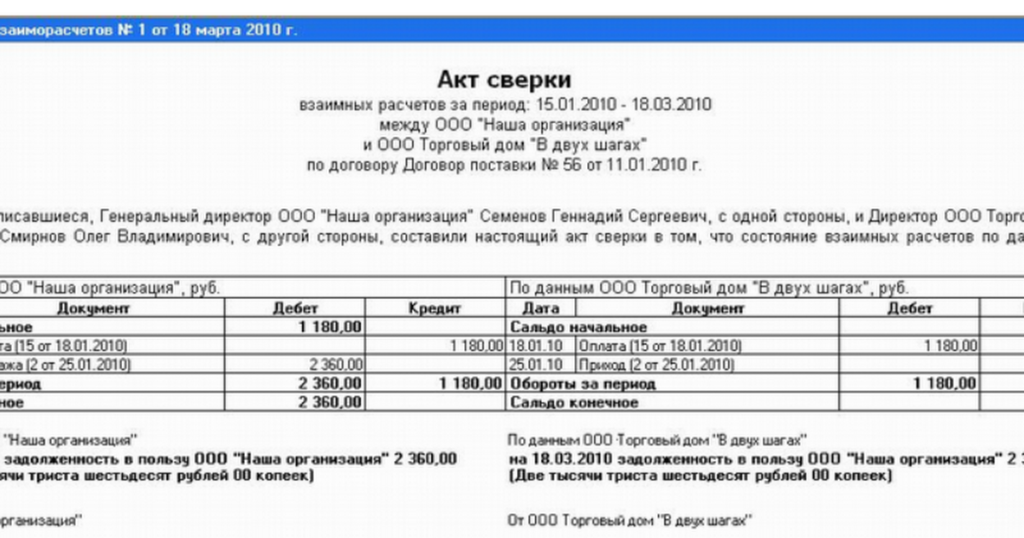

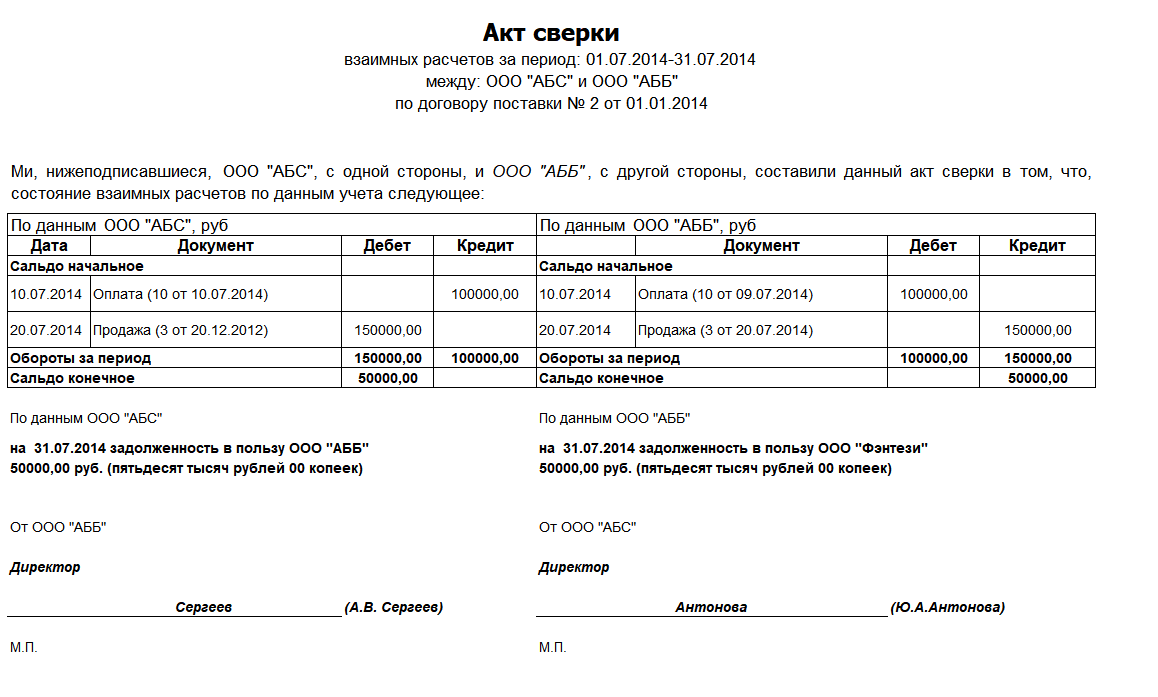

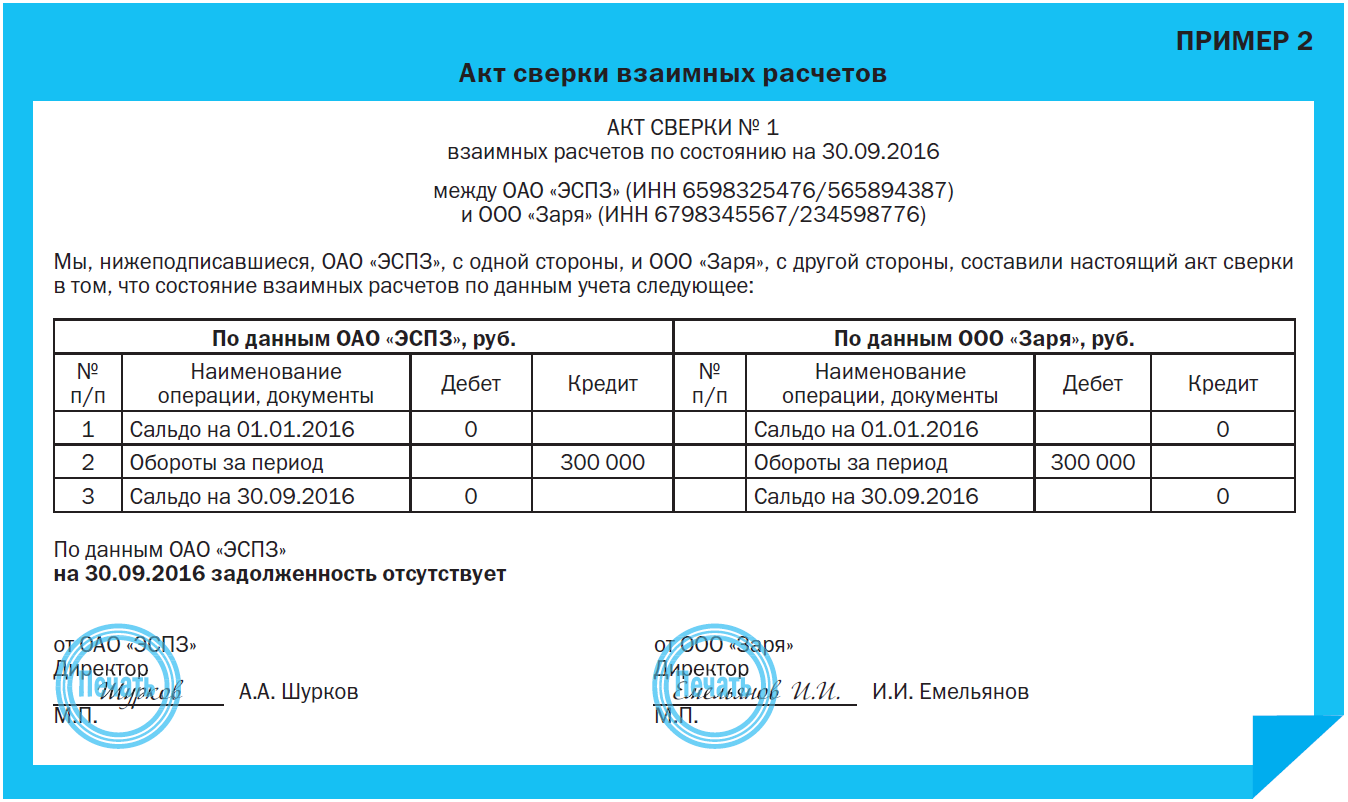

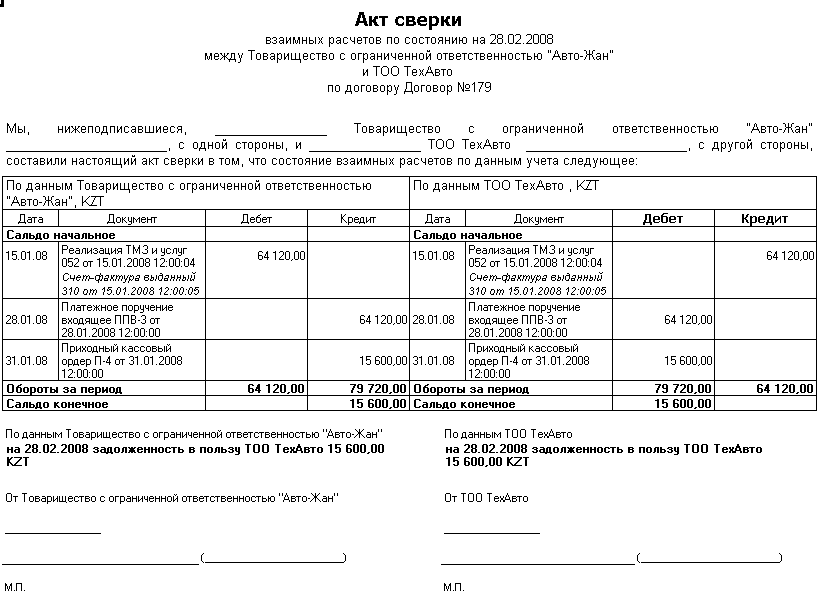

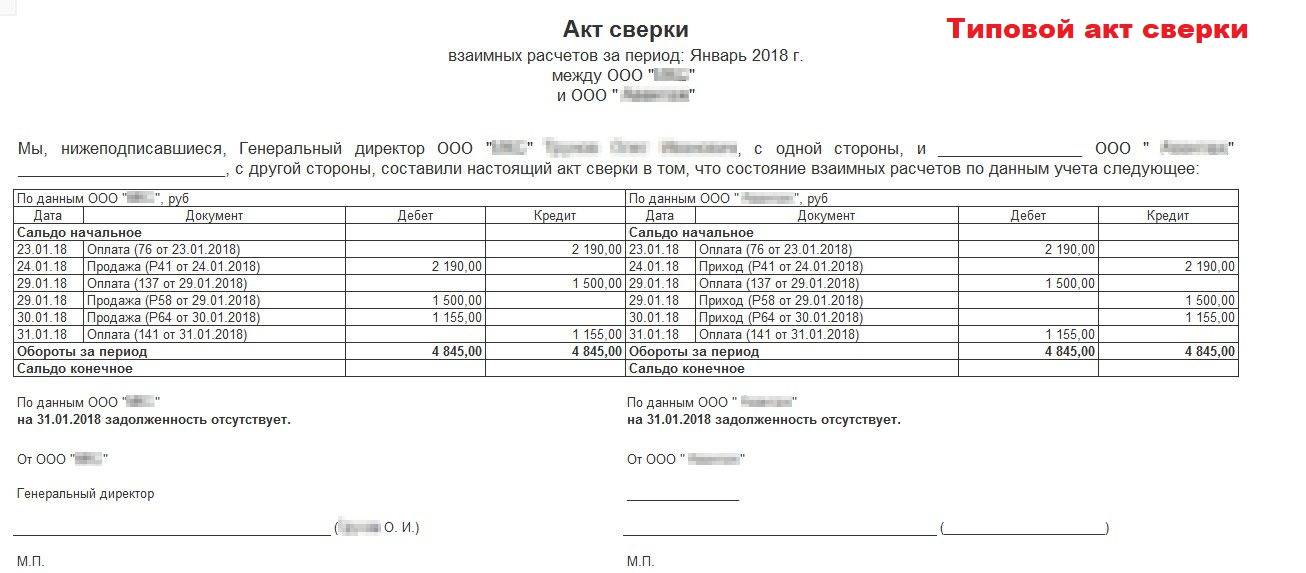

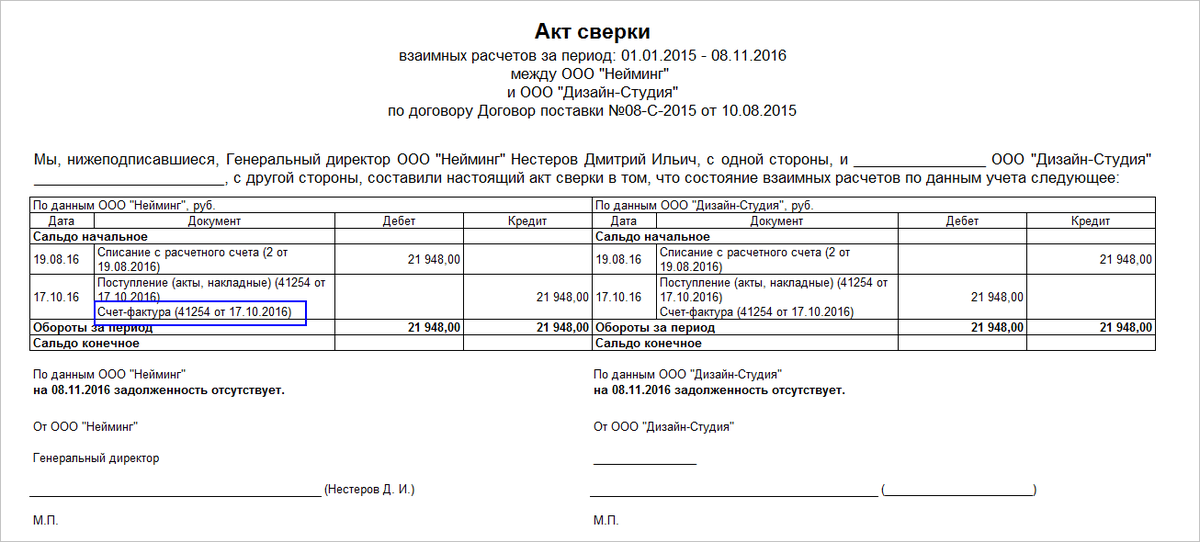

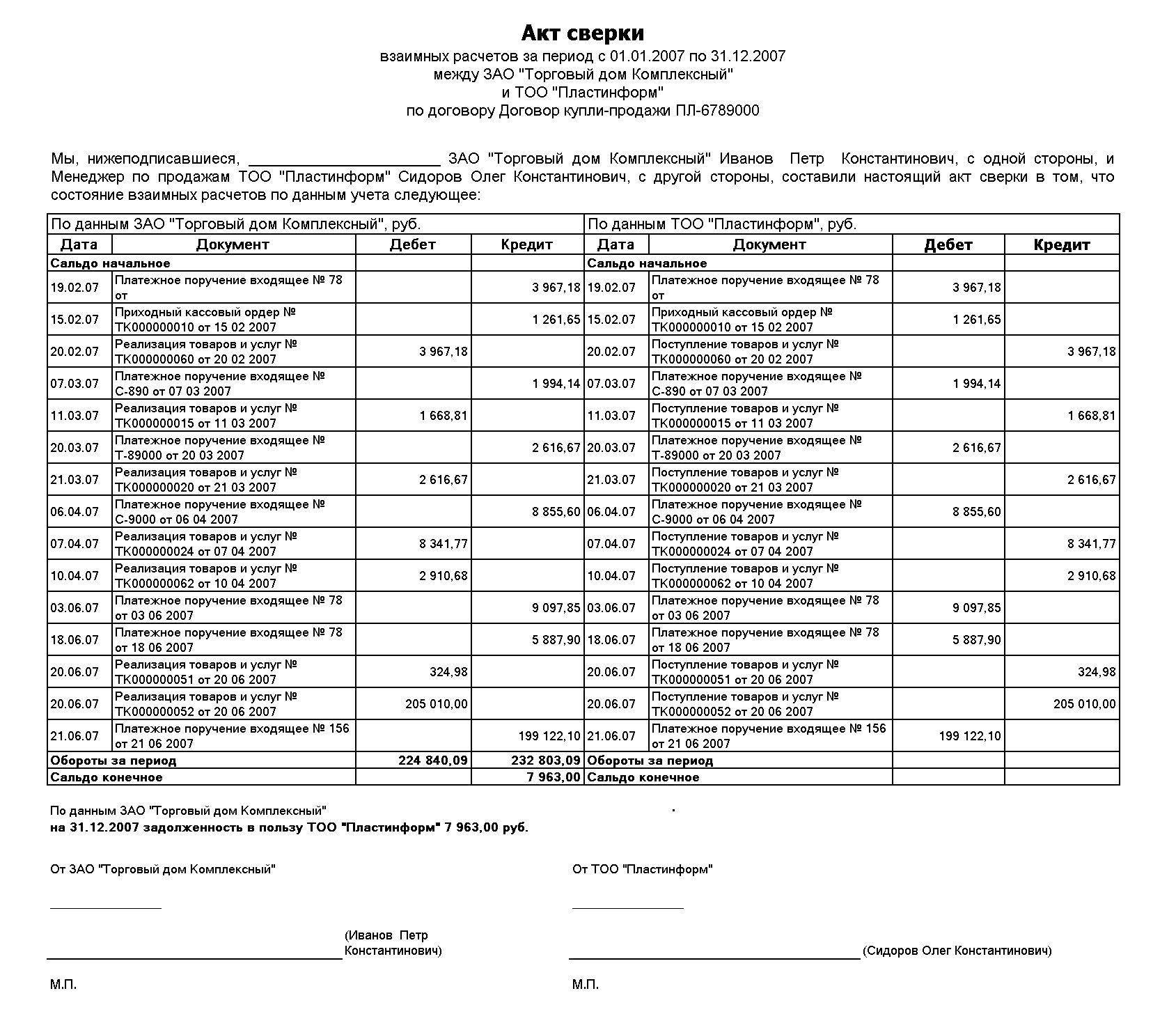

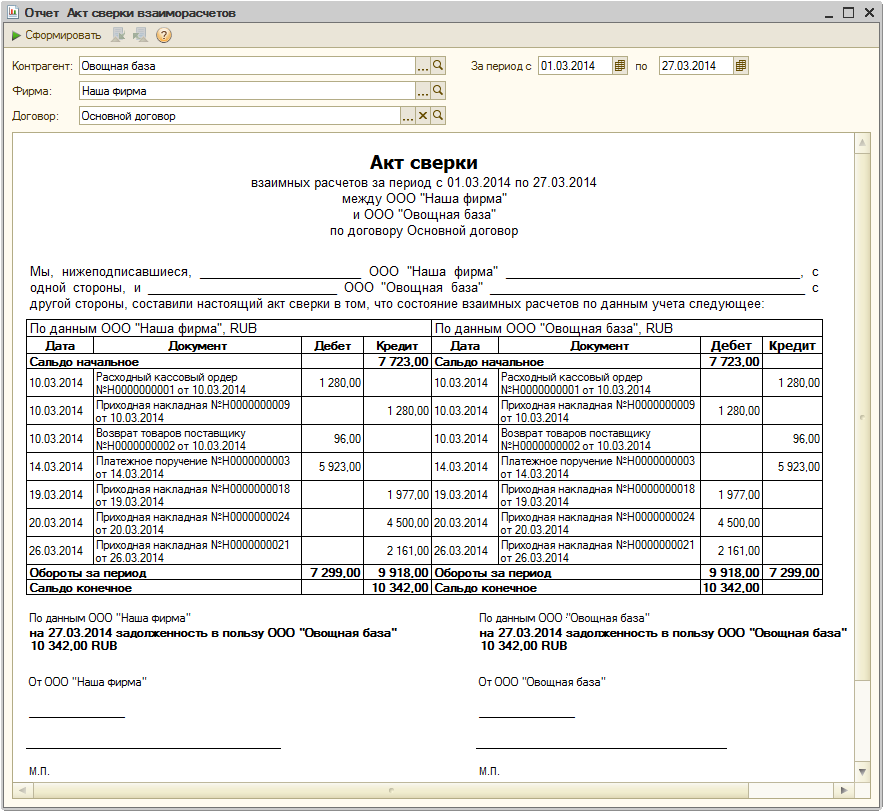

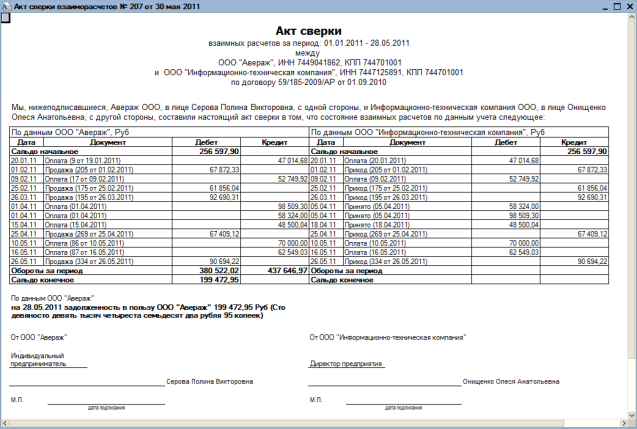

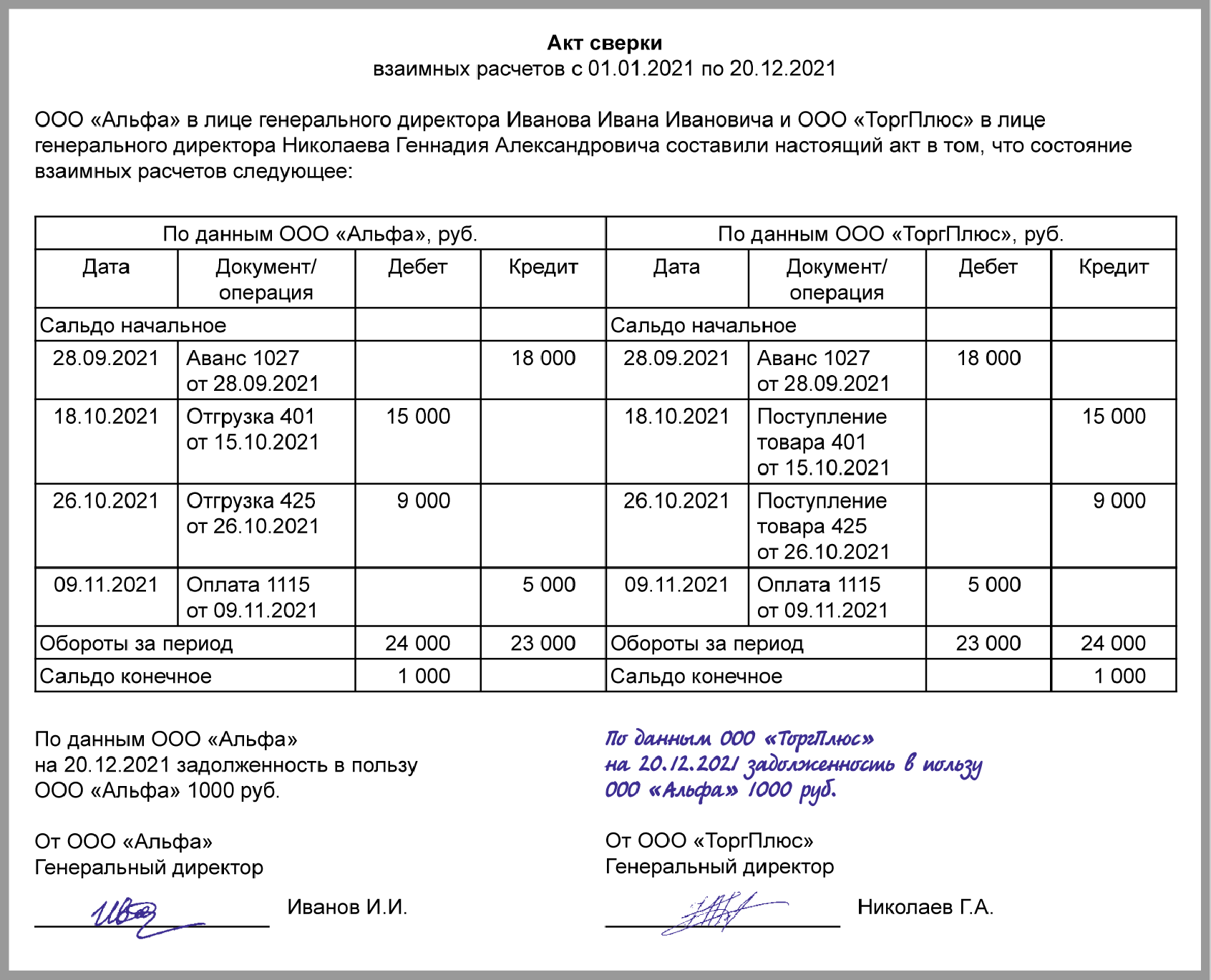

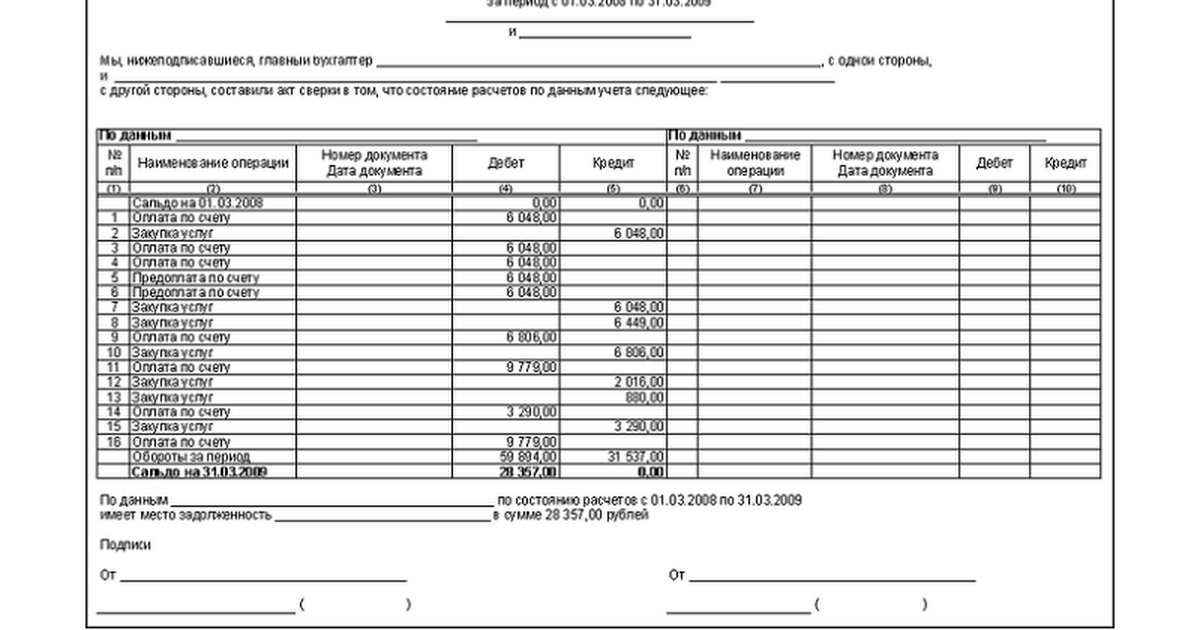

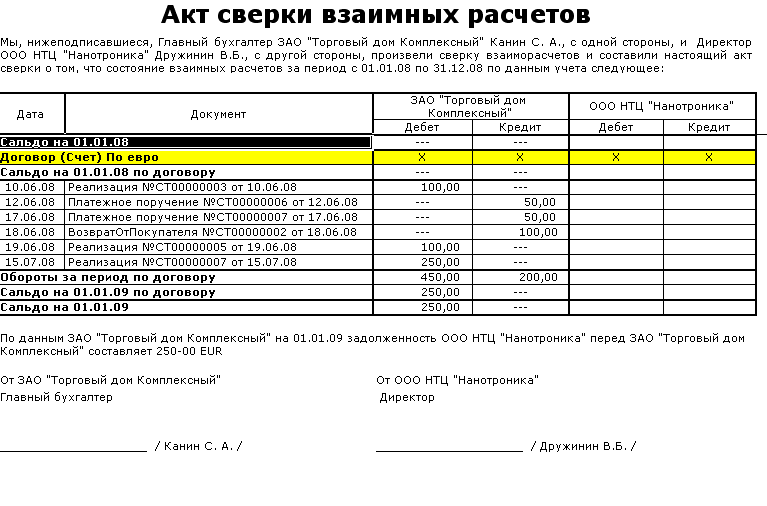

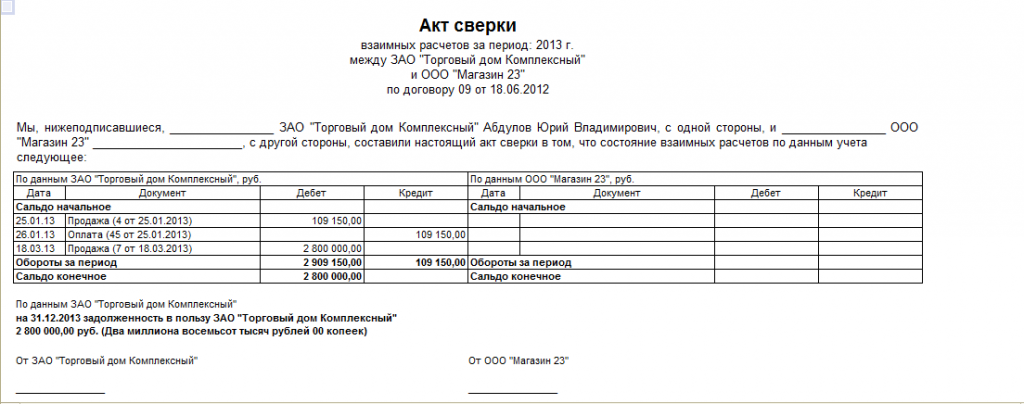

Как заполнить акт сверки взаимных расчетов: образец

Обязательно заполните шапку документа: проставьте даты и названия компаний. Далее напишите, что представители сторон составили этот акт, подтверждая состояние бухучета.

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

В таблице запишите дату платежа, название и номер документа, которым она подтверждается, и сумму. Приходные операции заносятся в дебет, расходные — в кредит.

Вы можете не тратить время на выявление задолженности или переплаты: сервис МойСклад подсчитает все автоматически и сформирует документ.

Кто составляет акт сверки взаиморасчётов?

Акт сверки составляет кредитор, например, продавец, который отгружал ТМЦ без предварительной оплаты (ч. 1 Положения № 879). Именно он должен подготовить выписку по расчётам и отправить её своим дебиторам перед . Такие выписки фактически и являются актами сверки (сверки) расчетов.

Дебитор должен либо подтвердить задолженность или заявить свои возражения. Если контрагент не согласен с суммами, он может не подписать акт сверки и предоставить возражения или же подписать с указаниями сумм, которые он считает правильными (если в акте сверки для этого предусмотрены графы).

Какого-то конкретного срока ответа дебитора (возврата подписанной выписки/акта кредитору) законодательство не предусматривает. Ранее действующие нормативно-правовые акты устанавливали для этого 10 дней. Поэтому можно считать такой срок оптимальным для ответа и попросить дебитора предоставить ответ именно в течение 10 дней. Срок ответа на отправленный акт сверки можно урегулировать непосредственно в договоре с контрагентом.

Внимание: Акт сверки составляет кредитор и отсылает дебитору. Впрочем, в целом инициировать сверку и первым составить акт сверки может любая из сторон

Впрочем, в целом инициировать сверку и первым составить акт сверки может любая из сторон.

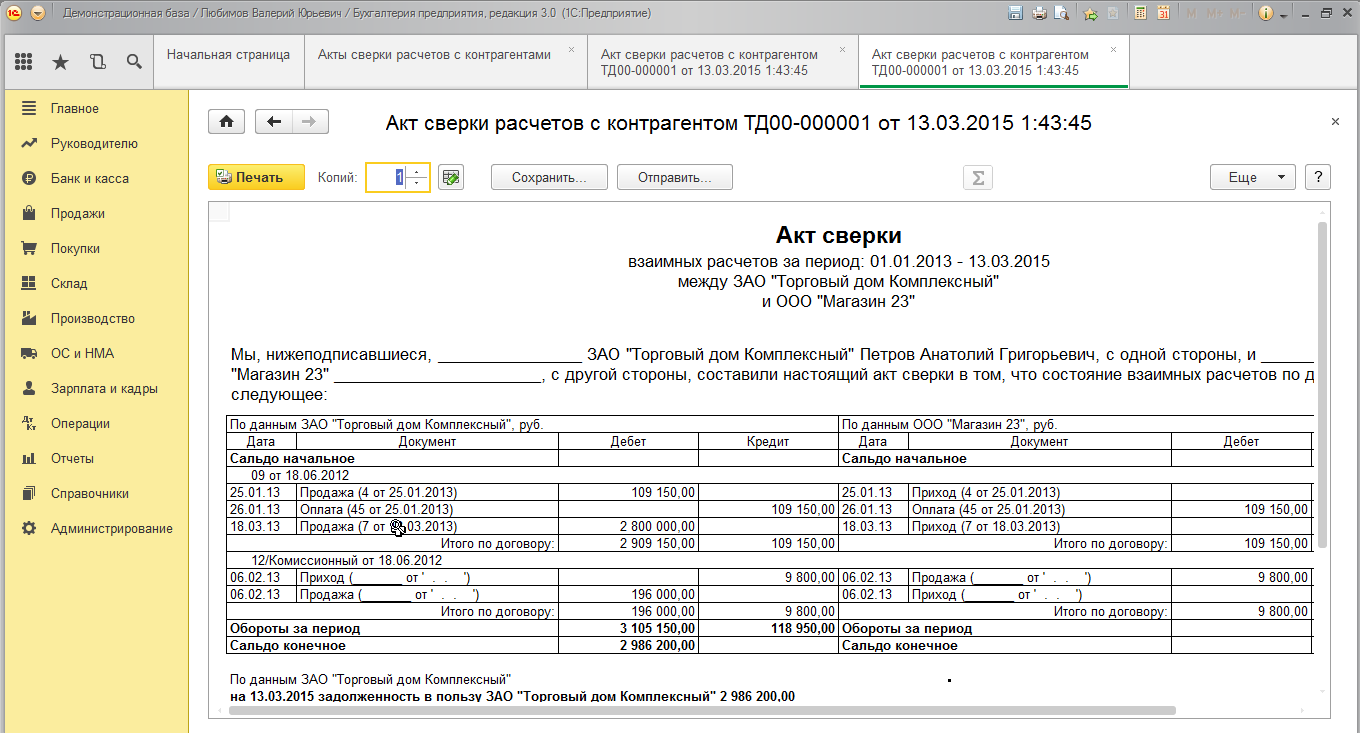

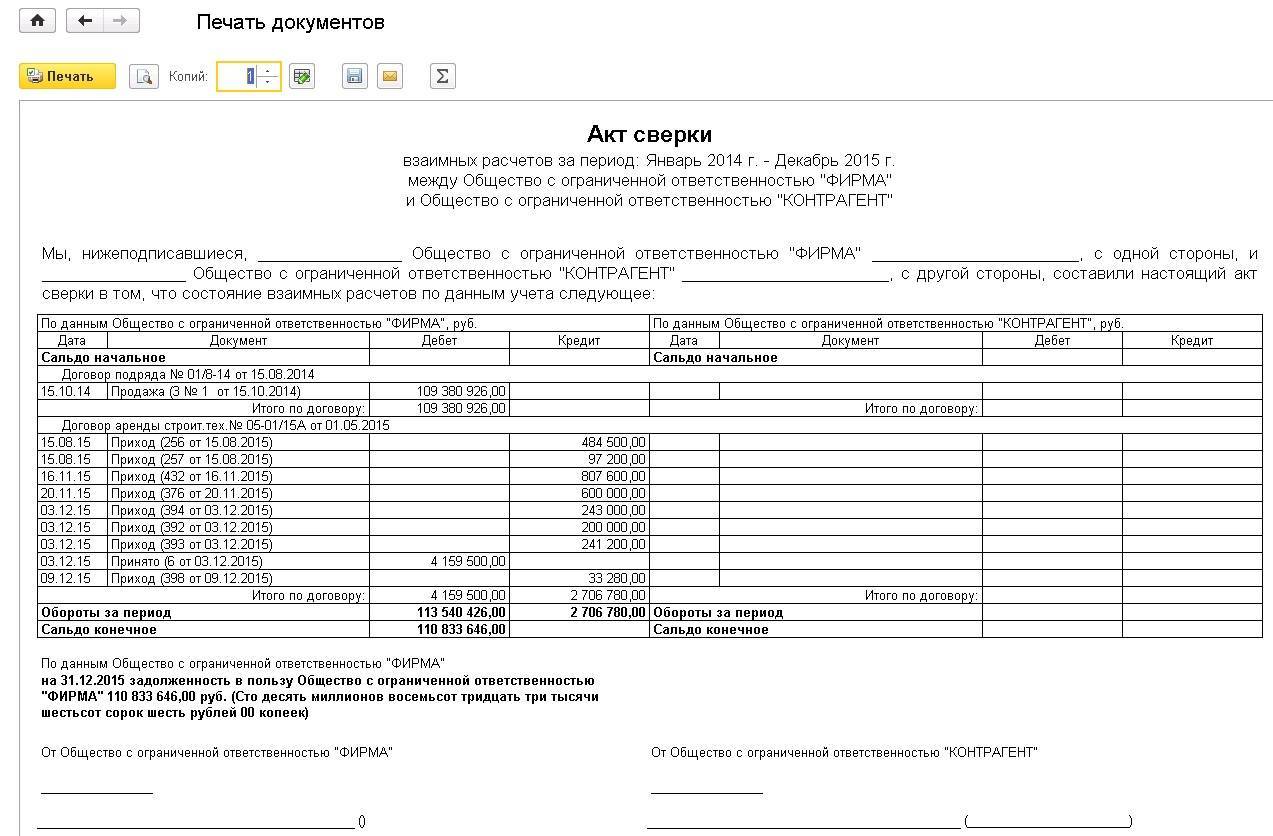

Печатный вариант акта сверки

Предоставляется возможность распечатки трех форм для акта сверки. Для этого в программе присутствует меню «Печать», которое содержит:

- Акт сверки;

- Акт сверки (с печатью и подписью);

- Конверт.

Первые две формы друг от друга практически ничем не отличаются. Их главным отличием является наличие места для печати. Печатная форма документа содержит:

- дебетовую информацию нашей организации с датой и суммой;

- кредитную информацию со стороны контрагента с датой и суммой;

- обороты за весь период сверки;

- итоговую сумму задолженности;

- название организации, в сторону которой образовалась задолженность.

По просьбам наших клиентов специалисты Первого Бита выполнили доработки в программе 1С и добавили еще один важный Акт сверки, который экономит время и облегчает работу. В нем отражаются данные взаиморасчетов с одним контрагентом по нескольким договорам. В форме документа отражается:

- дебетовая информация нашей организации с датой и суммой по каждому отдельному договору;

- кредитная информация со стороны контрагента с датой и суммой по каждому отдельному договору;

- обороты за весь период сверки;

- итоговая сумма задолженности.

Требования законодательства о бухучете

В бухгалтерских стандартах также нет требования проводить сверку расчетов, тем не менее более пристально стоит присмотреться к Положению о ведении бухгалтерского учета и бухгалтерской отчетности в РФ <4>. Согласно его п. 74 отражаемые в бухгалтерской отчетности суммы по расчетам с банками, бюджетом должны быть согласованы с соответствующими организациями и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается. Согласование сумм по расчетам и означает утверждение сверки расчетов без расхождений. Поэтому каждая организация как минимум перед составлением годовой отчетности должна сверить расчеты по налогам, сборам и страховым взносам. Подписанный акт будет подтверждением тождественности сумм, отраженных в учете компании, и данных администратора платежей.

<4> Утверждено Приказом Минфина России от 29.07.1998 N 34н.

Что касается банков, компании составляют бухгалтерские записи, как правило, на основании предоставляемых банками выписок по счету. Причем в договорах банковского счета обязательно есть такое условие: при непоступлении в банк от клиента в течение оговоренного срока (например, 10 дней) после получения выписки по счету письменного возражения (об ошибочно зачисленных или списанных суммах) совершенные операции и остаток денежных средств на счете клиента считаются подтвержденными. Таким образом, при отсутствии каких-либо претензий к работе банка отражение в отчетности данных о наличии и движении денежных средств по счету на основании выписок по счету обеспечивает выполнение п. 74 Положения о ведении бухгалтерского учета и бухгалтерской отчетности в РФ.

А что же с иными контрагентами? Согласно п. 73 Положения о ведении бухгалтерского учета и бухгалтерской отчетности в РФ расчеты с дебиторами и кредиторами отражаются каждой стороной в своей бухгалтерской отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. Таким образом, нормативный документ не требует обязательного совпадения данных учета контрагентов, главное, чтобы имеющиеся первичные документы подтверждали данные учета. Тем не менее совместная сверка расчетов не будет лишней для выявления счетных, технических ошибок, неточностей и пропусков в отражении фактов хозяйственной деятельности. В отсутствие каких-либо специальных предписаний в законе или договоре такая сверка приурочивается к годовой инвентаризации либо проводится по инициативе одной из сторон, например, в случае необходимости взыскать задолженность.

Оформление акта сверки

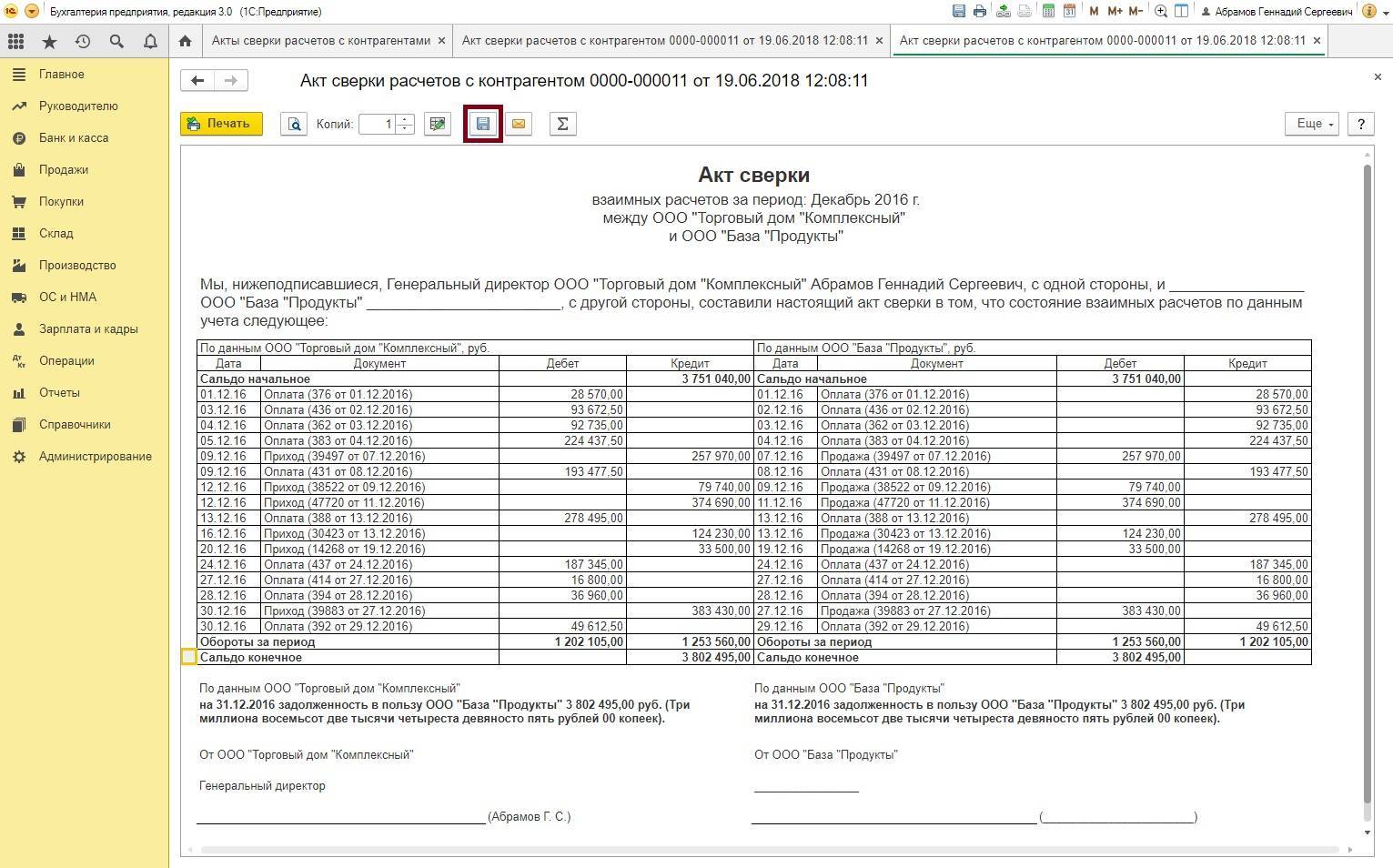

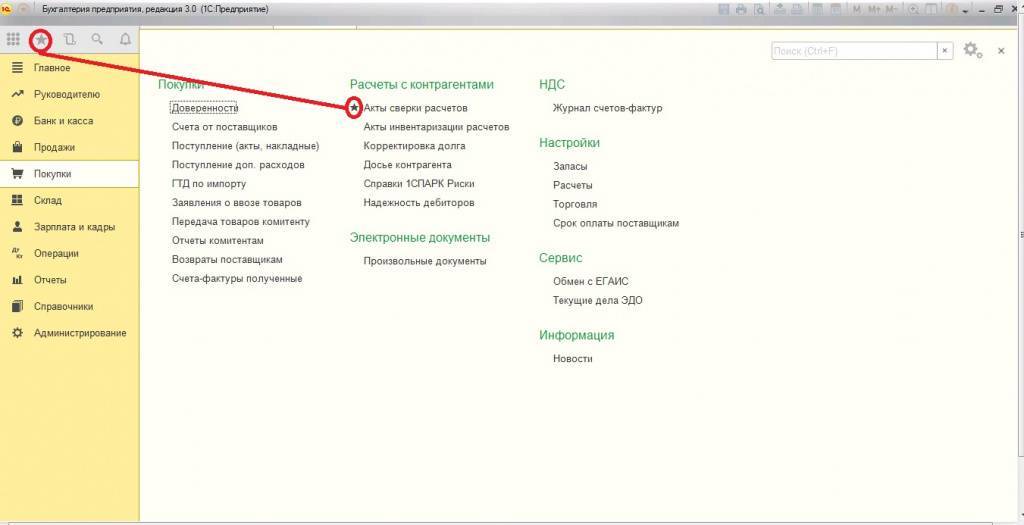

Для начала в программе 1С Бухгалтерия 8.3 нужно установить флажок Выводить счета-фактуры на закладке Дополнительно в документе Акт сверки Пошаговая инструкция как можно оформить акт сверки расчетов с контрагентом в 1С 8.3:

Шаг № 1.

Для начала следует найти раздел в программе, где выполняется данная процедура. Исходя из того, с каким контрагентом вы работаете, следует выбрать «Покупки» или «Продажа».

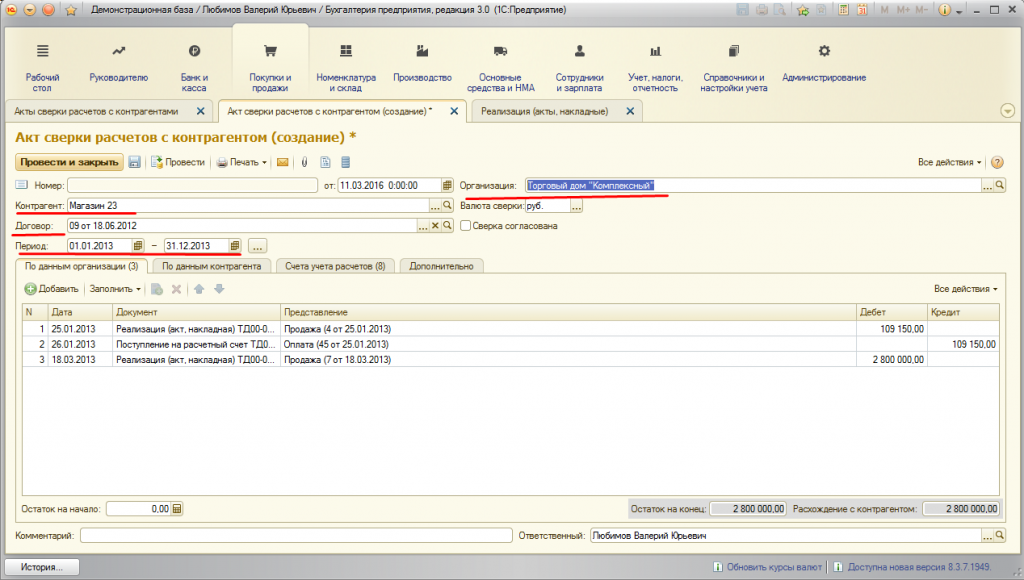

Шаг № 2.

После необходимого выбора следует нажать на кнопку «Создать», чтобы сформировать новый Акт сверки в 1С.

Шаг № 3.

На данном этапе необходимо заполнить шапку с дальнейшим выбором продавца или покупателя, валюты, договора и периода, а также указанием названия организации (акт сверки можно формировать в контексте целой компании-контрагента, а не только конкретного документа).

Шаг № 4.

В заключение необходимо нажать кнопку «Заполнить».

Ниже подробно расскажем о том, как заполняется документ.

Программа продолжит заполнить следующие реквизиты. Они обязательные:

1. «Контрагент» − необходимо указать название компании или частного предпринимателя, с которым выполняется сверка.

2. «Договор» − данное поле следует заполнять по необходимости. В случае если оно останется пустым, в конечный вариант акта попадут все взаимосвязи по договорам с контрагентом.

3. «Период» − необходимо указать временной промежуток, по которому будет выполняться сверка.

4. «Организация» и «Валюта» − поля, которые заполняются в автоматическом режиме в зависимости от настроек и фильтров.

Перед нажатием кнопки «Заполнить», зайдите во вкладку «Счета учета расчетов». Она заполняется автоматически, но рекомендуется проверять все настройки. Все данные представлены в виде таблицы и их можно корректировать по необходимости. Далее взаиморасчеты будут опираться именно на предоставленные в таблице данные.

Вкладка «Дополнительно» нужна для расширенной настройки, которую выполнять не обязательно. Здесь можно ввести полные имена участников акта сверки, чтобы потом их отобразить в печатном виде. Затем можно поставить галочки в соответствующих местах для того, чтобы:

- «Разбить по договорам» номер документа в таблице с разбивкой, если он не указан в шапке;

- «Выводить полные названия документов» (например, вместо «Оплата» будет указано «Поступление на расчетный счет» и тому подобное);

- «Выводить счета-фактуры», чтобы в акте присутствовали соответствующие счета-фактуры.

Данные вкладки можно не трогать. Формирование печатной формы акта сверки может выполняться без разбивки по договорам. Можно указывать только счета и оставлять пустые строки на местах, которые предусмотрены для заполнения именами представителей договора. Затем их придется указать при помощи шариковой ручки, на что уйдет немного времени.

Порядок составления документа, кто его подписывает

Акт сверки в двух экземплярах оформляется любым участником договора. Документ обязательно подписывает уполномоченное лицо, которым может выступать:

- индивидуальный предприниматель;

- руководитель (президент компании, генеральный директор или директор), действующий на основании Устава;

- другой сотрудник, действующий на основании доверенности.

Чаще всего также требуется подпись главного бухгалтера, поскольку он наделен правом второй подписи на финансовых документах.

Наличие подписи только главного бухгалтера допустимо в порядке внутреннего контроля полноты расчетов, но в случае возникновения спорных ситуаций такой документ не будет иметь юридической силы.

В документе отражается фактическое состояние расчетов, основываясь на бухгалтерских данных, и выводится сумма задолженности на конечную дату указанного периода. После этого оба экземпляра оправляются по почте или в сопровождении уполномоченного представителя контрагенту.

В документе отражается фактическое состояние расчетов, основываясь на бухгалтерских данных, и выводится сумма задолженности на конечную дату указанного периода. После этого оба экземпляра оправляются по почте или в сопровождении уполномоченного представителя контрагенту.

Другая сторона должна сверить предоставленную информацию со своими бухгалтерскими данными. В случае признания правильности расчетов второй экземпляр с подписью руководителя, главного бухгалтера и оттиском печати возвращается тому, кто составил акт.

Если в результате сверки обнаружились расхождения, то они указываются в этом же документе или отдельном реестре расчетов, который прилагается к акту. Отказ подписать документ является законным правом партнера (если это не обязательное условие договора). Но иногда это может означать, что дебитор отказывается признавать свой долг.

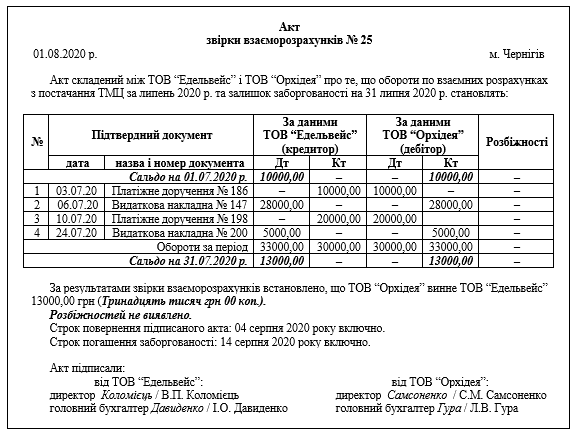

Акт сверки взаиморасчетов образец заполнения

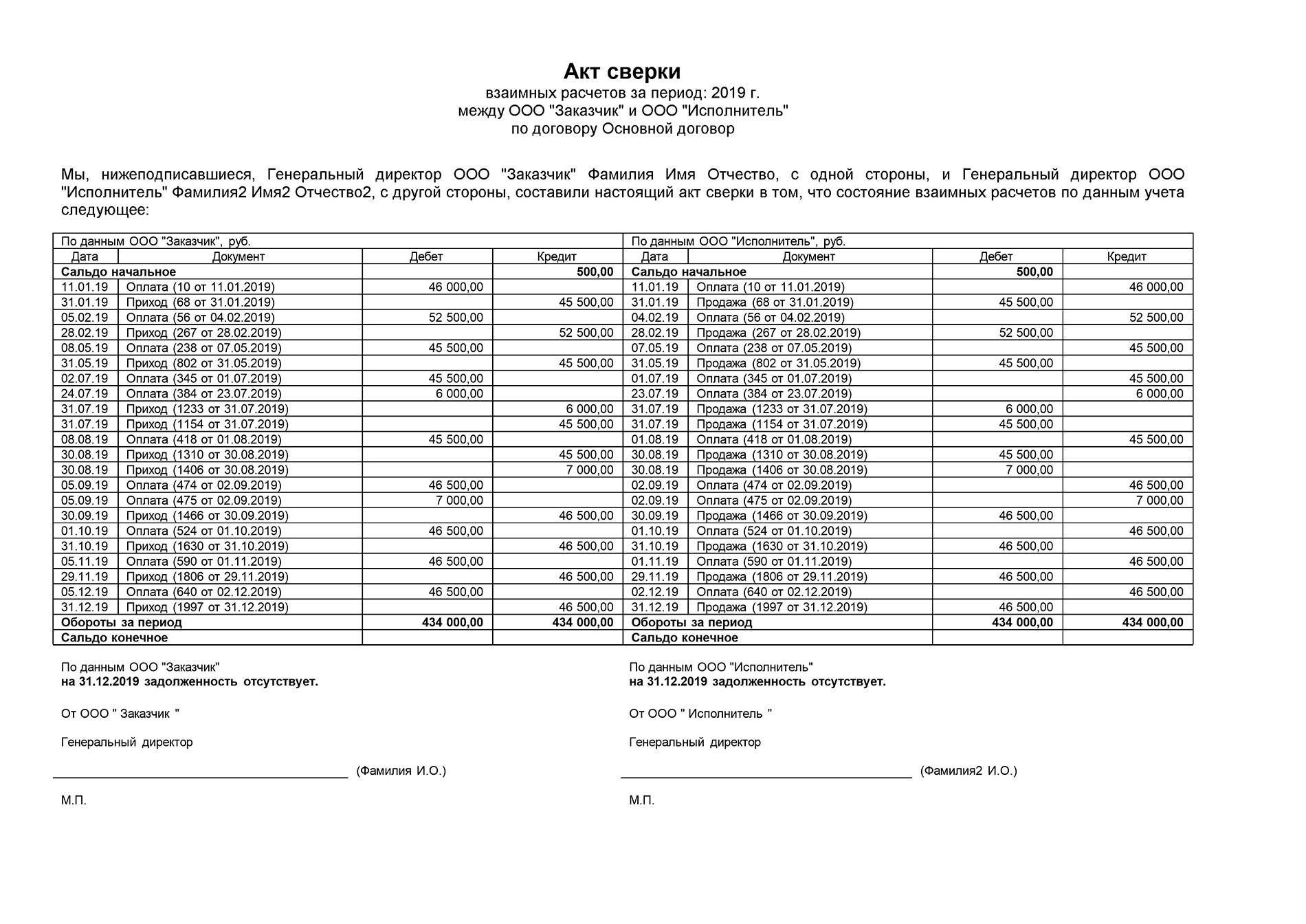

Ниже приведён . По примеру в июле 2020 года между предприятиями произошли следующие операции:

- 3 июля – ООО «Эдельвейс» от ООО «Орхидея» получило оплату в счёт уже существующей задолженности 10000 грн (для ООО «Эдельвейс» это будет Кт 361 счёта, а ООО «Орхидея» – Дт 631);

- 6 июля – ООО «Эдельвейс» отгрузило ТМЦ на сумму 28000 грн (для ООО «Эдельвейс» это будет Дт 361 счёта, а ООО «Орхидея» – Кт 631);

- 10 июля – ООО «Эдельвейс» получило оплату на сумму 20000 грн (счета аналогичные);

- 24 июля – ООО «Эдельвейс» отгрузило ещё ТМЦ на сумму 5000 грн (счета аналогичные).

Статті за темою Заполнение и представление отчета об использовании и запасах топлива Отчет о производстве продукции животноводства и количество сельскохозяйственных животных (форма № 24-сг (месячная)) Учетная ставка НБУ 2022 Отчет по труду 2022 (форма 1-ПВ)

Как исправлять

Ошибки в бухгалтерском учете исправить можно. Об этом говорится в ПБУ 22/2010. Порядок исправления ошибок напрямую зависит от того, существенны они или несущественны. Степень существенности каждая организация определяет самостоятельно, не забыв отразить это в учетной политике. Многие организации принимают за существенную ошибку ту, которая искажает данные по отчетам более чем на 5%.

Представим порядок исправления ошибок в таблице:

| Дата выявления | Дата исправления | Законодательная норма |

|---|---|---|

| Ошибочные сведения выявлены до 31.12 отчетного года | Корректировка осуществляется в момент обнаружения неточности | п. 5 ПБУ 22/2010 |

| Некорректные данные выявлены 31.12 отчетного года или позднее | Корректировка проводится по состоянию на 31.12 отчетного года | п. 6 ПБУ 22/2010 |

| Выявлена несущественная ошибка | Исправляется в момент выявления | п. 14 ПБУ 22/2010 |

Чтобы исправить некорректную информацию, бухгалтеру надлежит просторнировать ошибочные записи в учете, сформировать правильные проводки и составить бухгалтерскую справку. В ней указывается ошибочная операция, дата ее выявления и проводки по корректировке задолженности по акту сверки.

Если некорректные данные учета не влияют на финансовую отчетность (бухгалтерский баланс и отчет о финансовых результатах), то такие неточности не исправляются. Если неточности затронули в итоговой отчетности показатели нераспределенной и чистой прибыли, то надлежащий счет корреспондируется со счетом 91 в таком порядке:

Если затронуты любые другие значения баланса, то ошибочные операции сторнируются и составляются корректные проводки.

Как сделать акт сверки в 1С 8.3 Бухгалтерия

Где найти акт сверки в 1С 8.3? Сверку расчетов оформляют документом Акт сверки расчетов с контрагентами в разделе Покупки – Расчеты с контрагентами – Акты сверки расчетов – кнопка Создать.

Рассмотрим, как сформировать акт сверки в 1С по данному примеру.

Период в Акте сверки

Период и контрагент, с которым осуществляется сверка, заполняются в шапке документа Акт сверки расчетов с контрагентами. Рассмотрим подробнее:

- От — дата формирования акта сверки с контрагентом;

- Контрагент — покупатель, поставщик или прочий контрагент, с которым осуществляется сверка взаиморасчетов;

- Договор — документ, по которому ведутся расчеты с контрагентом.

- Период — период сверки взаиморасчетов. Именно за этот период будут выведены данные в табличной части.

Также можно осуществить сверку расчетов с контрагентом и его обособленными подразделениями в одном акте, для этого необходимо:

- выбрать головную организацию в поле Контрагент;

- установить флажок С обособленными подразделениями.

Изучить подробнее на примере

Счета учета расчетов в Акте сверки

После заполнения контрагента необходимо также указать счета учета, по которым будут анализироваться расчеты с контрагентом. Это нужно сделать на вкладке Счета учета расчетов, установив необходимые флажки.

Если вам нужно добавить еще какой-то счет, неотраженный в табличной части по умолчанию, то необходимо воспользоваться кнопкой Добавить. При этом одно из субконто в добавленном счете должно быть Контрагенты и Договоры, если сверка идет еще и по определенному договору. Иначе данные по этому счету автоматически заполняться не будут.

Как сделать Акт сверки взаиморасчетов в 1С

После установки необходимых настроек заполняем расчеты с контрагентом на вкладках По данным организации, По данным контрагента.

Это можно сделать несколькими способами:

- вручную по кнопке Добавить;

- автоматически заполнить по данным в базе по кнопке Заполнить.

При этом можно заполнить сразу:

- по нашей организации и контрагенту;

- либо только по нашей организации.

Если выбрать По нашей организации и контрагенту, то заполнятся обе вкладки (По данным организации и По данным контрагента).

Если выбрать Только по нашей организации, то вкладку По данным контрагента необходимо заполнить вручную или по кнопке Заполнить, но уже на вкладке По данным контрагента.

Рассмотрим подробнее заполнение Акта сверки в 1С на вкладках По данным организации и По данным контрагента:

- Дата — дата совершения хозяйственной операции (прихода, продажи, оплаты и т.д.). Заполняется датой первичного документа.

- Документ — ссылка на первичный документ в базе.

- Представление — краткое описание хозяйственной операции, в скобках — дата, номер первичного документа (входящие или исходящие данные первичного документа). Именно эти данные попадают в печатную форму документа Акта сверки. Подробнее .

- Дебет — сумма, отраженная по дебету;

- Кредит — сумма, отраженная по кредиту.

В подвале документа выводится:

- Остаток на начало — итоговые взаиморасчеты с контрагентом на начальную дату указанную в поле Период. В нашем примере Поступление от 10.01.2018 на сумму 1 416 000 руб. не попало в период сверки, поэтому неоплаченная сумма отражается в данном поле.

- Остаток на конец — итоговые взаиморасчеты на конечную дату указанную в поле Период. В нашем примере перечислен аванс в счет будущих поставок в размере 295 000 руб.; т.к. он не закрыт на 28.02.2018, то выводится в данном поле.

- Расхождение с контрагентом (Расхождение с организацией) — должно равняться «0». Если в данном поле есть сумма, то значит каких-то данных не хватает в базе. Возможно не разнесена оплата или забыли внести документ поступления (продажи).

После заполнения и проверки данных Акт сверки необходимо или передать контрагенту для согласования:

- в бумажном виде, для этого его нужно распечатать. Подробнее

- в электронном виде, для этого можно:

- отправить непосредственно из 1С по кнопке Еще — Отправить по электронной почте. Подробнее как настроить электронную почту в 1С;

- сохранить печатную форму на компьютер и отправить ее через внешнюю электронную почту.